Слайд 2

План

Загальна характеристика міжнародного кредиту. Види кредитів;

фінансові і комерційні кредити.

Типи нарахування та виплати відсотків

за кредитом.

Механізми короткострокового та середньострокового кредитування. Фірмове кредитування. Факторинг, форфейтинг, лізинг.

Банківське кредитування міжнародного бізнесу.

Організація кредитних операцій за міжнародними кредитними лініями.

Ідентифікація та мінімізація ризиків у процесі кредитування.

Методики аналізу кредитоспроможності потенційного позичальника: оцінка бізнес-ризику; фінансово-майновий аналіз позичальника, прогнозування ймовірності банкрутства; рейтингова оцінка фінансового стану; аналіз грошових потоків потенційного реципієнта капіталів.

Визначення класу позичальника за різними методиками.

Управління кредитними ризиками.

Слайд 3

Як економічна категорія, міжнародний кредит виражає відносини між

кредиторами і позичальниками різних країн із приводу надання, використання

і погашення залучених коштів.

На міжнародний кредит впливають багато чинників: платіжний баланс країн, розмір відсоткової ставки, вид валюти, валютний курс, цільове призначення та рівень рентабельності кредитних операцій тощо.

Слайд 4

В зовнішньоекономічних операціях міжнародний кредит виконує такі функції:

сприяє

процесу накопичення капіталів в рамках усього світового господарства;

прискорює процес

реалізації товарів, послуг, інтелектуальної власності у всесвітньому масштабі, розсуваючи тим самим рамки розширеного відтворення;

забезпечує перерозподіл фінансових ресурсів між сторонами-учасниками;

сприяє економії витрат обертання в сфері міжнародних розрахунків;

здійснює регулювання економіки.

Слайд 5

За формою міжнародні кредити можна поділити на

фінансові і комерційні. Фінансовий кредит – це грошовий кредит,

наданий банками на умовах повернення, терміновості, платності і забезпеченості.

Синдиковані (консорціальні) від лат. consortium - участь) кредити - це кредити, надані двома і більше кредиторами, тобто синдикатами (консорціумами) банків одному позичальникові

Комерційний кредит – це кредит як різновид розрахунків, тобто розрахунків із розстрочкою платежів.

Слайд 6

Основними видами комерційного кредиту є:

фірмовий кредит;

вексельний кредит;

обліковий кредит,

кредит

за відкритим рахунком;

овердрафт;

акцептний кредит;

факторинг;

форфейтування;

лізинг.

Слайд 7

Фірмовий кредит - це традиційна форма кредитування експорту,

при якій експортер надає кредит іноземному покупцеві (імпортеру) у

формі відстрочки платежу. Різновидом фірмового кредиту є аванс покупця (імпортера), який виплачується експортеру після підписання контракту.

Вексельний кредит - це кредит, що оформлюється шляхом виставлення переказного векселя на імпортера, який акцептує його після одержання товаросупровідних і платіжних документів.

Слайд 8

Обліковий кредит – це купівля векселя банком до

настання терміна оплати по ньому. Купівля такого векселя супроводжується

індосаментом власника векселя (векселетримача), у результаті чого вексель, а разом із ним і право вимоги платежу за ним цілком переходять від векселедавця в розпорядження банку.

Кредит за відкритим рахунком надається в розрахунках між постійними контрагентами особливо при періодичних постачаннях партій однорідних товарів. Це те ж, що і розрахунки за відкритим рахунком.

Овердрафт - це форма короткострокового кредиту, надання якого здійснюється шляхом списання банком коштів з рахунку клієнта понад його залишок.

Слайд 9

Акцептний кредит - це кредит, наданий банком у

формі акцепту переказного векселя (тратти), що виставляється на банк

експортерами й імпортерами.

Різновидом акцептного кредиту є акцептно-рамбурсний кредит.

Рамбурс (франц. rembourser) у міжнародній торгівлі означає оплату купленого товару за посередництвом банку у формі акцепту банком імпортера тратт, виставлених експортером.

Термін “акцептно-рамбурсний кредит” застосовується в тих випадках, коли банки акцептують тратти, що виставляються на них іноземними комерційними фірмами. У цьому випадку в операцію по акцепту тратти включаються банки інших країн, які відіграють допоміжну роль і приймають на себе відповідальність перед банками-акцептантами за своєчасний переказ (рамбурсування) на їхні рахунки валютних коштів необхідних для оплати акцептованих тратт.

Слайд 10

Факторинг (англ.. factor – посередник) являє собою торгово-комісійні

і посередницькі послуги банку чи спеціалізованої фактор-фірми. Він є

специфічним різновидом короткострокового кредитування експорту і посередницької комерційної діяльності.

Форфейтування (франц. a forfait – цілком, загальна сума) являє собою форму кредитування експорту банком або фінансовою компанією шляхом купівлі ними без обороту на продавця векселів і інших боргових вимог по зовнішньоторговельних операціях. Форфейтування, як правило, застосовується при постачаннях машин, устаткування на значні суми з тривалою розстрочкою платежу (до 5-7 років).

лізинг. Це особлива форма руху позикового капіталу, який надається насамперед у формі кредиту з наступним правом купівлі товару. Серед інших форм лізингу найбільш поширеним є фінансовий лізинг як різновид довгострокового кредитування, що за своїми результатами рівнозначний продажу товару в розстрочку.

Слайд 11

Типи нарахування і виплати відсотків за кредитом

Розмір відсотка

залежить від розміру кредиту, його

тривалості, типа валюти, ризику неплатежу і виду забезпечення (банківська гарантія, акредитив і т.і.). При визначенні показників процентних ставок в міжнародній торговій практиці враховуються також такі фактори, як економічні і політичні умови країни-імпортера, які визначають характер ринка збуту. Зокрема, нестабільні політичні і економічні умови, ризикований характер ринка ведуть до збільшення плати за кредит.

Слайд 12

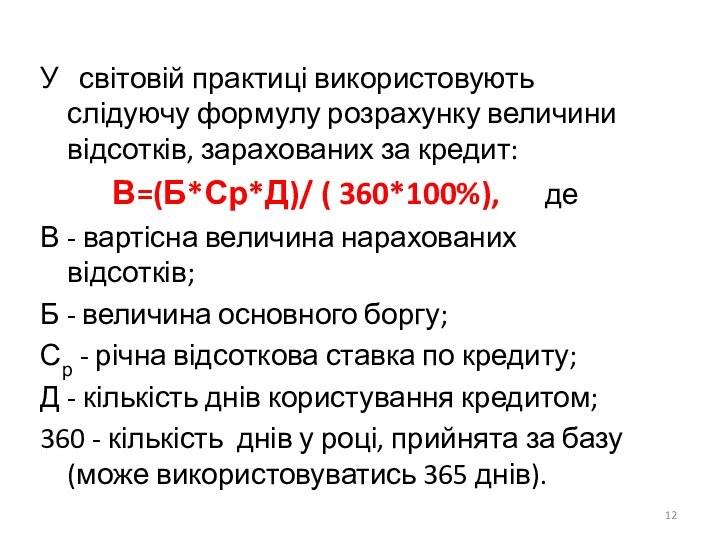

У світовій практиці використовують слідуючу формулу розрахунку

величини відсотків, зарахованих за кредит:

В=(Б*Ср*Д)/ ( 360*100%),

де

В - вартісна величина нарахованих відсотків;

Б - величина основного боргу;

Ср - річна відсоткова ставка по кредиту;

Д - кількість днів користування кредитом;

360 - кількість днів у році, прийнята за базу (може використовуватись 365 днів).

Слайд 13

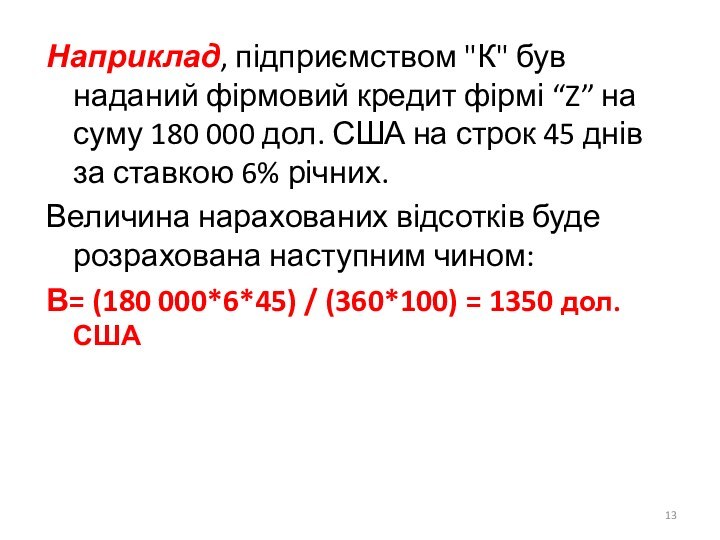

Наприклад, підприємством "К" був наданий фірмовий кредит фірмі

“Z” на суму 180 000 дол. США на строк

45 днів за ставкою 6% річних.

Величина нарахованих відсотків буде розрахована наступним чином:

В= (180 000*6*45) / (360*100) = 1350 дол. США

Слайд 14

У торгових контрактах може бути

передбачена поступова оплата продукції.

Наприклад, при поставці

товару на 180 000 дол. США на умовах розстрочки платежу, при процентній ставці 5% річних в контракті зафіксовано, що

перші 90 000,00 дол. США буде сплачено через 45 днів, а решта– через 90 днів з дати відвантаження.

В подібних випадках у світовій практиці використовують такі способи калькуляції нарахованих процентів:

лінійний (іноді називають прогресивний),

штафельний (або регресивний),

пропорційний.

Слайд 15

При лінійному методі величина розраховується для кожної частини

кредиту окремо з дати надання кредиту. У наведеному прикладі

за допомогою цього метода загальна величина відсотків буде нараховуватися в три етапи:

1) В.1= 90000*5*45/360*100= 562,5 дол. США;

2) В.2= 90000*5*90/360*100 = 1125 дол. США;

3) В.1+В.2= 562,5+1125= 1687,5 дол. США;

Слайд 16

При штафельному способі нарахування відсотків відбувається на залишок

основного боргу за час з дати його використання до

дати погашення. В нашому покладі загальна сума нарахованих відсотків згідно штафельному методу калькулюється за формулою:

В=(180000*45+90000*45)*5/360*100= 1687,5 дол.США

Слайд 17

Пропорційний (змішаний) спосіб нарахування відсотків полягає

у підрахуванні загальної суми відсотків з кредиту і її

поділ на число платежів (траншів). При такому способі відсотки виплачуються рівними внесками. В нашому прикладі загальна сума відсотків з кредиту становить 1687,5 дол. США;

Поділивши цю суму на кількість траншів, визначаємо величину одноразової виплати відсотків:

1687,5: 2= 843,75 дол. США

Слайд 18

У контракті, а також у рахунку-фактурі зазвичай суворо

фіксується графік оплати основного боргу і нарахованих відсотків.

Покупець зазвичай

виграє при нарахуванні відсотків прогресивним способом і виплаті їх більш рідкими внесками, наприклад, піврічними, а не квартальними. Продавець же, навпаки, об'єктивно зацікавлений у використанні регресивного способу і виплаті частішими внесками.

Слайд 19

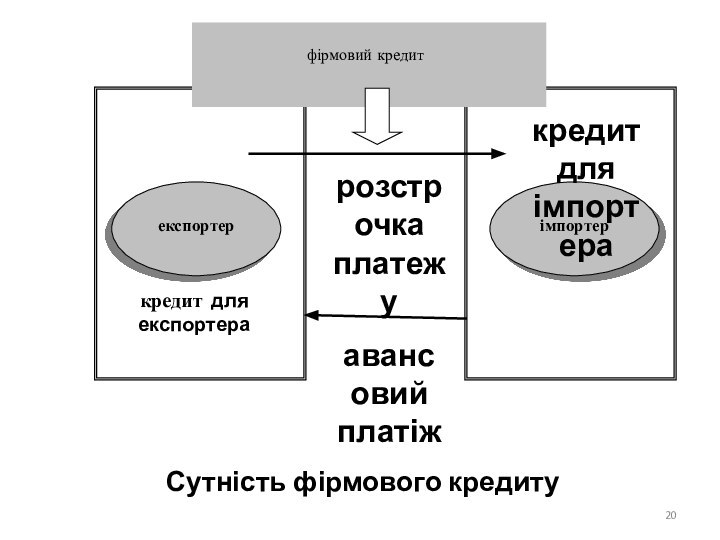

Комерційний (фірмовий) кредит

У світовій торговельній практиці широко

використовується комерційний (фірмовий) кредит, який реалізується шляхом надання постачальником

покупцеві відстрочки платежу за поставлений товар.

Відстрочка платежу припускає взаємозв'язок торгової і кредитних угод. Закінчення торгової операції тут співпадає з початком кредитної угоди, яка в свою чергу буде завершена при погашенні підприємством-позичальником заборгованості за позикою. Особливість відстрочки платежу полягає у тому, що угода позики не є головною метою. Вона є лише супутньою угоді купівлі-продажу, сприяючи реалізації товарів.

Під фірмовим кредитом розуміється не тільки розстрочка платежу, але і авансовий платіж