Слайд 3

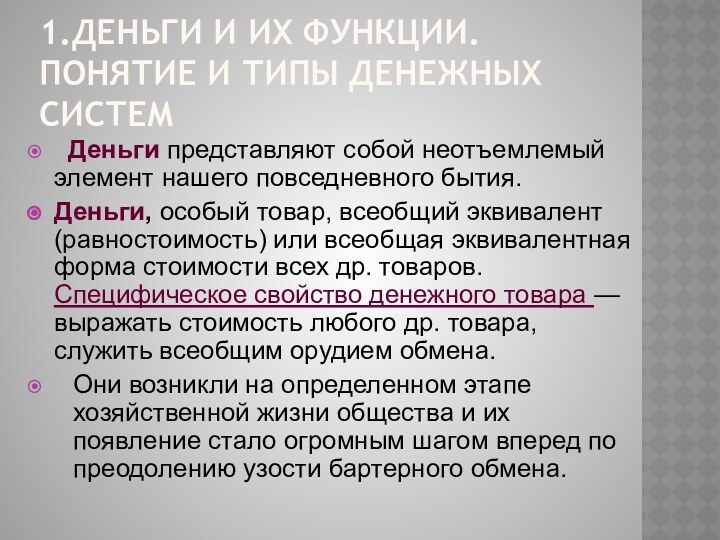

1.Деньги и их функции.

Понятие и типы денежных систем

Деньги представляют собой неотъемлемый элемент нашего повседневного бытия.

Деньги, особый

товар, всеобщий эквивалент (равностоимость) или всеобщая эквивалентная форма стоимости всех др. товаров. Специфическое свойство денежного товара — выражать стоимость любого др. товара, служить всеобщим орудием обмена.

Они возникли на определенном этапе хозяйственной жизни общества и их появление стало огромным шагом вперед по преодолению узости бартерного обмена.

Слайд 4

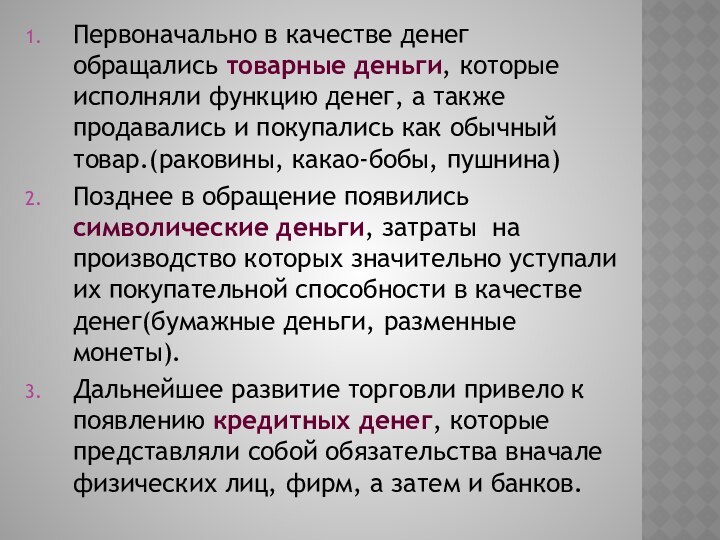

Первоначально в качестве денег обращались товарные деньги, которые

исполняли функцию денег, а также продавались и покупались как

обычный товар.(раковины, какао-бобы, пушнина)

Позднее в обращение появились символические деньги, затраты на производство которых значительно уступали их покупательной способности в качестве денег(бумажные деньги, разменные монеты).

Дальнейшее развитие торговли привело к появлению кредитных денег, которые представляли собой обязательства вначале физических лиц, фирм, а затем и банков.

Слайд 5

Деньги обладают абсолютной ликвидностью т.е. издержки обмена денег

на какие-либо другие благи равны нулю.

Предложение денег(денежную массу)

обеспечивает по согласованию с правительством Центральный банк страны. Т.о. современные деньги представляют собой декретные деньги, которые правительство провозглашает обязательным для приема при обмене и в качестве законного способа уплаты налогов.

Слайд 6

В экономике страны население предъявляет спрос на деньги,

поскольку они выполняют важные функции.

Следует выделить 4 основные функции

денег:

Счетная единица

Средство обмена

Средство сохранения ценности

Средство платежа

Слайд 7

1) Счетная единица

Торговля ведется по относительным ценам товаров(ценность

овцы выражается через топоры и т.д.). Чем больше товаров

вовлекается в обмен, тем больше количество относительных цен.

Деньги - единая мера ценности всех других товаров. С появлением денег цены всех товаров получают денежное выражение.

Цена-это пропорция обмена товаров на деньги.

Слайд 8

2) Средство обмена

Деньги становятся посредниками в

товарообменных сделках. Сначала использовались слитки золота и серебра, потом

перешли к использованию монет. Позже появились бумажные купюры различного достоинства.

Деньги имеют свою ценность и люди могут бумажными деньгами платить при покупках товаров и по своим обязательствам.

Слайд 9

3) Средство сохранения ценности

Деньги позволяют сохранить ценность богатства,

служат его накоплению, хотя их ценность может со временем

меняться.

Деньги - относительно безрисковый актив и достаточно надежная форма хранения богатства в отсутствии инфляции.

Слайд 10

4) Средство платежа

В денежной форме может фиксироваться величина

обязательств и долгов, поэтому деньги служат средством платежа.

Инструментом, обслуживающим

кредитные сделки, являются вексель – безусловно долговое обязательство. Имея в своих активах векселя различных фирм банки могли на их основе выпускать собственные векселя – банкноты, которые превращали банки в должников.

Т.о. появились кредитные деньги.

Слайд 11

Деньги представляют собой ведущий актив, но в отличие

от других активов (акции), не приносят дохода своему владельцу.

Деньги

совершают непрерывный кругооборот в экономике, находятся в постоянном движении, меняя своих владельцев. Это движение денег, опосредствующее оборот товаров и услуг, называется денежным обращением.

Слайд 12

В мире существуют различные системы денежного обращения, которые

сложились исторически и закреплены законодательно каждым государством.

К важнейшим компонентам

денежной системы относятся:

Национальная денежная единица (доллар, рубль, франк, йена, крона).

Система кредитных и бумажных денег, разменных монет, которые являются законными платежами средствами в наличном обороте.

Система эмиссии денег, т.е. законодательно закрепленный порядок выпуска денег в обращение

Государственные органы, ведающие вопросами регулирования денежного обращения

Слайд 13

В зависимости от вида обращаемых денег можно выделить

два основных типа систем денежного обращения:

Системы обращения металлических денег,

когда в обращении находятся полноценные золотые или серебряные монеты, которые выполняют функцию денег, а кредитные деньги могут свободно обмениваться на денежный металл

Системы обращения кредитных и бумажных денег, которые не могут быть обменены на золото, а само золото вытеснено из обращения.

Слайд 14

Исторически сформировались такие разновидности систем обращения металлических денег

как биметаллизм и монометаллизм.

Биметаллизм – использование в качестве денег

двух металлов – золота и серебра.

Но в конце XIX в. обесценение серебра вызвало вытеснения золота из обращения.

И биметаллизм перешел в монометаллизм – использование одного металла – золота, а бумажные и кредитные деньги обменивались на этот металл.

Слайд 15

2.Сущность и формы кредита

Кредит- движение ссудного капитала, осуществляемое

на началах срочности, возвратности, платности.

Функции:

Перераспределительная функция

Содействует экономии трансакционных издержек(ускорение

движения денежных потоков)

Ускорение концентрации и централизации капитала

В процессе исторического развития кредит приобрел многообразные формы, основные из которых – коммерческий и банковский кредиты.

Слайд 16

Коммерческий кредит

- Это кредит, предоставляемый предприятиями, объединениями и

другими хозяйственными субъектами друг другу.

Предоставляется в товарной форме, путем

отсрочки платежа и оформляется векселем.

Широкому использованию к.к. препятствует то, что он ограничен размерами резервного фонда предприятия-кредитора.

Наконец, он может быть представлен лишь предприятиями, производящие инвестиционные товары, тем предприятиям, которые их потребляют.

Ограниченность к.к. преодолевается путем развития банковского кредита.

Слайд 17

Банковский кредит

-Это кредит, предоставляемый кредитно-финансовыми учреждениями(банками, фондами) любыми

хоз. субъектами (предприятиями) в виде денежных ссуд.

Б.к. делятся на

краткосрочные (до 1 года), среднесрочные (1-5 лет) и долгосрочные (свыше 5 лет).

Эти кредиты могут обслуживаться не только обращение товаров, но и накопление капитала.

Слайд 18

Межхозяйственный денежный кредит

Предоставляется хозяйствующими субъектами друг другу путем

выпуска предприятиями и организациями акций, облигаций и других видов

ценных бумаг.

Эти операции получили название децентрализованного финансирования (выпуск акций) и кредитования (выпуск облигаций и других ценных бумаг) предприятий.

Слайд 19

Потребительский кредит

Предоставляется частным лицам на срок до 3

лет при покупке, потребительских товаров длительного пользования.

Реализуется или в

форме продажи товаров с отсрочкой платежа через розничные магазины, или в форме предоставления банковской ссуды на потребительские цели.

За использование п.к. взимается высокий реальный процент.

Слайд 20

Ипотечный кредит

Предоставляется в виде долгосрочных ссуд под залог

недвижимости (земли, зданий).

Ипотечные облигации, выпускаемые банками и предприятиями.

Используется для

обновления основных фондов в с/х, финансирования жилищного строительства и т.д.

Слайд 21

Государственный кредит

Представляет собой систему кредитных отношений, в которой

государство выступает заемщиком, а население и частный бизнес –

кредиторами денежных средств.

Облигации государственный займов

Используется для покрытия дефицита гос. бюджета.

Слайд 22

Международный кредит

Представляет собой движение ссудного капитала в сфере

международных экономических отношений.

Предоставляется в товарной или денежной (валютной) форме.

Кредиторами

и заемщиками являются банки, частные фирмы, государства, международные и региональные организации.

Слайд 23

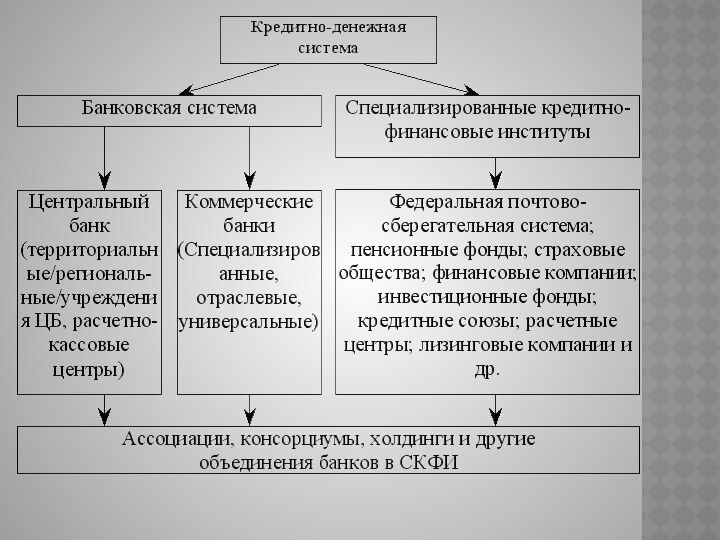

3.Структура современной кредитно-денежной системы

Результат длительного исторического развития и

приспособления кредитных институтов к потребностям развития рыночной экономики.

Комплекс валютно-финансовых

учреждений, активно используемых государством в целях регулирования экономики.

Выделяют три звена: Центральный банк, коммерческие банки, специализированные кредитно-финансовые институты.

Слайд 24

Центральный банк

Занимает главенствующее положение и называют «банком банков».

ЦБ исторически выделились из массы коммерческих банков, как главные

эмиссионные центры, т.е. государство предоставило им исключительное право эмиссии банкнот.

ЦБ России был создан в 1991 г. и действует в соответствии с Законом о ЦБ.

Слайд 26

Функции ЦБ:

Эмиссию банков

Хранение гос. золото-валютных резервов

Хранение резервного фонда

других кредитных учреждений

Денежно-кредитное регулирование экономики

Поддержание обменного курса национальной валюты

Кредитование

коммерческих банков и осуществление кассового обслуживания гос. учреждений

Проведение расчетов и переводных операций

Контроль за деятельностью кредитных учреждений

Слайд 27

Коммерческие банки

Главные «нервные» центры кредитно-денежной системы. Сегодня коммерческие

банки способны предложить своим клиентам до 200 видов разнообразных

банковских услуг.

Конституционные операции коммерческих банков подразделяются на пассивные (прием депозитов, т.е. привлечение средств клиентов) и активные (выдача кредитов, т.е. размещение средств).

Слайд 28

Специализированные кредитно-финансовые институты

Занимают особое место в современной рыночной

экономике.

Пенсионные фонды, страховые компании, ипотечные банки, взаимные фонды и

т.п.

Аккумулируя громадные денежные ресурсы, эти институты активно участвуют в процессах накопления и эффективного размещения капитала.

Слайд 29

4.Денежная масса и ее структура. Денежные агрегаты.

Денежная масса

– это совокупность наличных и безналичных покупательных платежных средств,

обеспечивающих обращение товаров и услуг в экономике, которыми располагают частные лица, государство и институциональные собственники.

Активная часть- денежные средства, реально обслуживающий хозяйственный оборот

Пассивная часть- денежные накопления, остатки на счетах, которые могут служить расчетными средствами.

Слайд 30

Наличные средства – бумажные средства и мелкие разменные

монеты.

Депозиты- банковские деньги(чеки, кредитные карточки). Позволяют распоряжаться безналичными деньгами.

В

пассивную часть вкл. такие компоненты, которые нельзя непосредственно использовать как покупательное или платежное средство (срочные счета, сберегательные вклады) и получили название «квази-деньги».

Наиболее весомая и быстро растущая часть в структуре денежной массы.

Экономисты их называют ликвидными активами.

Слайд 31

Можно выделить несколько денежных агрегатов – показателей денежной

массы.

Наиболее ликвидным денежным агрегатом является агрегат М0, включающий наличные

деньги в обращении.

Аналогичным по ликвидности является агрегат M1, объединяющий наличные деньги и деньги на текущих счетах, которые обслуживаются с помощью чеков.

Чек- ценная бумага, содержащая приказ владельца счета в кредитном учреждении о выплате держателю чека по его предъявлению указанной в нем суммы.

M1- «деньги в узком смысле слова», «деньги для денег».

Слайд 32

Менее ликвидным является агрегат M2. Это «деньги в

широком смысле слова», которые включают в себя все компоненты

М1 плюс деньги на срочных и сберегательных счетах коммерческих банков, депозиты в специализированных финансовых институтах.

Еще менее ликвидным является агрегат М3, который образуется путем добавления к агрегату М2 депозитных сертификатов, облигаций гос. займа, других ценных бумаг гос-ва и коммерческих банков.

Слайд 33

5.Мультипликативное расширение банковских депозитов

Депозитный мультипликатор – позволяет конкретно

оценить масштабы расширения денежной массы в результате создания банками

новых денег.

md= ΔM/ΔD или md=1/rr x 100%

где ΔM – прирост денежной массы, ΔD – первоначальный прирост депозитов, а rr – обязательная норма банковских резервов.

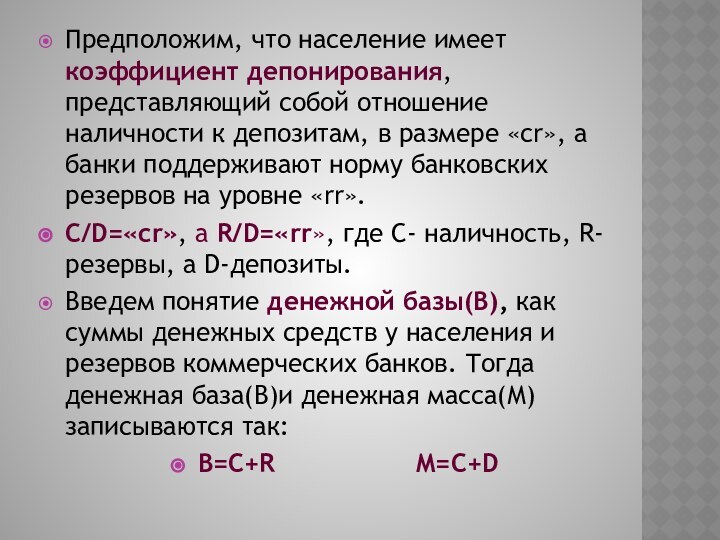

Слайд 34

Предположим, что население имеет коэффициент депонирования, представляющий собой

отношение наличности к депозитам, в размере «cr», а банки

поддерживают норму банковских резервов на уровне «rr».

C/D=«cr», а R/D=«rr», где C- наличность, R- резервы, а D-депозиты.

Введем понятие денежной базы(В), как суммы денежных средств у населения и резервов коммерческих банков. Тогда денежная база(В)и денежная масса(М) записываются так:

В=С+R M=C+D

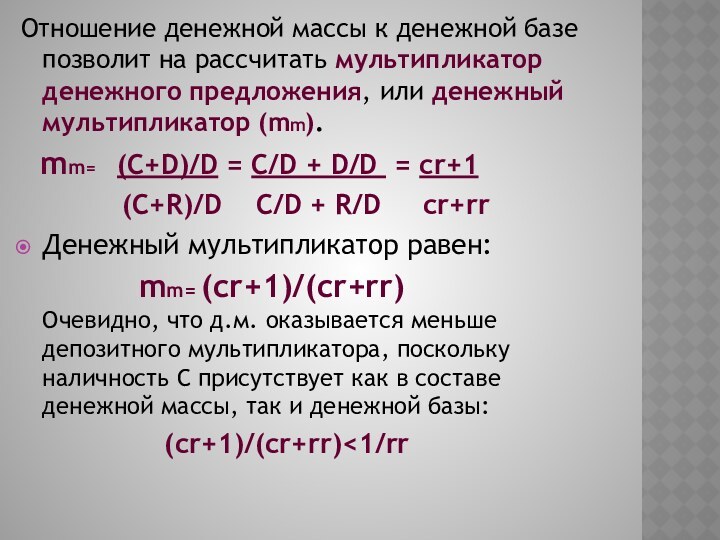

Слайд 35

Отношение денежной массы к денежной базе позволит на

рассчитать мультипликатор денежного предложения, или денежный мультипликатор (mm).

mm= (C+D)/D = C/D + D/D = cr+1

(C+R)/D C/D + R/D cr+rr

Денежный мультипликатор равен:

mm= (cr+1)/(cr+rr)

Очевидно, что д.м. оказывается меньше депозитного мультипликатора, поскольку наличность C присутствует как в составе денежной массы, так и денежной базы:

(cr+1)/(cr+rr)<1/rr

Слайд 36

6. Спрос на деньги. Равновесие на денежном рынке.

Спрос

на деньги определяется величиной денежных средств, которые хранят хозяйственные

агенты, другими словами, это спрос на денежные запасы в реальном выражении, т.е. с учетом индекса цен (Р).

Важную роль в развитии современной теории спроса на деньги сыграла кейнсианская теория предпочтения ликвидности. В работе «Общая теория занятости, процента и денег» Дж.М.Кейнс выдвинул три психологических мотива, побуждающих людей хранить сбережения в денежной(ликвидной) форме: трансакционный, спекулятивный и предосторожности.

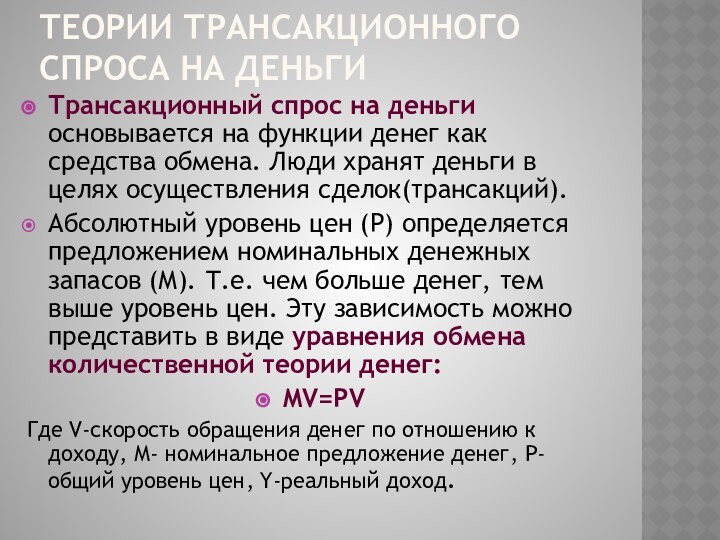

Слайд 37

Теории трансакционного спроса на деньги

Трансакционный спрос на деньги

основывается на функции денег как средства обмена. Люди хранят

деньги в целях осуществления сделок(трансакций).

Абсолютный уровень цен (Р) определяется предложением номинальных денежных запасов (М). Т.е. чем больше денег, тем выше уровень цен. Эту зависимость можно представить в виде уравнения обмена количественной теории денег:

MV=PV

Где V-скорость обращения денег по отношению к доходу, М- номинальное предложение денег, Р- общий уровень цен, Y-реальный доход.

Слайд 38

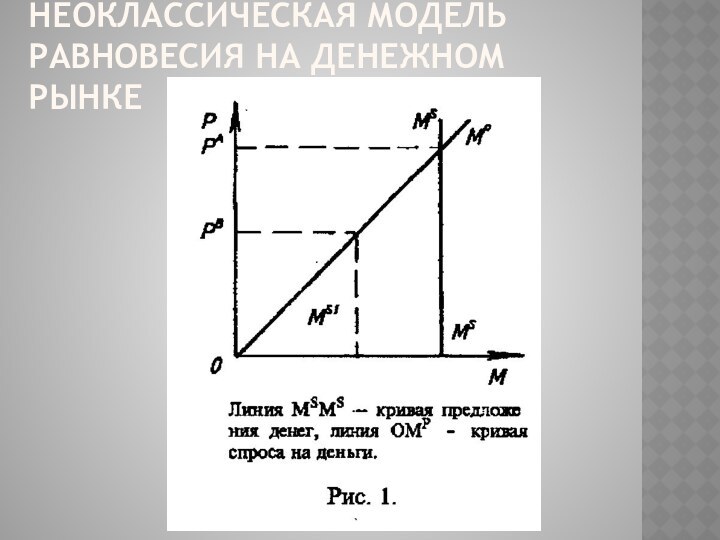

Неоклассическая модель равновесия на денежном рынке

Слайд 39

Портфельные теории спроса на деньги

Акцентируют внимание на функции

денег как средства сохранения ценности. Хозяйственные агенты хранят свои

сбережения в денежной форме, хотя они могут держать также в форме реальных активов(недвижимость) и финансовых активов (акции).

Следовательно, перед хоз. агентом встает проблема портфельного выбора, заключающийся в том, какова должна быть оптимальная структура его активов.

Слайд 40

В портфельных теориях спроса на деньги развивается теория

предпочтения ликвидности Дж.М.Кейнса.

Он придавал важное значение спекулятивному мотиву

спроса на деньги.

Выдвигал ещё такой мотив хранения денег, как мотив предосторожности, который связывает с функцией денег как средства обмена.

Слайд 41

Т.о. в соответствии с теорией предпочтения ликвидности общий

спрос на деньги распадается на две части:

MD = MD1

+ MD2 = L1 (Y) + L2 (r1 - r2),

где MD1 -объем наличности, соответствующий трансакционному мотиву и мотиву предосторожности; MD2 -объем наличности, соответствующий спекулятивному мотиву; L1 (Y) - функция ликвидности, зависящая от уровня дохода; L2 (r1 - r2) - функция ликвидности, зависящая от ставки процента (r1 - рыночная процентная ставка; r2 - нормальная ожидаемая ставка процента).

Слайд 42

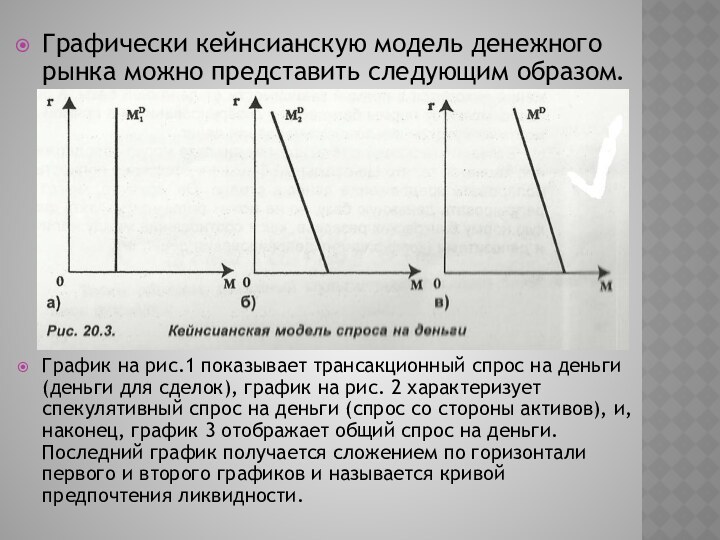

Графически кейнсианскую модель денежного рынка можно представить следующим

образом.

График на рис.1 показывает трансакционный спрос на деньги (деньги

для сделок), график на рис. 2 характеризует спекулятивный спрос на деньги (спрос со стороны активов), и, наконец, график 3 отображает общий спрос на деньги. Последний график получается сложением по горизонтали первого и второго графиков и называется кривой предпочтения ликвидности.

Слайд 43

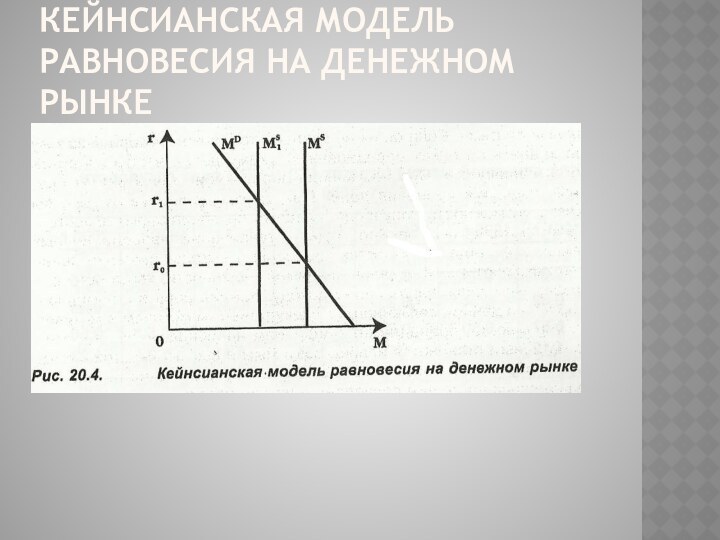

Кейнсианская модель равновесия на денежном рынке

Слайд 44

7. Основные направления кредитно-денежной политики ЦБ

Кредитно-денежная (монетарная) политика

представляет собой комплекс взаимосвязанных мероприятий, предпринимаемых ЦБ в целях

регулирования деловой активности путем планируемого воздействия на состояние кредита и денежного обращения.

Важнейшими инструментами кредитно-денежной политики ЦБ являются: операции на открытом рынке, учетно-процентная (дисконтная) политика, регулирование обязательной нормы банковского резервирования.

Слайд 45

Операции на открытом рынке являются важнейшим направлением кредитно-денежной

политики ЦБ во многих странах с рыночной экономикой.

Суть

этих операций, воздействующих на предложение денег, - покупка или продажа государственных долговых ценных бумаг.

Учетно-процентная (дисконтная) политика заключается в регулировании величины учетной процентной ставки (дисконта), по которой коммерческие банки могут заимствовать денежные средства у ЦБ.

Слайд 46

ЦБ имеет также возможность непосредственно воздействовать на величину

банковских резервов путем регулирования обязательной нормы банковского резервирования(известный нам

показатель rr).

Позволяет гибко и оперативно влиять на финансовую ситуацию и проводить необходимую кредитно-денежную политику.

Слайд 47

Разновидности кредитно-денежной политики:

Мягкая кредитно-денежная политика (политика «дешевых денег»),

когда ЦБ:

Покупает государственные ценные бумаги на открытом рынке, переводя

деньги в оплату за них на счета населения и в резервы банков. Это обеспечивает расширение возможностей кредитования коммерческими банками и увеличивает денежную массу.

Слайд 48

Снижает учетную ставку процента, что позволяет коммерческим банкам

увеличить объем заимствований и расширить объем кредитования своих клиентов

по пониженным процентным ставкам.

Снижает обязательную норму банковского резервирования, что ведет к росту денежного мультипликатора и расширению возможностей кредитования экономики.

Следовательно, мягкая кредитно-денежная политика направлена на стимулирование экономики через рост денежной массы и снижение процентных ставок.

Слайд 49

жесткая кредитно-денежная политика (политика «дорогих денег»), когда

ЦБ:

продает гос. ценные бумаги на открытом рынке, что

вызывает сокращение резервов коммерческих банков и текущих счетов населения, уплачивающих за эти ценные бумаги. Сокращает денежные массы.

Повышает учетную ставку процента, что вынуждает коммерческие банки прекратить объем заимствований у ЦБ и повысить процентные ставки по своим кредитам. Сдерживает рост денежной массы.

Слайд 50

Повышает обязательную норму банковского резервирования, что снижает денежный

мультипликатор и ограничивает рост денежной массы.

Следовательно, жесткая кредитно-денежная политика

носит рестриктивный (ограниченный) характер, сдерживает рост денежной массы и может использоваться для противодействия инфляции.

Рассмотренные выше примеры политики «дорогих» и «дешевых» денег характеризуют дискреционную (гибкую) кредитно-денежную политику. Т.к. изменяется в соответствии с фазами экономического цикла.