- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Ликвидность и финансовая устойчивость

Содержание

- 2. ЛИКВИДНОСТЬЦель анализа ликвидности оценить способность предприятия своевременно

- 3. ЛИКВИДНОСТЬКоэффициент общей ликвидности =оборотные активы (текущие активы) / краткосрочные обязательства (текущие пассивы)

- 4. ЛИКВИДНОСТЬКоэффициент абсолютной ликвидности =(денежные средства + краткосрочные финансовые вложения) // краткосрочные обязательства

- 5. ЛИКВИДНОСТЬКоэффициент среднесрочной ликвидности = Денежные Средства +

- 6. ЛИКВИДНОСТЬДенежные платежи за период = (себестоимость реализованной

- 7. ЛИКВИДНОСТЬСреднедневные платежи =затраты денежных средств за период / Инт

- 8. ЛИКВИДНОСТЬ Коэффициент покрытия среднедневных платежей

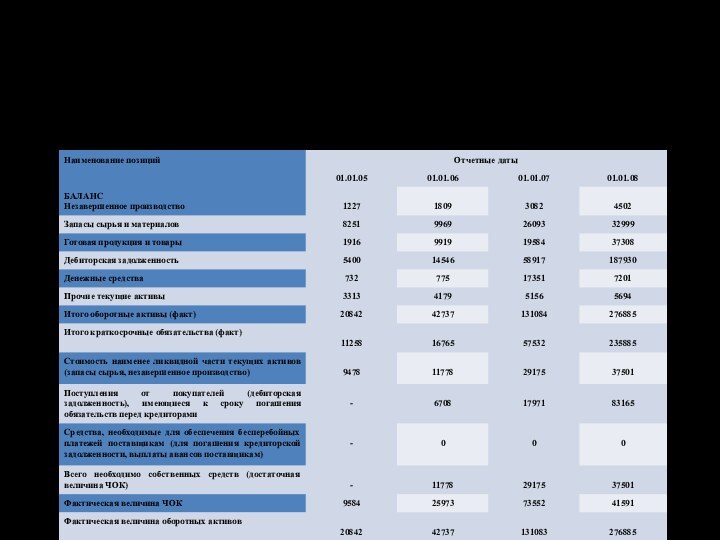

- 9. ЛИКВИДНОСТЬ Алгоритм расчета достаточной величины коэффициента ликвидностиОпределение

- 10. ЛИКВИДНОСТЬ Алгоритм расчета достаточной величины коэффициента ликвидностиОпределение

- 11. ЛИКВИДНОСТЬ Алгоритм расчета достаточной величины коэффициента ликвидностиОпределение

- 12. ЛИКВИДНОСТЬ Алгоритм расчета достаточной величины коэффициента ликвидностиОпределение

- 13. ЛИКВИДНОСТЬ Алгоритм расчета достаточной величины коэффициента ликвидностиОпределение

- 14. ЛИКВИДНОСТЬ Алгоритм расчета достаточной величины коэффициента ликвидностиОпределение

- 15. ЛИКВИДНОСТЬ Алгоритм расчета достаточной величины коэффициента ликвидностиРасчет достаточной величины коэффициента общей ликвидности компании.

- 16. ЛИКВИДНОСТЬ ПРИЧИНЫ СОКРАЩЕНИЯ КОЭФФИЦИЕНТА ОБЩЕЙ ЛИКВИДНОСТИ:Убытки

- 17. ЛИКВИДНОСТЬДопустимый прирост (внеоборотных активов +наименее ликвидных оборотных

- 18. ЛИКВИДНОСТЬДля роста коэффициента общей ликвидности и обеспечения

- 19. ФИНАНСОВАЯ УСТОЙЧИВОСТЬЦель анализа финансовой устойчивости оценить способность

- 20. ФИНАНСОВАЯ УСТОЙЧИВОСТЬОСНОВНЫЕ КОЭФФИЦИЕНТЫ:Коэффициент автономииКоэффициент общей платежеспособностиЧистый оборотный капиталКоэффициент самофинансирования

- 21. ФИНАНСОВАЯ УСТОЙЧИВОСТЬКоэффициент автономии = собственный капитал/заемный капитал

- 22. ФИНАНСОВАЯ УСТОЙЧИВОСТЬКоэффициент общей платежеспособности = собственный капитал / валюта баланса

- 23. ФИНАНСОВАЯ УСТОЙЧИВОСТЬСобственный капитал, необходимый для обеспечения финансовой

- 24. ФИНАНСОВАЯ УСТОЙЧИВОСТЬЗаемный капитал допустимый= итого активы –

- 25. ФИНАНСОВАЯ УСТОЙЧИВОСТЬКоэффициент автономии допустимый = собственный капитал необходимый / заемный капитал допустимый

- 26. ФИНАНСОВАЯ УСТОЙЧИВОСТЬКоэффициент общей платежеспособности допустимый = собственный капитал необходимый/валюта баланса фактическая

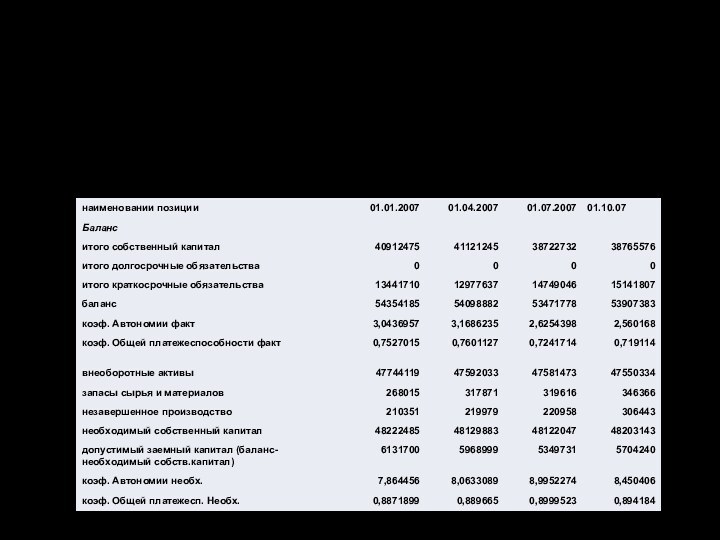

- 27. ФИНАНСОВАЯ УСТОЙЧИВОСТЬРасчет фактической и необходимой величины коэффициента автономии.

- 28. Правило финансового менеджмента: «Обеспечив финансовую устойчивость, необходимо

- 29. ФИНАНСОВАЯ УСТОЙЧИВОСТЬПричины сокращения коэффициентаУбытки (и, как следствие,

- 30. ФИНАНСОВАЯ УСТОЙЧИВОСТЬДопустимый прирост (внеоборотных активов + наименее

- 31. ФИНАНСОВАЯ УСТОЙЧИВОСТЬДопустимый прирост всех активов ≤прирост собственного капитала Х (1+1/коэффициент автономии предыдущего периода)

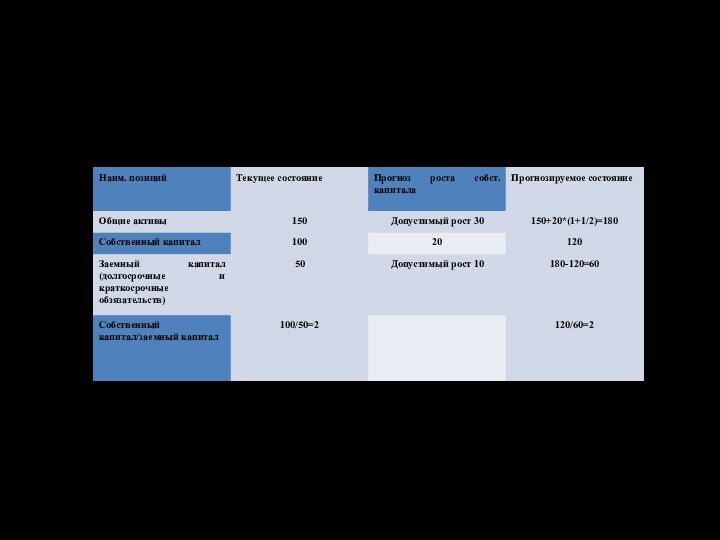

- 32. ФИНАНСОВАЯ УСТОЙЧИВОСТЬРасчет допустимого прироста общих активов исходя

- 33. ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

- 34. ФИНАНСОВАЯ УСТОЙЧИВОСТЬДля роста финансовой устойчивости и обеспечения

- 35. ФИНАНСОВАЯ УСТОЙЧИВОСТЬКоэффициент иммобилизации отражает степень ликвидности активов,

- 36. ФИНАНСОВАЯ УСТОЙЧИВОСТЬКоэффициент маневренности показывает, какая часть собственного

- 37. ФИНАНСОВАЯ УСТОЙЧИВОСТЬДоля собственных источников финансирования текущих активов

- 38. ФИНАНСОВАЯ УСТОЙЧИВОСТЬКоэффициент обеспеченности запасов собственными источниками финансирования

- 39. ФИНАНСОВАЯ УСТОЙЧИВОСТЬКоэффициент покрытия процентов характеризует степень защищенности

- 40. ФИНАНСОВАЯ УСТОЙЧИВОСТЬЦель анализа самофинансирования оценить, насколько эффективно

- 41. ФИНАНСОВАЯ УСТОЙЧИВОСТЬКоэффициент самофинансирования= ∆накопленного капитала / чистая

- 42. ФИНАНСОВАЯ УСТОЙЧИВОСТЬЧем выше коэффициент самофинансирования, тем эффективнее

- 43. ФИНАНСОВАЯ УСТОЙЧИВОСТЬКоэффициент мобилизации накопленного капитала позволяет определить,

- 44. ФИНАНСОВАЯ УСТОЙЧИВОСТЬЗа счет собственных средств должны финансироваться как постоянные активы, так и часть оборотных активов

- 45. Скачать презентацию

- 46. Похожие презентации

ЛИКВИДНОСТЬЦель анализа ликвидности оценить способность предприятия своевременно и в полном объеме выполнять краткосрочные обязательства за счет текущих активов.

Слайд 3

ЛИКВИДНОСТЬ

Коэффициент общей ликвидности

=

оборотные активы (текущие активы) /

краткосрочные обязательства (текущие пассивы)

Слайд 4

ЛИКВИДНОСТЬ

Коэффициент абсолютной ликвидности

=

(денежные средства + краткосрочные финансовые

вложения) /

/ краткосрочные обязательства

Слайд 5

ЛИКВИДНОСТЬ

Коэффициент среднесрочной ликвидности

=

Денежные Средства + Краткосрочные

Финансовые Вложения + Дебиторская Задолженность до 12 мес /

краткосрочные обязательства

Слайд 6

ЛИКВИДНОСТЬ

Денежные платежи за период

=

(себестоимость реализованной продукции

+

+ управленческие расходы + коммерческие расходы) за период –

-

амортизационные отчисления за период ++ налог на прибыль за период +

+ прирост запасов материалов, незавершенного производства,

готовой продукции за период

Слайд 8

ЛИКВИДНОСТЬ

Коэффициент покрытия среднедневных платежей денежными средствами

=

остаток денежных

средств (по балансу)

/ среднедневные платежи

Слайд 9

ЛИКВИДНОСТЬ

Алгоритм расчета достаточной величины коэффициента ликвидности

Определение наименее ликвидных

оборотных активов:

Наименее ликвидные оборотные активы, которые должны быть профинансированы

за счет собственных средств == материальные запасы + незавершенное производство

Слайд 10

ЛИКВИДНОСТЬ

Алгоритм расчета достаточной величины коэффициента ликвидности

Определение поступлений от

покупателей, имеющихся к сроку погашения обязательств перед кредиторами:

Поступления от

покупателей к сроку погашения обязательств перед кредиторами == (средняя величина дебиторской задолженности Х период оборота кредиторской задолженности) / период оборота дебиторской задолженности

Слайд 11

ЛИКВИДНОСТЬ

Алгоритм расчета достаточной величины коэффициента ликвидности

Определение суммы средств,

необходимой для обеспечения бесперебойных платежей поставщикам:

Сумма средств, необходимая для

бесперебойных платежей поставщикам == средняя величина кредиторской задолженности – поступления от покупателей к сроку погашения обязательств перед кредиторами

Слайд 12

ЛИКВИДНОСТЬ

Алгоритм расчета достаточной величины коэффициента ликвидности

Определение достаточной величины

чистого оборотного капитала:

ЧОКдостаточный =

= наименее ликвидные активы +

средства для обеспечения бесперебойных платежей поставщикам

Слайд 13

ЛИКВИДНОСТЬ

Алгоритм расчета достаточной величины коэффициента ликвидности

Определение допустимой величины

краткосрочных обязательств:

Краткосрочные обязательства допустимые

=

= оборотные активы фактические -

ЧОК достаточный

Слайд 14

ЛИКВИДНОСТЬ

Алгоритм расчета достаточной величины коэффициента ликвидности

Определение достаточного коэффициента

общей ликвидности:

Коэффициент ликвидности допустимый

=

Оборотные активы фактические /

Краткосрочные

обязательства допустимые

Слайд 15

ЛИКВИДНОСТЬ

Алгоритм расчета достаточной величины коэффициента ликвидности

Расчет достаточной величины

коэффициента общей ликвидности компании.

Слайд 16

ЛИКВИДНОСТЬ

ПРИЧИНЫ СОКРАЩЕНИЯ КОЭФФИЦИЕНТА ОБЩЕЙ ЛИКВИДНОСТИ:

Убытки (и, как следствие,

сокращение собственного капитала)

Значительные инвестиционные вложения (приобретение основных средств, капитальное

строительство)Финансирование инвестиционной программы за счет краткосрочных обязательств

Ухудшение условий управления оборотным капиталом

Слайд 17

ЛИКВИДНОСТЬ

Допустимый прирост

(внеоборотных активов +наименее ликвидных оборотных активов)

≤

(прирост собственного капитала + прирост долгосрочных обязательств +

+ ЧОК

(фактический) предыдущего периода -- ЧОК (допустимый) предыдущего периода)

Слайд 18

ЛИКВИДНОСТЬ

Для роста коэффициента общей ликвидности и обеспечения минимально

необходимой его величины требуется:

Обеспечивать прибыльность деятельности компании и ее

рост;Соблюдать финансовое правило: финансирование инвестиционной программы (вложений во внеоборотные активы) за счет долгосрочных, а не краткосрочных кредитов (короткие кредиты должны финансировать прирост оборотных активов, но не внеоборотных);

Осуществлять инвестиционные вложения в пределах получаемой прибыли и привлекаемых долгосрочных инвестиций с учетом состояния ЧОК предыдущих периодов (с учетом того, превышает или нет фактический ЧОК его минимально необходимую величину);

Стремиться к разумной минимизации запасов, незавершенного производства, т.е. наименее ликвидных оборотных активов.

Слайд 19

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Цель анализа финансовой устойчивости

оценить способность

предприятия погашать свои обязательства и сохранять права владения предприятием

в долгосрочной перспективе.

Слайд 20

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

ОСНОВНЫЕ КОЭФФИЦИЕНТЫ:

Коэффициент автономии

Коэффициент общей платежеспособности

Чистый оборотный капитал

Коэффициент

самофинансирования

Слайд 22

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Коэффициент общей платежеспособности

=

собственный капитал /

валюта баланса

Слайд 23

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Собственный капитал, необходимый для обеспечения финансовой устойчивости

=

наименее ликвидные активы, которые должны быть профинансированы за

счет собственных средств =

внеоборотные активы + материальные запасы + незавершенное производство

Слайд 24

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Заемный капитал допустимый

=

итого активы – наименее

ликвидные активы, которые должны быть профинансированы за счет собственных

средств

Слайд 25

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Коэффициент автономии допустимый

=

собственный капитал необходимый

/ заемный капитал допустимый

Слайд 26

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Коэффициент общей платежеспособности допустимый

=

собственный капитал

необходимый/валюта баланса фактическая

Слайд 28

Правило финансового менеджмента:

«Обеспечив финансовую устойчивость, необходимо наращивать

рентабельность собственного капитала».

При обеспечении необходимого уровня собственного капитала компания

может допускать опережающий рост доли заемных средств (если общая стоимость заемных средств ниже рентабельности капитала) и тем самым наращивать объемы производственной деятельности и рентабельность капитала.

Слайд 29

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Причины сокращения коэффициента

Убытки (и, как следствие, сокращение

собственного капитала);

Рост активов компании (инвестиции, оборотный капитал), превышающий объем

полученной прибыли

Слайд 30

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Допустимый прирост (внеоборотных активов + наименее ликвидных

оборотных активов)

≤

(прирост собственного капитала + заемный капитал

фактический предыдущего периода – заемный капитал допустимый предыдущего периода)

Слайд 31

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Допустимый прирост всех активов

≤

прирост собственного капитала

Х (1+1/коэффициент автономии предыдущего периода)

Слайд 32

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Расчет допустимого прироста общих активов исходя из

прогнозируемого прироста собственного капитала и необходимости сохранения коэффициента автономии

на сложившемся уровне.На текущий момент компания имеет соотношение собственного и заемного капитала, равное 2.

Прогнозируемый рост прибыли и, как следствие, собственного капитала составляет 20 млн. руб.

Допустимая величина общих активов компании, исходя из роста собственного капитала 20 млн. руб и необходимости сохранения коэффициента автономии на уровне 2, составляет

150+20*(1+1/2) = 180 млн. руб.

Допустимый прирост активов равен

180 – 150 = 30 млн. руб

Расчетным путем можно определить допустимую величину заемного капитала: при активах 180 и собственных источниках финансирования 120 заемные источники должны составить

180 – 120 = 60 млн. руб

Следовательно, допустимый прирост заемных средств равен

60 – 50 = 10 млн.руб

Прогнозируемое соотношение собственного и заемного капитала сохраняется на уровне 2.

Слайд 34

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Для роста финансовой устойчивости и обеспечения минимально

необходимой величины коэффициента автономии и коэффициента общей платежеспособности требуется:

Обеспечивать

прибыльность деятельности компании и ее рост;Осуществлять вложения в пределах получаемой прибыли ( с учетом того, превышает или нет фактический уровень коэффициента автономии его минимально необходимую величину);

Стремиться к минимизации (разумной) запасов, незавершенного производства, т.е. наименее ликвидных оборотных активов.

Слайд 35

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Коэффициент иммобилизации отражает степень ликвидности активов, что

позволит отвечать по текущим обязательствам в будущем. Чем ниже

значение этого коэффициента, тем больше доля ликвидных активов в имуществе организации и тем выше возможности организации отвечать по текущим обязательствам.Коэффициент иммобилизации

=

внеоборотные активы/оборотные активы

Слайд 36

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Коэффициент маневренности показывает, какая часть собственного капитала

вложена в наиболее маневренную (мобильную) часть активов.

Коэффициент маневренности

=

ЧОК/собственный капитал

Слайд 37

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Доля собственных источников финансирования текущих активов (ДСИФТА)

показывает, какая часть текущих активов образована за счет собственного

капитала.ДСИФТА

=

ЧОК/собственный капитал

Слайд 38

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Коэффициент обеспеченности запасов собственными источниками финансирования (КОЗСИФ)

характеризует степень покрытия запасов и затрат (незавершенного производства) собственными

источниками финансированияКОЗСИФ

=

ЧОК / Запасы матер. + незаверш. производство

Слайд 39

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Коэффициент покрытия процентов характеризует степень защищенности кредиторов

от невыплаты процентов за предоставленный кредит. По величине коэффициента

можно контролировать допустимый уровень снижения прибыли, используемой для выплаты процентов.Коэффициент покрытия процентов

=

прибыль от продаж / проценты начисленные

Слайд 40

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Цель анализа самофинансирования

оценить, насколько эффективно компания

использует источники увеличения собственного капитала, и выяснить основные направления

вложения собственных средств.

Слайд 41

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Коэффициент самофинансирования

=

∆накопленного капитала / чистая прибыль

(за период),

где ∆накопленного капитала - прирост накопленного капитала в

анализируемом периоде.

Слайд 42

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Чем выше коэффициент самофинансирования, тем эффективнее компания

использует возможность наращивания собственного капитала за счет получаемой прибыли.

Слайд 43

ФИНАНСОВАЯ УСТОЙЧИВОСТЬ

Коэффициент мобилизации накопленного капитала позволяет определить, какая

часть прироста накопленного капитала направлена на увеличение оборотных средств.

Коэффициент

мобилизации накопленного капитала =

∆ЧОК / ∆ накопленного капитала,

где ∆ЧОК – прирост ЧОК предприятия в анализируемый период.