Слайд 2

Мероприятия налогового контроля проводятся в соответствии с:

Налоговым Кодексом

Российской Федерации ( ст.90, 92, 93, 93.1, 94, 95,

96,97, 98, 31, 86, 101);

Письмом ФНС РФ от 17 июля 2013 г. N АС-4-2/12837 «О рекомендациях по проведению мероприятий налогового контроля, связанных с налоговыми проверками;

Письмом ФНС России от 31.03.2011 № АС-5-2/322дсп@ «О рекомендациях по осуществлению контроля в отношении налогоплательщиков, получивших необоснованную налоговую выгоду»;

Письмом ФНС России от 29.03.2013 № АС-5-2/299дсп@ «О направлении обзора наиболее распространенных схем необоснованного возмещения НДС».

Слайд 3

Мероприятия налогового контроля проводятся :

в ходе проведения налоговых

проверок,

при рассмотрении материалов налоговых проверок в качестве дополнительных

мероприятий налогового контроля

Слайд 4

Цель проведения мероприятий налогового контроля:

контроль за соблюдением налогоплательщиком

законодательства о налогах и сборах

Слайд 5

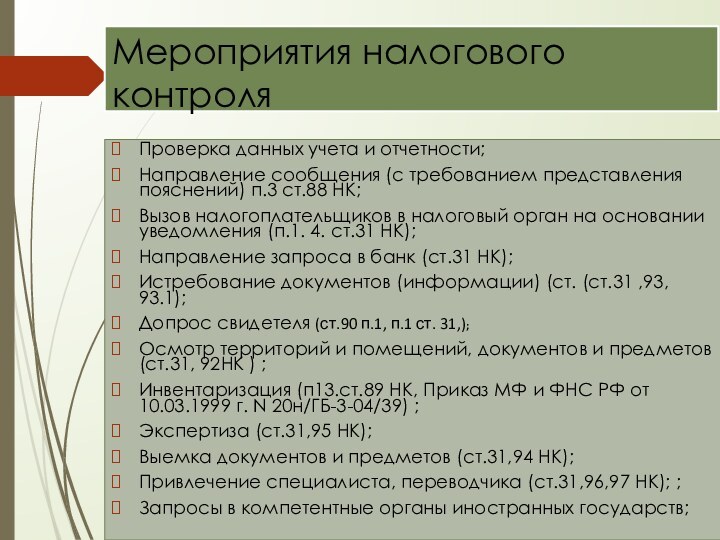

Мероприятия налогового контроля

Проверка данных учета и отчетности;

Направление сообщения

(с требованием представления пояснений) п.3 ст.88 НК;

Вызов налогоплательщиков в

налоговый орган на основании уведомления (п.1. 4. ст.31 НК);

Направление запроса в банк (ст.31 НК);

Истребование документов (информации) (ст. (ст.31 ,93, 93.1);

Допрос свидетеля (ст.90 п.1, п.1 ст. 31,);

Осмотр территорий и помещений, документов и предметов (ст.31, 92НК ) ;

Инвентаризация (п13.ст.89 НК, Приказ МФ и ФНС РФ от 10.03.1999 г. N 20н/ГБ-3-04/39) ;

Экспертиза (ст.31,95 НК);

Выемка документов и предметов (ст.31,94 НК);

Привлечение специалиста, переводчика (ст.31,96,97 НК); ;

Запросы в компетентные органы иностранных государств;

Слайд 6

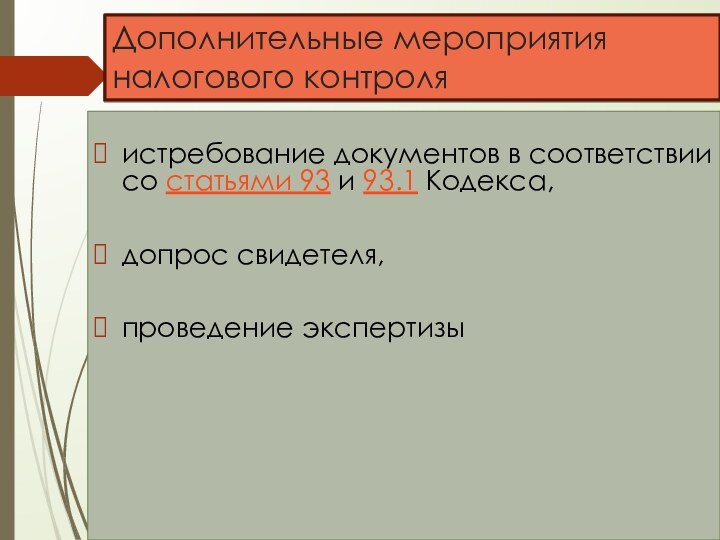

Дополнительные мероприятия налогового контроля

истребование документов в соответствии со

статьями 93 и 93.1 Кодекса,

допрос свидетеля,

проведение экспертизы

Слайд 7

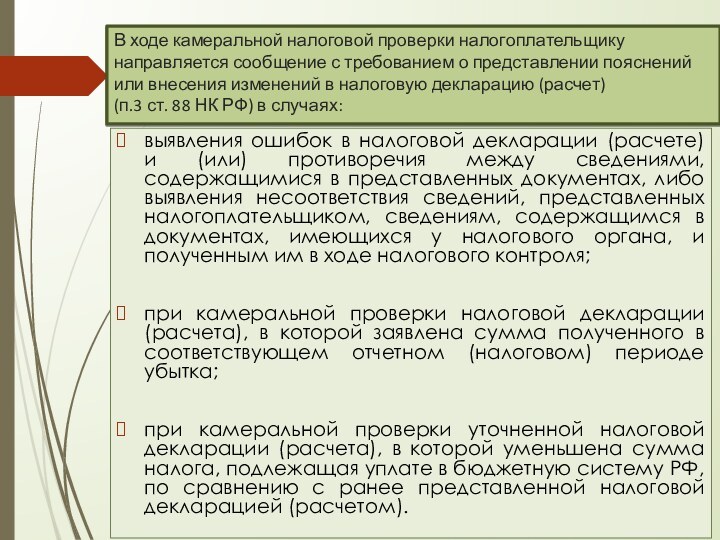

В ходе камеральной налоговой проверки налогоплательщику направляется сообщение

с требованием о представлении пояснений или внесения изменений в

налоговую декларацию (расчет)

(п.3 ст. 88 НК РФ) в случаях:

выявления ошибок в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявления несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля;

при камеральной проверки налоговой декларации (расчета), в которой заявлена сумма полученного в соответствующем отчетном (налоговом) периоде убытка;

при камеральной проверки уточненной налоговой декларации (расчета), в которой уменьшена сумма налога, подлежащая уплате в бюджетную систему РФ, по сравнению с ранее представленной налоговой декларацией (расчетом).

Слайд 8

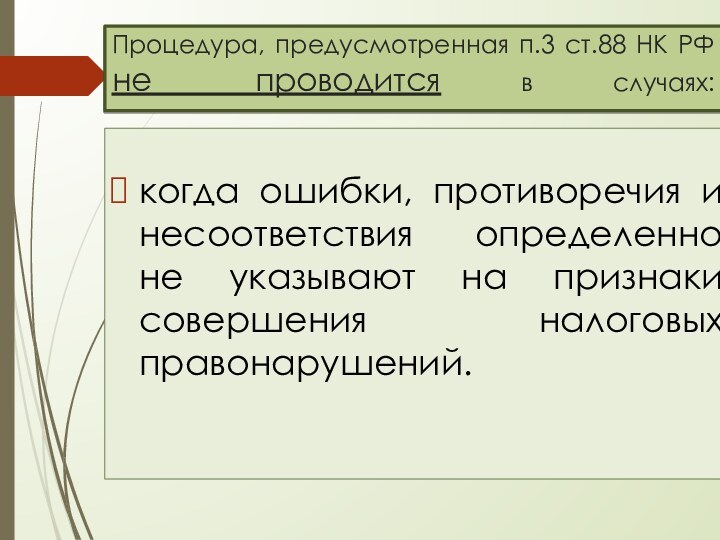

Процедура, предусмотренная п.3 ст.88 НК РФ не проводится

в случаях:

когда ошибки, противоречия и несоответствия определенно не указывают

на признаки совершения налоговых правонарушений.

Слайд 9

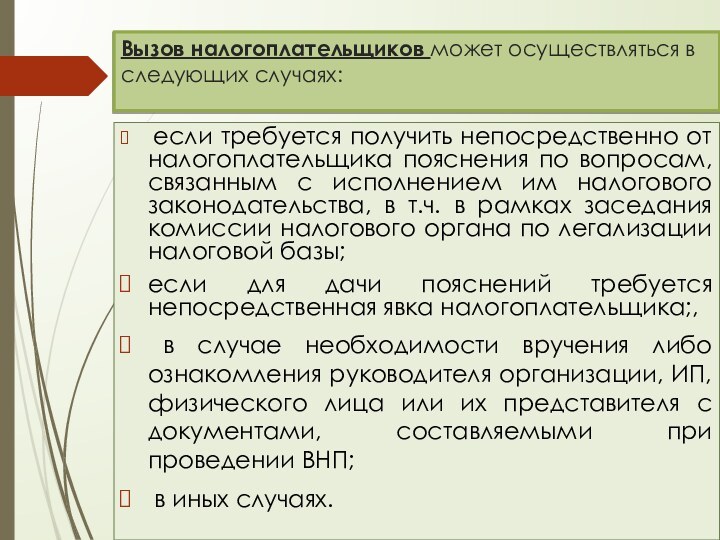

Вызов налогоплательщиков может осуществляться в следующих случаях:

если

требуется получить непосредственно от налогоплательщика пояснения по вопросам, связанным

с исполнением им налогового законодательства, в т.ч. в рамках заседания комиссии налогового органа по легализации налоговой базы;

если для дачи пояснений требуется непосредственная явка налогоплательщика;,

в случае необходимости вручения либо ознакомления руководителя организации, ИП, физического лица или их представителя с документами, составляемыми при проведении ВНП;

в иных случаях.

Слайд 10

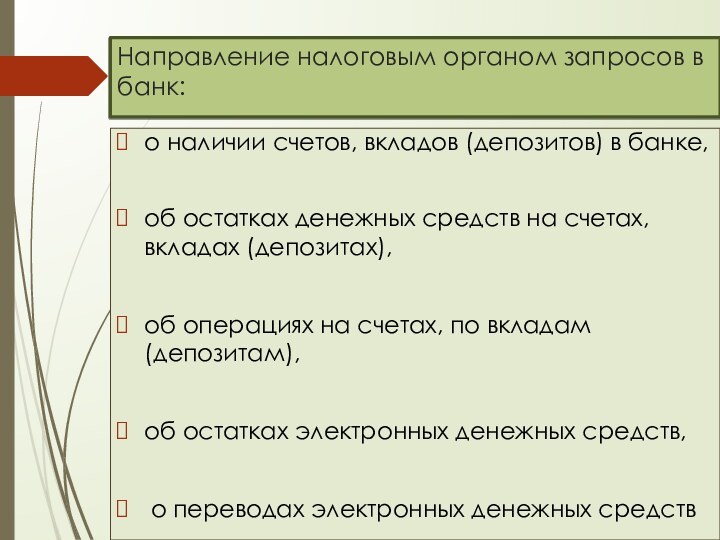

Направление налоговым органом запросов в банк:

о наличии счетов,

вкладов (депозитов) в банке,

об остатках денежных средств на

счетах, вкладах (депозитах),

об операциях на счетах, по вкладам (депозитам),

об остатках электронных денежных средств,

о переводах электронных денежных средств

Слайд 11

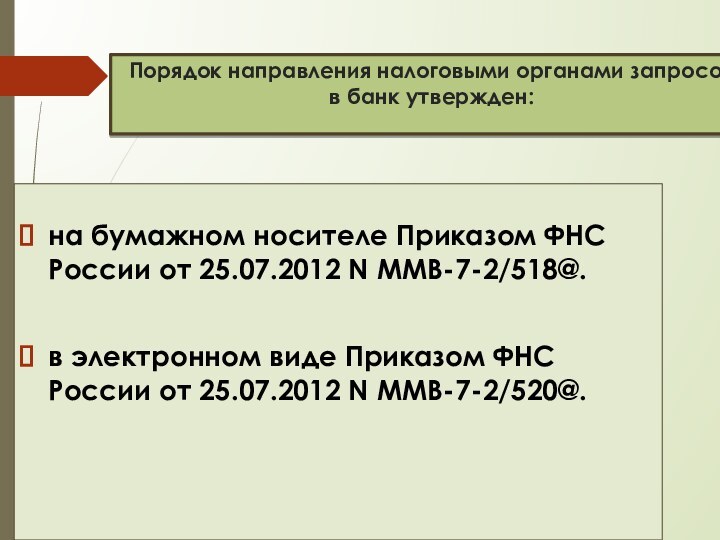

Порядок направления налоговыми органами запросов

в банк утвержден:

на бумажном

носителе Приказом ФНС России от 25.07.2012 N ММВ-7-2/518@.

в электронном

виде Приказом ФНС России от 25.07.2012 N ММВ-7-2/520@.

Слайд 12

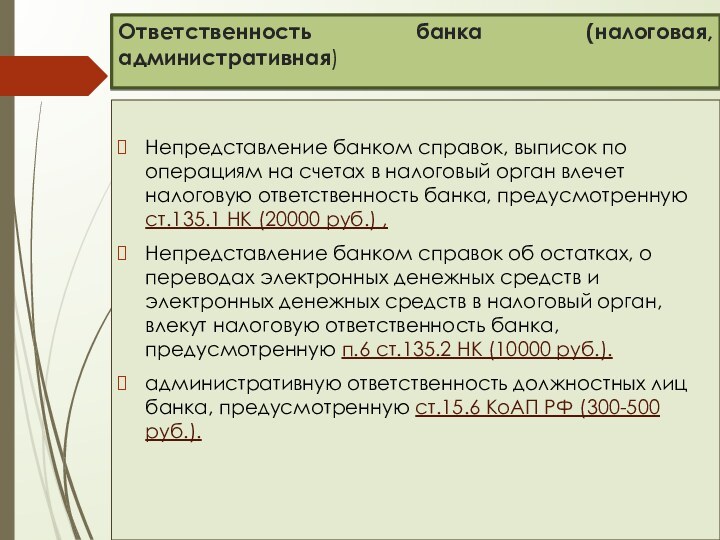

Ответственность банка (налоговая, административная)

Непредставление банком справок, выписок по

операциям на счетах в налоговый орган влечет налоговую ответственность

банка, предусмотренную ст.135.1 НК (20000 руб.) ,

Непредставление банком справок об остатках, о переводах электронных денежных средств и электронных денежных средств в налоговый орган, влекут налоговую ответственность банка, предусмотренную п.6 ст.135.2 НК (10000 руб.).

административную ответственность должностных лиц банка, предусмотренную ст.15.6 КоАП РФ (300-500 руб.).

Слайд 13

Порядок проведения допроса свидетеля (ст.90 НК)

В качестве свидетеля

для дачи показаний может быть вызвано любое физическое лицо,

которому могут быть известны какие-либо обстоятельства, имеющие значение для осуществления налогового контроля.

В качестве свидетелей могут выступать лица, не заинтересованные в исходе дела.

Слайд 14

Не могут допрашиваться в качестве свидетеля:

лица, которые в

силу малолетнего возраста, своих физических или психических недостатков не

способны правильно воспринимать обстоятельства, имеющие значение для осуществления налогового контроля;

лица, которые получили информацию, необходимую для проведения налогового контроля, в связи с исполнением ими своих профессиональных обязанностей, и подобные сведения относятся к профессиональной тайне этих лиц, в частности адвокат, аудитор.

Слайд 15

Предупреждение свидетеля об ответственности

Перед дачей показаний должностное

лицо налогового органа предупреждает свидетеля об ответственности за отказ

или уклонение от дачи показаний либо за дачу заведомо ложных показаний, о чем делается отметка в протоколе, которая удостоверяется подписью свидетеля.

Слайд 16

Ответственность свидетеля

Неявка либо уклонение от явки без

уважительных причин лица, вызываемого в качестве свидетеля, влечет налоговую

ответственность с, предусмотренную ст. 128 НК (штраф-1000 руб).

Неправомерный отказ свидетеля от дачи показаний, а равно дача заведомо ложных показаний влечет налоговую ответственность, предусмотренную ст.128 НК (штраф-3000 руб).

Административная ответственность (КоАП РФ) и уголовная ответственность (Уголовный кодекс Российской Федерации) свидетеля по делу о налоговом правонарушении не предусмотрены.

Об административной или уголовной ответственности свидетель не предупреждается.

Слайд 17

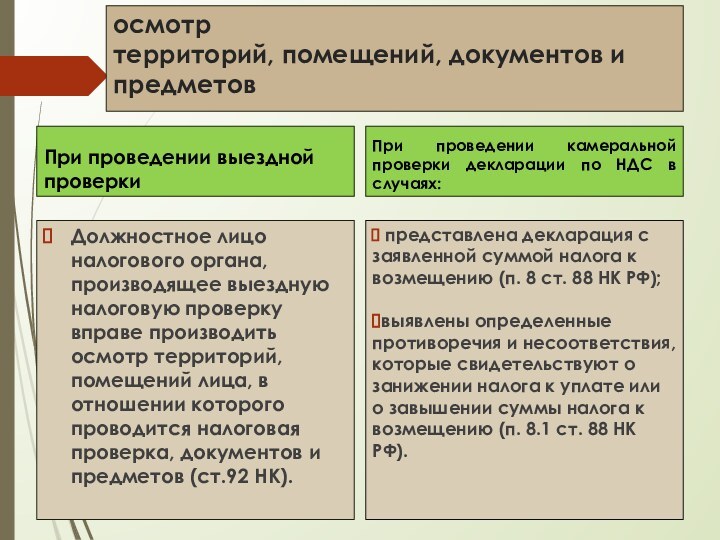

осмотр

территорий, помещений, документов и предметов

При проведении выездной проверки

Должностное

лицо налогового органа, производящее выездную налоговую проверку вправе производить

осмотр территорий, помещений лица, в отношении которого проводится налоговая проверка, документов и предметов (ст.92 НК).

При проведении камеральной проверки декларации по НДС в случаях:

представлена декларация с заявленной суммой налога к возмещению (п. 8 ст. 88 НК РФ);

выявлены определенные противоречия и несоответствия, которые свидетельствуют о занижении налога к уплате или о завышении суммы налога к возмещению (п. 8.1 ст. 88 НК РФ).

Слайд 18

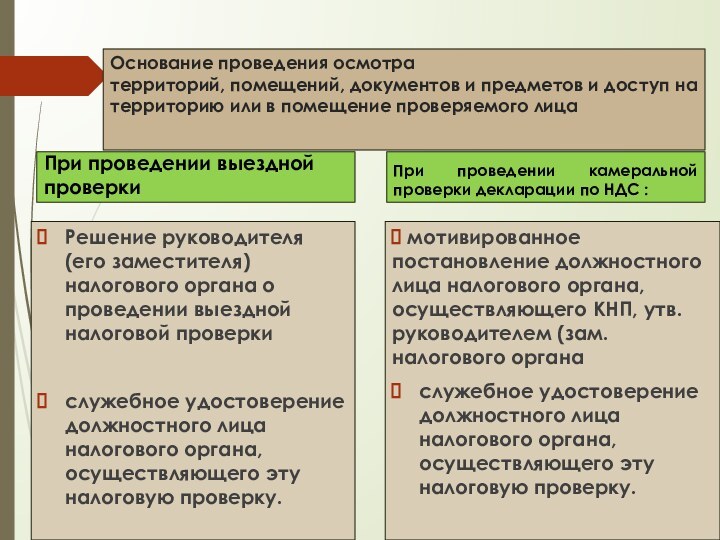

Основание проведения осмотра

территорий, помещений, документов и предметов и

доступ на территорию или в помещение проверяемого лица

При проведении

выездной проверки

Решение руководителя (его заместителя) налогового органа о проведении выездной налоговой проверки

служебное удостоверение должностного лица налогового органа, осуществляющего эту налоговую проверку.

При проведении камеральной проверки декларации по НДС :

мотивированное постановление должностного лица налогового органа, осуществляющего КНП, утв.

руководителем (зам. налогового органа

служебное удостоверение должностного лица налогового органа, осуществляющего эту налоговую проверку.

Слайд 19

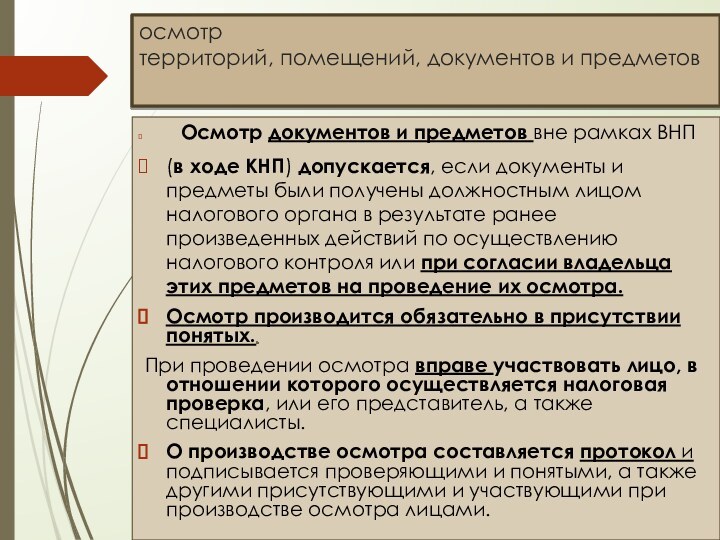

осмотр

территорий, помещений, документов и предметов

Осмотр документов и

предметов вне рамках ВНП

(в ходе КНП) допускается, если

документы и предметы были получены должностным лицом налогового органа в результате ранее произведенных действий по осуществлению налогового контроля или при согласии владельца этих предметов на проведение их осмотра.

Осмотр производится обязательно в присутствии понятых...

При проведении осмотра вправе участвовать лицо, в отношении которого осуществляется налоговая проверка, или его представитель, а также специалисты.

О производстве осмотра составляется протокол и подписывается проверяющими и понятыми, а также другими присутствующими и участвующими при производстве осмотра лицами.

Слайд 21

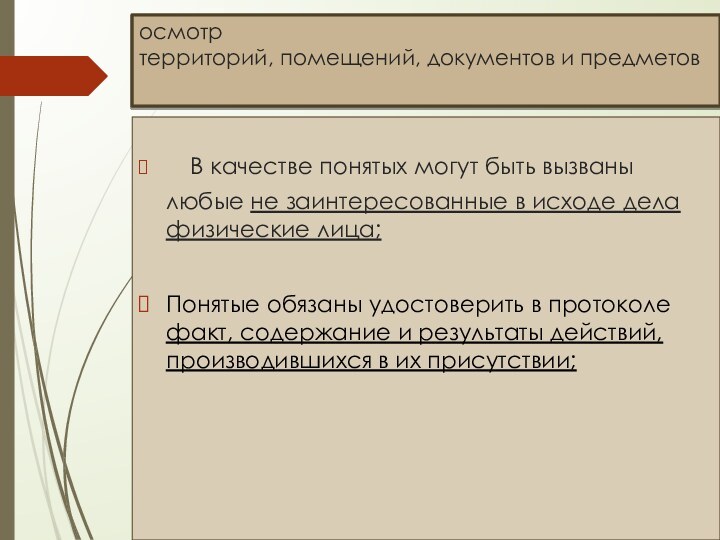

осмотр

территорий, помещений, документов и предметов

В качестве понятых

могут быть вызваны любые не заинтересованные в исходе дела

физические лица;

Понятые обязаны удостоверить в протоколе факт, содержание и результаты действий, производившихся в их присутствии;

Слайд 22

Истребование документов, связанных с проведением налоговой проверки

У налогоплательщика

(налогового агента, плательщика сборов) – в порядке ст. 93

НК

У контрагентов проверяемого лица и иных лиц – в порядке ст. 93.1 НК

У банков – в порядке ст. 93.1, 86 НК

Слайд 23

Требование о представлении документов

может быть передано руководителю (законному

или уполномоченному представителю) организации или физическому лицу (его законному

или уполномоченному представителю) лично под расписку

передано в электронном виде по телекоммуникационным каналам связи.

по почте заказным письмом и считается полученным на шестой день с даты отправления заказного письма.

Форма Требования о представлении документов (информации) приведена в приложении N 5 к приказу ФНС России от 31.05.2007 N ММ-3-06/338@.

Слайд 24

требование о представлении документов

Порядок направления требования о представлении

документов (информации) и порядок представления документов (информации) по требованию

налогового органа в электронном виде по телекоммуникационным каналам связи утвержден приказом ФНС России от 17.02.2011 N ММВ-7-2/168@. Формат описи документов, направляемых в налоговый орган в электронном виде по телекоммуникационным каналам связи, утвержден приказом ФНС России от 29.06.2012 N ММВ-7-6/465@.

Слайд 25

Истребуемые документы

Могут быть представлены проверяемым лицом:

лично (или через

представителя);

по почте заказным письмом;

в электронной форме по телекоммуникационным каналам

связи.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий.

Слайд 26

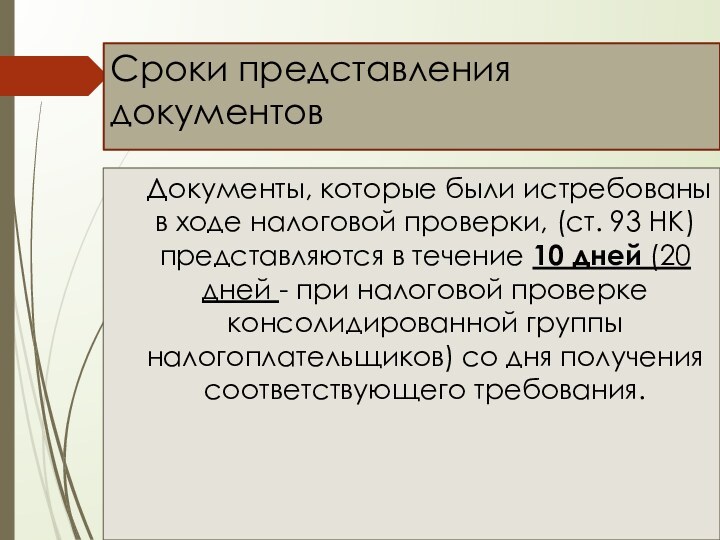

Сроки представления документов

Документы, которые были истребованы в ходе

налоговой проверки, (ст. 93 НК) представляются в течение 10

дней (20 дней - при налоговой проверке консолидированной группы налогоплательщиков) со дня получения соответствующего требования.

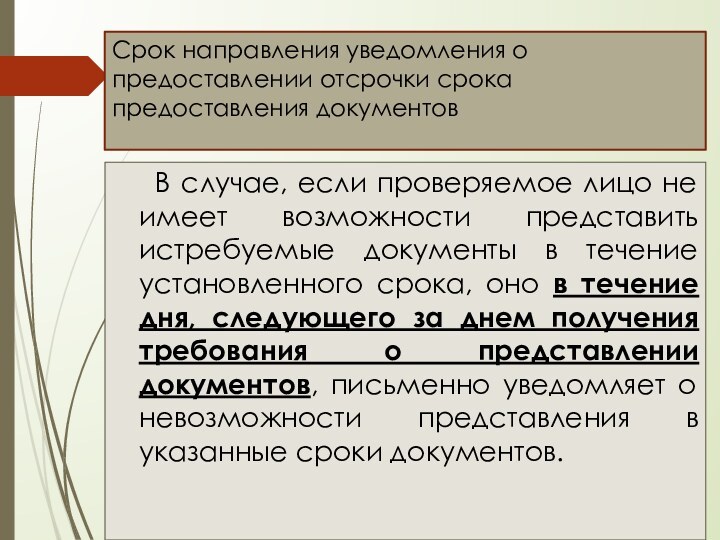

Слайд 27

Срок направления уведомления о предоставлении отсрочки срока предоставления

документов

В случае, если проверяемое лицо не имеет возможности

представить истребуемые документы в течение установленного срока, оно в течение дня, следующего за днем получения требования о представлении документов, письменно уведомляет о невозможности представления в указанные сроки документов.

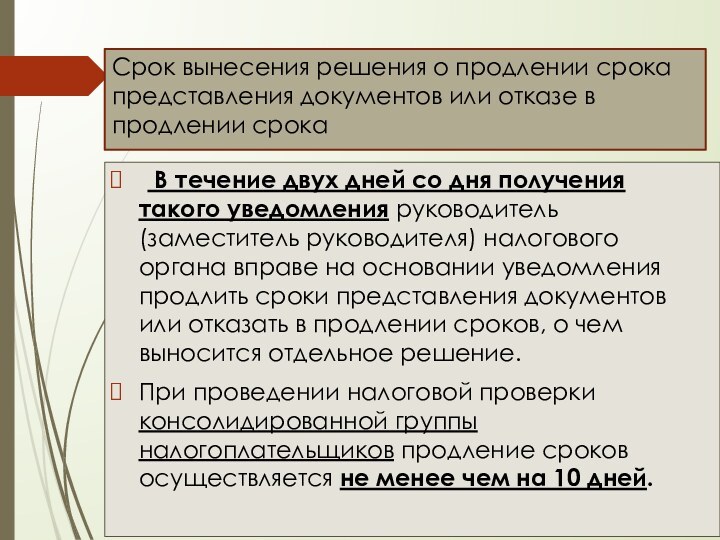

Слайд 28

Срок вынесения решения о продлении срока представления документов

или отказе в продлении срока

В течение двух дней

со дня получения такого уведомления руководитель (заместитель руководителя) налогового органа вправе на основании уведомления продлить сроки представления документов или отказать в продлении сроков, о чем выносится отдельное решение.

При проведении налоговой проверки консолидированной группы налогоплательщиков продление сроков осуществляется не менее чем на 10 дней.

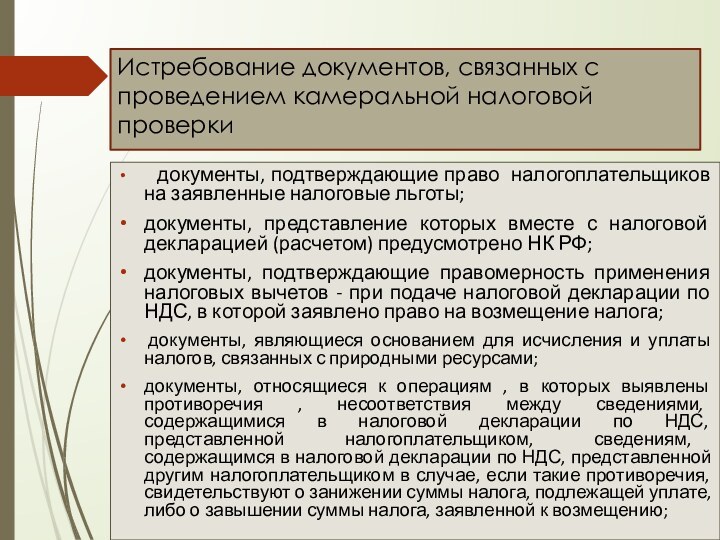

Слайд 29

Истребование документов, связанных с проведением камеральной налоговой проверки

документы, подтверждающие право налогоплательщиков на заявленные налоговые льготы;

документы, представление

которых вместе с налоговой декларацией (расчетом) предусмотрено НК РФ;

документы, подтверждающие правомерность применения налоговых вычетов - при подаче налоговой декларации по НДС, в которой заявлено право на возмещение налога;

документы, являющиеся основанием для исчисления и уплаты налогов, связанных с природными ресурсами;

документы, относящиеся к операциям , в которых выявлены противоречия , несоответствия между сведениями, содержащимися в налоговой декларации по НДС, представленной налогоплательщиком, сведениям, содержащимся в налоговой декларации по НДС, представленной другим налогоплательщиком в случае, если такие противоречия, свидетельствуют о занижении суммы налога, подлежащей уплате, либо о завышении суммы налога, заявленной к возмещению;

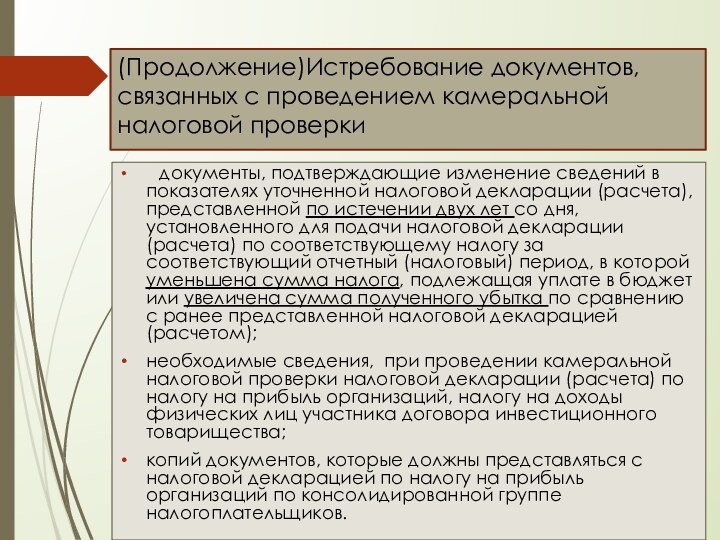

Слайд 30

(Продолжение)Истребование документов, связанных с проведением камеральной налоговой проверки

документы, подтверждающие изменение сведений в показателях уточненной налоговой декларации

(расчета), представленной по истечении двух лет со дня, установленного для подачи налоговой декларации (расчета) по соответствующему налогу за соответствующий отчетный (налоговый) период, в которой уменьшена сумма налога, подлежащая уплате в бюджет или увеличена сумма полученного убытка по сравнению с ранее представленной налоговой декларацией (расчетом);

необходимые сведения, при проведении камеральной налоговой проверки налоговой декларации (расчета) по налогу на прибыль организаций, налогу на доходы физических лиц участника договора инвестиционного товарищества;

копий документов, которые должны представляться с налоговой декларацией по налогу на прибыль организаций по консолидированной группе налогоплательщиков.

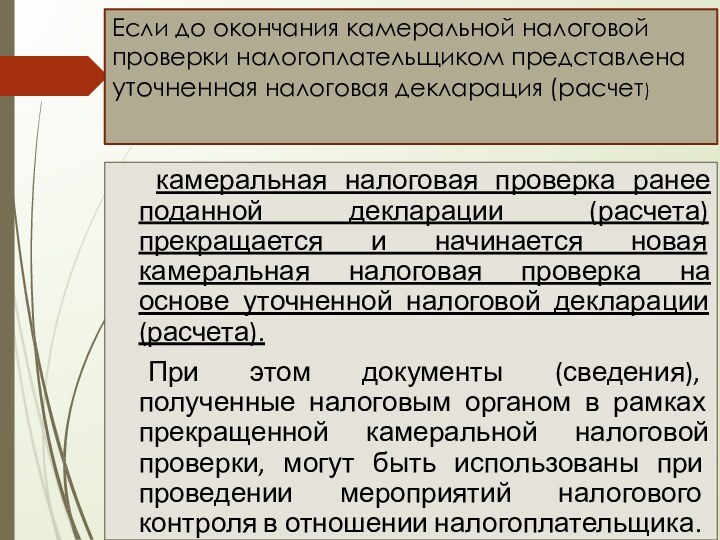

Слайд 31

Если до окончания камеральной налоговой проверки налогоплательщиком представлена

уточненная налоговая декларация (расчет)

камеральная налоговая проверка ранее поданной

декларации (расчета) прекращается и начинается новая камеральная налоговая проверка на основе уточненной налоговой декларации (расчета).

При этом документы (сведения), полученные налоговым органом в рамках прекращенной камеральной налоговой проверки, могут быть использованы при проведении мероприятий налогового контроля в отношении налогоплательщика.

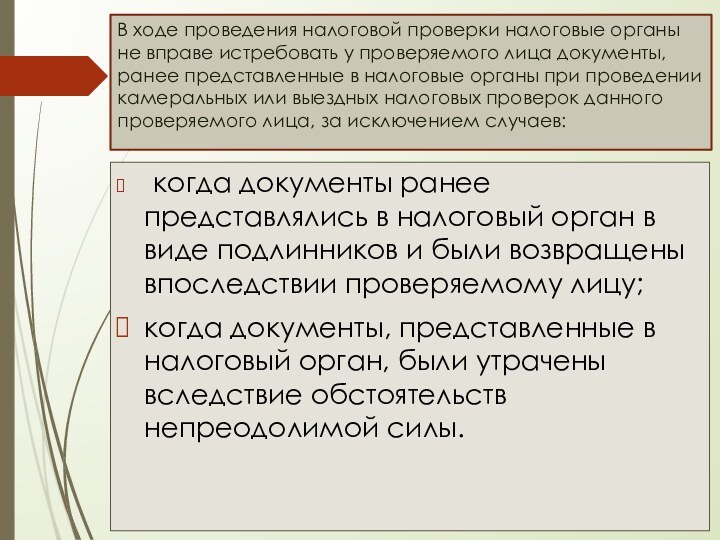

Слайд 32

В ходе проведения налоговой проверки налоговые органы не

вправе истребовать у проверяемого лица документы, ранее представленные в

налоговые органы при проведении камеральных или выездных налоговых проверок данного проверяемого лица, за исключением случаев:

когда документы ранее представлялись в налоговый орган в виде подлинников и были возвращены впоследствии проверяемому лицу;

когда документы, представленные в налоговый орган, были утрачены вследствие обстоятельств непреодолимой силы.

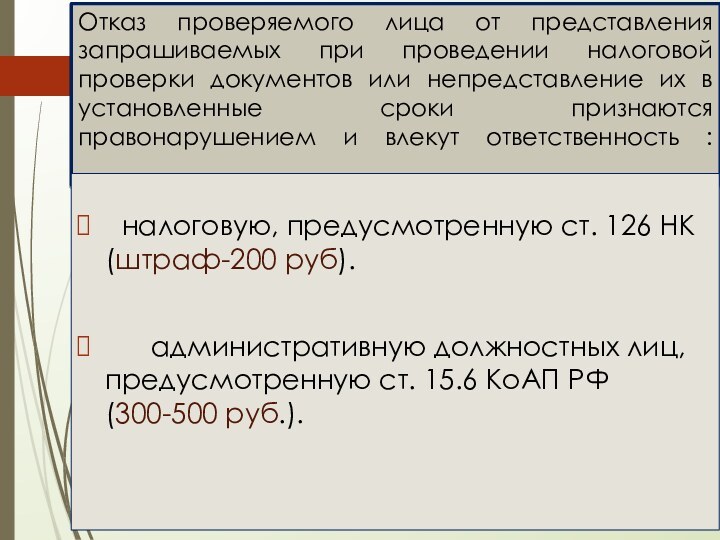

Слайд 33

Отказ проверяемого лица от представления запрашиваемых при проведении

налоговой проверки документов или непредставление их в установленные сроки

признаются правонарушением и влекут ответственность :

налоговую, предусмотренную ст. 126 НК (штраф-200 руб).

административную должностных лиц, предусмотренную ст. 15.6 КоАП РФ (300-500 руб.).

Слайд 34

Истребование документов и информации о проверяемом налогоплательщике (консолидированной

группе налогоплательщиков) производится налоговым органом в соответствии с нормами

ст. 93.1 НК РФ.

Слайд 35

Методической основой для истребования документов являются:

Налоговый кодекс Российской

Федерации,

Книга 12_4_1 «Истребование документов (информации) в соответствии со

ст. 93.1 НК РФ» (руководство пользователя «Система электронной обработки данных инспекций местного уровня»),

письмо ФНС России от 09.04.2010 №ШТ-24-2/97дсп@.

приказ ФНС России от 31.05.2007 № ММ-3-06/338@ (Форма Поручения приведена в приложении №6 к данному приказу) .

приказ ФНС России от 25.12.2006 N САЭ-3-06/892@) «Порядок взаимодействия налоговых органов по выполнению поручений об истребовании документов ».

Слайд 36

Истребование документов и информации

Должностное лицо налогового органа, проводящее

налоговую проверку, вправе истребовать документы (информацию) у контрагента или

у иных лиц, располагающих документами (информацией), касающимися деятельности проверяемого налогоплательщика (плательщика сбора, налогового агента).

Слайд 37

Истребование документов в соответствии со ст. 93.1 НК

РФ необходимо:

для сопоставления сведений по истребованным документам у проверяемого

налогоплательщика и его контрагентов с целью установления/исключения несоответствий.

Слайд 38

Целью истребования документов является:

подтверждение взаимоотношений между организациями,

получение

тех документов, которые не могут быть получены от налогоплательщика.

Слайд 39

Истребование документов (информации), касающихся деятельности проверяемого налогоплательщика (плательщика

сбора, налогового агента), может проводиться:

В ходе проведения налоговой проверки;

при

рассмотрении материалов налоговой проверки на основании решения руководителя (заместителя руководителя) налогового органа о назначении дополнительных мероприятий налогового контроля.

Слайд 40

Направление письменного поручения об истребовании документов (информации)

Должностное лицо

налогового органа, проводящее проверку, должно направить письменное поручение об

истребовании документов (информации), касающихся деятельности проверяемого налогоплательщика, в налоговый орган по месту учета его контрагента по форме, утвержденной Приказом ФНС России от 31.05.2007 № ММ-3-06/338@ «Об утверждении форм документов, используемых налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах».

Слайд 41

В поручении обязательно указывается:

при проведении какого мероприятия налогового

контроля возникла необходимость в представлении документов (информации),

при истребовании

информации относительно конкретной сделки -сведения, позволяющие идентифицировать эту сделку.

Слайд 42

Налоговый орган по месту учета контрагента направляет ему:

Требование о представлении документов (информации)

в течение пяти дней

со дня получения поручения.

К данному требованию прилагается копия поручения об истребовании документов (информации).

Слайд 43

Контрагент проверяемого налогоплательщика должен исполнить данное требование своего

налогового органа

в течение пяти дней со дня его получения

или в этот же срок проинформировать налоговый орган, что он не располагает истребуемыми документами (информацией).

Слайд 44

Налоговые органы не вправе истребовать у проверяемого лица

документы, ранее представленные в налоговые органы при проведении КНП

или ВНП данного проверяемого лица за исключением случаев:

когда документы ранее представлялись в налоговый орган в виде подлинников, возвращенных впоследствии проверяемому лицу;

когда документы, представленные в налоговый орган, были утрачены вследствие непреодолимой силы.

Слайд 45

В АИС «Налог» формируется запрос в

федеральную картотеку истребованных документов о документах, ранее истребованных налоговыми

органами.

Контроль хода исполнения Поручения осуществляется с использованием ПИК «Истребование документов».

Слайд 46

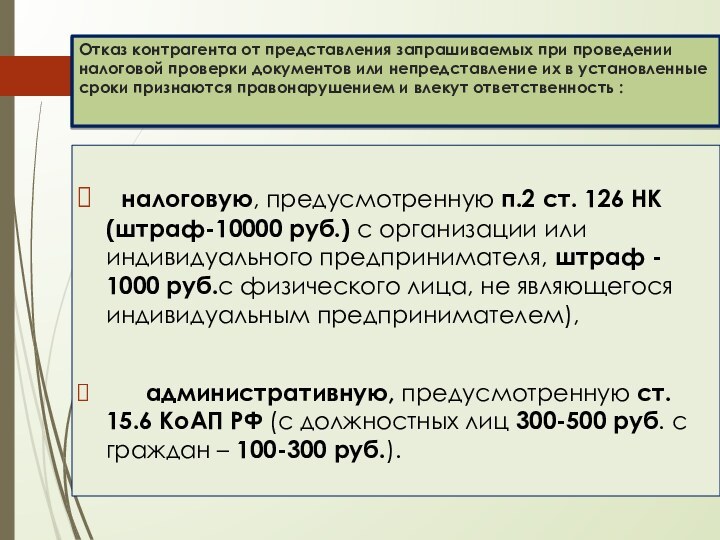

Отказ контрагента от представления запрашиваемых при проведении налоговой

проверки документов или непредставление их в установленные сроки признаются

правонарушением и влекут ответственность :

налоговую, предусмотренную п.2 ст. 126 НК (штраф-10000 руб.) с организации или индивидуального предпринимателя, штраф - 1000 руб.с физического лица, не являющегося индивидуальным предпринимателем),

административную, предусмотренную ст. 15.6 КоАП РФ (с должностных лиц 300-500 руб. с граждан – 100-300 руб.).

Слайд 47

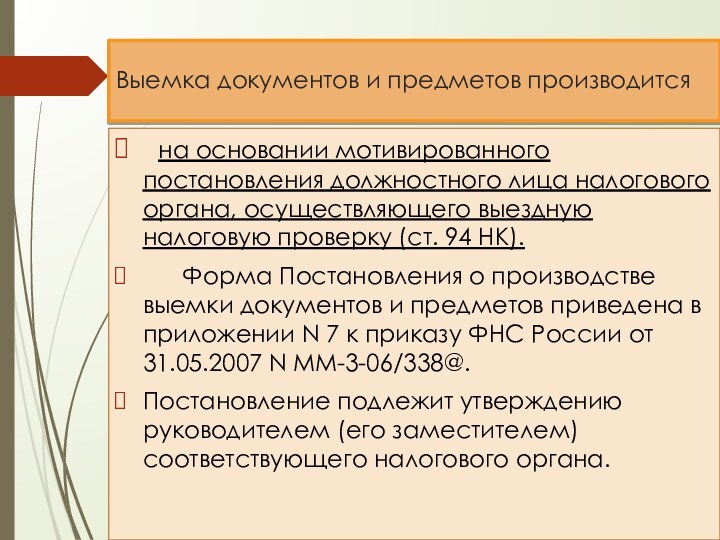

Выемка документов и предметов производится

на основании мотивированного

постановления должностного лица налогового органа, осуществляющего выездную налоговую проверку

(ст. 94 НК).

Форма Постановления о производстве выемки документов и предметов приведена в приложении N 7 к приказу ФНС России от 31.05.2007 N ММ-3-06/338@.

Постановление подлежит утверждению руководителем (его заместителем) соответствующего налогового органа.

Слайд 48

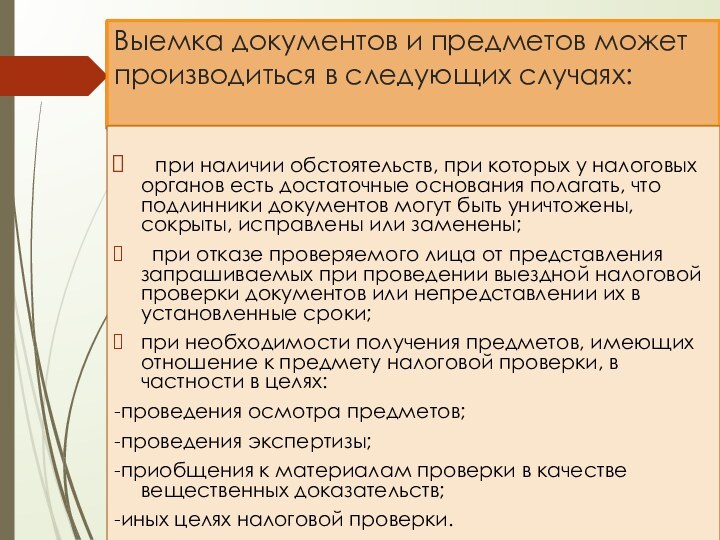

Выемка документов и предметов может производиться в следующих

случаях:

при наличии обстоятельств, при которых у налоговых органов

есть достаточные основания полагать, что подлинники документов могут быть уничтожены, сокрыты, исправлены или заменены;

при отказе проверяемого лица от представления запрашиваемых при проведении выездной налоговой проверки документов или непредставлении их в установленные сроки;

при необходимости получения предметов, имеющих отношение к предмету налоговой проверки, в частности в целях:

-проведения осмотра предметов;

-проведения экспертизы;

-приобщения к материалам проверки в качестве вещественных доказательств;

-иных целях налоговой проверки.

Слайд 49

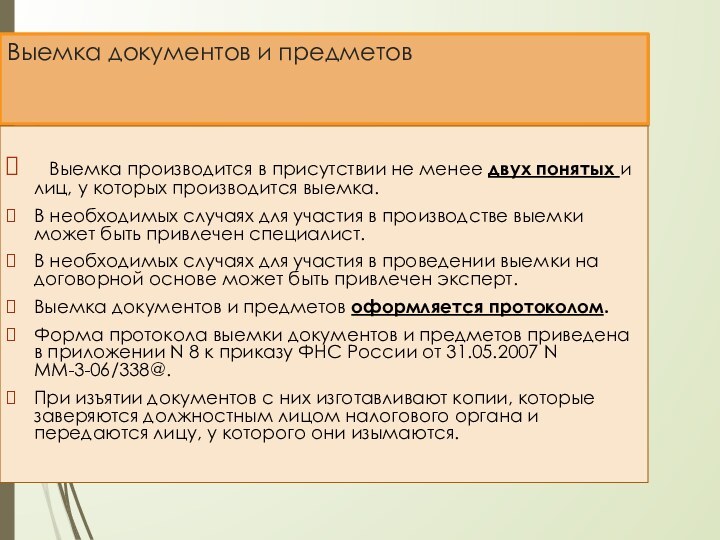

Выемка документов и предметов

Выемка производится в присутствии

не менее двух понятых и лиц, у которых производится

выемка.

В необходимых случаях для участия в производстве выемки может быть привлечен специалист.

В необходимых случаях для участия в проведении выемки на договорной основе может быть привлечен эксперт.

Выемка документов и предметов оформляется протоколом.

Форма протокола выемки документов и предметов приведена в приложении N 8 к приказу ФНС России от 31.05.2007 N ММ-3-06/338@.

При изъятии документов с них изготавливают копии, которые заверяются должностным лицом налогового органа и передаются лицу, у которого они изымаются.

Слайд 50

Порядок назначения экспертизы

Экспертиза назначается в случае, если

для разъяснения возникающих вопросов требуются специальные познания в науке,

искусстве, технике или ремесле.

При проведении выездной налоговой проверки экспертиза назначается постановлением должностного лица налогового органа, осуществляющего выездную налоговую проверку.

Форма Постановления о назначении экспертизы приведена в приложении N 9 к приказу ФНС России от 31.05.2007 N ММ-3-06/338@.

Слайд 51

Порядок назначения экспертизы

Должностное лицо налогового органа, которое

вынесло постановление о назначении экспертизы, знакомит с этим постановлением

проверяемое лицо и разъясняет его права, о чем составляется протокол.

Форма Протокола об ознакомлении проверяемого лица с Постановлением о назначении экспертизы и о разъяснении его прав утверждена приказом ФНС России от 31.05.2007 N ММ-3-06/338@.

Слайд 52

Дополнительная, повторная экспертизы

Дополнительная экспертиза назначается в случае

недостаточной ясности или полноты заключения и поручается тому же

или другому эксперту.

Дополнительная экспертиза проводится только в отношении тех вопросов, которые полностью или частично оставлены без ответа в заключении эксперта либо ответы по которым должны быть уточнены на основе дополнительного исследования.

Повторная экспертиза назначается в случае, если заключение эксперта необоснованно или вызывает сомнение в правильности,

Проведение повторной экспертизы предполагает новое исследование вопросов, составлявших предмет первоначальной экспертизы, и поручается другому эксперту.

Слайд 53

Ответственность эксперта

Отказ эксперта от участия в проведении

налоговой проверки влечет налоговую ответственность, предусмотренную п. 1 ст.

129 НК (штраф 500 руб).

Дача экспертом заведомо ложного заключения влечет налоговую ответственность, предусмотренную п. 2 ст. 129 НК (штраф 5000 руб).

Слайд 54

Порядок назначения инвентаризации (Приказ МФ РФ и МНС

РФ от 10.03.1999г. №20н, ГБ-3-04/39)

При необходимости уполномоченные должностные

лица налоговых органов, осуществляющие выездную налоговую проверку, могут проводить инвентаризацию имущества налогоплательщика (п.13.ст.89 НК);

Инвентаризация проводится на основании Распоряжения руководителя налоговой инспекции (его заместителя) по месту нахождения налогоплательщика;

(При проведении камеральной проверки только с согласия налогоплательщика – Письмо ФНС от 29.12.12г. №АС-4-2/22690)

Слайд 55

Цель проведения инвентаризации:

выявление фактического наличия имущества и

неучтенных объектов, подлежащих налогообложению;

сопоставление фактического наличия имущества с

данными бухгалтерского учета;

проверка полноты отражения в учете обязательств.

Слайд 56

Воспрепятствование проведению инвентаризации:

Воспрепятствование доступу должностных лиц налогового

органа, проводящих налоговую проверку на территорию или в помещение

проверяемого лица, в целях инвентаризации имущества, может быть квалифицировано как воспрепятствование законной деятельности должностного лица органа государственного контроля (надзора) по проведению проверок или уклонение от таких проверок, влекущее ответственность граждан и должностных лиц, предусмотренную частью 1 статьи 19.4.1 КоАП РФ.(штраф на должностных лиц - от 2000 до 4000 рублей, на юридических лиц - от 5000 до 10000 рублей).