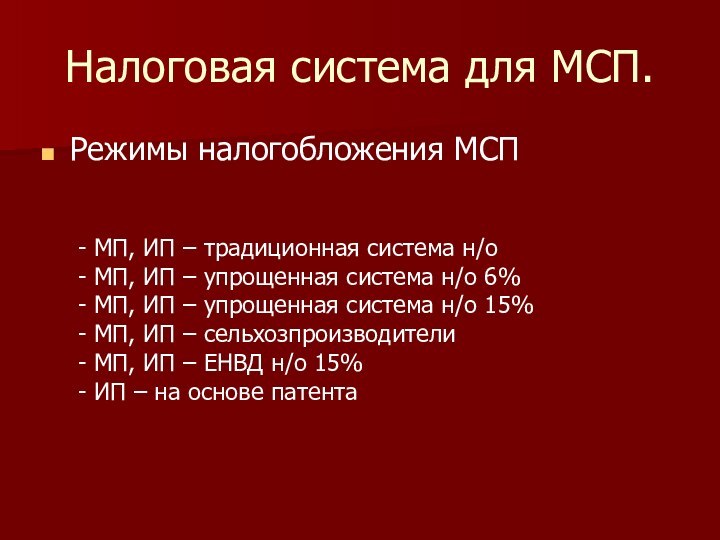

– традиционная система н/о

- МП, ИП – упрощенная система

н/о 6%- МП, ИП – упрощенная система н/о 15%

- МП, ИП – сельхозпроизводители

- МП, ИП – ЕНВД н/о 15%

- ИП – на основе патента

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Email: Нажмите что бы посмотреть

Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности может применяться по решениям представительных органов муниципальных районов, городских округов, законодательных (представительных) органов государственной власти в отношении следующих видов предпринимательской деятельности:

1) оказания бытовых услуг, их групп, подгрупп, видов и (или) отдельных бытовых услуг, классифицируемых в соответствии с Общероссийским классификатором услуг населению;

2) оказания ветеринарных услуг;

3) оказания услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств;

4) оказания услуг по предоставлению во временное владение (в пользование) мест для стоянки автотранспортных средств, а также по хранению автотранспортных средств на платных стоянках (за исключением штрафных автостоянок);

5) оказания автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг;

6) розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли.

7) розничной торговли, осуществляемой через объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети;

8) оказания услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации общественного питания.

9) оказания услуг общественного питания, осуществляемых через объекты организации общественного питания, не имеющие зала обслуживания посетителей;

10) распространения наружной рекламы с использованием рекламных конструкций;

11) размещения рекламы на транспортных средствах;

12) оказания услуг по временному размещению и проживанию организациями и предпринимателями, использующими в каждом объекте предоставления данных услуг общую площадь помещений для временного размещения и проживания не более 500 квадратных метров;

13) оказания услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих зала обслуживания посетителей;

14) оказания услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания.

Не переводятся:

1. Организации и индивидуальные предприниматели, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек;

2. Организации, в которых доля участия других организаций составляет более 25 процентов.

3. Индивидуальные предприниматели, перешедшие на упрощенную систему налогообложения на основе патента.

Если налогоплательщик, утративший право на применение системы налогообложения без нарушения требований или несоответствия установленных статьями НК то он обязан перейти на систему налогообложения с начала следующего налогового периода по единому налогу, то есть с начала квартала, следующего за кварталом, в котором налогоплательщиком устранены несоответствия.

Уплата организациями единого налога предусматривает их освобождение от обязанности по уплате налогов:

на прибыль организаций

налога на имущество организаций

единого социального налога

налога на добавленную стоимость

подоходного налога

Уплачивают страховые взносы на обязательное пенсионное страхование в соответствии с законодательством Российской Федерации.

Налогоплательщики обязаны соблюдать порядок ведения расчетных и кассовых операций в наличной и безналичной формах, установленный в соответствии с законодательством Российской Федерации.

При осуществлении нескольких видов предпринимательской деятельности, подлежащих налогообложению единым налогом в соответствии с настоящей главой, учет показателей, необходимых для исчисления налога, ведется раздельно по каждому виду деятельности

К1 - устанавливаемый на календарный год коэффициент-дефлятор, рассчитываемый как произведение коэффициента, применяемого в предшествующем периоде, и коэффициента, учитывающего изменение потребительских цен на товары (работы, услуги).

К2 - корректирующий коэффициент базовой доходности, учитывающий совокупность особенностей ведения предпринимательской деятельности, в том числе ассортимент товаров (работ, услуг), сезонность, режим работы, величину доходов, особенности места ведения предпринимательской деятельности, площадь информационного поля электронных табло, площадь информационного поля наружной рекламы с любым способом нанесения изображения, площадь информационного поля наружной рекламы с автоматической сменой изображения, количество автобусов любых типов, трамваев, троллейбусов, легковых и грузовых автомобилей, прицепов, полуприцепов и прицепов-роспусков, речных судов, используемых для распространения и (или) размещения рекламы, и иные особенности;

открытая площадка - специально оборудованное для торговли или общественного питания место, расположенное на земельном участке;

магазин - специально оборудованное здание (его часть), предназначенное для продажи товаров и оказания услуг покупателям и обеспеченное торговыми, подсобными, административно-бытовыми помещениями, а также помещениями для приема, хранения товаров и подготовки их к продаже;

павильон - строение, имеющее торговый зал и рассчитанное на одно или несколько рабочих мест;

киоск - строение, которое не имеет торгового зала и рассчитано на одно рабочее место продавца;

палатка - сборно-разборная конструкция, оснащенная прилавком, не имеющая торгового зала;

торговое место - место, используемое для совершения сделок розничной купли-продажи.

Организации или индивидуальные предприниматели, которые подлежат постановке на учет в качестве налогоплательщиков единого налога, подают в налоговые органы в течение пяти дней со дня начала осуществления предпринимательской деятельности, подлежащей налогообложению единым налогом, заявление о постановке на учет организации или индивидуального предпринимателя в качестве налогоплательщика единого налога.

Налоговый орган, осуществивший постановку на учет организации или индивидуального предпринимателя в качестве налогоплательщика единого налога, в течение пяти дней со дня получения заявления о постановке на учет организации или индивидуального предпринимателя в качестве налогоплательщика единого налога выдает уведомление о постановке на учет организации или индивидуального предпринимателя в качестве налогоплательщика единого налога.

Снятие с учета налогоплательщика единого налога при прекращении им предпринимательской деятельности, подлежащей налогообложению единым налогом, осуществляется на основании заявления, поданного в налоговый орган в течение пяти дней со дня прекращения предпринимательской деятельности, облагаемой единым налогом.

Налоговый орган в течение пяти дней со дня получения от налогоплательщика заявления о снятии с учета в качестве налогоплательщика единого налога направляет ему уведомление о снятии его с учета.

Налоговым периодом по единому налогу признается квартал.

Ставка единого налога устанавливается в размере 15 процентов величины вмененного дохода.

Уплата единого налога производится налогоплательщиком по итогам налогового периода не позднее 25-го числа первого месяца следующего налогового периода.

2. Сумма единого налога, исчисленная за налоговый период, уменьшается налогоплательщиками на сумму страховых взносов на обязательное пенсионное страхование, уплаченных (в пределах исчисленных сумм) за этот же период времени в соответствии с законодательством Российской Федерации при выплате налогоплательщиками вознаграждений работникам, занятым в тех сферах деятельности налогоплательщика, по которым уплачивается единый налог, а также на сумму страховых взносов в виде фиксированных платежей, уплаченных индивидуальными предпринимателями за свое страхование, и на сумму выплаченных работникам пособий по временной нетрудоспособности.

При этом сумма единого налога не может быть уменьшена более чем на 50 процентов.

3. Налоговые декларации по итогам налогового периода представляются налогоплательщиками в налоговые органы не позднее 20-го числа первого месяца следующего налогового периода.

1. Индивидуальные предприниматели, осуществляющие виды предпринимательской деятельности вправе перейти на упрощенную систему налогообложения на основе патента.

2. Применение упрощенной системы налогообложения на основе патента разрешается индивидуальным предпринимателям, осуществляющим следующие виды предпринимательской деятельности:

3. При применении упрощенной системы налогообложения на основе патента индивидуальный предприниматель вправе привлекать наемных работников, в том числе по договорам гражданско-правового характера, среднесписочная численность которых, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, не должна превышать за налоговый период пять человек.

4. Патент выдается по выбору налогоплательщика на период от одного до 12 месяцев. Налоговым периодом считается срок, на который выдан патент.

5. Заявление на получение патента подается индивидуальным предпринимателем в налоговый орган по месту постановки индивидуального предпринимателя на учет в налоговом органе не позднее чем за один месяц до начала применения индивидуальным предпринимателем упрощенной системы налогообложения на основе патента.

Налоговый орган обязан в десятидневный срок выдать индивидуальному предпринимателю патент или уведомить его об отказе в выдаче патента.

Налогоплательщик, имеющий патент, вправе подавать заявление на получение другого патента в целях применения упрощенной системы налогообложения на основе патента на территории другого субъекта Российской Федерации.

6. Годовая стоимость патента определяется как соответствующая налоговой ставке, потенциально возможного к получению индивидуальным предпринимателем годового дохода.

В случае получения индивидуальным предпринимателем патента на более короткий срок (квартал, шесть месяцев, девять месяцев) стоимость патента подлежит пересчету в соответствии с продолжительностью того периода, на который был выдан патент.

7. Размер потенциально возможного к получению индивидуальным предпринимателем годового дохода устанавливается на календарный год законами субъектов Российской Федерации по каждому из видов предпринимательской деятельности, по которому разрешается применение индивидуальными предпринимателями упрощенной системы налогообложения на основе патента.

8. Индивидуальные предприниматели, перешедшие на упрощенную систему налогообложения на основе патента, производят оплату одной трети стоимости патента в срок не позднее 25 календарных дней после начала осуществления предпринимательской деятельности на основе патента.

9. При нарушении условий применения упрощенной системы налогообложения на основе патента, в том числе привлечения в своей предпринимательской деятельности наемных работников (в том числе по договорам гражданско-правового характера) или осуществления на основе патента вида предпринимательской деятельности, не предусмотренного в законе субъекта Российской Федерации, а также при неоплате (неполной оплате) одной трети стоимости патента в срок, установленный пунктом 8 настоящей статьи, индивидуальный предприниматель теряет право на применение упрощенной системы налогообложения на основе патента в периоде, на который был выдан патент.

В этом случае индивидуальный предприниматель должен уплачивать налоги в соответствии с общим режимом налогообложения. При этом стоимость (часть стоимости) патента, уплаченная индивидуальным предпринимателем, не возвращается.

Индивидуальный предприниматель обязан сообщить в налоговый орган об утрате права на применение упрощенной системы налогообложения на основе патента и переходе на иной режим налогообложения в течение 15 календарных дней с начала применения иного режима налогообложения.

Индивидуальный предприниматель, перешедший с упрощенной системы налогообложения на основе патента на иной режим налогообложения, вправе вновь перейти на упрощенную систему налогообложения на основе патента не ранее чем через три года после того, как он утратил право на применение упрощенной системы налогообложения на основе патента.

10. Оплата оставшейся части стоимости патента производится налогоплательщиком не позднее 25 календарных дней со дня окончания периода, на который был получен патент. При этом при оплате оставшейся части стоимости патента она подлежит уменьшению на сумму страховых взносов на обязательное пенсионное страхование.

11. Налоговая декларация, предусмотренная статьей 346.23 настоящего Кодекса, налогоплательщиками упрощенной системы налогообложения на основе патента в налоговые органы не представляется.