- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Организационные формы и методы мобилизации государственных и муниципальных финансов

Содержание

- 2. Основные аспекты :Основные вопросыОрганизационные формы государственных и

- 3. ЛИТЕРАТУРА1. . Бюджетный кодекс Российской Федерации от

- 4. Государственные и муниципальные доходы — это различные

- 5. Источники формирования государственных и муниципальных доходовДоходы от внешнеэкономической деятельностиЧасть национального богатстваВаловой внутренний продуктГосударственные доходы

- 6. В экономической литературе, встречаются разнообразные определения государственных

- 7. Большинством ученых отмечается,

- 8. В

- 9. Централизованные государственные и муниципальные доходыЦентрализованные государственные доходы-

- 10. Децентрализованные государственные (муниципальные) доходыэто доходы государственных (муниципальных)

- 11. Термины «государственные доходы» и «бюджетные доходы» не

- 12. Источники и виды государственных доходов, а также

- 13. Виды государственных и муниципальных доходов отличаются многообразием.

- 14. социально-экономический признак дает наиболее полное представление об

- 15. По территориальному признаку подразделяются на федеральные доходы,

- 16. Действующая в РФ система государственных и местных

- 17. Международный валютный фонд рекомендует использовать метод мобилизации

- 18. Доходы бюджетов бюджетной системы Российской ФедерацииНалоговые доходыНеналоговые доходыБезвозмездные поступления

- 19. Иногда решение вопроса об отнесении платежа к

- 20. Основную долю поступлений в бюджеты всех уровней

- 21. В формировании доходов государства и муниципальных образований

- 22. Обобщенно в составе неналоговых доходов можно выделить

- 23. 2. Доходы от продажи имущества, находящегося в

- 24. 4. Штрафные санкции, возмещение ущерба: поступления за

- 25. Методы мобилизации государственных доходовналоговые и другие обязательные

- 26. Основой бюджетной классификации служит группировка показателей. Выбор

- 27. Классификация доходов бюджетов позволяет решить следующие

- 28. Существование бюджетной классификации предполагает присвоение каждому доходу

- 29. Структура кода классификации доходов

- 30. Главный администратор доходов бюджета определенный законом

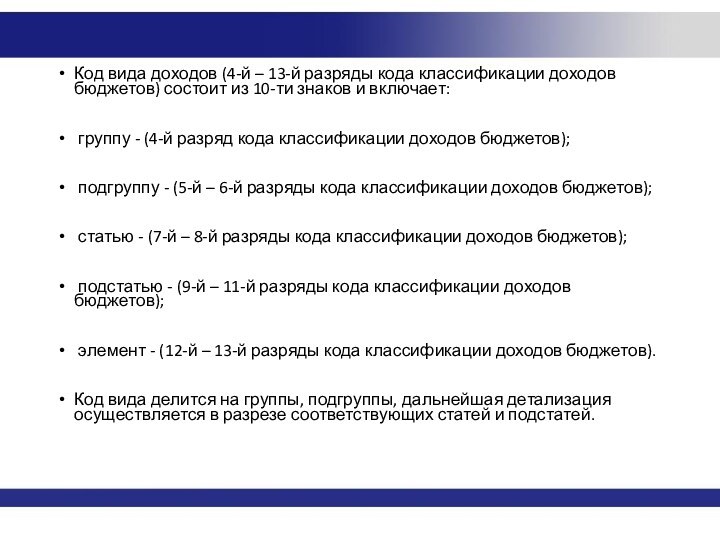

- 31. Код вида доходов (4-й – 13-й разряды

- 32. Законом (решением) о бюджете доходы бюджетов подлежат

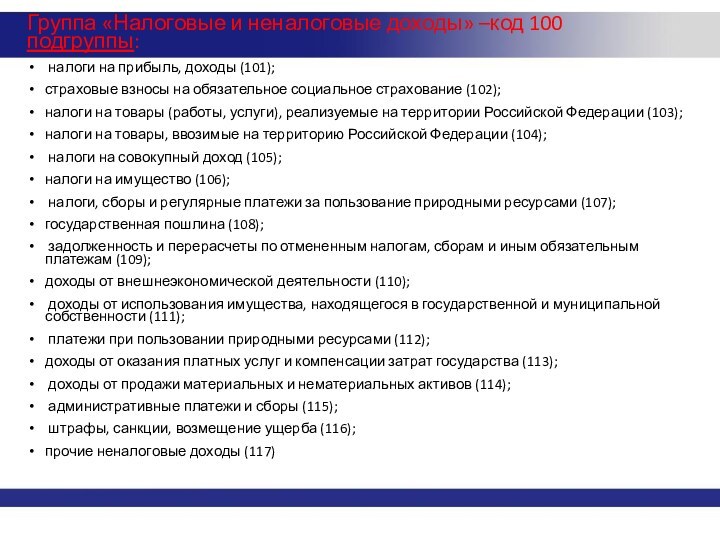

- 33. Группа «Налоговые и неналоговые доходы» –код 100

- 34. Группа «Безвозмездные поступления» - код 200подгруппы:безвозмездные поступления

- 35. Коды элементов доходов бюджетов федеральный бюджет - 01;

- 37. Главная цель и приоритет текущей экономической политики

- 38. Потенциал улучшения налогового администрирования возможен через преимущественное

- 39. Для повышения доходов бюджетов бюджетной системы необходима

- 40. Домашнее задание1. Дайте определение государственных и муниципальных

- 41. Скачать презентацию

- 42. Похожие презентации

Основные аспекты :Основные вопросыОрганизационные формы государственных и муниципальных доходов.Бюджетная классификации государственных и муниципальных доходовСовременные тенденции развития организационных форм и методов формирования государственных и муниципальных доходов в Российской Федерации.

Слайд 2

Основные аспекты :

Основные вопросы

Организационные формы государственных и муниципальных

доходов.

форм и методов формирования государственных и муниципальных доходов в Российской Федерации.

Слайд 3

ЛИТЕРАТУРА

1. . Бюджетный кодекс Российской Федерации от 31.07.1998

№ 145-ФЗ.

2. Налоговый кодекс Российской

Федерации от 31.07.1998 № 146-ФЗ. 3. Приказ Министерства финансов Российской Федерации от 01.07.2013

№ 65н «Об утверждении Указаний о порядке применения бюджетной

классификации Российской Федерации».

4. Финансы: учебник для студентов вузов, обуч. по напр. подготовки 080100 «Экономика» / Финуниверситет; под ред. Е.В. Маркиной.

5. Государственные и муниципальные финансы: учеб. пособие / О.В. Малиновская, И.П. Скобелева, А.В. Бровкина. — 2-е изд., доп. и перераб. — М.: Кнорус, 2012.

6. Единый портал бюджетной системы Российской Федерации — www.budget.gov.ru

7. Информационно-аналитический комплекс «Бюджетная система Российской Федерации» в рамках проекта «Университетская информационная система России» — www.budgetrf.ru

Слайд 4 Государственные и муниципальные доходы — это различные денежные

ресурсы, возникающих в ходе распределения ВВП, поступлений от внешнеэкономической

деятельности и части национального богатства в распоряжение (собственность) федерального, регионального уровня власти, а также органов местного самоуправления и используемые ими для финансирования потребностей, возникающих при осуществлении ими своих задач и выполнении соответствующих функций.

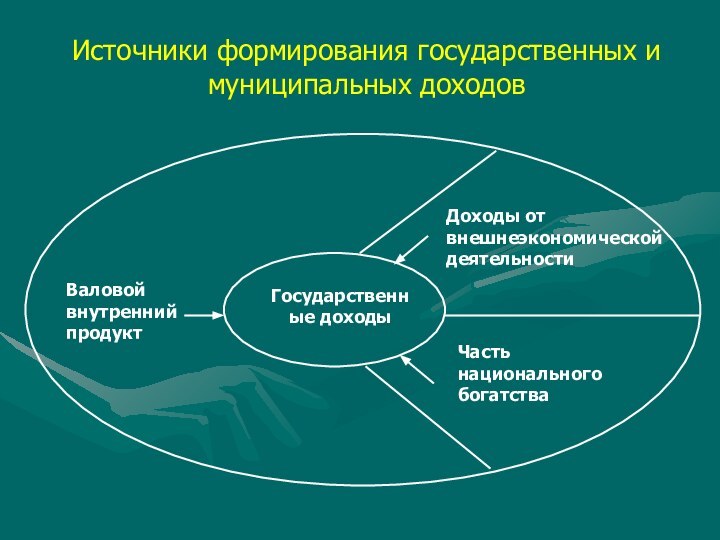

Слайд 5

Источники формирования государственных и муниципальных доходов

Доходы от

внешнеэкономической

деятельности

Часть национального богатства

Валовой

внутренний продукт

Государственные доходы

Слайд 6 В экономической литературе, встречаются разнообразные определения государственных и

муниципальных доходов.

В. М. Родионова указывает, что «государственные доходы представлены

той частью финансовых отношений, которая связана с формированием финансовых ресурсов в распоряжение государства…», следовательно под государственными доходами необходимо понимать «денежные отношения по мобилизации финансовых ресурсов в распоряжение государственных структур».Доходы местного самоуправления – денежные отношения по мобилизации финансовых ресурсов в распоряжение структур местного самоуправления.

Слайд 7 Большинством ученых отмечается, что

общественные отношения в области государственных и муниципальных доходов возникают

в процессе финансовой деятельности государства и муниципальных образований в процессе аккумуляции (формирования) фондов финансовых ресурсов.Формы государственного устройства и особенностей построения местного самоуправления влияют на организацию государственных и муниципальных доходов.

Слайд 8 В зависимости

от порядка аккумулирования государственные и муниципальные доходы подразделяются

нацентрализованные

децентрализованные

Слайд 9

Централизованные государственные и муниципальные доходы

Централизованные государственные доходы- федерального

бюджета, бюджетов субъектов РФ и средства государственных внебюджетных фондов

Централизованные муниципальные доходы – доходы местных бюджетов

При этом, денежные средства, зачисляемые в бюджеты органов государственной власти и органов местного самоуправления, представляют собой доходы бюджетов. Ну а денежные средства, поступающие в государственные внебюджетные фонды, являются доходами этих фондов.

Слайд 10

Децентрализованные государственные (муниципальные) доходы

это доходы государственных (муниципальных) предприятий,

организаций, которые остаются в их непосредственном распоряжении и используются

ими самостоятельно на производственные и социальные нужды. Главным образом, это часть прибыли хозяйствующих субъектов.Средства предприятий, относящиеся к государственной (муниципальной) собственности, закреплены за такими предприятиями и принадлежат им на праве хозяйственного ведения или оперативного управления, как и другое закрепленное за ними имущество (ст. 114,115 ГК РФ).

Предприятие после уплаты налогов самостоятельно распоряжается своей прибылью и другими находящимися в его распоряжении доходами

Слайд 11

Термины «государственные доходы» и «бюджетные доходы» не синонимы.

«цифры

нашего государственного бюджета не всегда выражают действительные затраты на

ту или другую потребность. Многие ведомства и учреждения имеют свои специальные средства или особые капиталы, из которых черпаются средства на разного рода цели и задачи» - И. Х. Озеров (дореволюционный ученый)Слайд 12 Источники и виды государственных доходов, а также значение

каждого из них зависит от экономической системы страны.

Основополагающими

для формирования состава государственных и местных доходов выступают нормы Конституции РФ (ст. 8, 35) закрепляющие как основу экономической системы разнообразие форм собственности, обеспечение им со стороны государства равной защиты, гарантии собственности граждан, создаваемой в результате их участия в общественном производстве, ведения собственного хозяйства, получения иных доходов на условиях, не противоречащих законодательству.

Слайд 13

Виды государственных и муниципальных доходов отличаются многообразием.

Критерии

классификации государственных и муниципальных доходов:

по социально-экономическому признаку

по территориальному признаку по методу мобилизации

по форме образования

по порядку образования и использования государственных доходов

Слайд 14 социально-экономический признак дает наиболее полное представление об их

источниках, о связи доходов с различными формами собственности, об

эффективности последних в формировании доходов государства.В соответствии с этим признаком в системе доходов государства и муниципальных образований выделяются поступления:

- от государственного или муниципального хозяйства, образующиеся главным образом в результате производственной деятельности государственных или муниципальных предприятий, а также от использования имущества и природных ресурсов государства или муниципальных образований (например, лесов, водоемов, других природных ресурсов, от приватизации государственной и муниципальной собственности);

- от предприятий и организаций негосударственных форм собственности (налоги, сборы, другие платежи);

- от совместных предприятий, иностранных предприятий и организаций, действующих на территории РФ;

- от личных доходов граждан.

Слайд 15 По территориальному признаку подразделяются на федеральные доходы, доходы

субъектов федерации, местные доходы.

По методу мобилизации государственные и

муниципальные доходы подразделяются на обязательные и добровольные. По форме образования государственные и муниципальные доходы, подразделяются на налоговые и неналоговые платежи

По порядку образования и использования государственных доходов подразделяются на централизованные и децентрализованные

Слайд 16 Действующая в РФ система государственных и местных доходов

базируется на принципе единства.

Реализация данного принципа выражается в

том, что в законодательстве РФ определяются виды государственных и местных доходов, принципы их распределения между Федерацией, ее субъектами и муниципальными образованиями. Слайд 17 Международный валютный фонд рекомендует использовать метод мобилизации в

группировке государственных и муниципальных доходов, согласно которой доходы подразделяются

на:1)доходы от взимания обязательных платежей (налоги, пошлины, лицензионные сборы, взносы на социальное страхование, штрафы, пени и т.п.);

2)доходы от экономической деятельности государства и муниципальных образований (доходы от использования и продажи государственного и муниципального имущества, оказание государственных и муниципальных услуг на платной основе);

3)добровольные поступления от органов государственной власти и органов местного самоуправления другого уровня, правительств иностранных государств, международных финансовых организаций, а также физических лиц и организаций.

Слайд 18

Доходы бюджетов бюджетной системы Российской Федерации

Налоговые доходы

Неналоговые доходы

Безвозмездные

поступления

Слайд 19 Иногда решение вопроса об отнесении платежа к налоговым

или неналоговым зависит от действия политического фактора, поскольку влияет

на оценку уровня налогового бремени в государстве.В Российской Федерации к налоговым доходам отнесены доходы от уплаты государственной пошлины. А доходы от взимания таможенных пошлин и патентной пошлины являются неналоговыми. Как правило, доходы от взимания сборов за пользование природными ресурсами включаются в состав налоговых доходов, а от взимания лицензионных сборов, сборов за оказанные государственные и муниципальные услуги относятся к неналоговым доходам (лицензионные сборы, сборы за оказанные государственные и муниципальные услуги).

Слайд 20 Основную долю поступлений в бюджеты всех уровней обеспечивают

налоговые поступления.

Налоговые поступления — это совокупность обязательных платежей

в бюджет, поступающих в определенные законом размерах и в установленные сроки. В соответствии с Налоговым кодексом РФ: налог — это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Слайд 21 В формировании доходов государства и муниципальных образований важная

роль принадлежит неналоговым доходам.

Они отличаются от налогов особенностями

форм платежей и методов привлечения в распоряжение государства и муниципальных образований, содержанием прав и обязанностей плательщиков, с одной стороны, и органов государственной власти и местного самоуправления — с другой.Слайд 22 Обобщенно в составе неналоговых доходов можно выделить следующие

группы.

1. Доходы от имущества, находящегося в государственной или муниципальной

собственности, или от деятельности. К ним относятся:доходы от использования имущества, находящегося в государственной и муниципальной собственности;

дивиденды по акциям, принадлежащим государству и муниципальным образованиям;

доходы от сдачи в аренду имущества, находящегося в государственной и муниципальной собственности (арендная плата за пользование лесным фондом, за земли сельскохозяйственного и несельскохозяйственного назначения, за сдачу в аренду прочего имущества);

проценты, полученные от размещения в банках временно свободных средств бюджета или внебюджетных фондов, от предоставления бюджетных ссуд внутри страны и по государственным кредитам, предоставляемым иностранным государствам;

доходы от оказания услуг или компенсации затрат государства;

перечисление прибыли Центрального банка Российской Федерации;

платежи от государственных и муниципальных организаций и др.

Слайд 23 2. Доходы от продажи имущества, находящегося в государственной

и муниципальной собственности:

поступления от приватизации организаций, находящихся в

государственной и муниципальной собственности;поступления от продажи государством и муниципальными образованиями принадлежащих им акций, доходы от продажи квартир, производственных и непроизводственных фондов, транспортных средств, иного оборудования;

доходы от реализации конфискованного и бесхозного имущества, имущества, переходящего в государственную или муниципальную собственность в порядке наследования или дарения, и кладов.

3. Административные платежи и сборы (платежи, взимаемые государственными и муниципальными организациями за выполнение определенных функций).

Слайд 24

4. Штрафные санкции, возмещение ущерба:

поступления за выпуск

и реализацию продукции, изготовленной с отступлением от стандартов и

технических условий;санкции за нарушение порядка применения цен;

административные штрафы и иные санкции, включая штрафы за нарушение правил дорожного движения;

суммы, взыскиваемые с лиц, виновных в совершении преступлений и недостаче материальных ценностей.

5. Доходы от внешнеэкономической деятельности

Слайд 25

Методы мобилизации государственных доходов

налоговые и другие обязательные платежи,

установленные и взимаемые государством;

вознаграждения за оказанные государством услуги,

включая имущество, перешедшее к государству в порядке наследования или дарения;займы;

эмиссии;

использование государственной собственности, включая продажу или сдачу в аренду имущества, созданного за счет бюджетных инвестиций;

доходы от деятельности государственных организаций

Слайд 26 Основой бюджетной классификации служит группировка показателей. Выбор критериев

группировки показателей строится на том условии, что используемая бюджетная

классификация должна давать полное представление о формировании доходов, их составе и структуре во всех необходимых для управления государством разрезах.

Слайд 27

Классификация доходов бюджетов позволяет решить следующие задачи:

закрепить доходы за соответствующими администраторами доходов

приблизить структуру и

содержание доходов бюджетной системы к международным стандартам статистики государственных финансовСлайд 28 Существование бюджетной классификации предполагает присвоение каждому доходу определенного

кода.

Код состоит из 20 знаков и включает:

1) код главного

администратора доходовбюджета;

2) код вида доходов;

3) код подвида доходов;

Код вида доходов включает: группу, подгруппу, статью, подстатью и элемент дохода.

Код подвида доходов включает: группу подвида доходов; аналитическую группу подвида доходов

Слайд 30

Главный администратор доходов бюджета

определенный законом

(решением) о бюджете орган государственной власти (государственный орган), орган

местного самоуправления, орган местной администрации, орган управления государственным внебюджетным фондом, Центральный банк Российской Федерации, иная организация, определяющий перечень подотчетных ему администраторов доходов бюджета и (или) являющийся администратором доходов бюджета.Код главного администратора доходов бюджета (1-й – 3-й разряды кода классификации доходов бюджетов) состоит из 3-х знаков и соответствует номеру, присвоенному главному администратору доходов бюджета, в соответствии с законодательством Российской Федерации, законодательством субъектов Российской Федерации и правовыми актами, принятыми органами местного самоуправления.

Администраторами доходов бюджетов являются органы государственной власти (государственные органы), органы местного самоуправления, органы местной администрации, органы управления государственных внебюджетных фондов, Центральный банк Российской Федерации, а также бюджетные учреждения, осуществляющие в соответствии с законодательством Российской Федерации контроль за правильностью исчисления, полнотой и своевременностью уплаты, начисление, учет, взыскание и принятие решений о возврате (зачете) излишне уплаченных (взысканных) платежей, пеней и штрафов по ним, являющихся доходами бюджетов бюджетной системы Российской Федерации.

Слайд 31 Код вида доходов (4-й – 13-й разряды кода

классификации доходов бюджетов) состоит из 10-ти знаков и включает:

группу - (4-й разряд кода классификации доходов бюджетов);подгруппу - (5-й – 6-й разряды кода классификации доходов бюджетов);

статью - (7-й – 8-й разряды кода классификации доходов бюджетов);

подстатью - (9-й – 11-й разряды кода классификации доходов бюджетов);

элемент - (12-й – 13-й разряды кода классификации доходов бюджетов).

Код вида делится на группы, подгруппы, дальнейшая детализация осуществляется в разрезе соответствующих статей и подстатей.

Слайд 32 Законом (решением) о бюджете доходы бюджетов подлежат утверждению

в их группировке по видам доходов классификации доходов бюджетов.

В такой же структуре, дополненной группировкой по подвидам, доходы бюджетов утверждаются законом (решением) об исполнении бюджета.

Слайд 33

Группа «Налоговые и неналоговые доходы» –код 100

подгруппы:

налоги на

прибыль, доходы (101);

страховые взносы на обязательное социальное страхование

(102); налоги на товары (работы, услуги), реализуемые на территории Российской Федерации (103);

налоги на товары, ввозимые на территорию Российской Федерации (104);

налоги на совокупный доход (105);

налоги на имущество (106);

налоги, сборы и регулярные платежи за пользование природными ресурсами (107);

государственная пошлина (108);

задолженность и перерасчеты по отмененным налогам, сборам и иным обязательным платежам (109);

доходы от внешнеэкономической деятельности (110);

доходы от использования имущества, находящегося в государственной и муниципальной собственности (111);

платежи при пользовании природными ресурсами (112);

доходы от оказания платных услуг и компенсации затрат государства (113);

доходы от продажи материальных и нематериальных активов (114);

административные платежи и сборы (115);

штрафы, санкции, возмещение ущерба (116);

прочие неналоговые доходы (117)

Слайд 34

Группа «Безвозмездные поступления» - код 200

подгруппы:

безвозмездные поступления от

нерезидентов (201);

безвозмездные поступления от других бюджетов бюджетной системы Российской

Федерации (202);безвозмездные поступления от государственных (муниципальных) организаций (203);

безвозмездные поступления от негосударственных организаций (204);

безвозмездные поступления от наднациональных организаций (205);

прочие безвозмездные поступления (207)

Слайд 35

Коды элементов доходов бюджетов

федеральный бюджет - 01;

бюджеты

субъектов Российской Федерации - 02;

бюджеты внутригородских муниципальных образований

городов федерального значения Москвы и Санкт-Петербурга - 03; бюджеты городских округов - 04;

бюджеты муниципальных районов - 05;

бюджет Пенсионного фонда Российской Федерации - 06;

бюджет Фонда социального страхования Российской Федерации - 07;

бюджет Федерального фонда обязательного медицинского страхования - 08;

бюджеты территориальных фондов обязательного медицинского страхования – 09;

бюджет сельского поселения -10 ;

бюджет городского округа с внутригородским делением - 11;

бюджет внутригородского района - 12;

бюджет городского поселения - 13.

Слайд 36

Нормативно-правовое обеспечение

применения бюджетной классификации

Бюджетный Кодекс

РФПриказ Министерства финансов от 1июля 2013 г. N 65н «Об утверждении указаний о порядке применения бюджетной классификации российской федерации»

Бюджетная классификация устанавливает единство формы бюджетной документации, представления необходимой информации с одного уровня бюджета на другой для составления консолидированных бюджетов Российской Федерации и субъектов Российской Федерации, согласованных принципов бюджетного процесса.

Слайд 37 Главная цель и приоритет текущей экономической политики —

создание условий для устойчивого и динамичного развития экономики и

страны.Для обеспечения темпов экономического роста необходимо нормализовать бизнес-среду, в первую очередь предсказуемостью бюджетно-налоговой и денежно кредитной политики.

В сфере налоговой политики ориентир на переструктурирование налогов, без увеличения налоговой нагрузки.

Сокращение доли нефтегазовых доходов. Согласно долгосрочного прогноза развития уровень нефтегазовых доходов бюджета сократится примерно на сумму более чем 1% ВВП уже к 2025 году. Уменьшатся и несырьевые доходы, за счет прибыли Центрального банка и сокращения других разовых поступлений.

Ключевым элементом для активизации инвестиционной и инновационной деятельности, сокращения теневого сектора должно стать снижение фискальной нагрузки на труд.

Выпадающие доходы за счет снижения ставок налогов на труд планируется компенсировать за счет косвенных налогов и повышения качества администрирования доходов.

Слайд 38 Потенциал улучшения налогового администрирования возможен через преимущественное использование

безналичных расчетов и введение различных технологий прослеживания операций налогоплательщиков.

Например,

интеграцию информационных систем налоговых и таможенных органов, введение единого досье налогоплательщика — участника ВЭД и создание системы прослеживаемости оборота импортируемых товаров.Слайд 39 Для повышения доходов бюджетов бюджетной системы необходима инвентаризация

и оценка эффективности имеющихся налоговых льгот и преференций. Ориентир

- отказ от неэффективных мер поддержки.в обществе и среди экспертов существуют разные точки зрения на проблему взимания подоходного налога. Одни предлагают ввести прогрессивную шкалу НДФЛ и, таким образом, перейти к якобы более справедливому налогообложению граждан, другие - сохранить плоскую шкалу.

По мнению министра финансов РФ, А.Г.Силуанова, необходимо сохранить плоскую шкалу, так как в настоящем времени введение прогрессивной школы не эффективно.

Слайд 40

Домашнее задание

1. Дайте определение государственных и муниципальных доходов

с учетом критериев классификации ГМД. Раскройте понятие налоговые/неналоговые доходы

2.

Перечислите задачи и принципы построения бюджетной классификации доходов бюджетов бюджетной системы Российской Федерации 3. Укажите, к какому виду доходов бюджета (налоговые, неналоговые, безвозмездные поступления) относятся средства самообложения граждан. Раскройте понятие «самообложение граждан»

4. Охарактеризуйте основные тенденции государственной политики в области формирования государственных и муниципальных доходов