- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Показатели оценки риска в условиях определенности. Абсолютные показатели оценки риска

Содержание

- 2. В группу абсолютных показателей оценки риска входят финансовые показателиАбсолютные показателиФинансовые показателиФинансовые ресурсыНаличие РазмещениеИспользование

- 3. По финансовым ресурсам оценивается риск последствий результатов деятельности предприятия

- 4. Информационной базой для проведения оценки риска служит

- 6. При принятии управленческих решений используется информация: -

- 7. Расчет показателей оценки рисков может осуществляться на

- 8. Оценка риска структуры активов по степени их ликвидности

- 9. Ликвидность актива характеризуется возможностью его быстрого превращения в наличные денежные средства

- 10. Фактор рискаПоследствия рискаНедостаточность или избыток средств по

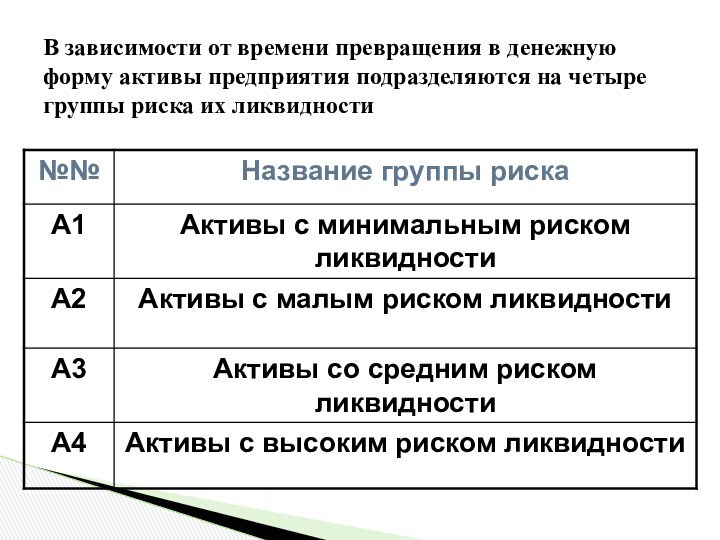

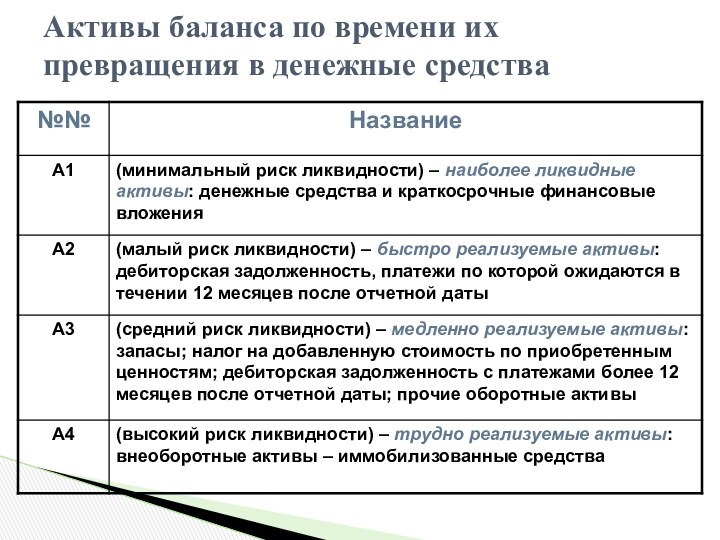

- 11. В зависимости от времени превращения в денежную

- 12. В эту группу входят абсолютно ликвидные активыА1 – активы с минимальным риском ликвидности

- 13. Абсолютно ликвидные активыДенежные средства, находящиеся в кассеДенежные

- 14. Эту группу составляют быстро реализуемые активыПрежде всего

- 15. В эту группу входят медленно реализуемые активыА3 – активы со средним риском ликвидности

- 16. Медленно реализуемые активыЗапасыНалог на добавленную стоимость по

- 17. Эта группа представлена внеоборотными активамиВнеоборотные активы: -

- 18. В каждой расчетной модели используются соответствующие строки

- 19. ТЕКУЩИЕ АКТИВЫШКАЛА ОЦЕНКИ РИСКОВМинимальный рискМалый рискСредний рискВысокий

- 20. В качестве рекомендуемой, можно выбирать оптимальную структуру, которая ранее обеспечивала предприятию наилучшие показатели ликвидности

- 21. Алгоритм оценки риска структуры активов по степени их ликвидности, и использованием Excel (пример)

- 22. По данным бухгалтерской отчетности провести анализ и

- 23. 1. Готовятся исходные данные (на основе бухгалтерского баланса, форма №1) для проведения анализа структуры активовРешение

- 24. Среди наиболее ликвидных активов группы А1 в

- 25. 2. Составляется таблица структуры и распределения активов

- 26. В структуре активов баланса 61,4% средств вложены

- 27. 3. Составляется таблица структуры оборотных средств на

- 28. Структура оборотных активов на конец отчетного периода

- 29. 4. Делаются обобщающие выводы и готовятся предложения

- 30. Шкала оценки риска, будучи индикатором оценки негативных

- 31. Последствия риска структуры активов по степени их

- 32. Оценка риска потери платежеспособности

- 33. Отражает способность предприятия своевременно погашать свои платежные обязательства наличными денежными ресурсами и другими ликвидными активамиПлатежеспособность предприятия

- 34. Фактором риска потери платежеспособности является нарушение ликвидности

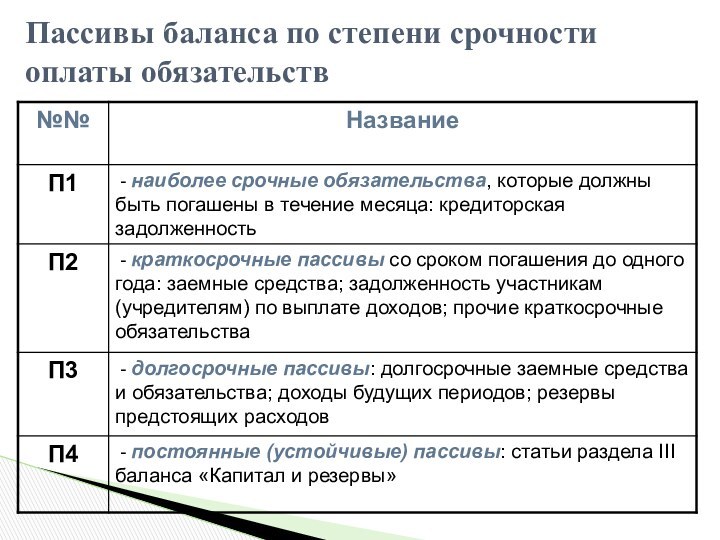

- 35. Оценка платежеспособности по балансу проводится на основе

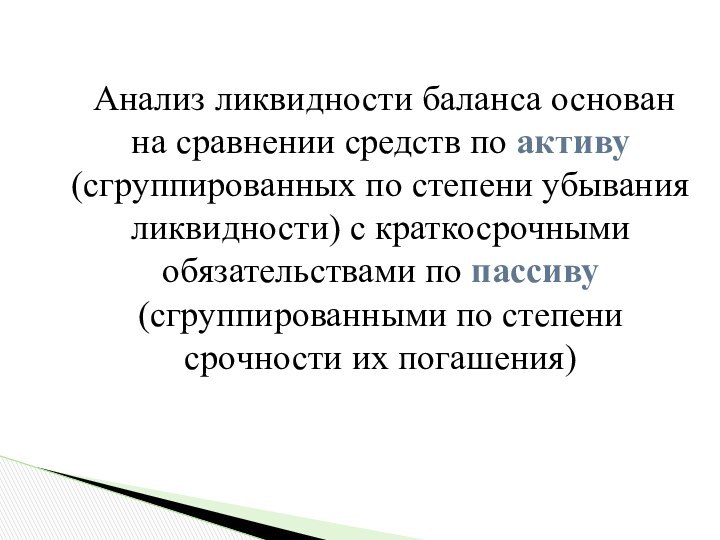

- 36. Анализ ликвидности баланса основан на

- 37. Активы баланса по времени их превращения в денежные средства

- 38. Пассивы баланса по степени срочности оплаты обязательств

- 40. На шкале риска потери платежеспособности

- 41. Зона допустимого риска (А1 < П1; А2

- 42. Зона критического риска (А1 < П1; А2

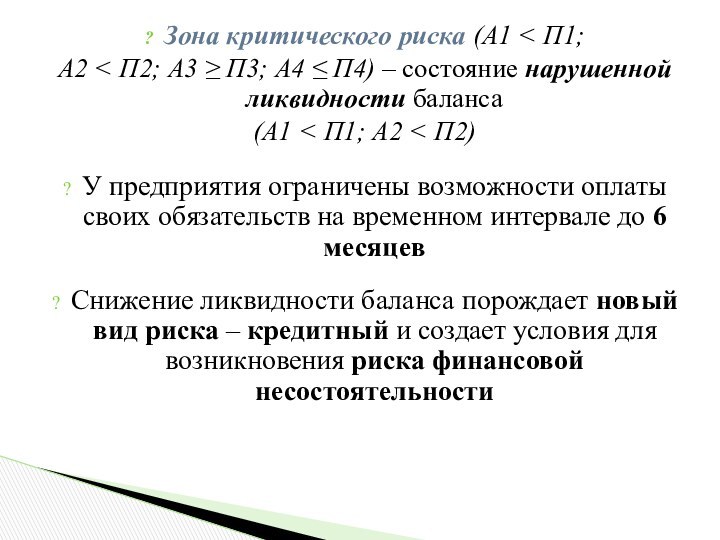

- 43. Зона катастрофического риска (А1 < П1; А2

- 44. Алгоритм оценки платежеспособности предприятия с помощью абсолютных финансовых показателей

- 45. По данным бухгалтерской отчетности провести оценку риска потери платежеспособности на основе анализа ликвидности балансаПример (условия задачи)

- 46. 1. Готовятся исходные данные на основе бухгалтерского

- 48. 2. Проводится агрегирование некоторых однородных по составу

- 49. 5. Оцениваются средства по активам и пассивам с помощью абсолютных показателей баланса на основе расчетных моделей

- 50. * Расчетные формулы для вычисления активов и пассивов баланса представлены в таблице

- 51. 6. Сопоставляются средства по активу и пассиву,

- 52. 7. Строится шкала риска потери платежеспособности в зависимости от состояния ликвидности баланса

- 53. в течение отчетного периода:для повышения платежеспособности предприятия

- 55. 2) на конец отчетного периодаоснову активов группы

- 56. текущая ликвидность (ТЛ = (А1 + А2)

- 57. По состоянию ликвидности баланса

- 58. При оценке риска потери предприятием

- 59. Оценка риска потери платежеспособности на основе анализа

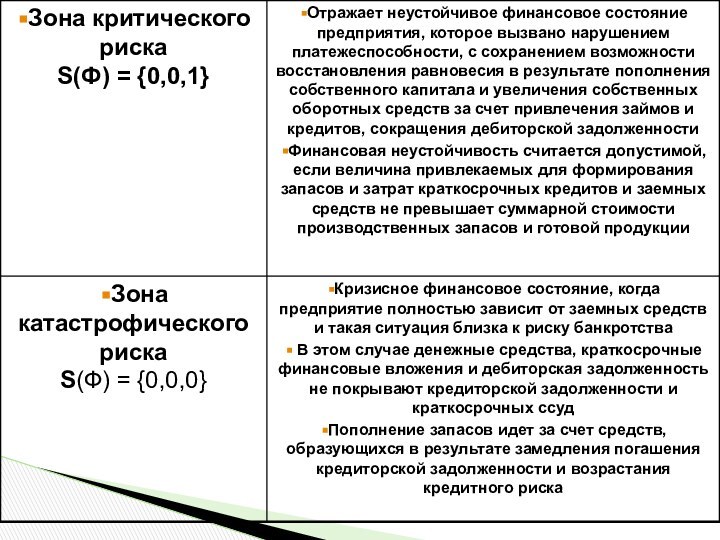

- 60. Оценка риска потери финансовой устойчивости

- 61. Отражает уровень риска деятельности предприятия с позиций

- 62. Фактор рискаНесоответствие между требуемой величиной оборотных активов

- 63. Последствия рискаПревышение расходов над доходами, приводящее к финансовой неустойчивости

- 64. Характеризуется трехкомпонентным векторомФинансовая устойчивостьS (Ф) = {S(± ФС); S(± ФСД); S(± ФО)}где каждая компонента равна

- 65. Величина Ф - обеспеченность запасов (материальных оборотных

- 66. Компонента S(± ФС) – излишек (+) или

- 67. В зависимости от типа финансовой ситуации компоненты

- 68. Основные виды финансовой устойчивости и условия ее

- 71. Алгоритм оценки риска потери финансовой устойчивости по абсолютным финансовым показателям

- 72. Оценить риск потери предприятием финансовой устойчивости

- 73. Готовятся исходные данные в виде выборки балансовых статей из бухгалтерского баланса (форма 1) Решение

- 74. 2. Проводится предварительное агрегирование некоторых однородных по

- 75. б) определяется возможности источников формирования требуемых запасов

- 76. - собственных и долгосрочных заемных средств

- 77. - общей величины основных источников

- 78. Сгруппированные данные для оценки риска потери финансовой устойчивости

- 79. 3. Рассчитываются показатели обеспеченности запасов и затрат источниками формирования: ± ФС; S± ФСД; S± ФО

- 80. 4. Составляется трехкомпонентный вектор S(Ф), характеризующий тип

- 81. Запасы и затраты обеспечиваются в основном за

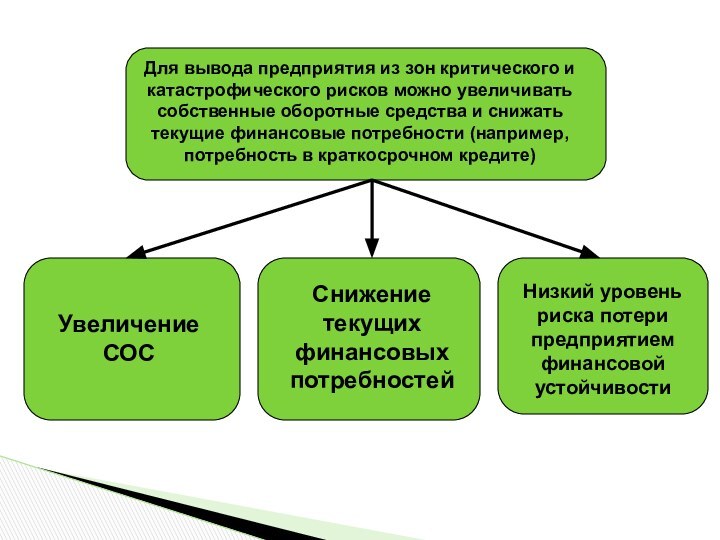

- 82. Для вывода предприятия из зон критического и

- 83. Наращивание собственного капитала (увеличением уставного капитала, снижение

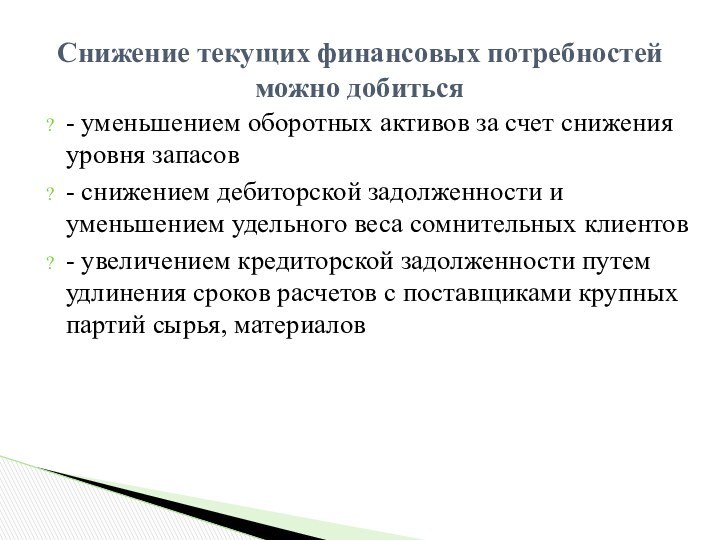

- 84. - уменьшением оборотных активов за счет снижения

- 85. Можно обеспечить благоприятным сочетанием четырех

- 86. Скачать презентацию

- 87. Похожие презентации

Слайд 4 Информационной базой для проведения оценки риска служит бухгалтерская

отчетность предприятия: бухгалтерский баланс, отчет о прибылях и убытках.

Слайд 6

При принятии управленческих решений используется информация:

- о

рисках неудовлетворительной структуры активов и пассивов (= риски структуры)

- о рисках потери платежеспособности- о рисках потери финансовой устойчивости и независимости

Принятие управленческих решений

Слайд 7 Расчет показателей оценки рисков может осуществляться на основе

детерминированных моделей, если позволяет исходная информация

Детерминированные модели – применяются,

когда известны как причины и факторы риска, так и исход по каждому предпринимаемому действию. Используются классические методы анализа и программирования, математической логики

Слайд 9 Ликвидность актива характеризуется возможностью его быстрого превращения в

наличные денежные средства

Слайд 10

Фактор риска

Последствия риска

Недостаточность или избыток средств по отдельным

группам активов

Потери во времени и в первоначальной стоимости при

превращении активов в наличные денежные средстваСлайд 11 В зависимости от времени превращения в денежную форму

активы предприятия подразделяются на четыре группы риска их ликвидности

Слайд 13

Абсолютно ликвидные активы

Денежные средства, находящиеся в кассе

Денежные средства

на счетах в кредитных организациях в платежных и денежных

документахКраткосрочные финансовые вложения (инвестиции) организации в государственные ценные бумаги, акции, облигации и ценные бумаги других организаций

Уставные (складочные) капиталы других организаций

Займы, предоставленные другим организациям

Слайд 14

Эту группу составляют быстро реализуемые активы

Прежде всего дебиторская

задолженность со сроком погашения менее 12 месяцев

Такие активы могут

быть преобразованы в денежные средства в короткий срок (до 3 месяцев)А2 – активы с малым риском ликвидности

Слайд 16

Медленно реализуемые активы

Запасы

Налог на добавленную стоимость по приобретенным

ценностям

Дебиторская задолженность со сроком погашения более 12 месяцев

Прочие оборотные

активы со сроком превращения в денежные активы до 6 месяцев

Слайд 17

Эта группа представлена внеоборотными активами

Внеоборотные активы:

-

нематериальные активы

- основные средства

- долгосрочные финансовые вложения

- прочие внеоборотные активыА4 – активы с высоким риском ликвидности

Слайд 18 В каждой расчетной модели используются соответствующие строки бухгалтерского

баланса

Шкалой оценки риска структуры активов по степени их ликвидности

может служить отклонение фактической структуры активов (например, структуры оборотных активов) от рекомендуемойРасчетные модели для определения средств по группам активов А1, А2, А3, А4

Слайд 19

ТЕКУЩИЕ АКТИВЫ

ШКАЛА ОЦЕНКИ РИСКОВ

Минимальный риск

Малый риск

Средний риск

Высокий риск

А1.

Наиболее ликвидные

А2. Быстро реализуемые

А3. Медленно реализуемые

А4. Трудно реализуемые

Деньги в

кассеДеньги на расчетном счете

Краткосрочные финансовые вложения

Дебиторская задолженность со сроком погашения < 12 месяцев

- Запасы

- НДС по приобретен. ценностям

- Дебиторская задолженность >12 месяцев

- Прочие оборотные активы

Нематериальные активы

Основные средства

Долг. фин.вложения

Прочие внеоб - е активы

Слайд 20 В качестве рекомендуемой, можно выбирать оптимальную структуру, которая

ранее обеспечивала предприятию наилучшие показатели ликвидности

Слайд 21

Алгоритм оценки риска структуры активов по степени их

ликвидности, и использованием Excel (пример)

Слайд 22 По данным бухгалтерской отчетности провести анализ и сделать

вывод о последствиях риска структуры активов по степени их

ликвидностиПример (условия задачи)

Слайд 23 1. Готовятся исходные данные (на основе бухгалтерского

баланса, форма №1) для проведения анализа структуры активов

Решение

Слайд 24 Среди наиболее ликвидных активов группы А1 в конце

отчетного периода денежные средства составляют 273 тыс. руб. (1,3%)

Краткосрочные

финансовые вложения 21797 тыс. руб. (98,7%) при их индивидуальной реализации связаны с возможными потерями времени и первоначальной стоимости

Слайд 25

2. Составляется таблица структуры и распределения активов по

степени их ликвидности и проводится горизонтальный и вертикальный анализ

данныхСлайд 26 В структуре активов баланса 61,4% средств вложены в

группу активов А4 (высокий риск ликвидности)

С одной стороны, это

ограничивает формирование материальных оборотных средствС другой стороны, это возможности по выполнению текущих обязательств, что может ограничить платежеспособность предприятия

Слайд 27 3. Составляется таблица структуры оборотных средств на начало

и конец периода и проводится сравнение фактической структуры оборотных

средств с рекомендуемойСлайд 28 Структура оборотных активов на конец отчетного периода отличается

от рекомендованной, прежде всего для активов группы А1 (минимальный

риск ликвидности) и группы А3 (средний риск ликвидности)Слайд 29 4. Делаются обобщающие выводы и готовятся предложения по

воздействию на изменение структуры для обеспечения приемлемого уровня риска

структуры активов по степени ликвидностиСлайд 30 Шкала оценки риска, будучи индикатором оценки негативных последствий

риска, не является универсальной для всех предприятий

Поэтому шкалы подобного

типа разрабатываются для предприятий различных организационно-правовых форм предпринимательства с учетом их специфики и отраслевой принадлежностиСлайд 31 Последствия риска структуры активов по степени их ликвидности

могут стать предпосылкой для возникновения других рисковых ситуаций, в

частности потери платежеспособности и финансовой устойчивостиВывод

Слайд 33 Отражает способность предприятия своевременно погашать свои платежные обязательства

наличными денежными ресурсами и другими ликвидными активами

Платежеспособность предприятия

Слайд 34 Фактором риска потери платежеспособности является нарушение ликвидности баланса,

а его последствием – неспособность предприятия в срок покрывать

обязательства своими активамиСлайд 35 Оценка платежеспособности по балансу проводится на основе такой

характеристики ликвидности оборотных активов, как время, необходимое для превращения

их в денежные средстваСлайд 36 Анализ ликвидности баланса основан на сравнении

средств по активу (сгруппированных по степени убывания ликвидности) с

краткосрочными обязательствами по пассиву (сгруппированными по степени срочности их погашения)Слайд 40 На шкале риска потери платежеспособности в

зависимости от состояния ликвидности баланса выделяется несколько зон:

Безрисковая зона

(А1 ≥ П1; А2 ≥ П2; А3 ≥ П3; А4 ≤ П4) – соответствует абсолютной ликвидности баланса, когда в любой момент наступления долговых обязательств платежеспособность предприятия обеспечена

Слайд 41 Зона допустимого риска (А1 < П1; А2 ≥

П2; А3 ≥ П3; А4 ≤ П4) – текущие

платежи и поступления характеризуют нормальную ликвидность баланса (А1 < П1)Из-за недостаточного поступления средств у предприятия могут возникать сложности по оплате обязательств на временном интервале до 3 месяцев

Тогда в качестве резерва могут использоваться активы группы А2, но для превращения их в денежные средства требуется дополнительное время

Слайд 42

Зона критического риска (А1 < П1;

А2

П2; А3 ≥ П3; А4 ≤ П4) – состояние

нарушенной ликвидности баланса(А1 < П1; А2 < П2)

У предприятия ограничены возможности оплаты своих обязательств на временном интервале до 6 месяцев

Снижение ликвидности баланса порождает новый вид риска – кредитный и создает условия для возникновения риска финансовой несостоятельности

Слайд 43 Зона катастрофического риска (А1 < П1; А2

П2; А3 < П3; А4 ≤ П4) – предприятие

находится в кризисном состоянии (А1 < П1; А2 < П2; А3 < П3) и неспособно осуществить платежи не только в настоящем, но и в будущем сроком до одного года включительноЕсли дополнительно А4 > П4, то возникают предпосылки возникновению риска несостоятельности предприятия из-за отсутствия собственных оборотных средств для ведения предпринимательской деятельности

Слайд 45 По данным бухгалтерской отчетности провести оценку риска потери

платежеспособности на основе анализа ликвидности баланса

Пример (условия задачи)

Слайд 46 1. Готовятся исходные данные на основе бухгалтерского баланса

(форма № 1) и отчета о прибылях и убытках

(форма № 2)* В качестве абсолютных финансовых показателей выбираются средства по активам и обязательства по пассивам, сгруппированные по определенным признакам

Решение

Слайд 48 2. Проводится агрегирование некоторых однородных по составу элементов

балансовых статей

3. Ранжируются активы баланса А1, А2, А3, А4

по степени убывания их ликвидности4. Ранжируются пассивы баланса П1, П2, П3, П4 по степени убывания срочности оплаты обязательств

Решение

Слайд 49 5. Оцениваются средства по активам и пассивам с

помощью абсолютных показателей баланса на основе расчетных моделей

Слайд 51 6. Сопоставляются средства по активу и пассиву, и

определяется состояние ликвидности баланса на основе балансовых соотношений (балансовых

моделей):При выполнении первых трех неравенств (А1 ≥ П1; А2 ≥ П2; А3 ≥ П3) выполняется и четвертое неравенство (А4 ≤ П4)

Выполнение четвертого неравенства (А4 ≤ П4) является одним из условий финансовой устойчивости предприятия и означает наличие оборотных

Если в одном или нескольких неравенствах знаки неравенства отличаются от оптимального варианта, то ликвидность баланса отличается от абсолютной

Слайд 52 7. Строится шкала риска потери платежеспособности в зависимости

от состояния ликвидности баланса

Слайд 53

в течение отчетного периода:

для повышения платежеспособности предприятия был

увеличен удельный вес активов группы А1 (с 1,3 до

25,3%)для расширения производственной деятельности предприятия в группах активов А2, А3 были значительно увеличены запасы (в 1,9 раза) и сокращена дебиторская задолженность (в 4,4 раза)

Выводы на основе абсолютных показателей

Слайд 55

2) на конец отчетного периода

основу активов группы А1

составили краткосрочные финансовые вложения (99%) в виде акций предприятия,

котировки и ликвидность которых на фондовом рынке ограниченысредства предприятия в виде трудно реализуемых активов группы А4 (61,4%) составляют категорию высокого риска по степени их ликвидности, а это ограничивает платежеспособность и возможности получения долгосрочных кредитов и инвестиций

Слайд 56 текущая ликвидность (ТЛ = (А1 + А2) –

(П1 + П2)) показывает потенциальную возможность предприятия оплатить краткосрочные

платежи в срок до 3 месяцев (А1 > П1), но имеются затруднения в оплате среднесрочных (до 6 месяцев) обязательств (А2 < П2)перспективная ликвидность (ПЛ = А3 – П3) характеризует платежеспособность предприятия и некоторый платежный излишек (А3 > П3)

недостаток собственных оборотных средств (А4 > П4) затрудняет возможности расширения производственной деятельности

Слайд 57

По состоянию ликвидности баланса

(А1 > П1; А2 < П2; А3 > П3; А4 > П4) уровень риска неплатежеспособности предприятия находится на границе критического и катастрофического рисков из-за недостатка собственных средств

Слайд 58 При оценке риска потери предприятием платежеспособности

на основе абсолютных финансовых показателей необходимо учитывать следующее:

замена

ликвидных активов менее ликвидными при платеже обязательств в реальной ситуации ограничена и не устраняет риск потери платежеспособностидостоверность оценки риска повышается, если недостаток средств в группе с < ликвидными активами не компенсируется избытком средств в группе с > ликвидными активами

Слайд 59 Оценка риска потери платежеспособности на основе анализа абсолютных

показателей по балансовым моделям является приближенной

Более информативны анализ и

оценка риска с помощью относительных финансовых коэффициентов платежеспособностиВывод

Слайд 61 Отражает уровень риска деятельности предприятия с позиций сбалансированности

или превышения доходов над расходами

Обеспечивается высокой долей собственного капитала

в общей сумме используемых финансовых средствФинансовая устойчивость

Слайд 62

Фактор риска

Несоответствие между требуемой величиной оборотных активов и

возможностями собственных и заемных средств по их формированию

Риск возникает,

если нарушается соответствия между возможностями источников финансирования и материальными оборотными активами, необходимыми для ведения предпринимательской деятельности

Слайд 64

Характеризуется трехкомпонентным вектором

Финансовая устойчивость

S (Ф) = {S(± ФС);

S(± ФСД); S(± ФО)}

где каждая компонента равна

Слайд 65

Величина Ф - обеспеченность запасов (материальных оборотных активов)

источниками формирования, к которым относится собственный капитал, краткосрочные кредиты

банка под товарно-материальные ценностиСлайд 66 Компонента S(± ФС) – излишек (+) или недостаток

(−) собственных оборотных средств (СОС), рассчитывается как разность между

СОС и запасами и затратами (ЗЗ)± ФС = СОС - ЗЗ = стр. 490 - стр. 190 - стр. (210 + 220);

Компонента S(± ФСД) – излишек (+) или недостаток (−) собственных и долгосрочных заемных источников (СДИ) формирования запасов и затрат

± ФСД = СДИ - ЗЗ = стр. (490 + 590) - стр. 190 - стр. (210 + 220);

Компонента S(± ФО) – излишек (+) или недостаток (−) общей величины основных источников (ОВИ) для формирования запасов и затрат

± ФО = ОВИ - ЗЗ = стр. (490 + 590 + 610) - стр. 190 - стр. (210 + 220)

Слайд 67 В зависимости от типа финансовой ситуации компоненты вектора

S (Ф) принимают соответствующие значения:

Абсолютная устойчивость

Допустимая устойчивость

Неустойчивое финансовое состояние

Кризисное

(критическое) финансовое состояниеS(Ф) = {1,1,1}

S(Ф) = {0,1,1}

S(Ф) = {0,0,1}

S(Ф) = {0,0,0}

Слайд 68

Основные виды финансовой устойчивости и условия ее существования

характеризуется

трехкомпонентным вектором

S(Ф) = {S(± ФС); S(± ФСД); S(± ФО)}Слайд 72 Оценить риск потери предприятием финансовой устойчивости по

данным бухгалтерского баланса (форма №1). Результаты расчетов показателей представить

в табличной формеПример

Слайд 73 Готовятся исходные данные в виде выборки балансовых статей

из бухгалтерского баланса (форма 1)

Решение

Слайд 74 2. Проводится предварительное агрегирование некоторых однородных по составу

элементов балансовых статей по следующим показателям:

а) определяется суммарная величина

требуемых запасов (стр. 210) и затрат (стр. 220) входящих в состав материальных оборотных активовЗЗ = стр. (210 + 220);

Слайд 75 б) определяется возможности источников формирования требуемых запасов и

затрат:

- собственных оборотных средств (СОС), учитывающих: собственный капитал и

резервы (стр. 490), внеоборотные активы (стр. 190), не покрытые убытки прошлых лет (стр. 465) и отчетного года (стр. 475)СОС = стр. 490 - стр. 465 - стр. 475 - стр. 190

Слайд 76 - собственных и долгосрочных заемных средств (СДИ),

в составе которых − дополнительные долгосрочные обязательства (стр. 590),

включающие кредиты банков, займы, прочие долгосрочные обязательства со сроками погашения более 12 месяцев после отчетной датыСДИ = стр. (490 + 590) - стр. 190; (2.8)

Слайд 77 - общей величины основных источников формирования

запасов и затрат (ОВИ): собственные и долгосрочные заемные источники,

краткосрочные кредиты и займы (стр. 610)ОВИ = стр. (490 + 590 + 610) - стр. 1

Слайд 79 3. Рассчитываются показатели обеспеченности запасов и затрат источниками

формирования: ± ФС; S± ФСД; S± ФО

Слайд 80 4. Составляется трехкомпонентный вектор S(Ф), характеризующий тип финансовой

ситуации по результатам анализа обеспеченности запасов и затрат источниками

формирования5. Устанавливается тип финансовой ситуации в зависимости от значений компонент вектора S(Ф)

6. Строится шкала риска потери предприятием финансовой устойчивости в зависимости от типа финансовой ситуации

Слайд 81 Запасы и затраты обеспечиваются в основном за счет

краткосрочных займов и кредитов

Финансовое состояние предприятие неустойчиво как в

начале, так и в конце анализируемого периода и соответствует зоне критического рискаВозможен невозврат инвестированного капитала в зоне критического риска

Выводы

Слайд 82

Для вывода предприятия из зон критического и катастрофического

рисков можно увеличивать собственные оборотные средства и снижать текущие

финансовые потребности (например, потребность в краткосрочном кредите)Увеличение СОС

Снижение текущих финансовых потребностей

Низкий уровень риска потери предприятием финансовой устойчивости

Слайд 83 Наращивание собственного капитала (увеличением уставного капитала, снижение дивидендов

и увеличением нераспределенной прибыли и резервов, подъемом рентабельности)

Увеличение долгосрочных

заимствований, если долгосрочных кредитов в структуре пассивов относительно немногоУменьшение иммобилизационных средств во внеоборотных активах (но только не в ущерб производству) за счет реализации используемых товарно-материальных ценностей

Пути увеличения СОС

Слайд 84 - уменьшением оборотных активов за счет снижения уровня

запасов

- снижением дебиторской задолженности и уменьшением удельного веса сомнительных

клиентов- увеличением кредиторской задолженности путем удлинения сроков расчетов с поставщиками крупных партий сырья, материалов

Снижение текущих финансовых потребностей можно добиться

Слайд 85 Можно обеспечить благоприятным сочетанием четырех характеристик

финансово-хозяйственного положения предприятия:

- высокой платежеспособности, т. е. способности исправно

расплачиваться по своим обязательствам;- высокой ликвидности баланса, т. е. достаточной степени покрытия заемных пассивов активами с согласованными сроками погашения обязательств;

- высокой кредитоспособности, т. е. способности возмещать кредиты с процентами и другие финансовые издержки;

- высокой рентабельности, т. е. значительной прибыльности, обеспечивающей необходимое развитие предприятия.

Низкий уровень риска потери предприятием финансовой устойчивости