- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Рынок ценных бумаг

Содержание

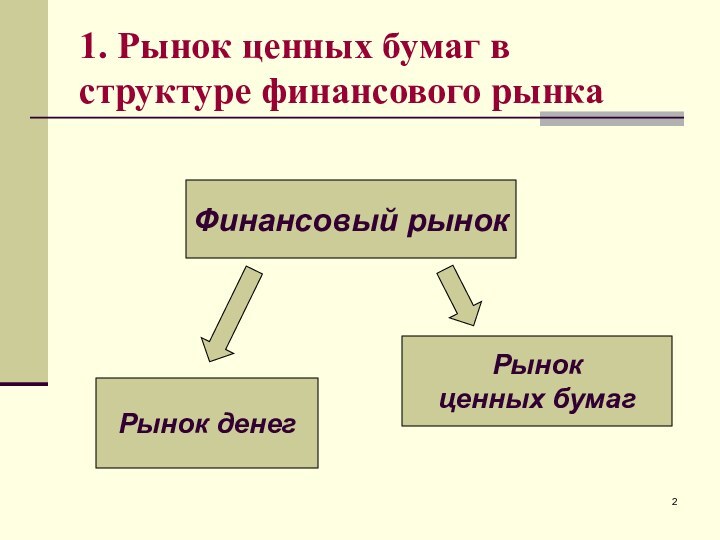

- 2. 1. Рынок ценных бумаг в структуре финансового рынка Финансовый рынокРынок денегРынок ценных бумаг

- 3. 1.1 Рынок ценных бумаг. ОпределениеРЦБ – система

- 4. 1.2 Функции рынка 1. Общерыночные функцииКоммерческая

- 5. 1.2 Функции рынка 2. Специфические

- 6. 1.3 Структура рынка ценных бумаг1) по способу

- 7. 1.3 Структура рынка Первичный рынок (primary

- 8. 1. Первичный рынок ценных бумагрынок, на котором

- 9. 2. Вторичный рынок ценных бумагместо купли-продажи ранее

- 10. 3. Третий рынок ценных бумагВнебиржевой рынок –

- 11. Внебиржевой рынок ценных бумаг в России…система торговли

- 12. 4. Четвертый рынок ценных бумагэлектронные системы торговли

- 13. 1.3 Структура рынка 2) по продолжительности

- 14. 1.3 Структура рынка 3) по способу

- 15. 1.3 Структура рынка 4) по характеру

- 16. 1.4 Участники (субъекты) рынка ценных бумагФизические лица

- 17. 1.3 Участники рынка ценных бумаг1.3.1 Эмитент Поставляет

- 18. 1.3 Участники рынка ценных бумаг1.3.2 ИнвесторСобственник или

- 19. 1.3 Участники рынка ценных бумаг1.3.3 Фондовые посредники

- 20. 1.3 Участники рынка ценных бумаг1.3.3 Фондовые посредникисовершают

- 21. 1.3 Участники рынка ценных бумаг1.3.4 Джоберы ученые-аналитики

- 22. 1.3 Участники рынка ценных бумаг1.3.5 Управляющие компании

- 23. Крупнейшие управляющие компании России (на 2 кв. 2006 г.) www.rbc.ru

- 24. 2. Ценные бумаги и их классификация2.1 Понятие

- 25. 2.2 Классификация ценных бумаг: основные и производные.

- 26. 2.3 Характеристики ЦБВременные:срок существования - т. е.

- 27. 2.3 Характеристики ЦБПространственные:форма существования (наличные и безналичные)

- 28. 2.3 Характеристики ЦБРыночные:тип актива, лежащий в основе

- 29. 2.3 Характеристики ЦБформа выпуска - эмиссионные и

- 30. 2.3 Характеристики ЦБпо срокам обращения - срочные

- 31. 2.3 Характеристики ЦБдоходность - высокодоходные, среднедоходные, низкодоходные

- 32. 2.4 Акции Ценная бумага, которая дает право

- 33. 2.4.1 Особенности акций 1) акционер не имеет

- 34. 2.4.1 Особенности акций 4) акционерное общество не

- 35. 2.5 Облигации Облигация - долговое обязательство, с

- 36. 3. Фондовая биржаПройдя первичное размещение ценные бумаги

- 37. Согласно действующему российскому законодательству фондовая биржа относится к участникам рынка ценных бумаг, организующим их куплю-продажу.

- 38. 3.1 Задачи и функции фондовой биржи 1)

- 39. 3.1 Задачи и функции фондовой биржи….5) обеспечение

- 40. Вместо заключения Законы МерфиСообщения о слиянии двух

- 41. Скачать презентацию

- 42. Похожие презентации

1. Рынок ценных бумаг в структуре финансового рынка Финансовый рынокРынок денегРынок ценных бумаг

Слайд 3

1.1 Рынок ценных бумаг. Определение

РЦБ – система экономических

отношений между продавцами (эмитентами) ценных бумаг и их покупателями

и владельцами.Объект сделки - денежный документ, удостоверяющий отношения совладения или займа между ее владельцем и эмитентом.

Слайд 4

1.2 Функции рынка

1. Общерыночные функции

Коммерческая - функция

получения прибыли от операций на рынке;

ценовая - обеспечивает процесс

складывания рыночных цен, их движение;информационная, - производит и доводит до своих участников рыночную информацию об объектах торговли и ее участниках;

регулирующая, - создает правила торговли и участия в ней, порядок разрешения споров между участниками, устанавливает приоритеты, органы контроля или самоуправления.

Слайд 5

1.2 Функции рынка

2. Специфические функции

перераспределительная;

функция страхования

ценовых и финансовых рисков или хеджирование, стало возможно благодаря

появлению класса производных ценных бумаг.

Слайд 6

1.3 Структура рынка ценных бумаг

1) по способу размещения

(первичный, вторичный …)

2) по продолжительности

3) по способу обращения (биржевой,

внебиржевой…)4) по характеру эмитентов (государственные и негосударственные ЦБ)

Слайд 7

1.3 Структура рынка

Первичный рынок (primary market)

Вторичный

рынок (secondary market)

Третий рынок (third market)

Четвертый рынок

(fourth market) 1) по способу размещения ценных бумаг

Слайд 8

1. Первичный рынок ценных бумаг

рынок, на котором происходит

первоначальное размещение новых ЦБ.

Частное размещение (private placement)

Продажа ЦБ

ограниченному числу лиц. Закрытый характер сделки. Финансовая документация не раскрываетсяПубличное размещение или IPO (initial public offering)

Продажа ЦБ происходит с помощью посредников (биржи или институциональных брокеров).

Слайд 9

2. Вторичный рынок ценных бумаг

место купли-продажи ранее выпущенных

активов (фондовые биржи, например, ММВБ)

организованный рынок

определены

место,

время

правила

торговли.

Слайд 10

3. Третий рынок ценных бумаг

Внебиржевой рынок –

торговля

зарегистрированными на бирже ценными бумагами за пределами самой биржи

В

1971 году в США была организована автоматизированная система котировок национальной ассоциации дилеров по ценным бумагам (NASDAQ).

Слайд 11

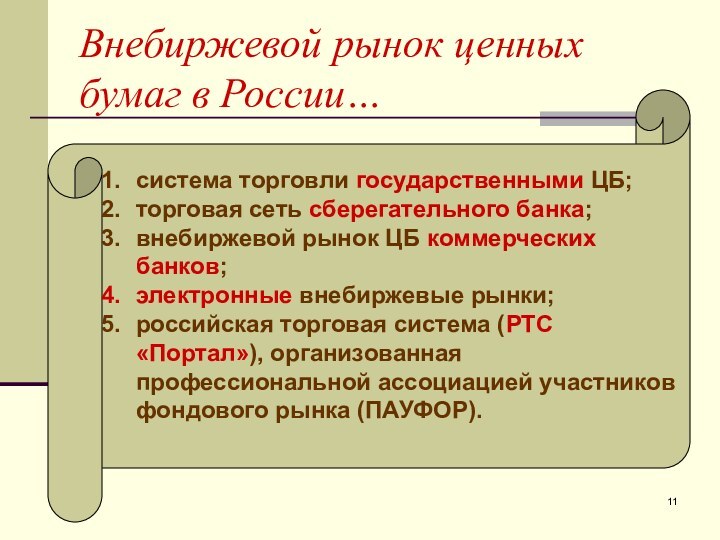

Внебиржевой рынок ценных бумаг в России…

система торговли государственными

ЦБ;

торговая сеть сберегательного банка;

внебиржевой рынок ЦБ коммерческих банков;

электронные внебиржевые

рынки;российская торговая система (РТС «Портал»), организованная профессиональной ассоциацией участников фондового рынка (ПАУФОР).

Слайд 12

4. Четвертый рынок ценных бумаг

электронные системы торговли крупными

пакетами ценных бумаг напрямую между институциональными инвесторами

компьютерная сеть, к

которой подключены терминалы компаний – членов биржInstiNet

POSIT

Crossing Network.

Слайд 13 1.3 Структура рынка 2) по продолжительности обращения ценных

бумаг

Рынок

краткосрочных ЦБ

(денежный рынок)

до 1 года

Рынок бессрочных

или долгосрочных

ЦБ (рынок

капитала)Свыше 1 года

Обеспечение потребностей в краткосрочном финансировании

Обеспечение потребностей в долгосрочном финансировании

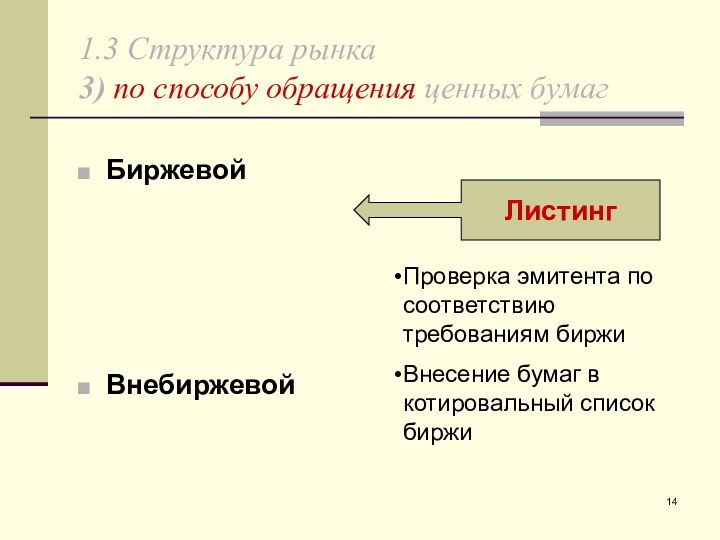

Слайд 14 1.3 Структура рынка 3) по способу обращения ценных

бумаг

Биржевой

Внебиржевой

Листинг

Проверка эмитента по соответствию требованиям биржи

Внесение бумаг в котировальный

список биржиСлайд 15 1.3 Структура рынка 4) по характеру эмитентов ценных

бумаг

Государственные ценные бумаги

Финансирование дефицита госбюджета

Регулирование краткосрочной процентной ставки

Корпоративные ценные

бумаги

Слайд 16

1.4 Участники (субъекты) рынка ценных бумаг

Физические лица или

организации, которые продают или покупают ценные бумаги или обслуживают

их оборот и расчеты по ним

Слайд 17

1.3 Участники рынка ценных бумаг

1.3.1 Эмитент

Поставляет на

рынок товар - ценную бумагу, качество которой определяется статусом

эмитента, результатами его деятельности.Сам оперирует ценными бумагами, осуществляет их выкуп или продажу.

Слайд 18

1.3 Участники рынка ценных бумаг

1.3.2 Инвестор

Собственник или владелец

ценных бумаг

А. Стратегические инвесторы

получение собственности и дохода от использования

этой собственности, который будет превышать доход от простого владения акциямиВ. Портфельные инвесторы

получение дохода от принадлежащих ему ценных бумаг

Слайд 19

1.3 Участники рынка ценных бумаг

1.3.3 Фондовые посредники

поверенные

или комиссионеры, действующие на основе договора-поручения или комиссии,

получают доход

за счет комиссионных, взимаемых от суммы сделки А. Брокеры

Слайд 20

1.3 Участники рынка ценных бумаг

1.3.3 Фондовые посредники

совершают сделки

купли-продажи ценных бумаг от своего имени и за свой

счетполучают доход от разницы цен продажи и покупки.

В. Дилеры

Слайд 21

1.3 Участники рынка ценных бумаг

1.3.4 Джоберы

ученые-аналитики денежного

рынка. Они являются специалистами по конъюнктуре рынка ценных бумаг

Слайд 24

2. Ценные бумаги и их классификация

2.1 Понятие и

сущность ценных бумаг

Ценная бумага - это особая форма существования

капитала, отличная от его товарной, производительной и денежной форм, которая может передаваться вместо него самого, обращаться на рынке как товар и приносить доход.- документ, удостоверяющий имущественные права,

Слайд 25

2.2 Классификация ценных бумаг: основные и производные.

Основные

: первичные ценные бумаги - те, которые основаны на

активах, в число которых не входят сами ценные бумаги (акции, облигации, векселя, закладные); вторичные ценные бумаги - те, которые выпускаются на основе первичных ценных бумаг (варранты, депозитарные расписки).Производные - фьючерсные контракты и свободнообращающиеся опционы.

Слайд 26

2.3 Характеристики ЦБ

Временные:

срок существования - т. е. когда

была выпущена ценная бумага, на какой период - срочные

и бессрочные ценные бумаги;происхождение - от первичной основы или от других ценных бумаг - первичные и вторичные ценные бумаги.

Слайд 27

2.3 Характеристики ЦБ

Пространственные:

форма существования (наличные и безналичные)

национальная

принадлежность (отечественные или иностранные ЦБ)

территориальная принадлежности - регионе выпуска

ЦБ.

Слайд 28

2.3 Характеристики ЦБ

Рыночные:

тип актива, лежащий в основе ценной

бумаги - товар, деньги, совокупные активы фирмы, в связи

с этим выделяют фондовые (акции и облигации, которые выпускаются в условиях их тесной привязки к основным капиталам эмитента) и коммерческие (векселя и чеки - в силу недостатка оборотных средств) ценные бумаги;порядок владения - на предъявителя, именные и ордерные;

Слайд 29

2.3 Характеристики ЦБ

форма выпуска - эмиссионные и неэмиссионные

ценные бумаги;

форма собственности и вид эмитента - прямые и

гарантированные, которые делятся на муниципальные, правительственных учреждений, государственных предприятий и государства;характер обращаемости - рыночные (свободно обращающиеся на вторичном рынке) и нерыночные (не могут свободно обращаться). Среди рыночных выделяют допущенные к биржевой котировке и не допущенные к биржевой котировке;

Слайд 30

2.3 Характеристики ЦБ

по срокам обращения - срочные (облигации,

векселя и чеки), которые подразделяются на: краткосрочные (до 1

года), среднесрочные (от 1 до 5 лет) и долгосрочные (5-30 лет) и без указания срока действия (акции и сертификаты);уровень риска - безрисковые и рисковые;

форма доходов - процентные (купонные) с фиксированной ставкой или с плавающей ставкой, процентные (бескупонные), дисконтные (бескупонные), индексируемые, выигрышные, премиальные;

Слайд 31

2.3 Характеристики ЦБ

доходность - высокодоходные, среднедоходные, низкодоходные и

бездоходные;

форма вложения средств владельца - долговые, которые предусматривают возврат

суммы долга к определенной дате и долевые, которые свидетельствуют о вложении определенной доли их владельца в капитал эмитента;надежность (облигации, префакции, обыкновенные акции). Обнаружена зависимость между риском, связанным с данной ценной бумагой и доходом по ней

Слайд 32

2.4 Акции

Ценная бумага, которая дает право на часть

прибыли в виде дивидендов.

Держатель акции - собственник части

имущества корпорации. Владелец акции получает дивиденды, которые выплачиваются из выручки, текущей или прошлой. В отличие от процентов по облигациям дивиденды выплачивают не всегда, а если выплачивают, то только после объявления совета директоров.

Слайд 33

2.4.1 Особенности акций

1) акционер не имеет права

потребовать у общества вернуть внесенную сумму;

2) акция - это

бессрочная бумага, жизнь которой обрывается, когда акционерное общество перестает существовать;3) дает право голоса участвовать в управлении акционерного общества;

Слайд 34

2.4.1 Особенности акций

4) акционерное общество не берет

на себя обязательство производить регулярные выплаты по акциям, и

т.к. акционеры являются совладельцами компании, то они берут на себя все риски, которые возможны с деятельностью этой компании;5) акции бывают следующих видов: на предъявителя и именные.

Но существуют акции, которые не дают права голоса - преференциальные или привилегированные.

Слайд 35

2.5 Облигации

Облигация - долговое обязательство, с фиксированным доходом,

проценты обычно выплачиваются равными порциями на протяжении всего срока

жизни займа.В зависимости от дохода облигации бывают: с фиксированной купонной ставкой, с плавающей купонной ставкой и нулевым купоном. Решение о выпуске облигаций принимается Советом директоров.

Реализация облигаций их первым владельцем может осуществляться: продажей облигаций непосредственно банком или через посредника.

Слайд 36

3. Фондовая биржа

Пройдя первичное размещение ценные бумаги попадают

либо на биржу, либо на уличный рынок, где происходит

их вторичное обращение.Всего в мире 200 бирж в более 60 странах. В Северной Америке - 15, Европе - более 100, Центральной и Южной Америке - 20, Африка, Австралия, Азия - остальное. В Международную Федеральную Фондовую биржу (МФФБ) в Париже входит 31 биржа.

Слайд 37

Согласно действующему российскому законодательству фондовая биржа относится к

участникам рынка ценных бумаг, организующим их куплю-продажу.

Слайд 38

3.1 Задачи и функции фондовой биржи

1) предоставление

места для рынка;

2) выявление равновесной биржевой цены;

3) аккумулирование временно

свободных денежных средств;4) обеспечение гласности, открытости биржевых торгов;

…..

Слайд 39

3.1 Задачи и функции фондовой биржи

….

5) обеспечение арбитража,

т.е. механизма для беспрепятственного разрешения споров;

6) обеспечение гарантий исполнения

сделок, заключенных в биржевом зале;7) разработка этических стандартов, кодекса поведения участников

Слайд 40

Вместо заключения

Законы Мерфи

Сообщения о слиянии двух компаний приходит

на другой день, после того как ты продал акции

доминирующей фирмыМногократно оправдывающиеся стратегии инвестирования перестают оправдываться, как только ты начинаешь их применять

……