Слайд 2

СОДЕРЖАНИЕ ТЕМЫ

Ключевые понятия

Учебный материал:

7.1.

Стратегии продаж финансовой организации

7.2 Политика доставки

7.3. Центр розничных продаж

7.4. Использование CRM-системы и

сегментирование клиентской базы

Вопросы для самопроверки

Рекомендованная литература

Слайд 3

КЛЮЧЕВЫЕ ПОНЯТИЯ

Персональный менеджмент (key account management)

Сross-sales (перекрестные продажи)

Финансовый

супермаркет (розничные продажи типовых услуг )

Private-banking (финансовый бутик)

Отраслевая специализация

Механизмы

контроля качества

Центр розничных продаж

Help desk

Call center

Контролер жалоб

Дифференциация клиентской базы

Слайд 4

7.1. Стратегии продаж финансовой организации

Слайд 5

ПЯТЬ СТРАТЕГИЙ ПРОДАЖ

За последние два года ведущими российскими

банками были предложены пять основных стратегий продаж:

Персональный менеджмент или

key account management

Сross-sales или перекрестные продажи

Финансовый супермаркет или розничные продажи типовых услуг

Private-banking или финансовый бутик

Отраслевая специализация

Слайд 6

ПРОЦЕСС ВНЕДРЕНИЯ СТРАТЕГИИ В ЖИЗНЬ

Стратегия продаж опирается на

систему бизнес-процессов организации. Есть много идей, жизнеспособность которых не

вызывает сомнения. Но от идеи до стратегии не один шаг.

Реализация любой из этих стратегий предполагает не только создание нового подразделения в составе клиентской службы, но и перестройку большинства внутренних процессов банка, частичную смену персонала, не имеющего опыта работы в условиях новой модели бизнеса.

Реорганизация бизнеса для претворения в жизнь новой стратегии занимает один-два года. Банки, которые выбирают несколько стратегий или хаотично меняют стратегии испытывают большие трудности.

Слайд 7

ПЕРСОНАЛЬНЫЙ МЕНЕДЖМЕНТ

или key account management

Для понимания содержания

стратегий проследим пройденные этапы эволюции российских банков.

В самом начале

топ-менеджеры объединяются и создают банк, обслуживающий узкий круг привлеченных ими самими крупных клиентов.

На этой стадии банк неосознанно развивает стратегию персонального менеджмента. Для первичной группы клиентов банк реализует необходимый набор услуг. Постепенно мощности банка растут. Для их поддержки, реализуя стратегию персонального менеджмента, банк привлекает новых key account managers (клиентских менеджеров), а те – новых крупных клиентов. В этой стратегии заметна большая зависимость банка от своих крупных клиентов.

Слайд 8

СROSS-SALES ИЛИ ПЕРЕКРЕСТНЫЕ ПРОДАЖИ

С ростом числа привлеченных клиентов

растут требования к линейке услуг банка, которые могут обеспечить

только квалифицированные менеджеры услуг. Менеджеры услуг привлекают клиентов, но только каждый на свой вид услуг.

Банк задумывается о стратегии продаж для согласования действий менеджеров услуг. Стратегия перекрестных продаж, когда каждое подразделение банка является монопродуктовым банком (сформированное по продуктовому принципу), на агентских началах продающим услуги других подразделений, потакает амбициям менеджеров услуг. Каждое подразделение предлагает конкретный пакет банковских продуктов как для крупных, так средних и малых бизнесов.

Небольшие клиенты стремятся упростить свои отношения с банковским сообществом и воспользоваться только услугами одного банка. При этой стратегии клиентская политика способствует потере клиентов.

Слайд 9

ФИНАНСОВЫЙ СУПЕРМАРКЕТ

ИЛИ РОЗНИЧНЫЕ ПРОДАЖИ ТИПОВЫХ УСЛУГ

Банк

стремится ограничить самостоятельность менеджеров услуг, централизовав клиентскую политику. Банк

реализует стратегию финансового супермаркета, целью которого является предоставление клиентам всех сопутствующих на рынке типовых банковских услуг, по ценам и качеству не уступающих среднерыночным параметрам.

В рамках этой стратегии банк должен предложить широкую и глубокую линейку не связанных между собой типовых банковских услуг. Подобная стратегия по силам лишь нескольким десяткам крупнейших банков, остальные не могут выдержать конкурентных цен и вынуждены идти дальше, решая проблемы клиентов.

Слайд 10

ФИНАНСОВЫЙ БУТИК

И ОТРАСЛЕВАЯ СПЕЦИАЛИЗАЦИЯ

Стратегия финансового бутика предполагает ориентацию

банка на физических лиц.

Выходом из сложного положения в

условиях острой конкуренции является и отраслевая специализация. В России есть банки, реализующие стратегию отраслевой специализации. Но они не осознанно и последовательно пришли к этой стратегии, а просто первичная группа клиентов имела ярко выраженную отраслевую принадлежность. Отраслевая специализация обеспечивает не только унификацию финансовых потребностей клиентов, но и новый взгляд на продвижение – позиционирование банка как знатока проблем и активного участника той или иной отрасли.. Каналы поступления информации в отрасль легко просчитываются (отраслевые выставки, конференции, отраслевые издания).

Слайд 11

ПРОБЛЕМЫ РОССИЙСКОГО РЫНКА

Банки-лидеры России были вынуждены последовательно опробовать

перечисленные стратегии. Небольшие банки делают крупную ошибку, пытаясь воспользоваться

стратегией финансового супермаркета, до которой доросли только крупные банки. Эту ошибку правильнее назвать «стадным чувством».

Небольшие банки не смогут выдержать темпов развития, которые навяжут банки-лидеры. Небольшой банк не сможет привлечь ни одного клиента, если будет распыляться Отраслевая специализация хороша тем, что банк учится решать финансовые проблемы клиентов, не покрываемые типовыми услугами. Поскольку клиенты принадлежат к одной отрасли, то возникает ограниченный круг производимых банковских продуктов. Продуктов немного, поэтому банк может их быстро развивать и совершенствовать.

Слайд 13

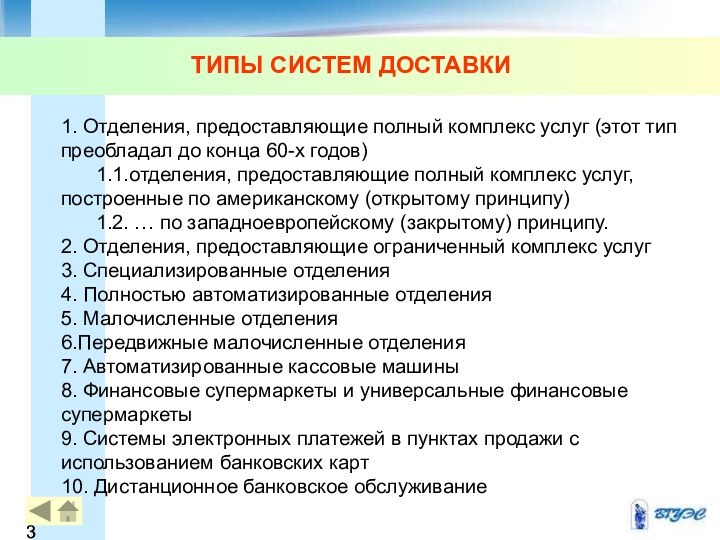

ТИПЫ СИСТЕМ ДОСТАВКИ

1. Отделения, предоставляющие полный комплекс услуг

(этот тип преобладал до конца 60-х годов)

1.1.отделения, предоставляющие полный

комплекс услуг, построенные по американскому (открытому принципу)

1.2. … по западноевропейскому (закрытому) принципу.

2. Отделения, предоставляющие ограниченный комплекс услуг

3. Специализированные отделения

4. Полностью автоматизированные отделения

5. Малочисленные отделения

6.Передвижные малочисленные отделения

7. Автоматизированные кассовые машины

8. Финансовые супермаркеты и универсальные финансовые супермаркеты

9. Системы электронных платежей в пунктах продажи с использованием банковских карт

10. Дистанционное банковское обслуживание

Слайд 15

СБАЛАНСИРОВАННАЯ КЛИЕНТСКАЯ БАЗА

Розничный бизнес банка - это оказание

услуг частным лицам, малым и средним компаниям. Оптимальным можно

считать соотношение, когда на Х крупных клиентов приходится Х*(3-5) средних клиентов и Х*(15-25) мелких клиентов.

Сбалансированная клиентская база имеет следующие преимущества:

Снижается зависимость банка от крупных клиентов и ключевых клиентских менеджеров,

Прогнозируемость потребностей в услугах.

Повышение устойчивости клиентской базы данных

Использование персональных менеджеров для работы с малыми и средним бизнесом и с частными лицами неоправданно дорого, поэтому отсутствует ряд функций: выбор услуг, прием жалоб и контроль качества.

Слайд 16

СТРУКТУРА ЦЕНТРА РОЗНИЧНЫХ ПРОДАЖ

Первичное информирование несет пассивный характер

(сайт, СМИ), поэтому банку для обслуживания малого и среднего

бизнеса и частных лиц следует создать (поддерживать) механизмы контроля качества обслуживания, которые бы компенсировали эти клиентам отсутствие персональных менеджеров:

Help desk

Call center

Контролер жалоб

Механизмы контроля качества должны быть замкнуты на консультантов, которые являются переходниками, сопоставляющими проблемы клиента с возможностями банка. Рабочие места консультантов необходимо располагать в операционном зале, чтобы консультанты могли вести переговоры с клиентами, отвечать на телефонные звонки и вносить ответы на наиболее типичные вопросы на help desk.

Консультанты и механизмы контроля качества в совокупности образуют центр розничных продаж банка, обеспечивающих взаимодействие с малым, средним бизнесом и частными лицами.

Слайд 17

HELP DESK

Help desk – автоматическое справочное бюро, имеющее

форму справочника и без ограничения по времени обращения. Обеспечивает

клиентов банка ответами на вопросы, связанные с процедурами и интерактивными интерфейсами банка (предоставляется по телефонным линиям , в системе «Клиент-банк», на сайте банка).

Например, система «Клиент-банк» устанавливается за 2-3 часа, длительность зависит от особенностей аппаратного и программного обеспечения клиента. На две следующие недели приходится период наибольшей активности клиентов (период адаптации), использование Help desk позволяет сократить период адаптации до нескольких дней.

Help desk пополняется по мере поступления новых вопросов. При правильной формулировке вопроса Help desk покрывает все тонкости банковского инструментария, обеспечивает контроль качества, позволяет выявить по интенсивности задаваемых вопросов участки с плохой организацией процедур и инте-рактивных интерфейсов.

Слайд 18

CALL-CENTER

Call-center необходим для поддержки первого звонка клиента в

банк, когда он лишь демонстрирует интерес к банку и

обеспечивает стадию захвата клиента.

Оператор call-center ориентирован на работу с определенной категорией клиентов, в проблематике которых ориентируется, должен демонстрировать не только дружелюбие, но профессионализм.

Знание продуктов банка оператора достигается посредством регулярных тренингов. Сall-center является мощным инструментом контроля качества клиентского обслуживания.

Слайд 19

КОНТРОЛЕР ЖАЛОБ

Контролер жалоб принимает и рассматривает жалобы клиентов

по вопросам обслуживания, а затем осуществляет необходимые меры для

удовлетворения запросов.

Клиент должен иметь возможность обратиться к контролеру жалоб прямо в офисе банка, если он не удовлетворен действиями сотрудника.

Вызов контролера жалоб может осуществляться из переговорной комнаты, там же может происходить разговор. Контролер жалоб согласует замену сотрудника с его руководителем и сопровождает клиента до окончания его пребывания в офисе.

После ухода клиента он документирует сложившуюся ситуацию, проводит служебное расследование и делает заключение, в котором определяет причину конфликта (нерадивость персонала, неэффективная организация бизнес процесса).

Слайд 20

7.4. Использование CRM-системы и сегментирование клиентской базы

Слайд 21

СОДЕРЖАНИЕ И ЦЕЛИ CRM

Управление взаимодействием с клиентами (Customer

Relationship Management - CRM) включает три основных этапа:

маркетинг,

продажи ,

послепродажное обслуживание.

Система CRM – это бизнес приложение (или оболочка, обслуживающая клиентскую базу данных), предназначенное для сбора, консолидации, анализа и распространения в форме отчетов среди руководства и подразделений банка информации о существующих и потенциальных клиентах банка.

Приобретение нового клиента стоит на порядок дороже удержания старого, поэтому основными цели, которым служит CRM:

повышение эффективности идентификации, взаимодействия и привлечения новых клиентов посредством автоматизации процесса построения профилей клиента,

повышение эффективности действий, направленных на удержание и разработку уже привлеченных клиентов.

Слайд 22

УРОВНИ CRM

CRM –сложная система, имеющая следующие уровни:

точки

взаимодействия с клиентами (личные контакты, Internet, теле маркетинг, прямая

почтовая рассылка, другие формы взаимодействия),

консолидация информации в единой интегрированной клиентской базе данных,

всесторонний анализ информации, построение отчетов,

обеспечение доступа к отчетам подразделениям и руководству банка.

Базисом системы являются методики выделения рыночных сегментов посредством классификации потребностей клиентов и рыночных барьеров, механизмы оценки удовлетворенности потребностей клиентов и инфраструктура обслуживания клиентов (например call-center).

Слайд 23

ДИФФЕРЕНЦИАЦИЯ КЛИЕНТСКОЙ БАЗЫ

ПО РАЗМЕРУ БИЗНЕСА

Возможны многочисленные способы

дифференциации клиентов (по размеру бизнеса, по размерам услуг и

т.д.)

Производственная компания (критерий – количество работников)

Крупный - более 1000 чел в штате

Средний - от 50 до 1000 чел.

Мелкий - до 50 чел.

Финансовая компания (критерий – размер активов)

Крупный - более 100 млн. долл.

Средний - от 1 млн. до 100 млн. долл.

Мелкий - до 1 млн. долл.

Торговая компания (критерий – оборот за год)

Крупный- более 50 млн. долл.

Средний - от 5 млн. до 50 млн. долл.

Мелкий - до 5 млн. долл.

Частные лица (критерий – объем сбережений)

Крупный - более 50 тыс. долл.

Средний - от 5 тыс. долл. до 50 тыс. долл.

Мелкий - менее 5 тыс. долл.

Слайд 24

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

Какие основные типы систем доставки вы

знаете?

Какие формы дистанционного банковского обслуживания существуют?

Перечислите основные разделы программы

доставки и опишите их содержание.

Перечислите факторы, влияющие на возможности сбыта банковских продуктов.

Перечислите пять стратегий продаж банков России и раскройте их содержание.

Опишите структуру центра розничных продаж и его назначение.

Какие подразделения входят в состав механизмов контроля качества?

Раскройте содержание систем CRM в банковской сфере.

Слайд 25

РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА

Владиславлев Д.Н. Энциклопедия банковского маркетинга. – М.:

Ось-89, 2006. –256 с.

Стефенсон Рой. Маркетинг финансовых услуг /

Рой Стефенсон : пер. с англ. – М.: Вершина, 2007. – 256 с.

Уткин Э.А. Банковский маркетинг. 2-е изд. – М.: Инфра-М, 1995. – 304 с.

Хабаров, Н.Ю. Попова В.И. Банковский маркетинг: Учебное пособие. – М.: Маркет ДС, 2006. – 157 с.

Яскевич Е.В. Банковский маркетинг: Уч. пособие – Владивосток, изд-во Дальневосточного института, 2002

Яскевич Е.В. Маркетинг в отраслях и сферах деятельности: банковский маркетинг. Учебно-методический комплекс. – Владивосток: Изд-во Дальневост. ун-та, 2006. – 225 с.