Слайд 2

Рекомендуемая литература

Кириллова Н.В. Финансовая устойчивость и банкротство российских

страховых компаний. – М.: МАКСПресс, - 2003 г. –

228 с.;

Кириллова Н.В. Финансовые основы страхового дела. – М.: Экономика, 2006. – 409 с.;

Кириллова Н.В. Страхование промышленных предприятий. М.: Экономика, 2007. – 314 с.;

Коломин Е.В. Раздумья о страховании. - М.: Издательский дом «Страховое Ревю», 2006

Мак Т. Математика рискового страхования: пер. с нем. - М.: Олимп-Бизнес; Росгосстрах, 2005. - 432с.;

Основы страховой деятельности. Под ред. Т. А. Федоровой. - М.: БЕК, 2002. – 768 с.;

Орланюк-Малицкая Л. А. Платежеспособность страховой организации. – М., 1996 г. – 117 с.;

Слайд 3

Пфайффер К. Введение в перестрахование. - М.: Анкил,

2000. – 156 с.;

Сплетухов Ю.А., Дюжиков Е.Ф. Страхование: Учебное

пособие. — М.: ИНФРА-М, 2002.

Словарь страховых терминов. Под ред. Е.В. Коломина, В.В. Шахова. – М.: ФиС, 1991. – 332 с.;

Страховое дело. Под ред. Л. И. Рейтмана. – М.: РОСТО, 1992. – 528 с.;

Турбина К. Е. Тенденции развития мирового рынка страхования. – М.: Анкил, 2000. – 320 с.;

Хэмптон Д.Д. Финансовое управление в страховых компаниях. – М.: Анкил, 1995.– 264с.;

Шахов В. В. Теория и управление рисками в страховании. М.: Финансы и статистика, 2005;

Штрауб Э. Актуарная математика имущественного страхования. – М., 1995. – 40 с.;

Слайд 4

Экспертиза страхового рынка. Энциклопедия. – М., 2007,2008,2009

Юлдашев

Р.Т., Тронин Ю.Н. Российское страхование: системный анализ понятий и

методология финансового менеджмента. – М.: Анкил, 2000. – 447 с.

Стандарты управления рисками (Risk Management Standards), разработаны Федерацией европейских ассоциаций риск менеджеров (FERMA), Институтом Риск Менеджмента (IRM), Ассоциацией Риск Менеджмента и Страхования (AIRMIC).

Общепринятые принципы управления рисками (Generally Accepted Risk Principles (GARP)), разработаны Coopers & Lybrand, 1996, при участии представителей Barclays, JP Morgan, Bank of England, CFTC, SEC, SFA, SIB.

Журналы «Страховое дело»; «Страховое право» издательство Анкил

Интернет – ресурсы

Слайд 5

Страховое событие – событие, на случай совершения которого

заключается договор страхования

Страховой риск – еще не совершившееся страховое

событие

Страховой случай – совершившееся страховое событие, реализовавшийся страховой риск

Слайд 6

Статья 9. Страховой риск, страховой случай

1. Страховым риском

является предполагаемое событие, на случай наступления которого проводится страхование.

Событие,

рассматриваемое в качестве страхового риска, должно обладать признаками вероятности и случайности его наступления.

2. Страховым случаем является совершившееся событие, предусмотренное договором страхования или законом, с наступлением которого возникает обязанность страховщика произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или иным третьим лицам.

Слайд 7

Необходимые качественные характеристики страховых событий

Вероятность

Случайность

Вероятность события

0

Слайд 8

Статья 10. Страховая сумма и страховая выплата

1. Страховая

сумма - денежная сумма, которая установлена федеральным законом и

(или) определена договором страхования и исходя из которой устанавливаются размер страховой премии (страховых взносов) и размер страховой выплаты при наступлении страхового случая.

2. При осуществлении страхования имущества страховая сумма не может превышать его действительную стоимость (страховую стоимость) на момент заключения договора страхования. Стороны не могут оспаривать страховую стоимость имущества, определенную договором страхования, за исключением случая, если страховщик докажет, что он был намеренно введен в заблуждение страхователем.

При осуществлении личного страхования страховая сумма устанавливается страховщиком по соглашению со страхователем.

Слайд 9

3. Страховая выплата - денежная сумма, установленная федеральным

законом и (или) договором страхования и выплачиваемая страховщиком страхователю,

застрахованному лицу, выгодоприобретателю при наступлении страхового случая.

4. Условиями страхования имущества и (или) гражданской ответственности в пределах страховой суммы может предусматриваться замена страховой выплаты (страхового возмещения) предоставлением имущества, аналогичного утраченному имуществу.

Слайд 10

Статья 11. Страховая премия (страховые взносы) и страховой

тариф

Страховой тариф - ставка страховой премии с единицы страховой

суммы с учетом объекта страхования и характера страхового риска.

Конкретный размер страхового тарифа определяется договором добровольного страхования по соглашению сторон.

Страховые тарифы по видам обязательного страхования устанавливаются в соответствии с федеральными законами о конкретных видах обязательного страхования.

Слайд 11

Статья 6[1]. Страховщики

1. Страховщики - юридические лица, созданные

в соответствии с законодательством Российской Федерации для осуществления страхования,

перестрахования, взаимного страхования и получившие лицензии в установленном настоящим Законом порядке.

2. Страховщики осуществляют оценку страхового риска, получают страховые премии (страховые взносы), формируют страховые резервы, инвестируют активы, определяют размер убытков или ущерба, производят страховые выплаты, осуществляют иные связанные с исполнением обязательств по договору страхования действия.

[1] Закон РФ от 27 ноября 1992 г. N 4015-I «Об организации страхового дела в Российской Федерации»

(с изменениями от 31 декабря 1997 г., 20 ноября 1999 г., 21 марта, 25 апреля 2002 г., 8, 10 декабря 2003 г., 21 июня, 20 июля 2004 г., 7 марта, 18, 21 июля 2005 г., 17 мая, 8, 29 ноября 2007 г.) – далее везде статьи закона

Слайд 12

Статья 8. Страховые агенты и страховые брокеры

1. Страховые

агенты - постоянно проживающие на территории Российской Федерации и

осуществляющие свою деятельность на основании гражданско-правового договора физические лица или российские юридические лица (коммерческие организации), которые представляют страховщика в отношениях со страхователем и действуют от имени страховщика и по его поручению в соответствии с предоставленными полномочиями.

2. Страховые брокеры - постоянно проживающие на территории Российской Федерации и зарегистрированные в установленном законодательством Российской Федерации порядке в качестве индивидуальных предпринимателей физические лица или российские юридические лица (коммерческие организации), которые действуют в интересах страхователя (перестрахователя) или страховщика (перестраховщика) и осуществляют деятельность по оказанию услуг, связанных с заключением договоров страхования (перестрахования) между страховщиком (перестраховщиком) и страхователем (перестрахователем), а также с исполнением указанных договоров (далее - оказание услуг страхового брокера). При оказании услуг, связанных с заключением указанных договоров, страховой брокер не вправе одновременно действовать в интересах страхователя и страховщика.

Страховые брокеры вправе осуществлять иную не запрещенную законом деятельность, связанную со страхованием, за исключением деятельности в качестве страхового агента, страховщика, перестраховщика.

Слайд 13

Статья 8.1. Страховые актуарии

Страховые актуарии - физические

лица, постоянно проживающие на территории Российской Федерации, имеющие квалификационный

аттестат и осуществляющие на основании трудового договора или гражданско-правового договора со страховщиком деятельность по расчетам страховых тарифов, страховых резервов страховщика, оценке его инвестиционных проектов с использованием актуарных расчетов.

Слайд 14

Тема 1: Экономическая сущность страхования

1.1. Понятие страховой защиты

и страховых фондов

1.2. Сущность и функции страхования

1.3. Роль страхования

в условиях рыночной экономики

Слайд 15

Страхование

«Страхование не может предотвратить события, приносящие ущерб, но

оно заботится об уничтожении неблагоприятных в экономическом отношении последствий

их.» А. Манес. Основы страхового дела,1906.

«Страхование есть способ возмещения частнохозяйственных ценностей, погибающих от случайных событий, через предварительное откладывание средств в размере, определяемом вероятной гибелью для данного периода». Проф. Никольский

Слайд 16

«Страхование – вид хозяйственной деятельности на основе солидарности

и возмездности, имеющий своей целью покрытие будущей нужды или

потребности, вызываемой наступлением случайного и вместе с тем статистически уловимого события.» К. Г. Воблый, 1925.

«Страхование выступает как совокупность особых замкнутых перераспределительных отношений между его участниками по поводу формирования за счет денежных взносов целевого страхового фонда, предназначенного для возмещения возможного чрезвычайного и иного ущерба предприятиям и организациям или оказания денежной помощи гражданам.» Л.И. Рейтман, 1992.

Слайд 17

«Страхование – денежные отношения, обусловленные рисков наступления заранее

оговоренных событий и опосредующие процесс формирования и использования денежного

фонда с целью солидарной раскладки ущерба» Орланюк-Малицкая Л. А., 2003

«Страхование – система отношений по защите интересов физических и юридических лиц, основанную на объединении экономического риска отдельных субъектов и созданную с целью снижения финансовых потерь, связанных с ним. Осуществляется за счет денежных фондов , формируемых из уплачиваемых страховых взносов, а также за счет иных средств организаций» Чернова Г. В., 2005

Слайд 18

Этимология слова «риск» восходит к португальскому слову «рескум»,

которое означало «отвесная скала».

Риск реализуется через ущерб или

убытки

Ущерб представляет собой потерю стоимости имущества или его части

Убыток = ущерб (прямой убыток) + косвенные убытки в виде упущенной выгоды (недополучения дохода из-за перерыва производства вследствие разрушения здания или поломки оборудования, болезни) и дополнительных затрат, связанных с локализацией рисковых обстоятельств, ликвидацией их последствий и налаживанием производственной деятельности

Слайд 19

Являясь неотъемлемой составной частью условий хозяйственной деятельности, неопределенность

лежит в основе массы сложных и важных экономических явлений,

взаимодействие с которыми вызывает соответствующее поведение как отдельных экономических агентов - участников производства и потребления, так и общества в целом.

Слайд 20

«Под неопределенностью мы не имеем

никакого научного основания, которое могло бы помочь нам сформулировать

хоть какую-нибудь идею измерения вероятности. Мы просто не знаем. Однако потребность действовать и принимать решения заставляет нас, как практических людей, игнорировать этот неудобный факт и вести себя так, как если бы мы имели хороший утилитарный способ вычислений значений предполагаемых преимуществ и недостатков, каждое из которых умножено на соответствующие ожидаемые вероятности, которые только и ждут, что их нужно просуммировать». J. M. Keynes. General Theory of Employment. 1937

Слайд 21

Сущность неопределенности проявляется в рисках

Ф. Найт впервые обратил внимание на проблемы экономических рисков

в 1921 г. выдвинул положение о том, что «вся подлинная прибыль связана с неопределенностью», показав, что категории «неопределенность» и «риск» играют огромную роль в окружающем нас мире вообще, и в экономических отношениях на промышленном предприятии в частности.

Найт Ф. Понятие риска и неопределённости. //THESIS, №5, 1994. - с.12-28.

Слайд 22

Наиболее существенный вклад в развитие теории риска внесли

представители классической, неоклассической и кейнсианской экономической школы. В классической

теории риска (Дж. Милль, Н. У. Сениор) он отождествляется с математическим ожиданием потерь, которые могут произойти в результате выбранного решения. Риск здесь не что иное, как ущерб, который наносится осуществлением данного решения.

В 1930-е г. экономисты А. Маршалл и А. Пигу разработали основы неоклассической теории экономического риска. Согласно неоклассической теории при одинаковом размере потенциальной прибыли менеджер выбирает вариант, связанный с меньшим уровнем риска.

Дж. М. Кейнс, напротив, обратил внимание на склонность экономических работников принимать больший риск ради получения большей ожидаемой прибыли. Кроме того, им обоснована необходимость введения «издержек риска» для покрытия возможного отклонения действительной выручки от ожидаемой. К «издержкам риска» в первую очередь отнесли расходы на страхование.

Слайд 23

«Философия управления рисками организации представляет собой комплекс убеждений

и установок, единых для организации, характеризующих то, как организация

учитывает риск во всех видах своей деятельности, начиная от разработки и реализации стратегии до повседневных операций».

Управление рисками. Концептуальные основы. The Committee of Sponsoring Organizations of the Treadway Commission. 2006.

Слайд 24

Управление рисками согласно концептуальным основам «Свода

общих положений по управлению рисками организаций» COSO направлено на

определение событий, которые могут влиять на организацию, и управление связанными с этими событиями рисками, контроль за уровнем «риск - аппетита организации» и предоставлением разумных гарантий достижения ее целей.

Слайд 25

Ущерб от природных катастроф, происшедших в мире за

последние 10 лет оценивается в 550 млрд долл.

Годовые

убытки от аварий и катастроф в России составляют 12-15% от ВВП.

В стране ежегодно происходит примерно 300 тыс. пожаров, в автомобильных авариях погибает до 40 тыс. человек, около 200 тыс. получает ранения.

Травмы на производстве получают около 400 тыс. человек, из которых около 8 тыс. погибают, а 14 тыс. остаются инвалидами.

Слайд 26

В стране расположено свыше 360 тыс. опасных объектов

различного типа и различной формы собственности. Из них в

государственном реестре опасных производственных объектов внесено 266421, проинвентаризировано ГТС – 26426, АЗС и АГНКС – около 42000.

На территории Российской Федерации эксплуатируется более 26 тыс. гидротехнических сооружение и комплексов (ГТС), которые потенциально опасны, и их деятельность регламентируется законом. Половина всех ГТС имеет предельные для безопасности сроки эксплуатации, около 1,4 тыс. сооружений признаны аварийными и представляют угрозу жизнедеятельности населения, имеется около 60 крупных водохранилищ емкость более 1 млрд. м3.

В зонах непосредственно угрозы жизни и здоровью людей в случаи возникновения техногенных аварий и катастроф проживают около 100 млн. человек, т. е. 70% население страны.

Слайд 27

Понимание риска только как вероятности неудачного

исхода представляется недостаточно корректным, так как любой исход предполагает

определенный уровень потерь или прибыли. Поэтому в определении риска необходимо указывать и его количественное выражение. Тем более, что существует определенная зависимость между частотой реализации рисков и величиной потерь.

Эта зависимость рассмотрена для аварий на производстве и выражена диаграммой – треугольником Хайнриха (1-30-300)

Слайд 28

В России регистрируется около 1500 чрезвычайных ситуаций техногенного

характера в год. Многие экстремальные ситуации на предприятиях обусловлены

человеческими ошибками (атомные электростанции, авиакатастрофы, катастрофы на море).

По данным статистики на объектах повышенной опасности в среднем один раз в 10-15 лет происходят аварии с ущербом более 1 млрд. руб., один раз в 8-12 месяцев — с ущербом до 1 млрд. руб., один раз в 115-145 дней — с ущербом до 200 млн. руб.

Таким образом, предприятия сталкиваются с целым рядом рисков, вызванных как внешними, так и внутренними факторами, обеспечивающими вероятность наступления негативных событий, причинения ущерба и, как следствие, нарушения достижения поставленных целей.

Слайд 30

Объективная необходимость минимизации убытков, вызванных рисковыми обстоятельствами, породила

определенные взаимоотношения между людьми по:

Предупреждению (превенции);

Подавлению (репрессии);

Страхованию

(компенсации убытков).

Слайд 31

Страховое событие – событие, на случай совершения которого

заключается договор страхования

Страховой риск – еще не совершившееся страховое

событие

Страховой случай – совершившееся страховое событие, реализовавшийся страховой риск

Слайд 32

Необходимые качественные характеристики страховых событий

Вероятность

Случайность

Вероятность события

0

Слайд 33

Совокупность экономических отношений по недопущению наступления неблагоприятных событий,

носящих случайный характер, сдерживанию отрицательных последствий их воздействия и

компенсаций потерь, наносимых ими представляет собой страховую защиту.

Самостоятельность данной экономической категории обусловлена тремя признаками:

случайностью наступления неблагоприятного события;

чрезвычайностью нанесенных убытков;

объективной необходимостью предупреждения, преодоления и компенсации последствий разрушительного события.

Слайд 34

Последовательность проведения мер, входящих в страховую защиту неслучайна.

Если первые мероприятия реализуются за счет единовременных затрат хозяйствующих

субъектов, то третье мероприятие предполагает предварительное создание и использование специальных резервов — страхового фонда.

Страховой фонд представляет собой совокупность зарезервированных натуральных запасов и/или денежных средств, используемых для покрытия убытков, причиненных стихийными бедствиями, техногенными факторами и различного рода случайностями.

Слайд 35

Источниками формирования СФ могут

служить:

необходимый продукт (по А. Вагнеру XIX-XX вв.)

прибавочный продукт (по

К. Марксу XIX в.).

В современном понимании СФ представляет собой долю ВВП, которая направляется на компенсацию убытков, нанесенных национальной экономике стихийными бедствиями, катастрофами, авариями, эпидемиями, преступлениями и другими чрезвычайными событиями в жизни общества.

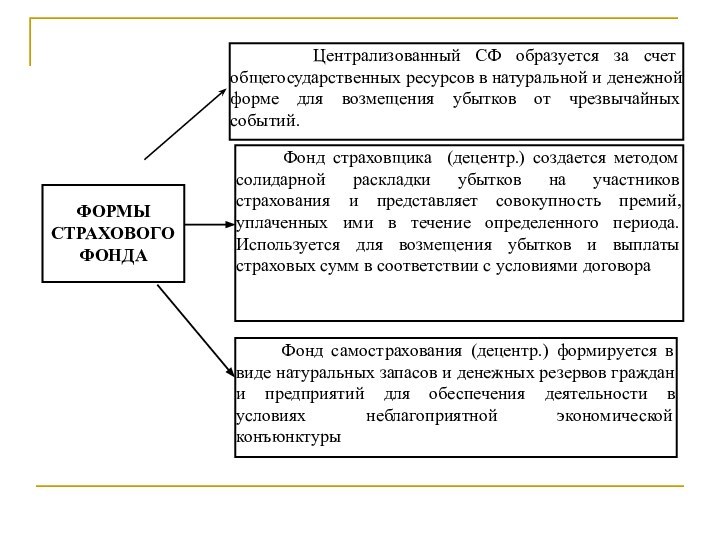

Слайд 36

Централизованный СФ образуется за

счет общегосударственных ресурсов в натуральной и денежной форме для

возмещения убытков от чрезвычайных событий.

Фонд самострахования (децентр.) формируется в виде натуральных запасов и денежных резервов граждан и предприятий для обеспечения деятельности в условиях неблагоприятной экономической конъюнктуры

Фонд страховщика (децентр.) создается методом солидарной раскладки убытков на участников страхования и представляет совокупность премий, уплаченных ими в течение определенного периода. Используется для возмещения убытков и выплаты страховых сумм в соответствии с условиями договора

Слайд 37

Объемы фондов и их соотношение зависят от уровня

развития экономики и политики государства:

В условиях плановой экономики

преобладают средства централизованного фонда, которыми распоряжается Правительство на основе принятия постановлений по ликвидации убытков, вызванных стихийными бедствиями, крупными авариями и несчастными случаями, имеющими общегосударственное значение;

В условиях рыночной экономики государство лишено воз-можности широкого межхозяйственного маневрирования ресурсами, поэтому вопрос о методах компенсации убытков решается, главным образом, за счет образования фонда самострахования и фонда страховщика.

Слайд 38

При самостраховании убытки покрываются самим хозяйствующим субъектом за

счет накопленных средств.

Самострахование функционирует при реализации небольших ущербов:

Фактической компенсации убытков не происходит, отмечается лишь движение натуральных и денежных средств в активе баланса. Движение средств осуществляется по решению распорядителей фондов – собственников или менеджеров.

Снижается рентабельность производства, так как на формирование фонда изымаются значительные финансовые ресурсы. Кроме того, на создание фонда самострахования расходуется часть прибыли, вместо вложения ее в развитие производства.

Наиболее целесообразным формирование фонда самострахования представляется в крупных организациях.

Слайд 39

Фонд страховщика имеет ряд преимуществ

Создается за счет средств широкого круга страхователей – предприятий

различных форм собственности и граждан – и расходуется на возмещение убытков и выплату страховых сумм в соответствии с законодательством и Правилами страхования.

Слайд 40

Страховые премии – денежные суммы, уплачиваемые страхователями единовременно

или в рассрочку страховщикам в оплату страховой услуги

Слайд 41

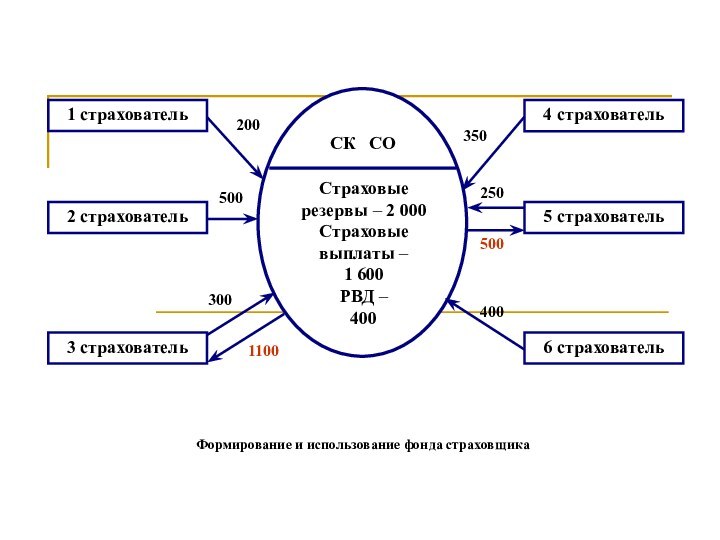

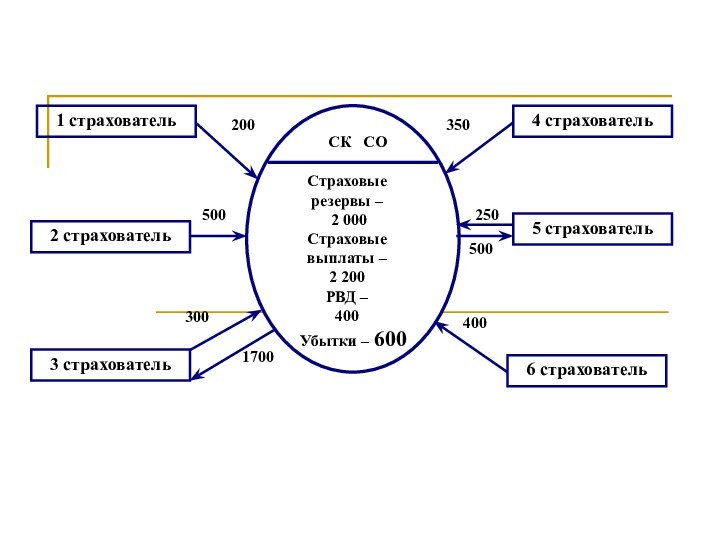

Формирование и использование фонда страховщика

1 страхователь

2 страхователь

3

страхователь

4 страхователь

5 страхователь

6 страхователь

200

350

500

300

1100

250

500

400

Слайд 44

Создание фонда страховщика имеет

свою специфику:

размер фонда о пределяется на основе статистических

закономерностей частоты и разрушительности неблагоприятных событий;

аккумулируются только денежные средства;

средства фонда используются строго по целевому назначению;

формирование и использование фонда происходит в децентрализованном порядке.

Слайд 45

В условиях рыночной экономики

фонд страховщика является основным методом компенсации убытков.

С помощью фонда страховщика достигаются:

наибольшая эффективность использования ресурсов (от каждого страхователя привлекаются незначительные средства, а их совокупность создает значительный резерв);

происходит реальное перераспределение средств;

достигается наиболее полная компенсация убытков;

убытки раскладываются на всех участников фонда.

Слайд 46

Страховой риск

Объект страхования

Страховой интерес

Страховая услуга

Страхователь

Страховые отношения

Страховщик

1.2. Сущность и

функции страхования

Слайд 47

Страховая компания заинтересована в организации страхования максимального числа

рисков, имеющих минимальную вероятность наступления страховых случаев, по максимально

возможному тарифу, обеспечивая при этом минимально возможные выплаты страховых возмещений.

Страхователи имеют иные цели в области страхования, а именно, - обеспечить наиболее полное страховое покрытие на оптимальных условиях по минимальной цене. Происходит конфликт интересов. Например, страховая компания не может обеспечить эффективное достижение целей промышленного предприятия в области организации страховой защиты. Кроме того, специалисты предприятия имеют более подробные сведения о специфике деятельности компании, возможных рисках, потребности в уровне организации страховой защиты.

Слайд 48

Экономическая справедливость отношений страховщика и страхователя выражается в

обоснованности установления ставок платежей исходя из состояния объекта и

действий страхователя. «Высота страховой премии, как составной части дохода на капитал, прямо изменяется в зависимости от нравственного качества населения… Когда люди привыкают аккуратно относится к исполнению обязанностей, …страховая премия опускается до известного сравнительно невысокого размера». (И.И. Янжул )

В советской теории страхования, представленной, прежде всего, работами Ф. В. Коньшина и Л. И. Рейтмана, обосновывалась идея эквивалентных отношений страховщика и страхователя.

Слайд 49

Эквивалентные отношения предполагают не полную бесприбыльность страхования, а

минимизацию прибыли, ее формирование прежде всего за счет сокращения

административно-управленческих расходов. В условиях рыночной экономики некорректна постановка вопроса о бесприбыльности страховых операций. Этичность страховой деятельности – в норме и массе прибыли. (Е.В. Коломин)

Слайд 50

Страхование и эффективно функционирующая рыночная экономика – взаимосвязанные

категории.

Там, где действует рынок с его объективными законами

– существуют риски.

Наличие рисков предполагает необходимость страхования.

Вместе с тем понятие рисков в рыночном хозяйстве иное, чем в условиях централизованного управления экономики.

Слайд 51

Под страховом риском понимают определенное событие (пожар, наводнение,

кражу и т.п.), для предотвращения последствий которого проводится страхование.

риски, которые можно застраховать,

риски, которые невозможно застраховать.

С точки зрения страхования все многообразие рисков, присущих жизнедеятельности человека, делится на два класса:

Слайд 52

Событие, рассматриваемое в качестве страхового риска, должно обладать

следующими признаками:

возможностью наступления;

неожиданным характером;

независимостью от волеизъявления

страхователя;

подверженностью статистическому учету;

масштабностью предполагаемых убытков;

наличием страхового интереса.

Слайд 53

Объект страхования —

имущественные интересы

предприятий и граждан,

непротиворечащие

российскому законодательству и связанные:

в личном страховании

в имущественном страховании

с дожитием

граждан до определенного возраста или срока,

со смертью,

с наступлением иных событий в жизни граждан

с причинением вреда жизни, здоровью граждан,

оказанием им медицинских услуг

с владением, пользованием и распоряжением имуществом

с обязанностью возместить вред, причиненный другим лицам

с осуществлением предпринимательской деятельности

Схема 4. Классификация объектов страхования

Слайд 54

Страховой интерес – это мера потенциальной заинтересованности в

страховании. Он обусловлен имущественным интересом собственника в связи с

возможными убытками. Если страхового интереса нет, то нет и страховых отношений.

Страхователь (покупатель страховой услуги) – юридическое или физическое лицо, выражающее страховой интерес и вступающее в отношения со страховщиком.

Страховщик (производитель страховой услуги) – юридическое лицо, принявшее на себя обязательство возместить убытки страхователю при наступлении страхового случая.

Слайд 55

Страховая услуга представляет собой процесс принятия страховщиком на

свою ответственность риска страхователя и в случае его реализации

— компенсации ущерба, причиненного имуществу или вреда, нанесенного личности страхователя или застрахованного лица.

Страховая услуга — это действия страховщика, направленные на удовлетворение потребности организаций и населения в компенсации потерь, возникших в результате страхового случая.

Слайд 56

Являясь товаром особого рода (неопредмеченным, вероятностным, срочным), страховая

услуга обладает двумя неотъемлемыми свойствами: полезностью и способностью обмениваться

на другие товары.

Потребительная стоимость страховой услуги проявляется в получении страхователем от страховщика денежного эквивалента понесенных потерь.

Стоимость страховой услуги (или издержки ее потребления) представляет собой денежные средства, расходуемые на ее приобретение.

Эти свойства услуги находят отражение в ее

потребительной стоимости и стоимости.

Слайд 57

Если учесть, что один страховщик предоставляет страховую услугу

одновременно множеству страхователей, являющихся участниками его фонда, то страхование

можно рассматривать как систему специфических экономических отношений.

Страховые отношения – это отношения между страхователями и страховщиками в связи с приобретением (продажей) и оказанием страховой услуги.

Слайд 58

Для системы страховых отношений характерны

следующие признаки:

1.

Замкнутый характер отношений, связанный с солидарной раскладкой ущерба между

участниками фонда.

2. Возвратный характер отношений, обусловленный использованием страховых платежей, мобилизо-ванных в фонд страховщика.

3. Денежный характер отношений, связанных с необходимостью мобилизации в фонд части доходов его участников.

4. Перераспределительный характер отношений, обусловленный формированием и использованием фонда страховщика.

Слайд 59

Сущность страховых отношений и их характерные признаки позволяют

дать определение страхованию как экономической категории.

Страхование – это совокупность

замкнутых перераспределительных отношений между участниками фонда страховщика по поводу его формирования за счет премий (взносов) участников и использования для компенсации убытков или потерь в доходах участников, вызванных последствиями происшедших страховых событий.

Слайд 60

Страхование отличается от других денежных отношений, в ходе

которых происходит перераспределение доходов и накоплений, таких как кредит

и финансы тем что,

подчиняется одновременно действию закона стоимости и закона спроса и предложения,

обусловливается двусторонним движением стоимости в денежной форме.

во-первых,

во-вторых,

Слайд 62

Современные специалисты страхового дела выделают следующие функции страхования:

Антирисковую,

Компенсационную,

Инвестиционную,

Предупредительную,

Контрольную.

Слайд 63

Актуальность развития страхования в рыночной экономике определяется:

1)

ростом числа собственников, которые стремятся защитить свое имущество от

рисков;

1.3. Роль страхования в условиях рыночной экономики

2) увеличением стоимости имущества и ростом его концентрации;

3) характером хозяйственных связей, при которых возможно неисполнение обязательств;

4) НТП, сопровождающимся учащением и увеличением негативных последствий технологических рисков;

5) влиянием человека на окружающую среду в процессе производства, что увеличивает экологические риски;

Слайд 64

6) профессиональной деятельностью, требующей защиты и гарантий от

случайных ошибок перед третьими лицами;

7) сужением сферы воздействия государства

на развитие производства и распределение материальных благ;

8) возможностью использования страховых резервов компаний в качестве инвестиционных ресурсов;

9) слабой социальной защищенностью людей;

10) заботой работодателей о социальной защите работников;

11) криминогенной обстановкой, повышающей вероятность противоправных действий третьих лиц.

Слайд 65

Цель государственной политики в области страхования

Формирование системы страхования,

способной эффективно защищать имущественные интересы граждан, юридических лиц и

государства при наступлении страховых случаев.

Основная задача государственной политики в сфере страхования в настоящее время – формирование и совершенствование законодательных основ страховой деятельности, форм и методов надзора за ней.

Слайд 66

Российский страховой рынок подвержен глобализации, которая

выражается в следующих процессах:

концентрация страхового и перестраховочного капитала, в

том числе путем трансграничных слияний и поглощений, формирования транснациональных страховых обществ;

сращивание страхового, банковского и финансового капитала;

формирование международных мега-брокеров (процесс концентрации на рынке посредников);

рост объема международных страховых операций

Слайд 67

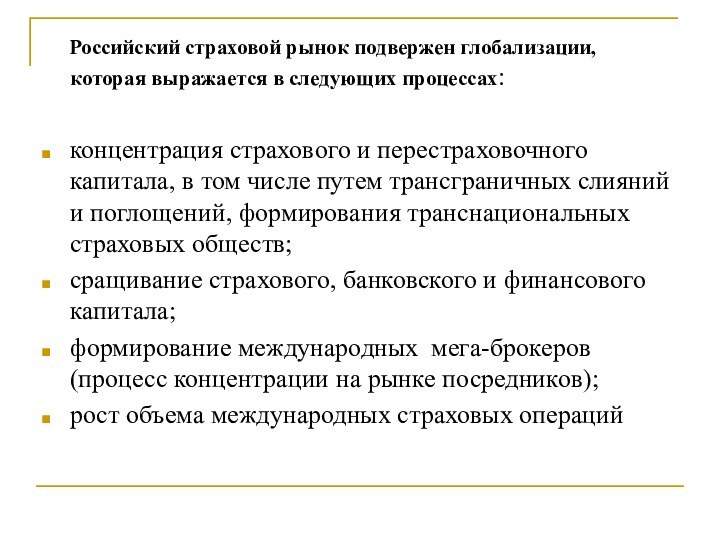

Серьезной проблемой для страхователей остается неравномерное региональное размещение

страховых компаний

Слайд 68

Основными механизмами управления корпоративными рисками в настоящее время

являются механизмы страхования, где, в свою очередь превалируют программы

по видам, необходимым в соответствии с требованиями российского законодательства (по эксплуатации гидротехнических сооружений, использованию электрической энергии высокого напряжения, атомной энергии, взрывчатых веществ, и т.д.), и страховые программы производственных рисков (страхование имущества, страхование перерывов в производстве), влекущие в случае реализации существенные потери.

Особое значение производственных рисков обусловлено уровнем вероятных ущербов от инцидентов и аварий.

Слайд 69

Недостаточная емкость российского перестраховочного рынка, практическое

отсутствие отдельных видов (например, перестрахования ответственности) на реальном рынке

приводит к тому, что большую часть рисков страховые компании вынуждены перестраховывать за рубежом. При этом заключение договоров перестрахования инициируется страхователем.

Слайд 70

Использование механизмов страхования не может

обеспечить потребности промышленных комплексов, юридических лиц в случае фрагментарных

договоров страхования, инициируемых отдельными инвесторами или обусловленных требованиями законодательства.

К формированию новых механизмов взаимодействия со страховщиками, перестраховщиками, перестраховочными брокерами побуждают требования покрытия промышленных рисков, рисков персонала, поиск оптимальных механизмов увеличения оборотных средств, требования реинвестирования капитала, что, в свою очередь, влечет необходимость формировать методы выявления и оценки финансового состояния страховых компаний с точки зрения страхователей, создавать кэптивные страховые компании, самостоятельно и посредством брокеров выходить на международный рынок перестрахования; в целом создавать систему страховых программ, интегрированную в комплексную систему управления рисками.

Слайд 71

Именно по этому пути пошли ведущие транснациональные корпорации,

по мере своего развития и роста они трансформируют процессы

управления рисками в интегрированные системы, где объективность оценки максимальна, а подверженность человеческой ошибке и субъективность минимальны.

На первых этапах управления рисками обычно сводится к двум возможным крайностям: либо отказом от их управления вообще, либо к всеобщему страхованию абсолютно всех рисков. На более поздних этапах компания уже более осознанно определяет круг основных рисков и решает, следует ли их застраховать или напротив, оптимизировать их самостоятельно (т.е. пойти путем самострахования).

Основу развития должны составлять добровольные виды страхования, которые будут дополняться вмененными видами, когда не только отдельные нормативные акты и законы, но и сама практика делового оборота, экономическая логика побуждают страхователя приобретать адекватную и действенную страховую защиту.

Слайд 72

Формирование системы страхования промышленного комплекса

Выявление и классификация рисков

промышленного комплекса

Комплекс рисков структурных подразделений

Реестр страховых рисков (Производственный аудит,

сюрвей, консалтинг)

Количественная оценка страховых рисков

Структурные подразделения предприятия

(управление собственностью, отдел управления рисками)

Независимые оценщики

Сюрвей

Определение и дифференциация ущербов фактических

Вероятность убытков по видам рисков

Максимальная величина ущербов

Формирование и мониторинг страхового портфеля промышленного комплекса

Отдел управления рисками

Брокеры

Страховые компании

Перестраховочные компании

Дифференциация страховых стоимостей

Страховые суммы

Франшизы

Лимиты ответственности

Уровни страхового покрытия

Слайд 73

В России страхуется только 15 %

промышленных рисков против 90% в западных странах и только

6% грузов против 95% в развитых странах; в целом, рынок имущественного страхования охвачен только на 10%, а рынок страхования жизни практически не освоен.

Слайд 74

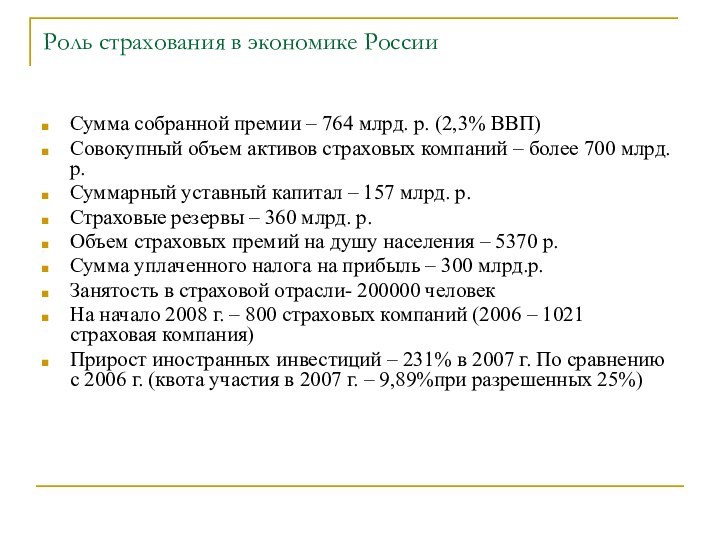

Роль страхования в экономике России

Сумма собранной премии –

764 млрд. р. (2,3% ВВП)

Совокупный объем активов страховых компаний

– более 700 млрд. р.

Суммарный уставный капитал – 157 млрд. р.

Страховые резервы – 360 млрд. р.

Объем страховых премий на душу населения – 5370 р.

Сумма уплаченного налога на прибыль – 300 млрд.р.

Занятость в страховой отрасли- 200000 человек

На начало 2008 г. – 800 страховых компаний (2006 – 1021 страховая компания)

Прирост иностранных инвестиций – 231% в 2007 г. По сравнению с 2006 г. (квота участия в 2007 г. – 9,89%при разрешенных 25%)

Слайд 75

Сведения о деятельности страховых организаций за 2008 год

по состоянию на 16.03.2009 г.

В едином государственном реестре субъектов

страхового дела на 31.12.2008 зарегистрировано 786 страховых организаций.

Обобщены оперативные данные, полученные в электронном виде от 764 страховых организаций. 2 - не проводили страховые операции, 20 - не представили форму ведомственного государственного статистического наблюдения № 1-С "Сведения об основных показателях деятельности страховой организации за январь-_______ 20__ года" по электронной почте.

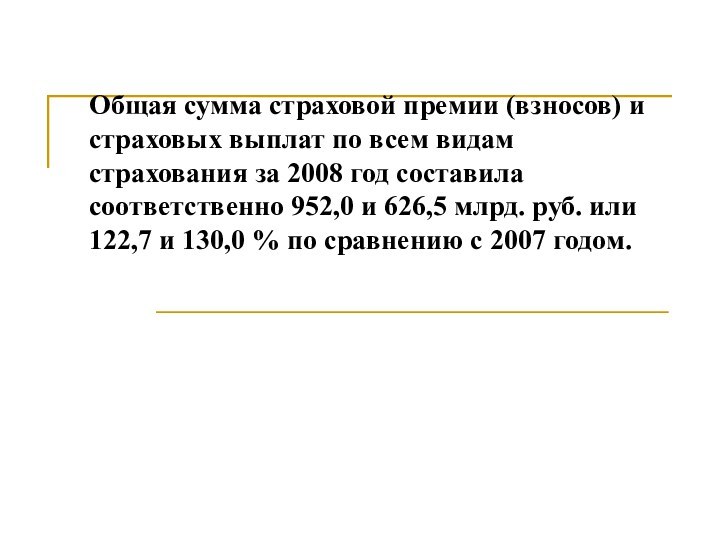

Слайд 76

Общая сумма страховой премии (взносов) и страховых выплат

по всем видам страхования за 2008 год составила соответственно

952,0 и 626,5 млрд. руб. или 122,7 и 130,0 % по сравнению с 2007 годом.

Слайд 77

Страховые премии (взносы) и страховые выплаты за 2008

год по Российской Федерации

Слайд 78

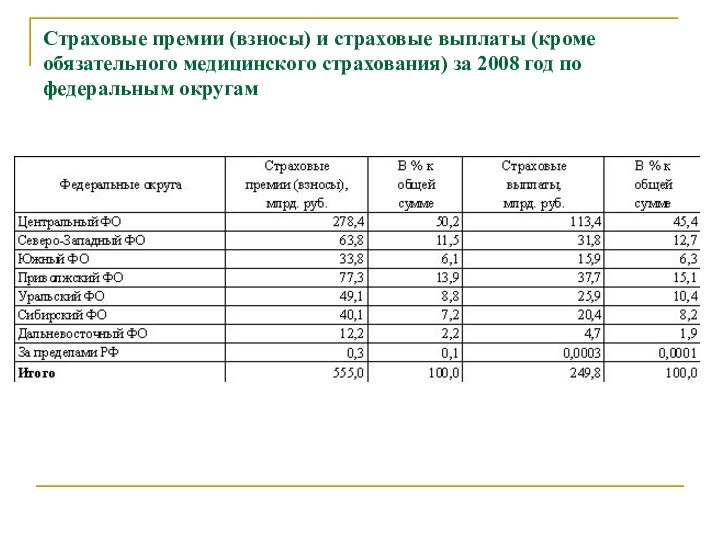

Страховые премии (взносы) и страховые выплаты (кроме обязательного

медицинского страхования) за 2008 год по федеральным округам

Слайд 79

Современные задачи государственной политики в сфере страхования:

Укрепление стабильности,

надежности и прозрачности деятельности субъектов страхового рынка

Обеспечение защиты прав

страхователей (застрахованных)

Развитие правовых основ деятельности участников страхового дела и конкуренции

Разработка видов страхования в добровольной и обязательной формах

Слайд 80

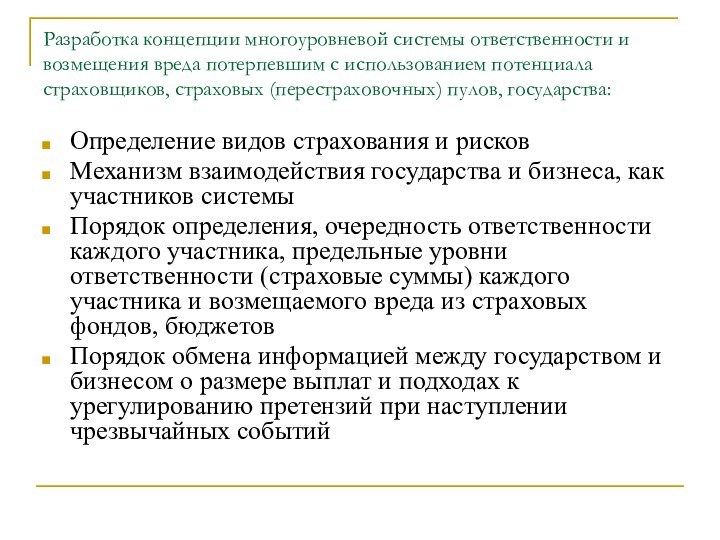

Разработка концепции многоуровневой системы ответственности и возмещения вреда

потерпевшим с использованием потенциала страховщиков, страховых (перестраховочных) пулов, государства:

Определение

видов страхования и рисков

Механизм взаимодействия государства и бизнеса, как участников системы

Порядок определения, очередность ответственности каждого участника, предельные уровни ответственности (страховые суммы) каждого участника и возмещаемого вреда из страховых фондов, бюджетов

Порядок обмена информацией между государством и бизнесом о размере выплат и подходах к урегулированию претензий при наступлении чрезвычайных событий

Слайд 81

Создание многоуровневой системы позволит принимать согласованные решения, координировать

деятельность федеральных органов исполнительной власти, органов власти субъектов РФ,

страховщиков, страховых пулов по осуществлению страховых, компенсационных выплат, выделению средств из бюджетов на оказание материальной помощи потерпевшим

Слайд 82

Защита интересов страхователей.

Основные задачи:

Предупреждение банкротства страховых компаний, повышение

ответственности руководителей

Определение специфики механизмов передачи страховых портфелей или их

частей

Создание системы коллективных гарантий (гарантийных фондов) по осуществлению выплат страхователям, выгодоприобретателям в кризисных финансовых состояниях страховщиков

Совершенствование методов контроля за финансовым состоянием страховых компаний

Слайд 83

Требования к субъектам страхового дела:

Развитие служб внутреннего контроля,

финансового анализа и управления рисками

Повышение эффективности обработки, анализа и

публичного раскрытия информации страховщиками и другими субъектами страхового рынка

Формирование максимально полной базы статистических данных для определения тарифной и финансовой политики, введения новых видов страхования, в том числе обязательного

Разработка стандартов раскрытия информации

Создание объединенной базы страховщиков

Слайд 84

Повышение страховой культуры

Информирование общественности, населения о рынке страховых

услуг, страховых продуктах, правах потребителей и их защите

Организация взаимодействия

государственных органов надзора с организациями по защите прав потребителей

Создание системы подготовки и переподготовки кадров в сфере страхования, повышения квалификации сотрудников страховых компаний, потребителей страховых услуг.

Слайд 85

В современных условиях России на повышение потребности в

страховании воздействуют следующие факторы:

нестабильность социально-политической обстановки в стране (например,

всплеск спроса на страхование автотранспорта при высокой частоте его угонов или недвижимости вследствие террористических актов);

ограничение государственных гарантий (прямое и косвенное);

рост частного сектора и его ориентация на долговременную перспективу деятельности, которая не может обеспечиваться без страхования;

старение производственных фондов большинства предприятий, определяющее их повышенную подверженность различным рискам;

реконструкции и обновление технологий;

постоянная реализация правовых норм ответственности за причинения вреда, стимулирующая развитие страхования гражданской и профессиональной ответственности.

Слайд 86

Основные проблемы обязательных видов страхования

Низкий размер выплат и

различные объемы ответственности

Отсутствие единых подходов к определению размеров убытков

и стоимости восстановления имущества при его повреждении

Отсутствие единых критериев и принципов страхования в обязательной форме

Отсутствие общедоступной статистики для адекватной оценки средних и максимально возможных убытков, размеров страховых тарифов, последствий введения обязательного страхования для экономики и населения

Слайд 87

Меры по развитию обязательных видов страхования:

Выработка подходов к

определению размеров страховых сумм и страховых выплат

Разработка норм по

возложению обязанностей субъектов хозяйствования о заключении договоров

Создание системы гарантий по исполнению договоров

Защита интересов потерпевших

Слайд 88

Добровольное страхование – основа развития страховой отрасли

Механизмы развития

в современной России:

Развитие инвестиционной политики страховых компаний (в части

размещения страховых резервов);

Привлечение страховщиков к решению социально значимых задач

Развитие новых видов страховых продуктов

Разработка единых подходов к определению размеров убытков и стоимости восстановления имущества

Осуществление мониторинга уровней страховых премий и страховых выплат, обоснованности страховых тарифов

Слайд 89

Перспективные направления развития страхования

В сфере производства; строительства; образования;

автомобиле-, судо-, авиастроении; перевозок;

В сфере агропромышленного комплекса, включая страхование

урожая сельскохозяйственных культур;

На случай стихийных бедствий, природных катастроф, техногенных аварий, пожаров.

![Страхование Статья 6[1]. Страховщики1. Страховщики - юридические лица, созданные в соответствии с законодательством](/img/tmb/12/1176535/7056523fa71c1591540ccf7bcc75be3b-720x.jpg)