Слайд 2

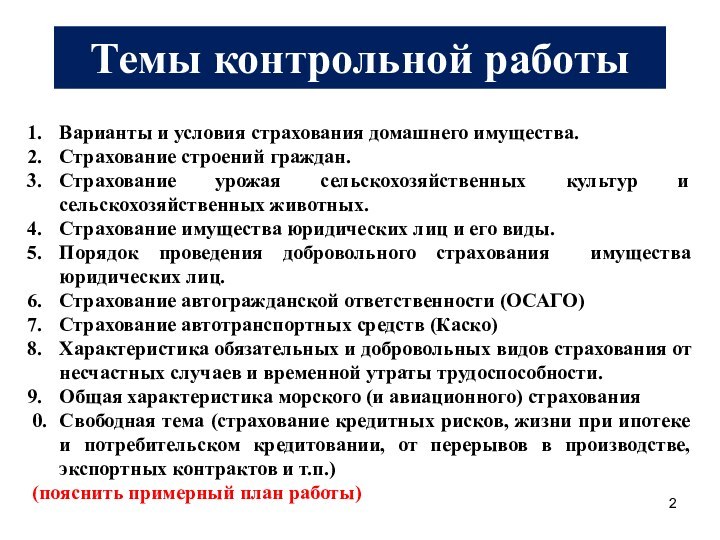

Темы контрольной работы

Варианты и условия страхования домашнего имущества.

Страхование

строений граждан.

Страхование урожая сельскохозяйственных культур и сельскохозяйственных животных.

Страхование имущества

юридических лиц и его виды.

Порядок проведения добровольного страхования имущества юридических лиц.

Страхование автогражданской ответственности (ОСАГО)

Страхование автотранспортных средств (Каско)

Характеристика обязательных и добровольных видов страхования от несчастных случаев и временной утраты трудоспособности.

Общая характеристика морского (и авиационного) страхования

0. Свободная тема (страхование кредитных рисков, жизни при ипотеке и потребительском кредитовании, от перерывов в производстве, экспортных контрактов и т.п.)

(пояснить примерный план работы)

Слайд 3

Вопросы

Сущность страхования

Функции страхования

Страховые фонды

Страховые резервы

Контроль за страховой деятельностью

Слайд 4

Цель (неформальная)

Знание:

Терминов

определить и пояснить какие действия (обязательства, документы) могут

возникать при применении термина.

уметь провести расчеты (отдельные термины)

основная идея действий (расчетов) при применении термина.

Процедур

пояснить типовой порядок действий, перечень документов

Слайд 5

Типы терминов (наименования условные)

Термин – безразмерный перечень. Пример:

что такое сущность страхования

Нет точного ответа.

Требует знать варианты подходов

к характеристике термина

Знать 2-3… характеристики (по ключевым словам). Источник – учебник, лекции. Либо исходя из групп интересов +входящий, исходящий финансовый поток и активы в наличии

Уметь – охарактеризовать последствия для организации страхования.

2. Термин – простой перечень. Пример – как рассчитать ущерб

Требует знать варианты действий (документов) в зависимости от ситуации. Варианты не пересекаются

Варианты

Полная гибель -------------------- расчет по формуле ССм-износ-годные +прочие

Повреждение ----------------- расчет сметы

Следовательно – попытка считать по какой то одной формуле – идиотизм, сначала надо понять какая ситуация имеет место

Вопрос для контроля – как рассчитать показатель рентабельности

Слайд 6

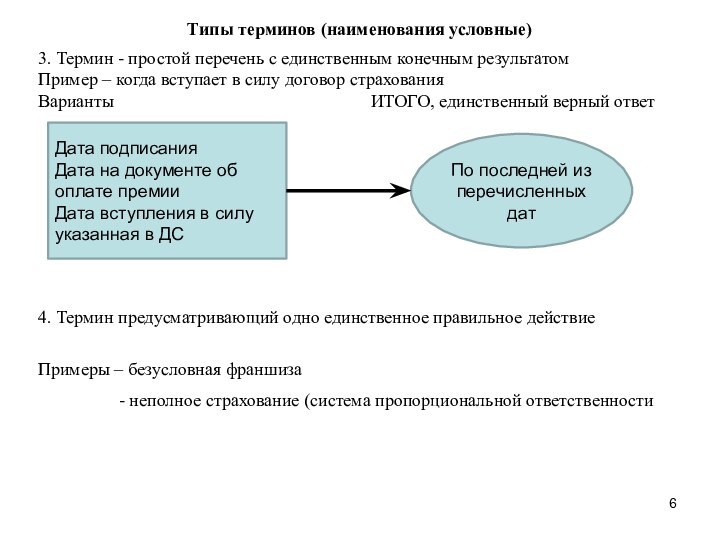

Типы терминов (наименования условные)

3. Термин - простой перечень

с единственным конечным результатом

Пример – когда вступает в силу

договор страхования

Варианты ИТОГО, единственный верный ответ

4. Термин предусматривающий одно единственное правильное действие

Примеры – безусловная франшиза

- неполное страхование (система пропорциональной ответственности

Дата подписания

Дата на документе об оплате премии

Дата вступления в силу указанная в ДС

По последней из перечисленных дат

Слайд 7

Типы терминов (наименования условные)

ИТОГО

Большинство вопросов – вопросы на

знание вариантов действий

Следовательно

– безразмерные вопросы надо сводить к

2-3 характеристикам (терминам) предполагающим однозначный ответ

Отдельно знать термины, требующие одного единственного действия

Например, безусловная франшиза

Слайд 8

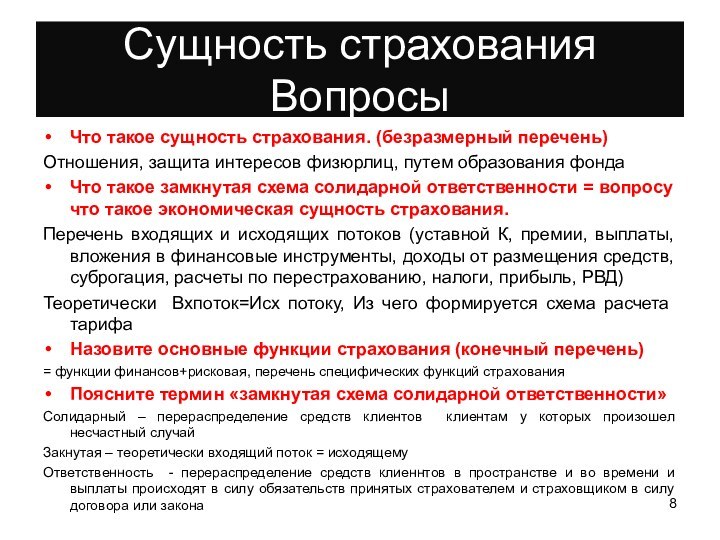

Сущность страхования Вопросы

Что такое сущность страхования. (безразмерный перечень)

Отношения,

защита интересов физюрлиц, путем образования фонда

Что такое замкнутая схема

солидарной ответственности = вопросу что такое экономическая сущность страхования.

Перечень входящих и исходящих потоков (уставной К, премии, выплаты, вложения в финансовые инструменты, доходы от размещения средств, суброгация, расчеты по перестрахованию, налоги, прибыль, РВД)

Теоретически Вхпоток=Исх потоку, Из чего формируется схема расчета тарифа

Назовите основные функции страхования (конечный перечень)

= функции финансов+рисковая, перечень специфических функций страхования

Поясните термин «замкнутая схема солидарной ответственности»

Солидарный – перераспределение средств клиентов клиентам у которых произошел несчастный случай

Закнутая – теоретически входящий поток = исходящему

Ответственность - перераспределение средств клиеннтов в пространстве и во времени и выплаты происходят в силу обязательств принятых страхователем и страховщиком в силу договора или закона

Слайд 9

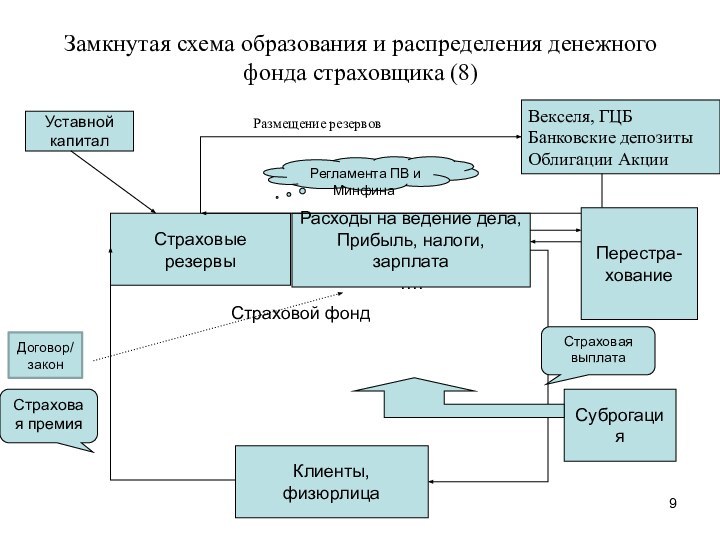

Замкнутая схема образования и распределения денежного фонда страховщика

(8)

Страховые резервы

Расходы на ведение дела,

Прибыль, налоги, зарплата

….

Страховой фонд

Клиенты,

физюрлица

Векселя, ГЦБ

Банковские депозиты

Облигации Акции

Уставной

капитал

Размещение резервов

Перестра-

хование

Суброгация

Регламента ПВ и Минфина

Страховая премия

Страховая выплата

Договор/закон

Слайд 10

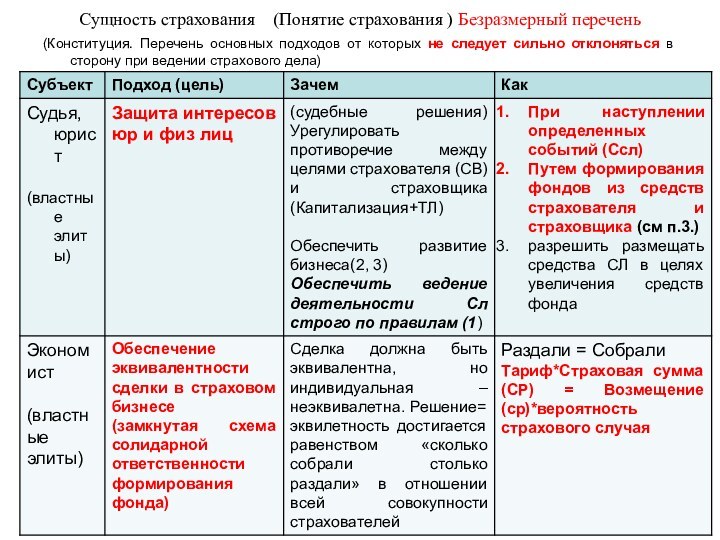

(10) Сущность страхования (Понятие страхования ) Безразмерный

перечень

(Перечень основных подходов от которых не следует сильно отклоняться

в сторону при ведении страхового дела)

Слайд 11

Сущность страхования (Понятие страхования ) Безразмерный перечень

(Конституция.

Перечень основных подходов от которых не следует сильно отклоняться

в сторону при ведении страхового дела)

Слайд 12

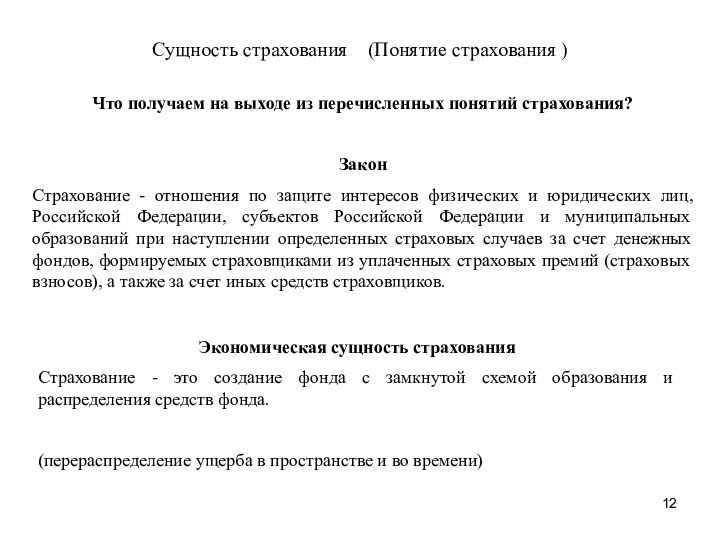

Сущность страхования (Понятие страхования )

Что получаем на

выходе из перечисленных понятий страхования?

Закон

Страхование - отношения по

защите интересов физических и юридических лиц, Российской Федерации, субъектов Российской Федерации и муниципальных образований при наступлении определенных страховых случаев за счет денежных фондов, формируемых страховщиками из уплаченных страховых премий (страховых взносов), а также за счет иных средств страховщиков.

Экономическая сущность страхования

Страхование - это создание фонда с замкнутой схемой образования и распределения средств фонда.

(перераспределение ущерба в пространстве и во времени)

Слайд 14

Принципы страхования (конечный перечень вариантов)

Действия в страховании, которые-

отличаются от других действий в других видах ---которые обязательны

для исполнения - --- источник составления нормативные документы

Слайд 15

Принципы страхования (конечный перечень вариантов)

Слайд 16

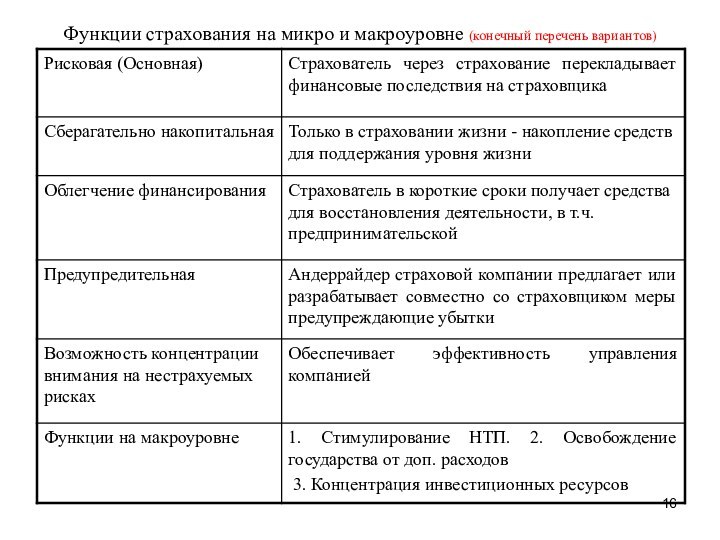

Функции страхования на микро и макроуровне (конечный перечень

вариантов)

Слайд 17

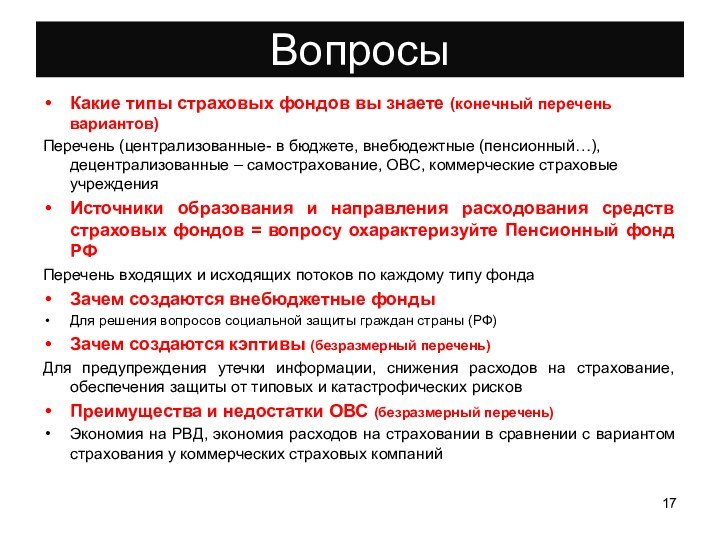

Вопросы

Какие типы страховых фондов вы знаете (конечный перечень

вариантов)

Перечень (централизованные- в бюджете, внебюдежтные (пенсионный…), децентрализованные – самострахование,

ОВС, коммерческие страховые учреждения

Источники образования и направления расходования средств страховых фондов = вопросу охарактеризуйте Пенсионный фонд РФ

Перечень входящих и исходящих потоков по каждому типу фонда

Зачем создаются внебюджетные фонды

Для решения вопросов социальной защиты граждан страны (РФ)

Зачем создаются кэптивы (безразмерный перечень)

Для предупреждения утечки информации, снижения расходов на страхование, обеспечения защиты от типовых и катастрофических рисков

Преимущества и недостатки ОВС (безразмерный перечень)

Экономия на РВД, экономия расходов на страховании в сравнении с вариантом страхования у коммерческих страховых компаний

Слайд 18

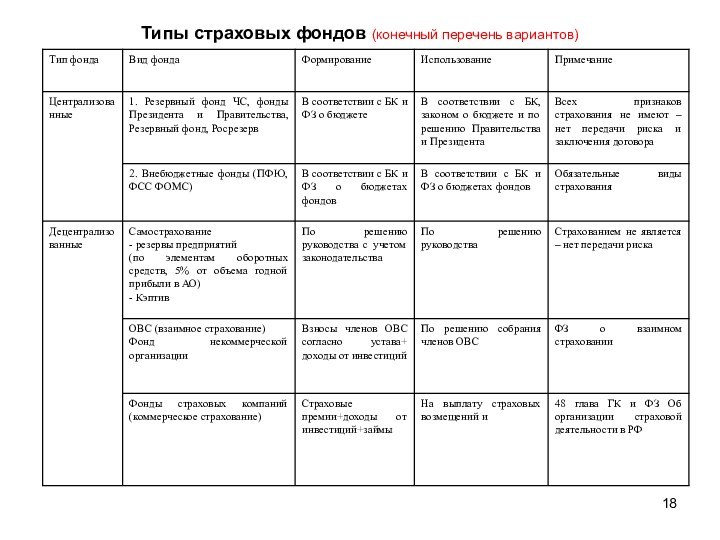

Типы страховых фондов (конечный перечень вариантов)

Слайд 19

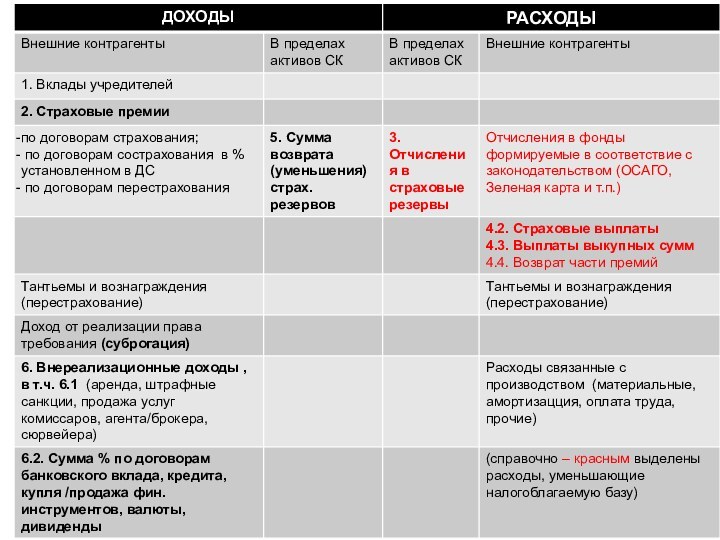

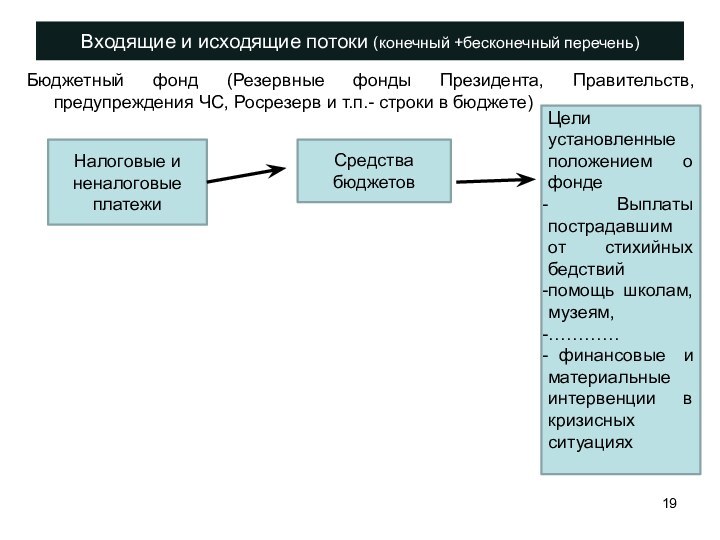

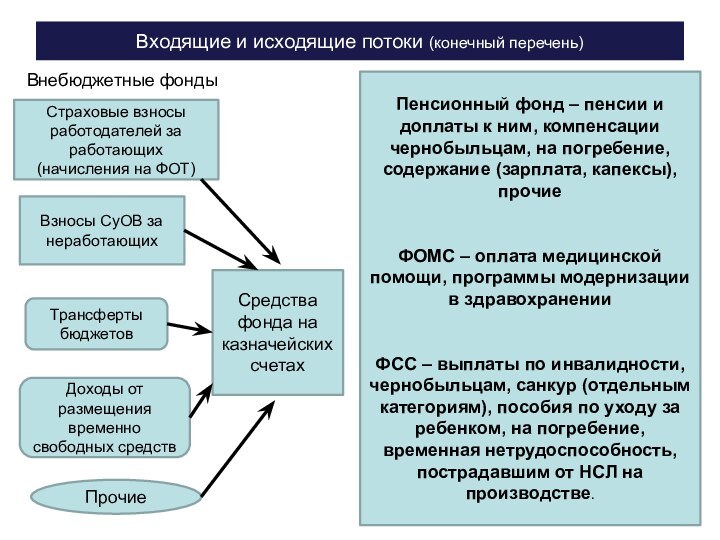

Входящие и исходящие потоки (конечный +бесконечный перечень)

Бюджетный фонд

(Резервные фонды Президента, Правительств, предупреждения ЧС, Росрезерв и т.п.-

строки в бюджете)

Налоговые и неналоговые платежи

Средства бюджетов

Цели установленные положением о фонде

Выплаты пострадавшим от стихийных бедствий

помощь школам, музеям,

…………

финансовые и материальные интервенции в кризисных ситуациях

Слайд 20

Входящие и исходящие потоки (конечный перечень)

Внебюджетные фонды

Страховые взносы

работодателей за работающих

(начисления на ФОТ)

Средства фонда на казначейских счетах

Взносы

СуОВ за неработающих

Трансферты бюджетов

Доходы от размещения временно свободных средств

Прочие

Пенсионный фонд – пенсии и доплаты к ним, компенсации чернобыльцам, на погребение, содержание (зарплата, капексы), прочие

ФОМС – оплата медицинской помощи, программы модернизации в здравохранении

ФСС – выплаты по инвалидности, чернобыльцам, санкур (отдельным категориям), пособия по уходу за ребенком, на погребение, временная нетрудоспособность, пострадавшим от НСЛ на производстве.

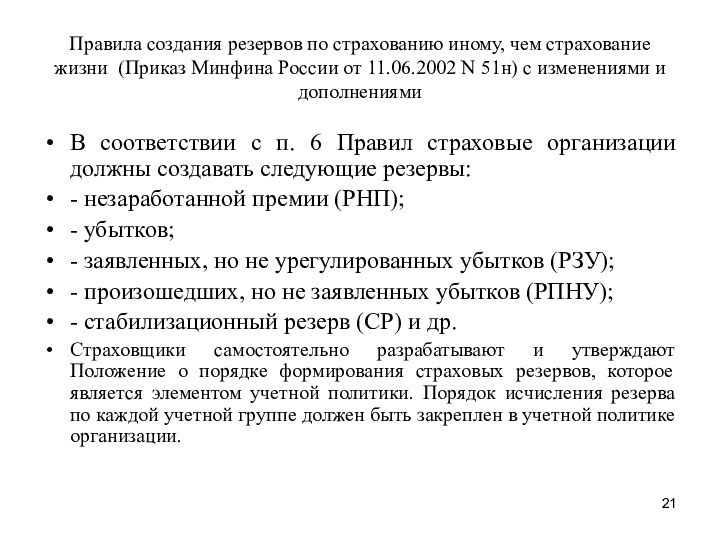

Слайд 21

Правила создания резервов по страхованию иному, чем страхование

жизни (Приказ Минфина России от 11.06.2002 N 51н) с

изменениями и дополнениями

В соответствии с п. 6 Правил страховые организации должны создавать следующие резервы:

- незаработанной премии (РНП);

- убытков;

- заявленных, но не урегулированных убытков (РЗУ);

- произошедших, но не заявленных убытков (РПНУ);

- стабилизационный резерв (СР) и др.

Страховщики самостоятельно разрабатывают и утверждают Положение о порядке формирования страховых резервов, которое является элементом учетной политики. Порядок исчисления резерва по каждой учетной группе должен быть закреплен в учетной политике организации.

Слайд 22

Страховые резервы

Страховые резервы

Резерв по

страхованию

жизни

РНП,

резерв

незаработанной

премии

Резерв

убытков

СР

стабилизаци

онный

резерв

Иные

резервы

РЗУ

Резерв заявленных,

но неурегулированных

Убытков

РПНУ

Резерв произошедших

Но не заявленных

убытков

Слайд 23

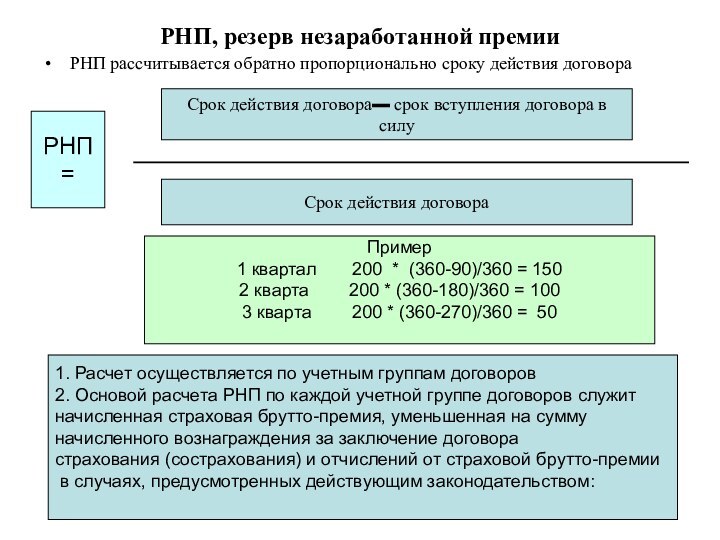

РНП, резерв незаработанной премии

РНП рассчитывается обратно пропорционально сроку

действия договора

РНП =

Срок действия договора▬ срок вступления договора в

силу

Срок действия договора

Пример

1 квартал 200 * (360-90)/360 = 150

2 кварта 200 * (360-180)/360 = 100

3 кварта 200 * (360-270)/360 = 50

1. Расчет осуществляется по учетным группам договоров

2. Основой расчета РНП по каждой учетной группе договоров служит

начисленная страховая брутто-премия, уменьшенная на сумму

начисленного вознаграждения за заключение договора

страхования (сострахования) и отчислений от страховой брутто-премии

в случаях, предусмотренных действующим законодательством:

Слайд 24

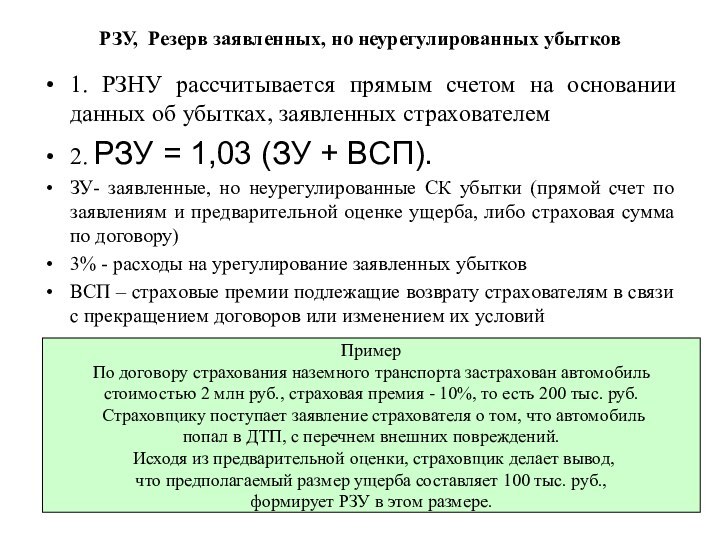

РЗУ, Резерв заявленных, но неурегулированных убытков

1. РЗНУ рассчитывается

прямым счетом на основании данных об убытках, заявленных страхователем

2.

РЗУ = 1,03 (ЗУ + ВСП).

ЗУ- заявленные, но неурегулированные СК убытки (прямой счет по заявлениям и предварительной оценке ущерба, либо страховая сумма по договору)

3% - расходы на урегулирование заявленных убытков

ВСП – страховые премии подлежащие возврату страхователям в связи с прекращением договоров или изменением их условий

Пример

По договору страхования наземного транспорта застрахован автомобиль

стоимостью 2 млн руб., страховая премия - 10%, то есть 200 тыс. руб.

Страховщику поступает заявление страхователя о том, что автомобиль

попал в ДТП, с перечнем внешних повреждений.

Исходя из предварительной оценки, страховщик делает вывод,

что предполагаемый размер ущерба составляет 100 тыс. руб.,

формирует РЗУ в этом размере.

Слайд 25

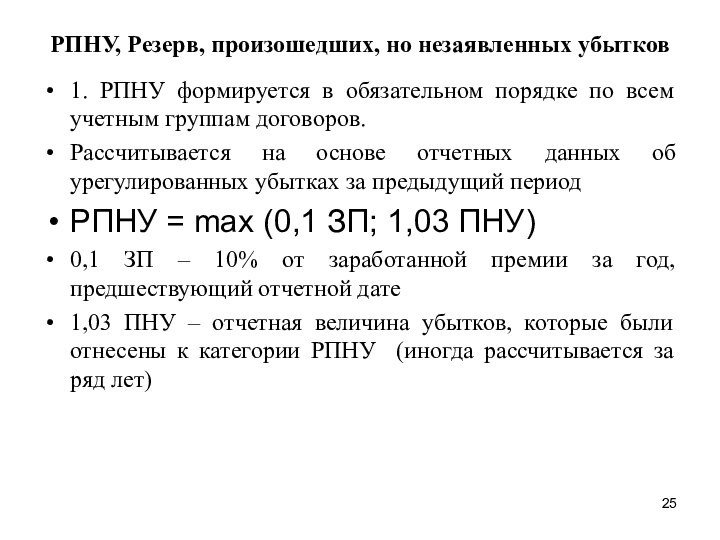

РПНУ, Резерв, произошедших, но незаявленных убытков

1. РПНУ формируется

в обязательном порядке по всем учетным группам договоров.

Рассчитывается на

основе отчетных данных об урегулированных убытках за предыдущий период

РПНУ = max (0,1 ЗП; 1,03 ПНУ)

0,1 ЗП – 10% от заработанной премии за год, предшествующий отчетной дате

1,03 ПНУ – отчетная величина убытков, которые были отнесены к категории РПНУ (иногда рассчитывается за ряд лет)

Слайд 26

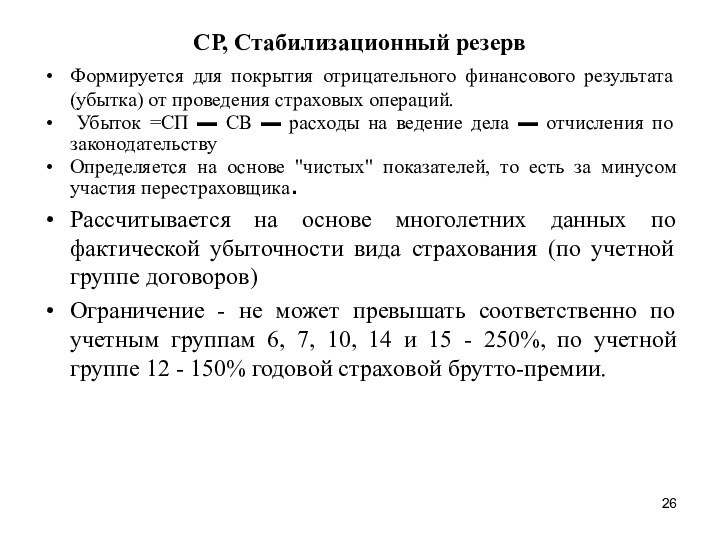

СР, Стабилизационный резерв

Формируется для покрытия отрицательного финансового результата

(убытка) от проведения страховых операций.

Убыток =СП ▬ СВ

▬ расходы на ведение дела ▬ отчисления по законодательству

Определяется на основе "чистых" показателей, то есть за минусом участия перестраховщика.

Рассчитывается на основе многолетних данных по фактической убыточности вида страхования (по учетной группе договоров)

Ограничение - не может превышать соответственно по учетным группам 6, 7, 10, 14 и 15 - 250%, по учетной группе 12 - 150% годовой страховой брутто-премии.

Слайд 28

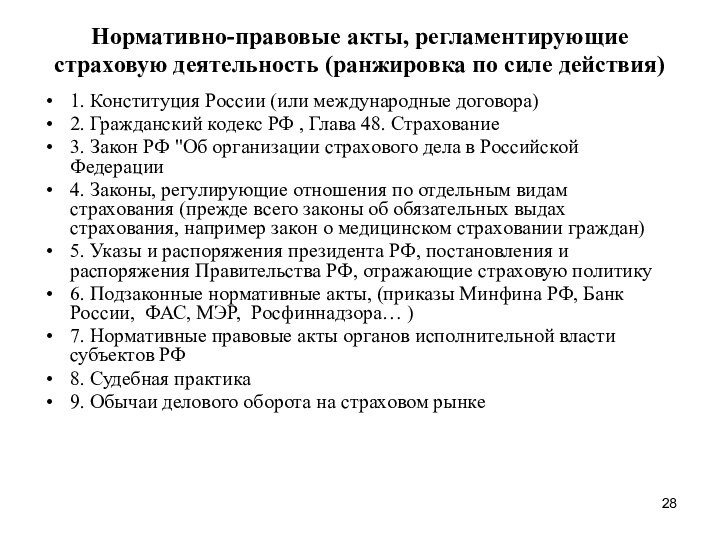

Нормативно-правовые акты, регламентирующие страховую деятельность (ранжировка по силе

действия)

1. Конституция России (или международные договора)

2. Гражданский кодекс РФ

, Глава 48. Страхование

3. Закон РФ "Об организации страхового дела в Российской Федерации

4. Законы, регулирующие отношения по отдельным видам страхования (прежде всего законы об обязательных выдах страхования, например закон о медицинском страховании граждан)

5. Указы и распоряжения президента РФ, постановления и распоряжения Правительства РФ, отражающие страховую политику

6. Подзаконные нормативные акты, (приказы Минфина РФ, Банк России, ФАС, МЭР, Росфиннадзора… )

7. Нормативные правовые акты органов исполнительной власти субъектов РФ

8. Судебная практика

9. Обычаи делового оборота на страховом рынке

Слайд 29

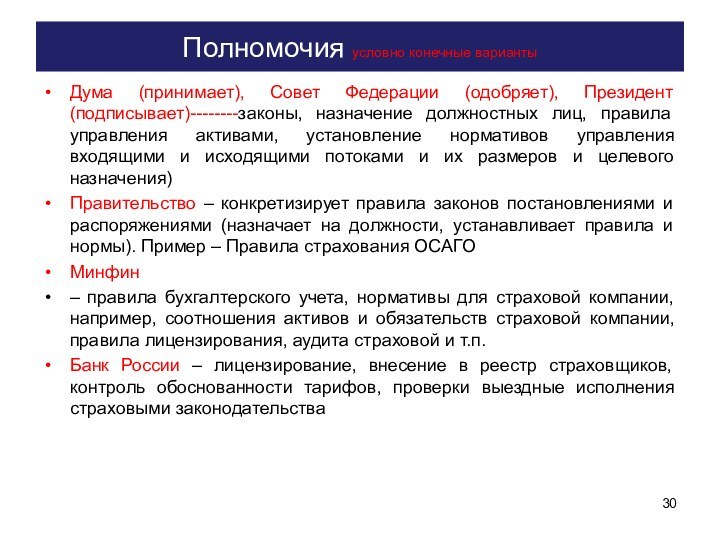

Контроль за страховой деятельностью

Вопросы

Какие полномочия

по регулированию страховой деятельности предоставлены

Законодательным органам

Правительству РФ

Минфину РФ

ФСФР