Слайд 2

НАЛОГОВЫЙ ВЫЧЕТ

Налоговый вычет — это сумма, которая уменьшает

размер дохода (так называемую налогооблагаемую базу), с которого уплачивается

налог.

В некоторых случаях под налоговым вычетом понимается возврат части ранее уплаченного налога на доходы физического лица, например, в связи с покупкой квартиры, расходами на лечение, обучение и т.д.

Возврату подлежит не вся сумма понесенных расходов в пределах заявленного вычета, а соответствующая ему сумма ранее уплаченного налога.

Слайд 3

1.Стандартный налоговый вычет

1.1. вычет на налогоплательщика

Данный

вид стандартного налогового вычета предоставляется 2 категориям физических лиц,

перечисленным в п. 1 ст. 218 НК РФ.

Слайд 4

1.2. вычет на ребенка (детей)

Вычет на ребенка (детей)

предоставляется до месяца, в котором доход налогоплательщика, облагаемый по

ставке 13% и исчисленный нарастающим итогом с начала года, превысил 350 000 рублей. Вычет отменяется с месяца, когда доход сотрудника превысил эту сумму.

Слайд 5

1.2. вычет на ребенка (детей)

на первого и второго

ребенка – 1400 рублей;

на третьего и каждого последующего ребенка

– 3000 рублей;

на каждого ребенка-инвалида до 18 лет, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы – 12 000 рублей родителям и усыновителям (6 000 рублей – опекунам и попечителям).

Слайд 6

1.2. вычет на ребенка (детей)

Если у супругов помимо

общего ребенка есть по ребенку от ранних браков, общий

ребенок считается третьим.

Если налогоплательщик работает одновременно у нескольких работодателей, вычет по его выбору может быть предоставлен только у одного работодателя.

В некоторых случаях, например, для единственного родителя размер вычета может быть удвоен.

Слайд 7

Социальные налоговые вычеты

Налоговым кодексом предусмотрено 5 видов

социальных налоговых вычетов:

1. По расходам на благотворительность (п.

1 ст. 219 НК РФ);

2. По расходам на обучение (п. 2 ст. 219 НК РФ);

3. По расходам на лечение и приобретение медикаментов (п. 3 ст. 219 НК РФ);

4. По расходам на негосударственное пенсионное обеспечение, добровольное пенсионное страхование и добровольное страхование жизни» (п. 4 ст. 219 НК РФ);

5. По расходам на накопительную часть трудовой пенсии (п. 5 ст. 219 НК РФ).

Слайд 8

ПРЕДЕЛ ВЫЧЕТА

Существует предел вычета — сумма, после которой

налоговый вычет перестает действовать. Ниже указаны придельные суммы для

налоговых вычетов

Имущественный налоговый вычет = до 2.000.000 рублей (налоговые вычеты при покупке квартиры, дачи, дома) + вычет с ипотечных процентов до 3 млн. руб., если вы воспользовались ипотекой.

Социальный налоговый вычет = до 120.000 рублей за свое образование, но не более 50 000 руб. за образование каждого из детей, братьев, сестер.

Социальный налоговый вычет = до 120.000 рублей за лечение

Социальный налоговый вычет = НА ВСЮ СУММУ затрат при дорогостоящем лечении.

Слайд 9

НАЛОГОВАЯ БАЗА

Налоговой базой по НДФЛ признаются все доходы

налогоплательщика, как в денежной, так и натуральной форме, а

также доходы в виде материальной выгоды. При этом для доходов в натуральной форме налоговая база определяется исходя из рыночных цен.

Слайд 10

НАЛОГОВЫЙ ПЕРИОД

Налоговым периодом по НДФЛ является

календарный год.

Слайд 11

Не подлежат налогообложению

В перечень доходов, не подлежащих обложению

НДФЛ, в частности, включаются государственные пособия, за исключением пособий

по временной нетрудоспособности (в т.ч. пособие по уходу за больным ребенком), государственные пенсии, компенсационные выплаты в пределах установленных норм и ряд других доходов.

Слайд 12

СРОК ВОЗВРАТА НАЛОГА

Реализовать свое право на возврат налога

в связи с получением социального налогового вычета налогоплательщик может

не позднее 3 лет с момента уплаты НДФЛ за налоговый период, когда им были произведены социальные расходы. Этот срок отведен п. 7 ст. 78 Налогового кодекса РФ на зачёт или возврат излишне уплаченного налога.

Слайд 13

СПОСОБ ПОЛУЧЕНИЯ ВЫЧЕТА

Социальные налоговые вычеты можно получить при

подаче налоговой декларации по НДФЛ в налоговую инспекцию по

месту жительства налогоплательщика по окончании года с приложением копий документов, подтверждающих право на вычет.

Также вычеты (за исключением вычета по расходам на благотворительность) могут быть получены и до окончания года при обращении с соответствующим заявлением и комплектом документов непосредственно к работодателю.

Слайд 14

ИСКЛЮЧЕНИЯ

Вычеты по расходам на негосударственное пенсионное обеспечение, добровольное

пенсионное страхование, а также по расходам на накопительную часть

трудовой пенсии, можно получить только в том случае, если взносы по договору добровольного пенсионного страхования (негосударственного пенсионного обеспечения), а также взносы на накопительную пенсию, удерживались работодателем из зарплаты налогоплательщика и перечислялись им в соответствующие фонды (страховые компании).

Слайд 15

Социальный вычет по расходам на благотворительность

Социальный налоговый вычет

по расходам на благотворительность предоставляется в сумме, направленной физическим

лицом в течение года на благотворительные цели в виде денежной помощи:

благотворительным организациям;

социально ориентированным некоммерческим организациям на осуществление ими предусмотренной законодательством деятельности;

некоммерческим организациям, осуществляющим деятельность в области науки, культуры, физической культуры и спорта (за исключением профессионального спорта), образования, просвещения, здравоохранения, защиты прав и свобод человека и гражданина, социальной и правовой поддержки и защиты граждан, содействия защите граждан от чрезвычайных ситуаций, охраны окружающей среды и защиты животных;

религиозным организациям на осуществление ими уставной деятельности;

некоммерческим организациям на формирование или пополнение целевого капитала, которые осуществляются в установленном порядке.

Сумма социального вычета на благотворительные цели не может превышать 25% полученного физическим лицом за год дохода.

Слайд 16

Вычет по расходам на благотворительность не предоставляется в

случаях:

перечисление денежных средств было произведено не напрямую в организации,

перечень которых определен Налоговым кодексом, а в адрес учрежденных ими фондов;

расходы на благотворительность предполагали получение физическим лицом какой-либо выгоды (передача имущества, услуги, реклама и др.), а не оказание бескорыстной помощи;

денежная помощь была оказана в адрес другого физического лица.

Слайд 17

Социальный налоговый вычет по расходам на обучение

Социальный налоговый

вычет по расходам на обучение вправе получить физическое лицо,

оплатившее:

собственное обучение любой формы обучения (дневная, вечерняя, заочная, иная) ;

обучение своего ребенка (детей) в возрасте до 24 лет по очной форме обучения;

обучение своего опекаемого подопечного (подопечных) в возрасте до 18 лет по очной форме обучения;

обучение бывших своих опекаемых подопечных в возрасте до 24 лет (после прекращения над ними опеки или попечительства) по очной форме обучения;

обучение своего брата или сестры в возрасте до 24 лет по очной форме обучения, приходящимся ему полнородными (т.е. имеющими с ним общих отца и мать) либо неполнородными (т.е. имеющими с ним только одного общего родителя).

Слайд 18

ВИД ОБРАЗОВАТЕЛЬНОГО УЧРЕЖДЕНИЯ

Социальный налоговый вычет можно получить по

расходам на обучение не только в государственном (муниципальном), но

и в частном учреждении.

При этом Налоговый кодекс не ограничивает возможность реализации права выбора образовательного учреждения только российскими образовательными учреждениями.

Слайд 19

ПРЕДЕЛЫ ВЫЧЕТА

50 000 рублей в год – максимальная сумма

расходов на обучение собственных или подопечных детей, учитываемых при

исчислении социального вычета.

120 000 рублей в год – максимальная сумма расходов на собственное обучение, либо обучения брата или сестры, в совокупности с другими расходами налогоплательщика (оплата своего лечения (лечения членов семьи) за исключением дорогостоящего лечения, уплата пенсионных (страховых) взносов и дополнительных взносов на накопительную часть трудовой пенсии).

Слайд 20

Социальный вычет по расходам на лечение и приобретение

медикаментов

Социальный налоговый вычет по расходам на лечение и (или)

приобретение медикаментов предоставляется налогоплательщику, оплатившему за счет собственных средств:

услуги по своему лечению;

услуги по лечению супруга (супруги), своих родителей и (или) своих детей в возрасте до 18 лет;

медикаменты, назначенные налогоплательщику или его супругу (супруге), родителям и (или) детям в возрасте до 18 лет лечащим врачом и приобретенные за счет собственных средств;

страховые взносы страховым организациям по договорам добровольного личного страхования налогоплательщика, договорам страхования супруга (супруги), родителей и (или) своих детей в возрасте до 18 лет.

Слайд 21

ПОРЯДОК ПРЕДОСТАВЛЕНИЯ

Порядок предоставления социального налогового вычета по расходам

на лечение и приобретение медикаментов определен п.3 ст. 219

НК РФ.

Перечни медицинских услуг и медикаментов, при оплате которых предоставляется вычет, утверждены Постановлением Правительства РФ от 19.03.2001 № 201.

Слайд 22

ПРЕДЕЛ ВЫЧЕТА

120 000 рублей – максимальная сумма расходов

на лечение и (или) приобретение медикаментов, в совокупности с

другими его расходами, связанными с обучением, уплатой взносов на накопительную часть трудовой пенсии, добровольное пенсионное страхование и негосударственное пенсионное обеспечение.

Размер вычета на лечение не ограничивается какими-либо пределами и представляется в полной сумме, если налогоплательщиком были потрачены денежные средства на оплату дорогостоящих медицинских услуг.

Определить, относится ли лечение из Перечня медицинских услуг и медикаментов, при оплате которых предоставляется вычет, к дорогостоящему, можно по коду оказанных медицинским учреждением услуг, которые оплачивались за счет налогоплательщика, указываемому в «Справке об оплате медицинских услуг для представления в налоговые органы»:

код «1» – лечение не является дорогостоящим;

код «2» – дорогостоящее лечение.

Слайд 23

Вычет по расходам на негосударственное пенсионное обеспечение, добровольное

пенсионное страхование и добровольное страхование жизни

Вычет можно получить по

взносам:

по договорам добровольного страхования жизни можно получить при обращении к работодателю;

по договорам негосударственного пенсионного обеспечения с негосударственными пенсионными фондами;

по договорам добровольного пенсионного страхования со страховыми организациями;

по договорам добровольного страхования жизни, если такие договоры заключаются на срок не менее пяти лет.

Заключать такие договоры и платить по ним взносы можно не только в свою пользу, но и в пользу супруга (супруги), родителей (в том числе усыновителей), детей-инвалидов (в том числе усыновленных или находящихся под опекой (попечительством)).

Слайд 24

ПРЕДЕЛ ВЫЧЕТА

Порядок предоставления социального налогового вычета по расходам

на негосударственное пенсионное обеспечение и добровольное пенсионное страхование и

добровольное страхование жизни определен п. 4 ст. 219 НК РФ.

Максимальная сумма уплаченных пенсионных (страховых) взносов, с которой будет исчисляться налоговый вычет – 120 000 рублей.

Слайд 25

Социальный вычет по расходам на накопительную часть трудовой

пенсии

Данный вычет вправе применить налогоплательщик, который за свой счет

уплатил дополнительные взносы на накопительную часть трудовой пенсии.

Если дополнительные взносы на накопительную часть пенсии за налогоплательщика уплачивал его работодатель, социальный вычет физическому лицу не предоставляется.

Слайд 26

Имущественный вычет по НДФЛ при покупке квартиры и

другого недвижимого имущества

При покупке недвижимости покупатель вправе воспользоваться имущественными

налоговыми вычетами по НДФЛ в сумме фактически произведенных расходов (пп. 3, 4 п. 1 ст. 220 НК РФ):

на приобретение жилого дома, квартиры, комнаты или доли в них, приобретение земельного участка (доли в нем) для индивидуального жилищного строительства или расположенного под приобретаемым жилым домом;

погашение процентов по целевым займам (кредитам), израсходованным на приобретение указанной недвижимости либо полученным в целях рефинансирования (перекредитования) таких кредитов.

Применение вычетов означает, что доход (в размере вычетов) не будет облагаться НДФЛ.

Слайд 27

Условия получения имущественных налоговых вычетов

Право на имущественный вычет

возникает начиная с года, в котором:

в Едином государственном

реестре недвижимости зарегистрировано право собственности на недвижимость, что подтверждается свидетельством, выданным до 15.07.2016, или выпиской из ЕГРН;

имеются акт о передаче жилья (если приобретена квартира (комната) в строящемся доме) и документы, подтверждающие произведенные расходы на приобретение жилья.

Если приобретается земельный участок для жилищного строительства, вычет можно заявить только после того, как дом будет построен и будет зарегистрировано право собственности на него в органах Росреестра.

Слайд 28

Условия получения имущественных налоговых вычетов

Вычет на погашение процентов

по кредиту, израсходованному на приобретение (строительство) недвижимости либо полученному

в целях рефинансирования (перекредитования) такого кредита, можно использовать при наличии документов, подтверждающих право на получение вычета на приобретение (строительство) недвижимости, а также документов, подтверждающих факт уплаты процентов (п. 4 ст. 220 НК РФ).

Чтобы воспользоваться имущественным налоговым вычетом, физическое лицо должно:

иметь статус налогового резидента;

получать доходы, которые облагаются НДФЛ по ставке 13%.

Слайд 29

Размер имущественных налоговых вычетов

Имущественный вычет на приобретение

жилья и земельных участков (долей в них) предоставляется в

сумме фактически произведенных вами расходов, но не может превышать 2 млн руб. (пп. 1 п. 3 ст. 220 НК РФ).

Вычет на погашение процентов по целевому займу (кредиту), израсходованному на приобретение (строительство) жилья и земельных участков под приобретаемым (строящимся) жильем либо полученному в целях рефинансирования (перекредитования) такого кредита, предоставляется в сумме фактически произведенных расходов на проценты, однако не может превышать 3 млн руб.

Слайд 30

Размер имущественных налоговых вычетов

Данное ограничение (в части вычета

по процентам) действует в отношении кредитов, которые получены с

2014 г.

По займам (кредитам), полученным до 2014 г., а также по кредитам, предоставленным в целях перекредитования кредитов, полученных до 2014 г., имущественный вычет предоставляется без ограничения (п. 4 ст. 220 НК РФ).

Слайд 31

Получение имущественных вычетов по НДФЛ

Получить имущественный налоговый

вычет можно двумя способами (п. п. 7, 8 ст.

220 НК РФ):

у работодателя, в том числе до окончания календарного года, в котором у физического лица возникло право на вычеты;

в налоговом органе по окончании календарного года, в котором у физического лица возникло право на вычеты.

Слайд 32

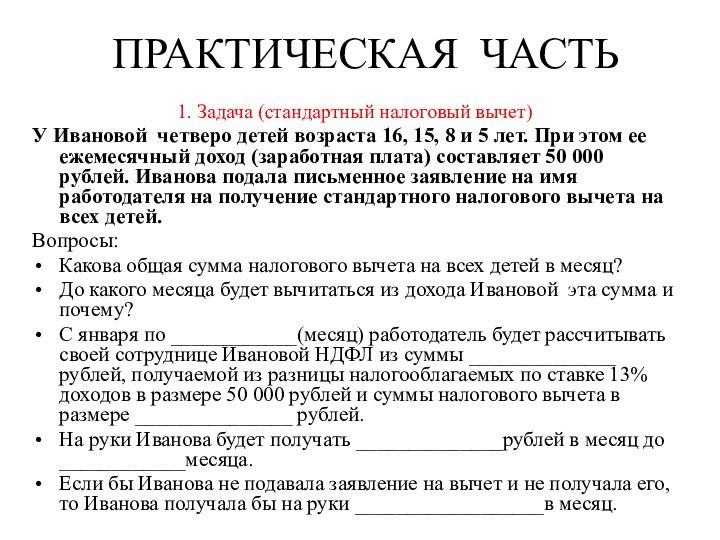

ПРАКТИЧЕСКАЯ ЧАСТЬ

1. Задача (стандартный налоговый вычет)

У Ивановой четверо

детей возраста 16, 15, 8 и 5 лет. При

этом ее ежемесячный доход (заработная плата) составляет 50 000 рублей. Иванова подала письменное заявление на имя работодателя на получение стандартного налогового вычета на всех детей.

Вопросы:

Какова общая сумма налогового вычета на всех детей в месяц?

До какого месяца будет вычитаться из дохода Ивановой эта сумма и почему?

С января по ____________(месяц) работодатель будет рассчитывать своей сотруднице Ивановой НДФЛ из суммы ______________ рублей, получаемой из разницы налогооблагаемых по ставке 13% доходов в размере 50 000 рублей и суммы налогового вычета в размере _______________ рублей.

На руки Иванова будет получать ______________рублей в месяц до ____________месяца.

Если бы Иванова не подавала заявление на вычет и не получала его, то Иванова получала бы на руки __________________в месяц.

Слайд 33

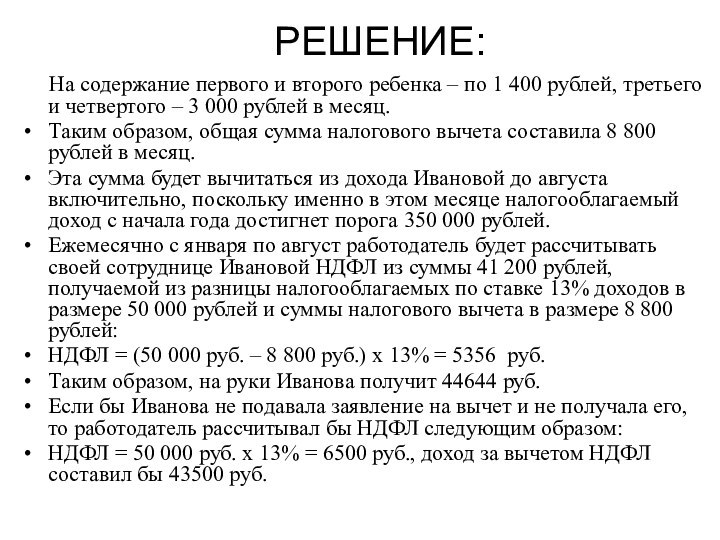

РЕШЕНИЕ:

На содержание первого и

второго ребенка – по 1 400 рублей, третьего и

четвертого – 3 000 рублей в месяц.

Таким образом, общая сумма налогового вычета составила 8 800 рублей в месяц.

Эта сумма будет вычитаться из дохода Ивановой до августа включительно, поскольку именно в этом месяце налогооблагаемый доход с начала года достигнет порога 350 000 рублей.

Ежемесячно с января по август работодатель будет рассчитывать своей сотруднице Ивановой НДФЛ из суммы 41 200 рублей, получаемой из разницы налогооблагаемых по ставке 13% доходов в размере 50 000 рублей и суммы налогового вычета в размере 8 800 рублей:

НДФЛ = (50 000 руб. – 8 800 руб.) х 13% = 5356 руб.

Таким образом, на руки Иванова получит 44644 руб.

Если бы Иванова не подавала заявление на вычет и не получала его, то работодатель рассчитывал бы НДФЛ следующим образом:

НДФЛ = 50 000 руб. х 13% = 6500 руб., доход за вычетом НДФЛ составил бы 43500 руб.

Слайд 34

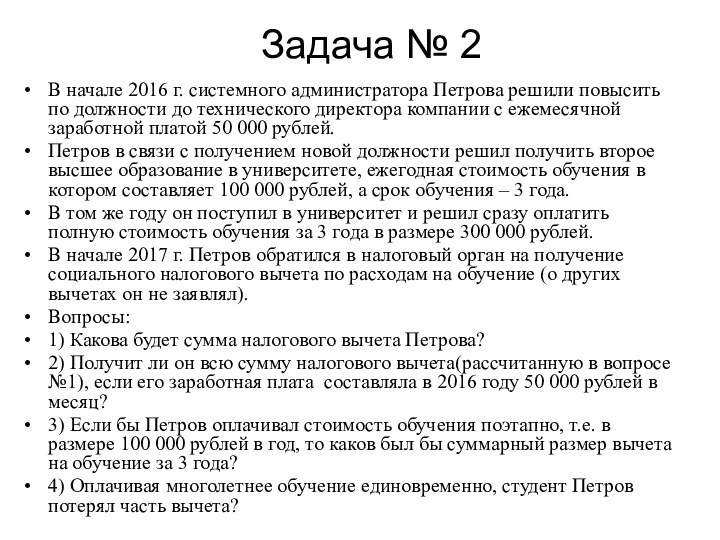

Задача № 2

В начале 2016 г. системного администратора

Петрова решили повысить по должности до технического директора компании

с ежемесячной заработной платой 50 000 рублей.

Петров в связи с получением новой должности решил получить второе высшее образование в университете, ежегодная стоимость обучения в котором составляет 100 000 рублей, а срок обучения – 3 года.

В том же году он поступил в университет и решил сразу оплатить полную стоимость обучения за 3 года в размере 300 000 рублей.

В начале 2017 г. Петров обратился в налоговый орган на получение социального налогового вычета по расходам на обучение (о других вычетах он не заявлял).

Вопросы:

1) Какова будет сумма налогового вычета Петрова?

2) Получит ли он всю сумму налогового вычета(рассчитанную в вопросе №1), если его заработная плата составляла в 2016 году 50 000 рублей в месяц?

3) Если бы Петров оплачивал стоимость обучения поэтапно, т.е. в размере 100 000 рублей в год, то каков был бы суммарный размер вычета на обучение за 3 года?

4) Оплачивая многолетнее обучение единовременно, студент Петров потерял часть вычета?

Слайд 35

РЕШЕНИЕ

Т.к. расходы, по которым можно получить социальный вычет,

ограничиваются 120 000 рублями, вычет составил 15 600 рублей:

120

000 руб. х 13% = 15 600 руб.

Поскольку работодатель в 2017 г. уплатил с доходов Петрова НДФЛ в размере 78 000 рублей (50 000 руб. х 12 месяцев х 13%), вычет он смог получить в полном объеме.

Если бы Петров оплачивал стоимость обучения поэтапно, т.е. в размере 100 000 рублей в год, суммарный размер вычета на обучение за 3 года составил бы 39 000 рублей:

(100 000 руб. х 13%) х 3 года = 39 000 руб.

Поэтому, оплачивая многолетнее обучение единовременно, нерадивый студент Петров потерял часть вычета, поскольку полная стоимость обучения в 300 000 руб. превысила предел расходов в 120 000 руб., с которого рассчитывался размер социального вычета.

Слайд 36

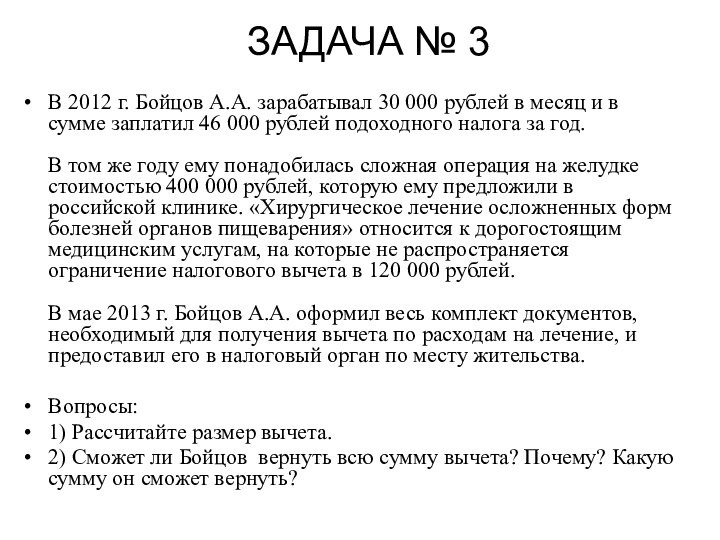

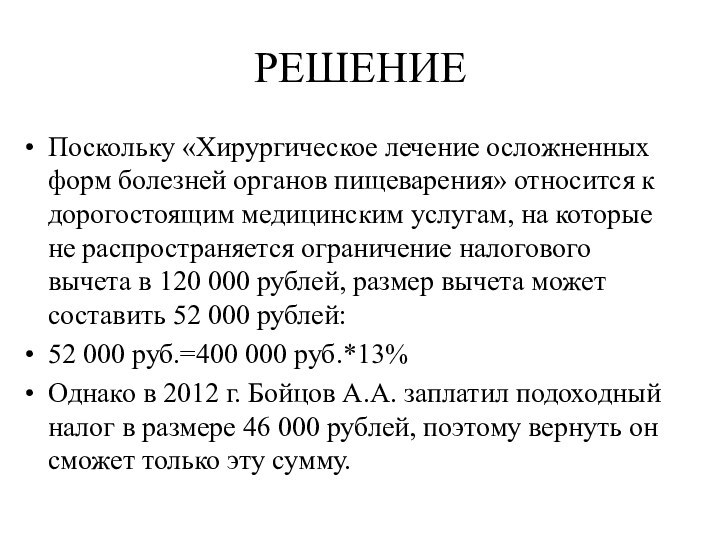

ЗАДАЧА № 3

В 2012 г. Бойцов А.А. зарабатывал

30 000 рублей в месяц и в сумме заплатил

46 000 рублей подоходного налога за год.

В том же году ему понадобилась сложная операция на желудке стоимостью 400 000 рублей, которую ему предложили в российской клинике. «Хирургическое лечение осложненных форм болезней органов пищеварения» относится к дорогостоящим медицинским услугам, на которые не распространяется ограничение налогового вычета в 120 000 рублей.

В мае 2013 г. Бойцов А.А. оформил весь комплект документов, необходимый для получения вычета по расходам на лечение, и предоставил его в налоговый орган по месту жительства.

Вопросы:

1) Рассчитайте размер вычета.

2) Сможет ли Бойцов вернуть всю сумму вычета? Почему? Какую сумму он сможет вернуть?