Слайд 2

Введение

В результате изучения этой темы слушатели будут:

Знать: основы

личного финансового планирования, правила составления личного финансового плана;

Уметь:

использовать различные методы и инструменты личного финансового планирования;

Владеть: подходами и технологиями личного финансового планирования.

Слайд 3

В результате изучения темы

Учащиеся смогут составить личный финансовый

план, определить свой риск –профиль и подобрать портфель инвестиций

Слайд 4

СОДЕРЖАНИЕ

1) Основные инструменты личного финансового планирования

2) Определение риск-

профиля

3) Методы личного финансового планирования

4) Используемые портфельные продукты

5) Мобильные

приложения по инвестициям

Слайд 6

Основные инструменты личного финансового планирования

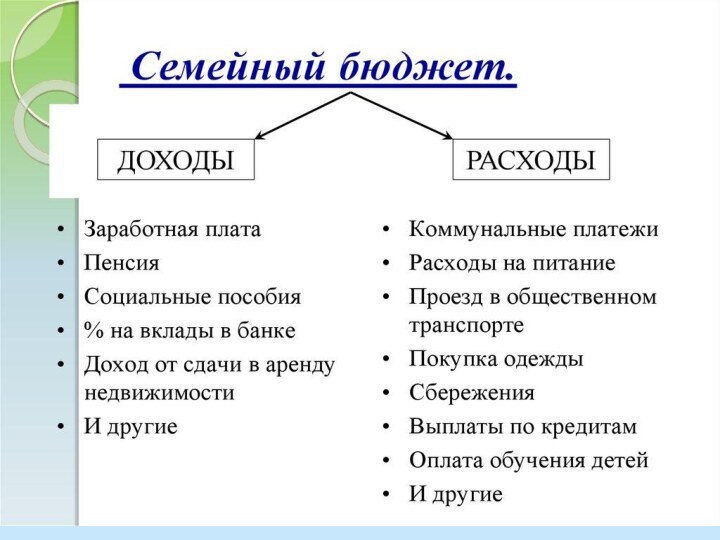

Финансовое планирование - это планирование

всех доходов и направлений расходования денежных средств для обеспечения

развития организации или стейкхолдера.

Персональный финансовый план -это план по достижению финансовых целей. Он содержит конкретные рекомендации, в какие активы, сколько и на какой срок нужно инвестировать, чтобы цели были достигнуты в кратчайшее время. Личный финансовый план всегда учитывает индивидуальные особенности инвестора и его риск-профиль.

Слайд 7

Основные инструменты личного финансового

Финансовый план нужен для контроля

доходов и расходов семьи. Для осознанного и максимально результативного инвестирования.

Финансовый план упорядочивает и организует процесс вложения денег, чтобы вы смогли получить больше дохода и с меньшими рисками.

Слайд 8

Основные инструменты личного финансового планирования

Как составить личный финансовый

план?

Необходимо сформулировать свои финансовые цели

Под цели подбирают инвестиционные

продукты и услуги.

Разработка персональной инвестиционной стратегии

В дальнейшем личный финансовый план можно корректировать и дополнять. Это удобно, если ваши цели изменятся или в экономике произойдут движения, требующие другого подхода к капиталовложениям.

Слайд 9

Как работает персональное финансовое планирование?

Как расписание, которое рассчитано

на долгую перспективу и показывает, на какой стадии движения к цели вы находитесь. Личное

финансовое планирование позволяет эффективнее управлять собственными деньгами и быстрее достигать поставленных целей, будь то крупная покупка или обеспеченная старость в будущем, избегая ФИНАНСОВЫХ ОШИБОК.

Слайд 10

Последовательность действий

Оцените свои финансовые потребности-ЦЕЛИ: автомобиль, недвижимость (покупка

для себя, детям), образование, ремонт и пр.

Оцените свои реальные

финансовые возможности

Рассчитайте срок достижения целей

Узнайте, как достичь цели быстрее у финансового консультанта

Слайд 11

Определение риск-профиля

Использовали ли вы ранее инвестиционные инструменты?

Не инвестировал ранее или пользовался

только банковскими депозитами

У меня есть опыт инвестирования в паевые фонды, услуги

доверительного управления

Я занимался инвестированием через брокерский счет

Я активно инвестировал через брокерский счет, используя рискованные инструменты (срочный рынок, Форекс и т.д.)

Слайд 12

Определение риск-профиля

Как бы Вы сами себя охарактеризовали с точки зрения риска?

Допускаете риск

Являетесь очень рискованным человеком

Не допускаете риск

Считаете себя осторожным

человеком

Какова вероятность, что Вы захотите изъять большую часть или всю инвестированную сумму досрочно, до истечения предполагаемого срока инвестиций?

Низкая

Средняя

Высокая

Очень высокая

Слайд 13

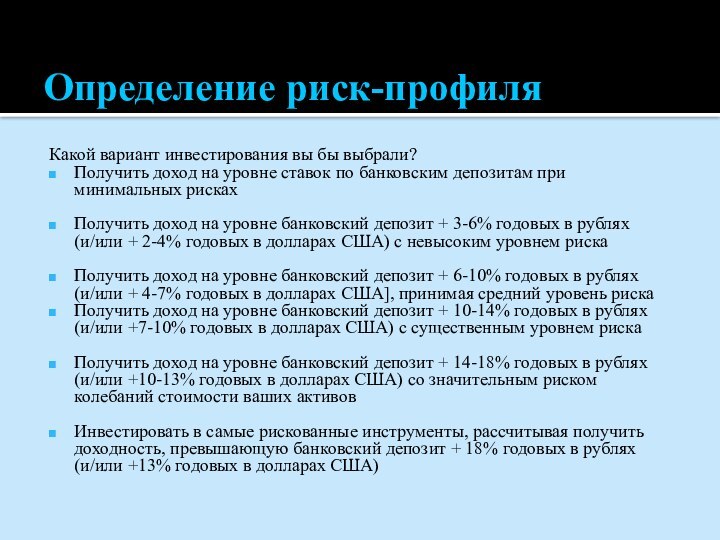

Определение риск-профиля

Какой вариант инвестирования вы бы выбрали?

Получить доход на уровне

ставок по банковским депозитам при минимальных рисках

Получить доход на уровне банковский

депозит + 3-6% годовых в рублях (и/или + 2-4% годовых в долларах США) с невысоким уровнем риска

Получить доход на уровне банковский депозит + 6-10% годовых в рублях (и/или + 4-7% годовых в долларах США], принимая средний уровень риска

Получить доход на уровне банковский депозит + 10-14% годовых в рублях (и/или +7-10% годовых в долларах США) с существенным уровнем риска

Получить доход на уровне банковский депозит + 14-18% годовых в рублях (и/или +10-13% годовых в долларах США) со значительным риском колебаний стоимости ваших активов

Инвестировать в самые рискованные инструменты, рассчитывая получить доходность, превышающую банковский депозит + 18% годовых в рублях (и/или +13% годовых в долларах США)

Слайд 14

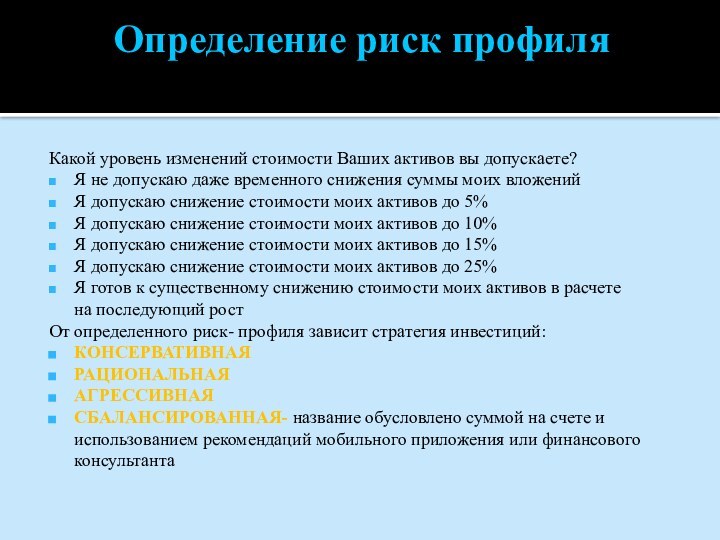

Определение риск профиля

Какой уровень изменений стоимости Ваших активов вы

допускаете?

Я не допускаю даже временного снижения суммы моих вложений

Я допускаю снижение стоимости

моих активов до 5%

Я допускаю снижение стоимости моих активов до 10%

Я допускаю снижение стоимости моих активов до 15%

Я допускаю снижение стоимости моих активов до 25%

Я готов к существенному снижению стоимости моих активов в расчете на последующий рост

От определенного риск- профиля зависит стратегия инвестиций:

КОНСЕРВАТИВНАЯ

РАЦИОНАЛЬНАЯ

АГРЕССИВНАЯ

СБАЛАНСИРОВАННАЯ- название обусловлено суммой на счете и использованием рекомендаций мобильного приложения или финансового консультанта

Слайд 15

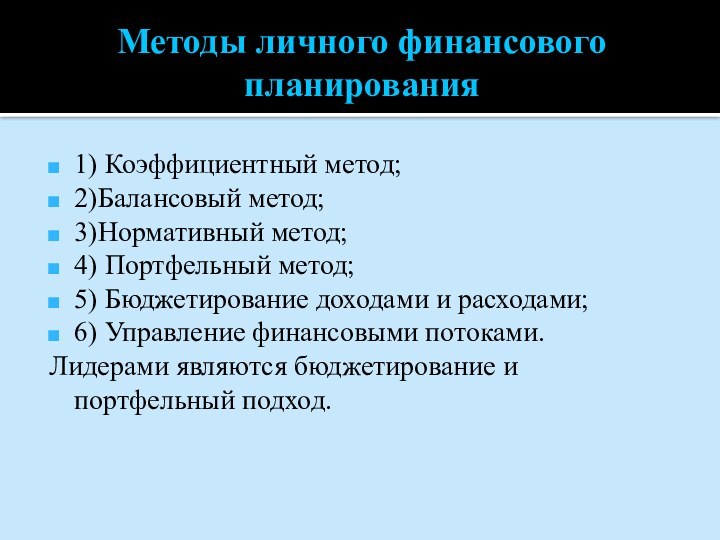

Методы личного финансового планирования

1) Коэффициентный метод;

2)Балансовый метод;

3)Нормативный метод;

4)

Портфельный метод;

5) Бюджетирование доходами и расходами;

6) Управление финансовыми потоками.

Лидерами

являются бюджетирование и портфельный подход.

Слайд 16

Методы личного финансового планирования

Преимуществом портфельного подхода в настоящее

время является широкая продуктовая линейка, включающая более 100 финансовых

и инвестиционных инструментов, от консервативных, с защитой капитала, до более агрессивных, с высоким и даже неограниченным потенциальным доходом. Это позволяет не только подбирать продукты под любой риск-профиль инвесторов и реализовывать разработанную на бумаге стратегию, но и при необходимости быстро корректировать ее. Любой, даже самый долгосрочный финансовый план рекомендуется пересматривать каждые полгода-год. В условиях стремительно меняющихся экономических реалий балансировка портфеля становится не просто рекомендованным, а необходимым действием.

Слайд 17

Состав портфеля

ДУ «Активное Управление Текущим капиталом» Стратегия представляет

собой сбалансированный портфель российских «голубых фишек» и ОФЗ. Задача

стратегии - обеспечить целевую доходность и не превышать допустимые риски, управляющий активно управляет структурой портфеля, как по отдельным эмитентам, так и по классам активов.

ДУ «Активное Инвестиционное Управление» Стратегия представляет собой сбалансированный портфель российских и зарубежных высокодоходных акций. Задача стратегии - обеспечить максимально-возможную доходность и не превышать риск-профиль.

ДУ Управление Резервным капиталом«Защита капитала Индекс ММВБ» (Р).Стратегия позволяет получить доход существенно выше доходности депозитов надежных банков и обеспечивает полную или частичную защиту инвестированных активов. Повышенная доходность образуется за счёт прямого участия в росте Индекса ММВБ.

Слайд 18

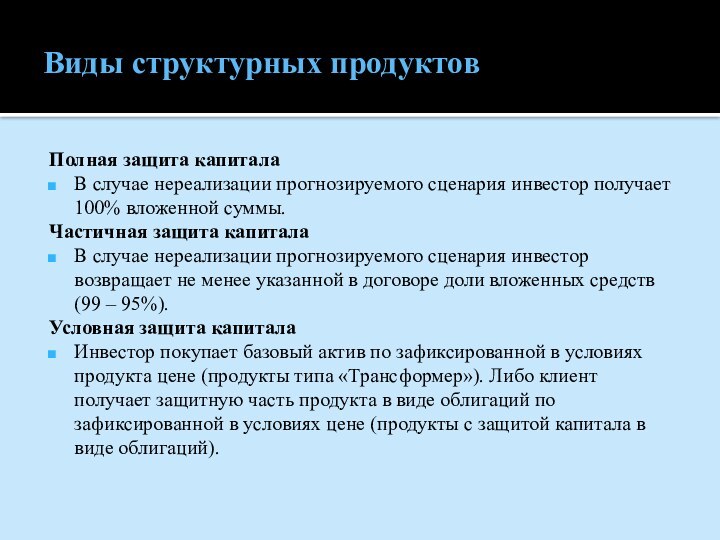

Виды структурных продуктов

Полная защита капитала

В случае нереализации прогнозируемого

сценария инвестор получает 100% вложенной суммы.

Частичная защита капитала

В случае

нереализации прогнозируемого сценария инвестор возвращает не менее указанной в договоре доли вложенных средств (99 – 95%).

Условная защита капитала

Инвестор покупает базовый актив по зафиксированной в условиях продукта цене (продукты типа «Трансформер»). Либо клиент получает защитную часть продукта в виде облигаций по зафиксированной в условиях цене (продукты с защитой капитала в виде облигаций).

Слайд 19

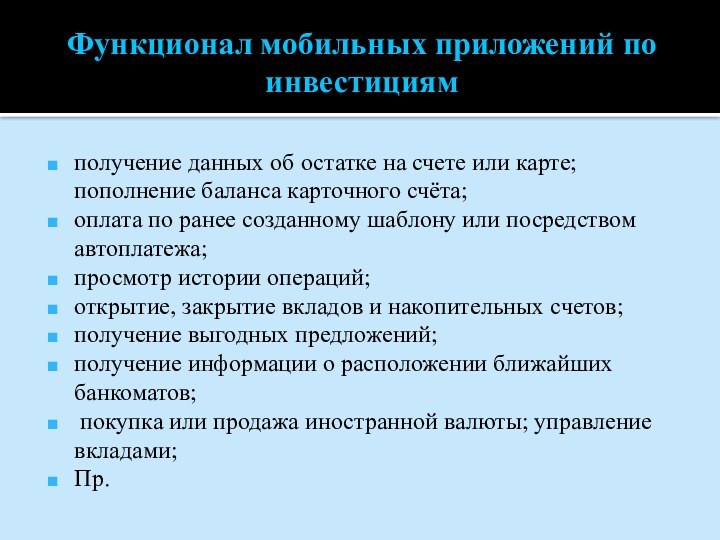

Функционал мобильных приложений по инвестициям

получение данных об остатке

на счете или карте; пополнение баланса карточного счёта;

оплата

по ранее созданному шаблону или посредством автоплатежа;

просмотр истории операций;

открытие, закрытие вкладов и накопительных счетов;

получение выгодных предложений;

получение информации о расположении ближайших банкоматов;

покупка или продажа иностранной валюты; управление вкладами;

Пр.