Слайд 2

Признание предприятия -банкротом

Фактически предприятие можно считать банкротом лишь

после установления факта его финансовой несостоятельности арбитражным судом.

Кроме

того, предприятие само может объявить о своем банкротстве официальным путем или о ликвидации, происходящей в процессе конкурсного производства.

Целью такого производства является удовлетворение требований кредиторов предприятия и объявление этого предприятия свободным от всякой задолженности.

Слайд 3

Несостоятельность (банкротство) в зависимости от условий может быть:

1) непредвиденной

– такое банкротство возникает вследствие острой кризисной ситуации на

предприятии, вызванной различными обстоятельствами: стихийными бедствиями, политической нестабильностью в стране, банкротство должников, ухудшение общей экономической ситуации и т. д.

2) ложной – ее еще можно назвать «вызванной»

3) неосторожной – наступает вследствие неэффективной и нерациональной деятельности, а также осуществления различных рискованных операций.

Слайд 4

2. Роль и деятельность арбитражного суда

В банкротстве участвует

достаточно большое количество лиц:

1) должник;

2) арбитражный управляющий – он назначается арбитражным

судом с целью проведения процедур банкротства;

3) кредиторы;

4) участники совета кредиторов с правом голоса;

5) уполномоченные по требованиям по обязательным платежам;

6) прокурор;

7) государственные органы;

8) иные лица, которые предусмотрены в Федеральном законе.

Слайд 5

Решения арбитражного суда могут быть следующими:

1) решение об отклонении

заявления.

2) арбитражный суд не имеет права отказать в проведении

реорганизационных процедур, если имеются все основания для этого, и также не может предлагать их по своей собственной инициативе;

3) решение о признании предприятия-должника банкротом с открытием конкурсного производства и его принудительной ликвидацией.

Слайд 6

3. Виды и порядок осуществления реорганизационных процедур

1. Внешнее

управление имуществом должника осуществляется с помощью арбитражного управляющего.

В

его полномочия входят меры по восстановлению платежеспособности предприятия-должника и дальнейшему осуществлению его деятельности.

Внешнее управление может продолжаться не более 12 месяцев и по истечении этого срока возможно его продление не более чем на 6 месяцев.

Слайд 7

2. Существует и такой вид реорганизационных процедур, как

досудебная санация. Ее суть состоит в предоставлении предприятию должнику

финансовой помощи в том размере, какой будет необходим для погашения денежных обязательств и платежей, восстановления платежеспособности предприятия.

Слайд 8

Процедура санации проводится в следующих случаях.

1. Предприятие находится в

кризисной ситуации и в попытке ее преодоления обращается за

помощью извне, это происходит до возбуждения кредиторами дела о несостоятельности (банкротстве).

2. При самостоятельном обращении предприятия в арбитражный суд с одновременным предложением условий своей санации.

3. При вынесении арбитражным судом решения о проведении санации на основании требований кредиторов и необходимости их удовлетворения, а также для выполнения обязательств предприятия-должника перед государственным бюджетом.

Слайд 9

Виды санации

1) Санация, с целью реорганизации долга без внесения

изменений в статус юридического лица предприятия-должника.

Могут приниматься следующие меры:

а) перевод

долга на другое юридическое лицо.

б) погашение долга за счет средств бюджета.

в) погашение долга за счет целевого банковского кредита.

г) еще один метод с участием коммерческого банка – это выпуск ценных бумаг под контролем лица, непосредственно осуществляющего санацию предприятия;

Слайд 10

2) Санация, происходящая с изменением статуса юридического лица предприятия.

Определенных процедур:

смена формы собственности, изменение организационно-правовой формы деятельности.

Эта форма санации используется при более глубоких и серьезных кризисных ситуациях.

Слайд 11

4. Ликвидация предприятий

Ликвидация предприятия – это завершение его

деятельности и функционирования без перехода прав и обязанностей к

другим лицам.

Юридическое лицо может быть ликвидировано:

1) по решению учредителей предприятия.

2) по решению суда.

Слайд 12

Виды ликвидации

В соответствии с Федеральным законом «О несостоятельности

(банкротстве)» ликвидация предприятия, признанного банкротом, осуществляется методом конкурсного производства,

а добровольная ликвидация – через упрощенную процедуру банкротства должника.

Слайд 13

Для осуществления ликвидации предприятия назначается ликвидационная комиссия, которая

выполняет следующие функции:

1) осуществление мер по установлению кредиторов и их

извещения о ликвидации предприятия-должника;

2) получение дебиторской задолженности;

3) оценка имущества предприятия должника по балансовой стоимости.

4) продажа имущества на торгах;

5) составление промежуточного ликвидационного баланса, в который входят все виды имущества и требования кредиторов;

6) осуществление расчетных операций с кредиторами.

7) после расчета с кредиторами составляется окончательный ликвидационный баланс, который согласовывается с уполномоченным государственным органом.

Слайд 14

5. Основные параметры диагностирования банкротства

К внутренним факторам можно

отнести следующие.

1. Снижение эффективности использования ресурсов и материалов предприятия, его

производственной мощности.

2. Дефицит оборотных средств предприятия из за нерациональной политики управления и деятельности предприятия.

3. Низкий уровень сбыта продукции по причине неэффективной деятельности маркетинговых служб предприятия.

4. Привлечение заемных средств на невыгодных условиях.

Слайд 15

Внешние факторы:

1) экономические: кризисное состояние экономики, общий спад производства,

инфляция, неустойчивость и нестабильное положение в финансовой системе, повышение

цен на материалы и ресурсы, усиление международной конкуренции, неплатежеспособность и банкротство партнеров;

2) политические: политическая нестабильность, утрата части рынков сбыта, изменение условий экспорта и импорта, антимонопольной политики, предпринимательской деятельности.

Слайд 16

Для диагностики банкротства предприятий применяется ограниченный круг параметров:

а) коэффициент

текущей ликвидности, Ктк;

б) коэффициент обеспеченности собственным оборотным капиталом, Коск;

в) коэффициент восстановления

платежеспособности, Квп;

г) коэффициент утраты платежеспособности, Куп.

Слайд 17

Для того чтобы признать структуру баланса неудовлетворительной, а

предприятие – неплатежеспособным, достаточно наличия одного из условий:

1) коэффициент текущей

ликвидности на конец отчетного периода ниже 2,0;

2) коэффициент обеспеченности собственными оборотными средствами на конец отчетного периода имеет значение ниже 0,1.

Слайд 18

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности отражает совокупную обеспеченность

предприятия оборотными и денежными средствами для ведения эффективной деятельности.

Рассчитывается этот коэффициент следующим образом:

Текущие активы + Расходы будущих периодов / (Текущие пассивы – (Доходы будущих периодов + Фонды потребления + Резервы будущих расходов)).

Слайд 19

Коэффициент обеспеченности собственным оборотным капиталом

Коэффициент обеспеченности собственным оборотным

капиталом отражает наличие собственных оборотных средств на предприятии, которые

необходимы для осуществления его финансовой деятельности.

Рассчитывается:

Текущие активы – Текущие пассивы / Текущие активы.

Слайд 20

В ситуации, если коэффициент текущей ликвидности и доля

собственного оборотного капитала в текущих активах ниже нормативного, но

отмечается тенденция роста этих показателей, то рассчитывается коэффициент восстановления платежеспособности за период, равный 6 месяцам:

Квп = (Ктл + 6/Т (Ктл – Ктлн))/2,

где Ктл – значение коэффициента текущей ликвидности на конец отчетного периода;

Т – отчетный период;

Слайд 21

Если Квп > 1, то у предприятия есть

возможность для восстановления своей платежеспособности; если Квп < 1,

то у предприятия нет реальной возможности восстановить свою платежеспособность в ближайшее время.

При Квп < 1 рассчитывается коэффициент уплаты платежеспособности предприятия:

Куп = (Ктл + 3/Т (Ктл – Ктлн))/2.

Если Куп > 1, то предприятие имеет возможность не утратить платежеспособность. При Куп< 1 предприятие скорее всего утратит свою платежеспособность.

Слайд 22

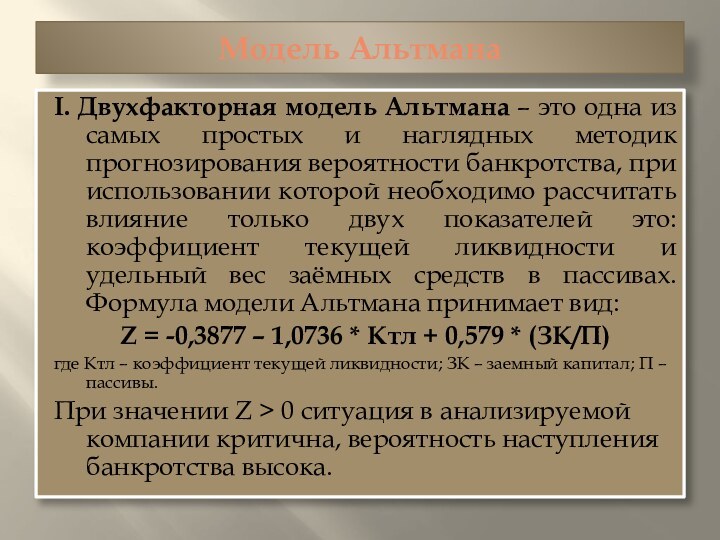

Модель Альтмана

I. Двухфакторная модель Альтмана – это одна

из самых простых и наглядных методик прогнозирования вероятности банкротства,

при использовании которой необходимо рассчитать влияние только двух показателей это: коэффициент текущей ликвидности и удельный вес заёмных средств в пассивах. Формула модели Альтмана принимает вид:

Z = -0,3877 – 1,0736 * Ктл + 0,579 * (ЗК/П)

где Ктл – коэффициент текущей ликвидности; ЗК – заемный капитал; П – пассивы.

При значении Z > 0 ситуация в анализируемой компании критична, вероятность наступления банкротства высока.

Слайд 23

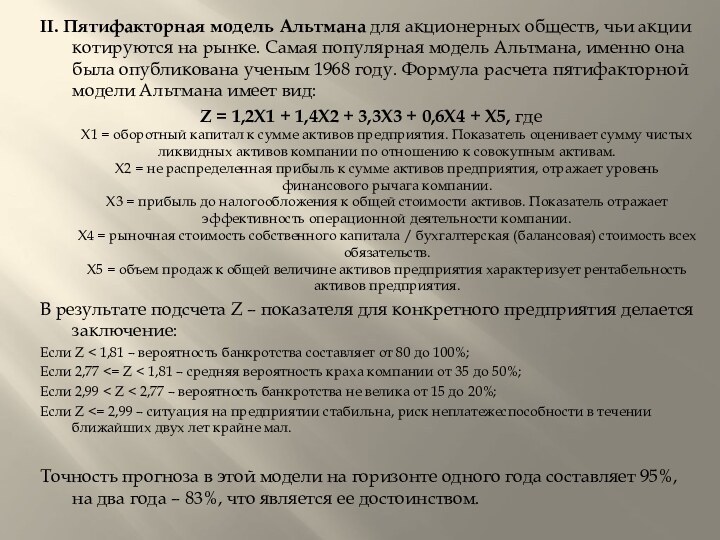

II. Пятифакторная модель Альтмана для акционерных обществ, чьи

акции котируются на рынке. Самая популярная модель Альтмана, именно

она была опубликована ученым 1968 году. Формула расчета пятифакторной модели Альтмана имеет вид:

Z = 1,2Х1 + 1,4Х2 + 3,3Х3 + 0,6Х4 + Х5, где

X1 = оборотный капитал к сумме активов предприятия. Показатель оценивает сумму чистых ликвидных активов компании по отношению к совокупным активам.

X2 = не распределенная прибыль к сумме активов предприятия, отражает уровень финансового рычага компании.

X3 = прибыль до налогообложения к общей стоимости активов. Показатель отражает эффективность операционной деятельности компании.

X4 = рыночная стоимость собственного капитала / бухгалтерская (балансовая) стоимость всех обязательств.

Х5 = объем продаж к общей величине активов предприятия характеризует рентабельность активов предприятия.

В результате подсчета Z – показателя для конкретного предприятия делается заключение:

Если Z < 1,81 – вероятность банкротства составляет от 80 до 100%;

Если 2,77 <= Z < 1,81 – средняя вероятность краха компании от 35 до 50%;

Если 2,99 < Z < 2,77 – вероятность банкротства не велика от 15 до 20%;

Если Z <= 2,99 – ситуация на предприятии стабильна, риск неплатежеспособности в течении ближайших двух лет крайне мал.

Точность прогноза в этой модели на горизонте одного года составляет 95%, на два года – 83%, что является ее достоинством.

Слайд 24

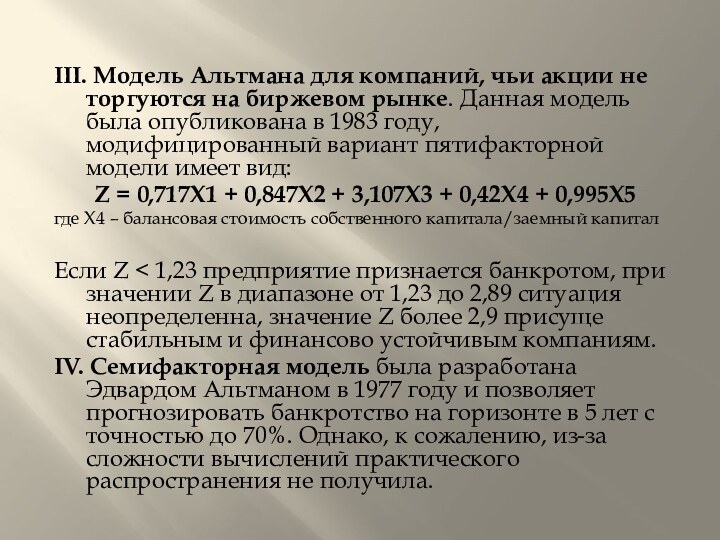

III. Модель Альтмана для компаний, чьи акции не

торгуются на биржевом рынке. Данная модель была опубликована в

1983 году, модифицированный вариант пятифакторной модели имеет вид:

Z = 0,717Х1 + 0,847Х2 + 3,107Х3 + 0,42Х4 + 0,995Х5

где Х4 – балансовая стоимость собственного капитала/заемный капитал

Если Z < 1,23 предприятие признается банкротом, при значении Z в диапазоне от 1,23 до 2,89 ситуация неопределенна, значение Z более 2,9 присуще стабильным и финансово устойчивым компаниям.

IV. Семифакторная модель была разработана Эдвардом Альтманом в 1977 году и позволяет прогнозировать банкротство на горизонте в 5 лет с точностью до 70%. Однако, к сожалению, из-за сложности вычислений практического распространения не получила.

Слайд 25

6. Этапы диагностики кризиса

Первый этап. Установление объекта анализа.

Второй

этап. Определение системы параметров.

Третий этап. Определение ответственных лиц.

Четвертый этап.

Исследование среды бизнеса.

Пятый этап. Обоснование выводов.

Шестой этап. Разработка плана и выбор стратегии.

Слайд 26

7. Информация в диагностике

Информация об объекте в основном

идет по двум направлениям:

1) динамические свойства системы и их распространение;

2) влияние

факторов.

Исследование этих двух направлений позволяет получить необходимую информацию о состоянии и развитии объекта.