стоимости активов и обязательств.

Стоимость компании = стоимость активов

– стоимость обязательств

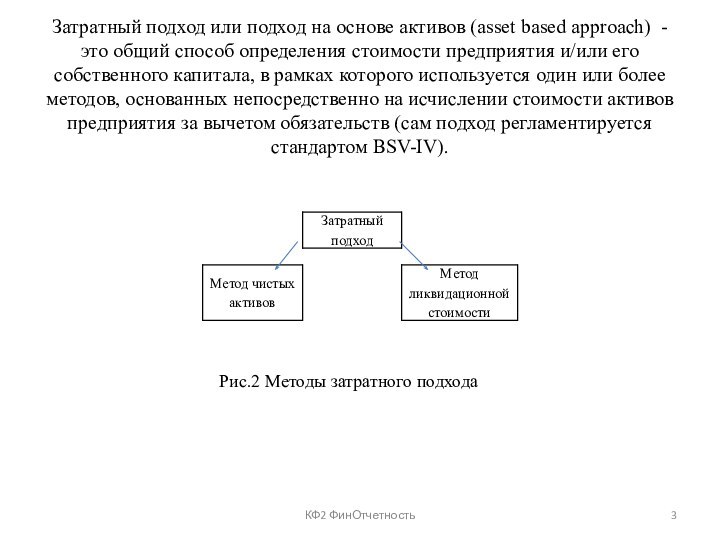

Метод стоимости чистых активов – стоимость бизнеса равна рыночной стоимости всех активов компании за вычетом текущей стоимости обязательств.

Метод ликвидационной стоимости – стоимость бизнеса равна суммарной стоимости всех активов компании за вычетом обязательств и с учетом затрат на его ликвидацию.

Если предполагается продолжение функционирования компании как имущественного комплекса, применяют метод чистых активов.

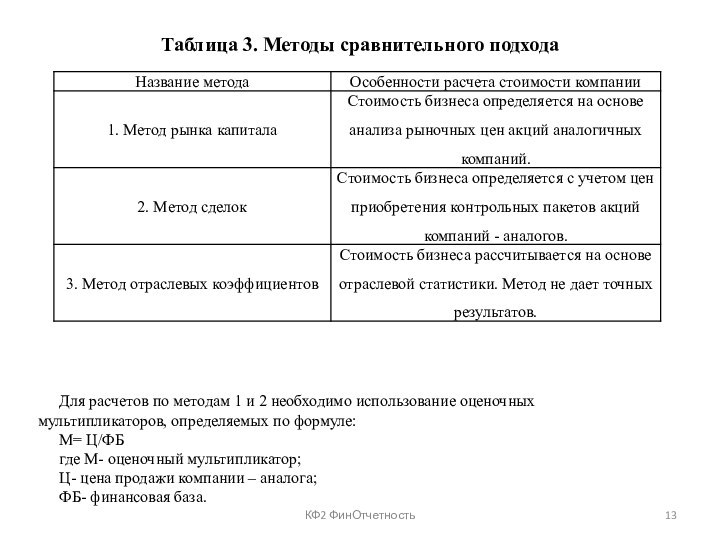

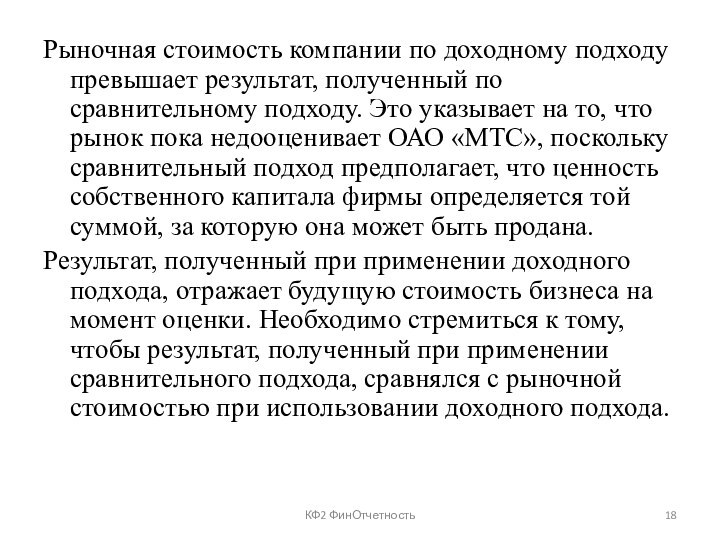

Сравнительный подход – совокупность методов оценки, основанных на сравнении объекта оценки с объектами – аналогами, в отношении которых имеется информация о ценах. Сравнительный подход к оценке бизнеса во многом аналогичен методу капитализации доходов.

Для сравнения выбираются конкурирующие с оцениваемым бизнесом объекты, проводится соответствующая корректировка данных.

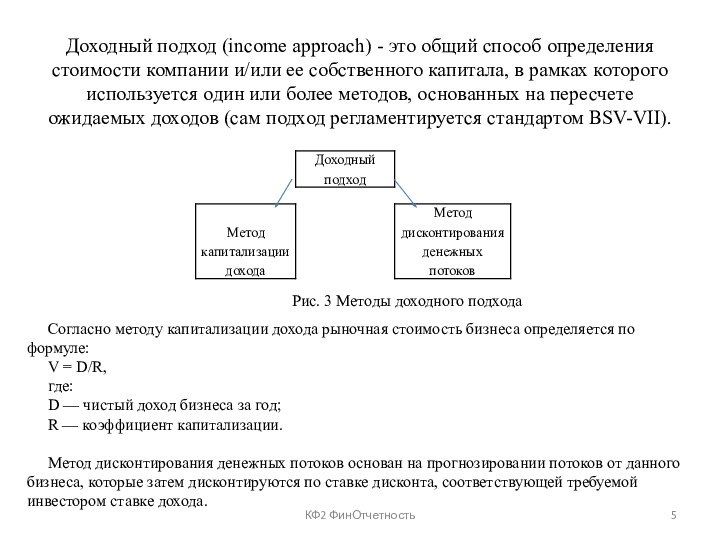

Доходный подход – совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых от использования объекта оценки. При оценке с позиции доходного подхода основным фактором, определяющим величину стоимости объекта, считается доход. Чем больше доход, приносимый объектом оценки, тем больше величина стоимости компании при прочих равных условиях.

КФ2 ФинОтчетность

![Презентация Автоматизация звука [Р]. презентация к занятию (старшая группа) по теме](/img/tmb/9/874350/7aad8397acb877671fb2a770471b79bb-210x.jpg)