Слайд 2

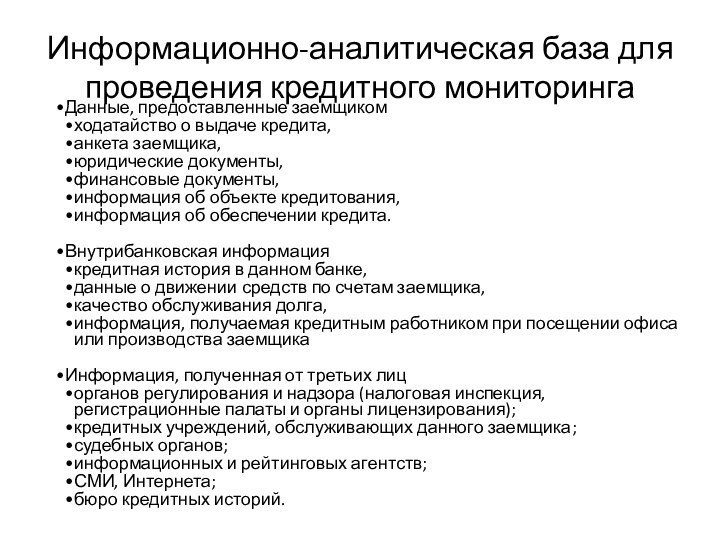

Информационно-аналитическая база для проведения кредитного мониторинга

Слайд 3

Классификация кредитного мониторинга

I. По объектам кредитного мониторинга

II. В

зависимости от источников сбора информации

III. По используемому инструментарию

IV. В

зависимости от целей кредитного мониторинга

V. По ориентации на конкретного пользователя

Слайд 4

По объектам кредитного мониторинга

мониторинг конкретного заемщика (ссуды);

мониторинг

кредитного портфеля банка.

Слайд 5

В зависимости от источников сбора информации

мониторинг СМИ,

текущего законодательства, мониторинг различных отраслей и рынков, на которых

оперируют заемщики;

мониторинг финансового состояния заемщика;

мониторинг денежных потоков заемщика;

мониторинг состояния обеспечения, принятого в залог по ссуде;

мониторинг исполнения обязательств кредитного договора (целевое использование, своевременная уплата процентов и комиссий);

мониторинг деловой репутации заемщика, организации менеджмента на предприятии – заемщике;

мониторинг внутрибанковской отчетности.

Слайд 6

По используемому инструментарию

измерение параметров объекта с привлечением технологий

научного исследования, с использованием системы хорошо разработанных критериев и

показателей;

анализ динамики, т.е. когда в качестве основания для экспертизы используются данные о динамике развития объекта во времени;

сравнение, когда в качестве основания для экспертизы выбираются результаты идентичного обследования другого объекта кредитного мониторинга.

Слайд 7

В зависимости от целей кредитного мониторинга

информационный;

базовый (фоновый);

проблемный

Слайд 8

Принципы кредитного мониторинга

необходимость периодической проверки всех видов кредитов,

что способствует постоянному отслеживанию недостатков на всех этапах мониторинга

и их устранению;

тщательная разработка этапов и программ кредитного контроля, с тем чтобы обеспечить проверку всех важнейших условий по каждому кредиту, в том числе:

соответствие фактических платежей по кредиту расчетным (что позволяет делать выводы о качестве обслуживания долга);

качество и состояние обеспечения по кредиту (дает возможность оценить ликвидность принятого залога);

полноту соответствующей документации, возможность получить в свое распоряжение обеспечение и юридическое право предпринимать при необходимости судебные действия в отношении заемщика;

оценку изменений финансового положения и прогнозы относительно увеличения или сокращения потребностей заемщика в сумме кредита;

оценку соответствия выданного кредита кредитной политике банка и стандартам, разработанным контролерами со стороны регулирующих органов в отношении кредитного портфеля банка%

увеличение числа проверок проблемных кредитов, увеличение частоты проверок по мере роста проблем, связанных с конкретным кредитом;

увеличение числа проверок кредитов в условиях экономического спада или появления значительных проблем в тех отраслях, в которые банк вложил значительную часть своих ресурсов

Слайд 9

Действия банка по сопровождению кредита

оценка финансового состояния

заемщика и его кредитоспособности в течение всего периода кредитования;

проверка

сохранности заложенного имущества, его ликвидности;

контроль за своевременным поступлением процентов за кредит, при частичном погашении кредита — за поступлениями в соответствии с графиками платежей заемщика;

ежемесячную корректировку резерва на возможные потери по ссудам в зависимости от качества обеспечения и изменений кредитного договора;

ведение деловой переписки с клиентом и проведение деловых встреч;

ежемесячное проведение анализа ссудного портфеля.

Слайд 10

Меры, принимаемые банком по результатам кредитного мониторинга

меры превентивного

характера

меры реабилитационного характера

меры правового характера

Слайд 11

Основные способы работы с проблемными кредитами

взыскание кредитных долгов

собственными силами банка;

передача кредитных долгов на взыскание в специализированное

коллекторское агентство;

продажа кредитных долгов.

Слайд 12

Списание нереальной для взыскания ссуды и процентов по

ней:

является обоснованным при наличии документов, подтверждающих факт неисполнения заемщиком

обязательств перед его кредиторами в течение периода не менее одного года до даты принятия решения о списании ссуды.

в размере, превышающем один процент от величины собственного капитала банка должно подтверждаться актами уполномоченных государственных органов.

осуществляется за счет сформированного резерва по соответствующей ссуде (портфелю однородных ссуд). Одновременно банком списываются относящиеся к нереальным для взыскания ссудам начисленные проценты.

осуществляется по решению уполномоченного органа банка или в порядке, им установленном и закрепленном во внутрибанковских документах.

Слайд 13

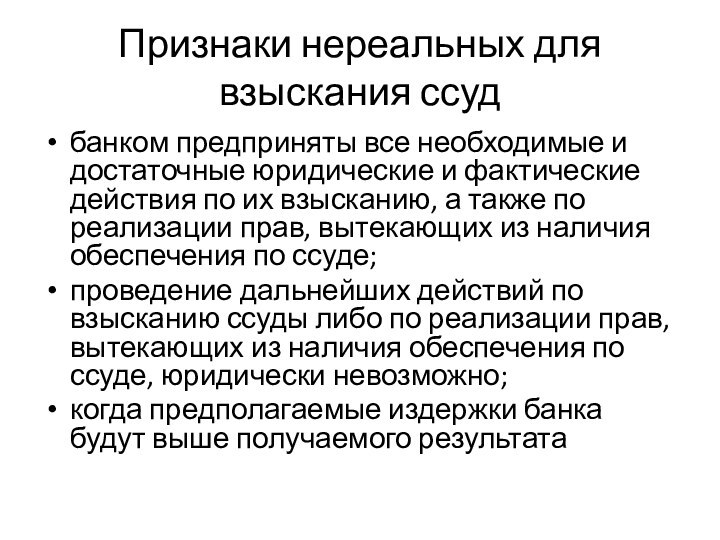

Признаки нереальных для взыскания ссуд

банком предприняты все

необходимые и достаточные юридические и фактические действия по их

взысканию, а также по реализации прав, вытекающих из наличия обеспечения по ссуде;

проведение дальнейших действий по взысканию ссуды либо по реализации прав, вытекающих из наличия обеспечения по ссуде, юридически невозможно;

когда предполагаемые издержки банка будут выше получаемого результата

Слайд 14

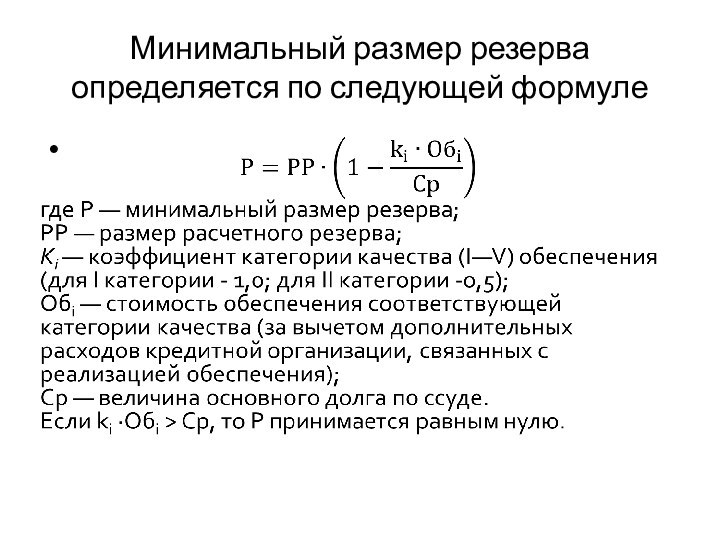

Минимальный размер резерва определяется по следующей формуле

Слайд 15

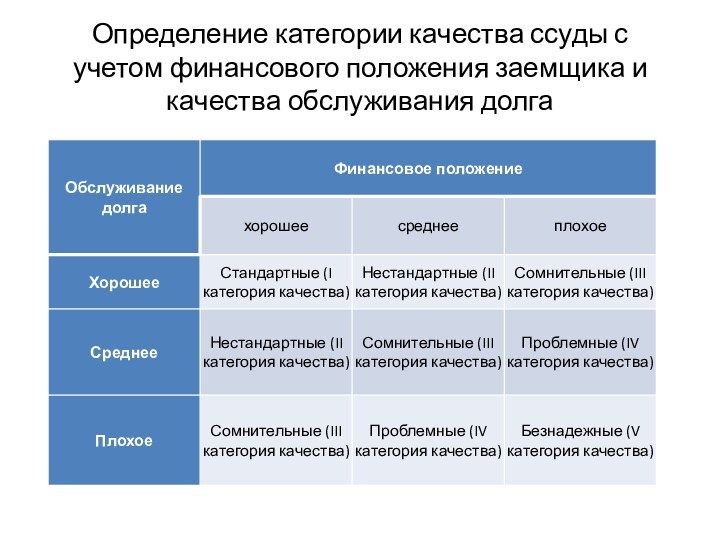

Определение категории качества ссуды с учетом финансового положения

заемщика и качества обслуживания долга

Слайд 16

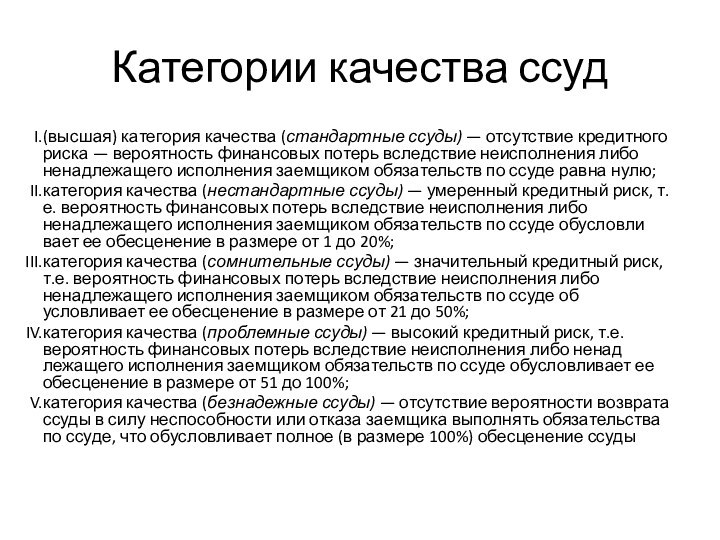

Категории качества ссуд

(высшая) категория качества (стандартные ссуды) —

отсутствие кредитного риска — вероятность финансовых потерь вследствие неисполнения

либо ненадлежащего исполнения заемщиком обязательств по ссуде равна нулю;

категория качества (нестандартные ссуды) — умеренный кредитный риск, т.е. вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 1 до 20%;

категория качества (сомнительные ссуды) — значительный кредитный риск, т.е. вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 21 до 50%;

категория качества (проблемные ссуды) — высокий кредитный риск, т.е. вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 51 до 100%;

категория качества (безнадежные ссуды) — отсутствие вероятности возврата ссуды в силу неспособности или отказа заемщика выполнять обязательства по ссуде, что обусловливает полное (в размере 100%) обесценение ссуды

Слайд 17

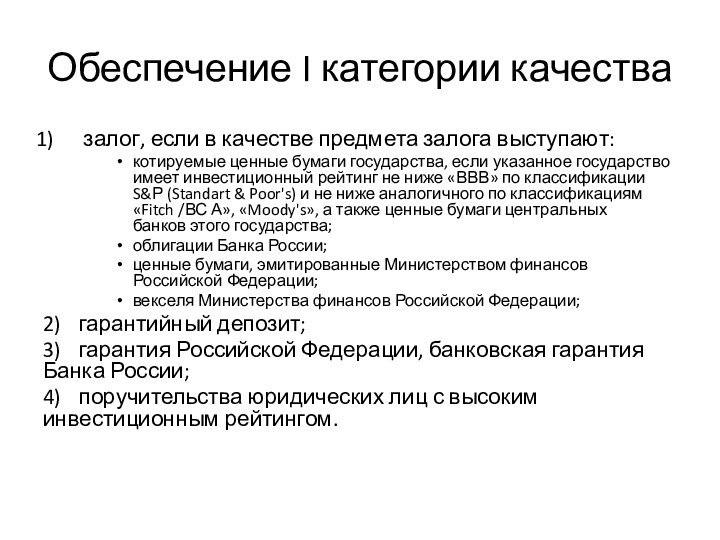

Обеспечение I категории качества

залог, если в качестве

предмета залога выступают:

котируемые ценные бумаги государства, если указанное государство

имеет инвестиционный рейтинг не ниже «ВВВ» по классификации S&Р (Standart & Poor's) и не ниже аналогичного по классификациям «Fitch /ВС А», «Moody's», а также ценные бумаги центральных

банков этого государства;

облигации Банка России;

ценные бумаги, эмитированные Министерством финансов Российской Федерации;

векселя Министерства финансов Российской Федерации;

2) гарантийный депозит;

3) гарантия Российской Федерации, банковская гарантия Банка России;

4) поручительства юридических лиц с высоким инвестиционным рейтингом.

Слайд 18

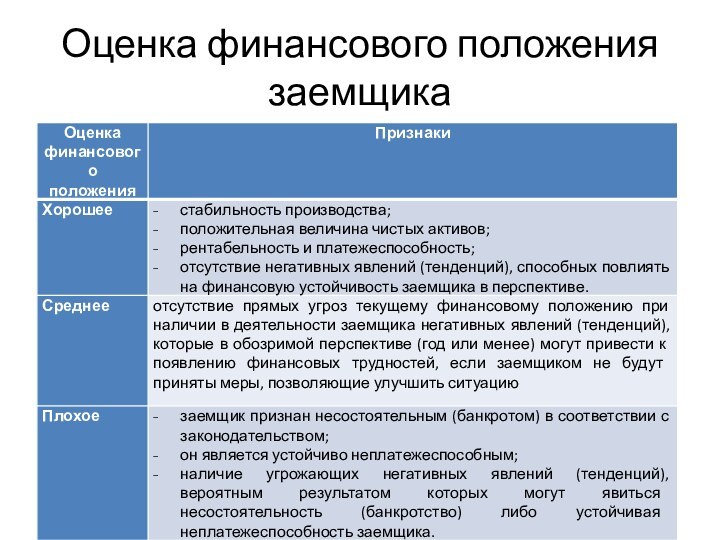

Оценка финансового положения заемщика

Слайд 19

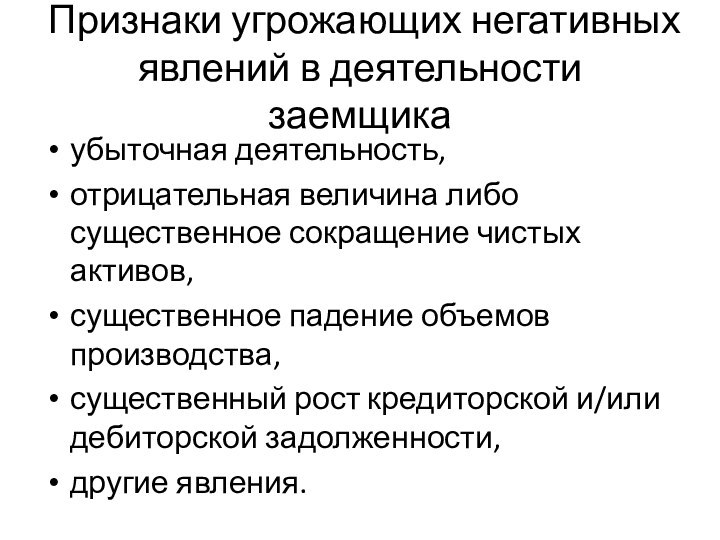

Признаки угрожающих негативных явлений в деятельности заемщика

убыточная деятельность,

отрицательная величина либо существенное сокращение чистых активов,

существенное падение

объемов производства,

существенный рост кредиторской и/или дебиторской задолженности,

другие явления.