- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Курсовой проект: Методы оценки и управления риском ликвидности. Управление ликвидностью в коммерческом банке

Содержание

- 2. Задачи исследования:Рассмотреть понятие «ликвидность»Факторы, влияющие на ликвидностьПонятие

- 3. Понятие «ликвидности»Риск рыночной ликвидности( Market liquidity risk)

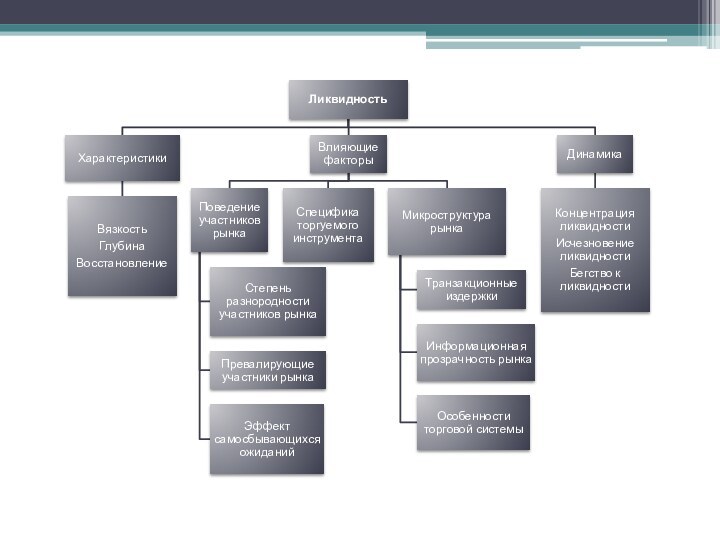

- 4. Характеристики рынка, позволяющие оценить ликвидность:

- 5. Основные показатели динамики ликвидности

- 8. Риск ликвидности

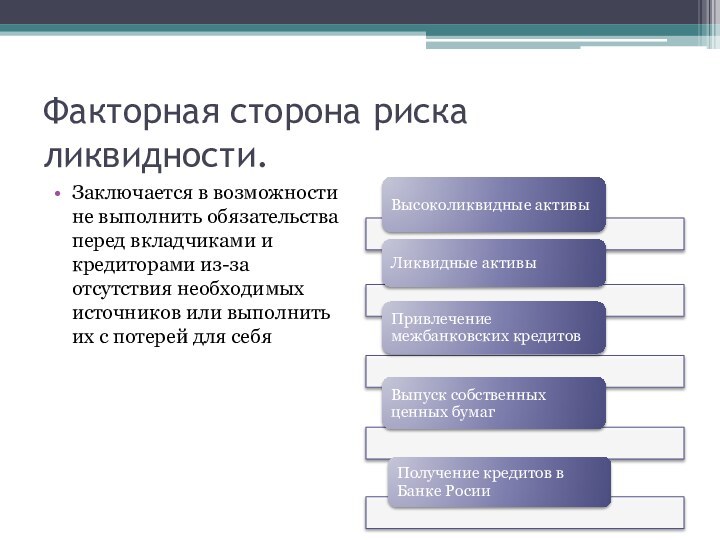

- 9. Факторная сторона риска ликвидности.Заключается в возможности не

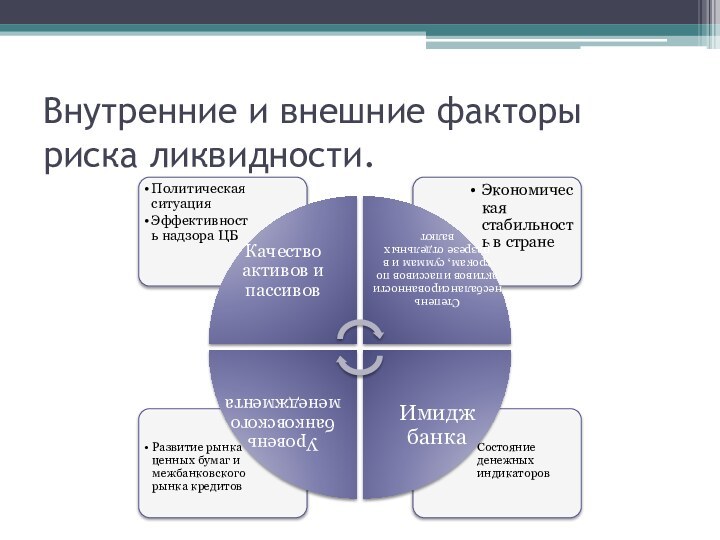

- 10. Внутренние и внешние факторы риска ликвидности.

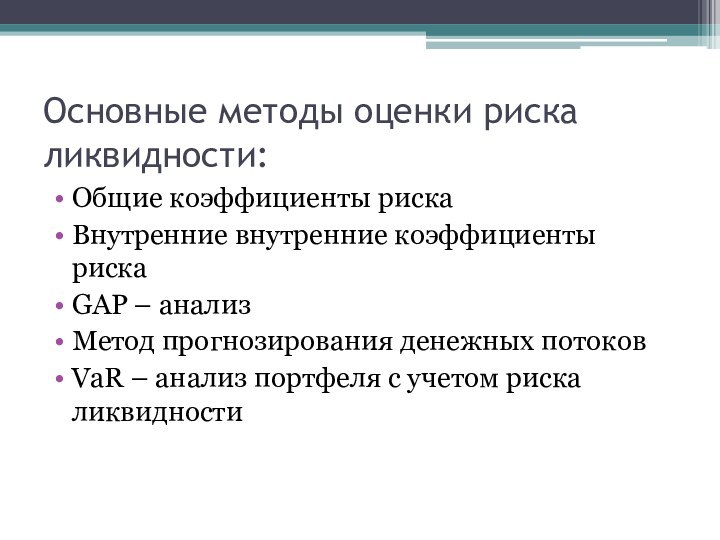

- 11. Основные методы оценки риска ликвидности:Общие коэффициенты рискаВнутренние

- 12. Общие коэффициенты ликвидности:Коэффициенты ликвидности - это относительные

- 14. Основные внутренние коэффициенты ликвидностиНормативы ликвидности – это

- 15. Нормативной мгновенной ликвидности(H2)min 20%Регулирует риск потери банком

- 16. Норматив долгосрочной ликвидности банка (Н4)min 100%Регулирует риск

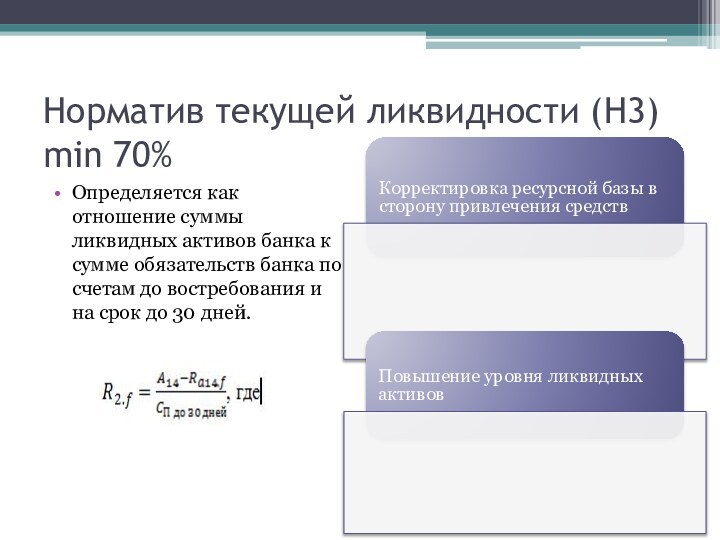

- 17. Норматив текущей ликвидности (Н3) min 70%Определяется как

- 18. Норматив критической ликвидности Под критической ликвидностью понимается

- 19. GAP – анализ Гэп - разрыв между активами

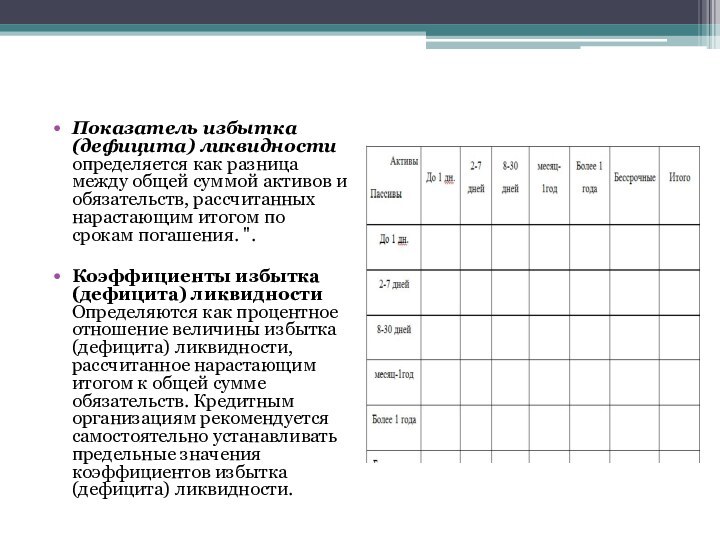

- 20. Показатель избытка (дефицита) ликвидности определяется как разница

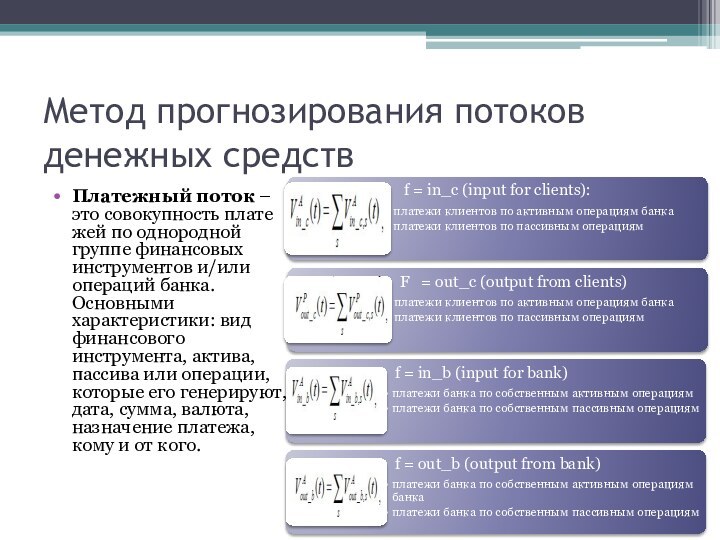

- 21. Метод прогнозирования потоков денежных средствПлатежный поток –

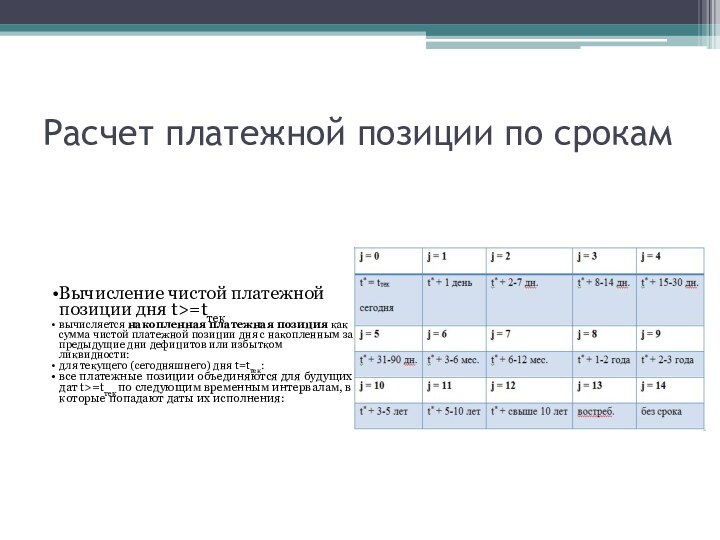

- 22. Расчет платежной позиции по срокам

- 23. Порядок составления прогнозных таблиц структуры потоков платежейКоэффициенты

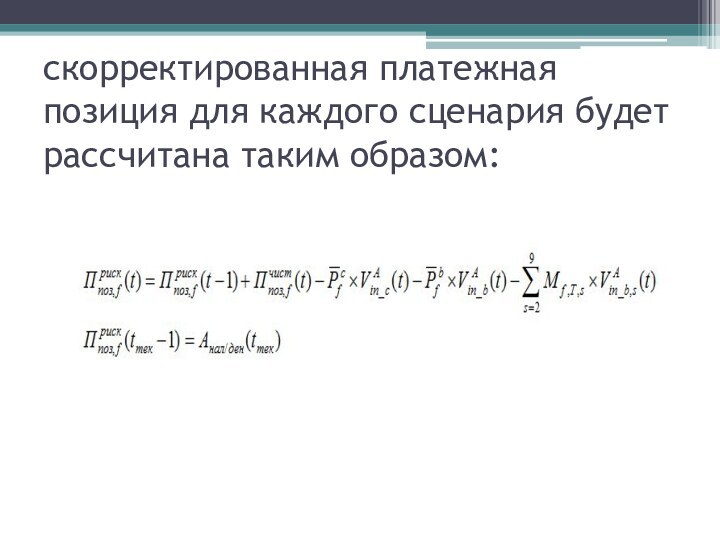

- 24. скорректированная платежная позиция для каждого сценария будет рассчитана таким образом:

- 25. Количественная оценка риска ликвидностиОценка риска ликвидности как суммарная стоимость ежедневного привлечения

- 26. Инструменты управления риском ликвидностиТекущий прогноз ликвидности осуществляется

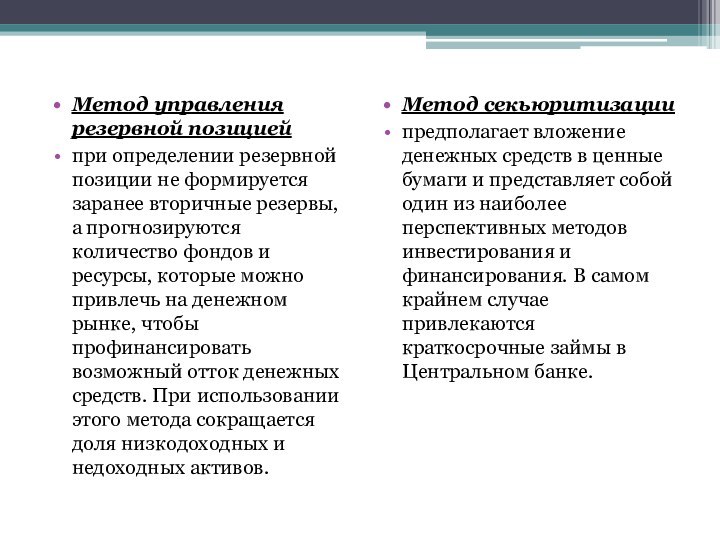

- 28. Основные методы управления риском ликвидностиметод общего фонда средствметод распределения активовметод конверсии средствметод управления резервной позициейметод секьюритизации

- 29. Метод общего фондав процессе управления активами все

- 30. Метод управления резервной позицией при определении резервной

- 31. Для целей контроля и ограничения риска ликвидности должны устанавливаться следующие лимиты

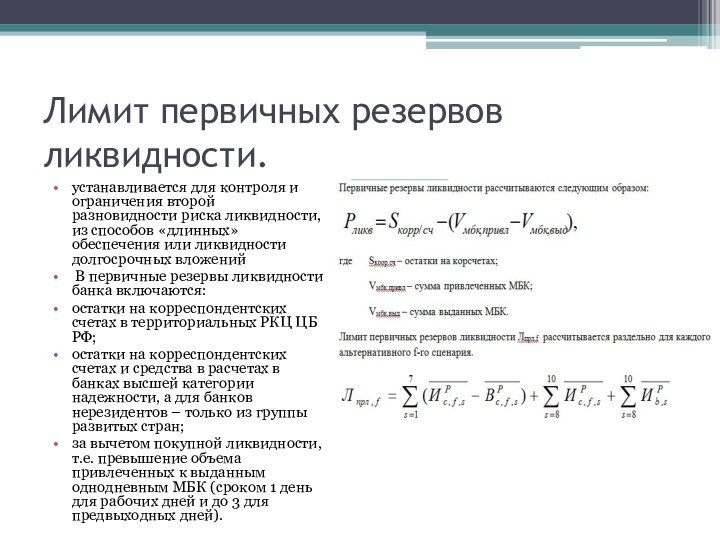

- 32. Лимит первичных резервов ликвидности.устанавливается для контроля и

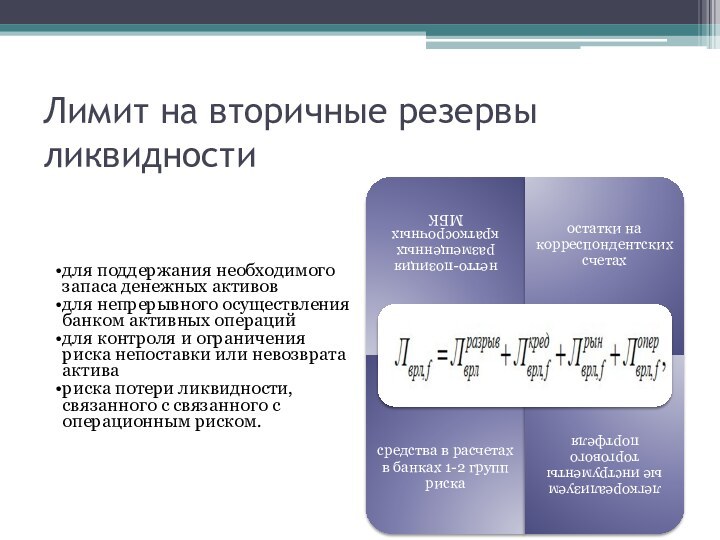

- 33. Лимит на вторичные резервы ликвидности

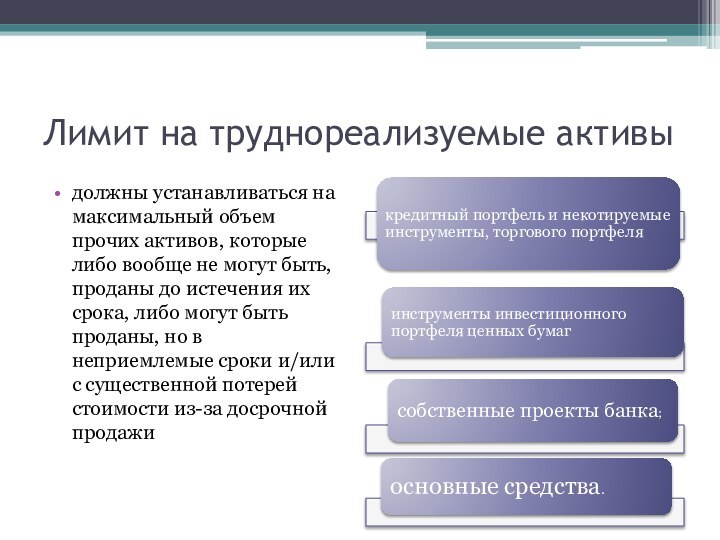

- 34. Лимит на труднореализуемые активыдолжны устанавливаться на максимальный

- 35. Набор мероприятий, из которых строятся стратегии управления

- 36. 10) предварительное заключение всех договоров для будущего

- 37. Организационная структура системы управления риском ликвидности

- 38. Способ регулирования ликвидности в коммерческом банке с

- 39. Виды лимитов и способы их поддержанияЛимит текущей

- 40. Стратегия банка и установление лимитов ликвидности.Консервативная политика

- 41. Примеры состояния активов и пассивов при консервативной

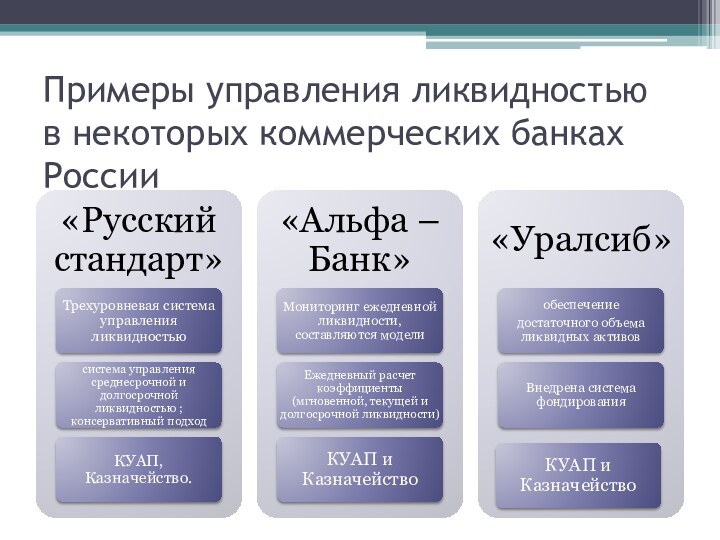

- 42. Примеры управления ликвидностью в некоторых коммерческих банках России

- 43. Базельские принципы организации системы эффективного управления риском

- 44. Скачать презентацию

- 45. Похожие презентации

Слайд 2

Задачи исследования:

Рассмотреть понятие «ликвидность»

Факторы, влияющие на ликвидность

Понятие «риска

ликвидности»

управления риском ликвидности в коммерческом банке

Слайд 3

Понятие «ликвидности»

Риск рыночной ликвидности( Market liquidity risk) -

риск того, что реальная цена сделки может сильно отличаться

от рыночной цены в худшую сторону.Риск балансовой ликвидности (funding liquidity risk) - риск отсутствия к необходимому моменту времени (ликвидных) активов подходящего вида для исполнения своих обязательств.

Слайд 9

Факторная сторона риска ликвидности.

Заключается в возможности не выполнить

обязательства перед вкладчиками и кредиторами из-за отсутствия необходимых источников

или выполнить их с потерей для себя

Слайд 11

Основные методы оценки риска ликвидности:

Общие коэффициенты риска

Внутренние внутренние

коэффициенты риска

GAP – анализ

Метод прогнозирования денежных потоков

VaR – анализ

портфеля с учетом риска ликвидности

Слайд 12

Общие коэффициенты ликвидности:

Коэффициенты ликвидности - это относительные числовые

показатели, характеризующие отношение суммы основных агрегатов ликвидных активов к

соответствующим суммам агрегатов пассивов.Текущие активы > Текущие обязательства – предприятие ликвидно!

Слайд 14

Основные внутренние коэффициенты ликвидности

Нормативы ликвидности – это предельно

допустимые значения (минимальные или максимальные) соответствующих коэффициентов ликвидности, рассчитанных

по реальной структуре.

Слайд 15

Нормативной мгновенной ликвидности(H2)min 20%

Регулирует риск потери банком ликвидности

в течение одного операционного дня и определяет минимальное отношение

высоколиквидных активов банка к сумме пассивов банка по счетам до востребования.

Слайд 16

Норматив долгосрочной ликвидности банка (Н4)min 100%

Регулирует риск потери

банком ликвидности в результате размещения средств в долгосрочные активы

и определяет максимально допустимое отношение кредитных требований банка с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, к собственным средствам (капиталу) банка и обязательствам (пассивам) с оставшимся сроком до даты погашения 365 или 366 дней.

Слайд 17

Норматив текущей ликвидности (Н3) min 70%

Определяется как отношение

суммы ликвидных активов банка к сумме обязательств банка по

счетам до востребования и на срок до 30 дней.

Слайд 18

Норматив критической ликвидности

Под критической ликвидностью понимается способность

банка выполнить свои текущие реальные обязательства за счет ликвидных

активов, при невозможности реализации к данному сроку других видов активов.

Слайд 19

GAP – анализ

Гэп - разрыв между активами и

обязательствами данного срока, чувствительными к изменению процентных ставок в

данном периоде. Активы образуют длинные позиции, обязательства - короткие позиции.Слайд 20 Показатель избытка (дефицита) ликвидности определяется как разница между

общей суммой активов и обязательств, рассчитанных нарастающим итогом по

срокам погашения. ".Коэффициенты избытка (дефицита) ликвидности Определяются как процентное отношение величины избытка (дефицита) ликвидности, рассчитанное нарастающим итогом к общей сумме обязательств. Кредитным организациям рекомендуется самостоятельно устанавливать предельные значения коэффициентов избытка (дефицита) ликвидности.

Слайд 21

Метод прогнозирования потоков денежных средств

Платежный поток – это

совокупность платежей по однородной группе финансовых инструментов и/или операций

банка. Основными характеристики: вид финансового инструмента, актива, пассива или операции, которые его генерируют, дата, сумма, валюта, назначение платежа, кому и от кого.

Слайд 23

Порядок составления прогнозных таблиц структуры потоков платежей

Коэффициенты предполагаемых

изменений объемов исходящих платежей по пассивным и активным операциям

Коэффициенты предполагаемых изменений объемов входящих клиентских платежей по пассивным и активным операциям

Коэффициент заемной способности банка на межбанковском рынке по получению покупной ликвидности

Макроэкономические параметры

Средневзвешенные вероятности невозврата ссуд и других рисков контрагентов соответственно для активных клиентских операций и для кредитных рисков контрагентов собственных активных операций банка для каждого альтернативного сценария корректируются в сторону увеличения в зависимости от степени пессимистичности сценария

Средневзвешенная оценка меры неблагоприятных ценовых отклонений форвардных цен Mf,T,s на группах входящих потоков платежей для торгуемых инструментов s-го вида (s=2,3,4,5,6,7,8,9) за интервал времени T=t-tтек+1 корректируется в сторону увеличения в зависимости от степени пессимистичности сценария и особенностей структуры портфеля банка

Слайд 25

Количественная оценка риска ликвидности

Оценка риска ликвидности как суммарная

стоимость ежедневного привлечения

Слайд 26

Инструменты управления риском ликвидности

Текущий прогноз ликвидности осуществляется путем

составления платежного календаря (оперативный план денежных поступлений и платежей

банка).На основе платежного календаря рассчитывается разница между суммами списаний и поступлений, которая представляет собой потребность Банка в ликвидных средствах на следующую рабочую неделю.

Краткосрочный прогноз ликвидности

На основе платежного календаря рассчитывается разница между суммами списаний и поступлений, которая представляет собой потребность Банка в ликвидных средствах на следующую рабочую неделю.

Слайд 28

Основные методы управления риском ликвидности

метод общего фонда средств

метод

распределения активов

метод конверсии средств

метод управления резервной позицией

метод секьюритизации

Слайд 29

Метод общего фонда

в процессе управления активами все виды

ресурсов объединяются в совокупный фонд ресурсов коммерческого банка, из

которого далее распределяются между теми видами активов, которые с позиции банка являются наиболее доходными.метода распределения активов и метода конверсии средств

учитывается зависимость ликвидных активов от источника привлеченных банком средств и устанавливается определенное соотношение между соответствующими видами активов и пассивов. В соответствии с этим определяется несколько центров ликвидности («банки

внутри банков»):

счета до востребования;

срочные обязательства банка;

уставный капитал и резервы;

Слайд 30

Метод управления резервной позицией

при определении резервной позиции

не формируется заранее вторичные резервы, а прогнозируются количество фондов

и ресурсы, которые можно привлечь на денежном рынке, чтобы профинансировать возможный отток денежных средств. При использовании этого метода сокращается доля низкодоходных и недоходных активов.Метод секьюритизации

предполагает вложение денежных средств в ценные бумаги и представляет собой один из наиболее перспективных методов инвестирования и финансирования. В самом крайнем случае привлекаются краткосрочные займы в Центральном банке.

Слайд 32

Лимит первичных резервов ликвидности.

устанавливается для контроля и ограничения

второй разновидности риска ликвидности, из способов «длинных» обеспечения или

ликвидности долгосрочных вложенийВ первичные резервы ликвидности банка включаются:

остатки на корреспондентских счетах в территориальных РКЦ ЦБ РФ;

остатки на корреспондентских счетах и средства в расчетах в банках высшей категории надежности, а для банков нерезидентов – только из группы развитых стран;

за вычетом покупной ликвидности, т.е. превышение объема привлеченных к выданным однодневным МБК (сроком 1 день для рабочих дней и до 3 для предвыходных дней).

Слайд 34

Лимит на труднореализуемые активы

должны устанавливаться на максимальный объем

прочих активов, которые либо вообще не могут быть, проданы

до истечения их срока, либо могут быть проданы, но в неприемлемые сроки и/или с существенной потерей стоимости из-за досрочной продажиСлайд 35 Набор мероприятий, из которых строятся стратегии управления риском

ликвидности

1) наращивание собственного капитала банка, выпуск дополнительных эмиссий акций;

2)

выпуск и размещение на рынке долговых ценных бумаг банка;3) увеличение срочной и онкольной ресурсной базы как за счет притока

новых клиентов, так и за счет привлечениия краткосрочных кредитов

(депозитов) посредством предоставления более выгодных по сравнению с

рынком условий;

4) увеличение количества банков-контрагентов, открывающих на банк кредитные линии;

5) увеличение общей суммы открытых на банк лимитов в банках- контрагентах;

6) заключение соглашений с банками-корреспондентами о предоставлении

овердрафта по счетам «ностро»;

7) поддержание первичных резервов на установленном лимитном уровне,

соответствующем для сценария, выбранного в качестве базового;

8) формирование и поддержание вторичных резервов на установленном

лимитном уровне, соответствующем для базового сценария;

9) изменение структуры ресурсной базы, то есть изменение соотношения

срочной и онкольной базы путем индивидуальной работы с клиентами и

предоставлением выгодных для них условий срочного размещения;

Слайд 36 10) предварительное заключение всех договоров для будущего рефинансирования,

например возможного получения ломбардных кредитов

в Банке России и/или денежных

средств по сделкам РЕПО на финансовыхрынках;

11) поддержание необходимого количества ценных бумаг инвестиционного

портфеля, которые могут быть приняты в качестве залогов для ломбардного кредитования в Банке России и/или кредитования по сделкам РЕПО на финансовых рынках;

12) корректировка кредитных планов с целью обеспечения ликвидности,

например приостановление кредитования на срок до момента восстановления ликвидности;

13) увеличение специальных мероприятий повышения имиджа банка как устойчивого и надежного финансового института;

14) приостановление проведения расходов (особенно капитальных затрат) насколько возможно, до момента восстановления ликвидности, наращивание кредиторской задолженности;

15) проведение переговоров с основными кредиторами по реструктуризации долгов, кредиторской задолженности;

16) усиление претензионно-исковой работы по взысканию просроченной

дебиторской задолженности банку;

17) срочная продажа активов (инвестиционного портфеля, части основных

средств и т.д. в соответствии с приоритетами):

18) планирование и прогнозирование перспективного состояния ликвидности с применением параметров и условий альтернативных сценариев.

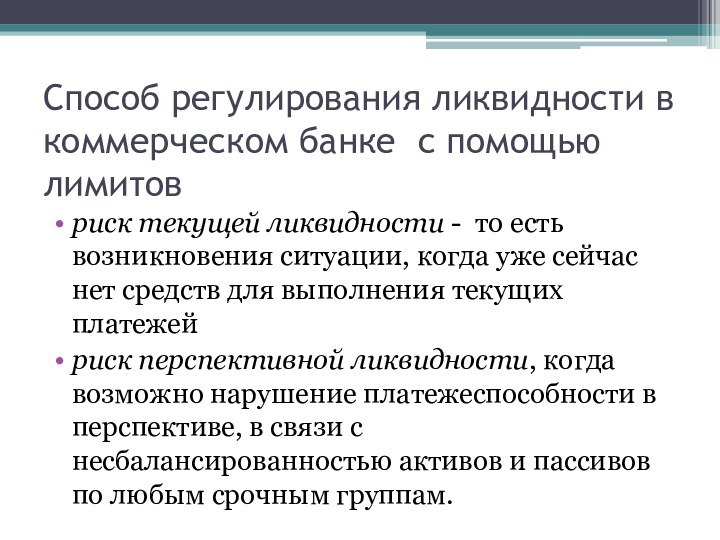

Слайд 38 Способ регулирования ликвидности в коммерческом банке с помощью

лимитов

риск текущей ликвидности - то есть возникновения ситуации, когда

уже сейчас нет средств для выполнения текущих платежейриск перспективной ликвидности, когда возможно нарушение платежеспособности в перспективе, в связи с несбалансированностью активов и пассивов по любым срочным группам.

Слайд 39

Виды лимитов и способы их поддержания

Лимит текущей ликвидности

представляет собой предельную сумму дефицита ликвидности на срок до

1 месяца.Расчет объема неработающих активов должен осуществляться по формуле:

объем неработающих активов = пассив — актив срочный — плановый дефицит ликвидности.

Лимит представляет собой агрегированный показатель – предельный коэффициент дефицита ликвидности. Он рассчитывается по формуле:

дефицит ликвидности/чистая валюта баланса банка × 100 %.

Слайд 40

Стратегия банка и установление лимитов ликвидности.

Консервативная политика -

дефицит текущей ликвидности отсутствует и лимит равен 0

Агрессивная политика

– дефицит равен объему возможного привлечения МБК и рыночной цене высоколиквидных активовСлайд 41 Примеры состояния активов и пассивов при консервативной и

агрессивной политике

Для консервативной политики в области текущей ликвидности характерно

соответствие или превышение активов над пассивами по группе до 1 месяца. В приведенном варианте активы превышают пассивы по всем срочным группам. ЭПо более дальним срочным группам сроки активов не превосходят сроков пассивов. Таким образом, в приведенном примере риски ликвидности отсутствуют.сумма 100 000 000, находящаяся на корсчете и в кассе, переведена в кредиты на срок свыше 1 года

удлинен срок кредитов на меньшие суммы

укорочен срок пассивных векселей

Лимит текущей ликвидности установлен в сумме 80 000 000 (суммы ликвидных ценных бумаг, сроком погашения более 1 месяца с дисконтом 50% и суммы возможного привлечения межбанковского кредита, например, 30 000 000)

Дефицит ликвидности по совокупному балансу составил 130 000 000, это соответствует лимиту перспективной ликвидности 22% (130 000 000/580 000 000)

Слайд 43

Базельские принципы организации системы эффективного управления риском ликвидности.

1)

наличие повседневной стратегии управления ликвидностью;

2) утверждение Советом директоров

банка стратегии и основных направлений политики управления ликвидностью; 3) наличие управленческих структур для эффективной реализации стратегии ликвидности,

4) наличие информационной системы для измерения, мониторинга, контроля и отчетности о риске ликвидности;

5) осуществление процесса постоянного измерения и мониторинга потребностей в чистом финансировании;

6) осуществление анализа состояния ликвидности с использованием всевозможных сценариев;

7) оперативное пересматривание условных допущений, используемых в процессе управления ликвидностью с целью определения их дальнейшей действенности;

8) наличие и постоянный пересмотр мер по диверсификации обязательств и обеспечению своей способности продавать активы;

9) наличие плана действий на случай непредвиденных обстоятельств, стратегии управления кризисом ликвидности и процедуры восполнения дефицита ликвидности;

10) наличие системы измерения, мониторинга и контроля за позициями ликвидности в основных валютах, которыми он активно оперирует;

11) пересмотр лимитов позиций при несовпадении между потоками наличности во всех валютах и в каждой валюте в отдельности;

12) наличие надежной системы внутреннего контроля за процессом управления риском ликвидности;

13) наличие адекватного механизма раскрытия информации о банке в целях ознакомления общественности с деятельностью КО и его устойчивостью;

14) осуществление независимой оценки стратегии, политики, процедур и практики управления ликвидностью со стороны надзорных органов