- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Операции по внешнеэкономической деятельности

Содержание

- 2. Операции по покупке-продаже иностранной валюты и порядок отражения их в учёте

- 3. 1. Понятие конверсионных операций и признаки их

- 4. О валютном регулировании и валютном контроле: Закон

- 5. 1. Дать понятия и показать виды операций

- 6. 1. Понятие конверсионных операций

- 7. Операции по покупке-продаже (конверсионные операции) иностранной валюты,

- 8. Основной доход от операций с иностранной валютой

- 9. Объемы конверсионных операций напрямую зависят от размера

- 10. Рейтинг банков по доходам от купли-продажи иностранной

- 11. – это операции по покупке -продаже наличной

- 12. Конверсионные операции– это сделки участников валютного рынка

- 13. Конверсионные операции – это заключение и исполнение контракта по купле-продаже

- 14. Признаки классификации конверсионных операций

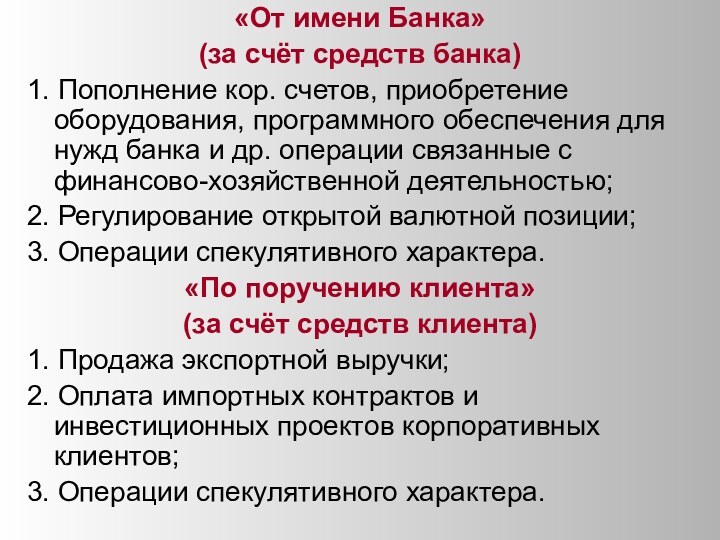

- 15. Конверсионные операции«От имени Банка»

- 16. «От имени Банка»(за счёт средств банка)1. Пополнение

- 17. Конверсионные операции В зависимости от места проведения

- 18. Внебиржевой рынокПреимущества:1. Достаточно низкая себестоимость затрат на

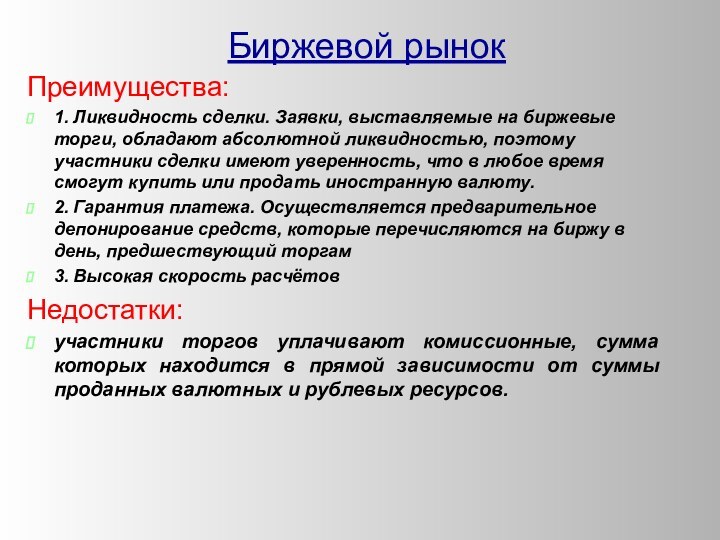

- 19. Биржевой рынокПреимущества:1. Ликвидность сделки. Заявки, выставляемые на

- 20. Основную роль

- 21. Конверсионные операцииВ зависимости от сроков расчётов

- 22. Цели проведения конверсионных операцийПолучение прибылиХеджирование валютных рисковРегулирование открытой валютной позицииИные цели (например, выполнение заявок клиентов)

- 23. 2. Виды конверсионных операций

- 24. Конверсионные операцииКассовыеСрочные (forward)today spottomorrow outrightswapbuy and sellsell and buy

- 25. Кассовые (наличные) сделки - сделки с

- 26. Сделки «Today»операции, при которых дата валютирования (дата

- 27. Сделки «Tomorrow»операции, при которых дата валютирования отстоит

- 28. Сделки «Спот»операции, при которых дата валютирования отстоит

- 29. Срочные сделки – сделки с поставкой валюты на срок свыше2-х рабочих дней до 5 лет.

- 30. Первая срочная сделка была заключена в

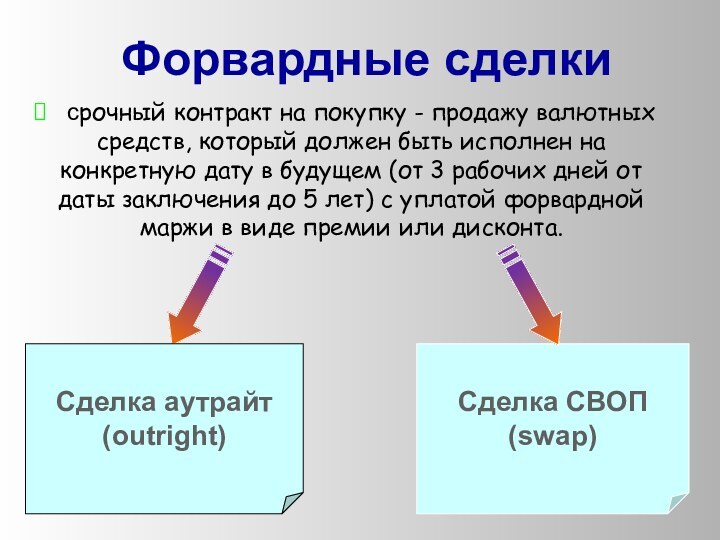

- 31. срочный контракт на покупку -

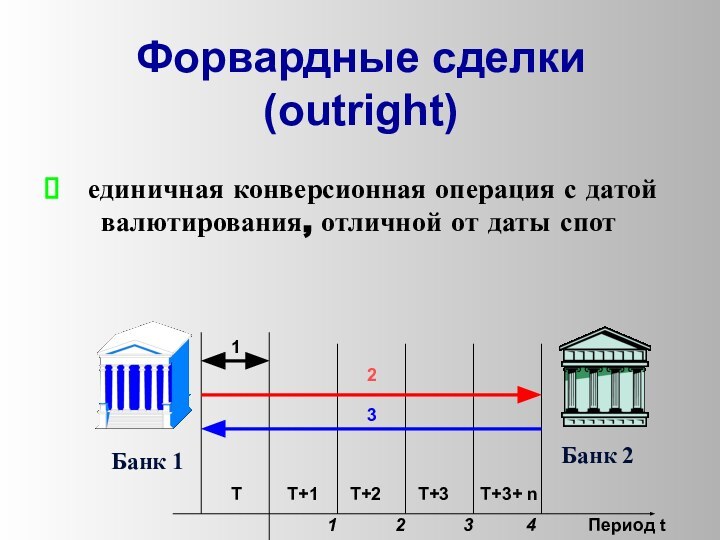

- 32. Форвардные сделки (outright) единичная

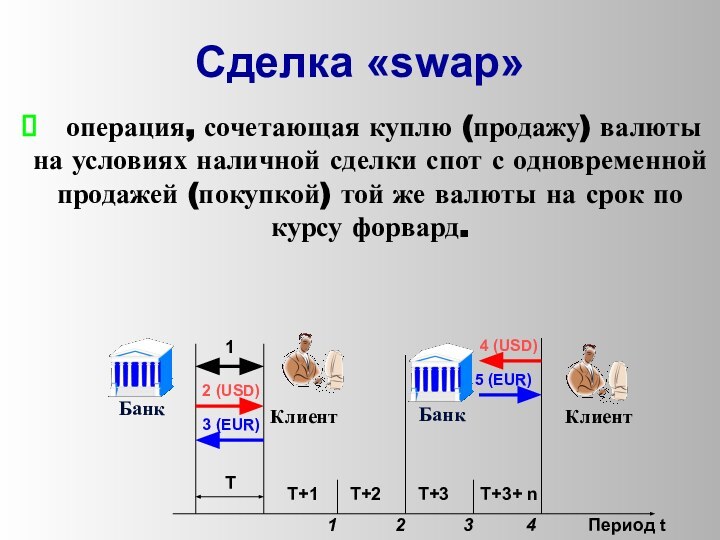

- 33. Сделка «swap» операция, сочетающая куплю (продажу)

- 34. В настоящее время также используется разновидность валютных

- 35. Внебиржевой кассовый оборот валютного рынка Российской Федерации c 20.01.2012 по 20.11.2012

- 36. Внебиржевой кассовый оборот валютного рынка Российской Федерации c 29.11.2012 по 29.04.2013

- 37. Курс доллара США к рублю на межбанковском

- 38. Факторы, влияющие на величину официального валютного курса

- 39. Общий средний дневной оборот валют по межбанковским

- 40. Факторы, влияющие на объемы продаж иностранной валюты

- 41. Поскольку форвардные операции совершаются на внебиржевом сегменте валютного

- 42. Помимо конверсионных существуют также срочные биржевые операции,

- 43. Инструменты валютного рынкаКонверсионные операцииДеривативы (срочные биржевые операции) SPOTФорвардные валютные сделкиВалютные фьючерсыВалютно-процентные свопыВалютные опционыOUTRIGHTВалютные свопы

- 44. Дериватив (производный финансовый инструмент) – финансовый инструмент,

- 45. Производные финансовые инструменты используются в основном на

- 46. Рассмотрим производные инструменты валютного рынка, наиболее часто применяемые на практике при проведении торгов на валютных биржах.

- 48. Участники срочного биржевого валютного рынка,

- 49. Для гарантирования исполнения обязательств по сделкам,

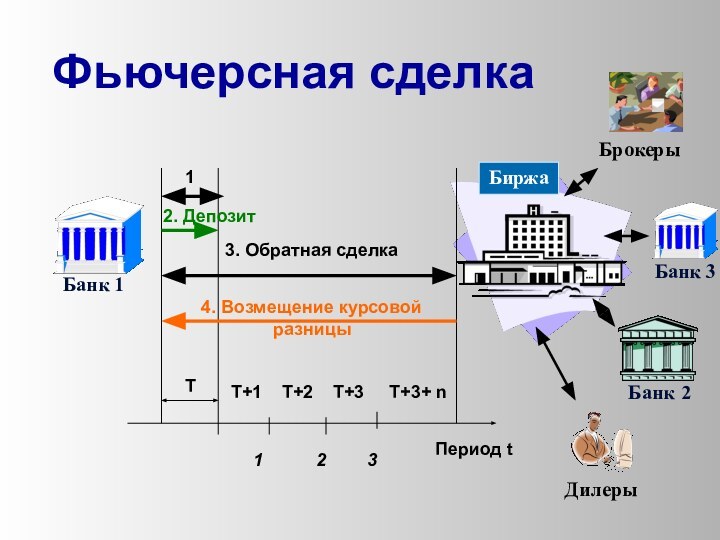

- 50. Фьючерсная сделкаПериод tTT+1T+2T+3123БиржаБрокерыДилерыT+3+ n14. Возмещение курсовой разницы3. Обратная сделка2. Депозит

- 51. Фьючерсные операции во многих

- 53. Опцион В соответствии с условиями опционного контракта

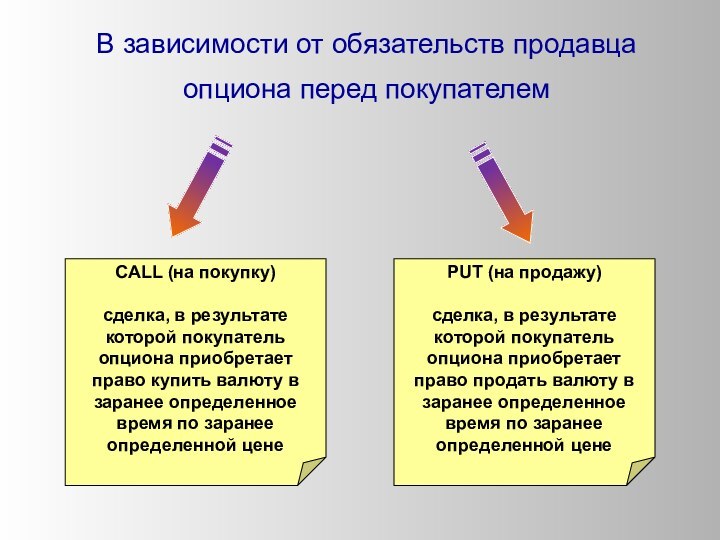

- 54. В зависимости от обязательств продавца опциона перед покупателем

- 55. Опционные операции могут

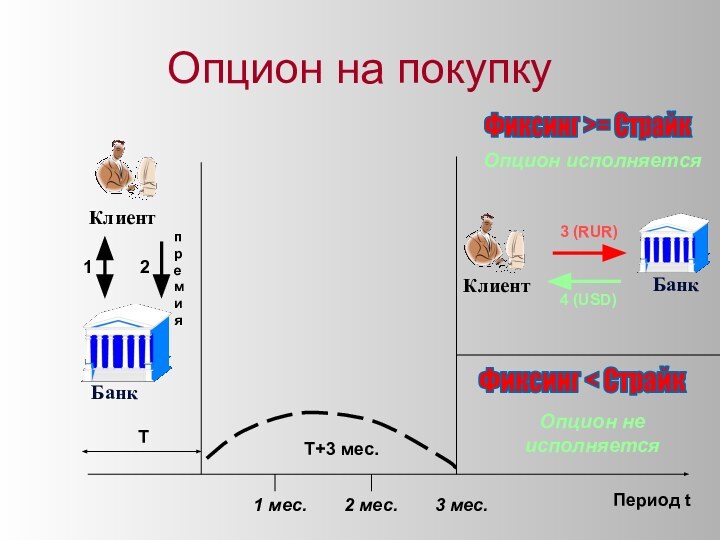

- 56. Основные понятияБазовая валюта – валюта, в которой

- 57. Опцион на покупкуКлиент12премияПериод t TT+3 мес.1

- 58. Объём торгов на российских биржах (млрд.

- 59. 3. Порядок отражения в учёте конверсионных операций

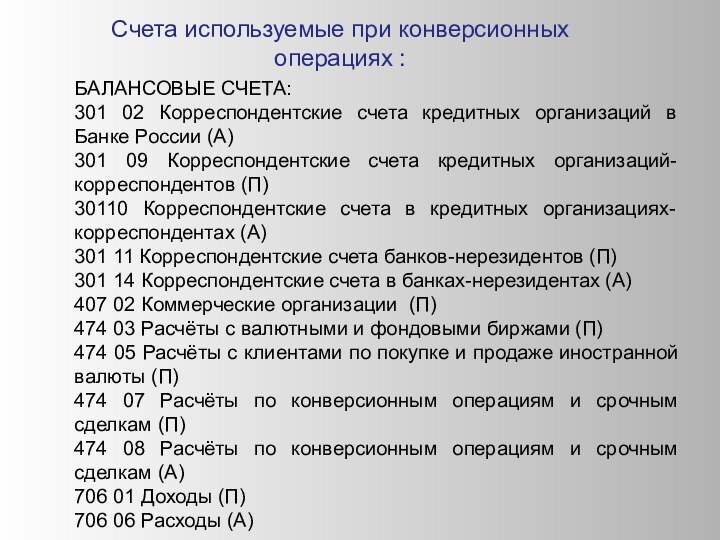

- 60. Счета используемые при конверсионных операциях :БАЛАНСОВЫЕ СЧЕТА:301

- 61. ВНЕБАЛАНСОВЫЕ СЧЕТА:930 01 Требования по поставке денежных

- 62. Кассовые сделки с поставкой today отражаются в

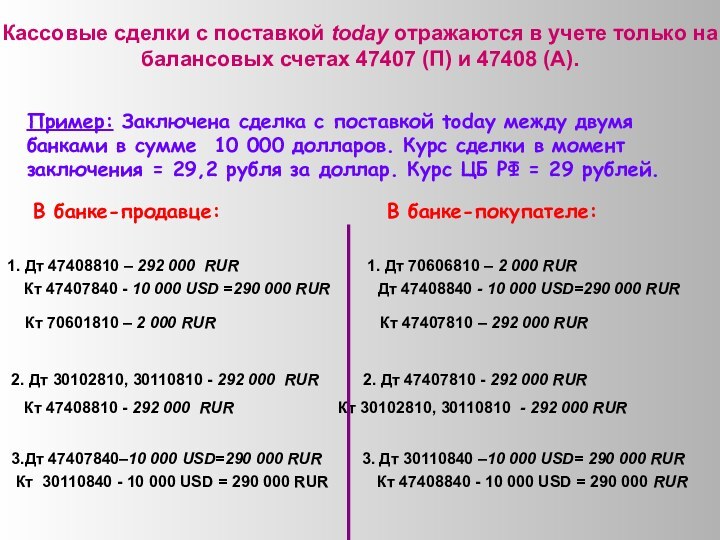

- 63. При отражении в учете tomorrow и spot

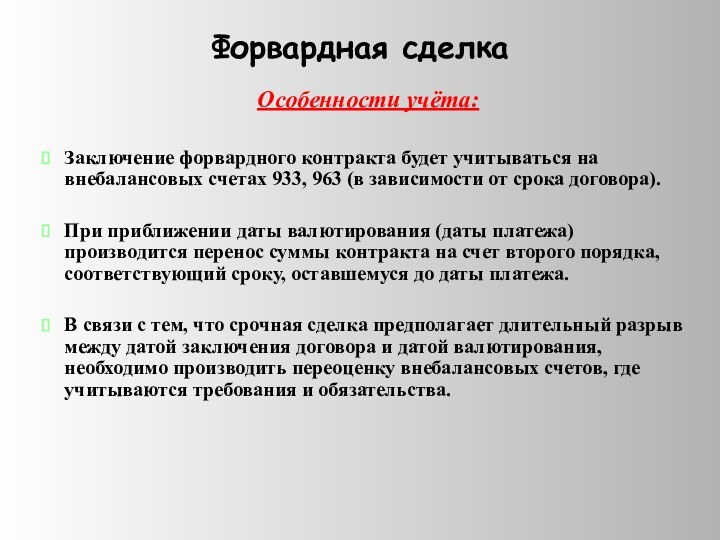

- 64. Форвардная сделкаОсобенности учёта:Заключение форвардного контракта будет учитываться

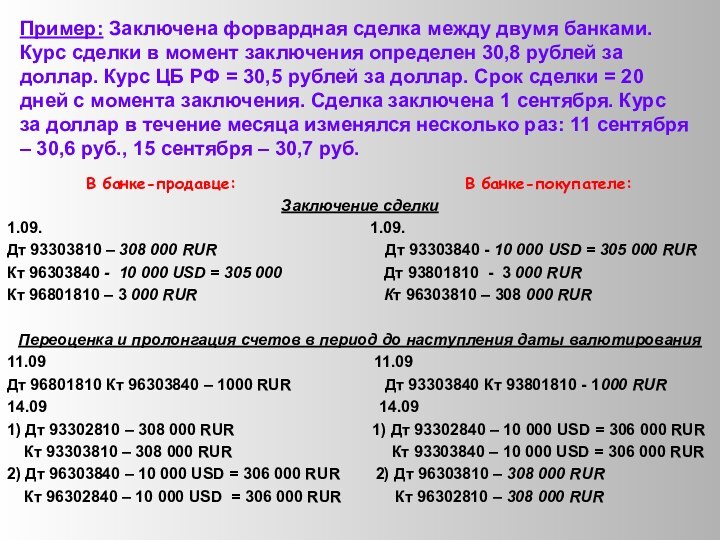

- 65. Пример: Заключена форвардная сделка между двумя банками.

- 67. Пример. Заключена беспоставочная форвардная сделка между двумя

- 68. Взаимозачет осуществляется проводками:Дт 47407 840 1

- 69. Сделки своп с иностранной валютой

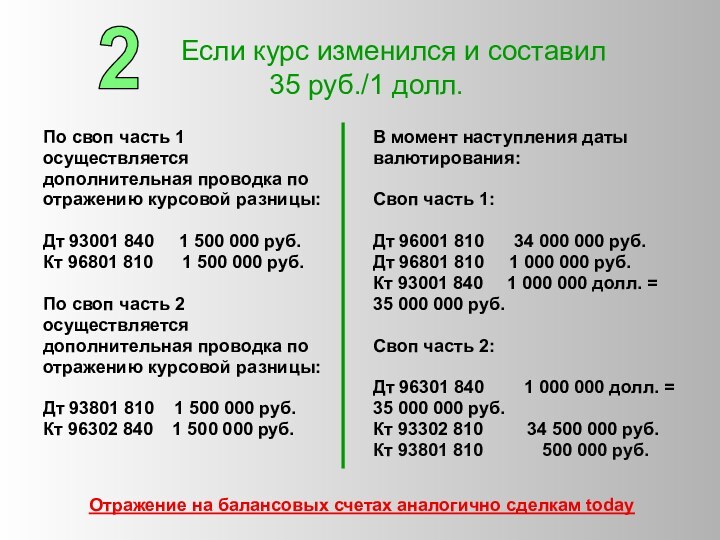

- 70. Если курс изменился и составил

- 71. Если курс изменился

- 72. Учет операций банка с клиентами по покупке-продаже

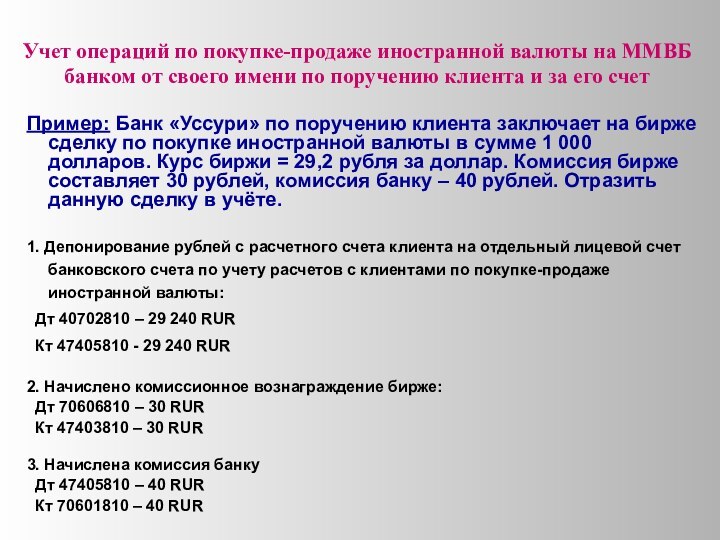

- 73. Учет операций по покупке-продаже иностранной валюты на

- 74. 4. Перечисление денежных средств на биржу:а) Дт

- 75. Выводы:Объём конверсионных сделок ограничен величиной собственного капитала

- 76. Скачать презентацию

- 77. Похожие презентации

Слайд 3 1. Понятие конверсионных операций и признаки их

классификации.

2. Виды операций по покупке-

продаже иностранной валюты.3. Порядок отражения в учете

конверсионных операций.

Содержание:

Слайд 4 О валютном регулировании и валютном контроле: Закон РФ

от 10.12.2003 № 173-ФЗ (в ред. от 05.06.2012)

О правилах

ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации: Положение ЦБ РФ от 16.07.2012 №385-ПБанковское дело. Актуальные проблемы валютной политики в России, № 3, 2013.

Бухгалтерский учёт в кредитных организациях № 8, 2008г.

Валютный и денежный рынки: под ред. А.Ильина 2002.

Валютное регулирование и валютный контроль. Обменный курс: новый взгляд на старую проблему, № 9, 2012.

Красавина Л.Н., Смыслов Д.В. Международные валютно-кредитные и финансовые отношения: учебник. - 3-е изд., перераб. и доп. – М.: Финансы и статистика, 2008. – 576 с.

Официальный сайт Центрального банка Российской Федерации: www.cbr.ru

Список литературы:

Слайд 5 1. Дать понятия и показать виды операций по

покупке-продаже иностранной валюты, проводимых коммерческими банками.

2. Рассмотреть классификацию конверсионных

операций по различным признакам.3. Показать отражение в учёте конверсионных операций.

Цель лекции:

Слайд 7

Операции по покупке-продаже (конверсионные операции) иностранной валюты, в

соответствии с законом № 173 ФЗ «О валютном регулировании

и контроле», проводятся через уполномоченные банки, которые имеют лицензию ЦБ РФ на осуществление операций с иностранной валютой.В последнее время банки активно проводят конверсионные операции, так как они являются одним из значимых источников доходов.

Слайд 8 Основной доход от операций с иностранной валютой кредитная

организация получает от купли-продажи иностранной валюты за рубли в

наличной и безналичной формах.Дополнительным доходом является переоценка (положительная курсовая разница) средств в иностранной валюте.

Слайд 9 Объемы конверсионных операций напрямую зависят от размера собственного

капитала банка.

С целью минимизации валютного риска установлены лимиты открытых

валютных позиций в процентном соотношении к капиталу банка, которые ограничивают банк в проведении операций с иностранной валютой. Слайд 10 Рейтинг банков по доходам от купли-продажи иностранной валюты

в наличной и безналичной формах.

В 2013 году 4 место

занял МДМ банк вследствие увеличения объема конверсионных операций, тогда как Райффайзенбанк снизил объем этих операций. Альфа-банк по-прежнему занимает лидирующую позицию.

Слайд 11

– это операции по покупке -продаже наличной и

безналичной иностранной валюты за безналичные рубли

(FOREX)

Конверсионные операции

(Foreign

Exchange Operation)

Слайд 12

Конверсионные операции

– это сделки участников валютного рынка по

обмену оговоренных сумм денежной единицы одной страны на валюту

другой страны по согласованному курсу с проведением расчетов на определенную дату.

Слайд 13

Конверсионные операции

– это заключение и исполнение контракта по купле-продаже валюты

с определенными условиями (сумма, курс, срок исполнения) между участниками рынка.

Слайд 15

Конверсионные операции

«От имени Банка»

«От имени Банка»

(за счёт средств банка)

(по поручению клиента)Клиент

В зависимости от характера проведения

Слайд 16

«От имени Банка»

(за счёт средств банка)

1. Пополнение кор.

счетов, приобретение оборудования, программного обеспечения для нужд банка и

др. операции связанные с финансово-хозяйственной деятельностью;2. Регулирование открытой валютной позиции;

3. Операции спекулятивного характера.

«По поручению клиента»

(за счёт средств клиента)

1. Продажа экспортной выручки;

2. Оплата импортных контрактов и инвестиционных проектов корпоративных клиентов;

3. Операции спекулятивного характера.

Слайд 17

Конверсионные операции

В зависимости от места проведения

Межбанковский

Биржа валютный рынок (внебиржевой рынок) (биржевой рынок)

Биржа

Spot Forward Futures Option

(Outright)

Swap

Слайд 18

Внебиржевой рынок

Преимущества:

1. Достаточно низкая себестоимость затрат на операции

по обмену валют. На внебиржевом рынке нет дополнительных комиссий

по проведению сделки.2. Более высокая скорость расчетов, чем при торговле на валютной бирже. Сделки проводятся в течение всего операционного дня, а не в строго определенное время биржевой сессии

Недостатки:

более высокая степень риска, который полностью лежит на покупателе и продавце.

Слайд 19

Биржевой рынок

Преимущества:

1. Ликвидность сделки. Заявки, выставляемые на биржевые

торги, обладают абсолютной ликвидностью, поэтому участники сделки имеют уверенность,

что в любое время смогут купить или продать иностранную валюту.2. Гарантия платежа. Осуществляется предварительное депонирование средств, которые перечисляются на биржу в день, предшествующий торгам

3. Высокая скорость расчётов

Недостатки:

участники торгов уплачивают комиссионные, сумма которых находится в прямой зависимости от суммы проданных валютных и рублевых ресурсов.

Слайд 20 Основную роль в

биржевой жизни России играют только две валютные биржи:

- Московская межбанковская валютная биржа (ММВБ)

- Российская Торговая Система (РТС) – Московская межбанковская валютная биржа (ММВБ)

Доля занимаемого рынка

Слайд 21

Конверсионные операции

В зависимости от сроков расчётов

Кассовые

Срочные

(Наличные)

(Forward)SPOT TOD TOM

SWAP Outright

Слайд 22

Цели проведения конверсионных операций

Получение прибыли

Хеджирование валютных рисков

Регулирование открытой

валютной позиции

Иные цели (например, выполнение заявок клиентов)

Слайд 24

Конверсионные операции

Кассовые

Срочные (forward)

today

spot

tomorrow

outright

swap

buy and sell

sell and

Слайд 25

Кассовые (наличные)

сделки -

сделки с немедленной

поставкой

валюты

либо с поставкой валюты на

срок не более

2-х рабочих дней.

Слайд 26

Сделки «Today»

операции, при которых дата валютирования (дата перечисления

средств) совпадает с датой заключения сделки (от англ. today — сегодня).

1. Заключение

договора2. Поставка валюты (USD)

3. Поставка валюты (EUR)

T

Период t

Слайд 27

Сделки «Tomorrow»

операции, при которых дата валютирования отстоит от даты

заключения сделки на один рабочий день (от англ. tomorrow — завтра).

Период

t T

T+1

1

1

2

3

Слайд 28

Сделки «Спот»

операции, при которых дата валютирования отстоит от даты

заключения сделки на два рабочих дня (Tom-Next (от англ. next — следующий)

или Spot в узком смысле слова).Период t

T

T+1

1

1

2

3

2

T+2

Слайд 30

Первая срочная сделка была заключена в Японии

в 1730 году на рисовой бирже и называлась «заблаговременная

контрактация». В России интерес к заключению срочных сделок особенно активно возрос в начале XXI века.Слайд 31 срочный контракт на покупку - продажу

валютных средств, который должен быть исполнен на конкретную дату

в будущем (от 3 рабочих дней от даты заключения до 5 лет) с уплатой форвардной маржи в виде премии или дисконта.Форвардные сделки

Сделка аутрайт

(outright)

Сделка СВОП

(swap)

Слайд 32

Форвардные сделки (outright)

единичная конверсионная операция с

датой валютирования, отличной от даты спот

Период t

T

T+1

T+2

T+3

T+3+ n

1

2

3

4

1

2

3

Слайд 33

Сделка «swap»

операция, сочетающая куплю (продажу) валюты

на условиях наличной сделки спот с одновременной продажей (покупкой)

той же валюты на срок по курсу форвард.Период t

T

T+1

T+2

T+3

T+3+ n

1

2

3

4

Клиент

1

2 (USD)

3 (EUR)

Клиент

4 (USD)

5 (EUR)

Слайд 34 В настоящее время также используется разновидность валютных СВОПов,

которые включают:

первоначальный обмен номинальных сумм двух валют по

обменной ставке СПОТ;обратный обмен номинальной стоимости суммы в срок и по первоначальному курсу;

участники валютного СВОПа соглашаются обмениваться одинаковой суммой двух разных валют на определённое время.

Данные сделки как правило совершаются с целью регулирования открытой валютной позиции банков.

Слайд 35 Внебиржевой кассовый оборот валютного рынка Российской Федерации c 20.01.2012 по

20.11.2012

Слайд 36 Внебиржевой кассовый оборот валютного рынка Российской Федерации c 29.11.2012 по

29.04.2013

Слайд 37 Курс доллара США к рублю на межбанковском рынке

в период с 01.12 по 03.13 года

На ММБВ курс

рубля резко поднялся до 32 руб./долл в мае-августе 2012. Эти перемены происходят на фоне ослабления ценового давления на рынке нефти. Слайд 39 Общий средний дневной оборот валют по межбанковским конверсионным

операциям на внутреннем валютном рынке РФ в 2012-2013 годах.

(млн. долл.)Слайд 41 Поскольку форвардные операции совершаются на внебиржевом сегменте валютного рынка,

обязательства контрагентов по ним ничем не обеспечены.

Так как между

заключением сделки и ее исполнением проходит длительное время, за этот период может существенно измениться финансовое положение участников рынка.Риск невыполнения обязательств сделки по форвардной операции гораздо больше, чем по сделкам спот. Более того, на внебиржевом рынке отсутствуют эффективные механизмы гарантирования исполнения сделки. Если к моменту исполнения сделки курс валюты существенно изменился, для одного из участников сделки уплата неустойки за неисполнение контракта может оказаться более выгодной, чем исполнение сделки.

Слайд 42 Помимо конверсионных существуют также срочные биржевые операции, чаще

называемые деривативами.

В общей структуре инструментов валютного рынка их

можно выделить следующим образом.

Слайд 43

Инструменты валютного рынка

Конверсионные операции

Деривативы (срочные биржевые операции)

SPOT

Форвардные

валютные сделки

Валютные фьючерсы

Валютно-процентные свопы

Валютные опционы

OUTRIGHT

Валютные свопы

Слайд 44 Дериватив (производный финансовый инструмент) – финансовый инструмент, цели

и условия которого базируются на соответствующих параметрах другого финансового

инструмента, который будет являться базовым. Обычно целью покупки дериватива является не получение конкретного актива, а получение дохода от изменения его цены.Слайд 45 Производные финансовые инструменты используются в основном на биржевом

рынке, чему способствует продуманный механизм исполнения сделок: в расчётную

палату биржи вносятся резервные депозиты для выполнения обязательств в случае некредитоспособности контрагентов.Слайд 46 Рассмотрим производные инструменты валютного рынка, наиболее часто применяемые

на практике при проведении торгов на валютных биржах.

Слайд 47

Валютные фьючерсы

Впервые

фьючерсные валютные контракты были введены в обращение подразделением денежного рынка Чикагской биржи в 1972 г. Фьючерсные валютные операции основаны на использовании сложного механизма заключения и исполнения сделок, гарантирующего исполнение обязательств контрагентами и обеспечивающего высокую ликвидность фьючерсных контрактов. *

* Обязательно предусматривается наличие денежных средств на корреспондентских счетах

Слайд 48 Участники срочного биржевого валютного рынка, желающие

совершить фьючерсную операцию, уведомляют об этом расчетную палату биржи, на которой

ведутся торги.После этого заключаются две независимые фьючерсные сделки: между РПБ и покупателем (на продажу валюты покупателю) и между РПБ и продавцом (на покупку валюты у продавца).

1

2

Слайд 49 Для гарантирования исполнения обязательств по сделкам, заключенным

с РПБ, участники рынка при заключении фьючерсной сделки обязаны внести

в РПБ резервный депозит в объеме, составляющем определенную долю от суммы сделки, зависящую от срока сделки и неустойчивости курса валюты. В том случае, если участник рынка окажется некредитоспособен, его обязательства выполняются за счет средств, внесенных на резервный депозит.3

Слайд 50

Фьючерсная сделка

Период t

T

T+1

T+2

T+3

1

2

3

Биржа

Брокеры

Дилеры

T+3+ n

1

4. Возмещение курсовой разницы

3. Обратная

сделка

2. Депозит

Слайд 51 Фьючерсные операции во многих случаях являются

беспоставочными - предполагается, что между участниками производятся только денежные

расчёты в сумме разницы между ценой контракта и ценой актива на дату исполнения контракта.

В момент истечения срока исполнения

фьючерсного контракта стороны не осуществляют

физической поставки друг другу соответствующей

валюты. Сторона сделки, которая понесла убытки

при исполнении фьючерсного контракта, обязана

перечислить другой стороне сделки сумму этих

убытков.

Слайд 53

Опцион

В соответствии с условиями опционного контракта один

из участников опционной операции (покупатель опциона) имеет право совершить валютную

конверсионную операцию на заранее определенных условиях (сумма, курс, срок) или отказаться от ее совершения. Второй участник сделки (продавец опциона) обязан совершить сделку, если этого потребует покупатель опциона.

Слайд 54

В зависимости от обязательств продавца опциона перед покупателем

CALL

(на покупку)

сделка, в результате которой покупатель опциона приобретает

право купить валюту в заранее определенное время по заранее определенной цене

PUT (на продажу)

сделка, в результате которой покупатель опциона приобретает право продать валюту в заранее определенное время по заранее определенной цене

Слайд 55 Опционные операции могут быть

как поставочными, так и беспоставочными. Как правило, на биржевом рынке опционов

преобладают беспоставочные контракты, а на внебиржевом — поставочные.Расчетный (беспоставочный) опцион не заканчивается поставкой базового актива.

Поставочный опцион заканчивается поставкой базового актива и полной оплатой на условиях сделки (договора).

Слайд 56

Основные понятия

Базовая валюта – валюта, в которой выражена

сумма

опциона и за единицу которой устанавливается курс

другой

валюты, участвующей в сделке.Премия –

сумма валюты, уплачиваемая покупателем

опциона продавцу опциона за покупку опциона.

Страйк –

курс покупки базовой валюты, согласованный

сторонами при заключении сделки.

Фиксинг –

курс базовой валюты к сопряженной валюте

по состоянию на оговоренный сторонами при

заключении сделки момент времени, используемый

в дату истечения опциона покупателем опциона для

принятия решения о его исполнении.

Слайд 57

Опцион на покупку

Клиент

1

2

премия

Период t

T

T+3 мес.

1 мес.

2

мес.

3 мес.

Фиксинг >= Страйк

Фиксинг < Страйк

Клиент

Опцион не исполняется

Опцион исполняется

3

(RUR)4 (USD)

Слайд 58

Объём торгов на российских биржах

(млрд. долл.)

В октябре

на большинстве сегментов рынка биржевых деривативов среднедневные обороты торгов

уменьшились. Активизация участников торгов наблюдалась только на фондовом сегменте рынка фьючерсов.Средний дневной оборот торгов на срочном рынке Московской Биржи в октябре по сравнению с сентябрем уменьшился на 10,6%. Суммарный объем открытых позиций по фьючерсам и опционам увеличился на 18,1%

Слайд 60

Счета используемые при конверсионных операциях :

БАЛАНСОВЫЕ СЧЕТА:

301 02

Корреспондентские счета кредитных организаций в Банке России (А)

301 09

Корреспондентские счета кредитных организаций-корреспондентов (П)30110 Корреспондентские счета в кредитных организациях-корреспондентах (А)

301 11 Корреспондентские счета банков-нерезидентов (П)

301 14 Корреспондентские счета в банках-нерезидентах (А)

407 02 Коммерческие организации (П)

474 03 Расчёты с валютными и фондовыми биржами (П)

474 05 Расчёты с клиентами по покупке и продаже иностранной валюты (П)

474 07 Расчёты по конверсионным операциям и срочным сделкам (П)

474 08 Расчёты по конверсионным операциям и срочным сделкам (А)

706 01 Доходы (П)

706 06 Расходы (А)

Слайд 61

ВНЕБАЛАНСОВЫЕ СЧЕТА:

930 01 Требования по поставке денежных средств

(нал. деньги) (А)

933 01-11 Требования по поставке денежных средств

с разным сроком (А)938 01 Нереализованные курсовые разницы по переоценке иностранной валюты (А)

950 03 Нереализованные курсовые разницы по переоценке требований и обязательств при изменении курсов валют (А)

960 01 Обязательства по поставке денежных средств (нал. деньги) (П)

963 01-11 Обязательства по поставке денежных средств с различным сроком (П)

968 01 Нереализованные курсовые разницы по переоценке ин. Валюты (П)

971 03 Нереализованные курсовые разницы по переоценке требований и обязательств при изменении курсов валют( П)

Слайд 62 Кассовые сделки с поставкой today отражаются в учете

только на балансовых счетах 47407 (П) и 47408 (А).

Пример:

Заключена сделка с поставкой today между двумя банками в сумме 10 000 долларов. Курс сделки в момент заключения = 29,2 рубля за доллар. Курс ЦБ РФ = 29 рублей. В банке-продавце: В банке-покупателе:

1. Дт 47408810 – 292 000 RUR 1. Дт 70606810 – 2 000 RUR

Кт 47407840 - 10 000 USD =290 000 RUR

Дт 47408840 - 10 000 USD=290 000 RUR

Кт 70601810 – 2 000 RUR Кт 47407810 – 292 000 RUR

2. Дт 30102810, 30110810 - 292 000 RUR 2. Дт 47407810 - 292 000 RUR

Кт 47408810 - 292 000 RUR Кт 30102810, 30110810 - 292 000 RUR

3.Дт 47407840–10 000 USD=290 000 RUR 3. Дт 30110840 –10 000 USD= 290 000 RUR

Кт 30110840 - 10 000 USD = 290 000 RUR Кт 47408840 - 10 000 USD = 290 000 RUR

Слайд 63 При отражении в учете tomorrow и spot заключение

договора первоначально отражается на внебалансовых счетах 930 и 960.

Пример:

Заключена сделка с поставкой tomorrow между двумябанками в сумме 10 000 долларов. Курс сделки в момент

заключения = 29,2 рублей за доллар. Курс ЦБ РФ = 29 рублей.

В банке-продавце: В банке-покупателе:

Заключение сделки

1. Дт 93001810 – 292 000 RUR 1. Дт 93801810 – 2 000 RUR

КТ 96001840 - 10 000 USD = 290 000 Дт 93001840 - 10 000 USD = 290 000 RUR

Кт 96801810 – 2 000 RUR Кт 96001810 - 292 000 RUR

В момент наступления даты валютирования

2. Дт 96801810 – 2 000 RUR 2. Дт 96001810 – 292 000 RUR

Дт 96001840 –10 000 USD = 290 000 RUR Кт 93001840 - 10 000 USD = 290 000 RUR

Кт 93001810 - 292 000 RUR Кт 93801810 - 2 000 RUR

Отражение на балансовых счетах аналогично сделкам today

Слайд 64

Форвардная сделка

Особенности учёта:

Заключение форвардного контракта будет учитываться на

внебалансовых счетах 933, 963 (в зависимости от срока договора).

При

приближении даты валютирования (даты платежа) производится перенос суммы контракта на счет второго порядка, соответствующий сроку, оставшемуся до даты платежа.В связи с тем, что срочная сделка предполагает длительный разрыв между датой заключения договора и датой валютирования, необходимо производить переоценку внебалансовых счетов, где учитываются требования и обязательства.

Слайд 65 Пример: Заключена форвардная сделка между двумя банками. Курс

сделки в момент заключения определен 30,8 рублей за доллар.

Курс ЦБ РФ = 30,5 рублей за доллар. Срок сделки = 20 дней с момента заключения. Сделка заключена 1 сентября. Курс за доллар в течение месяца изменялся несколько раз: 11 сентября – 30,6 руб., 15 сентября – 30,7 руб.В банке-продавце: В банке-покупателе:

Заключение сделки

1.09. 1.09.

Дт 93303810 – 308 000 RUR Дт 93303840 - 10 000 USD = 305 000 RUR

Кт 96303840 - 10 000 USD = 305 000 Дт 93801810 - 3 000 RUR

Кт 96801810 – 3 000 RUR Кт 96303810 – 308 000 RUR

Переоценка и пролонгация счетов в период до наступления даты валютирования

11.09 11.09

Дт 96801810 Кт 96303840 – 1000 RUR Дт 93303840 Кт 93801810 - 1000 RUR

14.09 14.09

1) Дт 93302810 – 308 000 RUR 1) Дт 93302840 – 10 000 USD = 306 000 RUR

Кт 93303810 – 308 000 RUR Кт 93303840 – 10 000 USD = 306 000 RUR

2) Дт 96303840 – 10 000 USD = 306 000 RUR 2) Дт 96303810 – 308 000 RUR

Кт 96302840 – 10 000 USD = 306 000 RUR Кт 96302810 – 308 000 RUR

Слайд 66

15.09

15.09Дт 96801810 Кт 96302840 - 1000 RUR Дт 93302840 Кт 93801810 - 1000 RUR

19.09 19.09

1) Дт 93301810 – 308 000 RUR 1) Дт 93301840 – 10 000 USD = 307 000 RUR

Кт 93302810 – 308 000 RUR; Кт 93302840 – 10 000 USD = 307 000 RUR;

2) Дт 96302840 – 10 000 USD = 307 000 RUR 2) Дт 96302810 – 308 000 RUR

Кт 96301840 – 10 000 USD = 307 000 RUR Кт 96301810 – 308 000 RUR

В момент наступления даты валютирования

20.09 20.09

Дт 96301840 - 10 000 USD = 307 000 RUR Дт 96301810 –308 000 RUR

Дт 96801810 - 1 000 RUR Кт 93301840 - 10 000 USD = 307 000RUR

Кт 93301810 – 308 000 RUR Кт 93801810 - 1 000 RUR

Отражение на балансовых счетах аналогично сделкам today

Слайд 67 Пример. Заключена беспоставочная форвардная сделка между двумя банками

(своп). На дату исполнения (24 декабря 2010 года) банк

А должен купить у банка Б 1 000 000 долл. США по курсу 29,1 руб. и продать 29 декабря 2010 года 1 000 000 долл. по курсу 28,9 руб. Курс ЦБ – 29 руб. за доллар.

Дт 93001 840 - 1 000 000 USD = 29 000 000 RUR

Кт 96001 810 - 29 100 000 RUR

Дт 93301810 - 28 900 000 RUR

Кт 96301840 – 1 000 000 USD =

29 000 000 RUR

Дт 95003810 – 200 000 RUR

КТ 96301810 – 200 000 RUR

На балансовых счетах будут

отражены следующие

требования и обязательства в

банке А:

По сделке 1:

Дт 47408 840 1 000 000 USD =29 000 000 RUR

Кт 47407 810 29 100 000 RUR

По сделке 2:

Дт 47408 810 28 900 000 RUR

Кт 47407 840 1 000 000 USD=29 000 000 RUR

Слайд 68

Взаимозачет осуществляется проводками:

Дт 47407 840 1 000

000 USD

Кт 47408 840 1 000 000

USDИ

Дт 47407 810 28 900 000 RUR

Кт 47408 810 28 900 000 RUR

Перечислению подлежит только разница в 200 000 руб.:

Дт 47407 810 200 000 RUR

Кт 30102 810 200 000 RUR

Слайд 69

Сделки своп с иностранной валютой

Пример.

Заключена банком «ВТБ» сделка своп. Покупка

1 000 000

долл. по курсу 34 руб. – дата валютирования 20декабря 2010 года. Продажа 1 000 000 долл. по курсу

34,5 руб. – дата валютирования 25 декабря 2010 года. Курс ЦБ

– 33, 5 руб. за доллар.

Своп часть 1:

Дт 93001 840 1 000 000 долл./33 500 000 руб.

Дт 93801 810 500 000 руб.

Кт 96001 810 34 000 000 руб.

Своп часть 2:

Дт 93302 810 34 500 000 руб.

Кт 96302 840 1 000 000 долл./33 500 000 руб.

Кт 96801 810 1 000 000 руб.

Слайд 70 Если курс изменился и составил

33 руб./1 долл.

По

своп часть 1 осуществляетсядополнительная проводка по

отражению курсовой разницы:

Дт 93801 810 500 000 руб.

Кт 93001 840 500 000 руб.

По своп часть 2 осуществляется

дополнительная проводка по

отражению курсовой разницы:

Дт 96302 840 500 000 руб.

Кт 96801 810 500 000 руб.

В момент наступления даты валютирования:

Своп часть 1:

Дт 96001 810 34 000 000 руб.

Кт 93001 840 1 000 000 долл. =

33 000 000 руб.

Кт 93801 810 1 000 000 руб.

Своп часть 2:

Дт 96801 810 1 500 000 руб.

Дт 96301 840 1 000 000 долл. =

33 000 000 руб.

Кт 93302 810 34 500 000 руб.

1

Слайд 71 Если курс изменился и

составил

35 руб./1 долл.

По своп часть 1

осуществляется

дополнительная проводка по

отражению

курсовой разницы:Дт 93001 840 1 500 000 руб.

Кт 96801 810 1 500 000 руб.

По своп часть 2

осуществляется

дополнительная проводка по

отражению курсовой разницы:

Дт 93801 810 1 500 000 руб.

Кт 96302 840 1 500 000 руб.

В момент наступления даты

валютирования:

Своп часть 1:

Дт 96001 810 34 000 000 руб.

Дт 96801 810 1 000 000 руб.

Кт 93001 840 1 000 000 долл. =

35 000 000 руб.

Своп часть 2:

Дт 96301 840 1 000 000 долл. =

35 000 000 руб.

Кт 93302 810 34 500 000 руб.

Кт 93801 810 500 000 руб.

2

Отражение на балансовых счетах аналогично сделкам today

Слайд 72 Учет операций банка с клиентами по покупке-продаже иностранной

валюты

Пример: Между банком «ВТБ24» и его клиентом

ООО «Восточный союз» заключена сделка по продаже иностранной валюты за рубли с поставкой today в сумме 10 000 долларов. Курс сделки в момент заключения = 29,2 рубля за доллар. Курс ЦБ РФ = 29 рублей. Отразить данную сделку в учёте.1. Заключение сделки на сумму требований в рублях по курсу сделки и на сумму обязательств в иностранной валюте (по курсу ЦБ) с отражением курсовой разницы по сделке:

Дт 47408810 - 292 000 RUR

Кт 47407840 - 10 000 USD = 290 000 RUR

Кт 70601810 – 2 000 RUR (положительная курсовая разница)

2. Списание со счета клиента рублей на сумму требований в день заключения сделки (по курсу сделки):

Дт 40702810 - 292 000 RUR

Кт 47408810 - 292 000 RUR

3. Зачисление иностранной валюты (доллары) на счет клиента на сумму обязательств:

Дт 47407840 – 10 000 USD = 290 000 RUR

Кт 40702840 - 10 000 USD = 290 000 RUR

Слайд 73 Учет операций по покупке-продаже иностранной валюты на ММВБ

банком от своего имени по поручению клиента и за

его счетПример: Банк «Уссури» по поручению клиента заключает на бирже сделку по покупке иностранной валюты в сумме 1 000 долларов. Курс биржи = 29,2 рубля за доллар. Комиссия бирже составляет 30 рублей, комиссия банку – 40 рублей. Отразить данную сделку в учёте.

1. Депонирование рублей с расчетного счета клиента на отдельный лицевой счет банковского счета по учету расчетов с клиентами по покупке-продаже иностранной валюты:

Дт 40702810 – 29 240 RUR

Кт 47405810 - 29 240 RUR

2. Начислено комиссионное вознаграждение бирже:

Дт 70606810 – 30 RUR

Кт 47403810 – 30 RUR

3. Начислена комиссия банку

Дт 47405810 – 40 RUR

Кт 70601810 – 40 RUR

Слайд 74

4. Перечисление денежных средств на биржу:

а) Дт 47405810

- 29 200 RUR

Кт 30102810 - 29 200 RUR

б)

Дт 47403810 - 30 RURКт 30102810 – 30 RUR

5. Получение выписки из РКЦ о зачислении приобретенной валюты на корреспондентский счет:

Дт 30114840 – 1 000 USD = 29 200 RUR

Кт 47405840 – 1 000 USD = 29 200 RUR

6. Приобретенная валюта зачислена на счет клиента:

Дт 47405840 – 1 000 USD = 29 200 RUR

Кт 40702840 – 1 000 USD = 29 200 RUR

Слайд 75

Выводы:

Объём конверсионных сделок ограничен величиной собственного капитала банка

так как операции по покупке продаже иностранной валюты от

имени банка и за его счёт проводятся в пределах лимита открытой валютной позиции, который устанавливают в % от собственного капитала банка.В связи с нестабильной экономической ситуацией в стране и мире возникает риск совершения конверсионных операций на длительный срок.

Проведение конверсионных операций требует наличия профессионально подготовленных аналитиков, наличия соответствующей инфраструктуры, с целью: прогнозирования курса, отражения операций в бухгалтерском учёте и ведения валютных позиций, а так же проведения технического анализа.

Только крупные коммерческие банки имеют возможность совершать конверсионные операции спекулятивного характера с целью получения дохода, остальные банки совершают конверсионные операции с целью регулирования открытой валютной позиции и выполнение поручений клиентов.

Порядок учёта конверсионных операций является одним из сложных направлений в организации учёта банка, поэтому требуют разработки отдельных методик.