Слайд 2

Глобальные стандарты результативности инвестиций

GIPS gipsstandards.org

Инвесторы и участники

рынка доверительного управления рассматривают следование GIPS как подтверждение того,

что компания следует международным стандартам ведения бизнеса.

К важным элементам Глобальных стандартов также относится своевременное и полное предоставление информации.

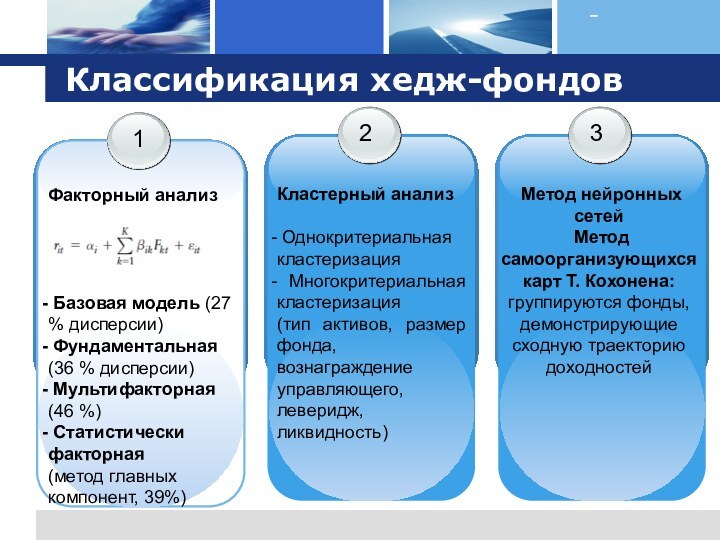

Чрезвычайное разнообразие инвестиционных стратегий затрудняет составление адекватных композитов для оценки результативности хедж-фондов. Классификации фондов для составления композитов – актуальная научно-прикладная задача.

В данных условиях в качестве рыночного эталона для сопоставления доходности хедж-фондов может выступать средняя доходность одной группы хедж-фондов, т.е. индекс хедж-фондов или эталонный портфель рыночных активов с динамически изменяющимися весами, при построении которого также были приняты во внимание нелинейные факторы доходности.

Слайд 3

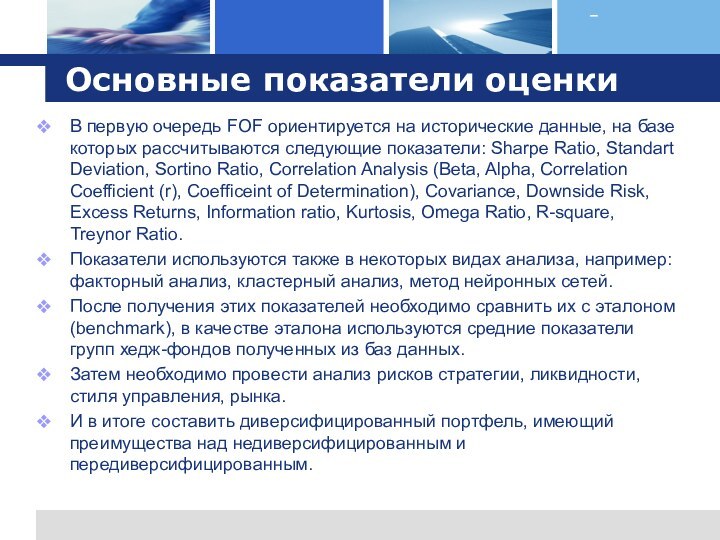

Основные показатели оценки

В первую очередь FOF ориентируется на

исторические данные, на базе которых рассчитываются следующие показатели: Sharpe

Ratio, Standart Deviation, Sortino Ratio, Correlation Analysis (Beta, Alpha, Correlation Coefficient (r), Coefficeint of Determination), Covariance, Downside Risk, Excess Returns, Information ratio, Kurtosis, Omega Ratio, R-square, Treynor Ratio.

Показатели используются также в некоторых видах анализа, например: факторный анализ, кластерный анализ, метод нейронных сетей.

После получения этих показателей необходимо сравнить их с эталоном (benchmark), в качестве эталона используются средние показатели групп хедж-фондов полученных из баз данных.

Затем необходимо провести анализ рисков стратегии, ликвидности, стиля управления, рынка.

И в итоге составить диверсифицированный портфель, имеющий преимущества над недиверсифицированным и передиверсифицированным.

Слайд 5

Смещения оценок

Эффект

мгновенной истории

Слайд 6

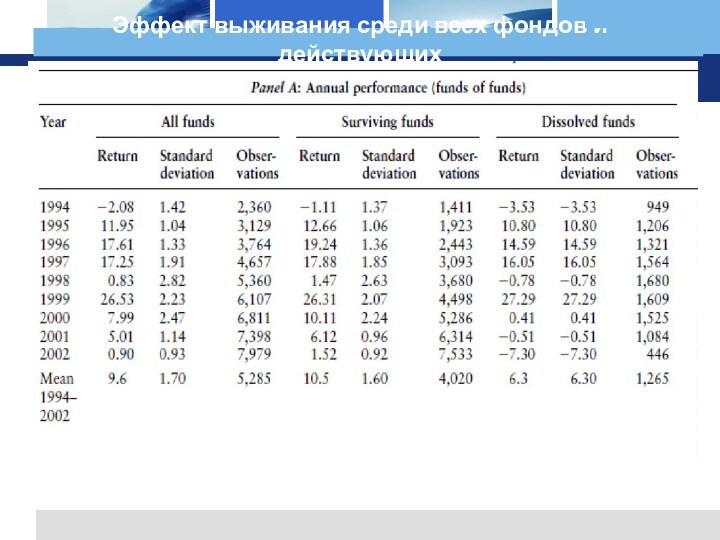

Эффект выживания среди всех фондов и действующих

Слайд 8

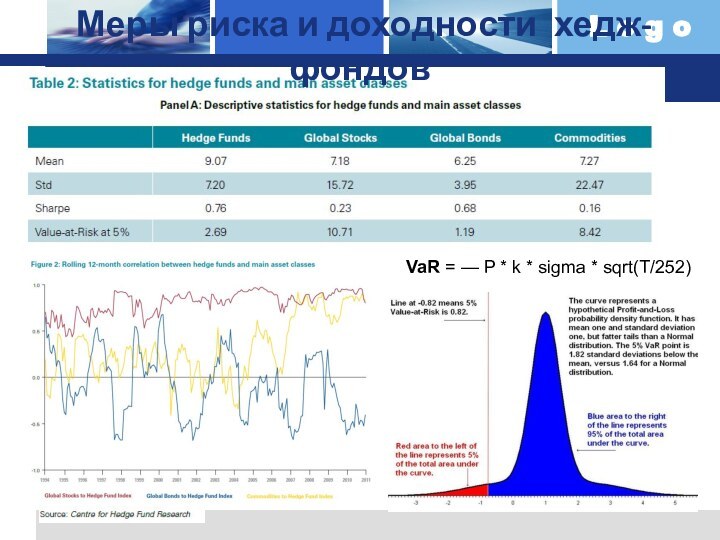

Меры риска и доходности хедж-фондов

VaR = —

P * k * sigma * sqrt(T/252)

Слайд 9

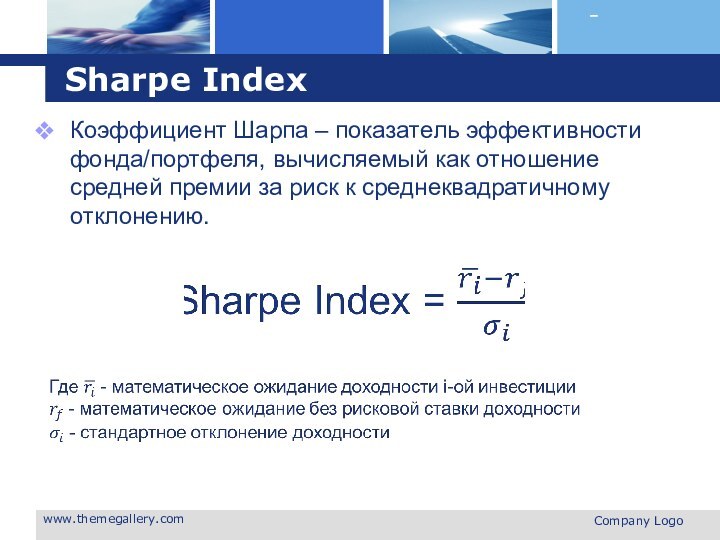

Sharpe Index

Коэффициент Шарпа – показатель эффективности фонда/портфеля, вычисляемый

как отношение средней премии за риск к среднеквадратичному отклонению.

www.themegallery.com

Company

Logo

Слайд 10

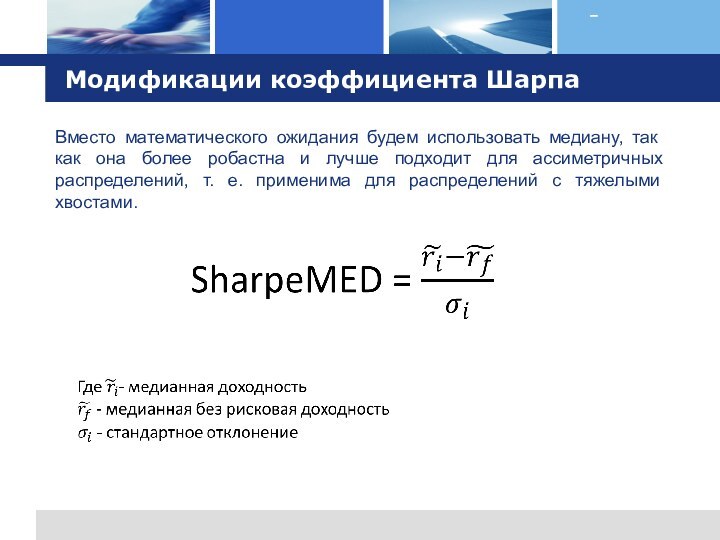

Модификации коэффициента Шарпа

Вместо математического ожидания будем использовать медиану,

так как она более робастна и лучше подходит для

ассиметричных распределений, т. е. применима для распределений с тяжелыми хвостами.

Слайд 11

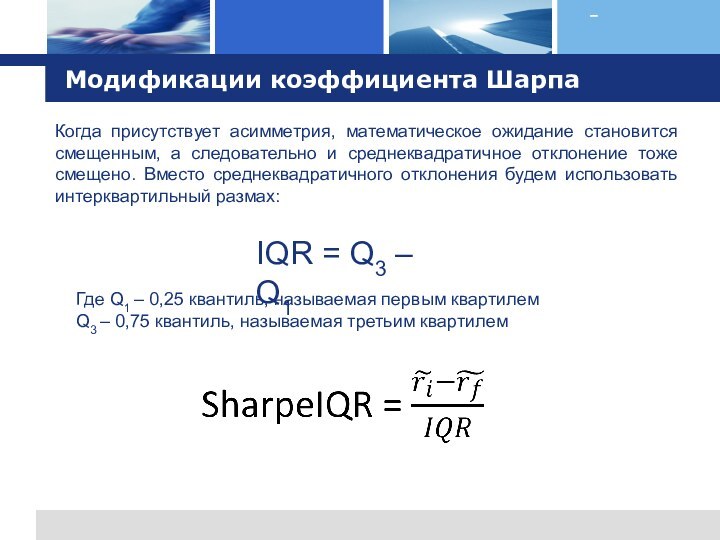

Модификации коэффициента Шарпа

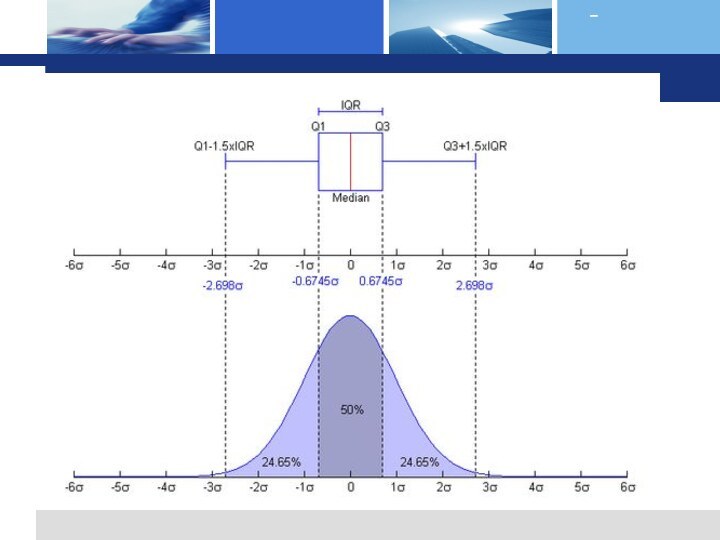

Когда присутствует асимметрия, математическое ожидание становится

смещенным, а следовательно и среднеквадратичное отклонение тоже смещено. Вместо

среднеквадратичного отклонения будем использовать интерквартильный размах:

Где Q1 – 0,25 квантиль, называемая первым квартилем

Q3 – 0,75 квантиль, называемая третьим квартилем

IQR = Q3 – Q1

Слайд 13

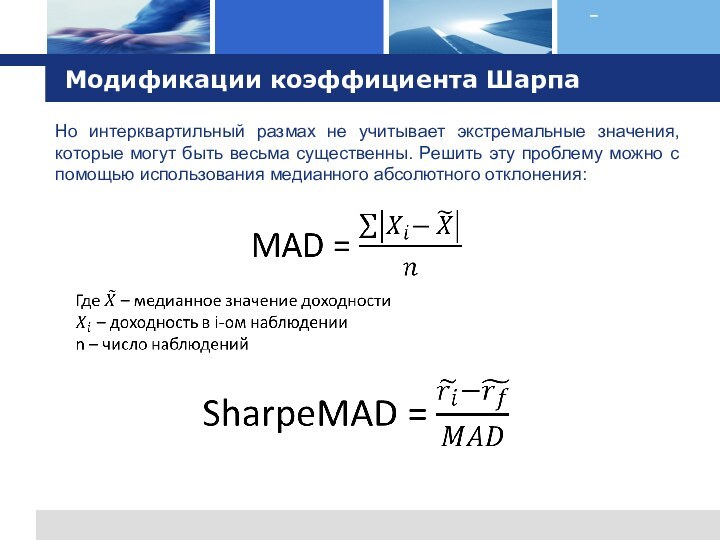

Модификации коэффициента Шарпа

Но интерквартильный размах не учитывает экстремальные

значения, которые могут быть весьма существенны. Решить эту проблему

можно с помощью использования медианного абсолютного отклонения:

Слайд 14

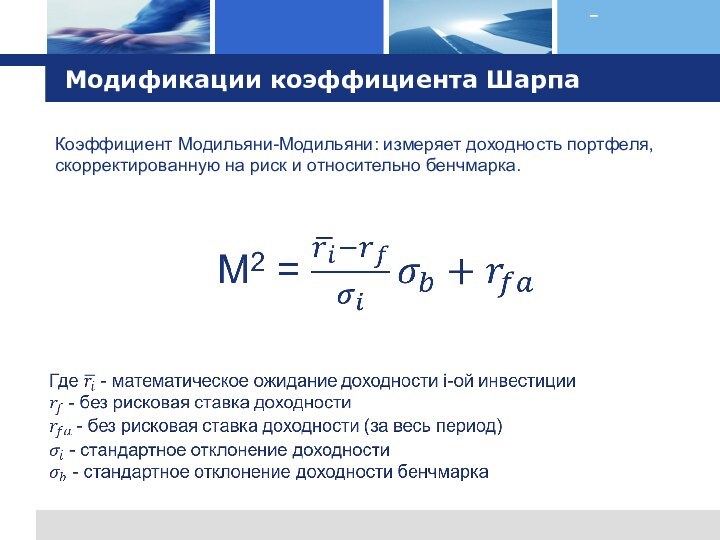

Модификации коэффициента Шарпа

Коэффициент Модильяни-Модильяни: измеряет доходность портфеля, скорректированную

на риск и относительно бенчмарка.

Слайд 15

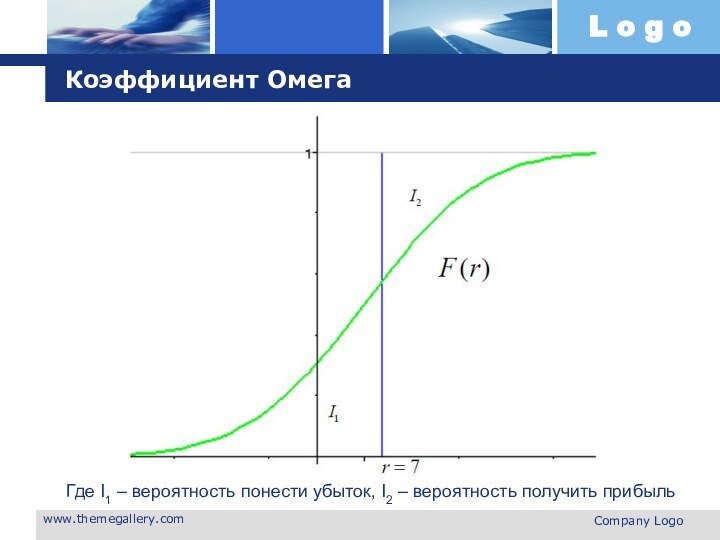

Коэффициент Омега

Коэффициент Омега: показывает меру риска инвестиции/портфеля.

Вычисляется как

отношение вероятностей получить прибыль, или понести убытки.

Слайд 16

www.themegallery.com

Company Logo

Где I1 – вероятность понести убыток, I2

– вероятность получить прибыль

Коэффициент Омега

Слайд 18

Модель комплексной оценки

Индикаторы включенные в модель:

1. Historical return

(HR).

2. Sharpe ratio (SR).

3. Sortino ratio (SoR).

4. Modified

value at risk (MVaR).

5. Alpha

6. Information ratio (IR).

7. X ratio (XR)

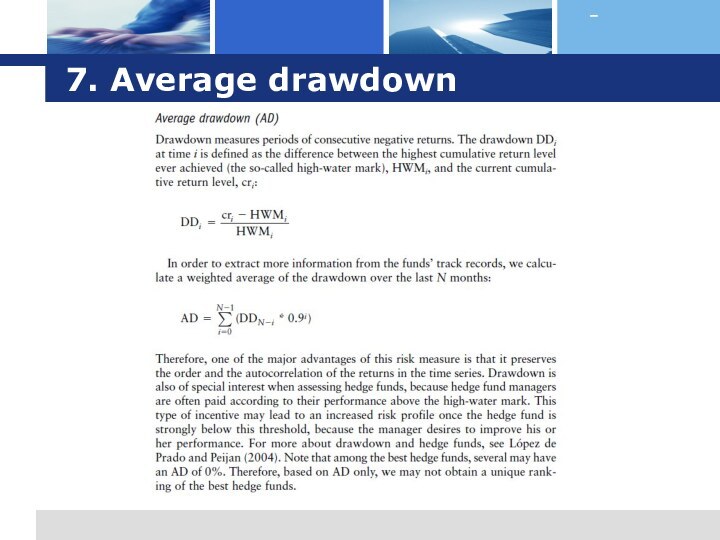

8.Average drawdown (AD)

Слайд 19

Основные коэффициенты

1. Historical return (HR).

Является индикатором, основанным

на доходности. Считается как среднее геометрическое значение доходности хедж-фонда

в годовом исчислении.

2. Sharpe ratio (SR).

Рассчитывается как отношение премии за риск к риску, необходимому для получения этой премии.

3. Sortino ratio (SoR).

Это отношение премии за риск к отрицательной волатильности. Те хедж-фонды, данные которых не позволяют рассчитать отрицательную волатильность им присваивается наибольшее значение из всех рассчитанных показателей.

Слайд 20

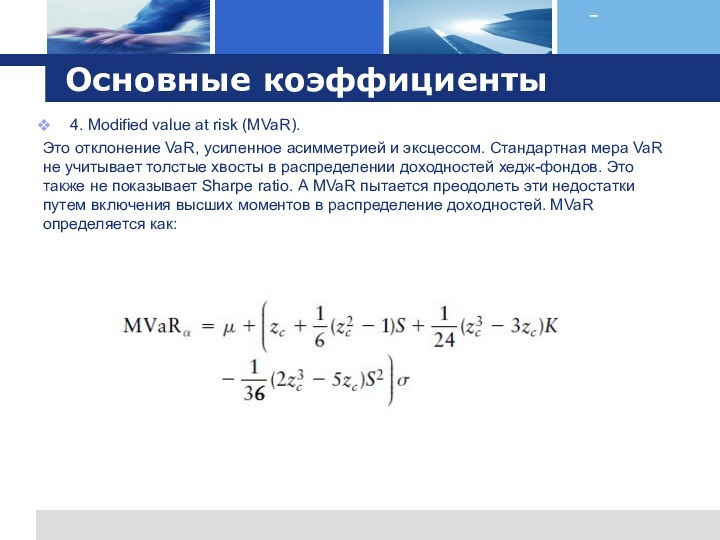

4. Modified value at risk (MVaR).

Это отклонение VaR,

усиленное асимметрией и эксцессом. Стандартная мера VaR не учитывает

толстые хвосты в распределении доходностей хедж-фондов. Это также не показывает Sharpe ratio. А MVaR пытается преодолеть эти недостатки путем включения высших моментов в распределение доходностей. MVaR определяется как:

Основные коэффициенты

Слайд 23

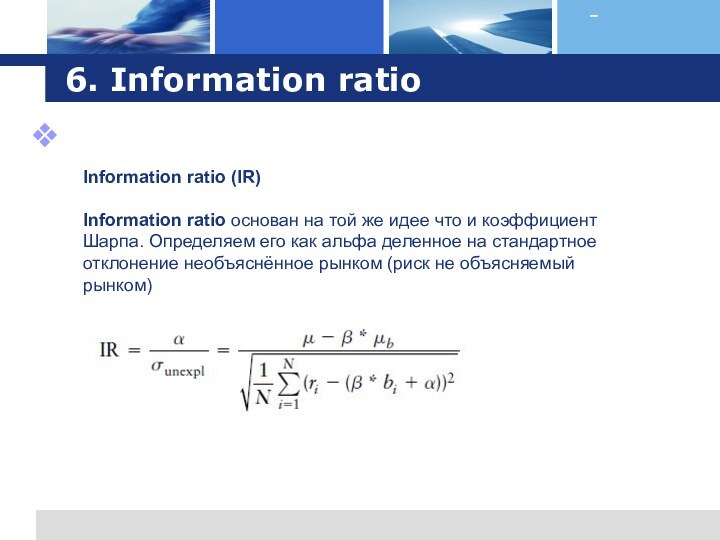

6. Information ratio

Information ratio (IR)

Information ratio основан на

той же идее что и коэффициент Шарпа. Определяем его

как альфа деленное на стандартное отклонение необъяснённое рынком (риск не объясняемый рынком)

Слайд 25

8. Calmar ratio

Calmar ratio (CR)

Скорректированная на риск мера

доходности. Хедж-фонды с и могут быть объединены в новый

индикатор. Для простоты берется линейный взвешенная комбинация показателей.

Хедж-фонды с максимальной просадкой в большей степени применяют рискованные стратегии для увеличения доходности

Слайд 26

9. Combined indicator (CI)

Комбинированный показатель (Combined Indicator -

CI)

Показатели могут быть объединены в новый индикатор. Для простоты

берется линейный взвешенная комбинация показателей

Слайд 27

Подводя итоги

Мы протестировали несколько хедж-фондов основываясь на доходности

и риске скорректированном под них при различных рыночных условиях

и поведении инвесторов.

Большинство из выборки имело Sharpe ratio > 1 и лучшие соотношения риска чем эталом (benchmark).

Мы выделили критерии, которые позволяют выделить более доходные и менее рискованный профиль, чем эталон.

Соответственно это предполагает, что мы может составить фонд фондов статистически превосходящий бенчмарк.

Оказывается, что если фонда осуществляет выбор на основе риск критериев, то это приводит к более благоприятным результатам не только с точки зрения

Портфель статистики, но также уменьшает оборачиваемости портфеля по сравнению с критериями доходности. Нижний оборота по крайней мере частично из-за более высокой

поправки на риск. В целом, с поправкой на риск, information ratio и average drawdown предоставляют некоторые очень благоприятные результаты. Только на медвежьем рынке они несколько ухудшаются, и выбор фонд фондов становится очень деликатной задачей.

Есть несколько способов, чтобы улучшить процесс отбора. Мы могли бы выполнять дополнительное сглаживание возвращения до вычисления значений индикатора или индикаторов для того, чтобы избежать экстремальных значений. Тем не менее, следует о, что хедж-фонды имеющие лучшие значения индикатора сейчас, не всегда лучший выбор. Хедж-фонды, которые посредственные сегодня может станут лучшими в будущем. Кроме того, мы могли бы улучшить на взвешивании различных рейтингов для того, чтобы выйти с оптимизированным сочетанием показателей. Но это осталось возможностями для дальнейших исследований.