Слайд 2

Введение

Цель и задачи страхования

во-первых, объективная потребность общества в

страховой защите

во-вторых, эта защита должна быть надежной в

смысле финансового обеспечения страховых выплат

в-третьих, необходимость установления критериев этой надежности.

Слайд 3

Основная цель или миссия страховой деятельности может быть определена

как удовлетворение общественной потребности в надежной страховой защите от случайных

опасностей, соответствующей общепринятым требованиям по финансовой надежности

Слайд 4

Формулировка основной цели не исключает и других целей:

аккумуляцию денежных средств для инвестиций, но подчеркивает приоритет функции

предоставления услуг по страховой защите.

Слайд 5

цели страхования достигаются в результате страховой деятельности:

1.коммерческой,

преследующей получение прибыли, 2.некоммерческой (социальное и взаимное страхование)

Слайд 6

Степень достижения основной цели и будет определять эффективность

страховой деятельности

Слайд 7

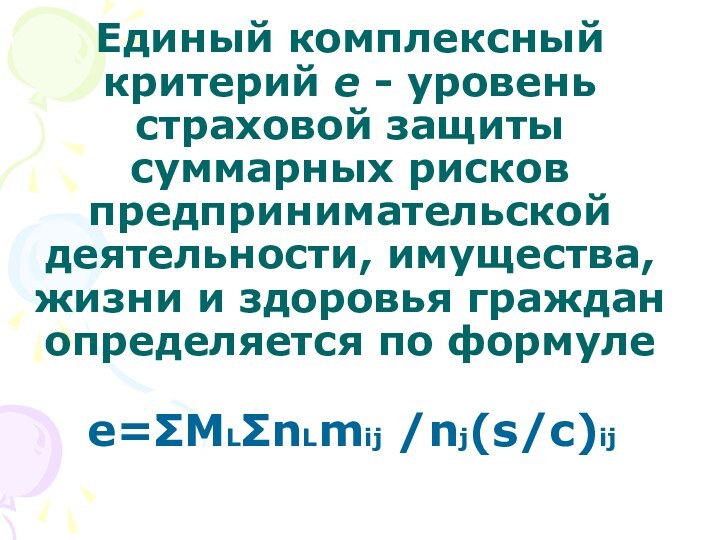

Единый комплексный критерий е - уровень страховой защиты суммарных рисков

предпринимательской деятельности, имущества, жизни и здоровья граждан определяется по

формуле

e=ΣMLΣnLmij /nj(s/c)ij

Слайд 8

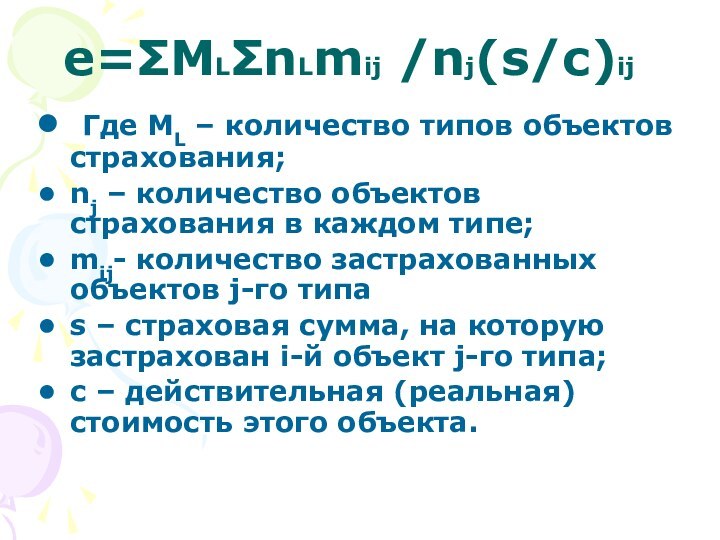

e=ΣMLΣnLmij /nj(s/c)ij

Где МL – количество типов объектов страхования;

nj – количество

объектов страхования в каждом типе;

mij- количество застрахованных объектов j-го

типа

s – страховая сумма, на которую застрахован i-й объект j-го типа;

с – действительная (реальная) стоимость этого объекта.

Слайд 9

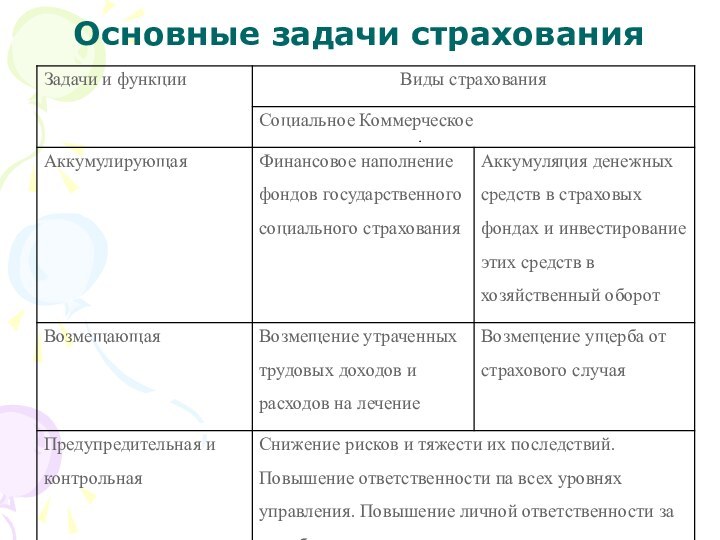

Основные задачи страхования

Слайд 10

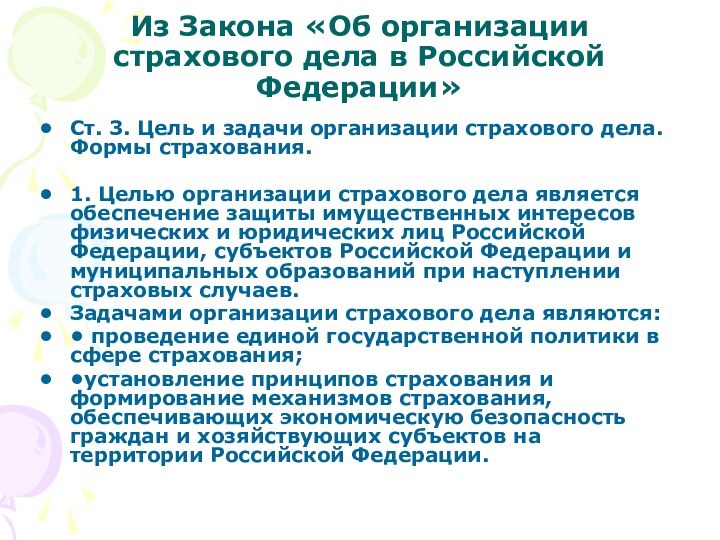

Из Закона «Об организации страхового дела в Российской Федерации»

Ст. 3.

Цель и задачи организации страхового дела. Формы страхования.

1. Целью

организации страхового дела является обеспечение защиты имущественных интересов физических и юридических лиц Российской Федерации, субъектов Российской Федерации и муниципальных образований при наступлении страховых случаев.

Задачами организации страхового дела являются:

• проведение единой государственной политики в сфере страхования;

•установление принципов страхования и формирование механизмов страхования, обеспечивающих экономическую безопасность граждан и хозяйствующих субъектов на территории Российской Федерации.

Слайд 11

ТЕМА 1. СТРАХОВАНИЕ В РЫНОЧНОЙ ЭКОНОМИКЕ

1.1. Истоки страхования

1.2.

Организация страхового дела в Российской Федерации

1.3. Сущность и функции

страхования

1.4. Формы организации страхового фонда

1.5. Классификация страхования

1.6. Системы страхования

Слайд 12

1.1. Истоки страхования

Страхование (страховое дело) – это деятельность

страховых компаний (страховщиков) по защите страхователей от возможных потерь

и уменьшению величины рисков

В основе страхования лежит страх

Слайд 13

Основополагающий принцип: страхование – это только защита от

риска, оно не может служить обогащению

Слайд 14

История вопроса

1.Самые древне правила страхования изложены в одной

из книг Талмуда: если у одного из погонщиков ослов

гибло животное, Талмуд предписывал остальным погонщикам выделить ему взамен другого осла, но не деньги

2. Попытки законодательного установления нормативов распределения риска были предприняты задолго до нашей эры царем Вавилонии (18 век до н.э.)

3. В основе зарождающихся первичных форм страхования была заложена коллективная взаимопомощь, которая обеспечивается взаимными обязательствами

Слайд 15

Средневековое страхование по сравнению с античным отличалось большей

широтой страхового обеспечения, предусматривало разнообразные страховые случаи

В 1310 г.

в г. Брюгге (Германия) была учреждена «страховая палата», которая проводила операции по защите имущественных интересов купечества и ремесленных гильдий

Страхования от огня. после лондонского пожара 1666 г., когда был уничтожен почти весь центр города, была учреждена компания «Огневой полис» для страхования домов и иных сооружений

Слайд 16

Государственное страхование и на Руси

1.В России до конца

18 века не было своей отечественной организации. Страховые услуги

оказывали иностранные компании

2. Платежи вносились золотом и уходили за границу

3. В 1781 г. Екатериной II издан«Устав купеческого водоходства» заключал установления о морском страховании

4. В 1786 г. была установлена государственная монополия

5. В 1786 г. при Государственном заемном банке создается страховая экспедиция, которая обязана страховать от огня имущество и строения российских граждан, которая понесла финансовые убытки

Слайд 17

Новый этап в развитии страхования в России

1. В

1827 г. на его базе образовано «Первое российское от

огня страховое общество», получившее монополию на страхование строений от огня в Москве, Петербурге, Одессе и прибалтийских губерниях

2. В 1835 г. было создано страховое общество «Жизнь», которое занималось личным страхованием.

3. К концу 19 века на Западе насчитывалось около 100 видов личного и имущественного страхования, появляются новые виды страховых услуг: страхование финансовых потерь, страхование животных, страхование от краж со взломом и др.

Слайд 18

В России после Октябрьской революции страховое дело строилось

на законодательных актах:

- декрет СНК РСФСР от 23.03.18 «Об

учреждении государственного контроля над всеми видами страхования, кроме социального». Этот контроль осуществлялся Комиссариатом по делам страхования;

- декрет СНК РСФСР от 28.11.18 «Об организации страхового дела в Российской Республике» объявлял страховое дело во всех его видах государственной монополией.

Слайд 19

Основы страхования в СССР

1.Главным управлением государственного страхования в

СССР был Госстрах

2. Страхование в СССР имело во многом

формальный характер, так как само государство взяло на себя заботу о возмещении ущерба

3. Это породило иждивенческую психологию руководителей предприятий к проблеме сохранности и возмещения ущерба

4.Страхование носило фискальный характер. Государством допускались безвозмездные принудительные изъятия из страховых фондов огромных средств на покрытие бюджетного дефицита.

Слайд 20

1.2. Организация страхового дела в Российской Федерации

1.Начало демонополизации

страхового дела в РФ положил закон «О кооперации» от

26.05.88

2. Постановление Совета Министров СССР от 16.08.90 «О мерах по демонополизации народного хозяйства»

3. После распада СССР в 1992 г. на базе Правления Госстраха был создан Росгосстрах. Государственные и муниципальные предприятия преобразуются в акционерные страховые общества закрытого и открытого типов и в страховые товарищества с ограниченной ответственностью

Слайд 21

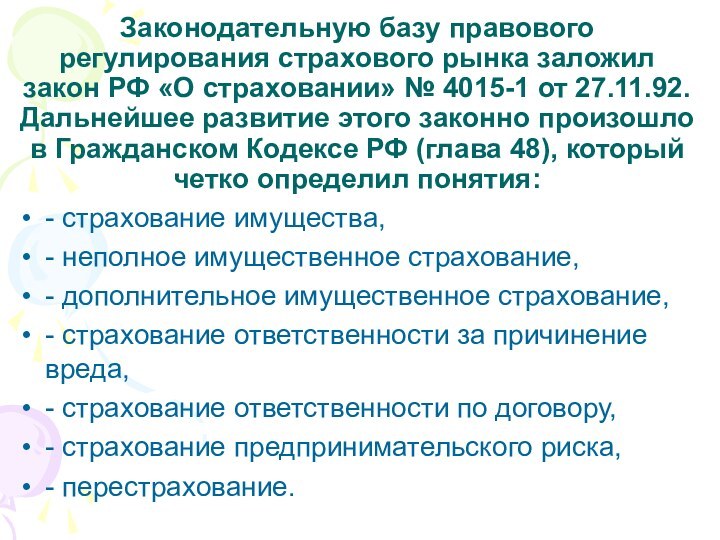

Законодательную базу правового регулирования страхового рынка заложил закон

РФ «О страховании» № 4015-1 от 27.11.92. Дальнейшее развитие

этого законно произошло в Гражданском Кодексе РФ (глава 48), который четко определил понятия:

- страхование имущества,

- неполное имущественное страхование,

- дополнительное имущественное страхование,

- страхование ответственности за причинение вреда,

- страхование ответственности по договору,

- страхование предпринимательского риска,

- перестрахование.

Слайд 22

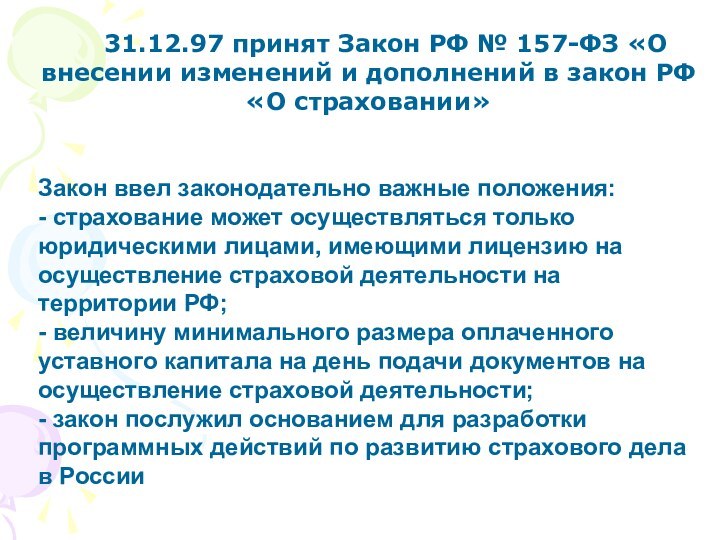

31.12.97 принят Закон РФ № 157-ФЗ «О внесении

изменений и дополнений в закон РФ «О страховании»

Закон ввел

законодательно важные положения:

- страхование может осуществляться только юридическими лицами, имеющими лицензию на осуществление страховой деятельности на территории РФ;

- величину минимального размера оплаченного уставного капитала на день подачи документов на осуществление страховой деятельности;

- закон послужил основанием для разработки программных действий по развитию страхового дела в России

Слайд 23

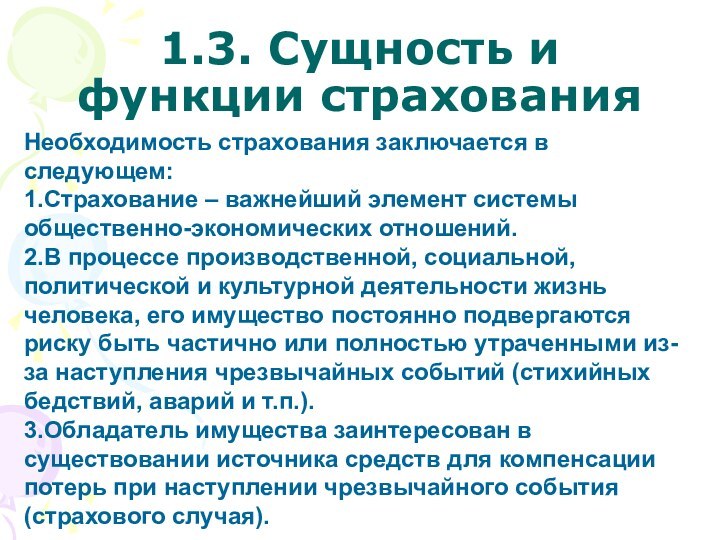

1.3. Сущность и функции страхования

Необходимость страхования заключается в

следующем:

1.Страхование – важнейший элемент системы общественно-экономических отношений.

2.В процессе

производственной, социальной, политической и культурной деятельности жизнь человека, его имущество постоянно подвергаются риску быть частично или полностью утраченными из-за наступления чрезвычайных событий (стихийных бедствий, аварий и т.п.).

3.Обладатель имущества заинтересован в существовании источника средств для компенсации потерь при наступлении чрезвычайного события (страхового случая).

Слайд 24

Рисунок 1.1 – Возникновение потребности в страховании

Слайд 26

Средства страхового фонда расходуются для компенсации ущербов только

его участников. Т.е. страхование основано на предпосылке, что число

страхователей, попавших в страховой случай, гораздо меньше общего числа участников страхового фонда, регулярно выплачивающих взносы.

Замкнутость распределения ущерба отличает категорию страхования от категории финансов (доходы госбюджета формируются за счет платежей юридических и физических лиц, а распределяются не только на плательщиков взносов).

1) для страхования характерна замкнутая раскладка ущерба в рамках данного создаваемого страхового фонда

Слайд 27

Рисунок 1.2 – Замкнутая раскладка ущерба

Слайд 28

2) вероятностное движение денежной формы стоимости

Страхователь имеет право

на страховую выплату только при наступлении страхового случая. Он

не может потребовать обратно свои деньги, выплаченные в виде страховых премий, если страховой случай не наступает.

Замкнутые отношения застрахованных, обусловливают возвратность собранных в страховой фонд страховых платежей, что сближает категорию страхования с категорией кредита. Однако эта возвратность возможна только при наступлении страхового случая

Слайд 29

3) перераспределение (выравнивание) ущерба по территории и во

времени

Динамика ущербов неравномерна, ими не затрагиваются в равной степени

все территории. Это создает возможности раскладки ущербов по территории. Неравномерность ущербов во времени порождает необходимость резервирования части страховых платежей для возмещения ущербов в неблагоприятные годы

Слайд 30

1) наличие рискового сообщества – определенного количества лиц

или хозяйствующих единиц, подверженных одному и тому же риску

(домовладельцы данного населенного пункта находятся под угрозой риска пожаров и т.д.);

2) страхование только определенных рисков, ущерб от наступления которых подлежит денежной оценке (это относится ко всем видам имущественного ущерба и потерям дохода)

Главные предпосылки страхования:

Слайд 31

Страховая деятельность основана на двух принципах:

1) принцип эквивалентности

– требование равновесия между доходами и расходами страховой компании.

(Доходы – страховые взносы, уплачиваемые страхователями.

Расходы – страховые выплаты и затраты на содержание страховой организации);

2) принцип случайности – страховаться могут только события, имеющие случайный, непредвиденный характер, т.е. если неизвестно, когда наступит данное событие и наступит ли вообще

Слайд 32

Функции страхования:

Страхование как часть финансовой системы

выражает свою сущность прежде всего через распределительную функцию, которая

находит воплощение в реализации специфических функций, свойственных только страхованию:

1) рисковая функция – возмещение риска. В рамках этой функции происходит перераспределение денежной формы стоимости между участниками страхования в связи с последствиями случайных страховых событий;

2) предупредительная функция – уменьшение степени риска и последствий страхового события. За счет средств страхового фонда осуществляется финансирование различных мероприятий по предупреждению и ограничению последствий катастроф, аварий и др.;

3) сберегательная функция – при помощи страхования сберегаются денежные суммы на дожитие;

4) контрольная функция – предполагается финансовый контроль за строго целевым формированием и использованием средств страхового фонда.

Слайд 33

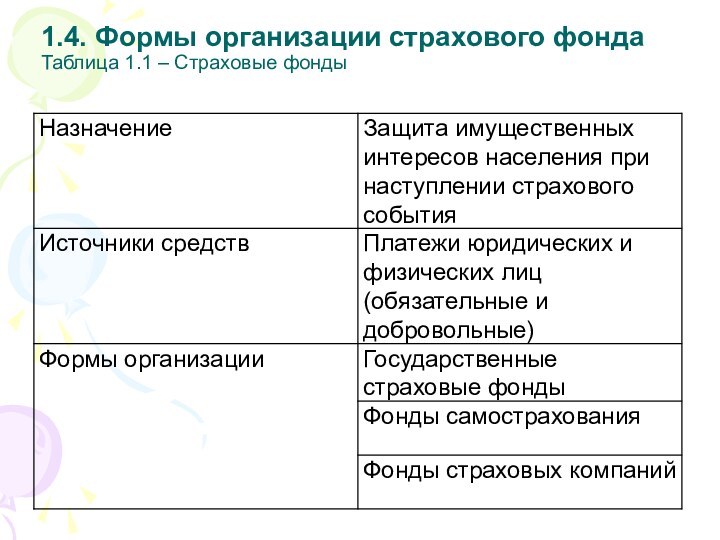

1.4. Формы организации страхового фонда

Таблица 1.1

– Страховые фонды

Слайд 34

1. Государственные страховые фонды – фонды социальной поддержки

населения за счет обязательных платежей физических и юридических лиц.

Средства

этих фондов используются в строгом соответствии с установленными нормативами и при наступлении определенных условий, например, наступление нетрудоспособности (фонд обязательного медицинского страхования), старости (фонд пенсионного страхования) и т.п.

Государственный резервный фонд предназначен обеспечивать возмещение ущерба и устранять последствия стихийных бедствий и крупных аварий, повлекших крупные разрушения и большие человеческие жертвы. Фонд формируется в денежной и натуральной формах (постоянно возобновляемые запасы продукции, топлива, продовольствия по ограниченной номенклатуре, размещенные на специальных базах).

Слайд 35

2. Формы самострахования – создаются на предприятиях и

в домашних хозяйствах на добровольной основе

Исключение составляют акционерные общества,

которым федеральным законом «Об акционерных обществах» предписывается создание резервных фондов минимум 15% от уставного капитала. Фонды самострахования, как правило, создаются в виде натуральных запасов с целью оперативного преодоления временных затруднений в процессе производства, либо с целью накопления к определенному времени определенной суммы.

Слайд 36

3. Фонды страховых организаций – образуются на основе

передачи им функций страхования со стороны клиентов

Формирование фонда происходит

в децентрализованном порядке, так как страховые взносы уплачиваются каждым страхователем обособленно и в добровольном порядке. Фонд имеет только денежную форму. Расходование средств строго целевое – на возмещение ущерба в соответствии с установленными правилами и условиями страхования. Объем средств в фонде, необходимых для страховых выплат, определяется на основе статистики, эмпирических прогнозов и теории вероятностей.

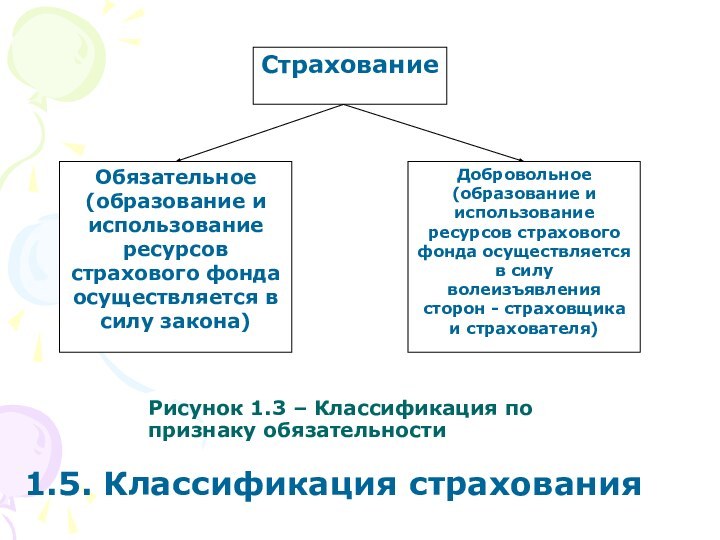

Слайд 37

Рисунок 1.3 – Классификация по признаку обязательности

1.5. Классификация

страхования

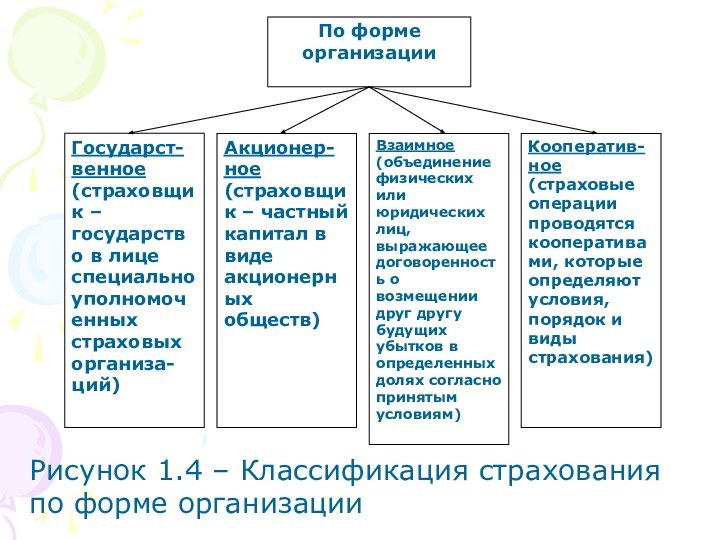

Слайд 38

Рисунок 1.4 – Классификация страхования по форме организации

Слайд 39

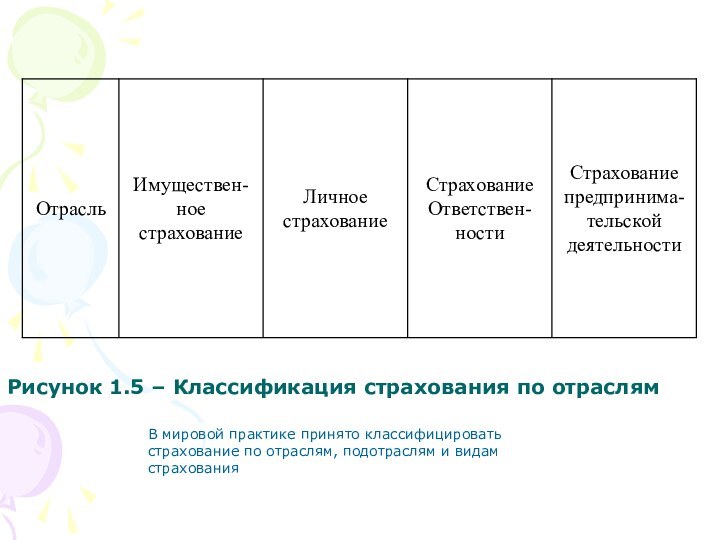

Рисунок 1.5 – Классификация страхования по отраслям

В мировой

практике принято классифицировать страхование по отраслям, подотраслям и видам

страхования

Слайд 40

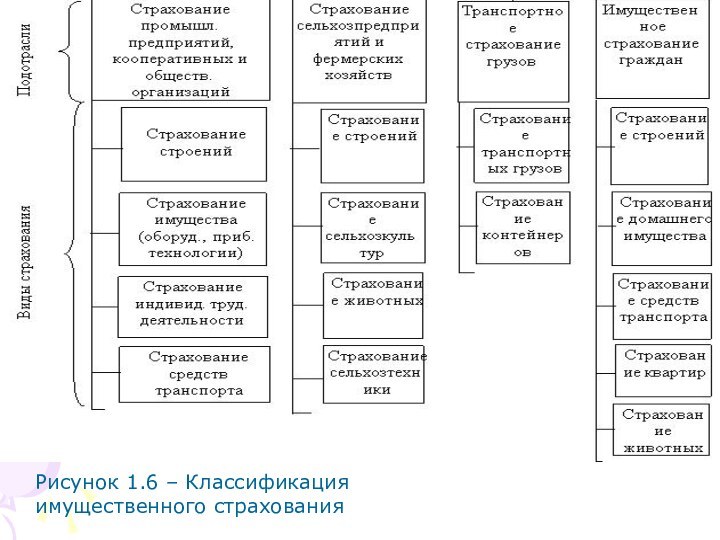

Рисунок 1.6 – Классификация имущественного страхования

Слайд 41

Рисунок 1.7 – Классификация личного страхования

по подотраслям и

видам страхования

Слайд 42

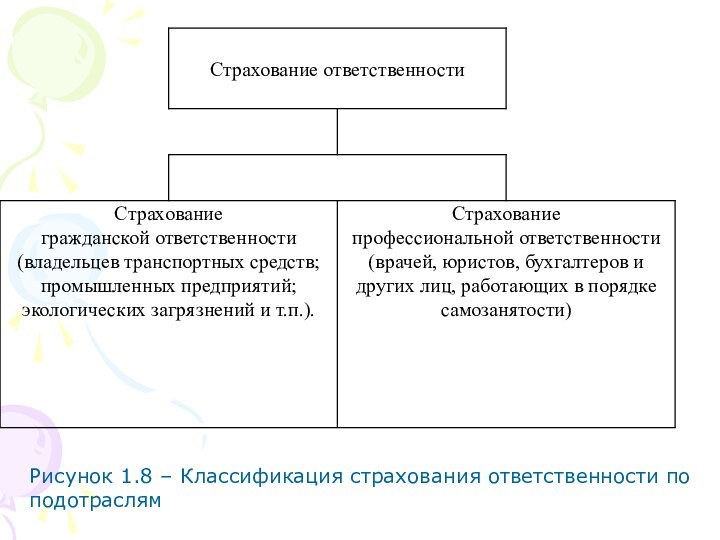

Рисунок 1.8 – Классификация страхования ответственности по подотраслям

Слайд 43

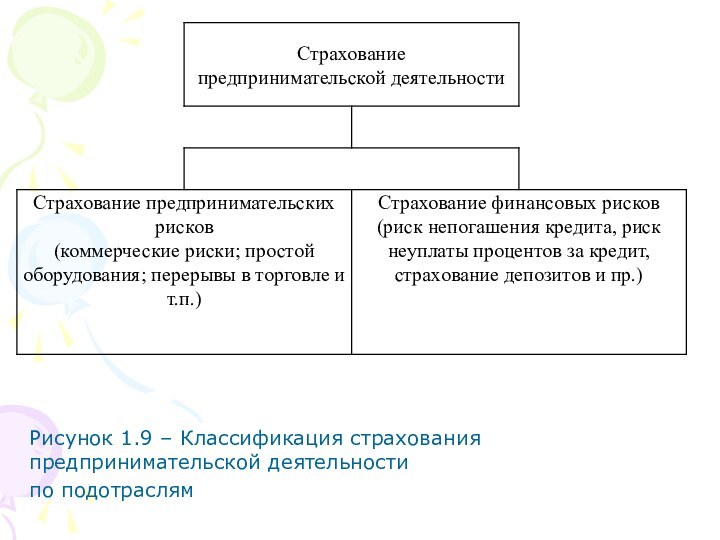

Рисунок 1.9 – Классификация страхования предпринимательской деятельности

по подотраслям

Слайд 44

1.6. Системы страхования

Система страховой ответственности обусловливает соотношение

между страховой суммой имущества и фактическим убытком, т.е. степень

возмещения ущерба.

Применяются следующие системы страхования

Слайд 45

1. Система действительной стоимости

При такой системе сумма страхового

возмещения определяется как фактическая стоимость имущества на день заключения

договора; страховое возмещение равно величине ущерба. Такая система означает полное страхование.

Слайд 46

Пример расчета

Стоимостная оценка объекта страхования 5 млн.

руб. В результате произошедшего пожара имущество погибло. Таким образом,

убыток страхователя составил 5 млн. руб.

Страховое возмещение величине ущерба, т.е. 5 млн. руб.

Слайд 47

2. Система пропорциональной ответственности

Предусматривает собственное участие страхователя в

возмещении ущерба

Сумма страхового возмещения пропорциональна доле страховой суммы

по договору в стоимостной оценке объекта страхования

Слайд 48

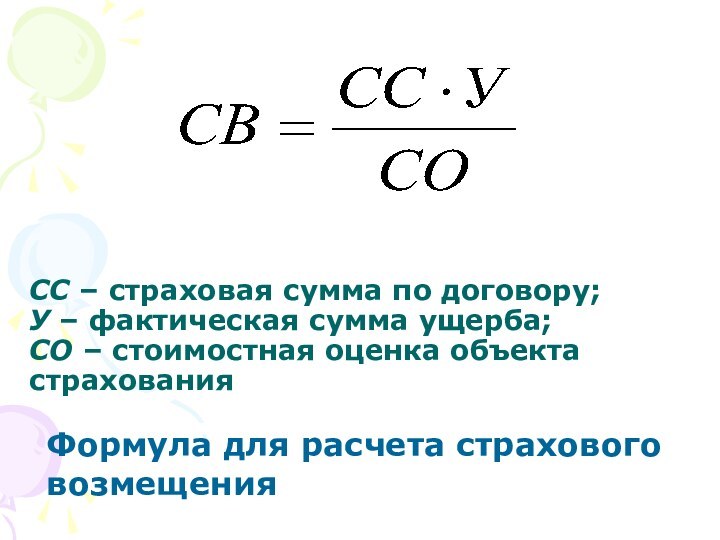

СС – страховая сумма по договору;

У – фактическая

сумма ущерба;

СО – стоимостная оценка объекта страхования

Формула для расчета

страхового возмещения

Слайд 49

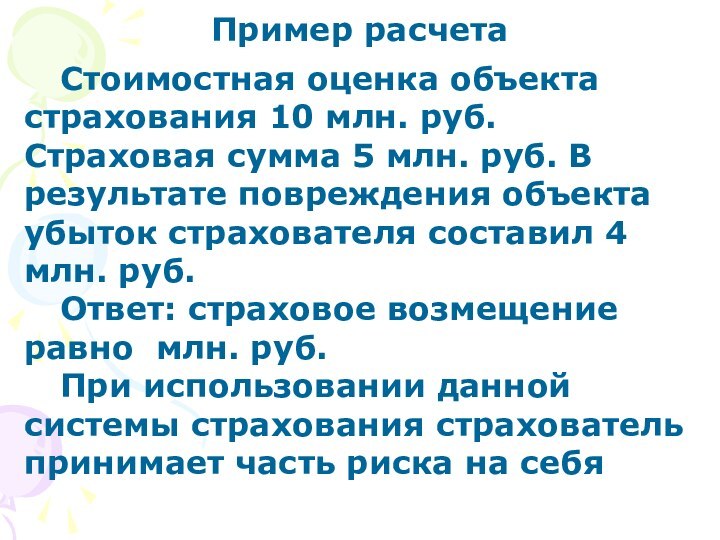

Пример расчета

Стоимостная оценка объекта страхования 10 млн. руб.

Страховая сумма 5 млн. руб. В результате повреждения объекта

убыток страхователя составил 4 млн. руб.

Ответ: страховое возмещение равно млн. руб.

При использовании данной системы страхования страхователь принимает часть риска на себя

Слайд 50

3. Система первого риска

Предусматривает возмещение в размере

ущерба, но в пределах страховой суммы. Ущерб сверх страховой

суммы не возмещается

Слайд 51

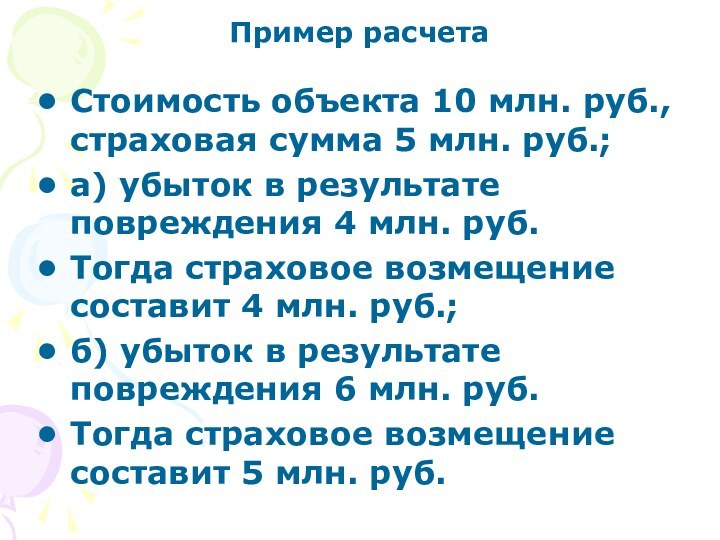

Пример расчета

Стоимость объекта 10 млн. руб., страховая сумма

5 млн. руб.;

а) убыток в результате повреждения 4 млн.

руб.

Тогда страховое возмещение составит 4 млн. руб.;

б) убыток в результате повреждения 6 млн. руб.

Тогда страховое возмещение составит 5 млн. руб.

Слайд 52

4. Система восстановительной стоимости

-Означает равенство страхового возмещения цене

нового имущества соответствующего вида, при этом износ имущества не

учитывается.

-Такая система соответствует принципу полноты страховой защиты

Слайд 53

5. Система предельной ответственности

-Предусматривает возмещение ущерба в твердо

установленных границах

- В договорах имущественного страхования часто предусматривается собственное

участие страхователя в покрытии ущерба (франшизу).

-Франшиза – определенная договором страхования сумма ущерба, не подлежащая возмещению страховщиком

Слайд 54

Пример расчета

Средняя стоимость урожая за 5 предшествующих лет

в сопоставимых ценах 320 тыс. руб. с 1 га.

Фактическая урожайность – 290 тыс. руб. Ущерб возмещается в размере 70% (считается, что потери урожая в размере 30% не связаны со страховым случаем, а являются нарушением страхователем технологии производства).

Убыток от урожая составил 320 – 290 = 30 тыс. руб. с 1 га.

Страховое возмещение тыс. руб. с 1 га.

Слайд 55

Различают условную и безусловную франшизу

При условной франшизе сумма

ущерба в ее пределах не возмещается. Если же ущерб

превышает франшизу, то он возмещается полностью.

При безусловной франшизе ее величина вычитается из любой суммы ущерба.

Слайд 56

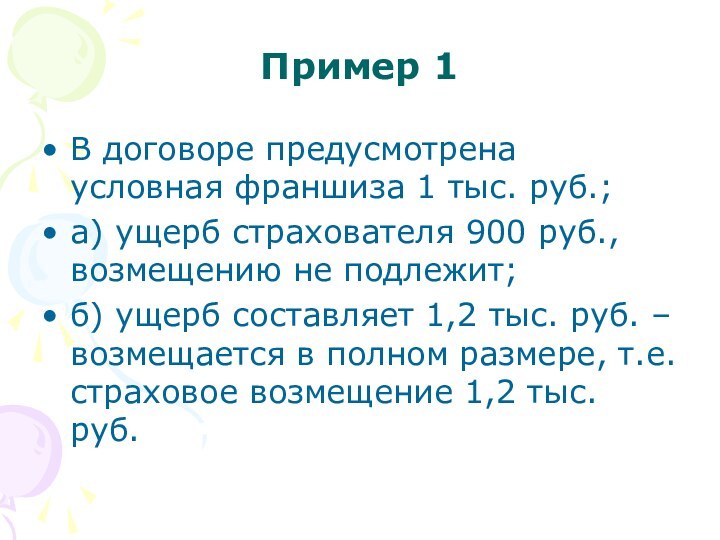

Пример 1

В договоре предусмотрена условная франшиза 1 тыс.

руб.;

а) ущерб страхователя 900 руб., возмещению не подлежит;

б) ущерб

составляет 1,2 тыс. руб. – возмещается в полном размере, т.е. страховое возмещение 1,2 тыс. руб.

Слайд 57

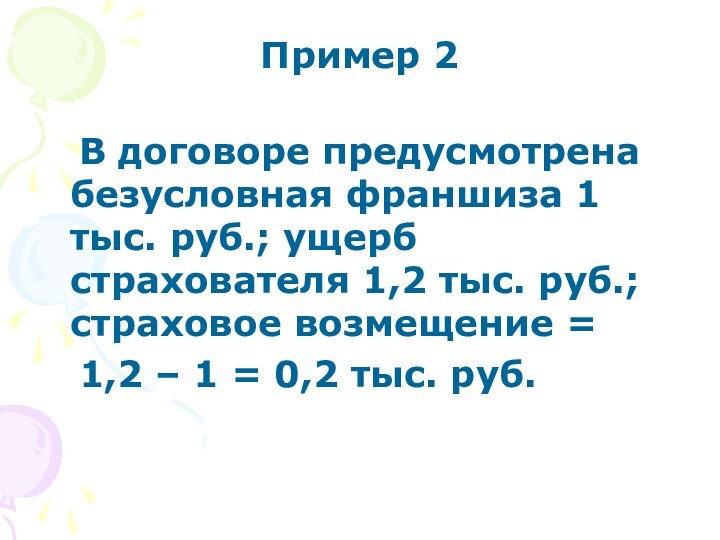

Пример 2

В договоре предусмотрена безусловная франшиза 1 тыс.

руб.; ущерб страхователя 1,2 тыс. руб.; страховое возмещение =

1,2 – 1 = 0,2 тыс. руб.

Слайд 58

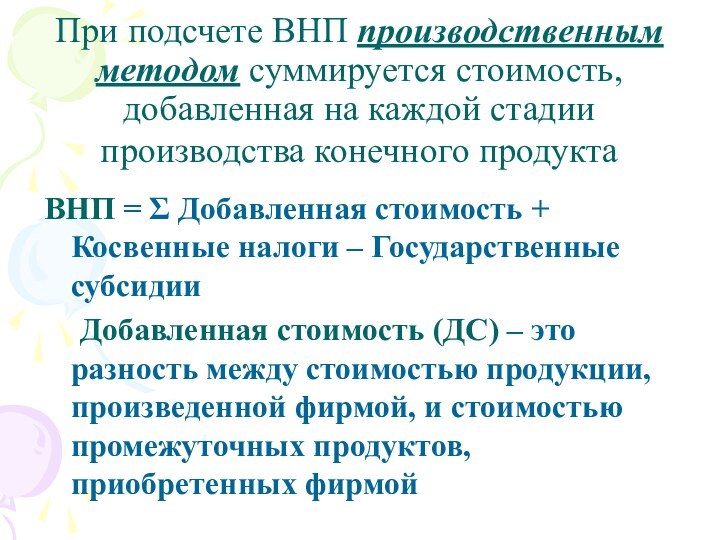

При подсчете ВНП производственным методом суммируется стоимость, добавленная

на каждой стадии производства конечного продукта

ВНП = Σ

Добавленная стоимость + Косвенные налоги – Государственные субсидии

Добавленная стоимость (ДС) – это разность между стоимостью продукции, произведенной фирмой, и стоимостью промежуточных продуктов, приобретенных фирмой

Слайд 59

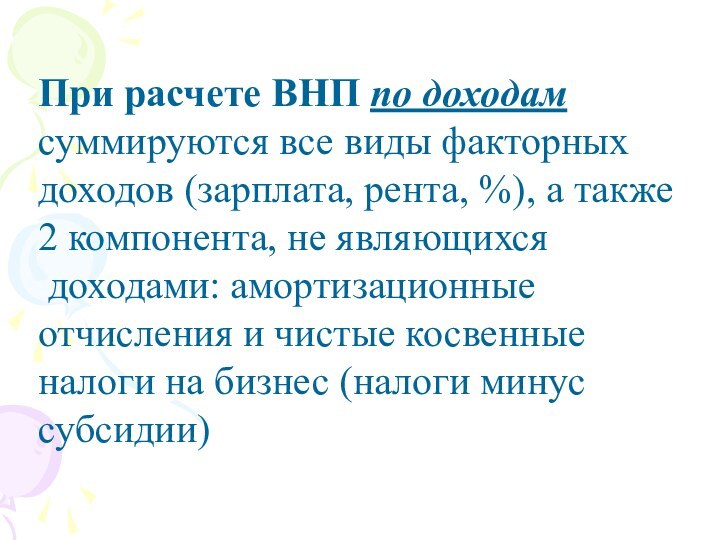

При расчете ВНП по доходам суммируются все виды

факторных доходов (зарплата, рента, %), а также 2 компонента,

не являющихся

доходами: амортизационные отчисления и чистые косвенные налоги на бизнес (налоги минус субсидии)

Слайд 60

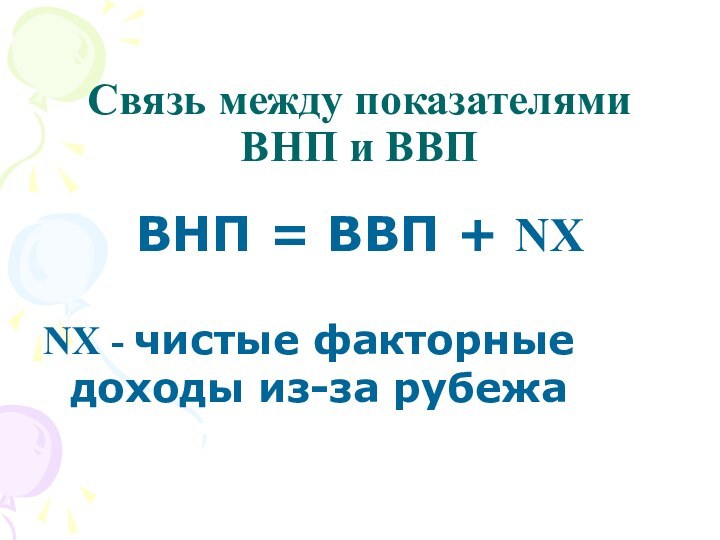

Связь между показателями ВНП и ВВП

ВНП =

ВВП + NX

NX - чистые факторные доходы из-за

рубежа

Слайд 61

3. ВВП другие показатели национальных счетов

ВНП включается стоимость

продукта, созданного как в самой стране, так и за

рубежом, но с использованием факторов производства, принадлежащих данной стране

Слайд 62

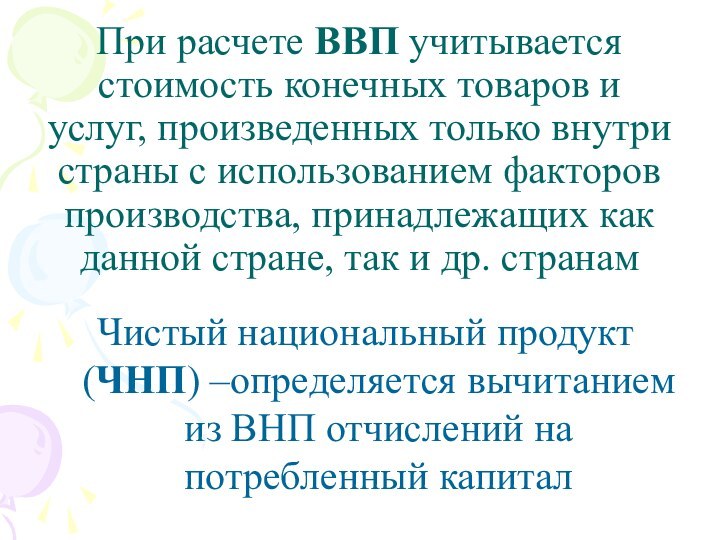

При расчете ВВП учитывается стоимость конечных товаров и

услуг, произведенных только внутри страны с использованием факторов производства,

принадлежащих как данной стране, так и др. странам

Чистый национальный продукт (ЧНП) –определяется вычитанием из ВНП отчислений на потребленный капитал

Слайд 63

Национальный доход (НД) определяется разницей между ЧНП и

косвенными налогами на бизнес

Личный доход – фактически полученный доход,

который определяется суммой национального дохода и полученных обществом трансфертов.(социальных выплат) за вычетом всех выплат, к которым относятся взносы на социальное страхование, налоги на прибыль корпораций, нераспределенная прибыль (личный доход = НД – выплаты + трансферты)

Слайд 64

Личный доход после уплаты налогов – представляет собой

личный доход за вычетом индивидуальных налогов

Индивидуальные налоги состоят из

личных подоходных налогов, налогов на личное имущество и налогов на наследство

Слайд 65

Тема 11.Макроэкономическое равновесие: совокупный спрос и совокупное предложение

Цель:

Выяснить как функционирует рынок в макроэкономике

Совокупный спрос. Факторы, определяющие

характер кривой совокупного спроса

Совокупное предложение и определяющие его факторы

Условия макроэкономического равновесия

Слайд 66

Совокупный спрос. Факторы, определяющие характер кривой совокупного спроса

Слайд 67

характер кривой совокупного спроса определяетсятремя факторами:

1. эффект процентной

ставки;

2. эффект богатства;

3. эффект импортных закупок.

Слайд 68

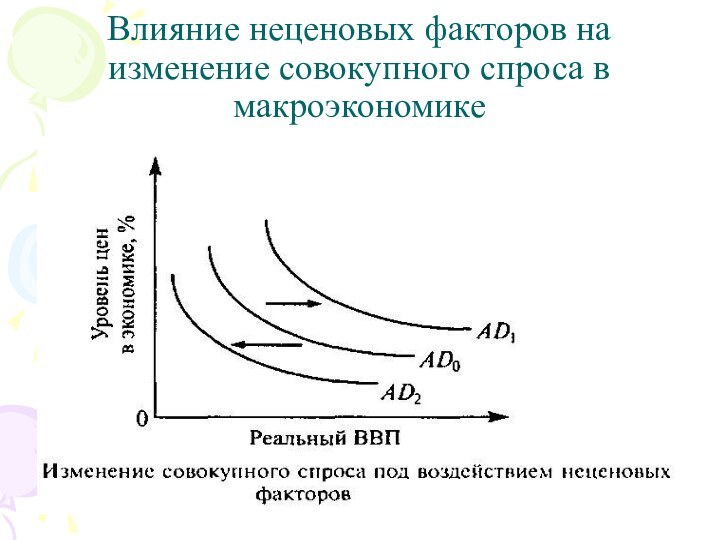

Влияние неценовых факторов на изменение совокупного спроса в

макроэкономике

Слайд 69

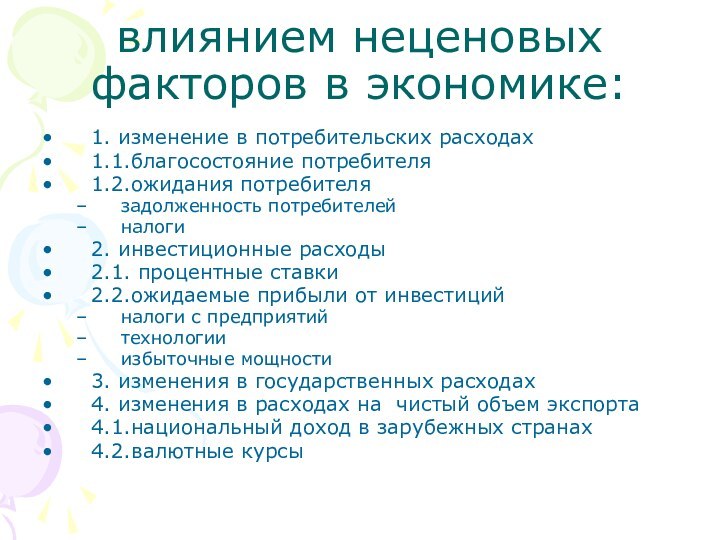

влиянием неценовых факторов в экономике:

1. изменение в потребительских

расходах

1.1.благосостояние потребителя

1.2.ожидания потребителя

задолженность потребителей

налоги

2. инвестиционные расходы

2.1. процентные ставки

2.2.ожидаемые прибыли

от инвестиций

налоги с предприятий

технологии

избыточные мощности

3. изменения в государственных расходах

4. изменения в расходах на чистый объем экспорта

4.1.национальный доход в зарубежных странах

4.2.валютные курсы

Слайд 70

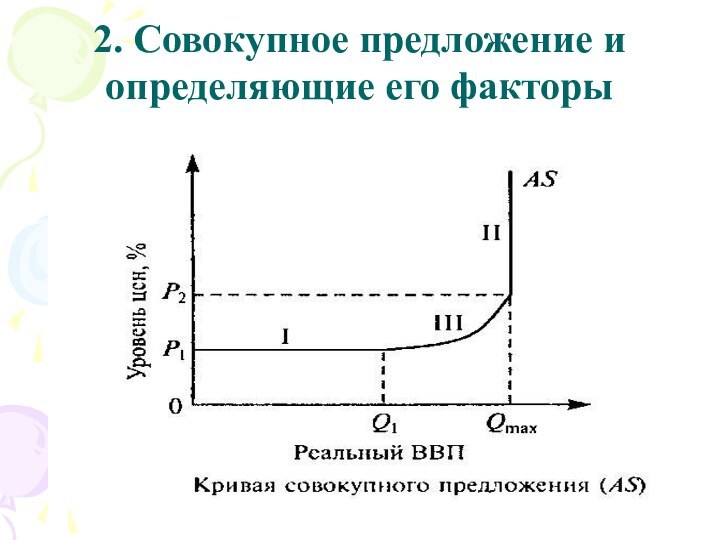

2. Совокупное предложение и определяющие его факторы

Слайд 71

Совокупное предложение в экономике

Горизонтальный отрезок - кейнсианский.

Восходящий отрезок-

промежуточный

Вертикальный отрезок- классический

Слайд 72

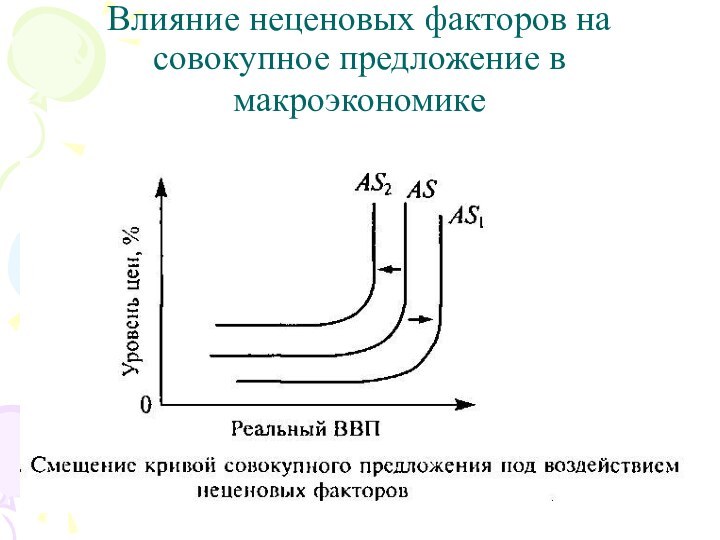

Влияние неценовых факторов на совокупное предложение в макроэкономике

Слайд 73

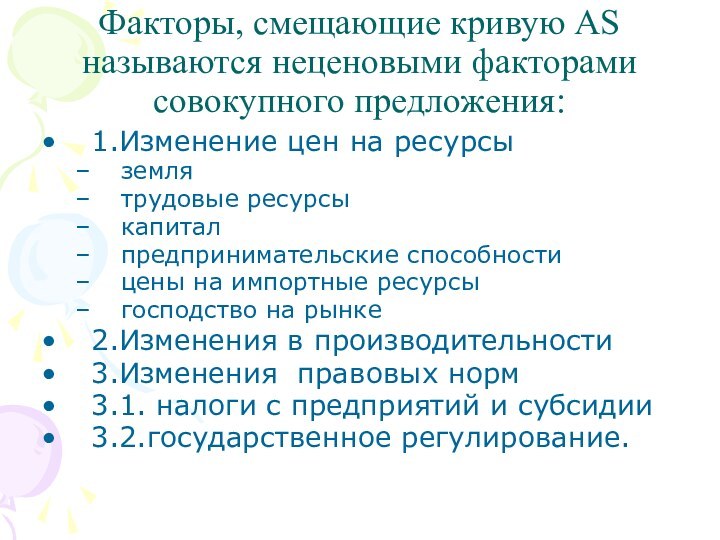

Факторы, смещающие кривую АS называются неценовыми факторами совокупного

предложения:

1.Изменение цен на ресурсы

земля

трудовые ресурсы

капитал

предпринимательские способности

цены на импортные ресурсы

господство

на рынке

2.Изменения в производительности

3.Изменения правовых норм

3.1. налоги с предприятий и субсидии

3.2.государственное регулирование.

Слайд 74

3. Условия макроэкономического равновесия

Слайд 75

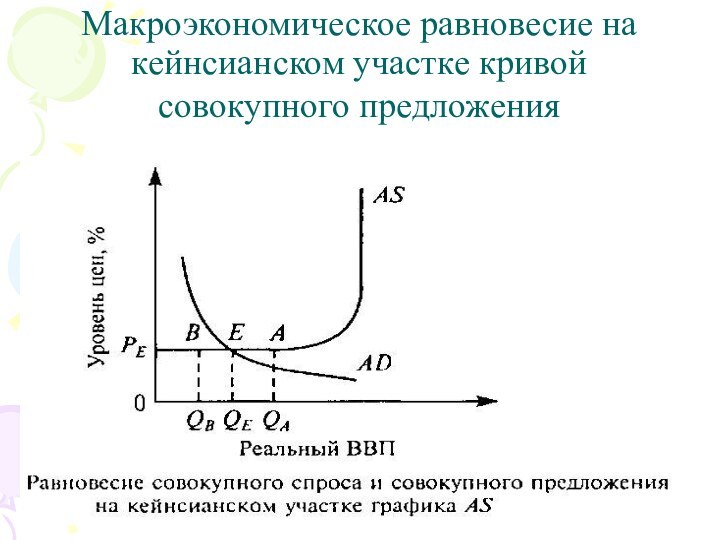

Макроэкономическое равновесие на кейнсианском участке кривой совокупного предложения

Слайд 76

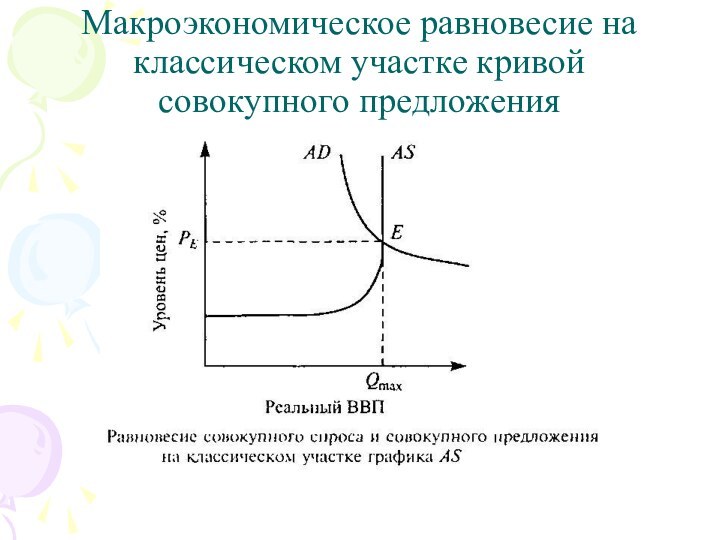

Макроэкономическое равновесие на классическом участке кривой совокупного предложения

Слайд 77

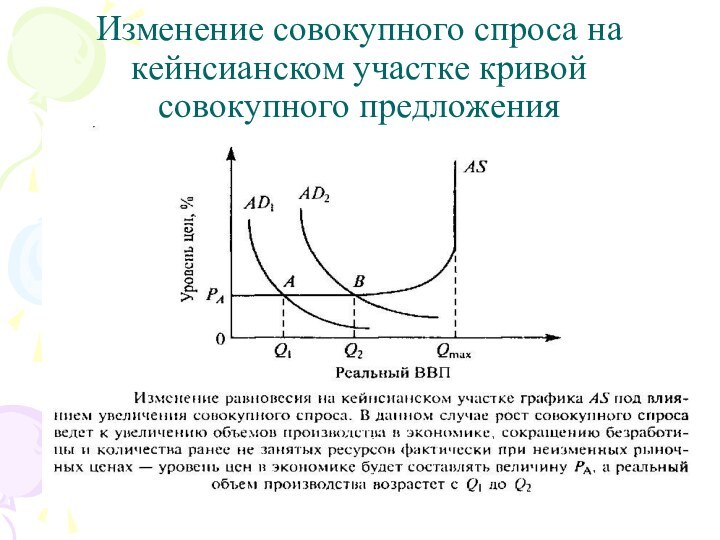

Изменение совокупного спроса на кейнсианском участке кривой совокупного

предложения

Слайд 78

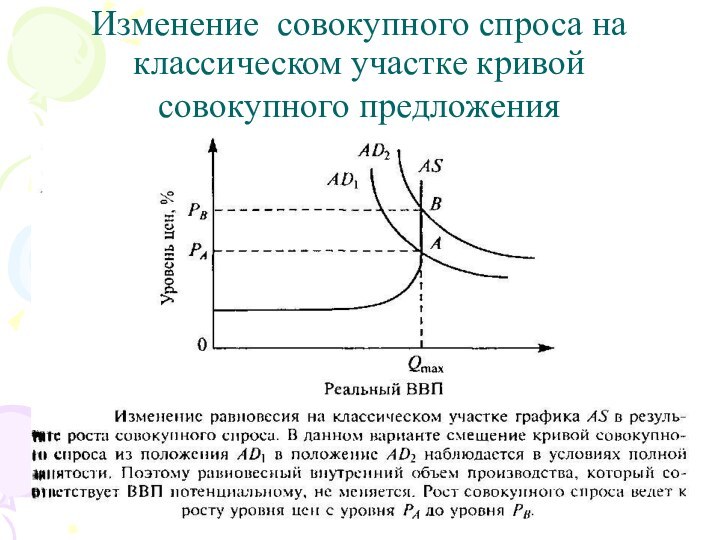

Изменение совокупного спроса на классическом участке кривой совокупного

предложения

Слайд 79

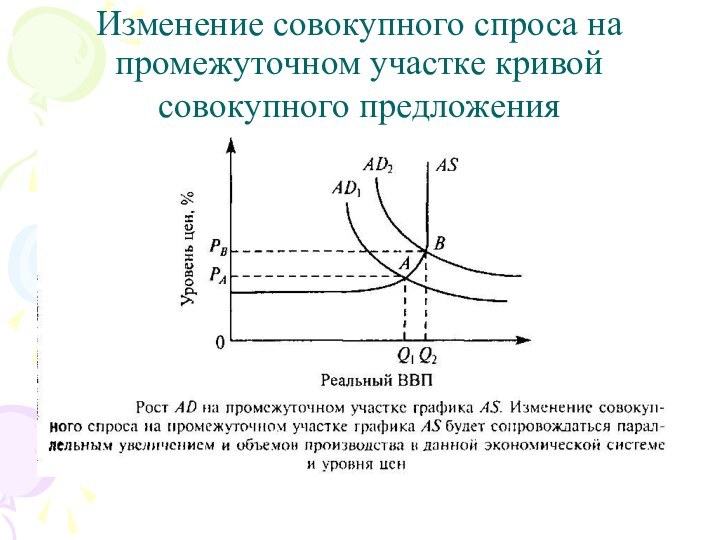

Изменение совокупного спроса на промежуточном участке кривой совокупного

предложения

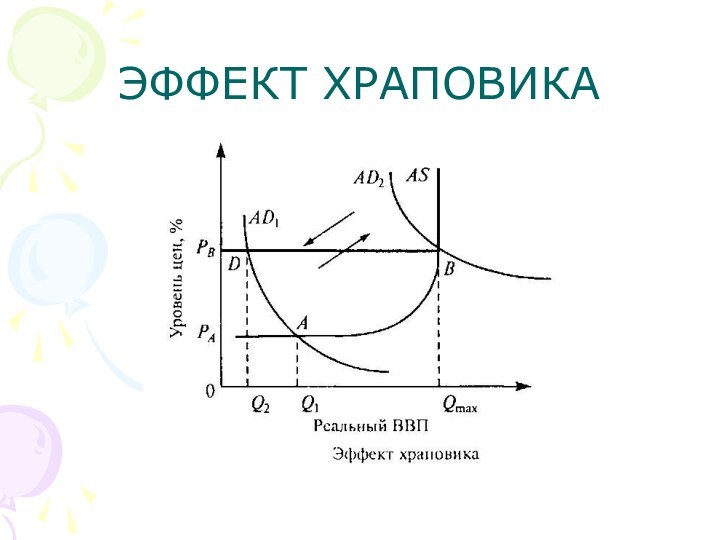

Слайд 81

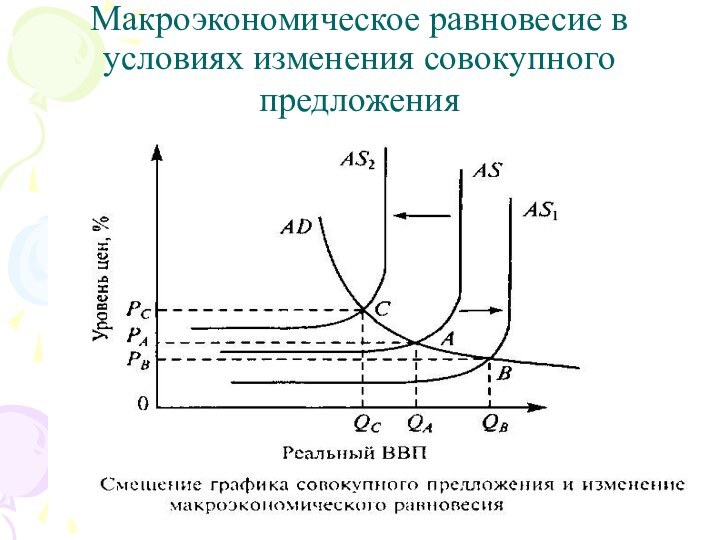

Макроэкономическое равновесие в условиях изменения совокупного предложения

Слайд 82

Тема12.Макроэкономическая нестабильность:безработица и инфляция

Цель: выяснить причины экономической нестабильности

в макроэкономике

1.Экономический цикл, его фазы

2.Типы безработицы

3.Определение полной занятости

4.Инфляция,

ее определение и измерение

5.Влияние инфляции на перераспределение доходов в обществе

Слайд 83

1.Экономический цикл, его фазы

Экономический цикл означает следующие один

за другими подъемы и спады в уровнях деловой активности

в течение нескольких лет.

1)Пик

2)Фаза спада

3)Депрессия

4)Оживление

Слайд 84

основных типа экономических циклов:

краткосрочные циклы Китчина (характерный период

— 3-4 года);

среднесрочные циклы Жюгляра (характерный период —

7-11 лет);

ритмы Кузнеца (характерный период — 15-20 лет);

длинные волны Кондратьева (характерный период — 45-60 лет).

Слайд 85

2.Типы безработицы

1. Фрикционная безработица

2. Структурная безработица

3.

Циклическая безработица

Слайд 86

3.Определение полной занятости

Уровень безработицы при полной занятости

называется естественным и равен сумме фрикционной и структурной безработицы

Слайд 87

Понятие” естественный уровень безработицы” не означает:

что экономика всегда

функционирует при естественном уровне безработицы и тем самым реализует

свой производственный потенциал;

естественный уровень безработицы не является постоянным, он подвергается пересмотру.

Слайд 88

Все население делят на три группы, чтобы определить

уровень безработицы

лица до 16 лет, лица в спецучреждениях,

психиатрических больницах и в исправительных учреждениях.

надомники, учащиеся, пенсионеры; не ищущие работу.

рабочая сила

Слайд 89

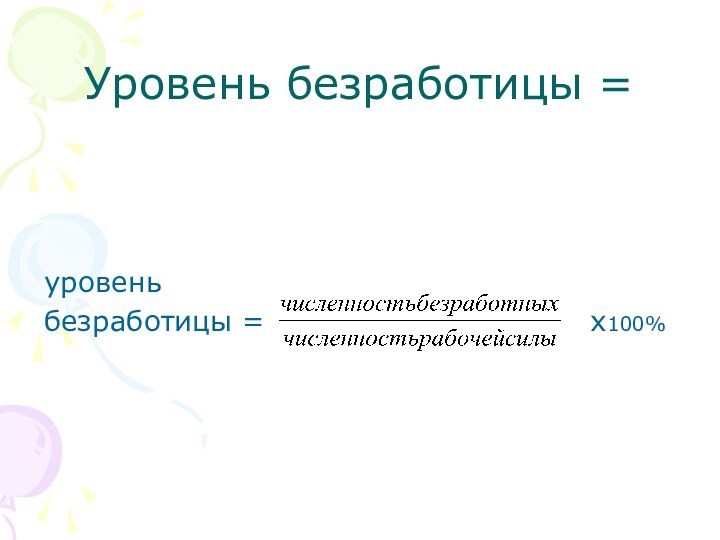

Уровень безработицы =

уровень

безработицы =

х100%

Слайд 90

Причины недостоверности информации по безработице

частичная занятость - в

официальной статистике занятые неполный рабочий день входят в категорию

полной занятости;

рабочие, потерявшие надежду на получение работы, т.е. категория людей, которые не ищут активно работу и считаются выбывшими из состава рабочей силы;

ложная информация – уровень безработицы может быть завышен, если некоторые неработающие утверждают, что активно ищут работу, хотя это не соответствует действительности.

Слайд 91

Закон Оукена

превышение уровня безработицы на 1 % над

уровнем естественной безработицы снижает реальный ВНП по сравнению с

потенциальным на 2,5 %.

Слайд 92

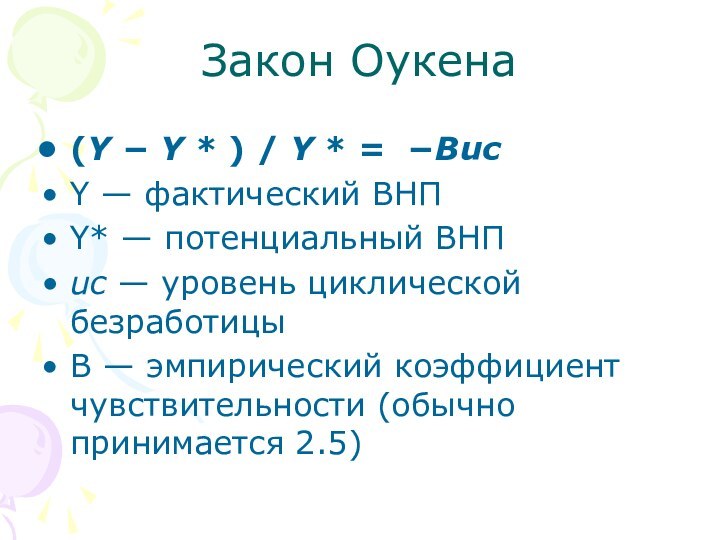

Закон Оукена

(Y − Y * ) / Y

* = −Buc

Y — фактический ВНП

Y* — потенциальный ВНП

uc

— уровень циклической безработицы

B — эмпирический коэффициент чувствительности (обычно принимается 2.5)

Слайд 93

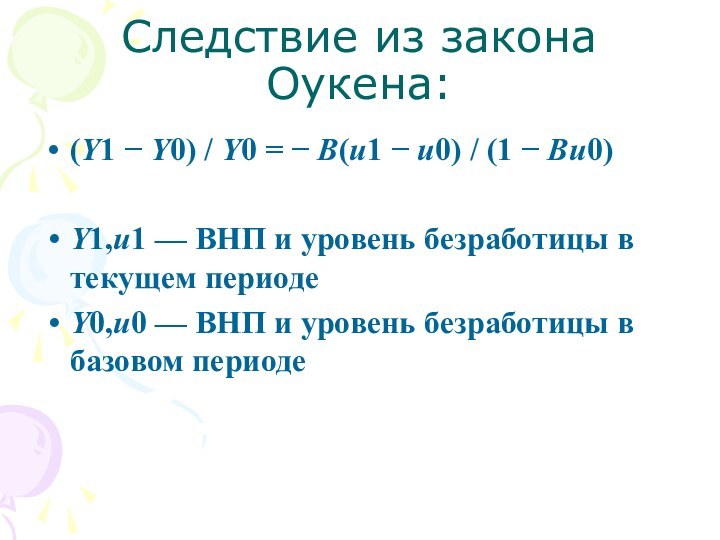

Следствие из закона Оукена:

(Y1 − Y0) / Y0

= − B(u1 − u0) / (1 − Bu0)

Y1,u1

— ВНП и уровень безработицы в текущем периоде

Y0,u0 — ВНП и уровень безработицы в базовом периоде

Слайд 94

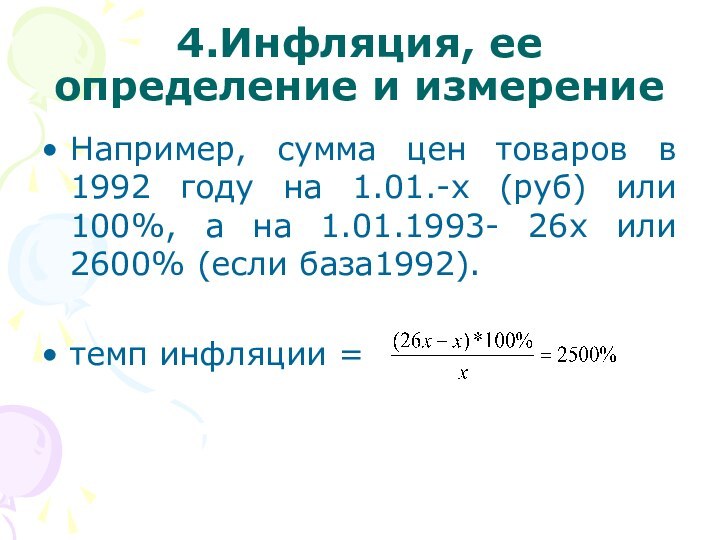

4.Инфляция, ее определение и измерение

Например, сумма цен

товаров в 1992 году на 1.01.-х (руб) или 100%,

а на 1.01.1993- 26х или 2600% (если база1992).

темп инфляции =

Слайд 95

К причинам инфляции можно отнести основные две:

Инфляция спроса.

Традиционно изменения в уровне цен объясняются избыточным совокупным спросом,

т.е. много денег охотится за малым количеством товаров.

Инфляция предложения или инфляция, вызванная ростом издержек производства, или уменьшением совокупного спроса.

Слайд 96

1.Стимулы инфляции спроса

Уровень объема производства и занятости

зависят от совокупных расходов. При низких расходах существует устойчивый

уровень цен. Но если реальный объем производства ниже потенциального, а уровень безработицы высок, то для того, чтобы достичь более высокого уровня реального объема производства и низкого уровня безработицы, общество должно примириться с более высокими ценами, т.е. с некоторым уровнем инфляции. Дальнейшее увеличение совокупных расходов делает эти расходы чисто инфляционными, потому, что будет достигнут такой уровень реального объема производства, когда оно работает на полную мощность и обеспечивает полную занятость. Существует обратная зависимость между уровнем инфляции и безработицы (кривая Филлипса).

Слайд 97

2.Стимулы инфляции предложения

Если начнется инфляция, обусловленная ростом

издержек, то при существующем уровне совокупного спроса реальный объем

производства сократится и вызовет резкое повышение цен, а безработица возрастет.

Слайд 98

Виды инфляции

1.Умеренная -3-4% в год (ползучая);

2.Галопирующая -

более 3-4% в год;

3.Гиперинфляция - более 25% в месяц.

Слайд 99

Тема 13. Модели макроэкономической динамики

Цель: Провести сравнительный анализ

основных макроэкономических моделей и выяснить их практическую значимость в

регулировании современной рыночной экономики

1. Классическая модель в экономике

2. Кейнсианская модель в экономике

3. Стабилизационная политика: понятие и инструменты

4. Монетаристская модель в экономике

Слайд 100

1. Классическая модель в экономике

Особенности макроанализа:

1.В рыночной экономике

все произведенные продукты («совокупное производство»), должны стать товарами, т.

е. «совокупным предложением» и должны быть проданы, что представляет весь «совокупный объем продаж», а все доходы, т.е. «совокупный доход» должны быть израсходованы («совокупный спрос») и отоварены («совокупное потребление»). Таким образом, совокупное производство будет равно совокупному предложению, равно совокупному объему продаж, равно совокупному доходу, равно совокупному спросу и равно совокупному потреблению. Такое идеальное состояние мы называем экономическим равновесием.

2.Рыночная экономика находится в постоянном движении, что вызывает нарушение равновесия. И хотя каждое такое отклонение сопровождается негативными процессами, только так может развиваться экономика. Этот процесс развития макроэкономики носит название «экономическая динамика».

Слайд 101

Ранее макроэкономические модели исследовали связь «производство – потребление».

Современные

рыночные модели исследуют связи:

«совокупный спрос – совокупное предложение» (кейнсианская

модель);

«совокупный доход – совокупный расход» (монетаристская модель);

«совокупные сбережения – совокупные инвестиции» (классическаямодель).

Слайд 102

Классическая модель равновесной динамики

рассматривает механизм ценового взаимодействия

«совокупного спроса и совокупного предложения». В основе модели лежит

«закон Сэя» (французский экономист начала 19в.).

Закон Сэя гласит: «Предложение товаров создает свой собственный спрос».

Слайд 103

Сэй утверждал

в условиях общественного разделения труда, каждый производитель

продает все свои товары, и что он может купить

только в объеме проданного. А значит, размер спроса равен размеру реализованного предложения всегда.

Слайд 104

Эта модель справедлива при следующих условиях:

общество состоит

из одних производителей, которые одновременно являются и потребителями;

все производители

расходуют только свой собственный доход;

полученный доход расходуется полностью.

Слайд 105

Но экономика устроена сложнее. И ей присущи следующие

черты:

1.численность потребителей всегда превышает численность производителей;

2.часть дохода превращается

в сбережения;

3.часть затрат производитель осуществляет за счет займов (кредита).

Слайд 106

ВЫВОД

- спрос уменьшается на величину сбережений

- предложение

возрастает на величину займов

равновесие совокупного спроса и совокупного предложения

требует равенства инвестируемых сбережений и кредитуемых инвестиций

(S = I)

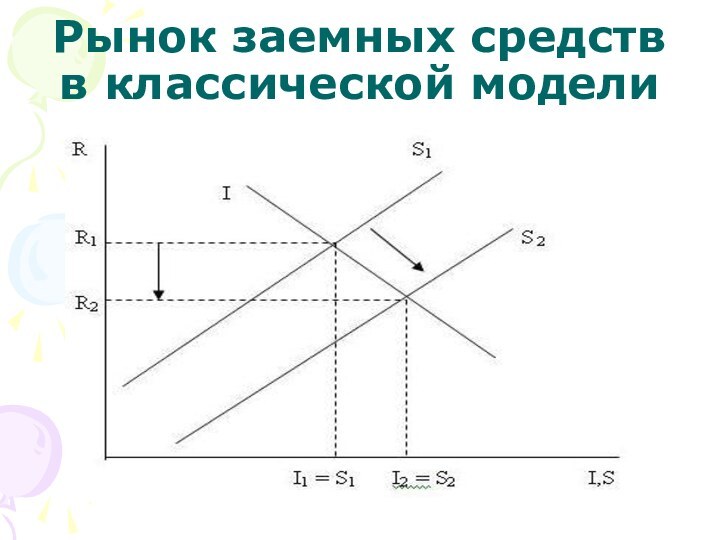

Слайд 107

Рынок заемных средств в классической модели

Слайд 108

В классической модели механизм движения рыночной экономики представлен

следующей цепочкой

«доход–сбережения–инвестиции»

Слайд 109

Преимущества классической модели:

модель верно указала на приоритет баланса

«сбережения – инвестиции»;

модель позволила разглядеть в норме процента один

из главных элементов механизма саморегуляции рынка.

Слайд 110

Недостатки модели:

Модель не выдержала испытания великой депрессией, так

как автоматической настройки равновесия не произошло, а начался рост

безработицы.

Если бы безработица была результатом превышения совокупного предложения над совокупным спросом, то снижение заработной платы снижало бы безработицу. На практике же безработица росла, так как при снижении заработной платы снижались доходы, далее происходило снижение сбережений и инвестиций, в итоге происходило падение производства.

Цены не снижались при превышении совокупного предложения над совокупным спросом.

Слайд 111

2.Кейнсианская модель в экономике

Рост N- рост У-

рост S- падение AD- снижение Q(У) – снижение N

– рост безработицы

Слайд 112

Кейнс делает вывод, что нужно стимулировать эффективный спрос,

приближая его к размерам потенциального

в кейнсианской модели основу механизма

равновесной динамики составляет связь «доходы – спрос»,

а не «доходы- сбережения - инвестиции», как в классической модели

Слайд 113

Кейнс отверг основной вывод классической модели о свободном

ценообразовании, как главном инструменте достижения рыночного равновесия

На место цены

Кейнс выдвинул «объем продаж (У)»

Слайд 114

Выводы Кейнса

Монополистические тенденции не дают ценам быть подлинно

свободными, т. е. адекватно отражать динамику соотношения спроса и

предложения;

Долгосрочные контракты между поставщиками и потребителями препятствуют оперативной реакции цены на изменение рыночной конъюнктуры;

Договоры между профсоюзами и предпринимателями мешают заработной плате выполнять функции регулирования цены на рынке труда. В результате цены малоподвижны и дезориентируют производителя при решении вопроса об изменении объема производства.

Слайд 115

Совокупный спрос в Кейсианской модели

Слайд 117

Совокупное предложение и совокупный спрос

Слайд 118

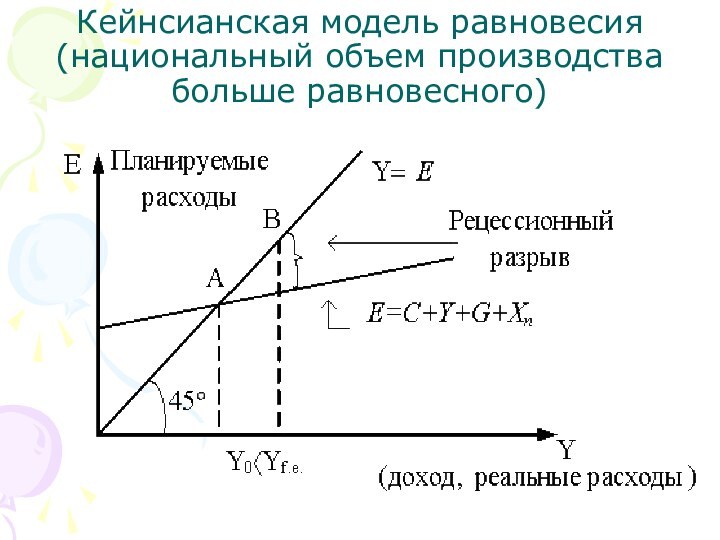

Кейнсианская модель равновесия (национальный объем производства больше равновесного)

Слайд 119

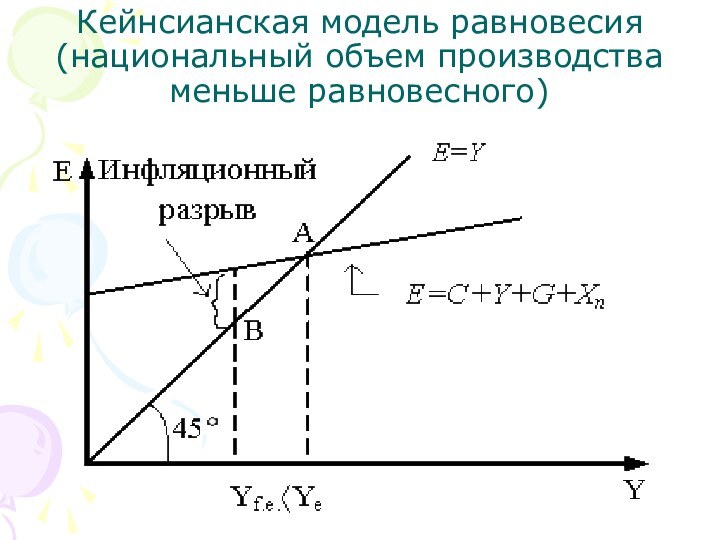

Кейнсианская модель равновесия (национальный объем производства меньше равновесного)

Слайд 120

Кейнс показал, что достижение равновесного состояния в экономике

совместимо с инфляцией и безработицей и падением производства.

Слайд 121

3.Стабилизационная политика: понятие и инструменты

Кривая Филипса

Слайд 122

Способы расширения совокупного спроса (политика экспансии):

увеличить государственные расходы

уменьшить

налоги

стимулировать процентную ставку.

Слайд 123

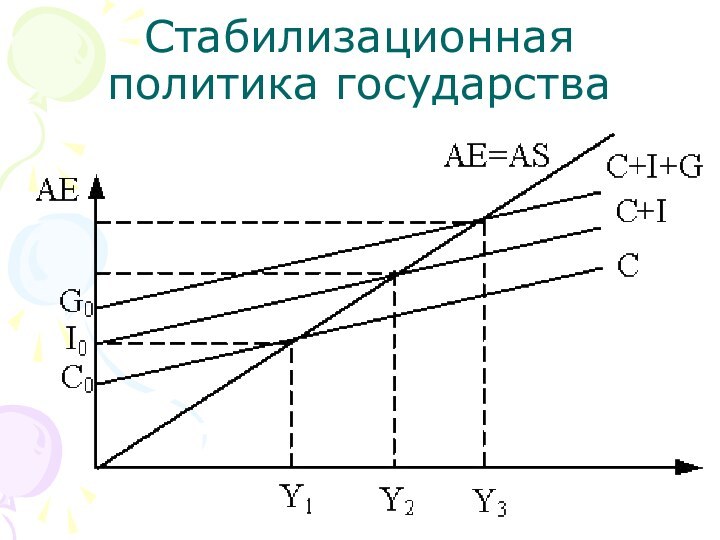

Стабилизационная политика государства

Слайд 124

Способы сокращения совокупного спроса (политики сдерживания):

сокращение государственных расходов

(трансфертов, социальных программ)

увеличение налогов

повышение процентной ставки.

Слайд 125

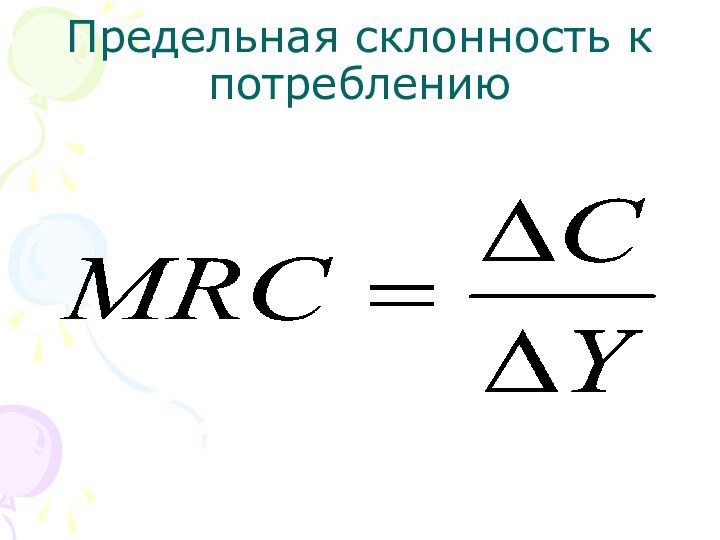

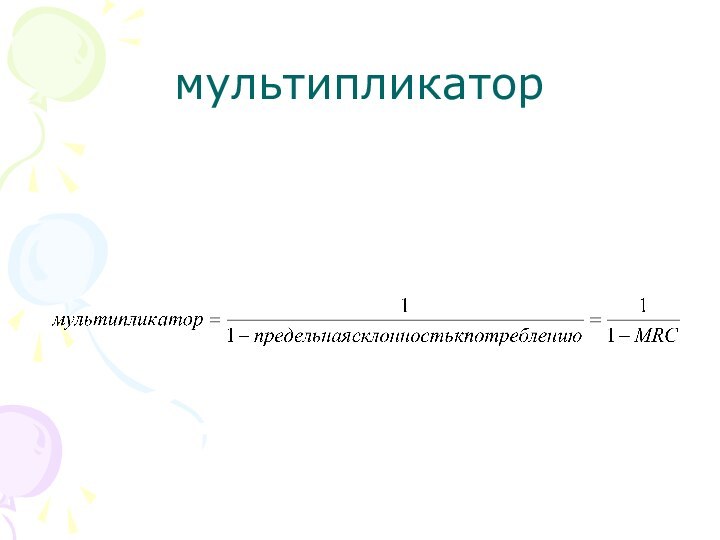

Предельная склонность к потреблению

Слайд 126

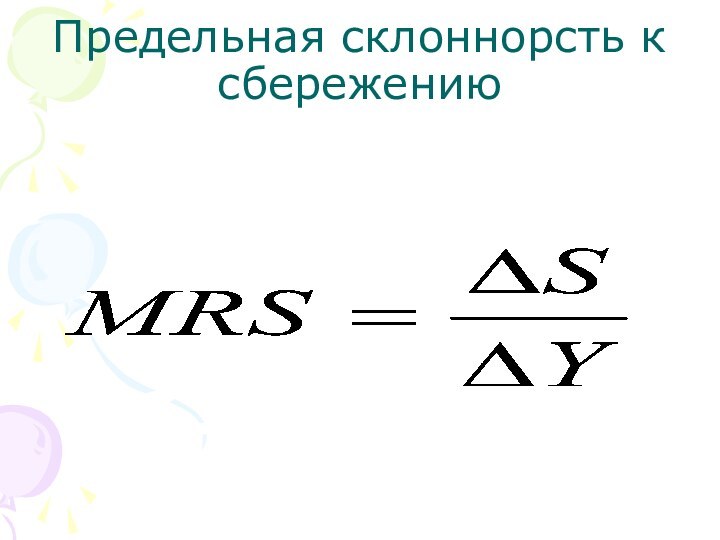

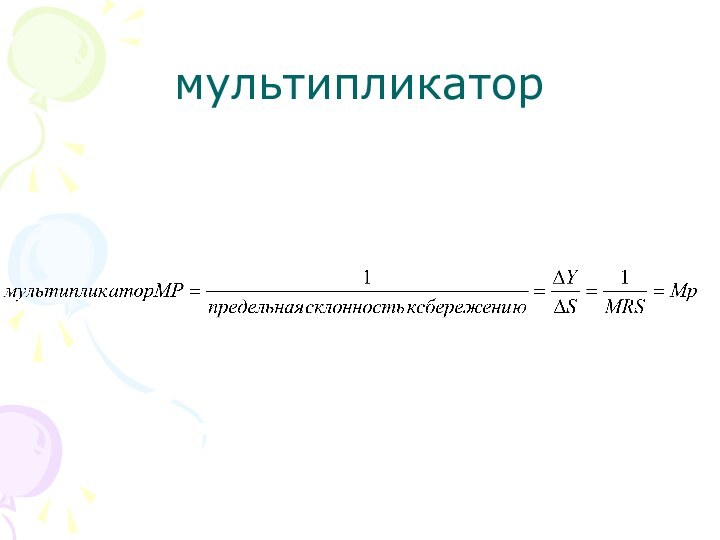

Предельная склоннорсть к сбережению

Слайд 129

Недостатки кейнсианской модели:

кейнсианская модель позволяет бороться или с

безработицей, или с инфляцией. Но современная экономика функционирует в

условиях стагфляции

по оценкам многих экономистов эта модель может спровоцировать стагфляцию путем искусственного роста спроса, т. к. политика экспансии означает рост номинального, а не реального СС. На короткий срок это стимулирует производство. В долгосрочном периоде – это приводит к инфляции, сокращению производства и увеличению безработицы, т. е. К противоположным результатам.

Политика экспансии заставляет стагфляционную экономику совершать «бег на месте».

Слайд 130

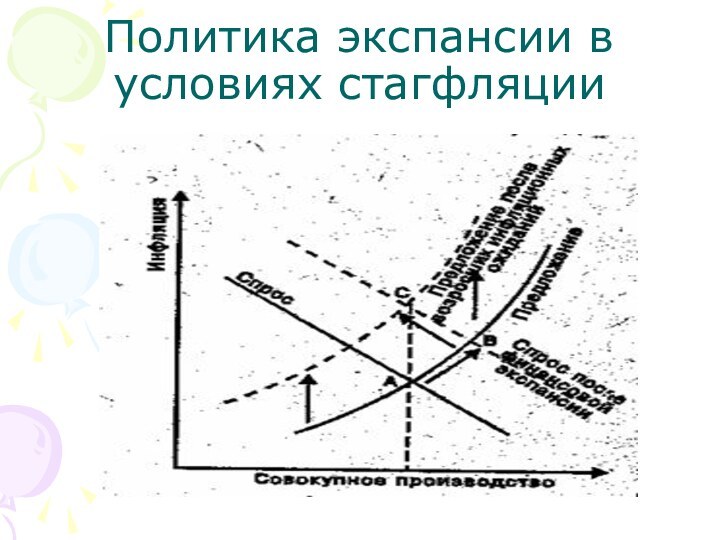

Политика экспансии в условиях стагфляции

Слайд 131

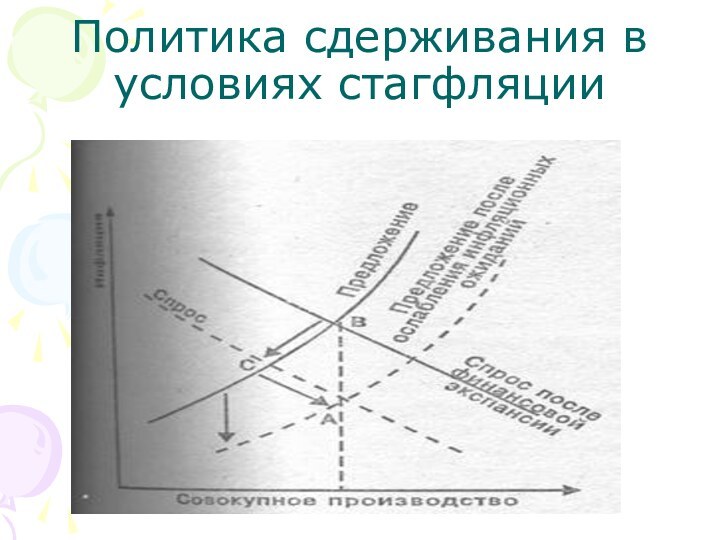

Политика сдерживания в условиях стагфляции