Слайд 2

Поняття валютного ризику та його види

Під

валютним ризиком розуміють можливість грошових втрат суб’єктів валютного ринку через

коливання валютних курсів. Ефективна робота комерційного банку на валютному ринку залежить не лише від валютного ризику, а й від комплексу супутніх ризикових складових, з якими дуже тісно пов’язаний валютний ризик.

Виходячи з особливостей роботи комерційного банку на валютному ринку, валютний ризик можна розкласти на зовнішню і внутрішню складові.

Під зовнішньою складовою слід розуміти небезпеку для фінансового стану комерційного банку, пов’язану зі зміною зовнішнього ринкового середовища, яка знаходить свій прояв у несприятливій зміні валютних курсів.

Внутрішня складова — це здатність комерційного банку протистояти цим несприятливим змінам на валютному ринку.

Слайд 3

Валютний ризик є специфічним видом ринкового ризику. Його

сутність полягає у можливості фінансових втрат за балансовими та

позабалансовими статтями у зв’язку зі зміною ринкових умов і, відповідно, з рухом ринкових валютних курсів. Ці фінансові втрати можливі у разі:

а) переоцінювання відкритих валютних позицій (коротких та довгих),

б) проведення операцій на строковому ринку — переоцінювання позабалансових статей за похідними фінансовими інструментами, угодами форвард, своп, ф’ючерсами, опціонами).

Цей вид ризику є наслідком незбалансованості активів і пасивів щодо кожної з валют за термінами і сумами.

Слайд 4

Валютний ризик можна поділити на:

- Ризик трансакції полягає в тому,

що несприятливі коливання курсів іноземних валют впливають на реальну

вартість відкритих валютних позицій. Ризик пов’язаний з торговельними операціями, а також із грошовими угодами з фінансового інвестування та дивідендних платежів або отримання коштів в іноземній валюті в майбутньому.

- Економічний валютний ризик полягає в змінах конкурентоспроможності банку або його структур, що входять в консолідовану групу, на зовнішньому ринку через суттєві зміни обмінних курсів. Економічний валютний ризик пов’язаний з можливістю втрати доходів за майбутніми контрактами через зміну загального економічного стану як країн-партнерів, так і країн, де розташована компанія. Насамперед він обумовлений необхідністю здійснення постійних розрахунків за експортними та імпортними операціями, інтенсивність яких, у свою чергу, може залежати від валютних курсів.

Слайд 5

- Ризик перерахунку з однієї валюти в іншу (трансляційний ризик)

полягає в тому, що величина еквівалента валютної позиції у

звітності змінюється в результаті змін обмінних курсів, які використовуються для перерахунку залишків в іноземних валютах в базову (національну) валюту. Трансляційний ризик пов’язаний з переоцінюванням активів, пасивів та прибутків у національну валюту, а також може виникати під час експорту чи імпорту інвестицій. Він впливає на показники балансу, що відображають звіт про одержані прибутки та збитки після перерахунків сум інвестицій у національну грошову одиницю. Врахувати трансляційний ризик можна під час складання бухгалтерської та фінансової звітності.

Слайд 6

На валютний ризик здійснюють вплив безліч факторів, які

наведені на рис. 1.

На світових валютних ринках, що працюють

цілодобово, курс валюти постійно змінюється протягом робочого дня. Значний рух курсу може відбутися навіть протягом кількох хвилин. Час проведення операції може мати прямий вплив на прибуток.

Слайд 7

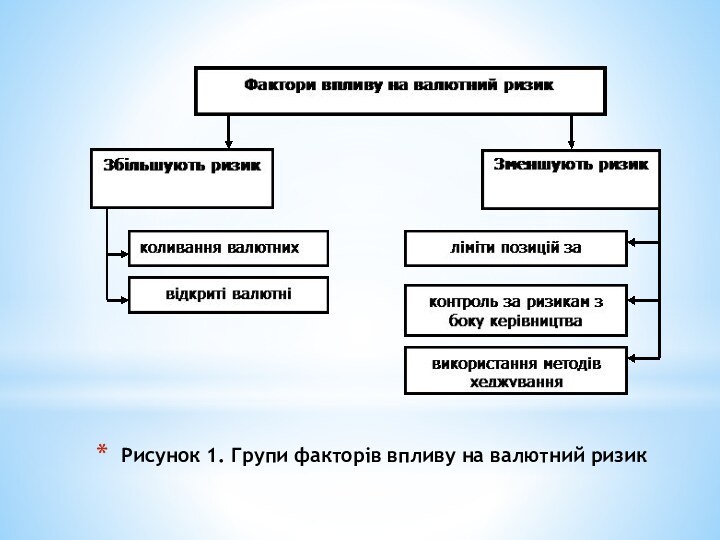

Рисунок 1. Групи факторів впливу на валютний ризик

Слайд 8

Політика банку щодо управління валютним ризиком охоплює такі

напрями:

вибір певних операцій в іноземній валюті, які проводитиме

банк;

установлення лімітів для валютних позицій;

установлення правил бухгалтерського обліку для переоцінки валютних позицій;

організацію аналітичної роботи.

Слайд 9

Управління валютним ризиком

Управління валютним ризиком базується на виборі

відповідної стратегії менеджменту ризику, що містить у собі такі

основні елементи:

¾ використання всіх можливих засобів уникнення ризику, який призводить до значних збитків;

¾ контроль ризику та мінімізація сум імовірних збитків, якщо немає можливості уникнути його повністю;

¾ страхування валютного ризику в разі неможливості його уникнення.

Слайд 10

Управління валютним ризиком передбачає проведення його

детального аналізу, оцінювання можливих наслідків та вибір методів страхування. У

світовій практиці страхування валютних ризиків називають ще хеджуванням, тобто впровадженням чітко визначених контрзаходів, спрямованих на упередження несприятливої тенденції на фінансовому ринку.

Існують різні варіанти вибору стратегії менеджменту ризику: від нейтрального ставлення до ризику, коли фінансові менеджери через незначні розміри можливих збитків не беруть цих ризиків до уваги, до повного контролю і страхування всіх можливих валютних ризиків і валютних збитків. Тому запобігання валютним ризикам завдяки використанню певних методів страхування є основою стратегії управління ними.

Слайд 11

Дуже важливою є система диверсифікації ризиків за фінансовими

інструментами, кодами валют, географічними регіонами, контрагентами. Сама диверсифікація реалізується

через упровадження досить складної системи обмежень (або лімітів). Так, більшість фінансових структур під час роботи на світовому валютному ринку дотримується встановлення:

загальних лімітів відкритої валютної позиції;

лімітів відкритої позиції за кодами валют, групами валют та банківськими металами;

лімітів на контрагентів та певні географічні регіони;

денних лімітів (тобто лімітів на термін роботи банківського робочого дня);

нічних лімітів (установлюється, як правило, на обсяги відкритих валютних позицій у часи роботи поза межами банківського робочого дня). Зауважимо, що система нічних лімітів значно жорсткіша за систему денних лімітів. І це зрозуміло, оскільки здійснюється поправка на можливі непередбачувані події фінансового ринку поза межами банківського робочого дня.

Слайд 12

Дуже поширені такі види лімітів :

ліміти на

іноземні держави (встановлюються максимально можливі суми для операцій на

протязі дня з клієнтами і контр партнерами в сумі з кожної конкретної країни);

ліміти на операції з контр партнерами і клієнтами (встановлюється максимально можлива сума для операцій на кожного контр партнера, клієнта або групу клієнтів);

ліміт інструментарію (встановлення обмежень по використовуваних інструментах і валютам із визначенням списку можливих до торгівлі валют і інструментів торгівлі);

ліміт збитків (встановлюється максимально можливий розмір збитків, після досягнення якого всі відкриті позиції повинні бути закриті зі збитками). У деяких банках такий ліміт встановлюється на кожний робочий день або окремий період часу (один місяць), у деяких банках він підрозділяється на окремі види інструментів, а в інших може також встановлюватися на окремих дилерів.

Слайд 13

Визначення валютної позиції банку

Валютна позиція банку може бути

відкритою або закритою і розраховується окремо за кожною іноземною

валютою, що входить до мультивалютного портфеля банку. Валютна позиція називається відкритою, якщо сума активів в іноземній валюті не збігається з сумою пасивів в тій самій валюті. Існують два види відкритої позиції:

- чиста довга валютна позиція (А > В) — сума активів в іноземній валюті перевищує суму відповідних пасивів (показник валютної позиції має знак «плюс»);

- чиста коротка валютна позиція (А < В) — сума зобов’язань перевищує суму активів у одній і тій самій іноземній валюті (показник валютної позиції зі знаком «мінус»).

Якщо сума активів в іноземній валюті врівноважена сумою пасивів у тій самій іноземній валюті (А = В), то така позиція називається закритою, або позицією зведення чи відповідності. У такому разі валютного ризику майже немає, адже зміна курсу однієї валюти щодо іншої однаково позначається як на вартості активів, так і на вартості пасивів, а це не потягне за собою ні втрат, ні доходів внаслідок зміни валютного курсу.

Слайд 14

На валютну позицію банку впливають такі операції:

- купівля, продаж

готівкової та безготівкової іноземної валюти, поточні та строкові операції,

за якими виникають вимоги й зобов’язання в іноземних валютах, незалежно від способів і форм розрахунків за ними;

- одержання та сплата іноземної валюти у формі доходів, витрат та нарахування процентних доходів і витрат;

- надходження коштів у іноземній валюті до статутного фонду банку;

- погашення банком безнадійної заборгованості в іноземній валюті;

- купівля та продаж основних засобів і товарно-матеріальних цінностей за іноземну валюту;

- інші обмінні операції з іноземною валютою.

Слайд 15

Рисунок 2. Визначення валютних позицій банку

Слайд 16

Як показано на рис. 2, для розрахунку валютних

позицій банку спочатку за кожною іноземною валютою та кожним

банківським металом обчислюється підсумок (сальдо), результатом якого в разі активного залишку є відкрита довга позиція конкретних валюти або металу, а в разі пасивного – відкрита коротка позиція. В наступному кроці із абсолютних значень активних залишків за кожною іноземною валютою та кожним банківським металом утворюється загальна довга відкрита позиція, яка у співвідношенні з регулятивним капіталом (РК) банку згідно з Н13-1 не повинна перевищувати 20 %. За допомогою аналогічних розрахунків на базі пасивних залишків підраховується загальна коротка відкрита позиція, яка у співвідношенні з регулятивним капіталом банку відповідно до Н13-2 повинна максимально дорівнювати 10 %. В останню чергу, загальна коротка та довга валютна позиція банку підсумовуються та їх сума утворює сукупну відкриту валютну позицію банку. У співвідношенні з регулятивним капіталом банку вона повинна відповідно до Н13 мати значення не більше 30 %.

Слайд 17

Хеджування валютного ризику

Рисунок 3. Класифікація методів хеджування валютного

ризику

Слайд 18

До методів усунення валютного ризику відносять фінансові операції,

які дають змогу або уникнути ризику, спричиненого зміною валютного

курсу, або отримати спекулятивний прибуток від курсових коливань. Процес зменшення ризику можливих втрат називається хеджуванням. Можливі методи хеджування залежно від строків наведені на рис. 3.

Сутність форвардних, опціонних та ф’ючерсних угод як методів хеджування валютних ризиків полягає у тому, що усі ці угоди передбачають укладання угоди з наперед установленим курсом. Відмінності цих угод полягають лише у механізмі та місці їх здійснення.

Слайд 19

Форвардний валютний контракт — це обов’язковий до виконання контракт

між банком і його клієнтом на купівлю чи продаж

певної кількості вказаної іноземної валюти за курсом обміну, зафіксованим під час укладення контракту для виконання у майбутньому періоді, вказаному у контракті. Особливістю форвардних угод є те, що вони укладаються поза біржею, і не існує їх стандартизації. Форвардний валютний контракт забезпечує покриття валютних ризиків на період між датами укладання і виконання контракту. Форвардне покриття, як правило, використовується на строк 1, 2, 3, 6 та 12 місяців.Банк займає форвардну позицію у випадку, якщо клієнт продає або купує іноземну валюту по форварду, тобто з обміном валют на майбутню зафіксовану дату, а також, якщо сам банк продає або купує іноземну валюту по форварду з метою отримання прибутку. Проте тут є присутнім ризик зміни цін, що може призвести до збитків банку.

Ф’ючерсний валютний контракт — це контракт на купівлю чи продаж певної кількості валюти на будь-яку дату у майбутньому. У цьому він схожий на форвард, але на відміну від останнього: просто анулюється; укладається на фіксовану суму — «лоти»; продається на офіційних біржах; передбачає, що торговці ф’ючерсами повинні виплатити «грошову маржу» дилерам біржі, щоб гарантувати виконання контракту.Ф’ючерсні контракти укладають на спеціальних біржах і, на відміну від форвардного контракту, ф’ючерс не передбачає реальну купівлю-продаж валюти. Позиція по ф’ючерсу ліквідується за допомогою зустрічних контрактів. Ризик по ф’ючерсам мінімізується за рахунок можливості покрити зобов'язання по першому ф'ючерсному контракту шляхом здійснення зустрічної оберненої угоди.