Слайд 2

пруденциальный

Понятие "пруденциальный" вошло в активное употребление в русском

языке в начале 21 века в значении осторожный, благоразумный,

дальновидный. Сфера употребления – финансово-экономическая лексика.

Язык заимствования – английский.

Причина заимствования – активное использование слова в международных финансах и сложность однозначного перевода на русский язык английского слова prudential.

Первичное значение prudential связано с латинским словом providentia предвидение, предусмотрение, предусмотрительность, предосторожность: providere "смотреть вперед, готовиться" -от pro- "впереди" + videre"видеть."

Слайд 3

пруденциальный надзор, пруденциальные нормы, пруденциальное регулирование

пруденциальный надзор –

предварительный, "ранний" надзор, позволяющий регистрировать потенциальные возможности осложнений и

проблем в деятельности финансовых институтов.

пруденциальные нормы - обязательные требования, выполнение которых обеспечивает надежность, ликвидность и платежеспособность, управление рисками, защиту интересов акционеров и вкладчиков.

пруденциальное регулирование – то же, что и пруденциальный надзор.

В международной финансовой практике слово prudentialактивно используется в названии регулирующих институтов. Например, APRA – Australian Prudential Regulation Authority.

Слайд 4

Пруденциальное регулирование

важнейшая функция государства, осуществляемая от его имени

центральным банком;

вид банковского регулирования наряду с денежным (валютным) регулированием;

нацелено

на поддержание стабильности банковской системы, уменьшение риска банковских операций и гарантирование прав вкладчиков и кредиторов;

выражается в установлении пруденциальных норм, обязательных для кредитных организаций, предусматривающих ответственность за их нарушение.

Слайд 5

Пруденциальное регулирование

В целях контроля над состоянием ликвидности

банка устанавливаются нормативы ликвидности (мгновенной, текущей, долгосрочной и общей,

а также по операциям с драгоценными металлами), которые определяются как соотношение между активами и пассивами с учетом сроков, сумм и видов активов и пассивов, других факторов.

Контроль за соблюдением банками обязательных нормативов возлагается на ТУ Банка России по месту открытия кор. счета банка.

Контроль осуществляется на основании ежемесячных балансов банков, к которым прилагаются справки с расчетами фактических значений обязательных нормативов и расшифровками отдельных балансовых счетов, подписанные руководителем банка и главным бухгалтером.

Слайд 6

Надзорные органы применяют к кредитным организациям меры воздействия

двух типов:

предупредительные и принудительные.

Конкретный состав применяемых мер воздействия

может включать как меры воздействия только одного типа (предупредительные либо принудительные), так и сочетать меры воздействия разных типов.

Предупредительные меры воздействия применяются в основном на ранних стадиях возникновения недостатков в тех случаях, когда недостатки в деятельности кредитной организации непосредственно не угрожают интересам кредиторов и вкладчиков.

меры могут применяться при условии надлежащего взаимодействия кредитной организации и ее учредителей (участников) с надзорными органами .

Принудительные меры воздействия применяются в отношении кредитной организации в тех случаях, когда это вытекает из характера допущенных нарушений с учетом того, что применение одних только предупредительных мер воздействия не приносит или не может обеспечить надлежащую корректировку деятельности кредитной организации.

Основаниями для применения принудительных мер воздействия являются нарушения (невыполнение) кредитной организацией требований федеральных законов, регулирующих банковскую деятельность, нормативных актов и предписаний Банка России, непредставление информации, представление неполной или недостоверной информации, а также в случае, если совершаемые кредитной организацией операции создали реальную угрозу интересам клиентов.

Слайд 7

Пруденциальное регулирование

непосредственно оказывает правовое воздействие на механизм

правового регулирования банковской деятельности и представляет собой правовую форму

закрепления экономически обоснованных требований, предъявляемых к функционированию банков и небанковских кредитных организаций, в целях повышениях их финансовой устойчивости и минимизации рисков неликвидности и неплатежеспособности.

Слайд 8

Пруденциальное регулирование

Банки, у которых отозвана лицензия на

совершение банковских операций, обязательные нормативы не рассчитывают.

В случае

нарушения банком обязательных нормативов территориальное учреждение Банка России применяет меры воздействия к банку в соответствии со ст. 74 ФЗо ЦБ.

Банки в соответствии с законодательством несут ответственность за достоверное и правильное составление расчетов обязательных нормативов и расшифровок отдельных балансовых счетов для расчета обязательных нормативов.

Территориальные учреждения Банка России имеют право осуществлять проверки банков по вопросам правильности и достоверности представляемых банками сведений для расчетов обязательных нормативов.

Слайд 9

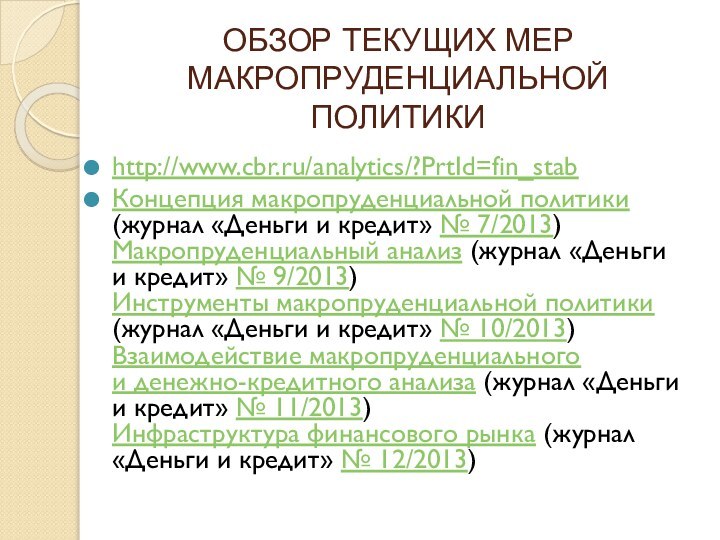

ОБЗОР ТЕКУЩИХ МЕР

МАКРОПРУДЕНЦИАЛЬНОЙ

ПОЛИТИКИ

http://www.cbr.ru/analytics/?PrtId=fin_stab

Концепция макропруденциальной политики (журнал

«Деньги и кредит» № 7/2013)

Макропруденциальный анализ (журнал «Деньги и кредит» № 9/2013)

Инструменты макропруденциальной политики (журнал «Деньги и кредит» № 10/2013)

Взаимодействие макропруденциального и денежно-кредитного анализа (журнал «Деньги и кредит» № 11/2013)

Инфраструктура финансового рынка (журнал «Деньги и кредит» № 12/2013)

Слайд 11

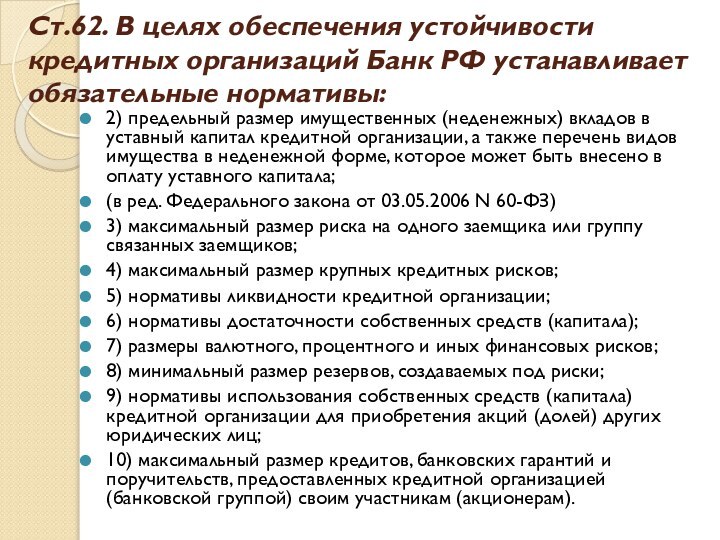

Ст.62. В целях обеспечения устойчивости кредитных организаций Банк

РФ устанавливает обязательные нормативы:

2) предельный размер имущественных (неденежных) вкладов

в уставный капитал кредитной организации, а также перечень видов имущества в неденежной форме, которое может быть внесено в оплату уставного капитала;

(в ред. Федерального закона от 03.05.2006 N 60-ФЗ)

3) максимальный размер риска на одного заемщика или группу связанных заемщиков;

4) максимальный размер крупных кредитных рисков;

5) нормативы ликвидности кредитной организации;

6) нормативы достаточности собственных средств (капитала);

7) размеры валютного, процентного и иных финансовых рисков;

8) минимальный размер резервов, создаваемых под риски;

9) нормативы использования собственных средств (капитала) кредитной организации для приобретения акций (долей) других юридических лиц;

10) максимальный размер кредитов, банковских гарантий и поручительств, предоставленных кредитной организацией (банковской группой) своим участникам (акционерам).

Слайд 12

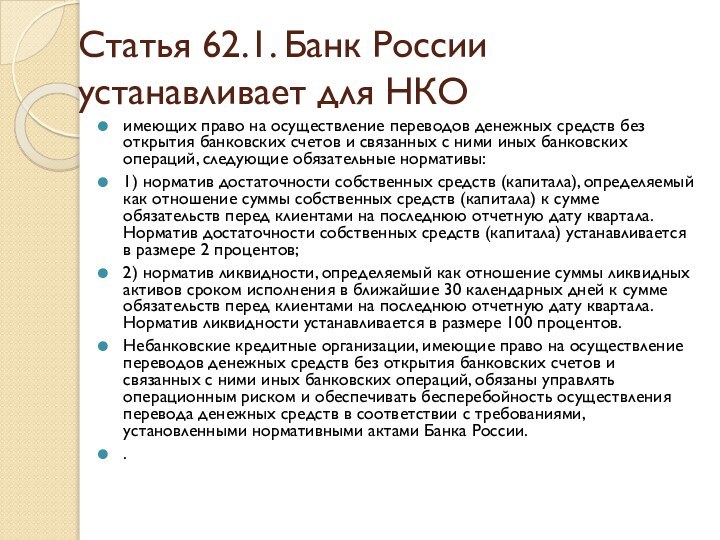

Статья 62.1. Банк России устанавливает для НКО

имеющих право

на осуществление переводов денежных средств без открытия банковских счетов

и связанных с ними иных банковских операций, следующие обязательные нормативы:

1) норматив достаточности собственных средств (капитала), определяемый как отношение суммы собственных средств (капитала) к сумме обязательств перед клиентами на последнюю отчетную дату квартала. Норматив достаточности собственных средств (капитала) устанавливается в размере 2 процентов;

2) норматив ликвидности, определяемый как отношение суммы ликвидных активов сроком исполнения в ближайшие 30 календарных дней к сумме обязательств перед клиентами на последнюю отчетную дату квартала. Норматив ликвидности устанавливается в размере 100 процентов.

Небанковские кредитные организации, имеющие право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций, обязаны управлять операционным риском и обеспечивать бесперебойность осуществления перевода денежных средств в соответствии с требованиями, установленными нормативными актами Банка России.

.

Слайд 13

Небанковские кредитные организации, имеющие право на осуществление переводов

денежных средств без открытия банковских счетов и связанных с

ними иных банковских операций, у которых средний за полгода объем обязательств перед клиентами по переводам денежных средств без открытия банковских счетов в течение месяца превышает 2 миллиарда рублей, представляют отчетность в Банк России ежеквартально.

НКО, имеющие право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций, у которых средний за полгода объем обязательств перед клиентами по переводам денежных средств без открытия банковских счетов в течение месяца не превышает 2 миллиардов рублей, представляют отчетность в Банк России раз в полгода.

Порядок и формы представления отчетности НКО, имеющими право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций, устанавливаются нормативными актами Банка России.

Небанковские кредитные организации, имеющие право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций, вправе размещать денежные средства, предоставленные клиентами для переводов без открытия банковских счетов, исключительно:

1) на корреспондентском счете в Банке России;

2) на депозитах Банка России;

3) на корреспондентских счетах в кредитных организациях.

Слайд 14

Максимальный размер риска

Статья 64. Максимальный размер риска на

одного заемщика или группу связанных заемщиков, являющихся по отношению

друг к другу зависимыми или основными и дочерними, устанавливается в процентах от размера собственных средств (капитала) кредитной организации (банковской группы) и не может превышать 25 процентов размера собственных средств (капитала) кредитной организации (банковской группы).

При определении максимального размера риска учитываются вся сумма кредитов кредитной организации, выданная одному заемщику или группе связанных заемщиков, а также суммы гарантий и поручительств, предоставленных кредитной организацией заемщику или группе связанных заемщиков.

Статья 65. Максимальный размер крупных кредитных рисков устанавливается как выраженное в процентах отношение совокупной величины крупных кредитных рисков и размера собственных средств (капитала) кредитной организации (банковской группы).

Крупным кредитным риском является сумма кредитов, гарантий и поручительств в пользу одного клиента, превышающая 5 процентов собственных средств (капитала) кредитной организации (банковской группы).

Максимальный размер крупных кредитных рисков не может превышать 800 % размера собственных средств (капитала) кредитной организации (банковской группы).

Банк России вправе вести реестр крупных кредитных рисков кредитных организаций (банковских групп).

Слайд 15

Ст.66. Нормативы ликвидности кредитной организации, банковской группы

отношение

ее активов и пассивов с учетом сроков, сумм и

типов активов и пассивов и других факторов;

отношение ее ликвидных активов (наличных денежных средств, требований до востребования, краткосрочных ценных бумаг, других легкореализуемых активов) и суммарных активов.

Статья 67. Нормативы достаточности собственных средств (капитала) определяются как отношение размера собственных средств (капитала) кредитной организации (банковской группы) и суммы ее активов, взвешенных по уровню риска.

Статья 68. Банк России регулирует размеры и порядок учета открытой позиции кредитных организаций (банковских групп) по валютному, процентному и иным финансовым рискам.

Статья 69. Банк России определяет порядок формирования и размер образуемых до налогообложения резервов (фондов) кредитных организаций для покрытия возможных потерь по ссудам, валютных, процентных и иных финансовых рисков в соответствии с федеральными законами.

Статья 70. Нормативы использования собственных средств (капитала) кредитной организации для приобретения акций (долей) других юридических лиц определяются как выраженное в процентах отношение сумм инвестируемых и собственных средств (капитала) кредитной организации (банковской группы).

Размер норматива использования собственных средств (капитала) кредитной организации для приобретения акций (долей) других юридических лиц не может превышать 25 процентов размера собственных средств (капитала) кредитной организации (банковской группы).

Статья 71. Максимальный размер кредитов, банковских гарантий и поручительств, предоставленных кредитной организацией (банковской группой) своим участникам (акционерам), определяется в процентах от собственных средств (капитала) кредитной организации (банковской группы).

Указанный норматив не может превышать 50 процентов.

Слайд 16

Статья 71.1. Банк России вправе устанавливать особенности расчета

и значений обязательных нормативов, определенных статьей 62 настоящего Федерального

закона, а также дополнительные обязательные нормативы (соотношение определенных активов и пассивов), величина и методики определения которых определяются Банком России, для кредитных организаций, которые являются эмитентами облигаций с ипотечным покрытием или облигаций с залоговым обеспечением денежными требованиями либо осуществляют уступку денежных требований, залогом которых обеспечивается исполнение обязательств по облигациям ипотечного агента или специализированного общества.

Статья 72. Банк России устанавливает методики определения собственных средств (капитала) и обязательных нормативов кредитной организации (банковской группы) с учетом международного опыта, консультаций с кредитными организациями, банковскими ассоциациями и союзами.

Банк России вправе устанавливать дифференцированные нормативы и методики их расчета по видам кредитных организаций.

О предстоящем изменении нормативов и методик их расчета Банк России официально объявляет не позднее чем за один месяц до их введения в действие.

В целях определения размера собственных средств (капитала) кредитной организации и банковской группы Банк России проводит оценку их активов и пассивов на основании методик оценки, устанавливаемых нормативными актами Банка России. Кредитная организация и банковская группа отражают в своей бухгалтерской (финансовой) и иной отчетности размер собственных средств (капитала), определенный Банком России.

Если размер собственных средств (капитала) кредитной организации окажется меньше размера уставного капитала кредитной организации, определенного ее учредительными документами, Банк России обязан направить в такую кредитную организацию требование о приведении в соответствие величины собственных средств (капитала) и размера уставного капитала. Кредитная организация обязана исполнить требование Банка России в порядке, сроки и на условиях, которые установлены Федеральным законом "О несостоятельности (банкротстве) кредитных организаций".

Банк России устанавливает условия включения субординированных кредитов (депозитов, займов, облигационных займов) в состав источников собственных средств (капитала) кредитной организации, а также условия исключения субординированных кредитов (депозитов, займов, облигационных займов) из состава источников собственных средств (капитала) кредитной организации. Сумма субординированного кредита (депозита, займа, облигационного займа) после предварительного согласования с Банком России, осуществляемого в порядке, установленном нормативным актом Банка России, может быть исключена из расчета собственных средств (капитала) кредитной организации при досрочном расторжении договора субординированного кредита (депозита, займа), досрочном погашении облигаций по инициативе кредитной организации - заемщика.

Слайд 17

Банк России вправе приостановить выплату основной суммы долга

и (или) процентов по договору субординированного кредита (депозита, займа)

или облигациям в порядке, установленном нормативными актами Банка России, в случаях, если приостановление выплат предусмотрено договором субординированного кредита (депозита, займа) или зарегистрированными условиями эмиссии облигаций и осуществление очередных платежей в пользу кредиторов приведет к возникновению оснований для осуществления мер по предупреждению банкротства кредитных организаций, установленных Федеральным законом "О несостоятельности (банкротстве) кредитных организаций". Одновременно Банк России устанавливает запрет на принятие кредитной организацией решений о распределении прибыли между ее учредителями (участниками), выплате (объявлении) дивидендов, а также запрет на распределение прибыли между ее учредителями (участниками), выплату им дивидендов, удовлетворение требований учредителей (участников) кредитной организации о выделе им доли (части доли) или выплате ее действительной стоимости либо выкупе акций кредитной организации. Приостановление выплат по договору субординированного кредита (депозита, займа) или по облигациям и запрет на принятие кредитной организацией решений о распределении прибыли, выплате (объявлении) дивидендов, а также запрет на распределение прибыли между ее учредителями (участниками), выплату им дивидендов, удовлетворение требований учредителей (участников) кредитной организации о выделе им доли (части доли) или выплате ее действительной стоимости либо выкупе акций кредитной организации подлежат отмене при условии устранения реальной угрозы возникновения оснований для осуществления мер по предупреждению банкротства по ходатайству кредитной организации, представляемому в порядке, установленном Банком России.

Статья 72.1. Банк России устанавливает требования к банковским методикам управления рисками и моделям количественной оценки рисков, в том числе к качеству используемых в этих моделях данных, применяемым кредитными организациями, в банковских группах для целей оценки активов, расчета норматива достаточности собственных средств (капитала) и иных обязательных нормативов.

Кредитная организация, головная кредитная организация банковской группы могут принять на себя обязанность по применению банковских методик управления рисками и моделей количественной оценки рисков в целях расчета обязательных нормативов. Банковские методики управления рисками и модели количественной оценки рисков применяются только на основании выданного Банком России разрешения по ходатайству кредитной организации, головной кредитной организации банковской группы. Порядок получения разрешения на применение банковских методик управления рисками и моделей количественной оценки рисков устанавливается Банком России.

Порядок оценки качества банковских методик управления рисками и моделей количественной оценки рисков устанавливается нормативными актами Банка России.

Слайд 18

254 п

"Положение о порядке формирования кредитными организациями

резервов на возможные потери по ссудам, по ссудной и

приравненной к ней задолженности"

Слайд 19

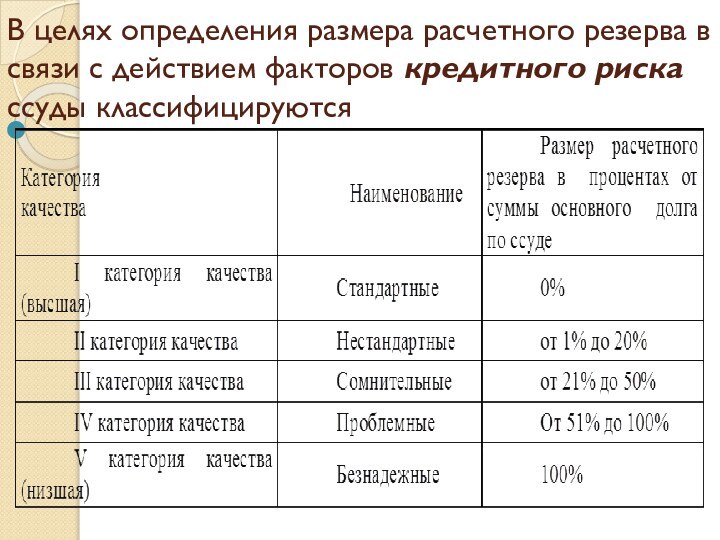

В целях определения размера расчетного резерва в связи

с действием факторов кредитного риска ссуды классифицируются

Слайд 20

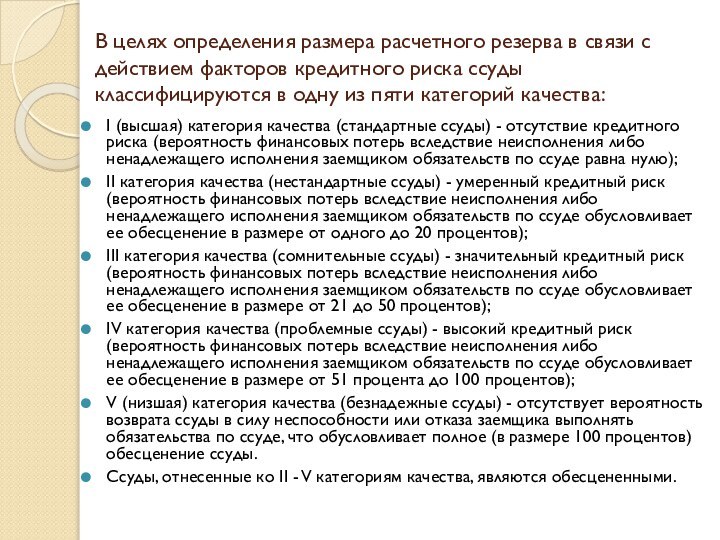

В целях определения размера расчетного резерва в связи

с действием факторов кредитного риска ссуды классифицируются в одну

из пяти категорий качества:

I (высшая) категория качества (стандартные ссуды) - отсутствие кредитного риска (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде равна нулю);

II категория качества (нестандартные ссуды) - умеренный кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от одного до 20 процентов);

III категория качества (сомнительные ссуды) - значительный кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 21 до 50 процентов);

IV категория качества (проблемные ссуды) - высокий кредитный риск (вероятность финансовых потерь вследствие неисполнения либо ненадлежащего исполнения заемщиком обязательств по ссуде обусловливает ее обесценение в размере от 51 процента до 100 процентов);

V (низшая) категория качества (безнадежные ссуды) - отсутствует вероятность возврата ссуды в силу неспособности или отказа заемщика выполнять обязательства по ссуде, что обусловливает полное (в размере 100 процентов) обесценение ссуды.

Ссуды, отнесенные ко II - V категориям качества, являются обесцененными.

Слайд 22

Инструкция Банка России от 16.01.2004 N 110-И

"Об обязательных

нормативах банков«утратила силу в 2013году.!!!!!!

Слайд 23

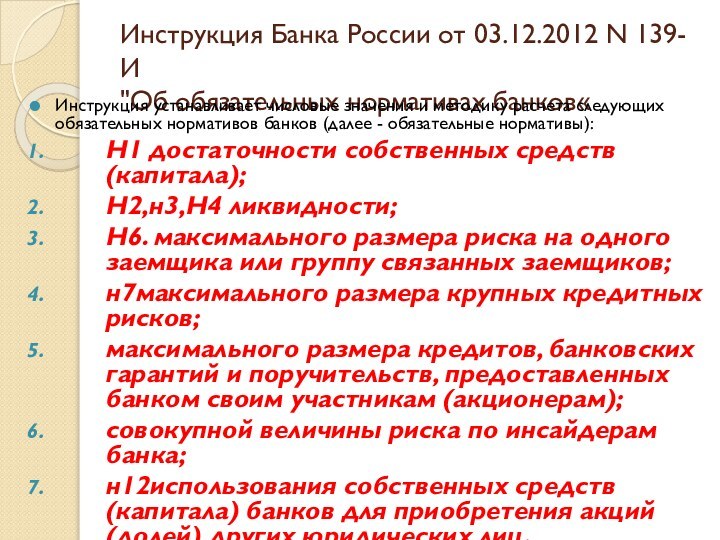

Инструкция Банка России от 03.12.2012 N 139-И

(ред. от

30.05.2014)

"Об обязательных нормативах банков"

Слайд 24

Инструкция Банка России от 03.12.2012 N 139-И

"Об обязательных

нормативах банков«

Инструкция устанавливает числовые значения и методику расчета

следующих обязательных нормативов банков (далее - обязательные нормативы):

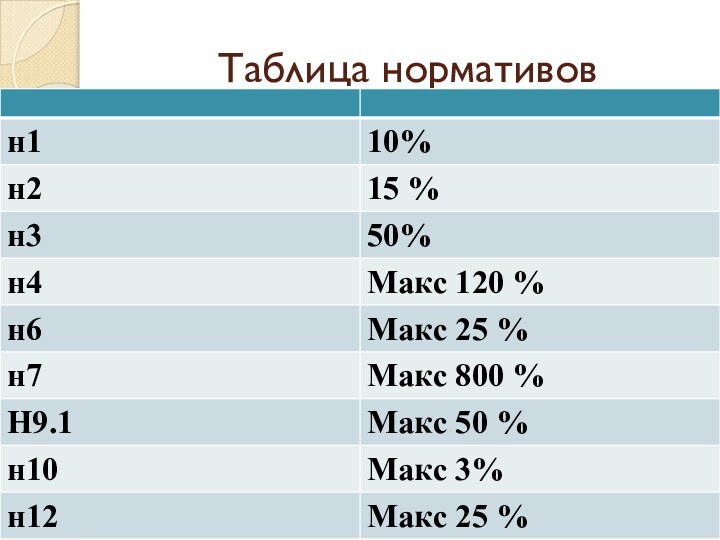

Н1 достаточности собственных средств (капитала);

Н2,н3,Н4 ликвидности;

Н6. максимального размера риска на одного заемщика или группу связанных заемщиков;

н7максимального размера крупных кредитных рисков;

максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам);

совокупной величины риска по инсайдерам банка;

н12использования собственных средств (капитала) банков для приобретения акций (долей) других юридических лиц.

Слайд 25

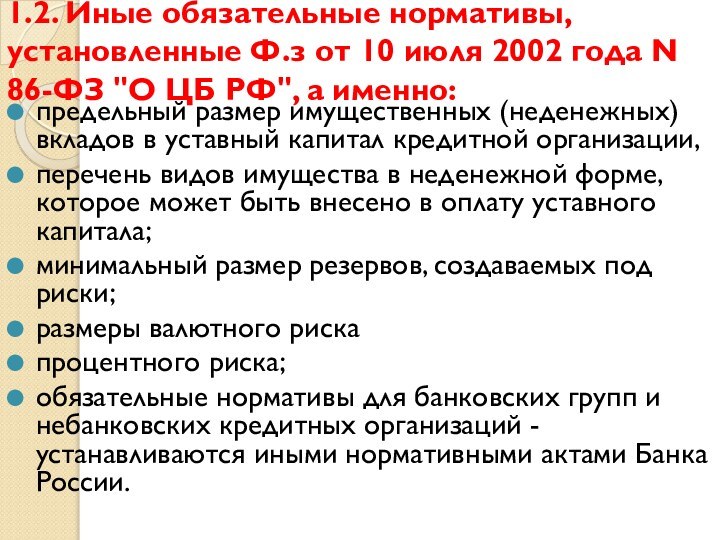

1.2. Иные обязательные нормативы, установленные Ф.з от 10

июля 2002 года N 86-ФЗ "О ЦБ РФ", а

именно:

предельный размер имущественных (неденежных) вкладов в уставный капитал кредитной организации,

перечень видов имущества в неденежной форме, которое может быть внесено в оплату уставного капитала;

минимальный размер резервов, создаваемых под риски;

размеры валютного риска

процентного риска;

обязательные нормативы для банковских групп и небанковских кредитных организаций - устанавливаются иными нормативными актами Банка России.

Слайд 26

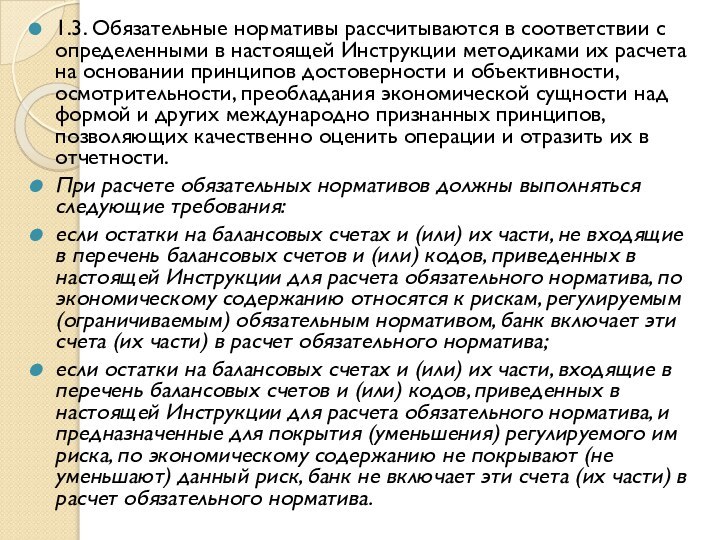

1.3. Обязательные нормативы рассчитываются в соответствии с определенными

в настоящей Инструкции методиками их расчета на основании принципов

достоверности и объективности, осмотрительности, преобладания экономической сущности над формой и других международно признанных принципов, позволяющих качественно оценить операции и отразить их в отчетности.

При расчете обязательных нормативов должны выполняться следующие требования:

если остатки на балансовых счетах и (или) их части, не входящие в перечень балансовых счетов и (или) кодов, приведенных в настоящей Инструкции для расчета обязательного норматива, по экономическому содержанию относятся к рискам, регулируемым (ограничиваемым) обязательным нормативом, банк включает эти счета (их части) в расчет обязательного норматива;

если остатки на балансовых счетах и (или) их части, входящие в перечень балансовых счетов и (или) кодов, приведенных в настоящей Инструкции для расчета обязательного норматива, и предназначенные для покрытия (уменьшения) регулируемого им риска, по экономическому содержанию не покрывают (не уменьшают) данный риск, банк не включает эти счета (их части) в расчет обязательного норматива.

Слайд 27

Инструкция Банка России от 03.12.2012 N 139-И

"Об обязательных

нормативах банков»

Слайд 28

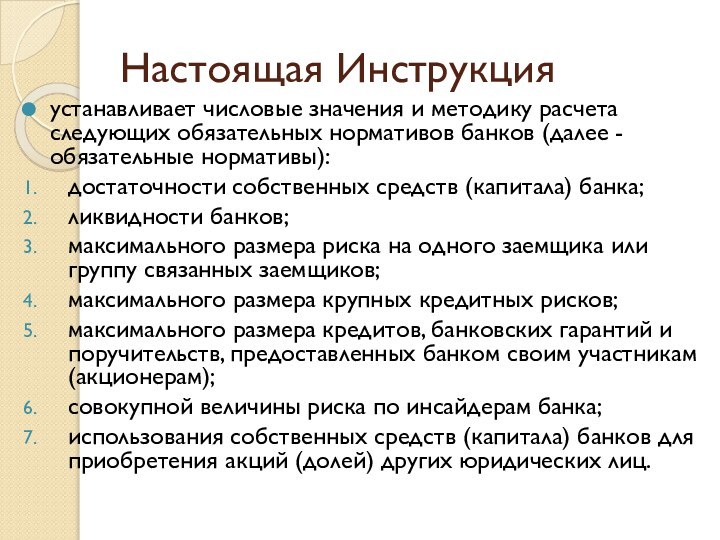

Настоящая Инструкция

устанавливает числовые значения и методику расчета

следующих обязательных нормативов банков (далее - обязательные нормативы):

достаточности собственных

средств (капитала) банка;

ликвидности банков;

максимального размера риска на одного заемщика или группу связанных заемщиков;

максимального размера крупных кредитных рисков;

максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам);

совокупной величины риска по инсайдерам банка;

использования собственных средств (капитала) банков для приобретения акций (долей) других юридических лиц.

Слайд 29

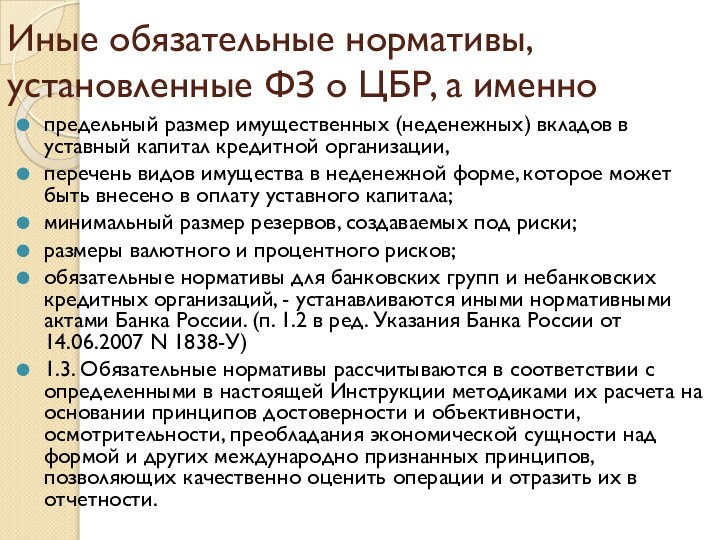

Иные обязательные нормативы, установленные ФЗ о ЦБР, а

именно

предельный размер имущественных (неденежных) вкладов в уставный капитал кредитной

организации,

перечень видов имущества в неденежной форме, которое может быть внесено в оплату уставного капитала;

минимальный размер резервов, создаваемых под риски;

размеры валютного и процентного рисков;

обязательные нормативы для банковских групп и небанковских кредитных организаций, - устанавливаются иными нормативными актами Банка России. (п. 1.2 в ред. Указания Банка России от 14.06.2007 N 1838-У)

1.3. Обязательные нормативы рассчитываются в соответствии с определенными в настоящей Инструкции методиками их расчета на основании принципов достоверности и объективности, осмотрительности, преобладания экономической сущности над формой и других международно признанных принципов, позволяющих качественно оценить операции и отразить их в отчетности.

Слайд 30

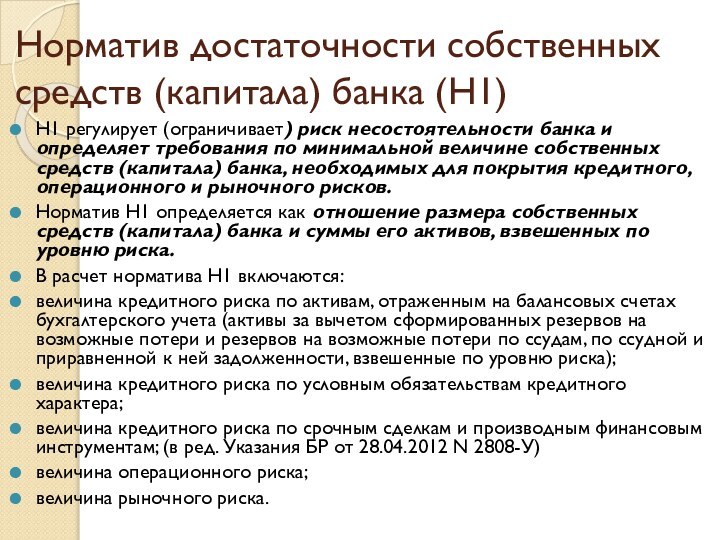

Норматив достаточности собственных средств (капитала) банка (Н1)

Н1

регулирует (ограничивает) риск несостоятельности банка и определяет требования по

минимальной величине собственных средств (капитала) банка, необходимых для покрытия кредитного, операционного и рыночного рисков.

Норматив Н1 определяется как отношение размера собственных средств (капитала) банка и суммы его активов, взвешенных по уровню риска.

В расчет норматива Н1 включаются:

величина кредитного риска по активам, отраженным на балансовых счетах бухгалтерского учета (активы за вычетом сформированных резервов на возможные потери и резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности, взвешенные по уровню риска);

величина кредитного риска по условным обязательствам кредитного характера;

величина кредитного риска по срочным сделкам и производным финансовым инструментам; (в ред. Указания БР от 28.04.2012 N 2808-У)

величина операционного риска;

величина рыночного риска.

Слайд 31

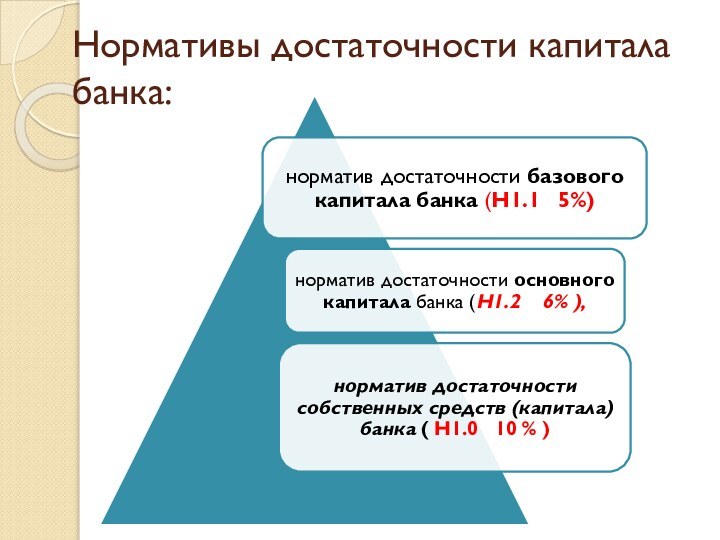

Нормативы достаточности капитала банка:

Слайд 32

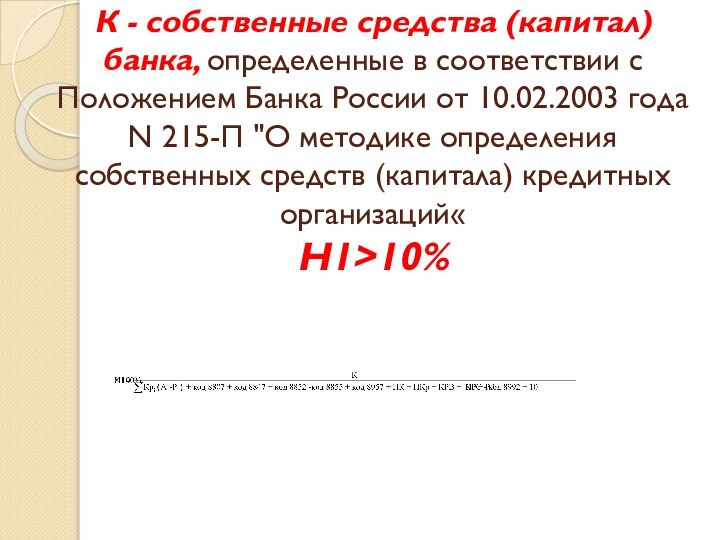

К - собственные средства (капитал) банка, определенные в

соответствии с Положением Банка России от 10.02.2003 года N

215-П "О методике определения собственных средств (капитала) кредитных организаций«

Н1>10%

Слайд 33

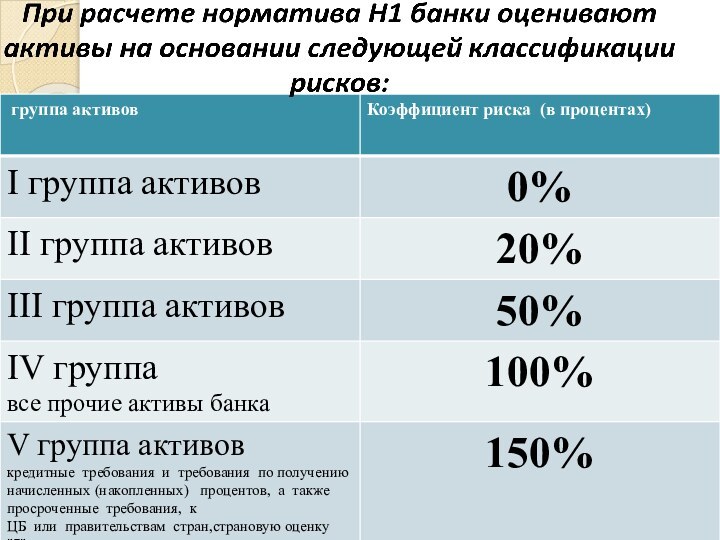

I группа активов

Коэффициент риска

(в процентах)

Слайд 34

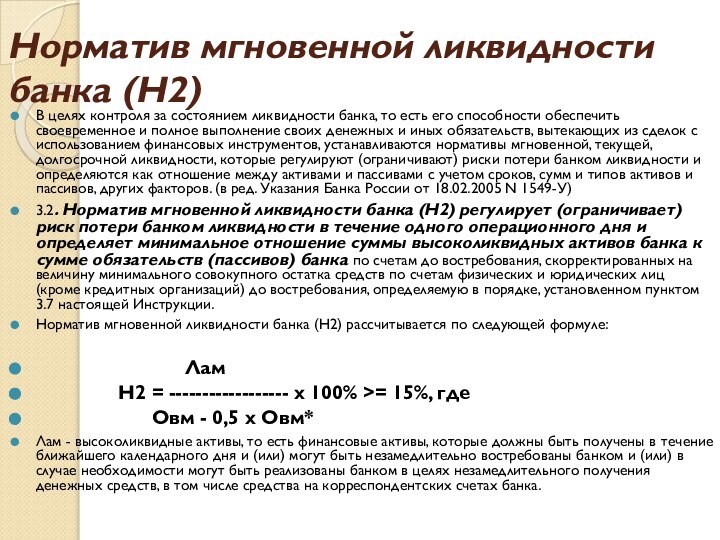

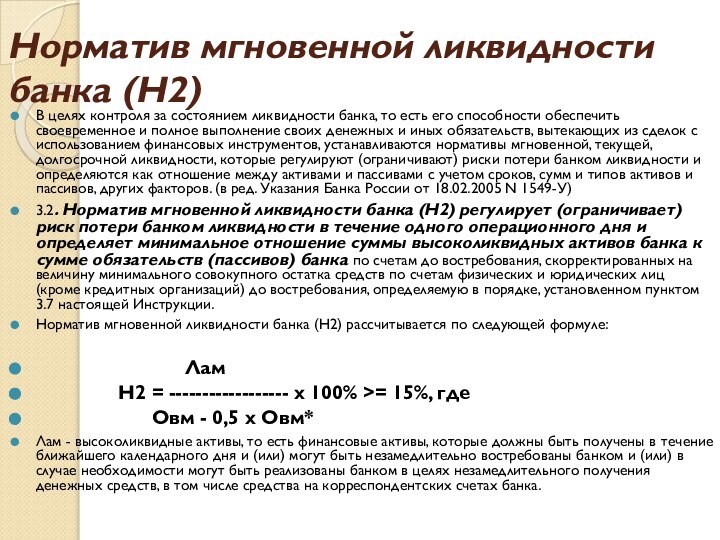

Норматив мгновенной ликвидности банка (Н2)

В целях контроля

за состоянием ликвидности банка, то есть его способности обеспечить

своевременное и полное выполнение своих денежных и иных обязательств, вытекающих из сделок с использованием финансовых инструментов, устанавливаются нормативы мгновенной, текущей, долгосрочной ликвидности, которые регулируют (ограничивают) риски потери банком ликвидности и определяются как отношение между активами и пассивами с учетом сроков, сумм и типов активов и пассивов, других факторов. (в ред. Указания Банка России от 18.02.2005 N 1549-У)

3.2. Норматив мгновенной ликвидности банка (Н2) регулирует (ограничивает) риск потери банком ликвидности в течение одного операционного дня и определяет минимальное отношение суммы высоколиквидных активов банка к сумме обязательств (пассивов) банка по счетам до востребования, скорректированных на величину минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования, определяемую в порядке, установленном пунктом 3.7 настоящей Инструкции.

Норматив мгновенной ликвидности банка (Н2) рассчитывается по следующей формуле:

Лам

Н2 = ------------------ x 100% >= 15%, где

Овм - 0,5 x Овм*

Лам - высоколиквидные активы, то есть финансовые активы, которые должны быть получены в течение ближайшего календарного дня и (или) могут быть незамедлительно востребованы банком и (или) в случае необходимости могут быть реализованы банком в целях незамедлительного получения денежных средств, в том числе средства на корреспондентских счетах банка.

Слайд 35

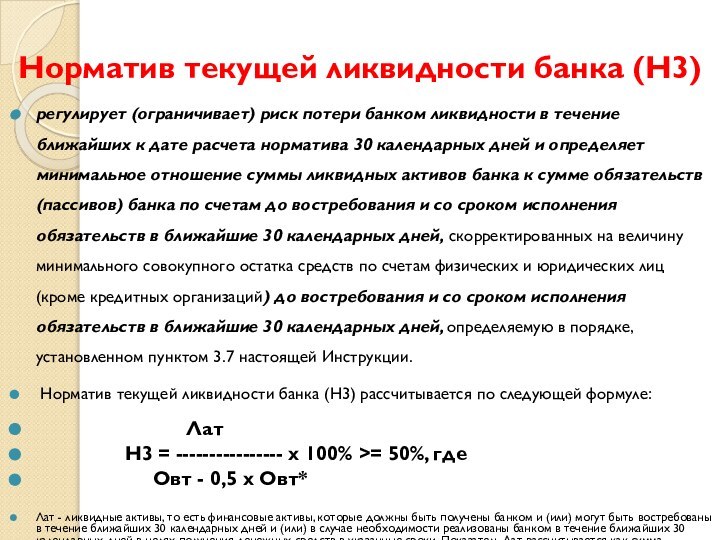

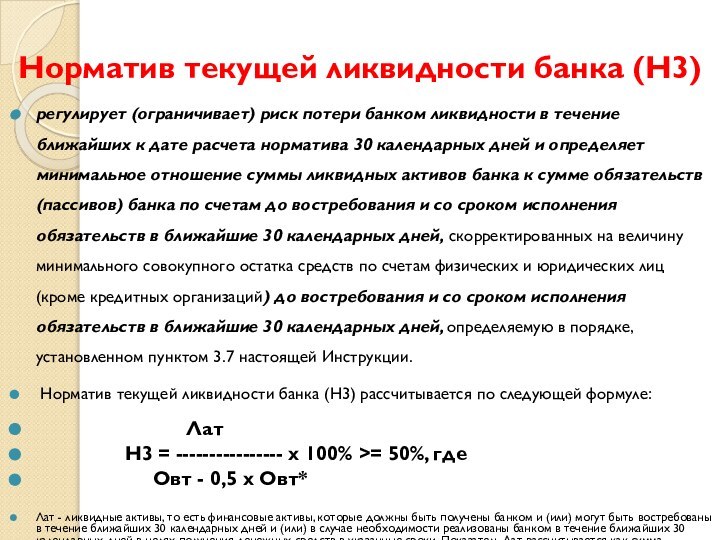

Норматив текущей ликвидности банка (Н3)

регулирует (ограничивает) риск

потери банком ликвидности в течение ближайших к дате расчета

норматива 30 календарных дней и определяет минимальное отношение суммы ликвидных активов банка к сумме обязательств (пассивов) банка по счетам до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней, скорректированных на величину минимального совокупного остатка средств по счетам физических и юридических лиц (кроме кредитных организаций) до востребования и со сроком исполнения обязательств в ближайшие 30 календарных дней, определяемую в порядке, установленном пунктом 3.7 настоящей Инструкции.

Норматив текущей ликвидности банка (Н3) рассчитывается по следующей формуле:

Лат

Н3 = ---------------- x 100% >= 50%, где

Овт - 0,5 x Овт*

Лат - ликвидные активы, то есть финансовые активы, которые должны быть получены банком и (или) могут быть востребованы в течение ближайших 30 календарных дней и (или) в случае необходимости реализованы банком в течение ближайших 30 календарных дней в целях получения денежных средств в указанные сроки. Показатель Лат рассчитывается как сумма высоколиквидных активов (показатель Лам) и остатков на счетах (частей остатков на счетах):

Слайд 36

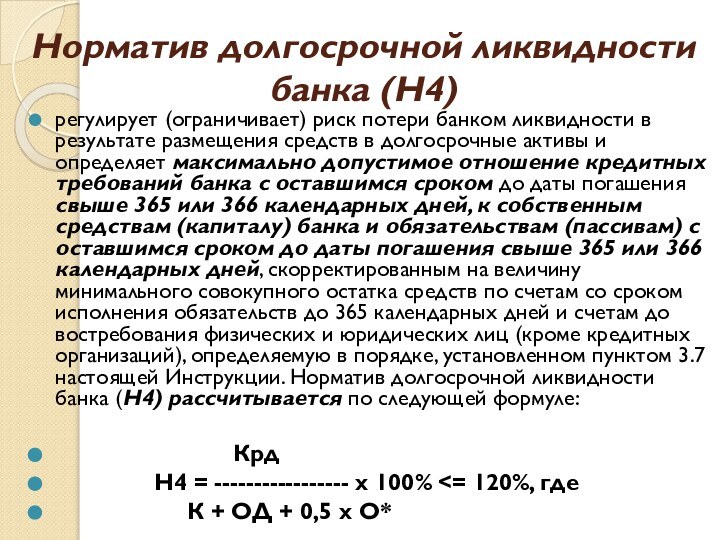

Норматив долгосрочной ликвидности банка (Н4)

регулирует (ограничивает) риск потери

банком ликвидности в результате размещения средств в долгосрочные активы

и определяет максимально допустимое отношение кредитных требований банка с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, к собственным средствам (капиталу) банка и обязательствам (пассивам) с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, скорректированным на величину минимального совокупного остатка средств по счетам со сроком исполнения обязательств до 365 календарных дней и счетам до востребования физических и юридических лиц (кроме кредитных организаций), определяемую в порядке, установленном пунктом 3.7 настоящей Инструкции. Норматив долгосрочной ликвидности банка (Н4) рассчитывается по следующей формуле:

Крд

Н4 = ----------------- x 100% <= 120%, где

К + ОД + 0,5 x О*

Слайд 37

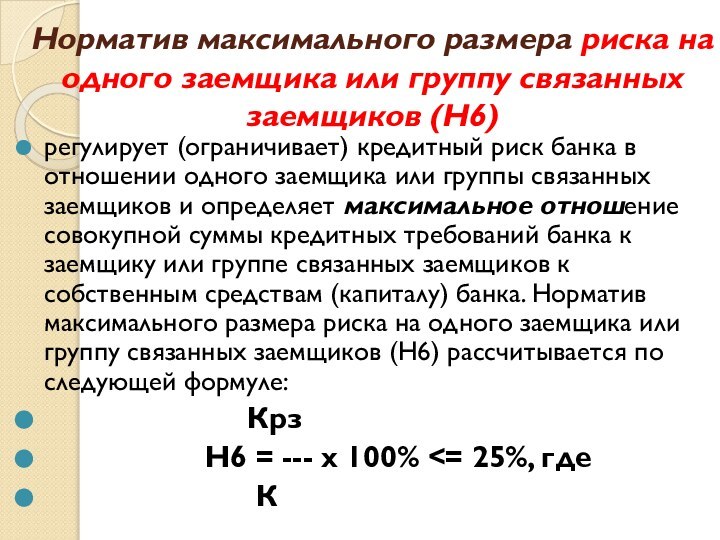

Норматив максимального размера риска на одного заемщика или

группу связанных заемщиков (Н6)

регулирует (ограничивает) кредитный риск банка

в отношении одного заемщика или группы связанных заемщиков и определяет максимальное отношение совокупной суммы кредитных требований банка к заемщику или группе связанных заемщиков к собственным средствам (капиталу) банка. Норматив максимального размера риска на одного заемщика или группу связанных заемщиков (Н6) рассчитывается по следующей формуле:

Крз

Н6 = --- х 100% <= 25%, где

К

Слайд 38

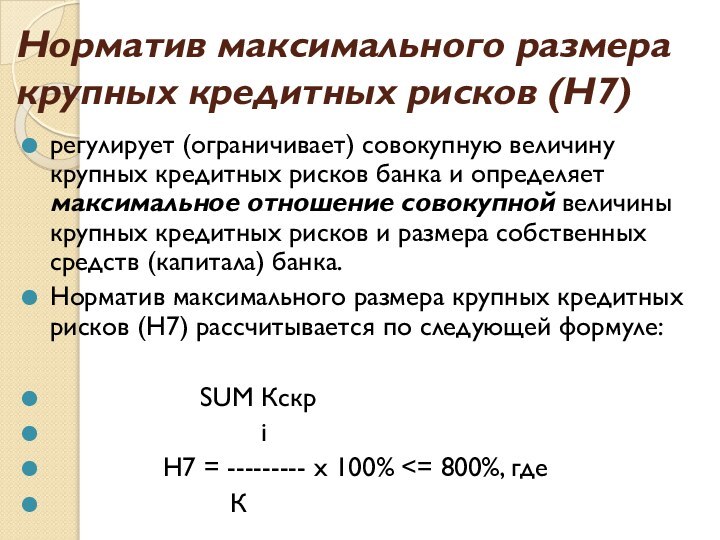

Норматив максимального размера крупных кредитных рисков (Н7)

регулирует (ограничивает)

совокупную величину крупных кредитных рисков банка и определяет максимальное

отношение совокупной величины крупных кредитных рисков и размера собственных средств (капитала) банка.

Норматив максимального размера крупных кредитных рисков (Н7) рассчитывается по следующей формуле:

SUM Кскр

i

Н7 = --------- х 100% <= 800%, где

К

Слайд 39

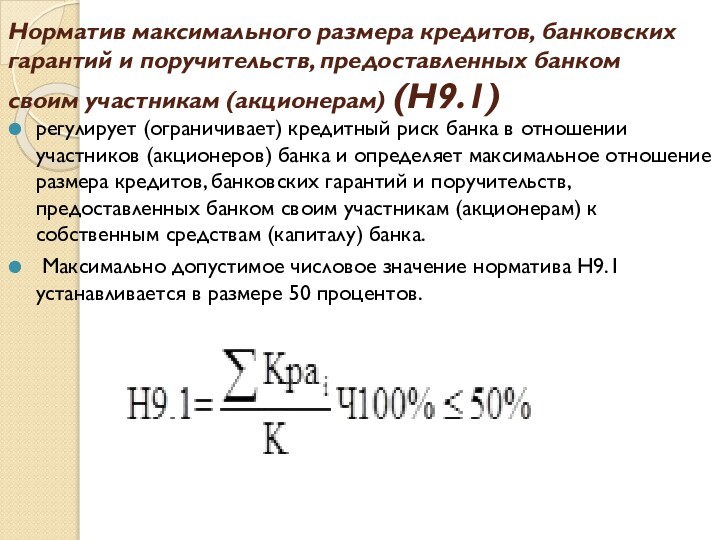

Норматив максимального размера кредитов, банковских гарантий и поручительств,

предоставленных банком своим участникам (акционерам) (Н9.1)

регулирует (ограничивает) кредитный риск

банка в отношении участников (акционеров) банка и определяет максимальное отношение размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам) к собственным средствам (капиталу) банка.

Максимально допустимое числовое значение норматива Н9.1 устанавливается в размере 50 процентов.

Слайд 40

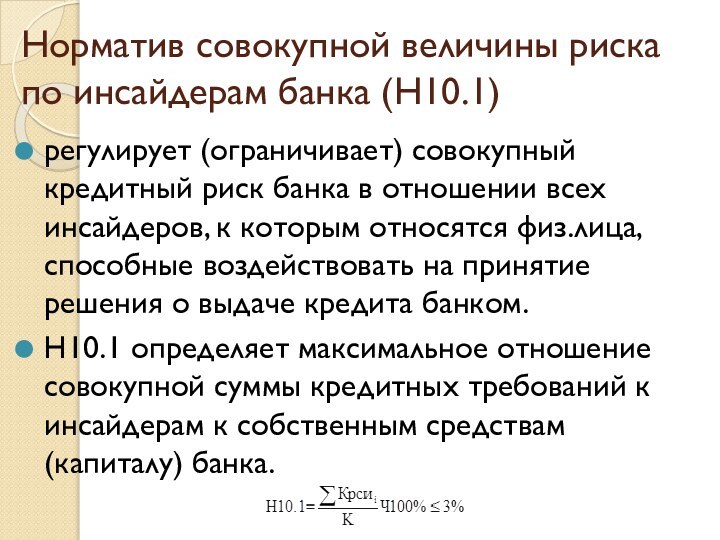

Норматив совокупной величины риска по инсайдерам банка (Н10.1)

регулирует (ограничивает) совокупный кредитный риск банка в отношении всех

инсайдеров, к которым относятся физ.лица, способные воздействовать на принятие решения о выдаче кредита банком.

Н10.1 определяет максимальное отношение совокупной суммы кредитных требований к инсайдерам к собственным средствам (капиталу) банка.

Слайд 41

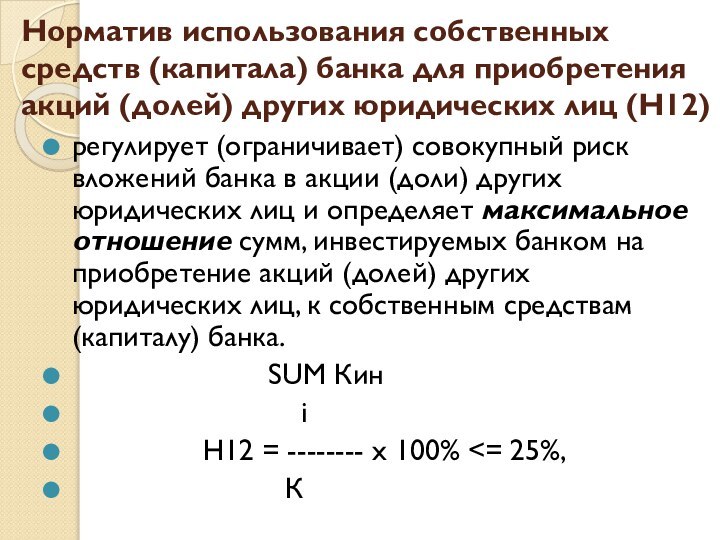

Норматив использования собственных средств (капитала) банка для приобретения

акций (долей) других юридических лиц (Н12)

регулирует (ограничивает) совокупный

риск вложений банка в акции (доли) других юридических лиц и определяет максимальное отношение сумм, инвестируемых банком на приобретение акций (долей) других юридических лиц, к собственным средствам (капиталу) банка.

SUM Кин

i

Н12 = -------- х 100% <= 25%,

К

Слайд 43

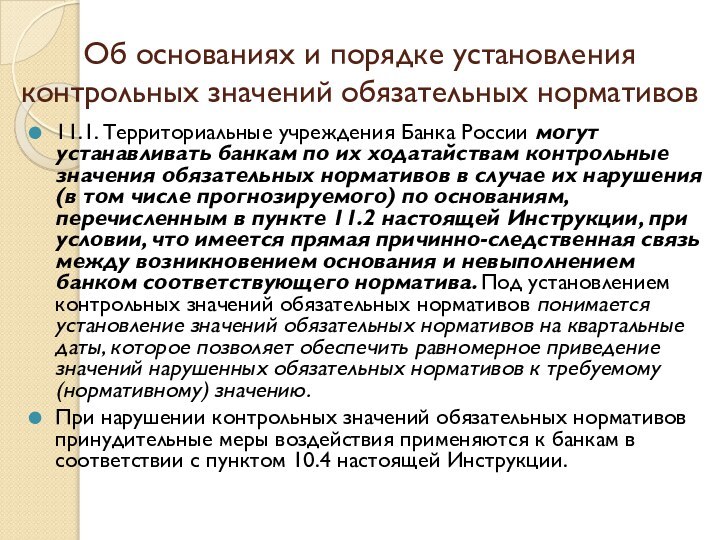

Об основаниях и порядке установления контрольных значений обязательных

нормативов

11.1. Территориальные учреждения Банка России могут устанавливать банкам по

их ходатайствам контрольные значения обязательных нормативов в случае их нарушения (в том числе прогнозируемого) по основаниям, перечисленным в пункте 11.2 настоящей Инструкции, при условии, что имеется прямая причинно-следственная связь между возникновением основания и невыполнением банком соответствующего норматива. Под установлением контрольных значений обязательных нормативов понимается установление значений обязательных нормативов на квартальные даты, которое позволяет обеспечить равномерное приведение значений нарушенных обязательных нормативов к требуемому (нормативному) значению.

При нарушении контрольных значений обязательных нормативов принудительные меры воздействия применяются к банкам в соответствии с пунктом 10.4 настоящей Инструкции.