Слайд 2

Основные формы организации страхового фонда

Централизованные страховые (резервные) фонды,

создаваемые за счет бюджетных и других государственных средств. Формирование

данных фондов осуществляется как в натуральной, так и в денежной форме. Государственные страховые (резервные) фонды находятся в распоряжении правительства.

Фонды самострахования. Эти децентрализованные страховые фонды создаются в натуральной и денежной форме. Предназначены для преодоления временных затруднений в деятельности конкретного товаропроизводителя или человека. Основным источником формирования децентрализованных страховых фондов служат доходы предприятия или отдельного человека.

Фонды страховых организаций (собственно страхование как система создания и использования фондов страховых организаций за счет страховых взносов заинтересованных в страховании сторон). Используются для возмещения возникшего ущерба в соответствии с условиями и правилами страхования.

Слайд 3

Страхование как экономическая категория имеет следующие характерные черты:

случайный

характер наступления страхового случая;

определение ущерба в натуральном и денежном

выражении;

необходимость преодоления последствия страхового случая и возмещения страхового ущерба.

Слайд 4

Функции страхования

Рисковая функция, которая состоит в обеспечении страховой

защитой от различного рода рисков — случайных событий, ведущих

к потерям. В рамках действия этой функции происходит перераспределение денежных ресурсов между всеми участниками страхования в соответствии с действующим страховым договором, по окончании которого страховые взносы (денежные средства) страхователю не возвращаются.

Инвестиционная функция, которая состоит в том, что за счет временно свободных средств страховых фондов (страховых резервов) происходит финансирование экономики. Вследствие того, что страховые компании накапливают у себя большие суммы денежных средств, которые предназначены на возмещение ущерба, но до тех пор, пока не наступил страховой случай, они могут быть временно инвестированы в различные ценные бумаги, недвижимость и по другим направлениям. Объем инвестиций страховых компаний в мире составляет более 24 трлн долларов.

Слайд 5

Функции страхования

Предупредительная функция страхования состоит в том, что

за счет части средств страхового фонда финансируются мероприятия по

уменьшению страхового риска. Например, за счет части средств, собранных при страховании от огня, финансируются противопожарные мероприятия, а также мероприятия, направленные на уменьшение возможного ущерба от пожара.

Сберегательная функция обеспечивает накопление по договорам страхования определенных страховых сумм, например с помощью страхования на дожитие.

Контрольная функция страхования заключена в строго целевом формировании и использовании средств страхового фонда. Данная функция вытекает из указанных выше и проявляется одновременно с ними в конкретных страховых отношениях, в условиях страхования. В соответствии с контрольной функцией на основании законодательных и инструктивных документов осуществляется финансовый страховой контроль за правильным проведением страховых операций.

Слайд 6

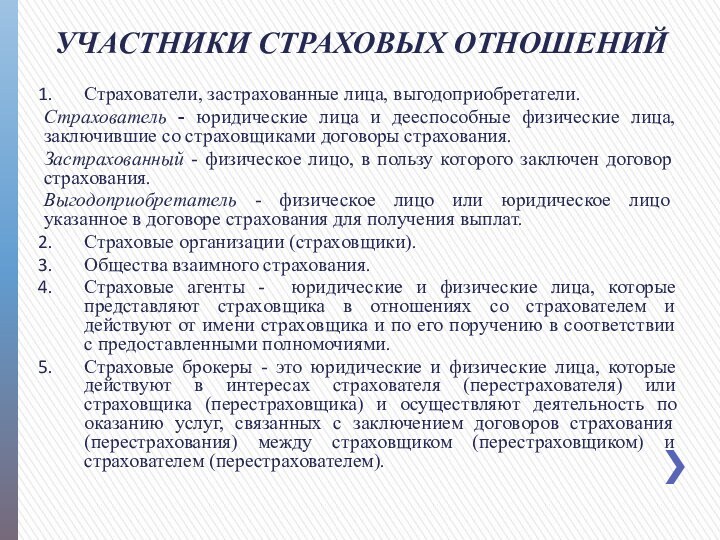

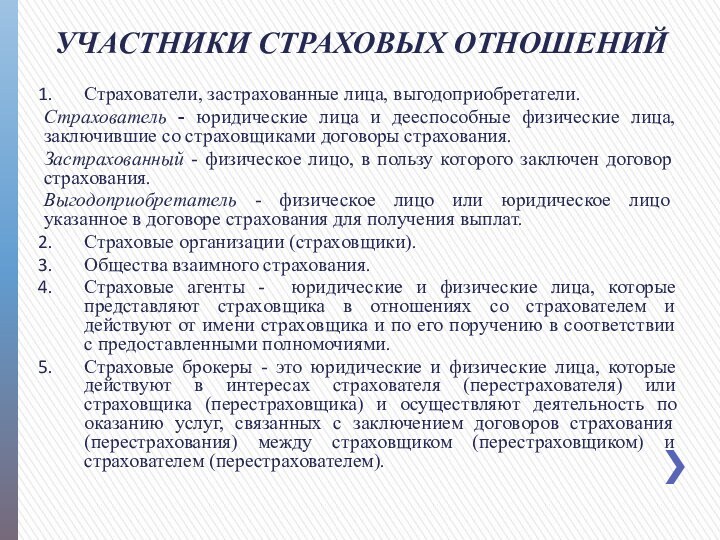

УЧАСТНИКИ СТРАХОВЫХ ОТНОШЕНИЙ

Страхователи, застрахованные лица, выгодоприобретатели.

Страхователь - юридические

лица и дееспособные физические лица, заключившие со страховщиками договоры

страхования.

Застрахованный - физическое лицо, в пользу которого заключен договор страхования.

Выгодоприобретатель - физическое лицо или юридическое лицо указанное в договоре страхования для получения выплат.

Страховые организации (страховщики).

Общества взаимного страхования.

Страховые агенты - юридические и физические лица, которые представляют страховщика в отношениях со страхователем и действуют от имени страховщика и по его поручению в соответствии с предоставленными полномочиями.

Страховые брокеры - это юридические и физические лица, которые действуют в интересах страхователя (перестрахователя) или страховщика (перестраховщика) и осуществляют деятельность по оказанию услуг, связанных с заключением договоров страхования (перестрахования) между страховщиком (перестраховщиком) и страхователем (перестрахователем).

Слайд 7

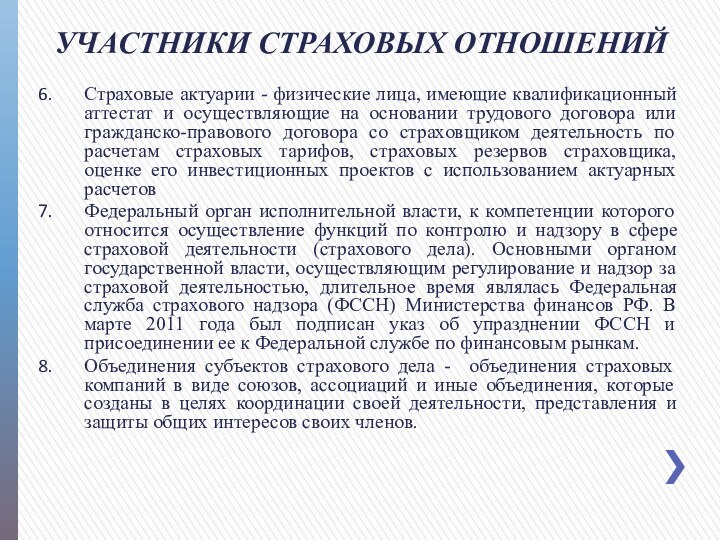

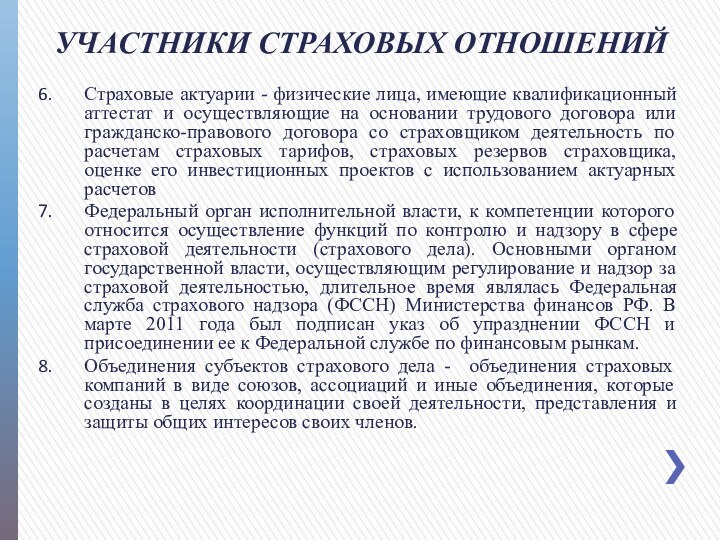

УЧАСТНИКИ СТРАХОВЫХ ОТНОШЕНИЙ

Страховые актуарии - физические лица, имеющие

квалификационный аттестат и осуществляющие на основании трудового договора или

гражданско-правового договора со страховщиком деятельность по расчетам страховых тарифов, страховых резервов страховщика, оценке его инвестиционных проектов с использованием актуарных расчетов

Федеральный орган исполнительной власти, к компетенции которого относится осуществление функций по контролю и надзору в сфере страховой деятельности (страхового дела). Основными органом государственной власти, осуществляющим регулирование и надзор за страховой деятельностью, длительное время являлась Федеральная служба страхового надзора (ФССН) Министерства финансов РФ. В марте 2011 года был подписан указ об упразднении ФССН и присоединении ее к Федеральной службе по финансовым рынкам.

Объединения субъектов страхового дела - объединения страховых компаний в виде союзов, ассоциаций и иные объединения, которые созданы в целях координации своей деятельности, представления и защиты общих интересов своих членов.

Слайд 8

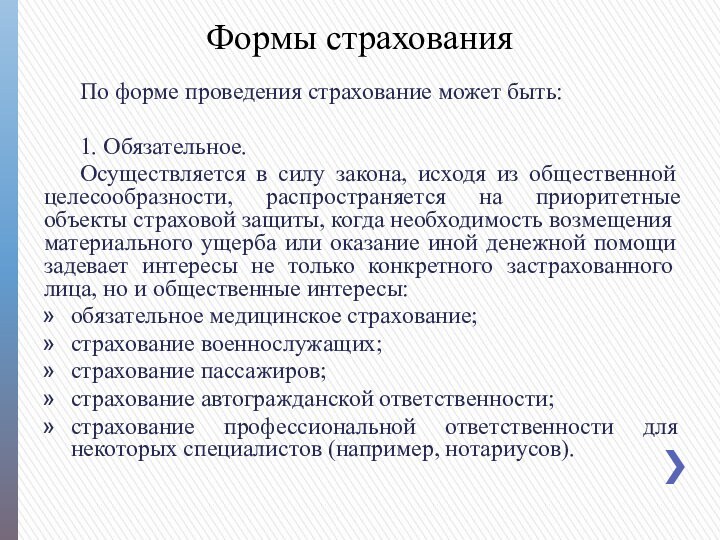

Формы страхования

По форме проведения страхование может быть:

1. Обязательное.

Осуществляется

в силу закона, исходя из общественной целесообразности, распространяется на

приоритетные объекты страховой защиты, когда необходимость возмещения материального ущерба или оказание иной денежной помощи задевает интересы не только конкретного застрахованного лица, но и общественные интересы:

обязательное медицинское страхование;

страхование военнослужащих;

страхование пассажиров;

страхование автогражданской ответственности;

страхование профессиональной ответственности для некоторых специалистов (например, нотариусов).

Слайд 9

Формы страхования

2. Добровольное.

Действует в силу закона на добровольных

началах, т.е. основано на самостоятельно принимаемом страхователем и страховщиком

решении о необходимости страховой защиты.

Закон может определяет наиболее общие условия страхования, но конкретные условия регулируются правилами страхования, которые разрабатываются страховщиками.

Добровольное страхование всегда ограничено по срокам; непрерывность страхования может быть обеспечена только путем повторного перезаключения договора на новый срок.

Слайд 11

Системы страховых отношений, реализуемых в процессе страхования, помимо

самого страхования включают:

сострахование - страхование, при котором объект страхования

может быть застрахован по одному договору совместно с несколькими страховщиками;

страховой пул - объединение страховщиков для совместного страхования определенных рисков, прежде всего, для страхования опасных, крупных и малоизвестных рисков;

двойное страхование - страхование у нескольких страховщиков одного и того же интереса от одних и тех же опасностей, когда общая страховая сумма превышает страховую стоимость;

перестрахование - страхование риска неисполнения всех или части своих обязательств перед страхователем одним страховщиком (перестрахователем) на определенных договором условиях у другого страховщика (перестраховщика);

самострахование - создание страхового резервного фонда непосредственно самим хозяйствующим субъектом в обязательном (акционерное общество, совместное предприятие) или добровольном (товарищество) порядке;

взаимное страхование - страхование имущества и имущественных интересов, осуществляемое на взаимной основе путем объединения денежных средств граждан и/или хозяйствующих субъектов

Слайд 12

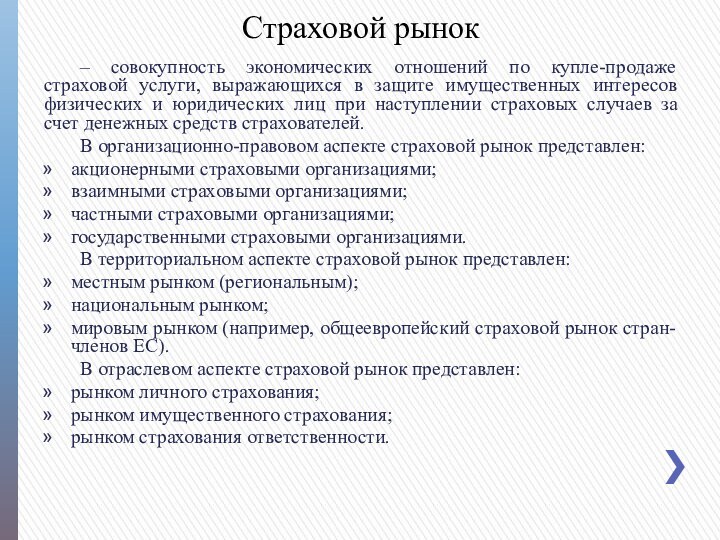

Страховой рынок

– совокупность экономических отношений по купле-продаже страховой

услуги, выражающихся в защите имущественных интересов физических и юридических

лиц при наступлении страховых случаев за счет денежных средств страхователей.

В организационно-правовом аспекте страховой рынок представлен:

акционерными страховыми организациями;

взаимными страховыми организациями;

частными страховыми организациями;

государственными страховыми организациями.

В территориальном аспекте страховой рынок представлен:

местным рынком (региональным);

национальным рынком;

мировым рынком (например, общеевропейский страховой рынок стран-членов ЕС).

В отраслевом аспекте страховой рынок представлен:

рынком личного страхования;

рынком имущественного страхования;

рынком страхования ответственности.

Слайд 13

Страховой рынок представляет собой единство двух систем

Является полностью

управляемой со стороны страховщика:

Страховые продукты (условия конкретных договоров страхования);

Система

организации продаж страховых полисов и формирования спроса;

Гибкая система тарифов;

Собственная инфраструктура страховщика;

Материальные, финансовые и трудовые ресурсы;

Финансовое положение страхового общества на рынке;

Ликвидность страхового фонда:

Компетентность руководящего состава страхового общества.

Внешнее окружение

Внутренняя система

Является системой взаимодействующих сил, которые окружают внутреннюю систему рынка и оказывают на нее воздействие:

Экономическая политика государства;

Инфляционное состояние экономики;

Уровень ВВП страны;

Уровень безработицы, уровень доходов, платежеспособный спрос населения;

Курс валюты;

Законодательная и нормативная база;

Система налогообложения;

Степень монополизации страхового рынка;

Динамика ссудного процента и др.

Слайд 14

Основными нормативно-правовыми документами, регулирующими страхование в Российской Федерации,

являются:

Гражданский кодекс Российской Федерации часть 2 от 26.01.1996 г.

№ 14-ФЗ. Гл. 48 «Страхование»;

Федеральный закон «Об организации страхового дела в Российской Федерации» от 31.12 1997 г. №157;

Федеральный закон «О взаимном страховании» от 29.11.2007 г. №286;

Федеральный закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств» от 25.04.2002 г. №40;

Федеральный закон «О страховании вкладов физических лиц в банках Российской Федерации» от 23.12.2003 г. №177.

Слайд 15

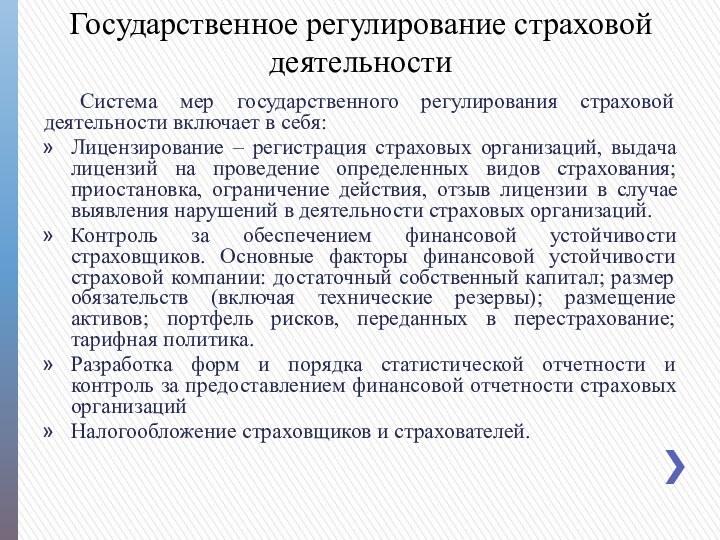

Государственное регулирование страховой деятельности

Система мер государственного регулирования страховой

деятельности включает в себя:

Лицензирование – регистрация страховых организаций, выдача

лицензий на проведение определенных видов страхования; приостановка, ограничение действия, отзыв лицензии в случае выявления нарушений в деятельности страховых организаций.

Контроль за обеспечением финансовой устойчивости страховщиков. Основные факторы финансовой устойчивости страховой компании: достаточный собственный капитал; размер обязательств (включая технические резервы); размещение активов; портфель рисков, переданных в перестрахование; тарифная политика.

Разработка форм и порядка статистической отчетности и контроль за предоставлением финансовой отчетности страховых организаций

Налогообложение страховщиков и страхователей.

![Учимся правильно говорить. Различение правильного произношения звуков [Ш] и [ж] в скороговорках c помощью приёмов мнемотехники. презентация](/img/tmb/9/860749/4ac7d3ea01e310efb574ace30a25a598-210x.jpg)