- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему ТЕМА: Операції банків з векселями

Содержание

- 2. 1. Сутність векселя та його особливості як

- 3. Простий вексель – просте і нічим не

- 4. Переказний вексель може бути виданий строком:за пред'явленням;у

- 5. Ремітент – особа, на яку виписано переказний

- 6. Індосамент – передатний надпис на векселях (та

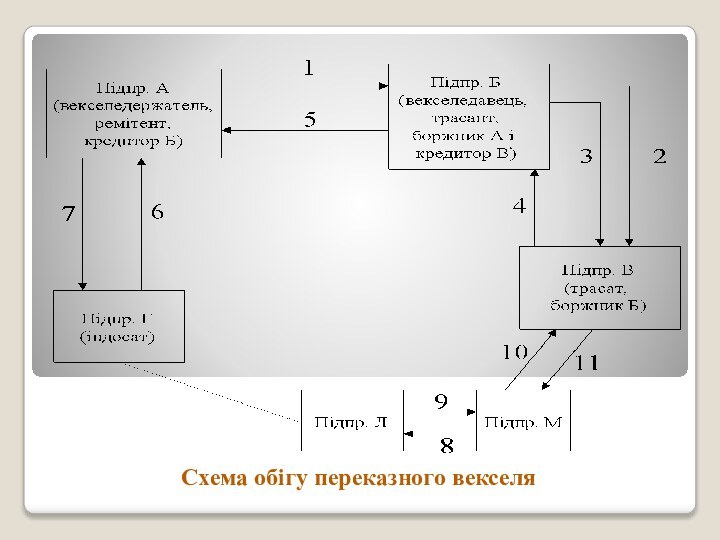

- 7. Схема обігу переказного векселя

- 8. Особливості векселя як цінного паперу: Вексель

- 9. На відміну від інших цінних паперів, емісія

- 10. 9) У переказному векселі векселедавець може

- 11. Усі, хто видали, акцептували, індосували переказний вексель

- 12. 2. Види операцій банків з векселями

- 13. Гарантійними операціями з векселями є: авалювання векселів (активна);надання

- 14. Розрахункові операції з оформлення заборгованості векселями: Банк

- 15. Розрахункові операції з використанням векселівБанк виступає боржником:вексельний

- 16. Комісійні та довірчі операції: купівля, продаж та

- 17. Інкасування векселя – одержання банком грошей за

- 18. Доміциліант - платник за векселем, який уповноважує

- 19. Кредитні операції банків з векселями Активні:врахування векселів,надання

- 20. Врахування векселя – купівля банком векселя у

- 21. Сума дисконту розраховується за формулою:

- 22. Схема врахування векселя

- 23. Обмеження при прийманні векселів до врахування:

- 24. До різновидів врахування векселів є врахування з

- 25. Кредити під заставу векселів Відмінність від врахування векселя:право

- 26. Класифікація кредитів під заставу векселів:строкові;до запитання (онкольні

- 27. 3. Порядок опротестування векселів Якщо вексель не

- 28. Акт разом з векселем вручається векселедержателю, який

- 29. Якщо ж одна із зобов`язаних осіб погоджується

- 30. 4. Порядок заповнення вексельних бланків Форма

- 33. Скачать презентацию

- 34. Похожие презентации

1. Сутність векселя та його особливості як цінного паперу Вексель - цінний папір, який засвідчує безумовне грошове зобов'язання векселедавця сплатити після настання строку визначену суму грошей власнику векселя (векселедержателю).

Слайд 2 1. Сутність векселя та його особливості як цінного

паперу

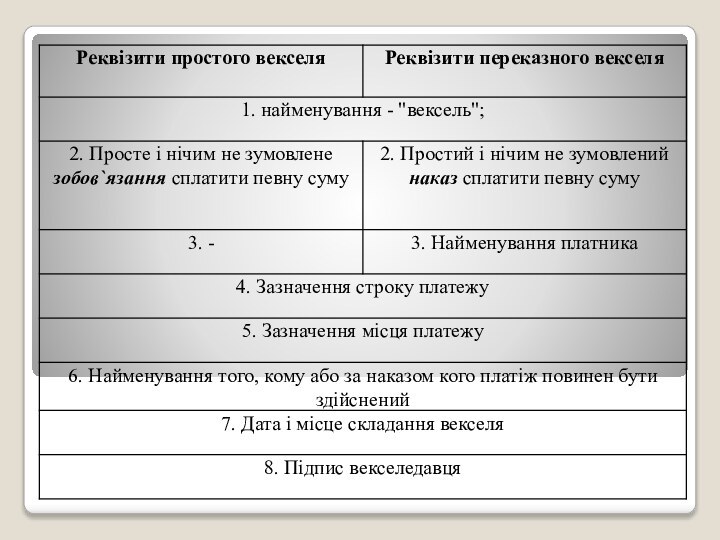

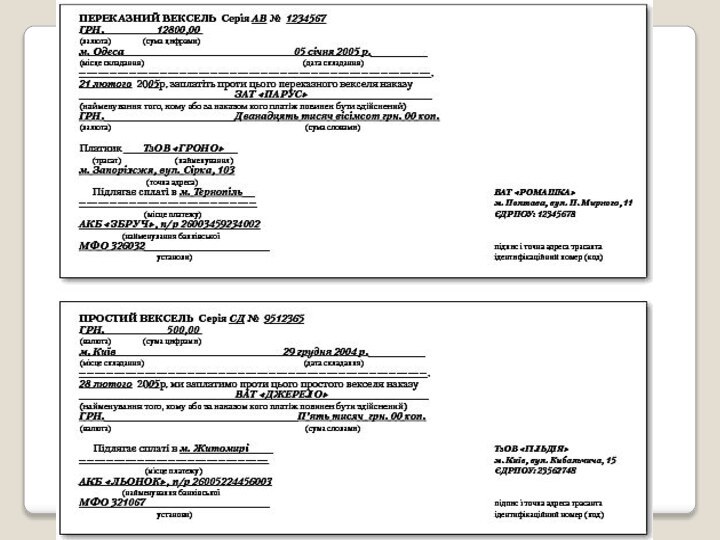

векселедавця сплатити після настання строку визначену суму грошей власнику векселя (векселедержателю).Слайд 3 Простий вексель – просте і нічим не обумовлене

зобов`язання однієї особи (векселедавця) сплатити іншій особі (векселедержателю) після

вказаного строку визначену суму [вексель видає боржник, тому він векселедавець].Переказний вексель (тратта) – наказ векселедавця (кредитора, трасанта) , адресований платнику (боржнику, трасату), сплатити пред`явнику векселя певну суму грошей у певний строк [вексель видає кредитор, тому він векселедавець].

Слайд 4

Переказний вексель може бути виданий строком:

за пред'явленням;

у визначений

час від пред'явлення;

у визначений час від складання;

на певний день.

Слайд 5 Ремітент – особа, на яку виписано переказний вексель

і якій має бути сплачено певну суму грошей по

переказному векселю (векселедержатель, перший покупець векселя).Трасат стає боржником по векселю тільки після того, як акцептує вексель.

Слайд 6 Індосамент – передатний надпис на векселях (та інших

цінних паперах), який підтверджує перехід права по вказаних документах

до іншої особи.Індосамент проставляється на зворотній стороні векселя, або на додатковому листі (алонжі).

Особа, яка здійснює індосамент, називається індосантом, особа, на користь якої здійснено індосамент, називається індосатом.

Слайд 8

Особливості векселя

як цінного паперу:

Вексель – це абстрактне,

безспірне та безумовне боргове зобов`язання, предметом якого є лише

гроші;Видавати переказні і прості векселі можна лише для оформлення грошового боргу за фактично поставлені товари, виконані роботи, надані послуги;

Забороняється використовувати векселі як внесок до статутного фонду господарського товариства;

Векселі (переказні і прості) складаються у документарній формі на бланках з відповідним ступенем захисту від підроблення, форма та порядок виготовлення яких затверджуються ДКЦПФР за погодженням з НБУ з урахуванням норм Уніфікованого закону, і не можуть бути переведені у бездокументарну форму (знерухомлені);

Слайд 9 На відміну від інших цінних паперів, емісія векселів

не вимагає процедури державної реєстрації чи будь-яких інших вимог

до емітента, окрім наявності право- чи дієздатності.При обігу векселя зобов`язання, що оплачуються за його допомогою, мають бути не меншими, ніж сума платежу за векселем.

Платіж за векселем на території України здійснюється тільки в безготівковій формі. Резиденти можуть видавати та індосувати векселі, як переказні, так і прості, в іноземній та національній валюті для розрахунків з нерезидентами за зовнішньоекономічними договорами відповідно до валютного законодавства України.

Зобов'язуватися та набувати права за переказними і простими векселями на території України можуть юридичні та фізичні особи.

Слайд 10 9) У переказному векселі векселедавець може обумовити,

що на вексельну суму будуть нараховуватися %-ки.

10)

Платіж за переказним векселем може бути гарантований через аваль.Аваль – це вексельна порука. Особа, яка здійснила аваль (аваліст) приймає на себе солідарну відповідальність за виконання зобов`язань якою-небудь із зобов`язаних по векселю осіб: акцептантом, векселедавцем, індосантом. В авалі повинно бути вказано, за кого він виданий. У разі відсутності такої вказівки, він вважається виданим за векселедавця. За авалювання векселя аваліст одержує комісійні.

11) Переказний вексель строком за пред'явленням повинен бути пред'явленим до платежу протягом 1-го року від дня його складання.

Строк платежу за переказним векселем, складеним на певний час від пред'явлення, визначається датою акцепту.

12) Векселедержатель не може відмовитися від прийняття часткового платежу.

Векселедержатель не може бути примушений прийняти платіж за переказним векселем до настання строку.

Слайд 11 Усі, хто видали, акцептували, індосували переказний вексель або

поставили на ньому аваль, є солідарно зобов'язаними перед векселедержателем.

Векселедержатель

може вимагати від того, кому він пред'являє позов:суму переказного векселя, неакцептовану або неоплачену, з відсотками, якщо вони були обумовлені;

відсотки, в розмірі 6% від дня строку платежу;

витрати, пов'язані з протестом, з пересиланням повідомлення, а також інші витрати;

пеню в розмірі 3 % від дня строку платежу.

У разі непред'явлення до акцепту у строк, обумовлений векселедавцем, векселедержатель позбувається належних йому прав, які виникають як внаслідок неплатежу, так і внаслідок неакцепту.

Векселедавець за простим векселем зобов'язаний так само, як і акцептант за переказним векселем.

Слайд 13

Гарантійними операціями з векселями є:

авалювання векселів (активна);

надання гарантій

на забезпечення оплати векселів (наприклад, при розрахунках з допомогою

документарного акредитиву) (активна);отримання гарантій за векселями, за якими банк виступає емітентом, індосантом або платником (пасивна).

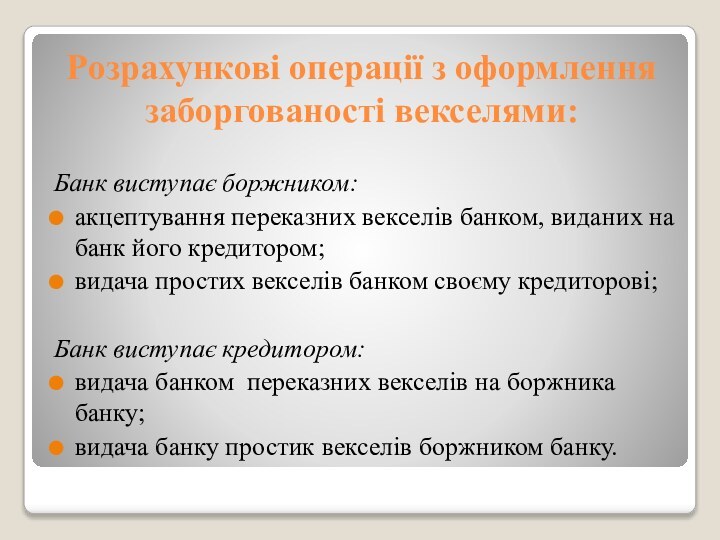

Слайд 14

Розрахункові операції з оформлення заборгованості векселями:

Банк виступає боржником:

акцептування

переказних векселів банком, виданих на банк його кредитором;

видача простих

векселів банком своєму кредиторові;Банк виступає кредитором:

видача банком переказних векселів на боржника банку;

видача банку простик векселів боржником банку.

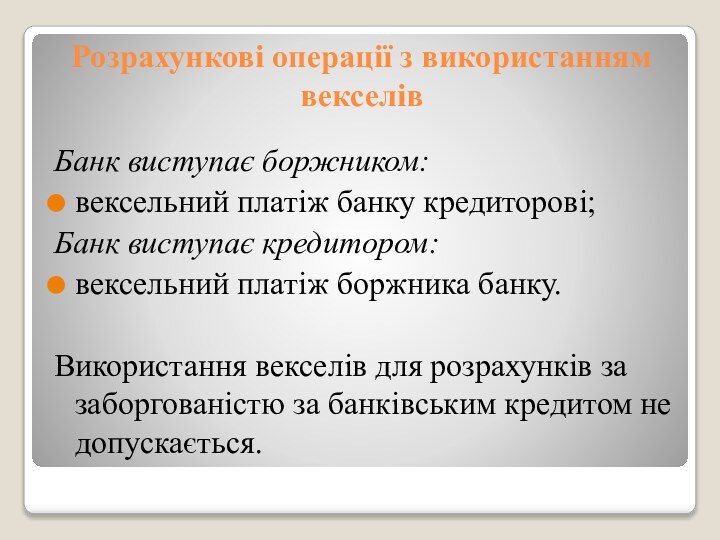

Слайд 15

Розрахункові операції з використанням векселів

Банк виступає боржником:

вексельний платіж

банку кредиторові;

Банк виступає кредитором:

вексельний платіж боржника банку.

Використання векселів для

розрахунків за заборгованістю за банківським кредитом не допускається.

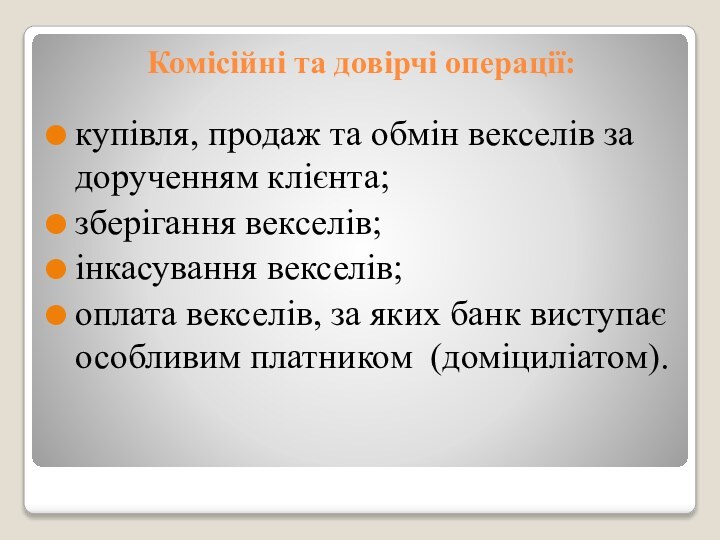

Слайд 16

Комісійні та довірчі операції:

купівля, продаж та обмін векселів

за дорученням клієнта;

зберігання векселів;

інкасування векселів;

оплата векселів, за яких

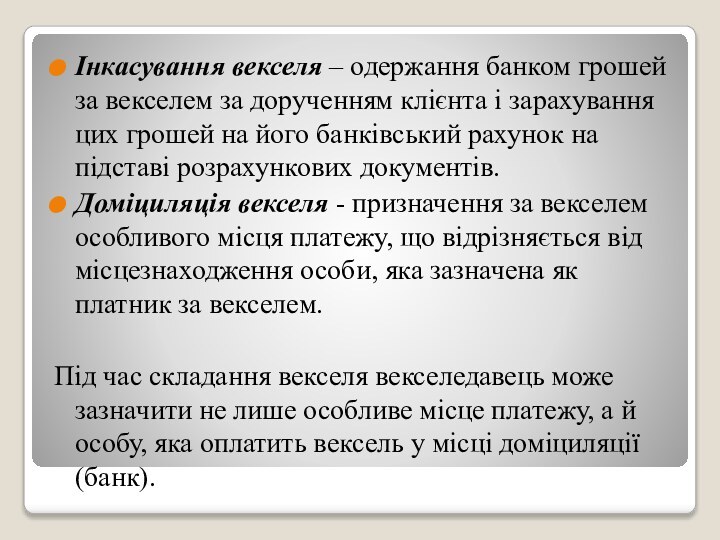

банк виступає особливим платником (доміциліатом).Слайд 17 Інкасування векселя – одержання банком грошей за векселем

за дорученням клієнта і зарахування цих грошей на його

банківський рахунок на підставі розрахункових документів.Доміциляція векселя - призначення за векселем особливого місця платежу, що відрізняється від місцезнаходження особи, яка зазначена як платник за векселем.

Під час складання векселя векселедавець може зазначити не лише особливе місце платежу, а й особу, яка оплатить вексель у місці доміциляції (банк).

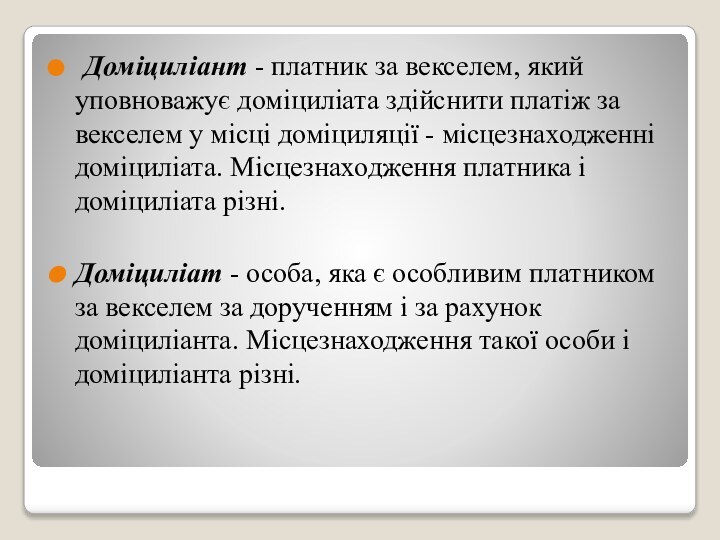

Слайд 18 Доміциліант - платник за векселем, який уповноважує доміциліата

здійснити платіж за векселем у місці доміциляції - місцезнаходженні

доміциліата. Місцезнаходження платника і доміциліата різні.Доміциліат - особа, яка є особливим платником за векселем за дорученням і за рахунок доміциліанта. Місцезнаходження такої особи і доміциліанта різні.

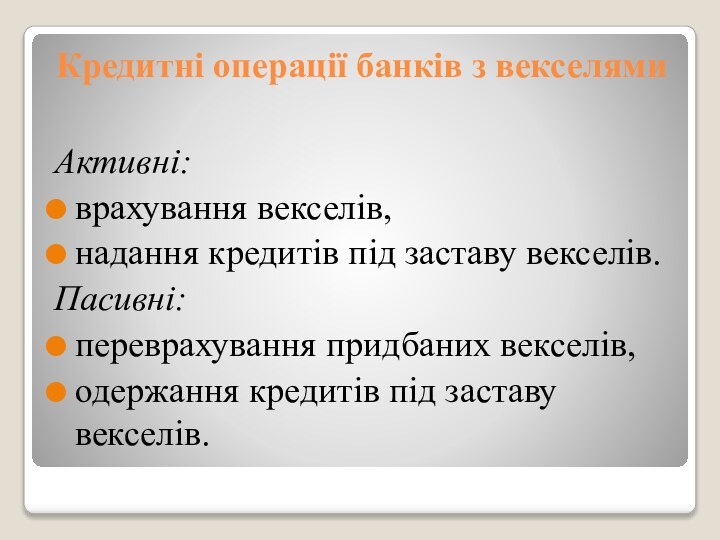

Слайд 19

Кредитні операції банків з векселями

Активні:

врахування векселів,

надання кредитів під

заставу векселів.

Пасивні:

переврахування придбаних векселів,

одержання кредитів під заставу векселів.

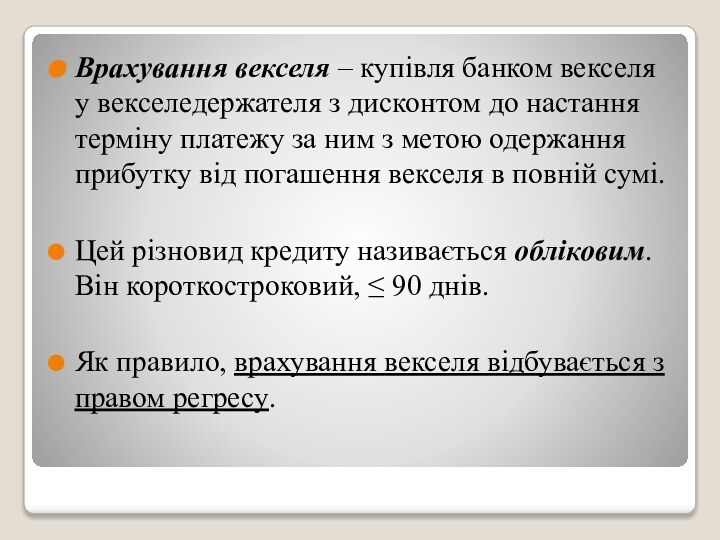

Слайд 20 Врахування векселя – купівля банком векселя у векселедержателя

з дисконтом до настання терміну платежу за ним з

метою одержання прибутку від погашення векселя в повній сумі.Цей різновид кредиту називається обліковим. Він короткостроковий, 90 днів.

Як правило, врахування векселя відбувається з правом регресу.

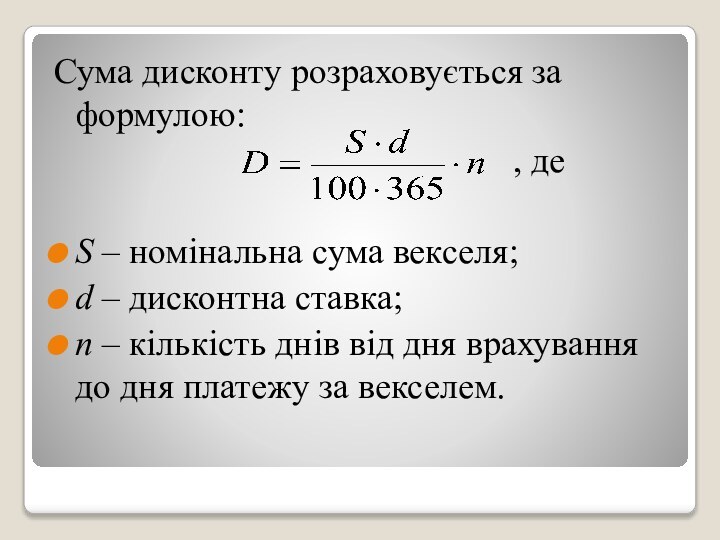

Слайд 21

Сума дисконту розраховується за формулою:

, де

S – номінальна сума векселя;

d – дисконтна ставка;

n – кількість днів від дня врахування до дня платежу за векселем.

Слайд 22

Схема врахування векселя

з погашенням у банку

пред`явлення векселя

до врахування;

платіж за векселем мінус дисконтна сума;

опрацювання векселя в

банку;пред`явлення векселя до платежу;

погашення векселя (оплата).

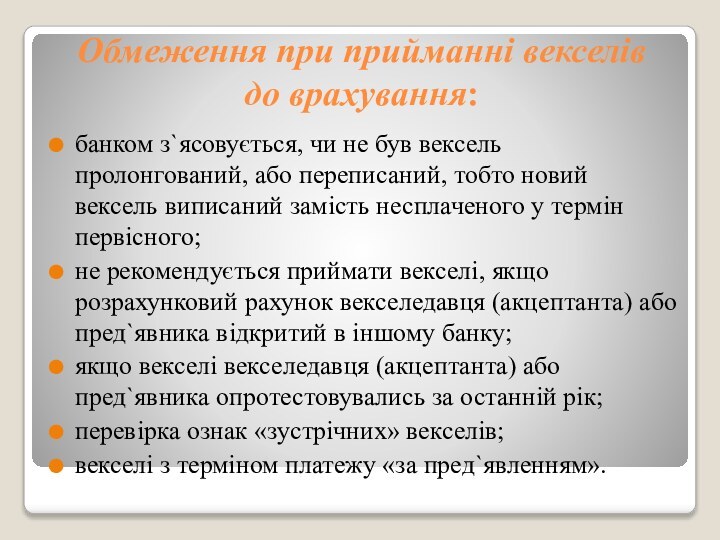

Слайд 23

Обмеження при прийманні векселів

до врахування:

банком з`ясовується, чи

не був вексель пролонгований, або переписаний, тобто новий вексель

виписаний замість несплаченого у термін первісного;не рекомендується приймати векселі, якщо розрахунковий рахунок векселедавця (акцептанта) або пред`явника відкритий в іншому банку;

якщо векселі векселедавця (акцептанта) або пред`явника опротестовувались за останній рік;

перевірка ознак «зустрічних» векселів;

векселі з терміном платежу «за пред`явленням».

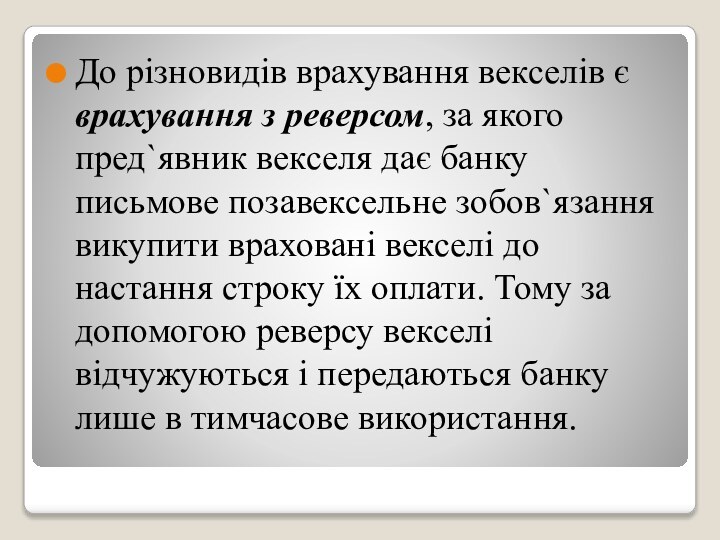

Слайд 24 До різновидів врахування векселів є врахування з реверсом,

за якого пред`явник векселя дає банку письмове позавексельне зобов`язання

викупити враховані векселі до настання строку їх оплати. Тому за допомогою реверсу векселі відчужуються і передаються банку лише в тимчасове використання.

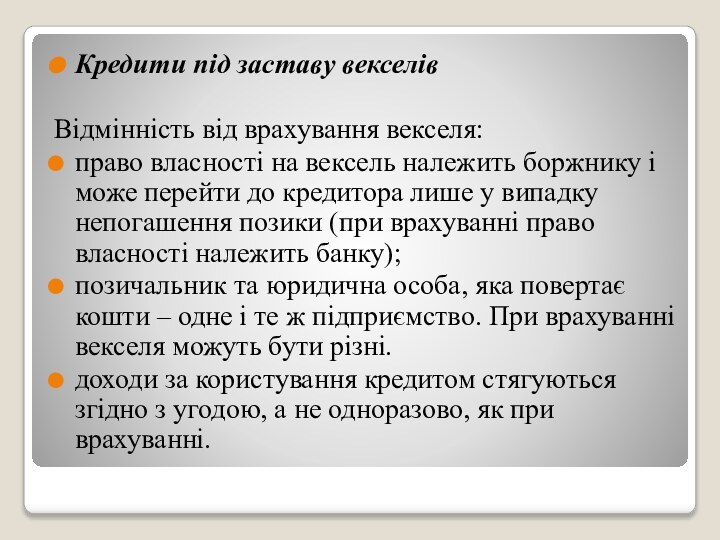

Слайд 25

Кредити під заставу векселів

Відмінність від врахування векселя:

право власності

на вексель належить боржнику і може перейти до кредитора

лише у випадку непогашення позики (при врахуванні право власності належить банку);позичальник та юридична особа, яка повертає кошти – одне і те ж підприємство. При врахуванні векселя можуть бути різні.

доходи за користування кредитом стягуються згідно з угодою, а не одноразово, як при врахуванні.

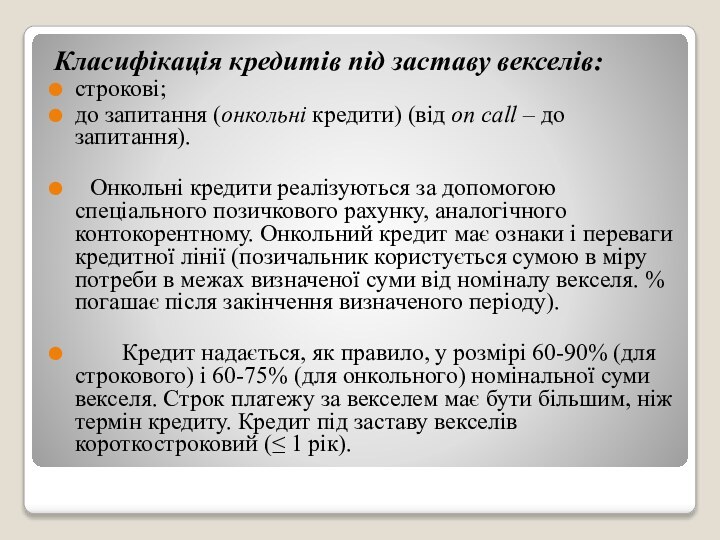

Слайд 26

Класифікація кредитів під заставу векселів:

строкові;

до запитання (онкольні кредити)

(від on call – до запитання).

Онкольні кредити реалізуються за

допомогою спеціального позичкового рахунку, аналогічного контокорентному. Онкольний кредит має ознаки і переваги кредитної лінії (позичальник користується сумою в міру потреби в межах визначеної суми від номіналу векселя. % погашає після закінчення визначеного періоду).Кредит надається, як правило, у розмірі 60-90% (для строкового) і 60-75% (для онкольного) номінальної суми векселя. Строк платежу за векселем має бути більшим, ніж термін кредиту. Кредит під заставу векселів короткостроковий ( 1 рік).

Слайд 27

3. Порядок опротестування векселів

Якщо вексель не оплачений у

визначений день, то векселедержатель подає його нотаріусу за місцезнаходженням

платника протягом 2-ох робочих днів з дня настання строку платежу.У той самий день нотаріус висуває вимогу платежу (акцепту) боржнику.

Якщо до 12 години наступного дня боржник не оплатив (акцептував) вексель, то нотаріус опротестовує вексель шляхом внесення у його текст помітки про неплатіж (неакцепт), а також внесення цього векселя у спеціальний реєстр та складання Акта про протест векселя.

Слайд 28 Акт разом з векселем вручається векселедержателю, який оплачує

витрати на здійснення протесту (державне мито + спеціальний збір

за здійснення нотаріальних дій + канцелярські, поштові, транспортні витрати).Після здійснення протесту протягом 4-ох днів векселедержатель повідомляє свого індосанта чи векселедавця про протест, той передає своєму індосанту і так далі до закінчення ланцюжка. Ця процедура називається нотифікацією.

Враховуючи принцип солідарної відповідальності, черговість підписів на векселі не має значення. У разі відмови або неспроможності всіх осіб, зобов`язаних за векселем, оплатити його, векселедавець подає позов до суду.

Слайд 29 Якщо ж одна із зобов`язаних осіб погоджується оплатити

вексель, то розмір вимоги векселедержателя тепер включають:

вексельну суму +

% за нею;% з дня закінчення строку векселя (законом встановлено ставку 6% річних);

всі витрати, пов`язані з протестом.

Індосант, що оплатив вексель, має право подати позов до інших індосантів та трасанта. Трасант не має права вимагати оплати від індосантів.

Строк давності щодо вимог за векселем становить для акцептанта - 3 роки; до індосантів та боржника – 1 рік. Строк давності вимог індосанта, який оплатив вексель, до інших солідарно відповідальних осіб становить 6 міс.