Слайд 2

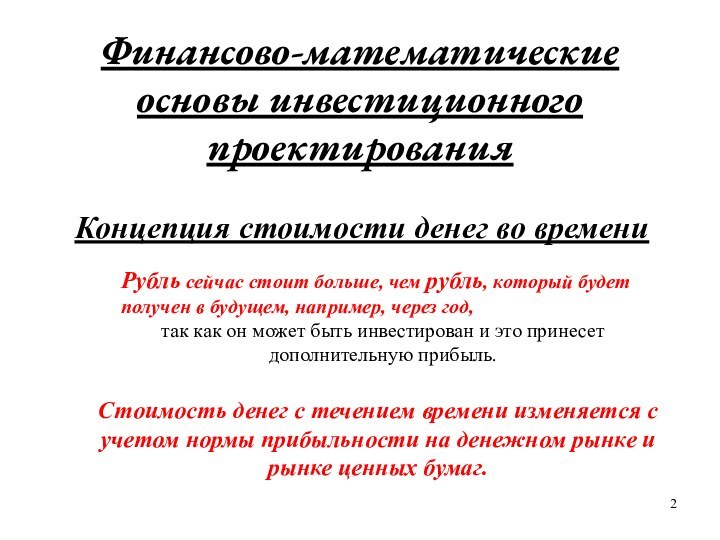

Финансово-математические основы инвестиционного проектирования

Концепция стоимости денег во

времени

Рубль сейчас стоит больше, чем рубль, который будет получен

в будущем, например, через год,

так как он может быть инвестирован и это принесет дополнительную прибыль.

Стоимость денег с течением времени изменяется с учетом нормы прибыльности на денежном рынке и рынке ценных бумаг.

Слайд 3

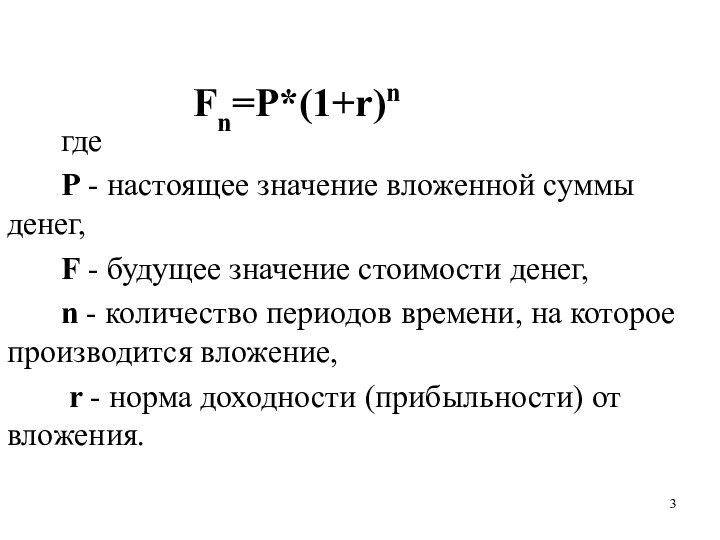

Fn=P*(1+r)n

где

P - настоящее

значение вложенной суммы денег,

F - будущее значение стоимости

денег,

n - количество периодов времени, на которое производится вложение,

r - норма доходности (прибыльности) от вложения.

Слайд 4

- коэффициент дисконтирования

(1+r)n - коэффициент наращения

Слайд 5

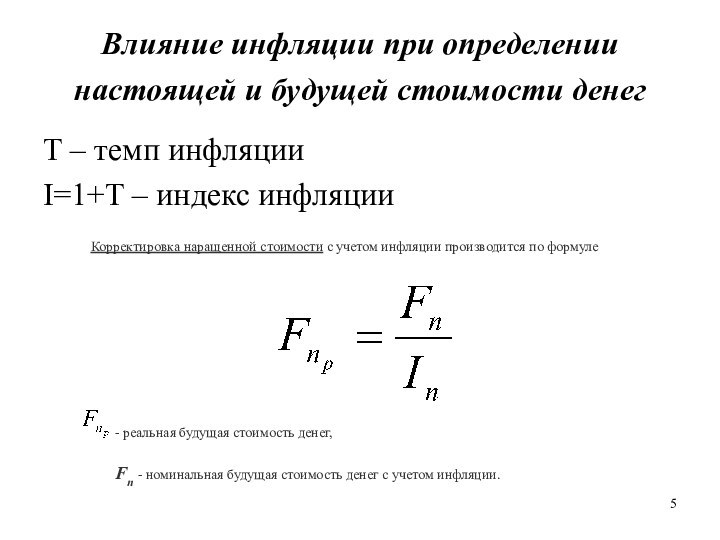

Влияние инфляции при определении настоящей и будущей стоимости

денег

Т – темп инфляции

I=1+T – индекс инфляции

Корректировка наращенной

стоимости с учетом инфляции производится по формуле

- реальная будущая стоимость денег,

Fn - номинальная будущая стоимость денег с учетом инфляции.

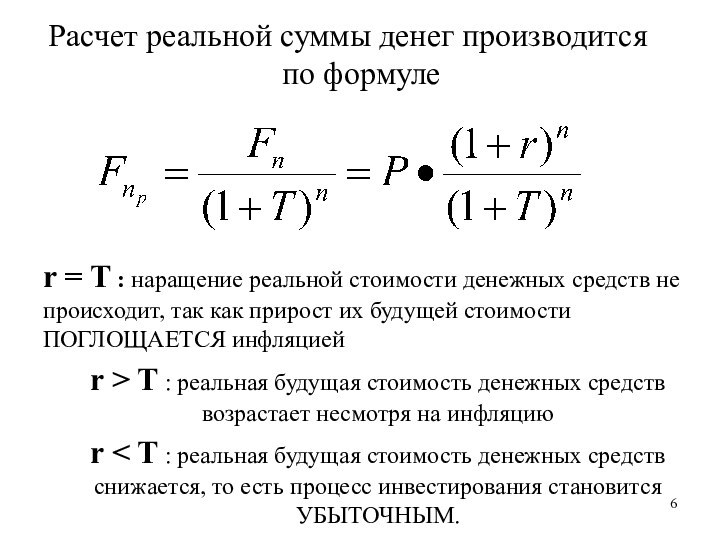

Слайд 6

Расчет реальной суммы денег производится по формуле

r

= T : наращение реальной стоимости денежных средств не

происходит, так как прирост их будущей стоимости ПОГЛОЩАЕТСЯ инфляцией

r > T : реальная будущая стоимость денежных средств возрастает несмотря на инфляцию

r < T : реальная будущая стоимость денежных средств снижается, то есть процесс инвестирования становится УБЫТОЧНЫМ.

Слайд 7

Формула Фишера:

(1+r)*(1+T)=1+r+T+r*T

rреал= r+T+r*T

Слайд 8

Наращение и дисконтирование денежных потоков

FV=CF0(1+r)n +

CF1(1+r)n-1 +… + CFn(1+r)

FV=

Слайд 9

Пример. Рассмотрим денежный поток с неодинаковыми элементами CF1=100,

CF2=200, CF3=200, CF4=200, CF5=200, CF6=0, CF7=1,000, для которого необходимо

определить современное значение (при показателе дисконта 6%).

Слайд 11

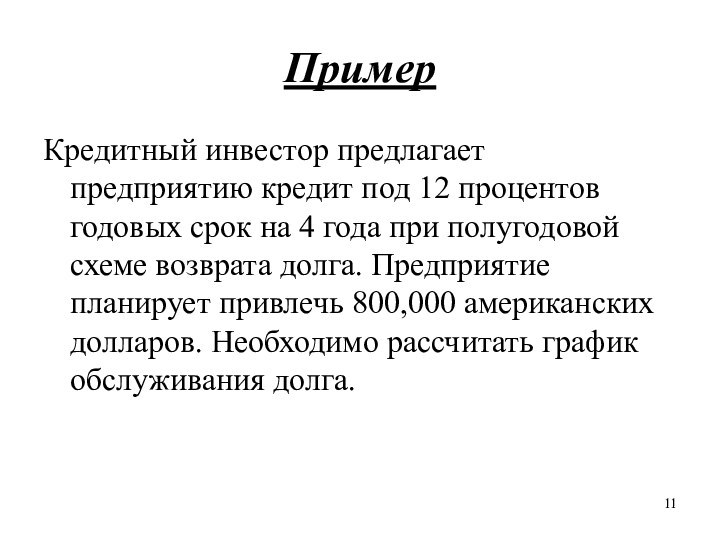

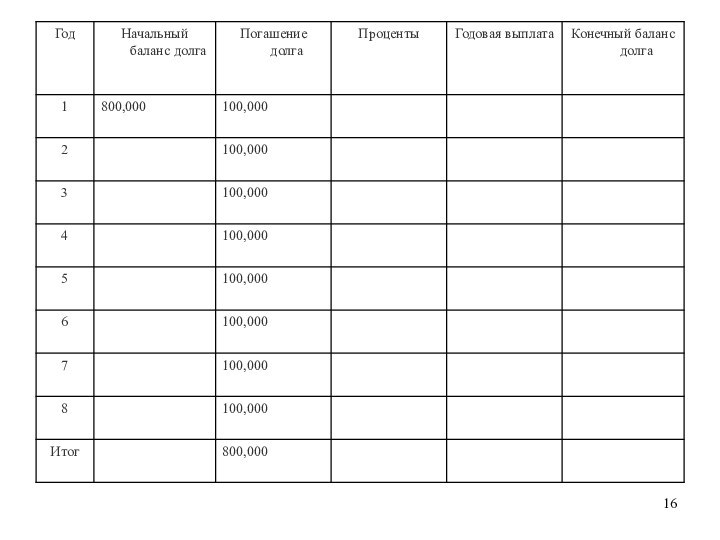

Пример

Кредитный инвестор предлагает предприятию кредит под 12 процентов

годовых срок на 4 года при полугодовой схеме возврата

долга. Предприятие планирует привлечь 800,000 американских долларов. Необходимо рассчитать график обслуживания долга.

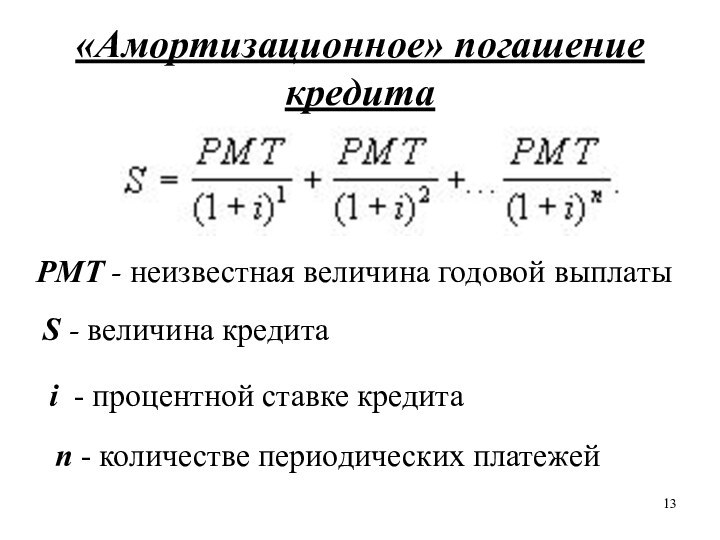

Слайд 13

«Амортизационное» погашение кредита

PMT - неизвестная величина годовой

выплаты

S - величина кредита

і - процентной ставке

кредита

n - количестве периодических платежей

Слайд 18

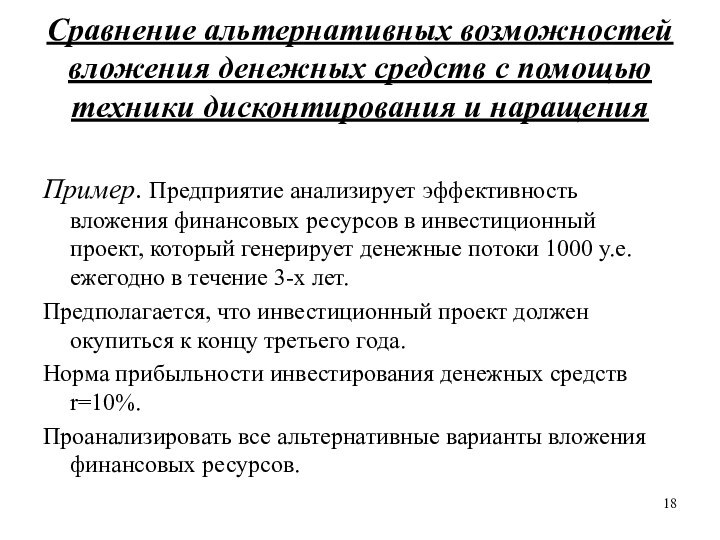

Сравнение альтернативных возможностей вложения денежных средств с помощью

техники дисконтирования и наращения

Пример. Предприятие анализирует эффективность вложения финансовых

ресурсов в инвестиционный проект, который генерирует денежные потоки 1000 у.е. ежегодно в течение 3-х лет.

Предполагается, что инвестиционный проект должен окупиться к концу третьего года.

Норма прибыльности инвестирования денежных средств r=10%.

Проанализировать все альтернативные варианты вложения финансовых ресурсов.

Слайд 19

Основные вопросы по анализу альтернативных возможностей:

Какова настоящая

стоимость денежного потока

Каков объем инвестиций необходимо привлечь для проекта

Какова

будущая стоимость инвестиций

Какова будущая стоимость денежного потока, генерируемого инвестициями

Проанализировать ситуацию, если объем инвестиций увеличится, но денежный поток останется без изменения

Проанализировать ситуацию, если объем инвестиций увеличится, но денежный поток останется без изменения

Проанализировать ситуацию, если норма прибыльности финансового вложения денег r станет выше

Слайд 20

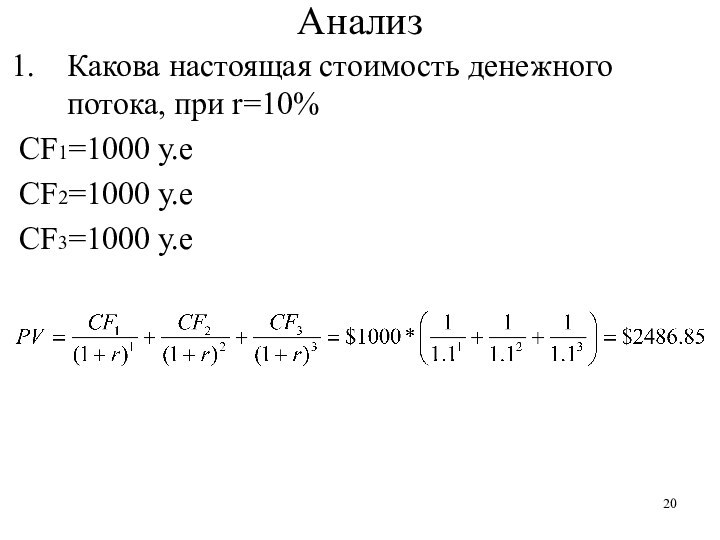

Анализ

Какова настоящая стоимость денежного потока, при r=10%

CF1=1000 у.е

CF2=1000

у.е

CF3=1000 у.е

Слайд 21

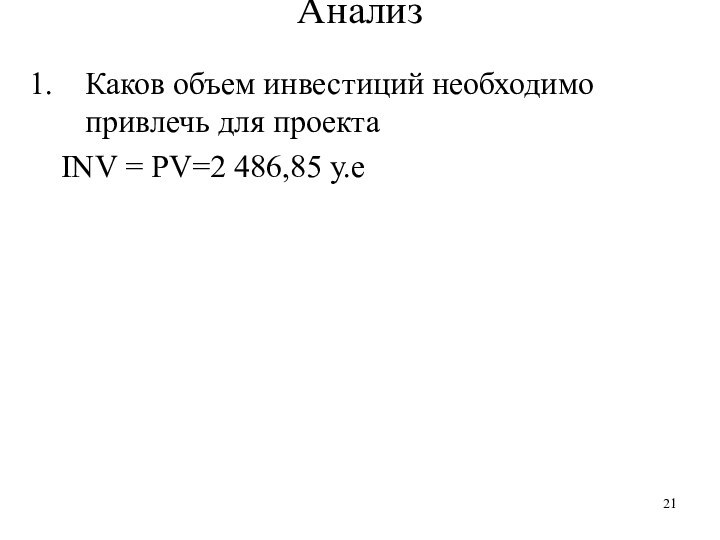

Каков объем инвестиций необходимо привлечь для проекта

INV = PV=2 486,85 у.е

Анализ

Слайд 22

Анализ

3. Какова будущая стоимость инвестиций

Слайд 23

Анализ

4.Какова будущая стоимость денежного потока,

генерируемого инвестициями

Слайд 24

Анализ

5. Проанализировать ситуацию, если объем инвестиций увеличится, но

денежный поток останется без изменения

2200 у.е *1.13=2928.20 у.е

6. Проанализировать

ситуацию, если объем инвестиций уменьшается, но денежный поток и доходность капитала остаются без изменения

INV=2686,85; FVCF=3310; FVinv=3576

Слайд 25

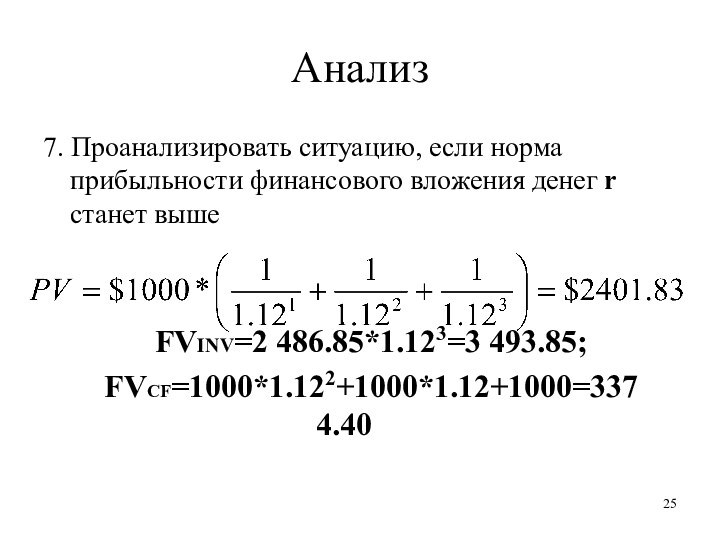

Анализ

7. Проанализировать ситуацию, если норма прибыльности финансового вложения

денег r станет выше

FVINV=2 486.85*1.123=3 493.85;

FVCF=1000*1.122+1000*1.12+1000=3374.40

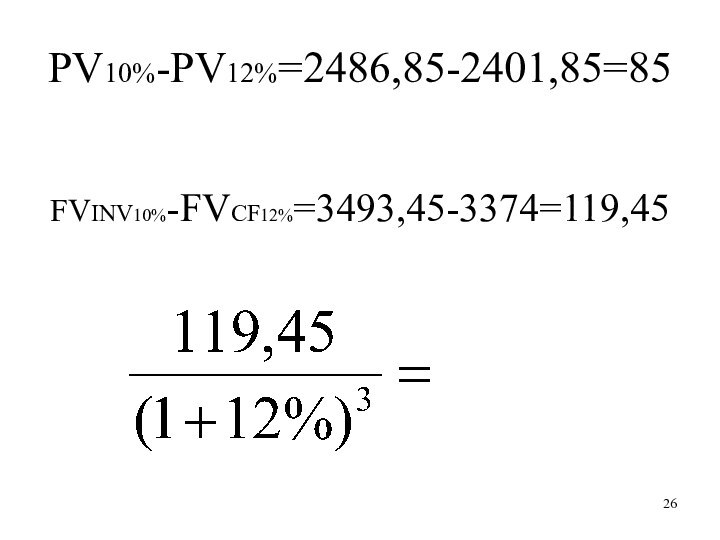

Слайд 26

PV10%-PV12%=2486,85-2401,85=85

FVINV10%-FVCF12%=3493,45-3374=119,45

Слайд 28

Метод чистого современного значения (NPV - метод)

CFi -

чистый денежный поток

r - стоимость капитала, привлеченного

для инвестиционного проекта.

CFi= CF+ + CF-

Слайд 29

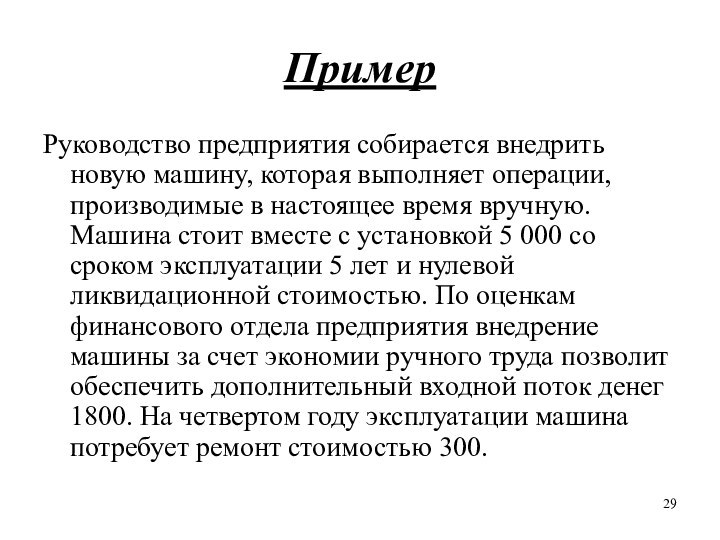

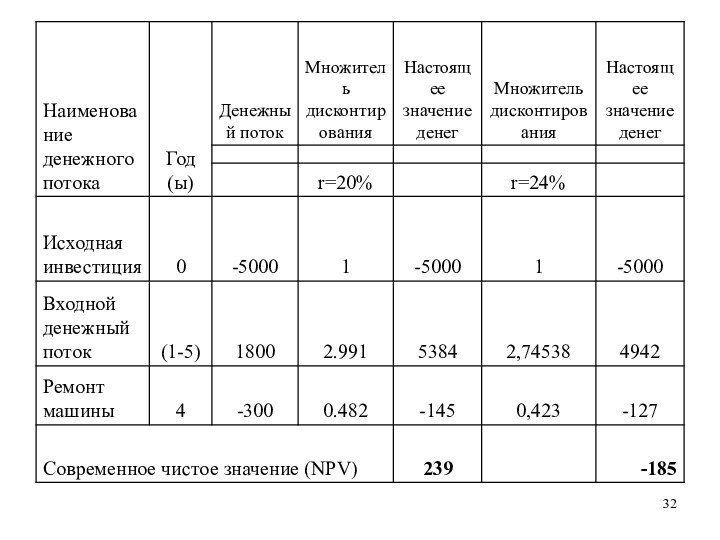

Пример

Руководство предприятия собирается внедрить новую машину, которая

выполняет операции, производимые в настоящее время вручную. Машина стоит

вместе с установкой 5 000 со сроком эксплуатации 5 лет и нулевой ликвидационной стоимостью. По оценкам финансового отдела предприятия внедрение машины за счет экономии ручного труда позволит обеспечить дополнительный входной поток денег 1800. На четвертом году эксплуатации машина потребует ремонт стоимостью 300.

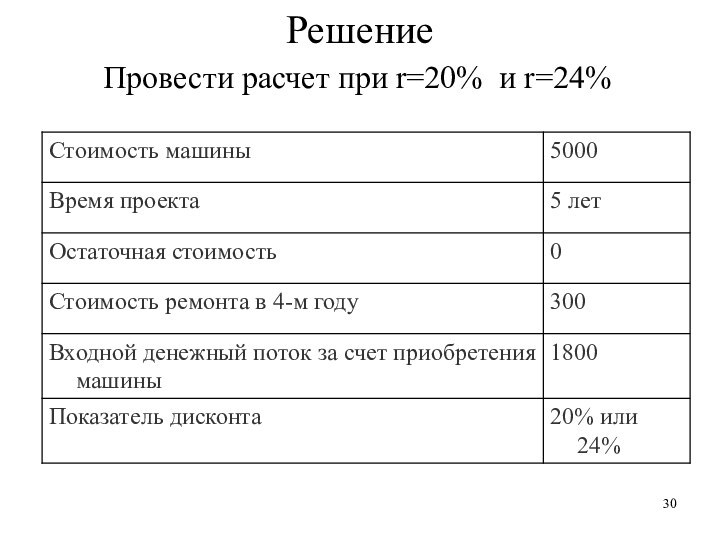

Слайд 30

Решение

Провести расчет при r=20% и r=24%

Слайд 33

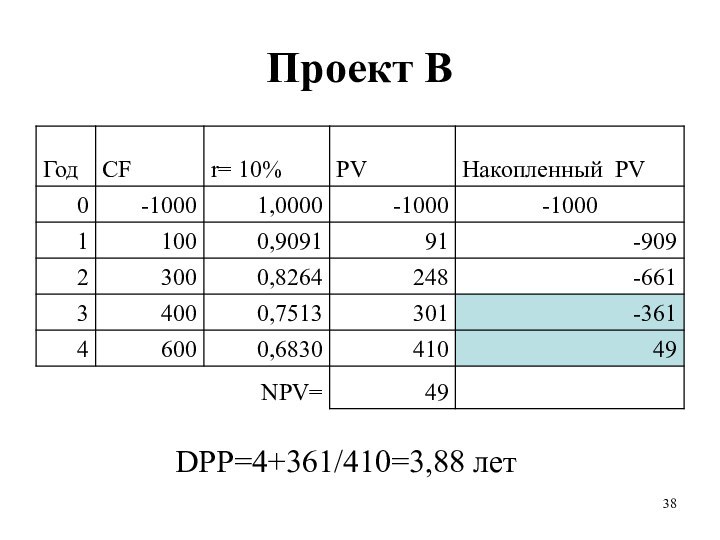

Метод дисконтированного периода окупаемости DPP

Слайд 34

Пример

Пусть оба проекта предполагают одинаковый объем инвестиций

$1,000 и рассчитаны на четыре года.

Проект А генерирует

следующие денежные потоки : по годам 500, 400, 300, 100, а проект В - 100, 300, 400, 600. Стоимость капитала проекта оценена на уровне 10%. Расчет дисконтированного срока осуществляется с помощью следующих таблиц.

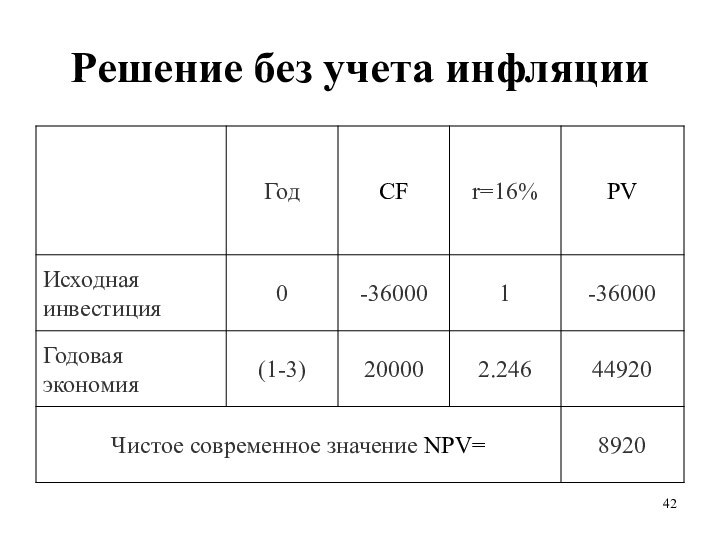

Слайд 39

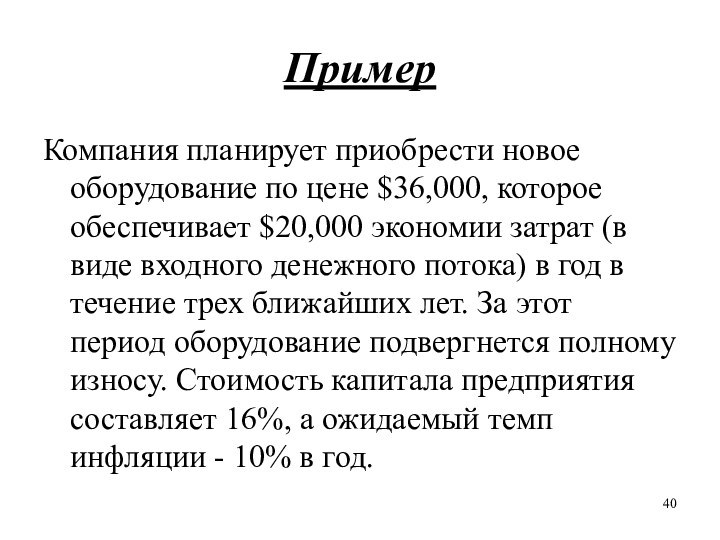

Влияние инфляции на оценку эффективности инвестиций

Слайд 40

Пример

Компания планирует приобрести новое оборудование по цене $36,000,

которое обеспечивает $20,000 экономии затрат (в виде входного денежного

потока) в год в течение трех ближайших лет. За этот период оборудование подвергнется полному износу. Стоимость капитала предприятия составляет 16%, а ожидаемый темп инфляции - 10% в год.

Слайд 43

Решение c учетом инфляции

36 000 * (1+0.16) =41

760 – доход с учетом доходности капитала

41 760 *

(1+0.10) = 45 936 – поправка на инфляцию

36 000 * (1+0.16) * (1+0.10) = 45 936 – планируемый доход с учетом инфляции

Слайд 46

Внутренняя норма прибыльности (IRR)

Слайд 47

Методы определения IRR

1. Способ - одинаковые платежи в

виде аннуитета

CF=const, следовательно формулу можно преобразовать

Слайд 48

Пример

На покупку машины требуется $16,950. Машина в течение

10 лет будет экономить ежегодно $3,000. Остаточная стоимость машины

равна нулю. Надо найти IRR.

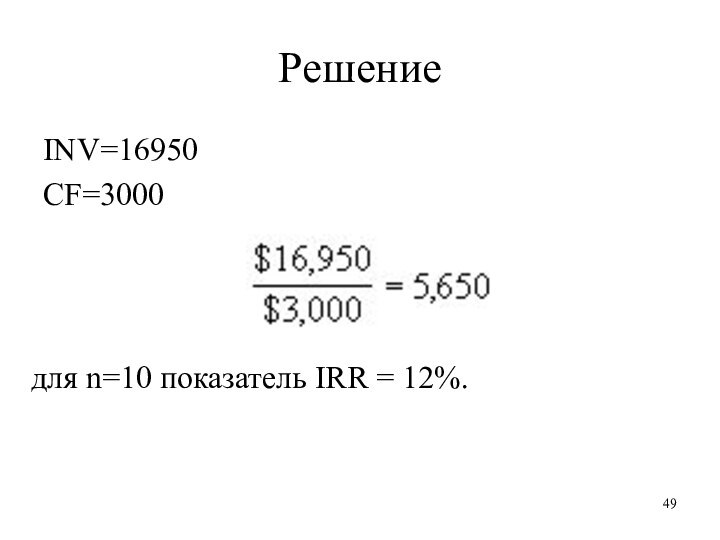

Слайд 49

Решение

INV=16950

CF=3000

для n=10 показатель IRR = 12%.

Слайд 50

Метод 2. Применение метода интерполяции для коэффициентов дисконтирования

Пример

.

Необходимо оценить значение внутренней нормы доходности инвестиции объемом

$6,000, который генерирует денежный поток $1,500 в течение 10 лет.

Решение по методу 1.

Слайд 51

По финансовым табл.

для n=10 лет находим

Слайд 53

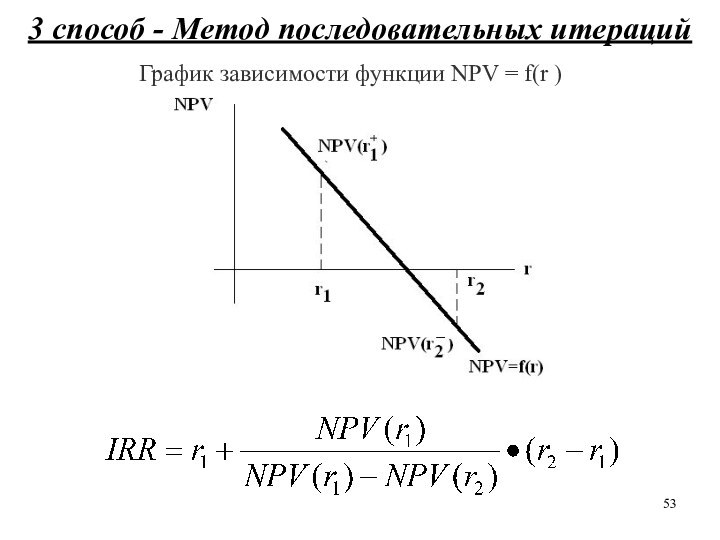

3 способ - Метод последовательных итераций

График зависимости функции

NPV = f(r )

Слайд 54

Метод 4. Денежные потоки в виде серии платежей

произвольной величины

, для CF>0

- периодический платеж

Слайд 55

Пример

Найти IRR для инвестиционного проекта при доходности капитала

10%.

Проект А

только для PV - положительных денежных потоков

PV=?

CF1= ?

Слайд 56

PV=1079 =455+331+225+68 –

сумма положительных дисконтированных денежных

потоков

CF1=340,393 =1079*0,1/(1-0,683) –

усредненное значение денежного потока

Слайд 57

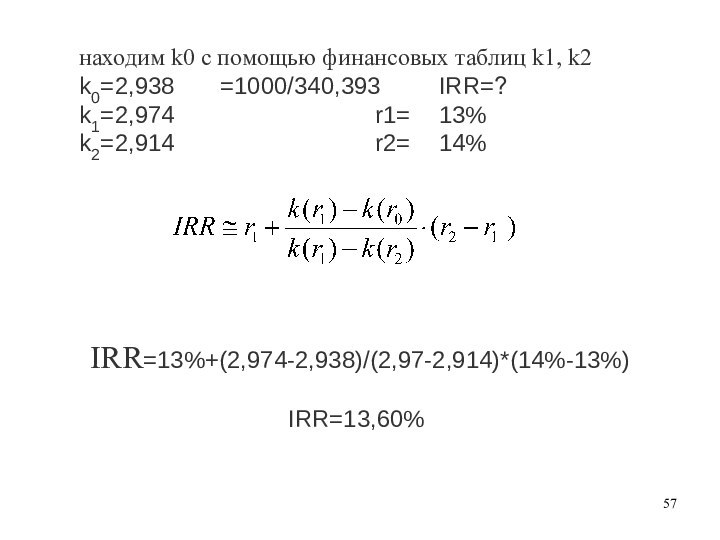

находим k0 с помощью финансовых таблиц k1, k2

k0= 2,938

=1000/340,393 IRR=?

k1= 2,974 r1= 13%

k2= 2,914

r2= 14%

IRR=13%+(2,974-2,938)/(2,97-2,914)*(14%-13%)

IRR=13,60%

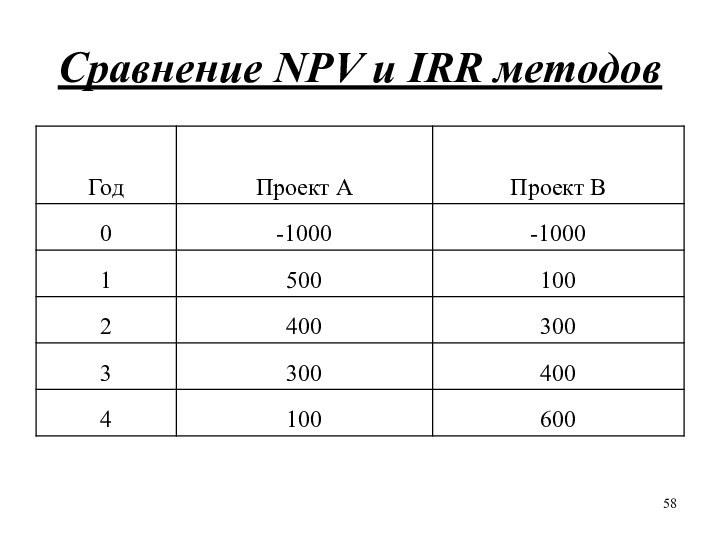

Слайд 59

Показатели NPV для альтернативных проектов

Слайд 60

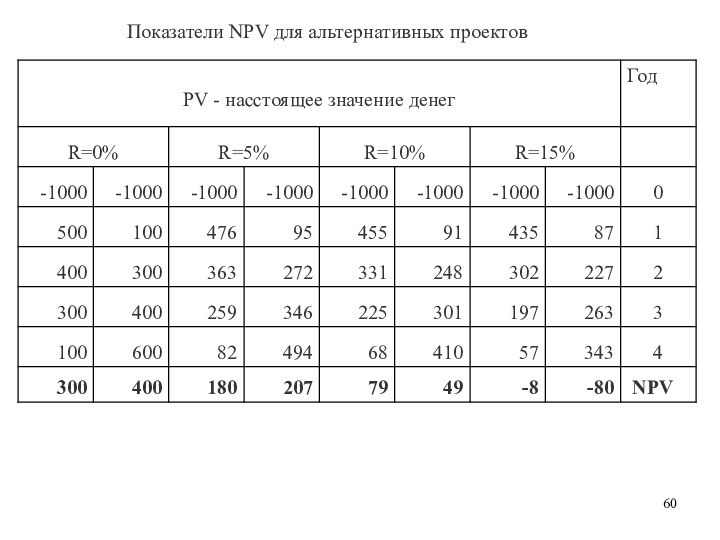

Показатели NPV для альтернативных проектов

Слайд 61

Показатели NPV для альтернативных проектов

Слайд 62

Показатели NPV для альтернативных проектов

Слайд 63

Принятие решения по критерию наименьшей стоимости

Пример . Трактор

участвует во многих производственных процессах. Нужно решить эксплуатировать старый

или купить новый. Исходные данные для принятия решения имеют следующий вид.

Доходность капитала предприятия 10%.

Слайд 65

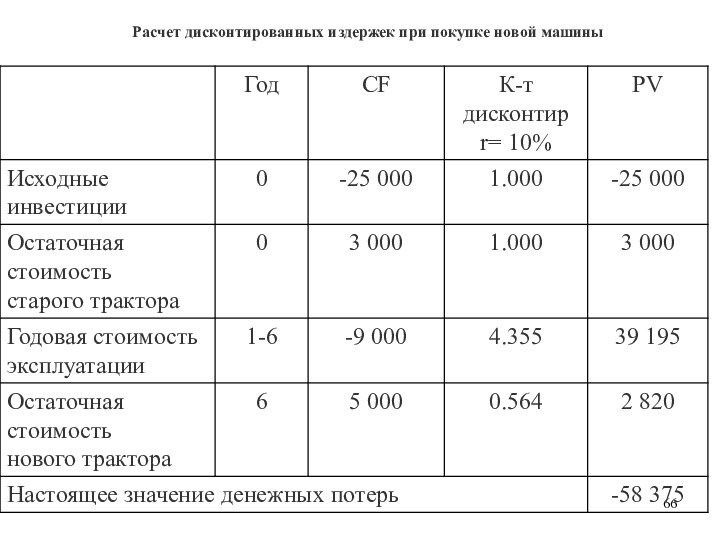

Расчет дисконтированных издержек при покупке новой машины

Слайд 66

Расчет дисконтированных издержек при покупке новой машины

Слайд 67

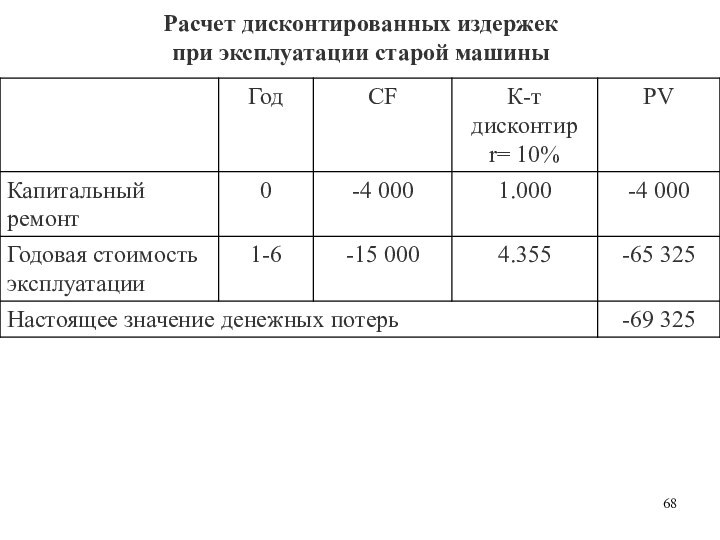

Расчет дисконтированных издержек

при эксплуатации старой машины

Слайд 68

Расчет дисконтированных издержек

при эксплуатации старой машины

Слайд 69

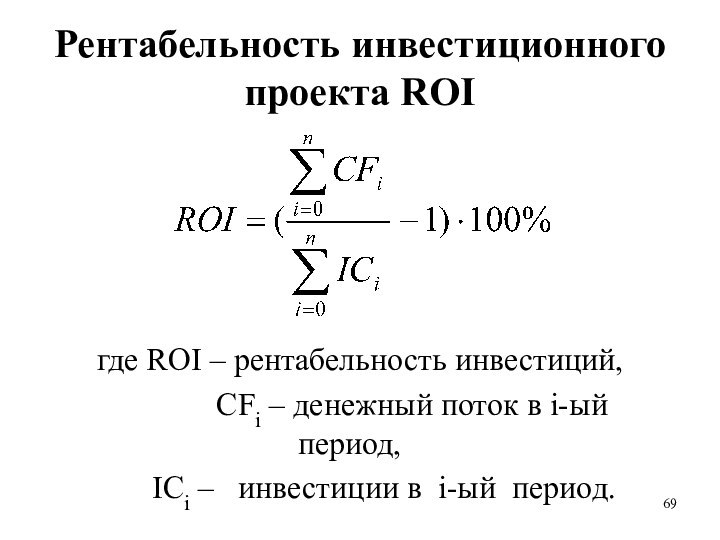

Рентабельность инвестиционного проекта ROI

где ROI – рентабельность инвестиций,

CFi – денежный

поток в i-ый период,

ICi – инвестиции в i-ый период.

Слайд 70

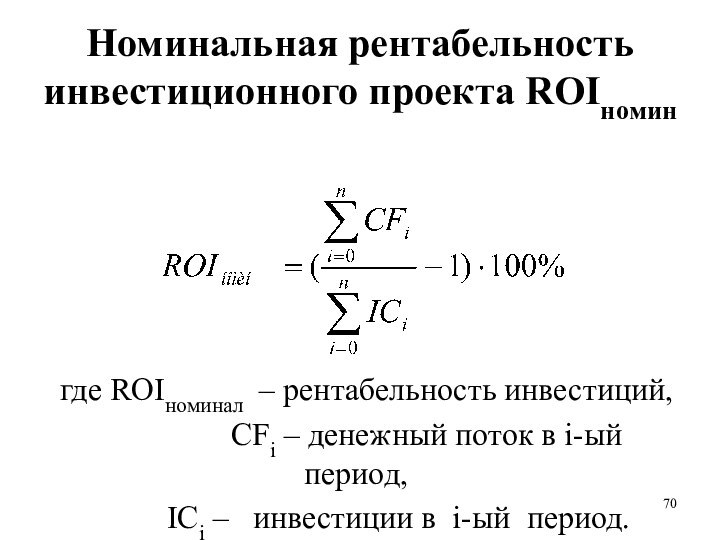

Номинальная рентабельность инвестиционного проекта ROIномин

где ROIноминал – рентабельность

инвестиций,

CFi

– денежный поток в i-ый период,

ICi – инвестиции в i-ый период.

Слайд 71

Дисконтированная рентабельность инвестиционного проекта ROIдискон

где ROIдисконт – рентабельность

инвестиций,

CFi – денежный поток в i-ый период,

ICi – инвестиции в i-ый период,

r1 – доходность капитала реципиента,

r2 – доходность капитала инвестора.

Слайд 72

Реальная рентабельность инвестиционного проекта ROIреал

где ROIреальн – рентабельность

инвестиций,

CFi – денежный поток в i-ый период,

ICi – инвестиции в i-ый период,

r1 – доходность капитала реципиента,

r2 – доходность капитала инвестора,

j – время замораживания денежных средств,

i – время отдачи от вложенных инвестиций.

Слайд 73

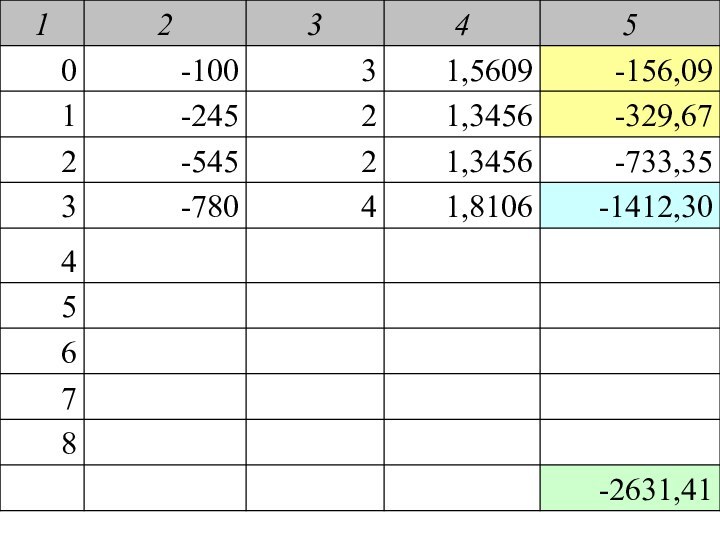

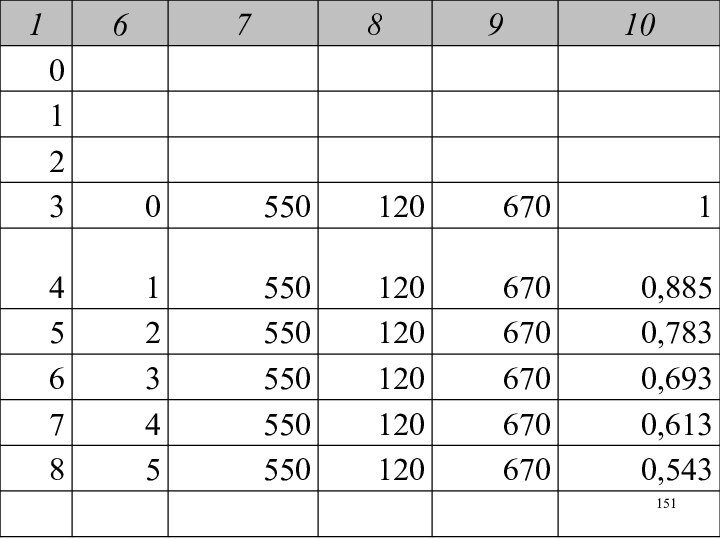

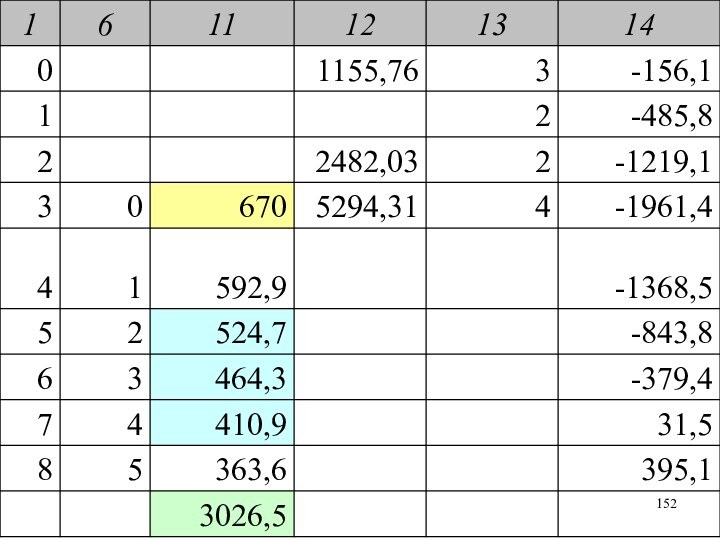

Пример

Рассчитать номинальную, дисконтированную и

реальную рентабельность инвестиций для проекта, в котором планируются следующие

денежные потоки (таблица). Продолжительность проекта 8 месяцев, шаг инвестиционного проекта – месяц, доходность капитала реципиента 12%, доходность капитала инвестора – 13%.

Слайд 74

Распределение денежных потоков (тыс. руб)

Слайд 75

Расчет номинальной рентабельности инвестиций

Слайд 76

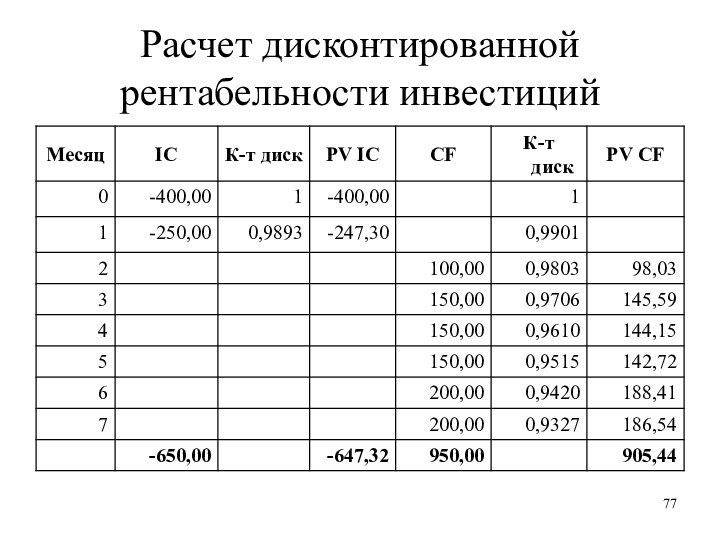

Расчет дисконтированной рентабельности инвестиций

Слайд 77

Расчет дисконтированной рентабельности инвестиций

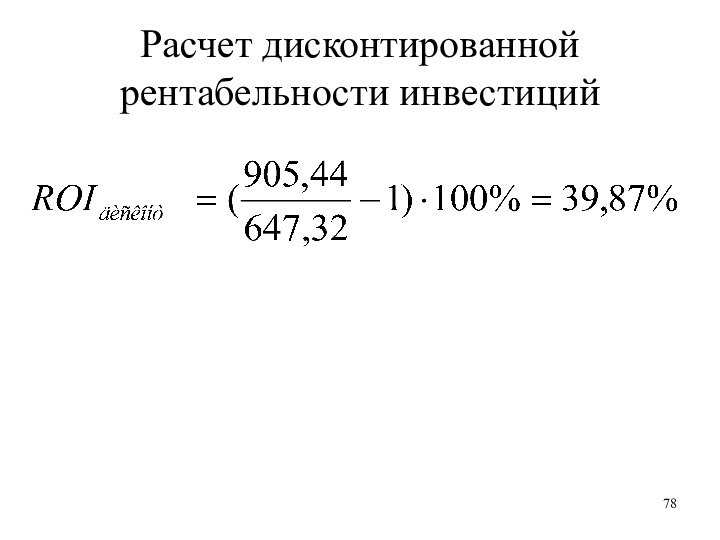

Слайд 78

Расчет дисконтированной рентабельности инвестиций

Слайд 79

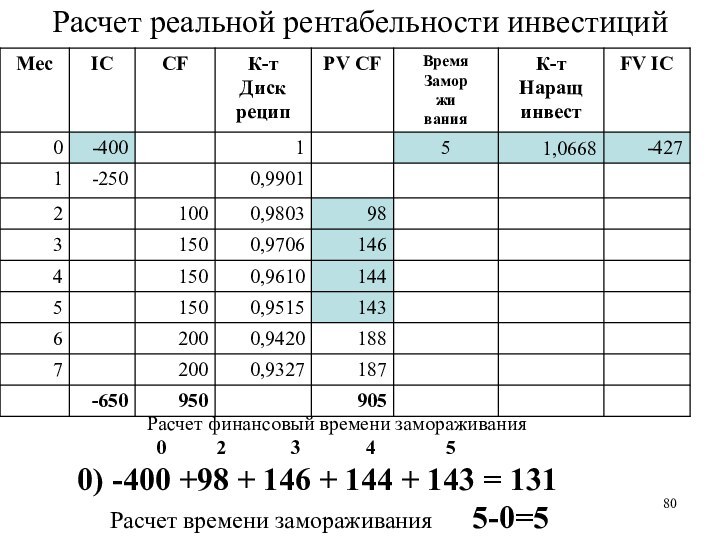

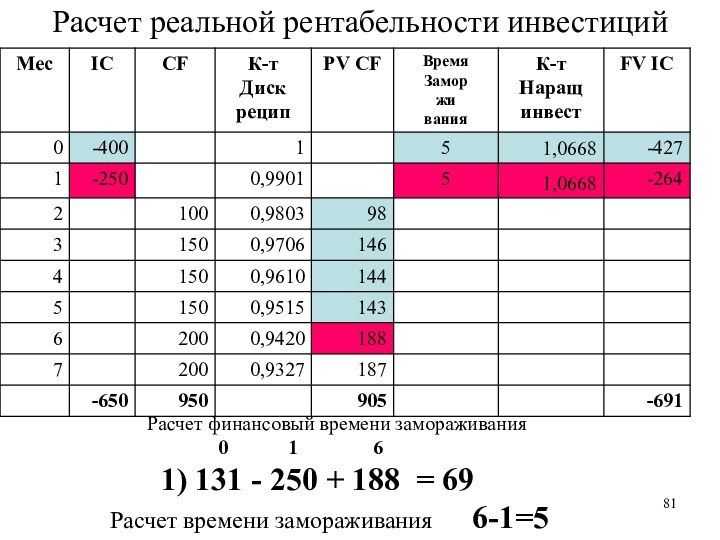

Расчет реальной рентабельности инвестиций

Слайд 80

Расчет реальной рентабельности инвестиций

0) -400 +98 +

146 + 144 + 143 = 131

Расчет финансовый

времени замораживания

0 2 3 4 5

Расчет времени замораживания 5-0=5

Слайд 81

Расчет реальной рентабельности инвестиций

1) 131 - 250

+ 188 = 69

Расчет финансовый времени замораживания

0

1 6

Расчет времени замораживания 6-1=5

Слайд 82

Расчет рентабельности инвестиций

ROIдисконт = 39,87%

ROIноминал

= 46,15%.

Слайд 83

Структура и характеристика необходимых инвестиций

Слайд 84

Источники инвестиционных ресурсов, доступные для предприятий

Слайд 85

Прогноз прибыли от реализации инвестиционного проекта

Традиционная схема расчета

показателей эффективности инвестиционных проектов

Слайд 86

Традиционная схема расчета показателей эффективности инвестиционного проекта

Слайд 87

Комплексный пример оценки эффективности инвестиционного проекта

Таблица 1.

Исходные данные инвестиционного проекта

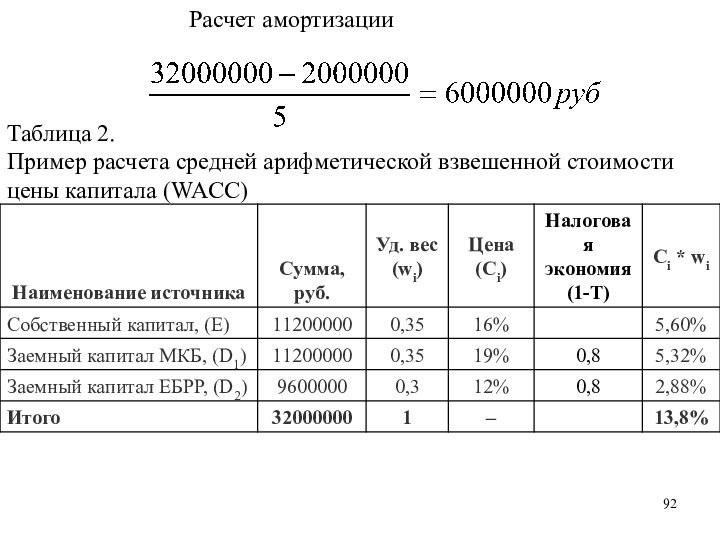

Слайд 91

Расчет амортизации

Таблица 2.

Пример расчета средней арифметической взвешенной

стоимости цены капитала (WACC)

Слайд 92

Расчет амортизации

Таблица 2.

Пример расчета средней арифметической взвешенной

стоимости цены капитала (WACC)

Слайд 93

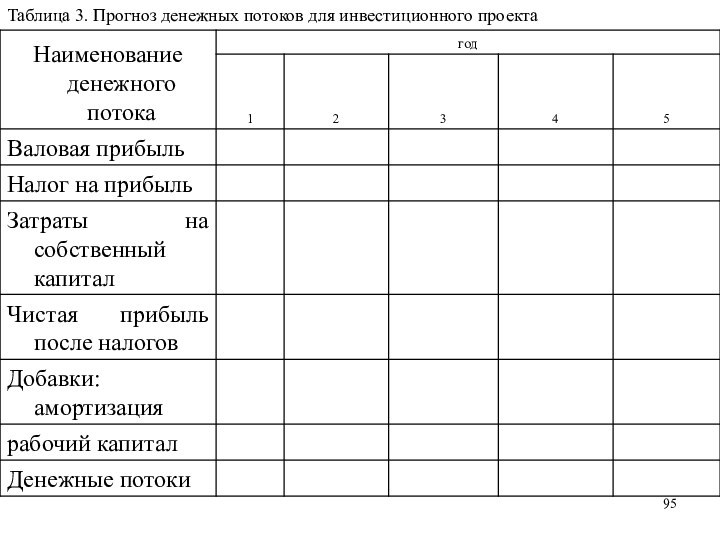

Таблица 3. Прогноз денежных потоков для инвестиционного проекта

Слайд 94

Таблица 3. Прогноз денежных потоков для инвестиционного проекта

Слайд 95

Таблица 3. Прогноз денежных потоков для инвестиционного проекта

Слайд 96

Таблица 3. Прогноз денежных потоков для инвестиционного проекта

Слайд 97

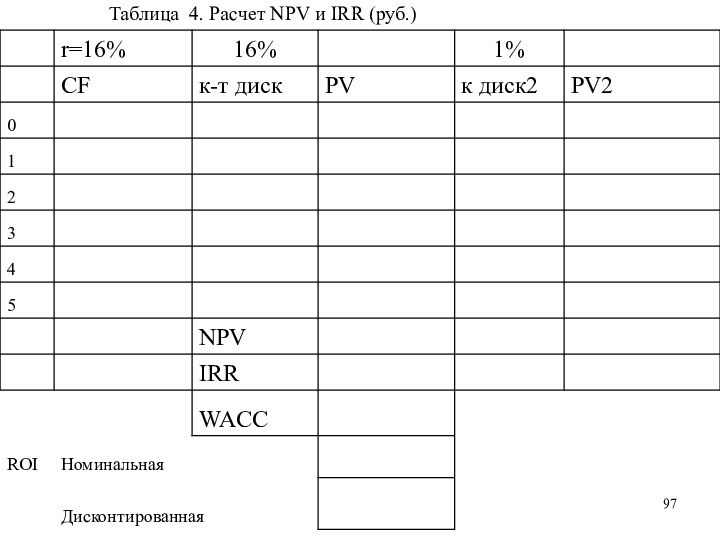

Таблица 4. Расчет NPV и IRR (руб.)

Слайд 99

Таблица 4. Расчет NPV и IRR (руб.)

Слайд 100

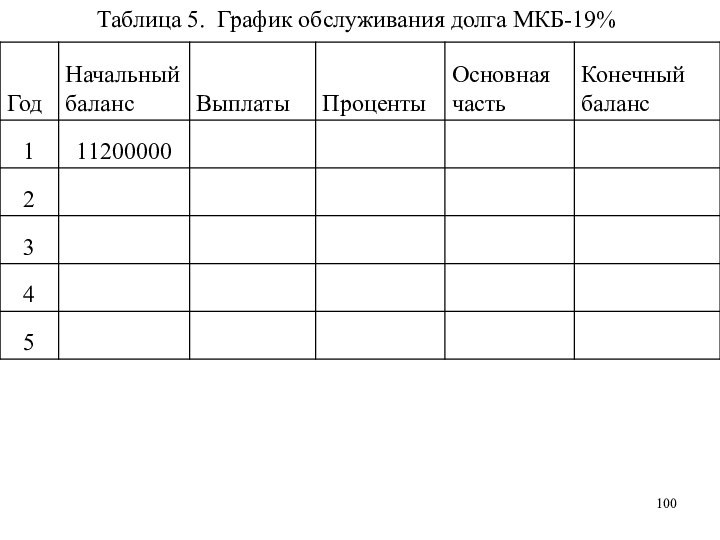

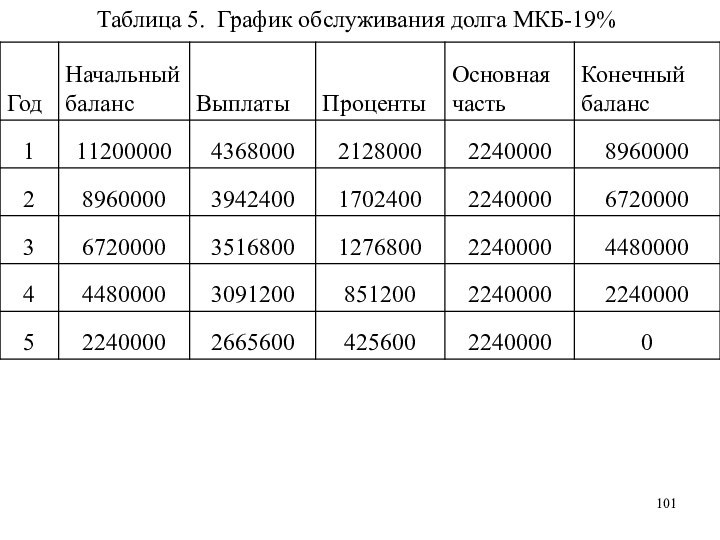

Таблица 5. График обслуживания долга МКБ-19%

Слайд 101

Таблица 5. График обслуживания долга МКБ-19%

Слайд 102

Таблица 6. График обслуживания долга ЕБР -12%

Слайд 103

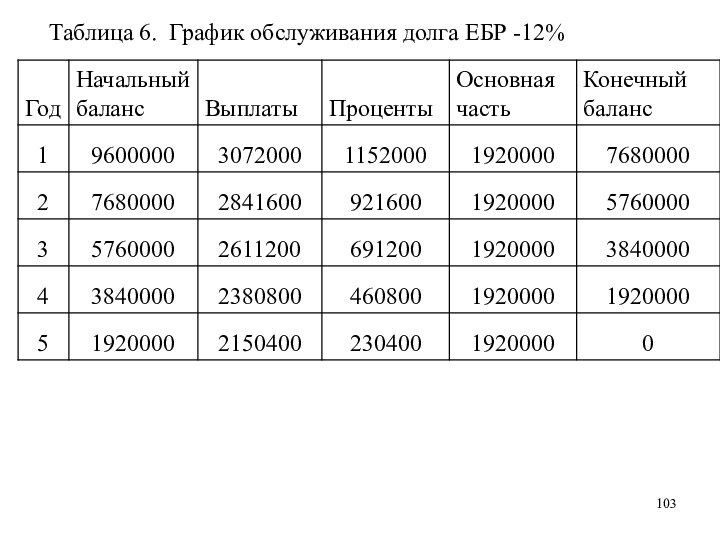

Таблица 6. График обслуживания долга ЕБР -12%

Слайд 104

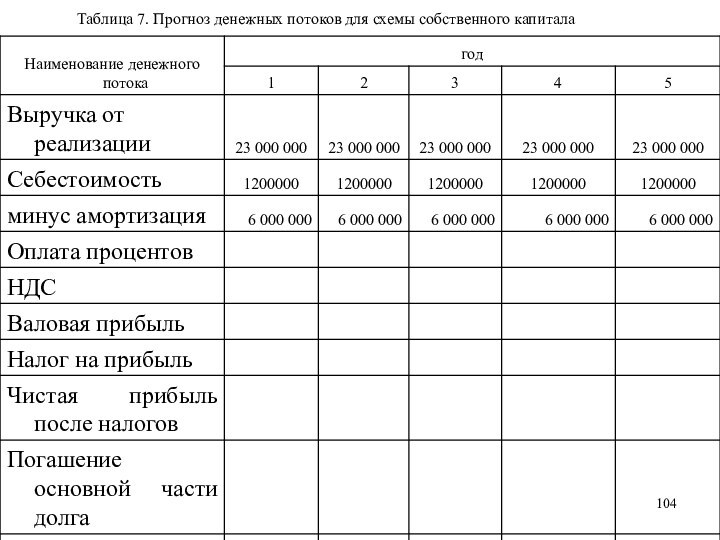

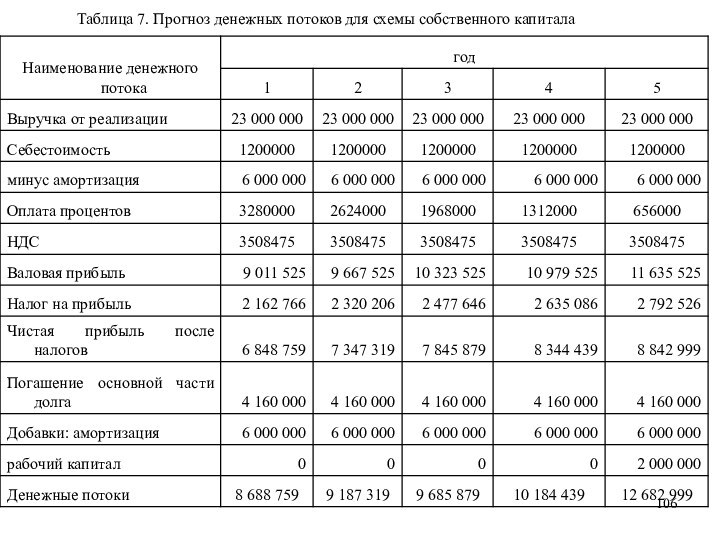

Таблица 7. Прогноз денежных потоков для схемы собственного

капитала

Слайд 105

Таблица 7. Прогноз денежных потоков для схемы собственного

капитала

Слайд 106

Таблица 7. Прогноз денежных потоков для схемы собственного

капитала

Слайд 110

Таблица 9. График обслуживания долга с отсрочкой выплаты

основной части

Слайд 111

Таблица 9. График обслуживания долга с отсрочкой выплаты

основной части

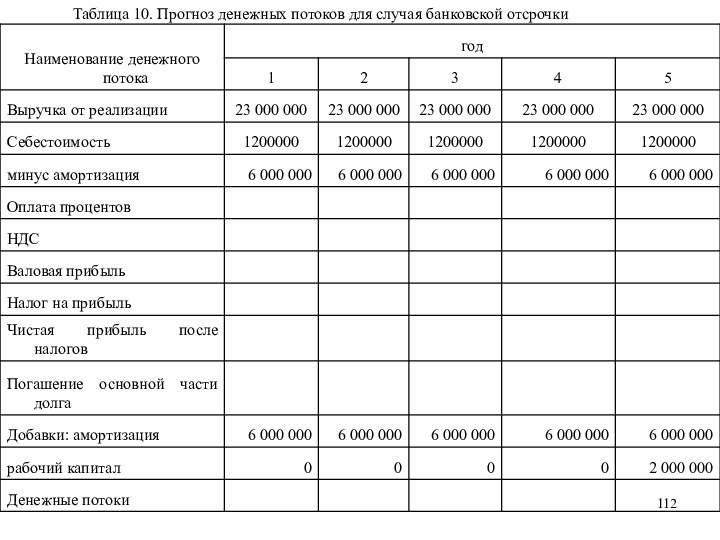

Слайд 112

Таблица 10. Прогноз денежных потоков для случая банковской

отсрочки

Слайд 113

Таблица 10. Прогноз денежных потоков для случая банковской

отсрочки

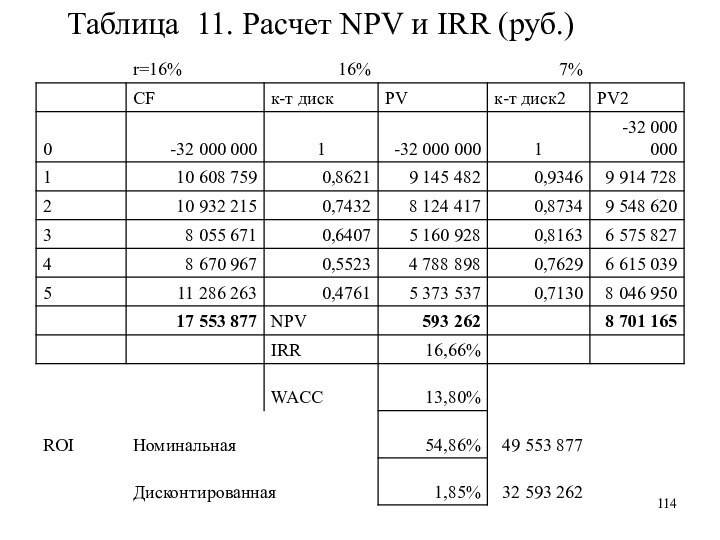

Слайд 114

Таблица 11. Расчет NPV и IRR (руб.)

Слайд 115

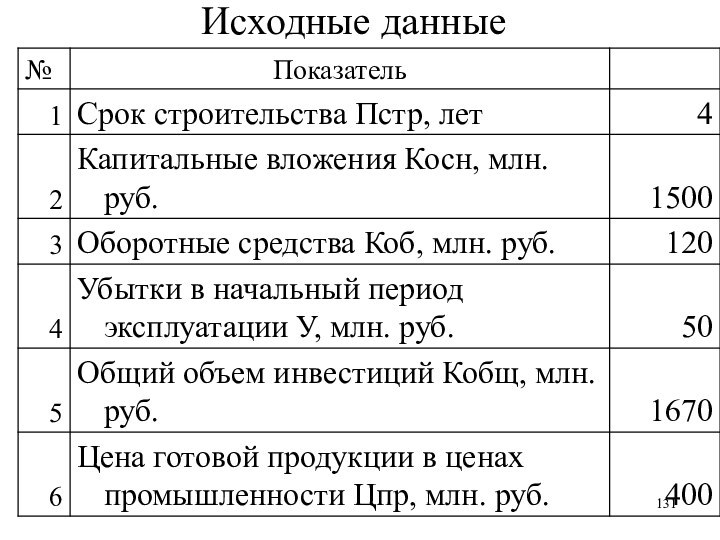

Временной метод определения экономической эффективности инвестиционных проектов

Жизненный

цикл инвестиционного проекта – 4 периода времени.

Слайд 116

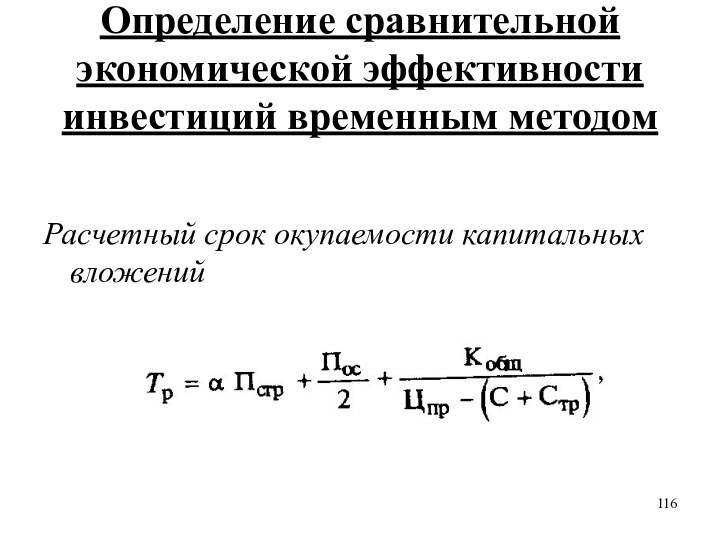

Определение сравнительной экономической эффективности инвестиций временным методом

Расчетный срок

окупаемости капитальных вложений

Слайд 117

Тр — расчетный срок окупаемости капитальных вложений, в

годах( периодах);

α — коэффициент, характеризующий степень замораживания или

оптимального распределения капитальных вложений в процессе строительства и распределения финансирования по годам (периодах);

Пстр — период строительства объекта по инвестиционному проекту, в годах (периодах);

Пос — период освоения объекта на полную проектную мощность, в годах (периодах);

Цпр - годовой выпуск продукции в ценах промышленности, руб.;

С — себестоимость производства готовой продукции (натуральные показатели принимаются по ценам, которые приняты при расчете);

Сгр - годовые расходы по перевозкам готовой продукции к потребителю, тарифы принимаются соответствующие ценам (базовые, расчетные, прогнозные), руб.

Слайд 118

Пвоз - период возмещения затрат реципиенту после пуска

объекта в эксплуатацию, в годах.

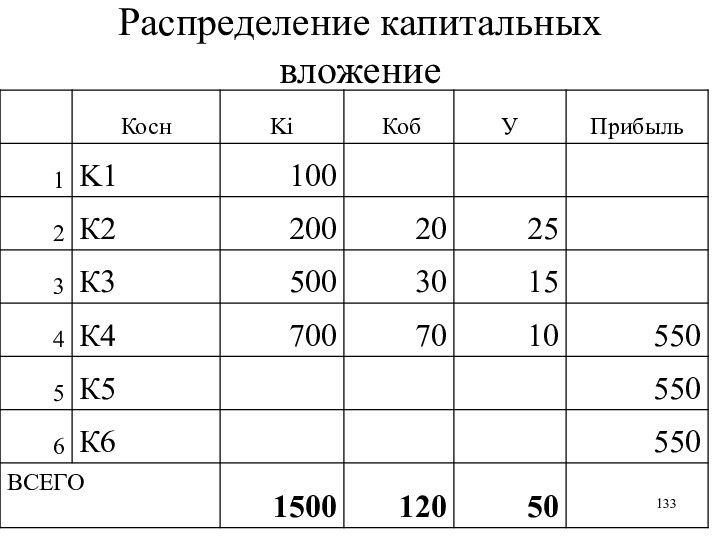

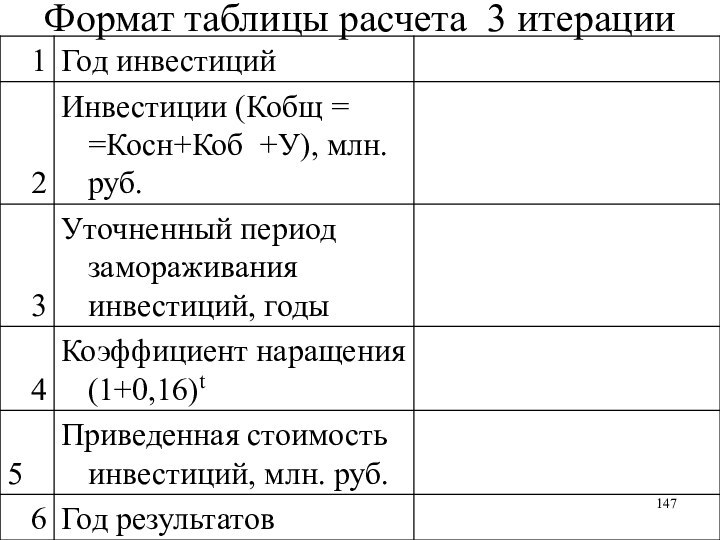

Кобщ = Косн +

Коб + У — общие инвестиции в объект;

У — сумма убытков предприятия с момента начала эксплуатации первых агрегатов до достижения рентабельной работы, руб;

Косн — капитальные вложения, инвестируемые в объект, руб.;

Коб — оборотные средства предприятия, необходимые для его функционирования после создания основных фондов, руб.

Слайд 119

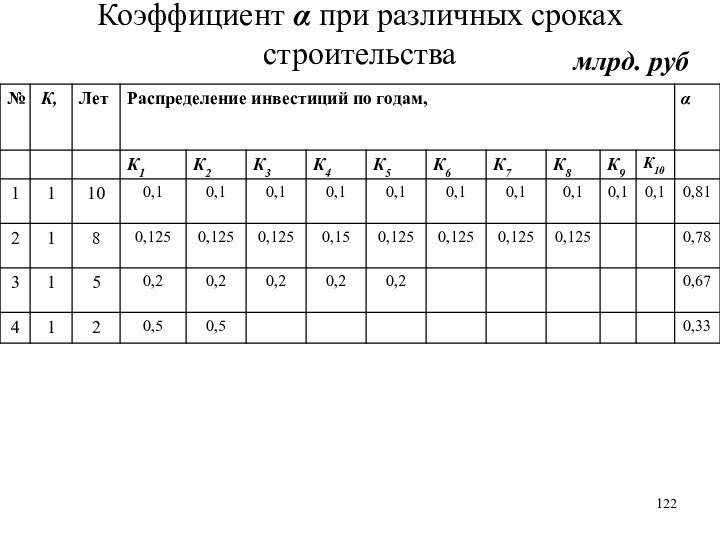

Промежуточные значения коэффициента α

K1, K2, K3, ...,

Кn, — средства финансируемые по годам в течение 1-го,

2-го, 3-го, ..., n-го года строительства, руб.;

Кобщ = K1 + К2 + К3 + ... +Кn,— общая сумма финансируемых средств за весь период строительства, руб.;

П = Пстр — время строительства всего комплекса в соответствии с инвестиционным проектом, годы

Слайд 120

Коэффициент α при различных распределениях инвестиций по годам

Слайд 122

Коэффициент α при различных сроках строительства

млрд. руб

Слайд 124

Предприятие №1 α1 Пстр1

=

Предприятие №2 α2 Пстр2 =

Предприятие

№.3 α3 Пстр3 =

Слайд 125

Предприятие №1 α1 Пстр1

= 0,83 • 7 = 5,81

Предприятие №2

α2 Пстр2 = 0,73 • 7 = 5,11

Предприятие №.3 α3 Пстр3 = 0,72 • 7 = 5,04

Слайд 126

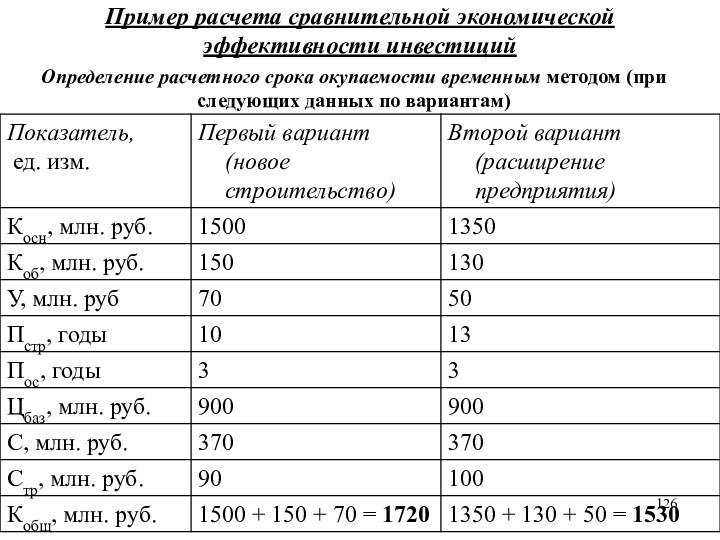

Пример расчета сравнительной экономической эффективности инвестиций

Определение расчетного срока

окупаемости временным методом (при следующих данных по вариантам)

Слайд 127

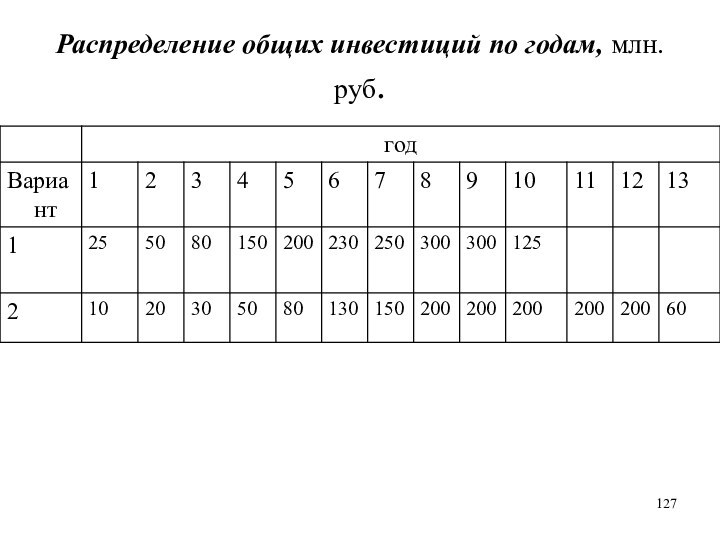

Распределение общих инвестиций по годам, млн. руб.

Слайд 129

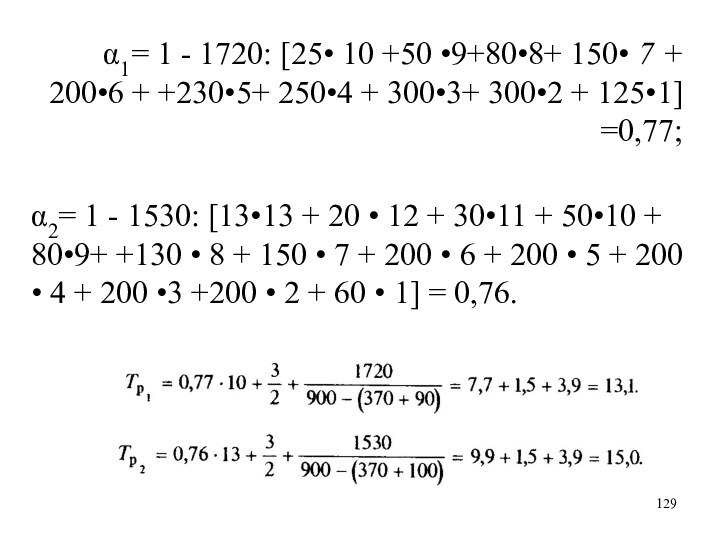

α1= 1 - 1720: [25• 10 +50 •9+80•8+

150• 7 + 200•6 + +230•5+ 250•4 + 300•3+

300•2 + 125•1] =0,77;

α2= 1 - 1530: [13•13 + 20 • 12 + 30•11 + 50•10 + 80•9+ +130 • 8 + 150 • 7 + 200 • 6 + 200 • 5 + 200 • 4 + 200 •3 +200 • 2 + 60 • 1] = 0,76.

Слайд 130

Определение общей (абсолютной) эффективности инвестиций временным методом

Слайд 135

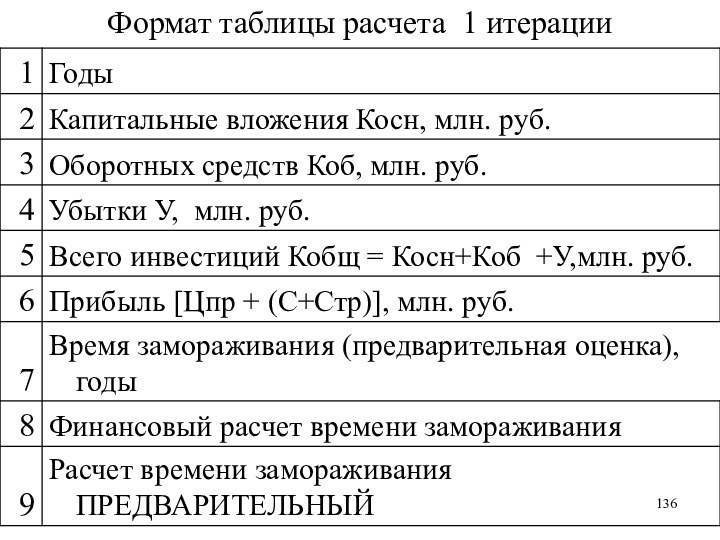

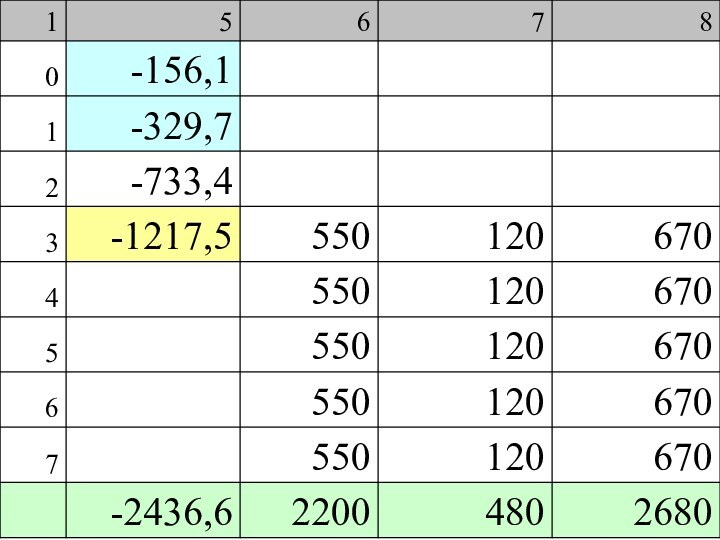

Итерация 1

Динамические ряды прямых затрат и результатов инвестиционного

проекта

Слайд 140

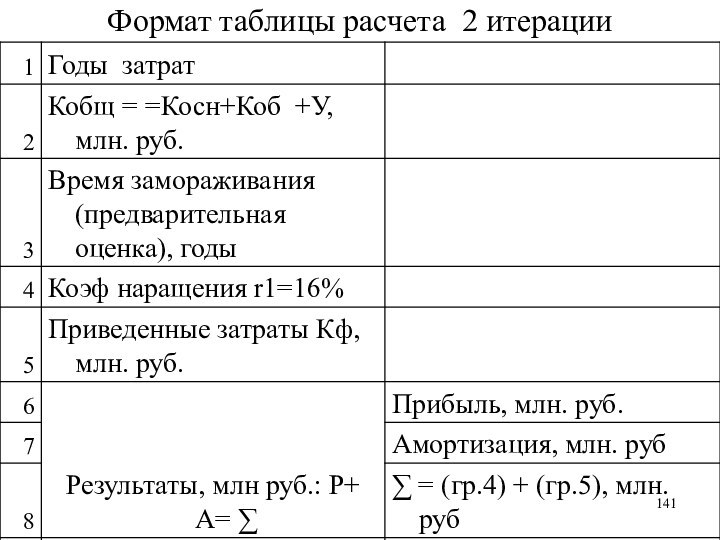

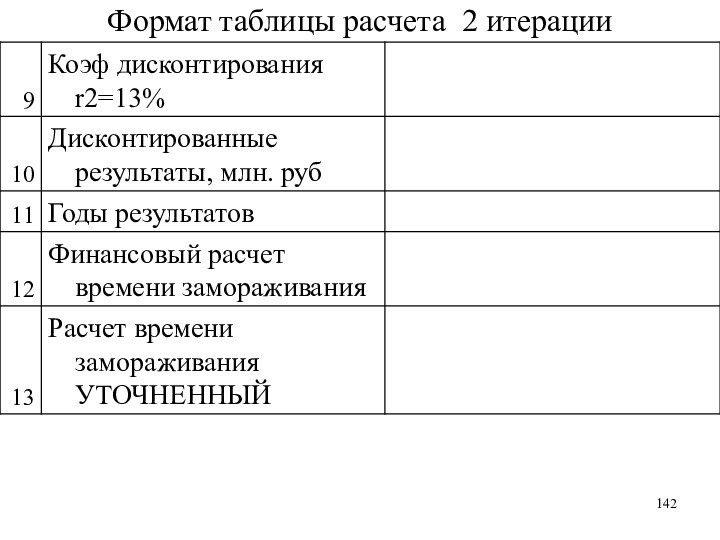

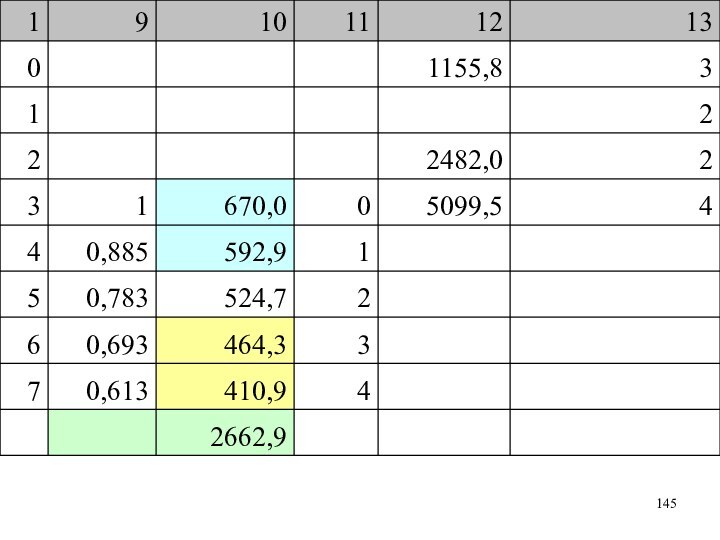

Приведенные затраты инвестиций и дисконтированные доходы

(2-я итерация)

Слайд 146

Уточнение приведенных затрат инвестиций и определение календарного срока

их возмещения (4-я итерация)

Слайд 155

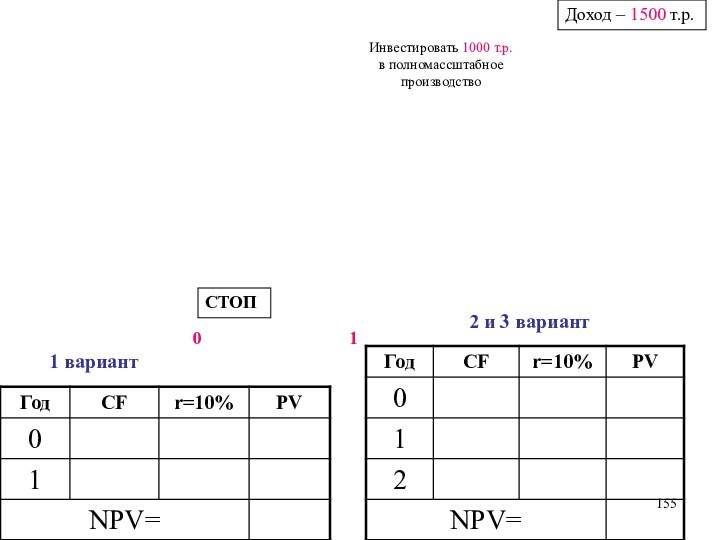

СТОП

Инвестировать 1000 т.р.

в полномассштабное

производство

0

1

1 вариант

2 и 3 вариант

Доход – 1500 т.р.

Слайд 156

Инвестирование

на испытание 125 т.р

СТОП

Без испытаний

Неудача – 50%

Инвестировать

1000 т.р.

в полномассштабное

производство

Не инвестировать

СТОП

Удача – 50%

Инвестировать

1000 т.р.

в полномассштабное

производство

Не инвестировать

СТОП

0

1

1 вариант

2 вариант

Доход – 250 т.р.

ежегодно

Доход – 75 т.р.

ежегодно

Слайд 157

Инвестирование

на испытание 125 т.р

СТОП

Без испытаний

Неудача – 50%

Инвестировать

1000 т.р.

в полномассштабное

производство

Не инвестировать

СТОП

Удача – 50%

Инвестировать

1000 т.р.

в полномассштабное

производство

Не инвестировать

СТОП

0

1

3 вариант

Доход – 250 т.р.

ежегодно

Доход – 75 т.р.

ежегодно

Слайд 158

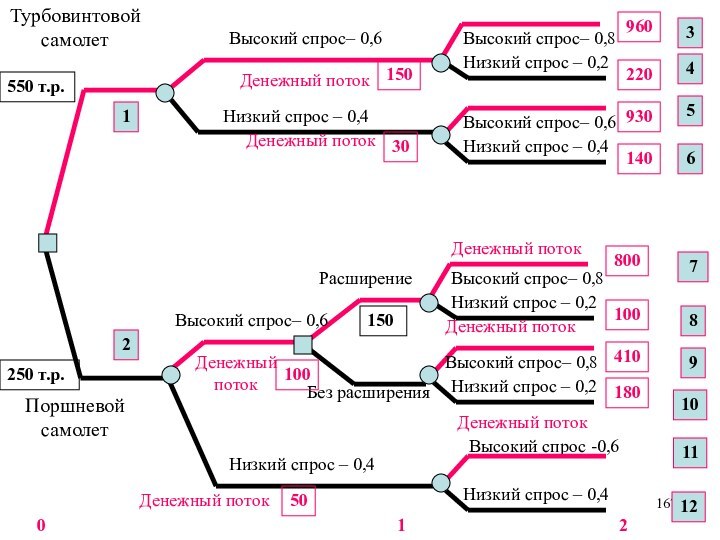

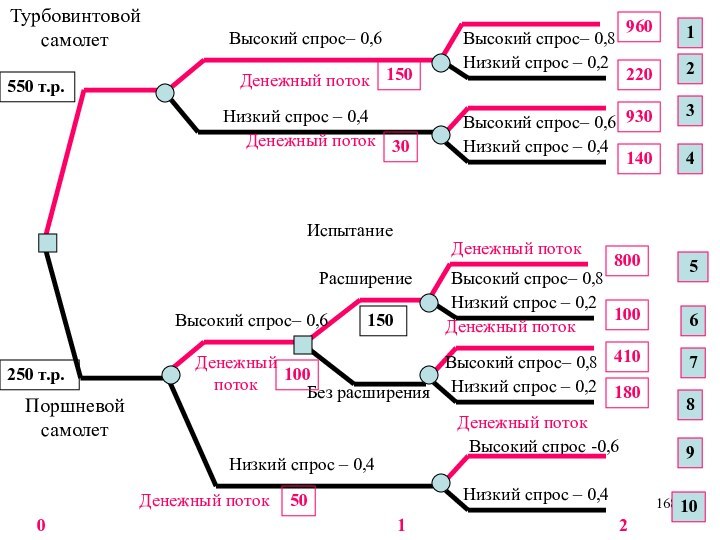

Пример 2

Руководство компании "Вольный полет", специально

созданной для обслуживания служебных перелетов путем разовых предоставлений самолетов

временно нуждающимся в них фирмам, решает вопрос о том какой тип самолета лучше приобрести. Альтернативой современному турбовинтовому самолету стоимостью 550 тыс. дол является поршневой самолет стоимостью 250 тыс. дол Поршневой самолет имеет меньшую мощность и менее презентабелен. Кроме того, у него устаревшая конструкция, и он, вероятно, быстро износится. Руководство считает, что в следующем году подержанный самолет с поршневым двигателем можно будет приобрести всего лишь за 150 тыс. дол,

В силу того, что спрос прогнозируется лишь предположительно и существует 40% вероятность, что в первый год спрос будет небольшим, естественно возникает идея: почему бы не начать с одного поршневого самолета и не приобрести другой, если спрос останется высоким? Для этого потребуется только 150 тыс. дол. Если же спрос окажется и в первый и во второй год проекта высоким, то компания с одним небольшим и относительно недорогим самолетом будет работать на полную мощность.

Слайд 159

Турбовинтовой

самолет

150

Без расширения

Расширение

Денежный поток

Низкий спрос – 0,4

550

т.р.

Высокий спрос– 0,6

30

Высокий спрос -0,6

250 т.р.

0

1

Поршневой

самолет

Высокий

спрос– 0,8

Высокий спрос– 0,6

Высокий спрос– 0,8

Низкий спрос – 0,4

Низкий спрос – 0,2

Низкий спрос – 0,2

Высокий спрос– 0,8

Высокий спрос– 0,6

Низкий спрос – 0,2

Низкий спрос – 0,4

Низкий спрос – 0,4

Денежный поток

150

550

185

Денежный поток

3

4

5

2

Денежный

поток

Денежный поток

Денежный поток

Денежный поток

800

100

410

180

960

220

930

140

2

1

410

180

7

6

Слайд 160

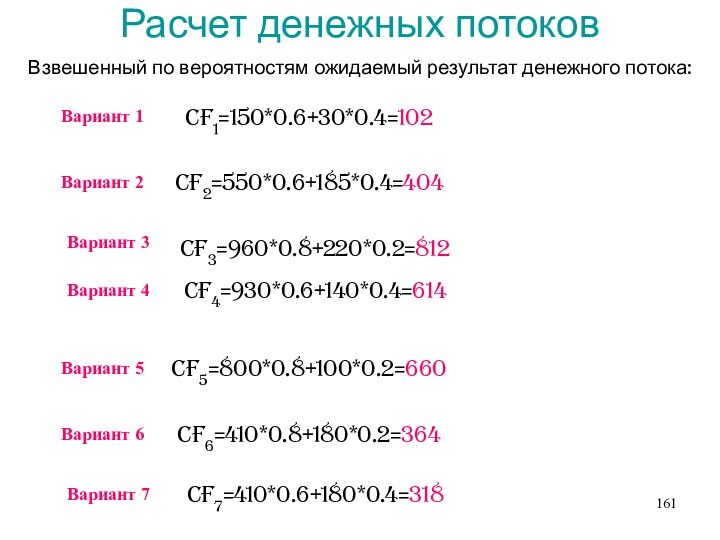

Расчет денежных потоков

Взвешенный по вероятностям ожидаемый результат денежного

потока:

CF5=

Вариант 5

CF6=

Вариант 6

CF7=

Вариант 7

CF3=

Вариант

3

CF4=

Вариант 4

CF1=150*0.6+30*0.4=102

Вариант 1

CF2=

Вариант 2

Слайд 161

Расчет денежных потоков

Взвешенный по вероятностям ожидаемый результат денежного

потока:

CF5=800*0.8+100*0.2=660

Вариант 5

CF6=410*0.8+180*0.2=364

Вариант 6

CF7=410*0.6+180*0.4=318

Вариант

7

CF3=960*0.8+220*0.2=812

Вариант 3

CF4=930*0.6+140*0.4=614

Вариант 4

CF1=150*0.6+30*0.4=102

Вариант 1

CF2=550*0.6+185*0.4=404

Вариант 2

Слайд 162

150

Без расширения

Расширение

Низкий спрос – 0,4

Высокий спрос -0,6

250

т.р.

0

1

Поршневой

самолет

Высокий спрос– 0,8

Высокий спрос– 0,6

Высокий спрос–

0,8

Низкий спрос – 0,2

Низкий спрос – 0,2

Низкий спрос – 0,4

550

185

Денежный поток

5

6

7

2

Денежный

поток

Денежный поток

Денежный поток

Денежный поток

800

100

410

180

Поршневой

самолет

410

180

2

CF5=660

CF6=364

CF7=318

Слайд 163

Расчет NPV

Вариант 6

Вариант 1

Вариант 2

Вариант

4

Вариант 5

Поршневой

самолет

CF5=660

CF6=364

CF7=318

Слайд 164

Расчет NPV

Вариант 7

Поршневой

самолет

CF5=660

CF6=364

CF7=318

Слайд 165

Турбовинтовой

самолет

Денежный поток

550 т.р.

Высокий спрос– 0,6

30

0

1

Низкий

спрос – 0,4

Высокий спрос– 0,8

Высокий спрос– 0,6

Низкий спрос –

0,2

Низкий спрос – 0,4

Денежный поток

150

3

4

2

960

220

930

140

1

CF3=812

Вариант 3

CF4=614

Вариант 4

Вариант 1

CF1=102

Слайд 166

Расчет NPV

Вариант 4

Вариант 1

Вариант 2

Вариант

4

Вариант 3

Турбовинтовой

самолет

CF5=660

CF6=364

CF7=318

Слайд 167

Турбовинтовой

самолет

150

Без расширения

Расширение

Денежный поток

Низкий спрос – 0,4

550

т.р.

Высокий спрос– 0,6

30

Высокий спрос -0,6

250 т.р.

0

1

Поршневой

самолет

Высокий

спрос– 0,8

Высокий спрос– 0,6

Высокий спрос– 0,8

Низкий спрос – 0,4

Низкий спрос – 0,2

Низкий спрос – 0,2

Высокий спрос– 0,8

Высокий спрос– 0,6

Низкий спрос – 0,2

Низкий спрос – 0,4

Низкий спрос – 0,4

Денежный поток

150

100

50

Денежный поток

3

4

5

6

7

8

9

10

11

12

2

Денежный

поток

Денежный поток

Денежный поток

Денежный поток

800

100

410

180

960

220

930

140

1

2

Слайд 168

Испытание

Турбовинтовой

самолет

150

Без расширения

Расширение

Денежный поток

Низкий спрос – 0,4

550

т.р.

Высокий спрос– 0,6

30

Высокий спрос -0,6

250 т.р.

0

1

Поршневой

самолет

Высокий

спрос– 0,8

Высокий спрос– 0,6

Высокий спрос– 0,8

Низкий спрос – 0,4

Низкий спрос – 0,2

Низкий спрос – 0,2

Высокий спрос– 0,8

Высокий спрос– 0,6

Низкий спрос – 0,2

Низкий спрос – 0,4

Низкий спрос – 0,4

Денежный поток

150

100

50

Денежный поток

1

2

3

4

5

6

7

8

9

10

2

Денежный

поток

Денежный поток

Денежный поток

Денежный поток

800

100

410

180

960

220

930

140

Слайд 169

Испытание

Турбовинтовой

самолет

150

Без расширения

Расширение

Денежный поток

Низкий спрос – 0,4

550

т.р.

Высокий спрос– 0,6

30

Высокий спрос -0,6

250 т.р.

0

1

Поршневой

самолет

Высокий

спрос– 0,8

Высокий спрос– 0,6

Высокий спрос– 0,8

Низкий спрос – 0,4

Низкий спрос – 0,2

Низкий спрос – 0,2

Высокий спрос– 0,8

Высокий спрос– 0,6

Низкий спрос – 0,2

Низкий спрос – 0,4

Низкий спрос – 0,4

Денежный поток

150

100

50

Денежный поток

1

2

3

4

5

6

7

8

9

10

2

Денежный

поток

Денежный поток

Денежный поток

Денежный поток

800

100

410

180

960

220

930

140

Слайд 170

Испытание

Турбовинтовой

самолет

150

Без расширения

Расширение

Денежный поток

Низкий спрос – 0,4

550

т.р.

Высокий спрос– 0,6

30

Высокий спрос -0,6

250 т.р.

0

1

Поршневой

самолет

Высокий

спрос– 0,8

Высокий спрос– 0,6

Высокий спрос– 0,8

Низкий спрос – 0,4

Низкий спрос – 0,2

Низкий спрос – 0,2

Высокий спрос– 0,8

Высокий спрос– 0,6

Низкий спрос – 0,2

Низкий спрос – 0,4

Низкий спрос – 0,4

Денежный поток

150

100

50

Денежный поток

1

2

3

4

5

6

7

8

9

10

2

Денежный

поток

Денежный поток

Денежный поток

Денежный поток

800

100

410

180

960

220

930

140

Слайд 171

Расчет денежных потоков

Вариант 1

Взвешенный по вероятностям ожидаемый

результат денежного потока:

CF1=800*0.8+100*0.2=660

Вариант 1

CF1=800*0.8+100*0.2=660

Вариант 2