- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему УПРАВЛЕНИЕ ПРОЕКТАМИ

Содержание

- 2. Решение вопросов связанных с финансированием - это

- 3. Управление рискамиУправление рисками – фундамент управления проектами,

- 4. Проектные решения и управление рисками Минимизация

- 5. Проектные решения и управление рисками В

- 6. Проектные решения и управление рисками Минимизация степени

- 7. Проектные решения и управление рисками В обыденном

- 8. Процессы управления рисками Риск имеет три основных

- 9. Процессы управления рисками Воздействие риска:Воздействие - измерение

- 10. Формализованное управление рисками В редакции PMBOK

- 11. Процессы управления рисками Процесс управления рисками включает

- 12. Планирование управления рискамиПланирование управления рисками – процесс

- 13. Идентификация рисковИдентификация рисков определяет, какие риски способны

- 14. Идентификация рисков

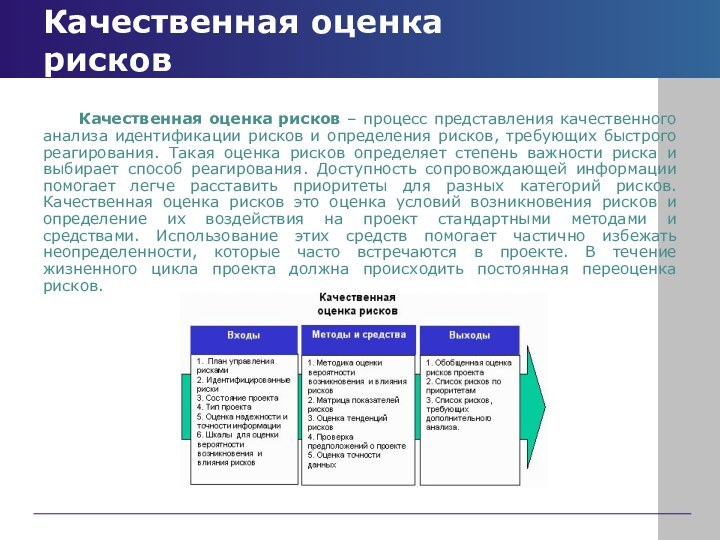

- 15. Качественная оценка рисковКачественная оценка рисков – процесс

- 16. Качественный анализ проектных рисков Первым шагом

- 17. Финансовые рискиВ области финансирования проект может быть

- 18. Финансовые рискиВ качестве причин возникновения финансового риска

- 19. Финансовые рискиПеречисленные причины могут привести к росту

- 20. Финансовые рискиМеры по снижению финансовых рисков могут

- 21. Маркетинговые рискиМаркетинговые риски возникают по следующим причина:

- 22. Технические рискиТехнические риски могут быть вызваны следующими

- 23. Риски участников проектаЭтот вид рисков проявляется прежде

- 24. Политические рискиОсновные причины возникновения политических рисков, которые

- 25. Прочие рискиЮридические риски приводят к проблемам реализации

- 26. Прочие рискиЮридические риски приводят к проблемам реализации

- 27. Строительные рискиСтроительные риски можно разделить на две

- 28. Строительные рискиРиски категории Б):качества продукции; менеджмента; реализации

- 29. Строительные рискиРиски категории Б):качества продукции; менеджмента; реализации

- 30. Риски форс-мажорных обстоятельствЕсли в данном проекте существует

- 31. Специфические рискиК специфическому виду рисков следует отнести

- 32. Количественная оценка рисковКоличественная оценка рисков определяет вероятность

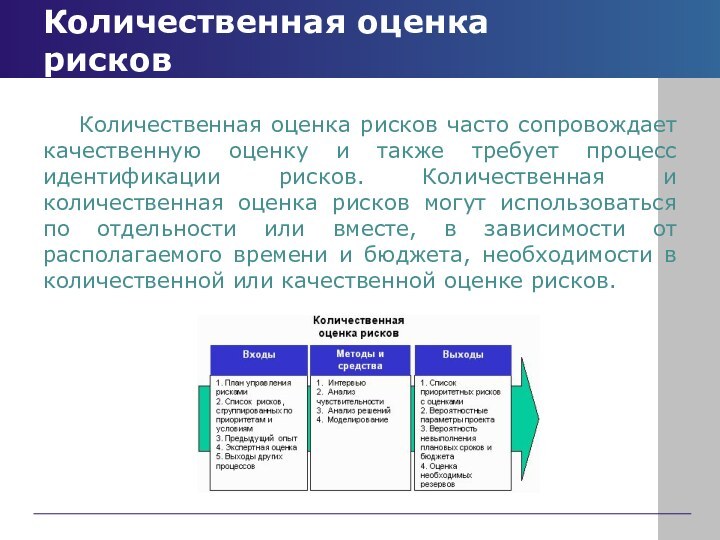

- 33. Количественная оценка рисковКоличественная оценка рисков часто сопровождает

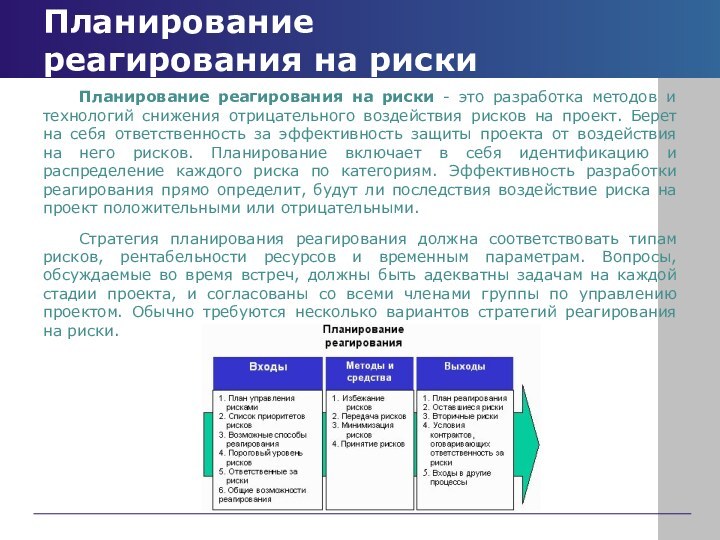

- 34. Планирование реагирования на рискиПланирование реагирования на риски

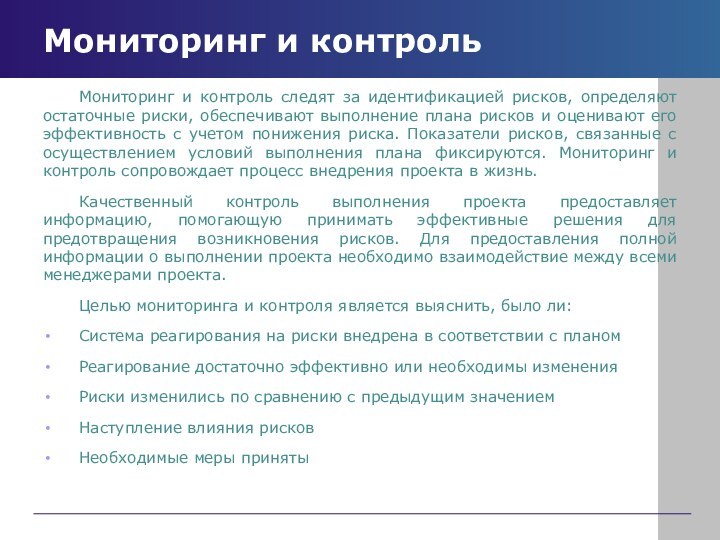

- 35. Мониторинг и контрольМониторинг и контроль следят за

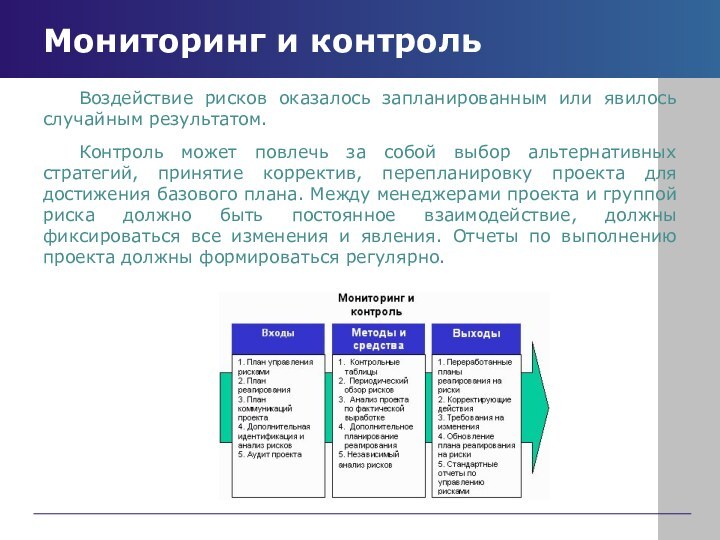

- 36. Мониторинг и контрольВоздействие рисков оказалось запланированным или

- 37. Минимизация рисковВсе мероприятия, позволяющие минимизировать проектный риск

- 38. Финансирование проектаПонятие финансирования проекта включает в себя

- 39. Оценка Оценка взносов и выплат, скорее всего,

- 40. Финансирование проекта Между решением о финансировании проекта

- 41. Формы инвестицийИНВЕСТИЦИИ В ФОРМЕ КРЕДИТА • Предусматривают

- 42. Внутреннее финансирование Относительно разделения источников финансирования на

- 43. Внешнее финансирование При внешнем финансировании предоставление необходимых

- 44. Проблемы внешнего финансирования• Способно ли предприятие предварительно

- 45. Инвестиции(нем. Investition, от лат. inverstire - облачать)

- 46. Классификация инвестицииВ практике производственной и финансово-хозяйственной деятельности

- 47. Классификация инвестицииПо характеру участия владельцев средств, вкладываемых

- 48. ВариантыДля малых предприятий имеются два основных варианта

- 49. ВариантыКредит предполагает возвращение полученной суммы вместе с

- 50. ВариантыАкционирование подразумевает продажу некоторой доли собственности другому

- 51. ВариантыВо всех случаях те, кто предоставляет свои

- 52. ВариантыПомимо кредитования и акционирования существуют и иные

- 53. Прямые инвестицииИсточник: www.nba.az/download/Pul_siyaseti/seminarlar/Direct%20Investments.PPTПосмотреть…

- 54. Прямые инвестиции: общие положения Прямые инвестиции– долговременная

- 55. Прямые инвестиции: общие положения Согласно РПБ-5 владение

- 56. Прямые инвестиции: общие положения Понятие прямой инвестиции

- 57. Прямые инвестицииДля большинства инвестиционных компаний и фондов

- 58. Плюсы и минусы прямых инвестицийОсновное преимущество прямых

- 59. Проблемы кредитованиявысокие проценты, короткие сроки погашения,отсутствие или

- 60. Финансовое проектированиеФинансовое проектирование (financial engineering) отображает точное,

- 61. Этапы финансированияТаким образом, финансовое проектирование представляет собой

- 62. Этапы финансированияНа этапе предшествующем проектированию, в рамках

- 63. Этапы финансированияНа этапе работы и использования проекта контролируется возврат финансовых средств (cash flow, обслуживание долга).

- 64. Этапы финансированияФинансирование с точки зрения стороны предоставляющей

- 65. Этапы финансированияРеализацияФинансирование Страхование (синдицирование). Разработка договора. Заключение договора. Выплата кредита.Строительство Планирование, сооружение, ввод в эксплуатацию

- 66. Этапы финансированияПриемкаРабочий тест и испытание на готовность Работа сооружения (оборудования)Возвращение кредита В соответствии с договоренностью Раньше времени С задержкой

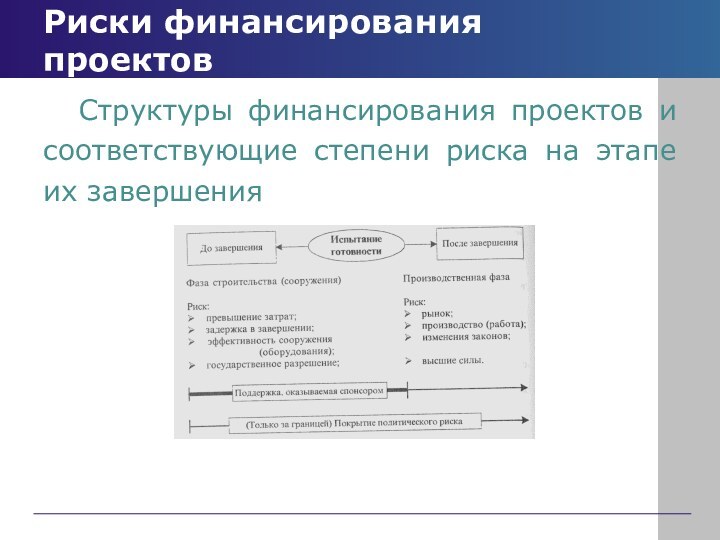

- 67. Риски финансирования проектовВ качестве особых степеней риска

- 68. Риски финансирования проектовСовершенно очевидно, что необходимо ограничить

- 69. Риски финансирования проектовПосле завершения проекта могут возникнуть

- 70. Риски финансирования проектовСтруктуры финансирования проектов и соответствующие степени риска на этапе их завершения

- 71. БюджетБюджет – это распределение статей доход ов

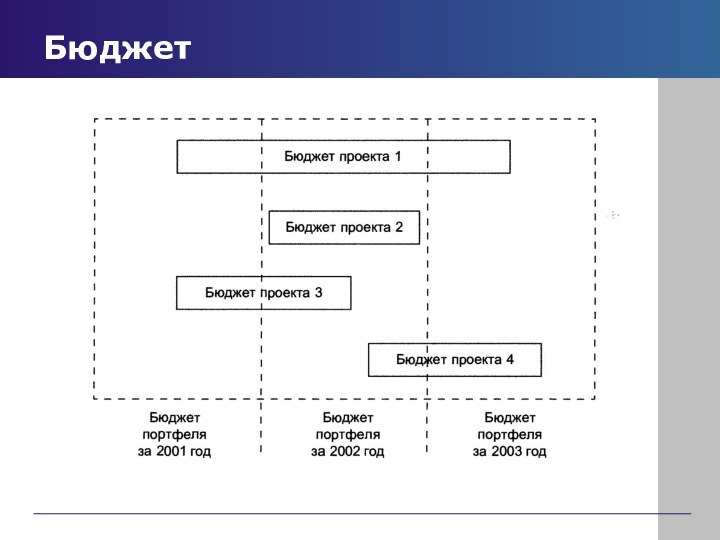

- 72. БюджетПод портфелем проектов понимается совокупность проектов, находящихся

- 73. Бюджет

- 74. Организации взаимодействия по схеме «проект —

- 75. Структура статей доходов и расходов Каждый проект

- 76. Классификацию статей расходовВ бухгалтерском и управленческом учете

- 77. Пример распределения накладных расходовПравила распределения для каждого

- 78. РезервВ бюджете проекта часто предусматривают особые статьи

- 79. Бюджет проектаБюджет проекта обычно включает прямые затраты,

- 80. Планирование бюджета проекта При планировании проекта, после

- 81. Контроль бюджета проекта Контроль бюджета проекта осуществляется

- 82. Анализ исполнения бюджета проекта по методу освоенного

- 83. Анализ исполнения бюджета проекта по методу освоенного

- 84. Анализ исполнения бюджета проекта по методу освоенного

- 85. Анализ исполнения бюджета проекта по методу освоенного

- 86. Анализ исполнения бюджета проекта по методу освоенного

- 87. Расчет показателейСуществует два основных подхода к вычислению

- 88. Расчет показателейПрактика показывает, что второй подход к

- 89. Расчет показателейОтметим еще две характерные особенности метода

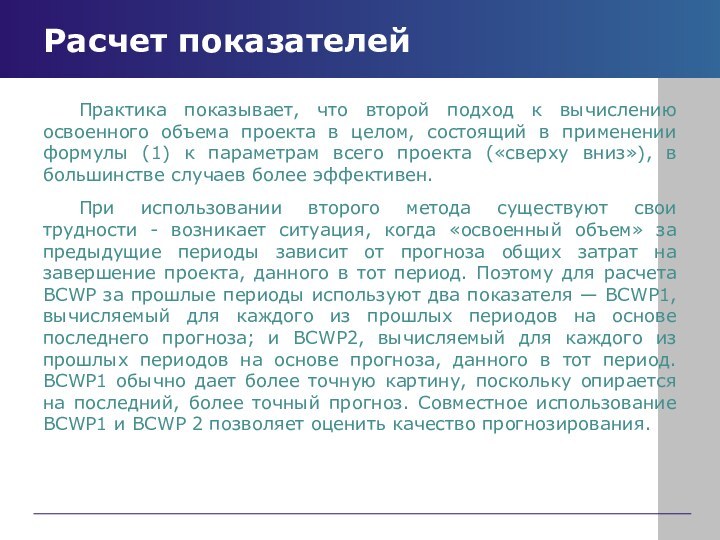

- 90. АнализАнализ по методу освоенного объема подразумевает ответы

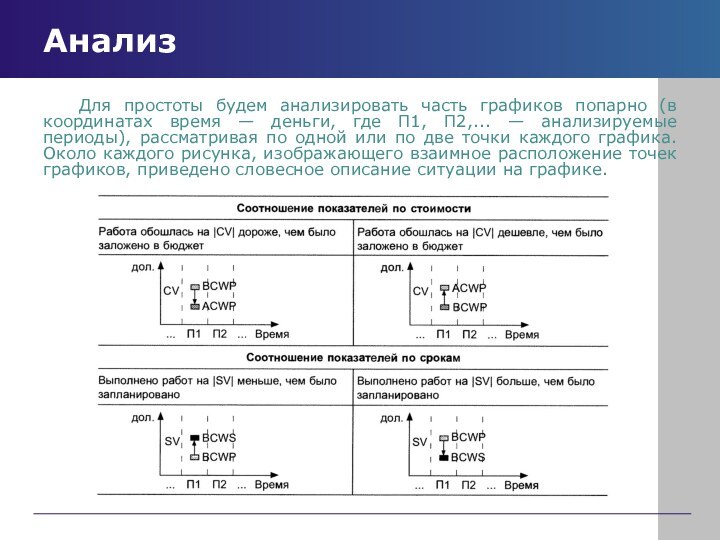

- 91. АнализДля простоты будем анализировать часть графиков попарно

- 92. АнализСравним показатели по стоимости и срокам и поясним ситуацию на двух примерах взаимного расположения значений показателей.

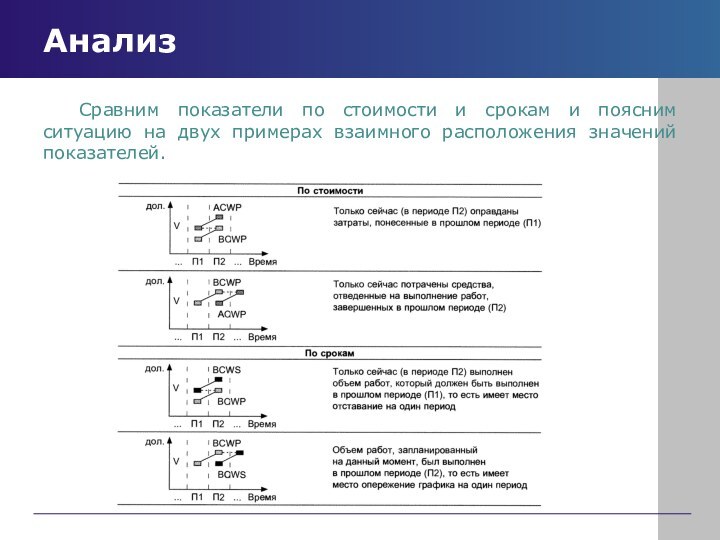

- 93. Динамика изменения показателей по срокам

- 94. Динамика изменения показателей по срокам

- 95. Динамика изменения показателей по стоимости

- 96. Динамика изменения показателей по стоимости

- 97. Точность прогнозирования

- 98. Скачать презентацию

- 99. Похожие презентации

Решение вопросов связанных с финансированием - это еще один этап предварительного планирования проекта, поскольку его осуществление возможно лишь после подтверждения финансирования.

Слайд 3

Управление рисками

Управление рисками – фундамент управления проектами, который

представлен как одна из девяти областей знаний описанных PMI

(Американским институтом управления проектами).Управление рисками на практике - достаточно сложная задача.

Сложность и недостаток программного обеспечения, без сомнения, разубедил многие организации использовать формализованные процессы управления рисками.

Слайд 4

Проектные решения и управление рисками

Минимизация степени неопределенности

- лучший способ принять обоснованные решения во всех аспектах

руководства проектом.Для минимизации степени неопределенности, в первую очередь необходимо идентифицировать область потенциального риска, определить вероятность его возникновения и потенциальные последствия. И даже, если последствия не могут быть исключены, более полное понимание проблемы способствует и более обдуманному реагированию на риск.

К примеру, неожиданная ошибка, обнаруженная в ключевом компоненте турбины, приведет к сбою подачи электричества на предприятии. В случае если бы это было предусмотрено заранее, то можно было бы спрогнозировать реакцию на сложившуюся ситуацию. При этом возможно уменьшить не только вероятность появления риска, но можно и смягчить его влияние.

Слайд 5

Проектные решения и управление рисками

В обыденном понимании

управления рисками, менеджер проекта анализирует различную информацию, и оценивает

ситуацию с учетом личного опыта. Часто такая оценка субъективна и не учитывает степень неопределенности фактора риска. В результате создается неполная картина в понимании сложившейся ситуации.Чтобы увидеть полную картину, первым делом необходимо понять природу самого риска. Риск определяется, как «степень опасности подвергнуться воздействию негативных событий и их возможных последствий».

Использование инструментов, осуществляющих оценку факторов риска, помогают менеджеру проекта разрабатывать меры реагирования на риск, основываясь на более достоверной информации. Достоверная и более подробная информация позволяет принимать более эффективные решения, которые в свою очередь снижают возможность возникновения риска.

Слайд 6

Проектные решения и управление рисками

Минимизация степени неопределенности -

лучший способ принять обоснованные решения во всех аспектах руководства

проектом.Для минимизации степени неопределенности, в первую очередь необходимо идентифицировать область потенциального риска, определить вероятность его возникновения и потенциальные последствия. И даже, если последствия не могут быть исключены, более полное понимание проблемы способствует и более обдуманному реагированию на риск.

К примеру, неожиданная ошибка, обнаруженная в ключевом компоненте турбины, приведет к сбою подачи электричества на предприятии. В случае если бы это было предусмотрено заранее, то можно было бы спрогнозировать реакцию на сложившуюся ситуацию. При этом возможно уменьшить не только вероятность появления риска, но можно и смягчить его влияние.

Слайд 7

Проектные решения и управление рисками

В обыденном понимании управления

рисками, менеджер проекта анализирует различную информацию, и оценивает ситуацию

с учетом личного опыта. Часто такая оценка субъективна и не учитывает степень неопределенности фактора риска. В результате создается неполная картина в понимании сложившейся ситуации.Чтобы увидеть полную картину, первым делом необходимо понять природу самого риска. Риск определяется, как «степень опасности подвергнуться воздействию негативных событий и их возможных последствий».

Использование инструментов, осуществляющих оценку факторов риска, помогают менеджеру проекта разрабатывать меры реагирования на риск, основываясь на более достоверной информации. Достоверная и более подробная информация позволяет принимать более эффективные решения, которые в свою очередь снижают возможность возникновения риска.

Слайд 8

Процессы управления рисками

Риск имеет три основных атрибута: случай,

вероятность и воздействие.

Случай:

Необходимо определять, в каких ситуациях может возникнуть

риск. Чтобы оценить вероятность возникновения риска, необходимо понять его природу.Вероятность возникновение риска:

Обычно, вероятность измеряется в количественных показателях. Однако, в рамках управления проектами, вероятность возникновения риска может быть оценена как в количественных, так и в качественных показателях.

Как правило, в управлении рисками ведется вероятностная оценка события в пределах от 0 % - 100 %.

Слайд 9

Процессы управления рисками

Воздействие риска:

Воздействие - измерение того, насколько

тяжелы будут последствия, в случае, если риск произойдет. Для

облегчения анализа управления рисками, принято воздействие риска рассматривать с позиции влияния риска на стоимость, качество и продолжительность выполнения работ.К примеру, риск потери высококвалифицированного программиста в проекте по разработке программного обеспечения, затрагивает проект с позиции стоимости, качества и продолжительности работ.

Произведение вероятности и воздействия определяет важность риска – его ценность – показатель, который может использоваться в процессе принятия решения и как проектный механизм контроля. Важность риска - полезный проектный индикатор, активно используемый в управлении проектами.

Оценивая риски, менеджеры проектов активно используют инструмент, известный как матрица риска. Матрица риска комбинирует два показателя (вероятность и воздействие) для вычисления важности риска.

Программное обеспечение по управлению рисками генерируют матрицы такого рода.

Слайд 10

Формализованное управление рисками

В редакции PMBOK – 2000,

управление рисками – «систематические процессы, связанные с идентификацией, анализом

рисков и принятием решений, которые обеспечивают минимизацию негативных последствий наступления рисковых событий и максимизацию вероятности и последствий наступления позитивных событий».

Слайд 11

Процессы управления рисками

Процесс управления рисками включает в себя:

Планирование

управления рисками – планирование деятельности по управлению рисками проекта,

включая набор методов, средств и организации управления рисками.Идентификация факторов риска – определение рисков, способных повлиять на проект, и документирование их характеристик.

Оценка рисков – качественный и количественный анализ рисков с целью определения их влияния на проект.

Планирование реагирования на риски – разработка мер, обеспечивающих минимизацию вероятности и ослабление отрицательных последствий рисковых событий при общем повышении вероятности успешного завершения проекта.

Мониторинг и контроль риска – мониторинг наступления рисковых событий, определение новых рисков, выполнение плана управления рисками проекта и оценка эффективности действий по минимизации рисков.

Слайд 12

Планирование управления рисками

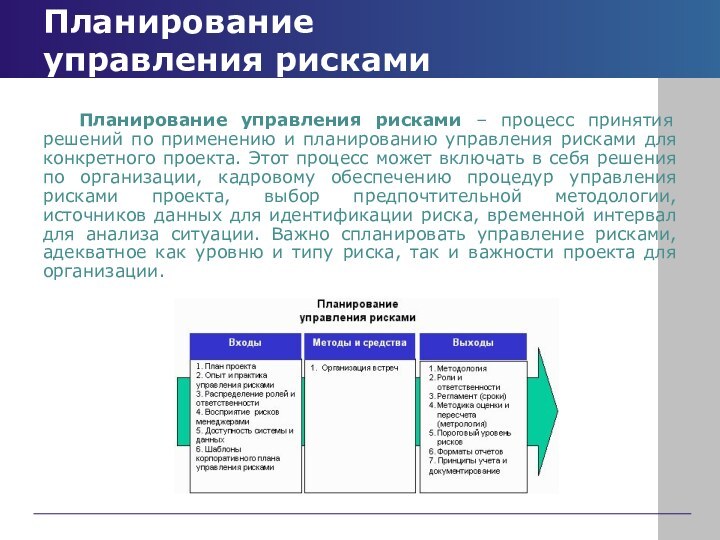

Планирование управления рисками – процесс принятия

решений по применению и планированию управления рисками для конкретного

проекта. Этот процесс может включать в себя решения по организации, кадровому обеспечению процедур управления рисками проекта, выбор предпочтительной методологии, источников данных для идентификации риска, временной интервал для анализа ситуации. Важно спланировать управление рисками, адекватное как уровню и типу риска, так и важности проекта для организации.

Слайд 13

Идентификация рисков

Идентификация рисков определяет, какие риски способны повлиять

на проект, и документирует характеристики этих рисков. Идентификация рисков

не будет эффективной, если она не будет проводиться регулярно на протяжении реализации проекта.Идентификация рисков должна привлекать как можно больше участников: менеджеров проекта, заказчиков, пользователей, независимых специалистов.

Идентификация рисков - итерационный процесс. Вначале идентификация рисков может быть выполнена частью менеджеров проекта или группой аналитиков рисков. Далее идентификацией может заниматься основная группа менеджеров проекта. Для формирования объективной оценки в завершающей стадии процесса могут участвовать независимые специалисты. Возможное реагирование может быть определено в течение процесса идентификации рисков.

Слайд 15

Качественная оценка рисков

Качественная оценка рисков – процесс представления

качественного анализа идентификации рисков и определения рисков, требующих быстрого

реагирования. Такая оценка рисков определяет степень важности риска и выбирает способ реагирования. Доступность сопровождающей информации помогает легче расставить приоритеты для разных категорий рисков. Качественная оценка рисков это оценка условий возникновения рисков и определение их воздействия на проект стандартными методами и средствами. Использование этих средств помогает частично избежать неопределенности, которые часто встречаются в проекте. В течение жизненного цикла проекта должна происходить постоянная переоценка рисков.

Слайд 16

Качественный анализ проектных рисков

Первым шагом в проведении

качественного анализа проектных рисков является четкое определение (выявление, поименование,

описание — “инвентаризация”) всех возможных рисков проекта. Существенную практическую помощь в этом направлении может оказать предлагаемая и практически используемая классификация проектных рисков.Анализ рисков может проводится по следующим основным сферам:

финансовые риски;

маркетинговые риски;

технологические риски;

риски участников проекта;

политические риски;

юридические риски;

экологические риски;

строительные риски;

специфические риски;

обстоятельства непреодолимой силы или форс-мажор.

Слайд 17

Финансовые риски

В области финансирования проект может быть рисковым,

если этому прежде всего способствуют:

экономическая нестабильность в стране;

инфляция;

сложившаяся ситуация неплатежей;

дефицит бюджетных средств.

Слайд 18

Финансовые риски

В качестве причин возникновения финансового риска проекта

можно назвать следующие:

политические факторы;

колебания валютных курсов;

государственное

регулирование учетной банковской ставки; рост стоимости ресурсов на рынке капитала;

повышение издержек производства.

Слайд 19

Финансовые риски

Перечисленные причины могут привести к росту процентной

ставки, удорожанию финансирования, а также росту цен и услуг

по контрактам на строительство.Нехватку средств для обслуживания долга могут вызвать:

снижение цен на продукцию проекта на мировом рынке;

слабость, неустойчивость экономики;

неграмотное руководство финансовой политикой;

дефицит бюджета, инфляционный рост цен.

Слайд 20

Финансовые риски

Меры по снижению финансовых рисков могут включать

в себя:

Привлечение к разработке и реализации проекта крупнейших

фирм с большим опытом ведения проектирования, производства, строительства и эксплуатации. Участие Правительства РФ в качестве страхователя инвестиций, получение гарантий Правительства РФ на кредиты, предоставляемые западными инвесторами.

Получение налоговых льгот.

Тщательная разработка и подготовка документов по взаимодействию сторон, принимающих непосредственное участие в реализации проекта, а также по взаимодействию с привлеченными организациями.

Разработка сценариев развития неблагоприятных ситуаций.

Слайд 21

Маркетинговые риски

Маркетинговые риски возникают по следующим причина:

неправильный

выбор рынков сбыта продукции, неверное определение стратегии операций на

рынке, неточный расчет емкости рынка, неправильное определение мощности производства;непродуманность, неотлаженность или отсутствие сбытовой сети на предполагаемых рынках сбыта;

задержка в выходе на рынок.

Они могут привести к отсутствию необходимых доходов, достаточных для погашения кредитов, невозможности реализовать (сбыть) продукцию в нужном стоимостном выражении и в намеченные сроки. Результатом их проявлений являются:

невыход на проектную мощность;

работа не на полную мощность;

выпуск продукции низкого качества.

Слайд 22

Технические риски

Технические риски могут быть вызваны следующими причинами:

ошибки в проектировании;

недостатки технологии и неправильный выбор оборудования;

ошибочное определение мощности;

недостатков в управлении;

нехватка квалифицированной рабочей силы;

отсутствие опыта работы с импортным оборудованием у местного персонала;

срыв поставок сырья, стройматериалов, комплектующих;

срыв сроков строительных работ подрядчиками (субподрядчиками);

повышение цен на сырье, энергию и комплектующие;

увеличение стоимости оборудования;

рост расходов на зарплату.

Последние причины приводят к повышению расчетной стоимости проекта.

Слайд 23

Риски участников проекта

Этот вид рисков проявляется прежде всего

в сознательном или вынужденном невыполнении участниками (участником) своих обязательств

в рамках проекта по причине:неустойчивого финансового положения;

изменения политики в руководстве или в изменившихся ситуациях;

невысокого профессионального уровня.

Недофинансирование проекта, срыв сроков его реализации и возврата вложенных средств возникают на основе:

риска невыполнения обязательств кредиторами;

принудительного изменения валюты кредита;

сокращения лимита валюты;

приостановления (прекращение) использования кредита;

ужесточения (сокращения) сроков возврата кредита и выплаты процентов.

Слайд 24

Политические риски

Основные причины возникновения политических рисков, которые заключаются

в следующем:

изменение торгово-политического режима и таможенной политики;

изменения в

налоговой системе, в валютном регулировании, регулировании внешнеполитической деятельности нашей страны; изменения в системах экспортного финансирования;

нестабильность страны;

опасность национализации и экспроприации;

изменения законодательства (например, закона об иностранных инвестиция);

сложность с репатриацией прибыли;

геополитические риски;

социальные риски.

Слайд 25

Прочие риски

Юридические риски приводят к проблемам реализации обеспечения

в связи с:

неотлаженным законодательством;

нечетко оформленным документам, подтверждающим право

собственности, аренды и т.д. Экологические риски возникают вследствие:

неустойчивого законодательства в части требований к окружающей среде;

аварии;

изменения отношения к проекту властей.

Слайд 26

Прочие риски

Юридические риски приводят к проблемам реализации обеспечения

в связи с:

неотлаженным законодательством;

нечетко оформленным документам, подтверждающим право

собственности, аренды и т.д. Экологические риски возникают вследствие:

неустойчивого законодательства в части требований к окружающей среде;

аварии;

изменения отношения к проекту властей.

Слайд 27

Строительные риски

Строительные риски можно разделить на две части:

категория

А — до завершения строительства;

категории Б — после

завершения строительства. Риски категории А) — приносят материальный ущерб строительству, увеличивая его стоимость.

Их причины:

задержками в строительстве;

невыполнением обязательств поставщиком, дефектами в оборудовании, технологии;

срывами сроков строительства (монтажа) по вине подрядчика.

Слайд 28

Строительные риски

Риски категории Б):

качества продукции;

менеджмента;

реализации продукции;

экспортно-импортные;

типа “форс-мажор”;

физический ущерб;

транспортные;

снабжения;

несовместимость оборудования.

Слайд 29

Строительные риски

Риски категории Б):

качества продукции;

менеджмента;

реализации продукции;

экспортно-импортные;

типа “форс-мажор”;

физический ущерб;

транспортные;

снабжения;

несовместимость оборудования.

Слайд 30

Риски форс-мажорных обстоятельств

Если в данном проекте существует опасность

воздействия на ход его реализации природных катаклизмов (землетрясения, наводнения,

засухи и т.п.), то возникает необходимость рассмотрения рисков форс-мажорных обстоятельств, при этом конечно не только описываются их возможные последствия, ни и предлагаются минимизирующие ущерб мероприятия.

Слайд 31

Специфические риски

К специфическому виду рисков следует отнести только

редко встречающиеся виды проектных рисков, свойственных именно данному проекту

(например, такой вид рисков как ядерные встречаются, в основном, в проектах строительства, реконструкции атомных электростанций).

Слайд 32

Количественная оценка рисков

Количественная оценка рисков определяет вероятность возникновения

рисков и влияние последствий рисков на проект, что помогает

группе управления проектами верно принимать решения и избегать неопределенностей. Количественная оценка рисков позволяет определять:Вероятность достижения конечной цели проекта

Степень воздействия риска на проект и объемы непредвиденных затрат и материалов, которые могут понадобиться.

Риски, требующие скорейшего реагирования и большего внимания, а также влияние их последствий на проект.

Фактические затраты, предполагаемые сроки окончания.

Слайд 33

Количественная оценка рисков

Количественная оценка рисков часто сопровождает качественную

оценку и также требует процесс идентификации рисков. Количественная и

количественная оценка рисков могут использоваться по отдельности или вместе, в зависимости от располагаемого времени и бюджета, необходимости в количественной или качественной оценке рисков.

Слайд 34

Планирование реагирования на риски

Планирование реагирования на риски -

это разработка методов и технологий снижения отрицательного воздействия рисков

на проект. Берет на себя ответственность за эффективность защиты проекта от воздействия на него рисков. Планирование включает в себя идентификацию и распределение каждого риска по категориям. Эффективность разработки реагирования прямо определит, будут ли последствия воздействие риска на проект положительными или отрицательными.Стратегия планирования реагирования должна соответствовать типам рисков, рентабельности ресурсов и временным параметрам. Вопросы, обсуждаемые во время встреч, должны быть адекватны задачам на каждой стадии проекта, и согласованы со всеми членами группы по управлению проектом. Обычно требуются несколько вариантов стратегий реагирования на риски.

Слайд 35

Мониторинг и контроль

Мониторинг и контроль следят за идентификацией

рисков, определяют остаточные риски, обеспечивают выполнение плана рисков и

оценивают его эффективность с учетом понижения риска. Показатели рисков, связанные с осуществлением условий выполнения плана фиксируются. Мониторинг и контроль сопровождает процесс внедрения проекта в жизнь.Качественный контроль выполнения проекта предоставляет информацию, помогающую принимать эффективные решения для предотвращения возникновения рисков. Для предоставления полной информации о выполнении проекта необходимо взаимодействие между всеми менеджерами проекта.

Целью мониторинга и контроля является выяснить, было ли:

Система реагирования на риски внедрена в соответствии с планом

Реагирование достаточно эффективно или необходимы изменения

Риски изменились по сравнению с предыдущим значением

Наступление влияния рисков

Необходимые меры приняты

Слайд 36

Мониторинг и контроль

Воздействие рисков оказалось запланированным или явилось

случайным результатом.

Контроль может повлечь за собой выбор альтернативных стратегий,

принятие корректив, перепланировку проекта для достижения базового плана. Между менеджерами проекта и группой риска должно быть постоянное взаимодействие, должны фиксироваться все изменения и явления. Отчеты по выполнению проекта должны формироваться регулярно.

Слайд 37

Минимизация рисков

Все мероприятия, позволяющие минимизировать проектный риск можно

разделить на три группы:

диверсификация рисков, позволяющая распределить риск

между участниками проекта; страхование проектных рисков, которое в условиях переходного периода нашей экономики к рыночным отношениям делает пока только свои первые шаги;

увеличение доли отчислений на непредвиденные обстоятельства.

Любое из минимизирующих риск мероприятий можно отнести к той или иной из перечисленных групп. Кроме того, это мероприятие всегда будет “платным” с точки зрения увеличения проектных затрат.

Слайд 38

Финансирование проекта

Понятие финансирования проекта включает в себя использование

для него долгосрочных средств из различных источников, задачей которых

впоследствии является возвращение инвестированных затрат за счет избыточных доходов и обеспечение уплаты соответствующих процентов.Своевременно определите следующие моменты:

количество денежных средств, необходимых для осуществления проекта;

на что будут использоваться полученные денежные средства;

приемлемые условия привлечения средств.

Слайд 39

Оценка

Оценка взносов и выплат, скорее всего, не

лишена субъективных соображений, и при этом возможны три варианта:

вероятная

оценка;пессимистическая оценка;

оптимистическая оценка.

Слайд 40

Финансирование проекта

Между решением о финансировании проекта и

его предполагаемой последующей финансовой состоятельностью существует тесная взаимосвязь. Проект

должен приносить доход, величины которого оказывалось бы достаточно для образования прибыли после вычета текущих производственных и общественных выплат, а также расходов на заменяющие капиталовложения.Следовательно, финансирование проектов представляет собой относительно современный вид затрат, который в последнее время за счет финансового проектирования (financial engineering) все чаще используется на международном уровне.

Слайд 41

Формы инвестиций

ИНВЕСТИЦИИ В ФОРМЕ КРЕДИТА

• Предусматривают ссуду

денежных средств тому, кто обещает выплатить основную сумму долга,

плюс проценты• Обычно имеют установленную (в договоре) ставку дохода.

• Ставят инвестора в положение кредитора.

• Могут включать ценные бумаги открытых и частных корпораций.

• Часто осуществляются такими учреждениями как банки, корпорации или правительственные организации.

• Включают такие инструменты как облигации, закладные, земельные контракты и ценные бумаги под обеспечение пулами ипотек, например, выпускаемые Фэнни Мэй (Федеральной национальной ипотечной ассоциацией) или Джинни Мэй (Правительственной национальной ипотечной ассоциацией).

ИНВЕСТИЦИИ В ФОРМЕ СОБСТВЕННЫХ СРЕДСТВ

• Основаны на понятии "собственных средств" владельца.

• Обычно предлагают переменную ставку дохода (зависящую от прогноза состояния рынка).

• Ставят инвестора в положение владельца.

• Могут включать акции, права собственности, предметы коллекционирования, недвижимость и т. д.

Слайд 42

Внутреннее финансирование

Относительно разделения источников финансирования на внутренние

и внешние следует сказать, что в случае внутреннего финансирования

предприятие само выступает в качестве банка и предоставляет необходимые финансовые средства.Впоследствии успехи проекта используется самим финансирующим предприятием. Оно может также продать проект или передать его в пользование другим.

Слайд 43

Внешнее финансирование

При внешнем финансировании предоставление необходимых средств

осуществляется третьей стороной. Это может быть проделано, например, консорциумом

проекта, банком или объединением нескольких банков.Финансирующая сторона тогда должна обеспечить оплату А за период Т, а также позаботиться о финансировании отдельных промежутков осуществления проекта. В случае успеха обратное движение денежной наличности окажется больше, чем вложенные средства, так что результатом будет положительная стоимость основного капитала. Амортизация произойдет в ходе использования проекта.

Слайд 44

Проблемы внешнего финансирования

• Способно ли предприятие предварительно профинансировать

проект?

• Каким образом выражаются сокращение доходов и повышение

затраты?• Запланированы ли в качестве затрат повышения цен?

• Каким образом могут быть в данном случае переняты дефициты?

• Кому перепадут избытки, которые станут результатом проекта?

Подход к комплексным конструкциям при внешнем финансировании. как правило, осуществляется при подключении банков. Именно банки обеспечивают предоставление соответствующих кредитов и финансов (taylor-made financial engineering). Для этого часто основывается проектное общество, которое представляет собой для проекта самостоятельную экономическую единицу, Такое проектное сообщество может организовываться, например, в форме совместного предприятия, а также и в других формах.

Слайд 45

Инвестиции

(нем. Investition, от лат. inverstire - облачать)

Капитал,

помещаемый в юридически самостоятельные предприятия на длительный срок (более

года) либо с целью получения дополнительной прибыли, либо с целью приобретения влияния, либо в связи с тем, что такое вложение средств является более выгодным по сравнению с организацией собственных операций в этой области, а также вложения в ценные бумаги. (Энциклопедия предпринимателя / С.М. Синельников и др.-СПб., 1994)Инвестиции - это денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности в целях получения прибыли (дохода) и достижения положительного социального эффекта. (Об инвестиционной деятельности в РСФСР: Закон РСФСР от 26.06.1991 № 1488-1.-В ред. от 10.01.2003.-Ст. 1)

Инвестиции - с точки зрения страны в целом - вложения в создание нового или возмещение изношенного произведенного, человеческого или природного капитала. (Глоссарий.ru [Электронный ресурс])

Слайд 46

Классификация инвестиции

В практике производственной и финансово-хозяйственной деятельности относительно

объектов инвестирования принято различать следующие типы инвестиций:

реальные;

портфельные;

в нематериальные активы.

В зависимости от того, насколько инвестиции обеспечивают количественный и качественный рост производственного капитала, они могут быть определены как:

пассивные, обеспечивающие в лучшем случае неухудшение показателей хозяйствования, рентабельности капитала, т.е. выживаемость предприятий и организаций в настоящем;

активные, обеспечивающие повышение конкурентоспособности предприятий, фирм, организаций и их продукции, услуг, рост доходности, эффективности производственно-хозяйственной деятельности за счет внедрения новой техники, технологии, выпуска новой продукции, пользующейся повышенным спросом, формирования новых сегментов на рынке товаров и услуг.

Слайд 47

Классификация инвестиции

По характеру участия владельцев средств, вкладываемых в

реализацию инвестиционных проектов, инвестиции делятся:

на прямые - непосредственные

вложения финансовых средств и других капиталов инвесторами - участниками реализации инвестиционных проектов; косвенные - привлекаемые свободные средства граждан, предприятий, организаций путем выпуска и продажи акций, гарантированных сертификатов и других ценных бумаг.

В зависимости от продолжительности периода инвестирования различают долгосрочные и краткосрочные инвестиции.

В зависимости от формы собственности инвесторов инвестиции делятся на государственные, частные, иностранные, совместные. (Управление организацией: Энциклопедический словарь.-М., 2001)

Слайд 48

Варианты

Для малых предприятий имеются два основных варианта привлечения

денежных средств: кредитование и акционирование. Выбор определяется традициями построения

финансовых систем в различных странах. Так, например, США, Великобритания, Канада ориентированы на фондовый рынок как на источник инвестиций, страны континентальной Европы - на банковское кредитование.

Слайд 49

Варианты

Кредит предполагает возвращение полученной суммы вместе с процентами

в течение определенного периода времени и некоторые дополнительные расходы

(на страхование залогового имущества, комиссию за выдачу кредита и т.д. - в зависимости от требований кредитной организации). Основным преимуществом такого выбора является то, что после возврата кредита владелец сохраняет контроль над предприятием и не несет более никаких обязательств перед своим кредитором.

Слайд 50

Варианты

Акционирование подразумевает продажу некоторой доли собственности другому лицу.

Полученные компанией денежные средства остаются в ее распоряжении, т.к.

возврат их в прямой форме не предусмотрен, но компания или выплачивает дивиденды инвесторам, или инвесторы могут продать свои доли собственности (продажа акций обратно компании, продажа их другому инвестору, договоренность о продаже всей компании целиком). Долевое финансирование характеризуется участием инвестора в управлении компании.

Слайд 51

Варианты

Во всех случаях те, кто предоставляет свои денежные

средства, надеются впоследствии получить их обратно со значительной прибылью,

поэтому следует помнить об обязанностях и ответственности, сопровождающих получение денежных средств.Поиск акционеров - более трудная задача, чем получение заемных средств. Поскольку акционеры получают доход только в случае успешной деятельности компании, их стимулы и интересы сильно отличаются от стимулов и интересов кредиторов, чьей заботой является то, чтобы кредитуемая фирма имела доходы, достаточные для покрытия выданного кредита. Инвестиционный риск значительно выше кредитного риска; однако в случае возрастания стоимости компании вознаграждение также может быть значительно выше.

Далее перед компанией стоят две взаимосвязанные задачи - поиск инвестора (или выбор конкретного кредитного продукта) и определение параметров финансирования, таких как: источник финансирования; объем финансирования; срок финансирования; стоимость финансирования; схема финансирования.

Слайд 52

Варианты

Помимо кредитования и акционирования существуют и иные способы

внешнего финансирования: гранты, бюджетное финансирование, лизинг, вексельное финансирование и

другие, применяются также комбинированные способы финансирования.

Слайд 53

Прямые инвестиции

Источник:

www.nba.az/download/Pul_siyaseti/seminarlar/Direct%20Investments.PPT

Посмотреть…

Слайд 54

Прямые инвестиции: общие положения

Прямые инвестиции

– долговременная доля

единицы, являющейся резидентом одной экономики

(прямого инвестора - ПИ)

в предприятии,

находящемся в другой экономике(предприятии прямого инвестирования - ППИ)

долговременная доля обеспечивает или может обеспечивать:

возможность реально влиять на управление ППИ;

существенное участие в предприятии с вытекающими из такого участия рисками и выгодами.

Слайд 55

Прямые инвестиции: общие положения

Согласно РПБ-5 владение 10 или

более процентами капитала указывает на наличие прямой инвестиции

Десять и

более процентов обыкновенных акций или прав голоса (в инкорпорированных предприятиях) или их эквивалент (в неинкорпорированных предприятиях)Стандартное международное определение прямых инвестиций содержится в документе ОЭСР «Подробное примерное определение иностранной прямой инвестиции (BD3)». Это определение принято в «Руководстве по платежному балансу».

Слайд 56

Прямые инвестиции: общие положения

Понятие прямой инвестиции не

совпадает с понятием контроля:

Прямой инвестор не обязательно обладает контрольным

пакетом или даже крупнейшим пакетом акций.ППИ – это не то же самое, что дочернее предприятие (50 процентов прав голоса);

Включены также ассоциированные предприятия (от 10 до 50 процентов прав голоса)

Слайд 57

Прямые инвестиции

Для большинства инвестиционных компаний и фондов вложение

средств в непрофильный для них бизнес является формой прямых

инвестиций. По сути, они покупают не только и не столько для того, чтобы получать часть текущего дохода от владения пакетом акций компании, сколько для того, чтобы затем перепродать его. Подобные вложения могут обеспечить доходность на уровне от 50% годовых. Конечно, при условии, что объект для инвестирования выбран адекватно.Прямые инвестиции традиционно относятся к категории альтернативных. Между тем для многих развивающихся экономик, например для Китая, они выступают в качестве ведущего источника поступлений, ежегодная «мощность» которого исчисляется сотнями миллиардов долларов (здесь речь идет, прежде всего, о прямых иностранных инвестициях). В последнее время прямые инвестиции становятся все более популярными и в нашей стране. По имеющимся данным, почти 40% собственников компаний готовы уступить долю в бизнесе прямому инвестору.

Слайд 58

Плюсы и минусы прямых инвестиций

Основное преимущество прямых инвестиций

— возможность получить средства, необходимые для реализации того или

иного проекта, направленного на развитие бизнеса. При этом в компанию инвестируются не только деньги, но и нематериальные ресурсы — консультации со стороны инвестора, его связи, знания и авторитет. Информация о том, что в бизнес вложил средства известный фонд прямых инвестиций, положительно сказывается на имидже получателя средств как делового партнера.Прямые инвестиции предполагают и некоторые существенные ограничения. Во-первых, инвестор, вложивший средства в компанию, рассчитывает их вернуть, получив определенный доход. Причем доходность вложений должна находиться на уровне не ниже 30-40% годовых, для некоторых проектов могут предъявляться более высокие требования. Возвращение средств может происходить за счет продажи полученной доли стратегическому инвестору, выкупа ее менеджментом (совладельцами компании) или продажи ее на фондовом рынке в результате IPO.

Во-вторых, компания, привлекающая прямого инвестора, должна быть готова к значительным изменениям в системе управления. Речь может идти о переходе на международные стандарты финансовой отчетности, об изменении структуры компании с целью увеличения ее прозрачности, о смене части менеджеров (представитель инвестора или одобренный им специалист нередко занимает пост финансового директора), об ограничениях на принятие стратегических решений (крупные сделки могут совершаться только с согласия инвесторов).

В-третьих, при работе с прямым инвестором компания должна быть готова пройти комплексную процедуру юридической, финансовой, технологической, маркетинговой проверки (due diligence).

Слайд 59

Проблемы кредитования

высокие проценты,

короткие сроки погашения,

отсутствие или недостаточность

стартового капитала малого предприятия,

ограниченность предложения кредитов для малого бизнеса

и отсутствие конкурентного рынка услуг по кредитованию, сложность и длительность процедуры получения банковского кредита

Слайд 60

Финансовое проектирование

Финансовое проектирование (financial engineering) отображает точное, индивидуальное

для каждого проекта, финансирование. То есть под финансовым проектирование

понимается предоставление концепции, относящийся к финансированию проекта.При этом учитываются следующие задачи:

определение необходимых капиталовложений и структуры капитала проекта;

разграничение источников финансирования;

формирование системы хода финансирования данными источниками;

контакт с ответственными лицами (лицами, принимающего решения);

сравнение предложений по осуществлению финансирования;

помощь при переговорах относительно регулирования;

использование государственной инвестиционной помощи;

комбинирование различных источников финансирования;

разработка предложений относительно условий кредитования;

разработка оптимального пакета финансирования.

Слайд 61

Этапы финансирования

Таким образом, финансовое проектирование представляет собой набор

действий по осуществлению финансовых консультаций в рамках процесса финансирования

проекта.По Шредеру, значимые фазы проекта в рамках их финансирования – это этапы определения проекта, обеспечения средств финансирования, заключения договоров, осуществления проекта, а также этап производственного времени. Исходя из этой точки зрения продолжительность проекта подразделяется на три основных этапа:

Этап, предшествующий инвестированию с фазами определения и выработки концепции.

Этап инвестирования и осуществления на этапе собственно реализации.

Рабочий этап с фазой использования.

Фаза ликвидации (завершения).

Слайд 62

Этапы финансирования

На этапе предшествующем проектированию, в рамках финансирования

исследуется сама идея проекта и подкрепляется изучением рынка, исследованием

рентабельности проекта и его технической осуществимости.На этапе инвестирования и осуществления ведущий банк или участвующие банки предоставляют концепцию финансирования, которая содержит подробную структуру финансирования деления и его распределения между другими банками (синдицирование).

Слайд 63

Этапы финансирования

На этапе работы и использования проекта контролируется

возврат финансовых средств (cash flow, обслуживание долга).

Слайд 64

Этапы финансирования

Финансирование с точки зрения стороны предоставляющей кредит,

имеет иную последовательность.

Подготовка

Коммерческие возможности.

Идея проекта.

Изучение рынка.

Изучение рентабельности проекта.

Изучение технической

осуществимости проекта.Разработка концепции финансирования (мандат).

Меморандум (договор).

Командная ведомость (team sheet).

Слайд 65

Этапы финансирования

Реализация

Финансирование

Страхование (синдицирование).

Разработка договора.

Заключение договора.

Выплата кредита.

Строительство

Планирование, сооружение,

ввод в эксплуатацию

Слайд 66

Этапы финансирования

Приемка

Рабочий тест и испытание на готовность

Работа сооружения

(оборудования)

Возвращение кредита

В соответствии с договоренностью

Раньше времени

С задержкой

Слайд 67

Риски финансирования проектов

В качестве особых степеней риска финансирования

проекта в первую очередь следует выделить следующие:

риск, возникающий

при завершении; риск, возникающий при демонтаже;

производственный риск;

рыночный риск;

политической риск или риск, возникающий в определенной стране.

Слайд 68

Риски финансирования проектов

Совершенно очевидно, что необходимо ограничить степень

возможного риска до минимума(особенно это касается значительных проектов) или

найти как можно большее количеств сторон (лиц),готовых принять на себя риск. При этом необходимо выяснить, какие из элементов риска могут бьпъ переданы (risk sharing).К этапу, предшествующему завершению (сдаче) проекта, можно отнести следующие степени риска;

взрывной скачок затрат;

задержка времени;

недостатки качества;

соблюдение эффективности работ (оборудования);

государственные разрешения;

противодействие — например, в форме гражданских инициалы (инициатив населения);

политические изменения.

Слайд 69

Риски финансирования проектов

После завершения проекта могут возникнуть элементы

риска преимущественно в следующих областях:

производственный риск:,

риск, связанный со

спросом; разорение партнеров;

изменения в законодательстве;

иски о возмещении убытков;

высшие власти (Force majeure, Act of god);

террористические акты.

Слайд 70

Риски финансирования проектов

Структуры финансирования проектов и соответствующие степени

риска на этапе их завершения

Слайд 71

Бюджет

Бюджет – это распределение статей доход ов и

расходов по периодам времени.

Под бюджетированием будем понимать процесс формирования,

учета и контроля выполнения бюджетов. Неотъемлемыми элементами бюджетирования являются: • структура расходов и доходов;

• распределение расходов и доходов во времени;

• структура центров ответственности и распределение ответственности между ними за статьи расходов и доходов;

• процессы планирования, учета и контроля, предусматривающие сбор и интеграцию плановой и фактической информации по центрам ответственности.

Слайд 72

Бюджет

Под портфелем проектов понимается совокупность проектов, находящихся в

компетенции одного центра ответственности. Часто эти проекты выполняются на

общем пуле ресурсов (финансы, люди, оборудование, материалы, энергия), при этом пул ресурсов и результаты всех проектов портфеля находятся в компетенции одного центра ответственности.Бюджет проекта определяет распределение доходов и расходов по периодам времени с начала проекта до его завершения. Структура статей затрат проекта включает прямые затраты, часто структурируемые по структурной декомпозиции работ (WBS), и другие затраты (например, распределяемые на проект накладные расходы).

Бюджет портфеля проектов включает распределение затрат и доходов во времени по периодам и создается на период бюджетирования организации в целом (например, год).

Слайд 74

Организации взаимодействия

по схеме «проект — подпроект»

• Стоимость

подпроекта необходимо включать в бюджет проекта, в случае если

проект имеет выручку (это необходимо для подсчета прибыли). В некоторых случаях для чисто затратных проектов это можно не делать, рассматривая подпроект как другой проект, координируемый с данным проектом по времени.• Схему взаимодействия «проект — подпроект» часто путают с «выкупом» ресурсов функциональных подразделений в матричной структуре. Однако следует различать эти две ситуации, поскольку у руководителей функциональных подразделений выкупаются ресурсы и они несут ответственность за профессиональные навыки специалистов, работоспособность оборудования, а в случае подпроекта выкупается услуга, и центр ответственности за подпроект полностью отвечает за ее оказание и управляет своим подпроектом.

Слайд 75

Структура статей доходов и расходов

Каждый проект может

иметь свои статьи доходов и расходов, хотя некоторые проекты

могут иметь только затраты. Поскольку бюджет проекта является его финансовым интерфейсом с бюджетом портфеля и компании в целом, статьи доходов и расходов должны быть унифицированы.

Слайд 76

Классификацию статей расходов

В бухгалтерском и управленческом учете применяется

целый ряд классификаций расходов с различных точек зрения. Остановимся

лишь на нескольких, которые понадобятся при бюджетировании проектов. По отношению к проекту или портфелю проектов затраты можно разделить на:• прямые, относящиеся непосредственно к проекту или портфелю, которыми распоряжается руководитель проекта или центр ответственности за портфель проектов (например, зарплата участников проекта, командировки по проекту);

• накладные, которые не находятся в распоряжении руководителя проекта или центра ответственности за портфель проектов, но как-то соотносятся с проектом и портфелем проектов (например, зарплата руководства, бухгалтерии, аренда офиса компании).

На уровне компании все расходы являются прямыми.

Статьей дохода обычно меньше, и они все напрямую относятся к проекту.

Слайд 77

Пример распределения накладных расходов

Правила распределения для каждого вида

накладных расходов на проект или портфель проектов обычно формулируются

в виде базы распределения (например, человеко-часы, машино-часы, стоимость материалов).

Слайд 78

Резерв

В бюджете проекта часто предусматривают особые статьи затрат,

называемые резервами. Они могут быть выражены в человеко-часах, машино-часах,

деньгах и предназначены для смягчения предусмотренных рисков («известных неизвестностей») и непредусмотренных рисков (неизвестных неизвестностей»). Выделение резервов дает больше самостоятельности руководителю проектов, который может принимать решения об их расходовании без пересмотра бюджета. Однако целесообразно мотивировать руководителя проекта к экономии этих резервов.

Слайд 79

Бюджет проекта

Бюджет проекта обычно включает прямые затраты, которые

необходимы для получения результатов по проекту, и распределяемые на

проект накладные расходы. Типичными примерами прямых затрат являются труд (в человеко-часах и в денежном выражении — зарплата), расходы на материалы, командировочные, расходы на оборудование, если оно покупалось исключительно для проекта. В накладные расходы обычно включают расходы на аренду помещений и амортизацию оборудования, на содержание вышестоящего административного персонала.Бюджет портфеля проектов обычно включает затраты по проектам, прямые затраты центра ответственности за этот портфель проектов и накладные расходы. При этом целесообразно структурировать затраты по статьям, относящимся к проектам, как по проектам, так и по видам затрат, то есть представить бюджет в различных разрезах.

Слайд 80

Планирование бюджета проекта

При планировании проекта, после того

как определены состав работ, потребные ресурсы и календарный план

проекта, может быть разработан бюджет проекта, который утверждается и является законом для руководителя проекта.Руководитель проекта разрабатывает бюджет проекта по структуре работ, статьям затрат, закладывает необходимые резервы, которые рассчитывает исходя из анализа рисков и/или используя нормативы, принятые в компании для данного типа проектов.

Проектный офис интегрирует его в бюджет портфеля, проводит анализ на предмет, не приведет ли принятие этого бюджета к изменению бюджета портфеля проектов.

Руководитель портфеля утверждает бюджет проекта, если он не выходит за рамки бюджета портфеля, а если выходит — возвращает его на доработку или инициирует процедуру изменения бюджета портфеля путем запроса вышестоящему руководителю.

Слайд 81

Контроль бюджета проекта

Контроль бюджета проекта осуществляется периодически

или по требованию руководителя портфеля проектов. Процедура контроля бюджета

проекта может быть, например, следующей:руководитель проекта предоставляет в проектный офис отчет о выполнении бюджета проекта;

проектный офис проверяет отчеты, в случае обнаружения противоречий устраняет их совместно с руководителем проекта и интегрирует их в отчетность по портфелю;

руководитель портфеля утверждает отчет, анализирует отклонения и принимает корректирующие решения (например, может быть принято решение об изменении бюджета проекта).

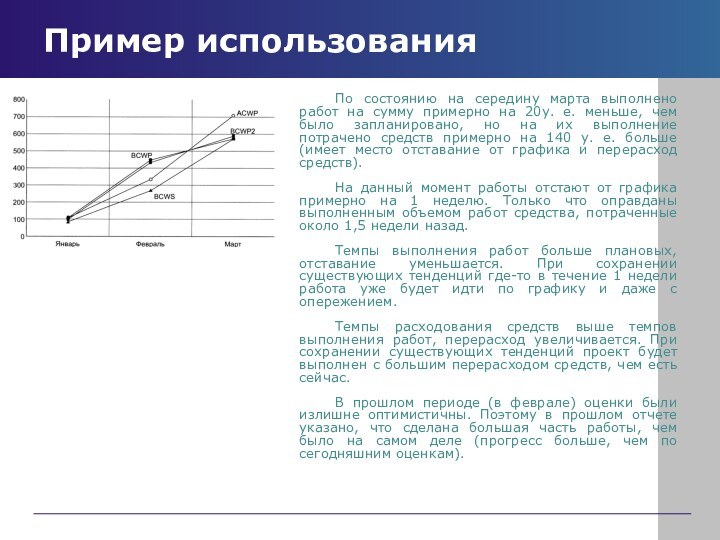

Слайд 82 Анализ исполнения бюджета проекта по методу освоенного объема

Существует целый ряд методов анализа исполнения и контроля бюджета

проекта, среди которых особенно популярным в последнее время стал метод освоенного объема (earned value), позволяющий по нескольким индексам делать выводы о ходе проекта.Для того чтобы контролировать ход проекта, то есть чтобы ответить в некоторой точке контроля на вопрос где мы находимся по сравнению с планом?», необходимо оценивать степень достижения результата и понесенные на это затраты.

Часто оценивают не степень готовности результата, а количество ресурсов, которое осталось потратить, чтобы его достичь, — то есть в качестве степени готовности результата рассматривается доля уже потраченных ресурсов, необходимых для его достижения.

(Насколько, например, готова программа, которая написана, но не прошла тестирование?)

Слайд 83 Анализ исполнения бюджета проекта по методу освоенного объема

Метод освоенного объема позволяет получить обоснованные и своевременные ответы

на следующие, важные для успеха всего проекта вопросы:отстает проект от графика или опережает его;

насколько эффективно используется время;

какова вероятная продолжительность проекта;

находится проект в рамках или за рамками бюджета;

насколько эффективно используются ресурсы;

насколько эффективно должны использоваться ресурсы для успешного завершения проекта;

какова ожидаемая стоимость проекта;

будет проект завершен в рамках или за рамками бюджета?

Слайд 84 Анализ исполнения бюджета проекта по методу освоенного объема

Если в ходе использования метода освоенного объема будет обнаружен

перерасход бюджета или отставание от календарных планов, то руководитель проекта, использующий этот метод, будет знать:где (в каком месте проекта) возникли проблемы;

являются ли проблемы критическими или нет;

что необходимо предпринять для разрешения выявленных проблем.

Метод освоенного объема применяется в рамках планирования и координации подсистем управления содержанием, продолжительностью, стоимостью, коммуникациями и рисками. Кроме этого, метод освоенного объема позволяет создавать отчетную документацию, полезную для контроля и принятия решений во всех подсистемах управления проектом. При этом основные показатели метода будут касаться продолжительности, стоимости и объемов выполняемых по проекту работ. Но эти показатели, по большому счету, являются обобщающими и характеризуют управление проектом в целом, так же как отдельные подсистемы. Следует отметить, что актуальные сведения, получаемые в ходе использования метода освоенного объема, весьма полезны для оценки эффективности использования человеческих ресурсов и, следовательно, для активизации и мотивации персонала проекта.

Слайд 85 Анализ исполнения бюджета проекта по методу освоенного объема

Для оценки методом освоенного объема используются следующие основные показатели:

• BCWS — Budgeted Cost of Work Scheduled — сметная стоимость запланированных к выполнению за рассматриваемый период времени работ;

• ВСWР — Budgeted Cost of Work Performed — плановая (сметная) стоимость выполненных (фактически) работ — освоенный объем;

• ACWP — Actual Cost of Work Performed — фактическая стоимость выполненных работ.

Слайд 86 Анализ исполнения бюджета проекта по методу освоенного объема

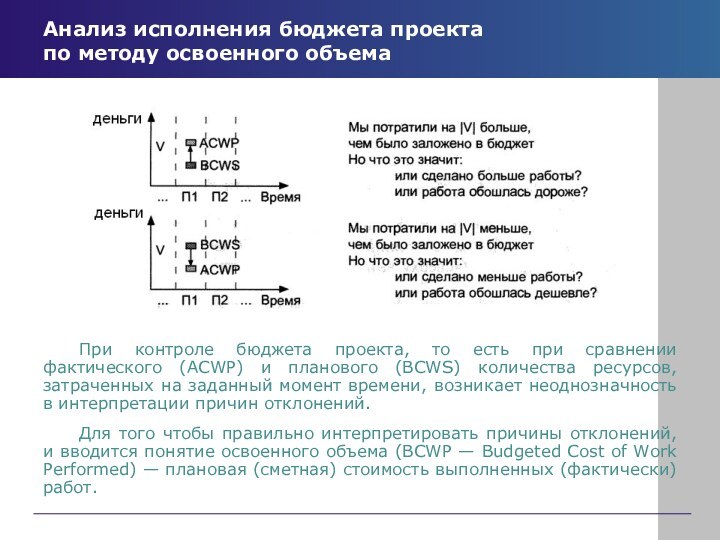

При контроле бюджета проекта, то есть при сравнении фактического

(АСWР) и планового (ВСWS) количества ресурсов, затраченных на заданный момент времени, возникает неоднозначность в интерпретации причин отклонений. Для того чтобы правильно интерпретировать причины отклонений, и вводится понятие освоенного объема (ВСWР — Budgeted Cost of Work Performed) — плановая (сметная) стоимость выполненных (фактически) работ.

Слайд 87

Расчет показателей

Существует два основных подхода к вычислению показателя

освоенного

объема (BCWP) в некоторый момент времени:

• просуммировать

бюджетную стоимость выполненных на данный момент времени работ («снизу вверх»); • определить долю выполненного объема работ от текущего прогноза их общего объема и умножить на BCWS проекта («сверху вниз»).

Подход «снизу вверх» очевиден для тех работ, которые были запланированы и уже завершены, — для них BCWP равно их бюджетной стоимости. Однако когда осталось доделать только незапланированные работы, этот подход показывает, что BCWP = BCWS, так как бюджетная стоимость незапланированных работ считается равной 0, и отслеживать прогресс проекта по освоенному объему уже нельзя.

Для учета работ, которые были запланированы, но еще не завершены, используется второй подход, а именно предполагают, что

BCWSPработы = (ACWPрабoты /ЕАСработы) х BCWSработы, (1)

где:

— ЕАСработы — текущий прогноз затрат на данную работу,

— ACWPрабoты/ ЕАСработы показывает долю уже понесенных затрат в общем объеме затрат на выполнение работы (то есть оценку степени готовности результата).

Поскольку бюджетная стоимость работы равна BCWSработы, то считается, что освоенный объем равен доле готовности работы от его бюджетной стоимости.

Слайд 88

Расчет показателей

Практика показывает, что второй подход к вычислению

освоенного объема проекта в целом, состоящий в применении формулы

(1) к параметрам всего проекта («сверху вниз»), в большинстве случаев более эффективен.При использовании второго метода существуют свои трудности - возникает ситуация, когда «освоенный объем» за предыдущие периоды зависит от прогноза общих затрат на завершение проекта, данного в тот период. Поэтому для расчета BCWP за прошлые периоды используют два показателя — BCWP1, вычисляемый для каждого из прошлых периодов на основе последнего прогноза; и BCWP2, вычисляемый для каждого из прошлых периодов на основе прогноза, данного в тот период. BCWP1 обычно дает более точную картину, поскольку опирается на последний, более точный прогноз. Совместное использование BCWP1 и BCWP 2 позволяет оценить качество прогнозирования.

Слайд 89

Расчет показателей

Отметим еще две характерные особенности метода освоенного

объема.

• Освоенный объем может рассчитываться как в стоимостных,

так и в натуральных показателях. Если используется несколько разнородных ресурсов (материалы, трудовые ресурсы), то предпочтительно использование стоимостных показателей. Если ресурсы однородны и имеют примерно одинаковую стоимость (например, трудозатраты в компании с высокими накладными расходами на человеко-час), то возможно использование натуральных показателей. • Метод освоенного объема является упрощенным, ориентированным на использование в проектах вариантом метода анализа отклонений при учете по нормативным затратам (standard-costing).

Слайд 90

Анализ

Анализ по методу освоенного объема подразумевает ответы на

следующие вопросы:

• как наши фактические показатели соотносятся с

плановыми по стоимости, по срокам? • насколько мы опережаем график (отстаем от графика) по стоимости, по срокам?

• каковы тенденции по стоимости, по срокам?

• насколько хороши наши прогнозы?

Рассмотрим, как это можно сделать с помощью визуального анализа графиков.