Слайд 2

1. Организация межбанковских расчетов.

2. Учет операций по

межбанковским расчетам через систему BISS и по результатам клиринга

3.

Порядок учета и оплаты документов при недостаточности средств на корреспондентском счете

4. Отражение в учете операций по счетам «Ностро» и «Лоро»

5. Операции банков по регулированию ликвидности, их отражение в учете

Слайд 3

Инструкция о порядке функционирования автоматизированной системы межбанковских расчетов

Национального банка Республики Беларусь и проведения межбанковских расчетов в

системе BISS. Постановление Правления Национального банка Республики Беларусь от 26 июня 2009 г., № 88 (с доп. и изм.)

Инструкция по отражению в бухгалтерском учете межбанковских расчетов в банках и небанковских кредитно-финансовых организациях Республики Беларусь. Постановление Правления Национального банка Республики Беларусь от 01 ноября 2011 г., № 483 (с доп. и изм.)

Инструкция о банковском переводе. Постановление Правления Национального банка Республики Беларусь от 29.03.2001 № 66.

Слайд 4

1. Организация межбанковских расчетов.

Слайд 5

В денежных расчетах и платежах, проводимых банками, находят

свое воплощение практически все виды экономических отношений в обществе.

Эти отношения, в свою очередь, немыслимы без взаимных расчетов между банками, что обусловлено широкой разветвленностью хозяйственных связей, большой территориальной удаленностью предприятий и некоторыми другими факторами. По существу, лишь на основе расчетов между разными банками и их филиалами можно завершить расчеты в экономике.

Слайд 6

отношения, возникающие между Национальным банком и банками, а

также между банками, по выполнению денежных требований и обязательств

по собственным платежам и по платежам, инициированным клиентами

Межбанковские отношения

Слайд 7

Денежные расчеты и платежи, которые проводятся между банками

Необходимым

условием проведения межбанковских расчетов является установление банками корреспондентских отношений

с Национальным банком Республики Беларусь и другими банками

Межбанковские расчеты

Слайд 8

договорные отношения, согласно которым один банк (корреспондент) открывает

счет другому банку (респонденту) и осуществляет операции в соответствии

с законодательством Республики Беларусь (внутри Республики Беларусь) и договором на установление корреспондентских отношений (как внутри Республики Беларусь, так и между банками разных государств).

Корреспондентские отношения

Слайд 9

На территории Республики Беларусь корреспондентские отношения между банками

устанавливаются главным образом для организации внутренних безналичных расчетов обслуживаемых

клиентов с их контрагентами, счета которым открыты в других банках; а с иностранными банками - для обслуживания внешнеэкономической деятельности самих банков и их клиентов

Слайд 10

Банки либо взаимно открывают корреспондентские счета друг другу,

либо один из этих банков открывает корреспондентский счет в

другом банке-корреспонденте.

Корреспондентский счет, открытый в другом банке, называется счет «Ностро» (в балансе банка – активный), а корреспондентский счет, открытый другому банку, – счет «Лоро» (в балансе банка – пассивный).

Корреспондентские отношения с иностранными банками могут устанавливаться как с открытием корреспондентских счетов (в двустороннем либо одностороннем порядке), так и без открытия таковых.

Слайд 11

Представляя собой, разновидность счета «до востребования» (таким для

предприятий является текущий счет), корреспондентский счет по существу выполняет

те же функции, что и расчетный счет предприятия, но с учетом специфики деятельности банка.

Слайд 12

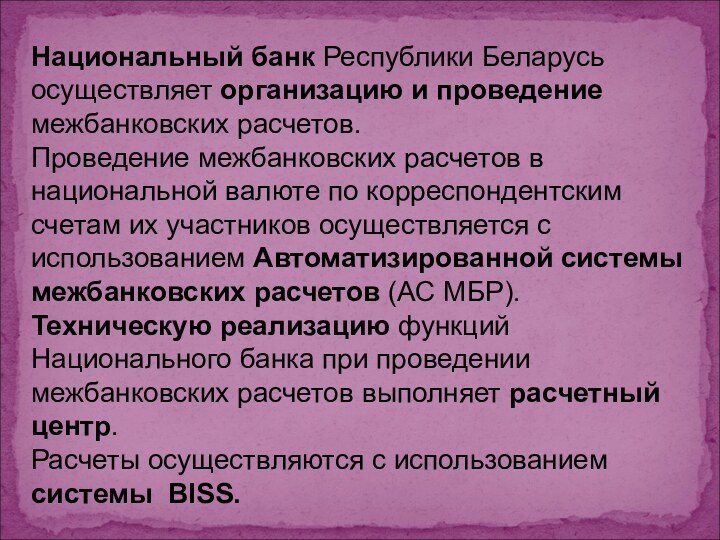

Национальный банк Республики Беларусь осуществляет организацию и проведение

межбанковских расчетов.

Проведение межбанковских расчетов в национальной валюте по

корреспондентским счетам их участников осуществляется с использованием Автоматизированной системы межбанковских расчетов (АС МБР). Техническую реализацию функций Национального банка при проведении межбанковских расчетов выполняет расчетный центр.

Расчеты осуществляются с использованием системы BISS.

Слайд 13

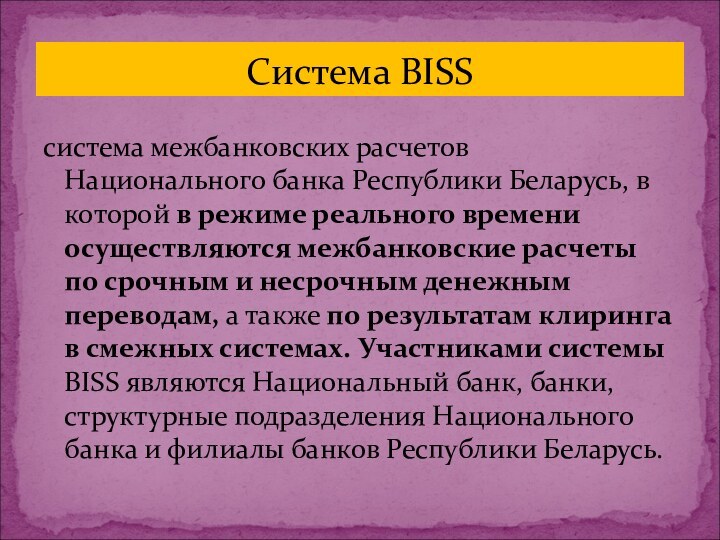

система межбанковских расчетов Национального банка Республики Беларусь, в

которой в режиме реального времени осуществляются межбанковские расчеты по

срочным и несрочным денежным переводам, а также по результатам клиринга в смежных системах. Участниками системы BISS являются Национальный банк, банки, структурные подразделения Национального банка и филиалы банков Республики Беларусь.

Система BISS

Слайд 14

процесс вычисления окончательных чистых дебетовых или кредитовых позиций

путем сопоставления денежных требований и обязательств участников расчетов в

смежных системах

По результатам клиринга на основе передачи и сверки информации о проведенных операциях формируется чистая дебетовая или чистая кредитовая позиция для каждого банка-участника расчетов.

Клиринг

Слайд 15

разность между денежными требованиями и обязательствами.

Если обязательства

превышают требования, то у участника возникает чистая дебетовая позиция,

если требования превышают обязательства, то участник имеет чистую кредитовую позицию.

Чистая позиция

Слайд 16

2. Учет операций по межбанковским расчетам через систему

BISS и по результатам клиринга

Слайд 17

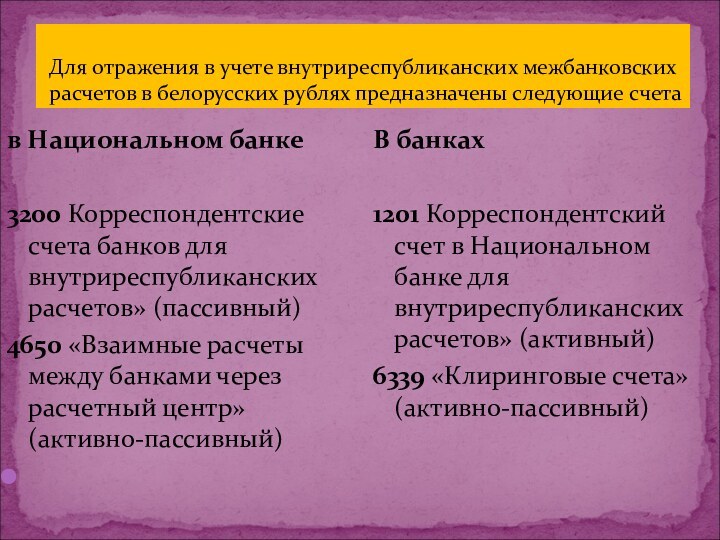

Для отражения в учете внутриреспубликанских межбанковских расчетов в

белорусских рублях предназначены следующие счета

в Национальном банке

3200 Корреспондентские счета

банков для внутриреспубликанских расчетов» (пассивный)

4650 «Взаимные расчеты между банками через расчетный центр» (активно-пассивный)

В банках

1201 Корреспондентский счет в Национальном банке для внутриреспубликанских расчетов» (активный)

6339 «Клиринговые счета» (активно-пассивный)

Слайд 18

Банк отправитель

Банк получатель

НБ РБ

Система BISS

Расчетный центр

1

2

3

4

5

6

7

8

Слайд 19

1. Списание денежных средств со счетов плательщиков по

платежным документам и корреспондентского счета в банке - отправителе

Дебет текущий счет клиента

Кредит 1201

2. Формирование и передача ЭПД банком-отправителем в систему BISS

3. Исполнение ЭПД системой BISS и передача ЭПД Национальному банку для списания денежных средств с корреспондентского счета банка-отправителя и зачисления средств на корреспондентский счет банка-получателя

4. Списание денежных средств с корреспондентского счета банка-отправителя и зачисление средств на корреспондентский счет банка-получателя в Национальном банке:

Дебет 3200 банка-отправителя

Кредит 3200 банка- получателя

Слайд 20

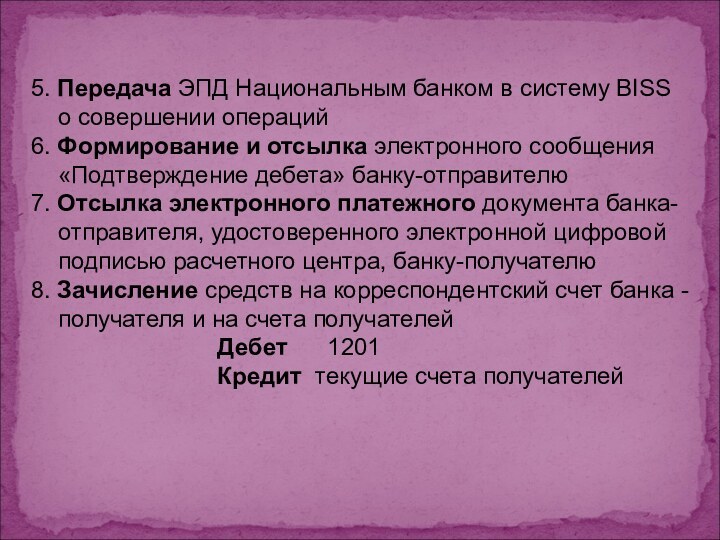

5. Передача ЭПД Национальным банком в систему BISS

о совершении операций

6. Формирование и отсылка электронного сообщения «Подтверждение

дебета» банку-отправителю

7. Отсылка электронного платежного документа банка-отправителя, удостоверенного электронной цифровой подписью расчетного центра, банку-получателю

8. Зачисление средств на корреспондентский счет банка - получателя и на счета получателей

Дебет 1201

Кредит текущие счета получателей

Слайд 21

Расчеты между предприятиями, имеющими счета в одном учреждении

банка, проводятся этим банком, минуя корреспондентский счет, путем списания

и зачисления сумм по текущим счетам предприятий.

Дебет счет плательщика

Кредит счет получателя

Слайд 22

Межбанковские расчеты по прочим денежным переводам в смежных

системах (расчеты по сделкам купли-продажи финансовых инструментов срочных сделок

и ценных бумаг, расчеты по операциям с использованием банковских платежных карточек) проводятся в течение дня в клиринговой системе расчетов по результатам каждого клирингового сеанса на чистой основе и завершаются в системе BISS с отражением результатов по корреспондентским счетам участников.

Слайд 23

время, в течение которого происходит сбор, накопление отправленных

и полученных электронных платежных сообщений (требований и обязательств) банков-участников.

Клиринговый

сеанс

Слайд 24

Время, необходимое для вычисления чистых дебетовых (кредитовых) позиций

и направления их участникам клиринга, - это расчетное время

клирингового сеанса.

По завершении расчетного времени клирингового сеанса на основании каждого отдельного платежа, включенного в реестр входящих платежей, вычисляются чистые дебетовые (кредитовые) позиции каждого участника.

Слайд 25

разность между всеми отправленными и полученными участниками платежами,

в течение расчетного времени текущего клирингового сеанса.

Чистая дебетовая (кредитовая)

позиция

Слайд 26

Отправленные платежи – это обязательства банка, полученные –

его требования.

Если отправленные платежи (обязательства) превышают полученные (требования),

имеет место отрицательное число (уплачено больше, чем получено) или иначе – чистая дебетовая позиция;

при обратном соотношении имеет место положительное число (получено больше, чем уплачено) или чистая кредитовая позиция

Слайд 27

Чистые дебетовые позиции списываются с корреспондентских счетов участников

(с учетом средств, забронированных на корсчете), а чистые кредитовые

позиции зачисляются на корреспондентские счета участников.

Списание средств с корреспондентских счетов банков или их зачисление на корреспондентские счета банков отражается на балансе Национального банка по счету 4650 «Взаимные расчеты между банками через расчетный центр» (А-П).

Слайд 28

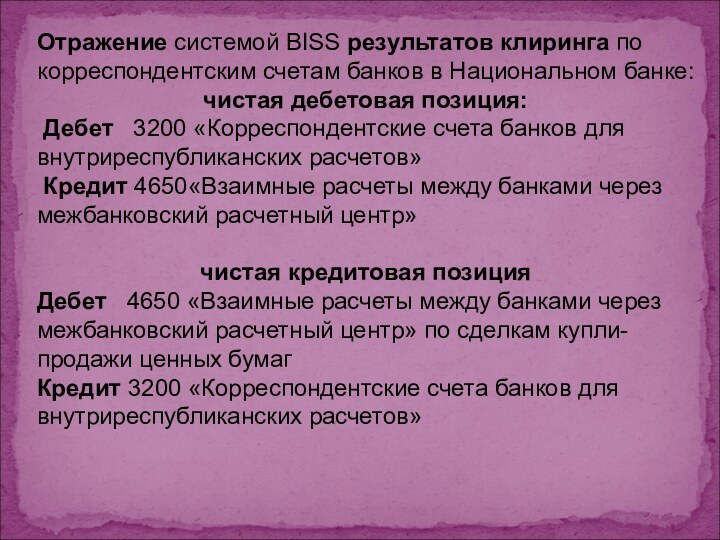

Отражение системой BISS результатов клиринга по корреспондентским счетам

банков в Национальном банке:

чистая дебетовая позиция:

Дебет 3200

«Корреспондентские счета банков для внутриреспубликанских расчетов»

Кредит 4650«Взаимные расчеты между банками через межбанковский расчетный центр»

чистая кредитовая позиция

Дебет 4650 «Взаимные расчеты между банками через межбанковский расчетный центр» по сделкам купли-продажи ценных бумаг

Кредит 3200 «Корреспондентские счета банков для внутриреспубликанских расчетов»

Слайд 29

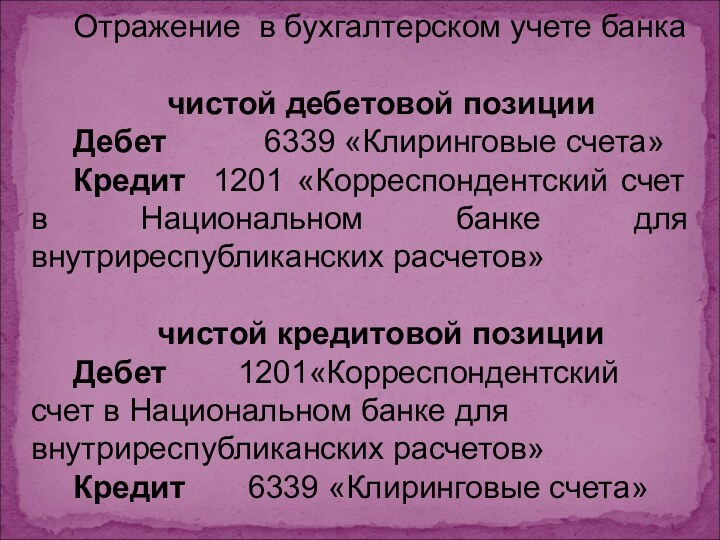

Отражение в бухгалтерском учете банка

чистой дебетовой позиции

Дебет

6339 «Клиринговые счета»

Кредит 1201

«Корреспондентский счет в Национальном банке для внутриреспубликанских расчетов»

чистой кредитовой позиции

Дебет 1201«Корреспондентский счет в Национальном банке для внутриреспубликанских расчетов»

Кредит 6339 «Клиринговые счета»

Слайд 30

3. Порядок учета и оплаты документов при недостаточности

средств на корреспондентском счете

Слайд 31

Расчетные документы, не исполненные при отсутствии (недостаточности) средств

на корреспондентском счете банка, а также при наличии средств

на корреспондентском счете банка и невозможности осуществления межбанковских расчетов по иным причинам по вине банка, в этот же день помещаются банком в картотеку.

Составляется приходный внебалансовый ордер и отражается в бухгалтерском учете проводкой:

Приход 99815 "Расчетные документы, не оплаченные по вине банков"

Слайд 32

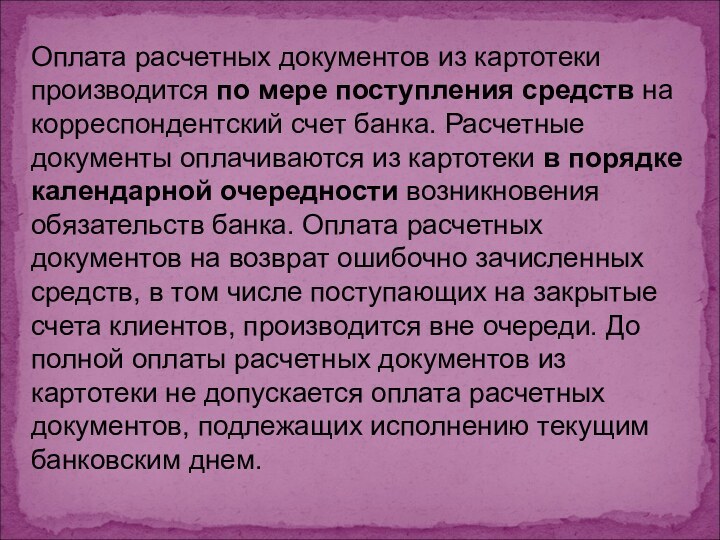

Оплата расчетных документов из картотеки производится по мере

поступления средств на корреспондентский счет банка. Расчетные документы оплачиваются

из картотеки в порядке календарной очередности возникновения обязательств банка. Оплата расчетных документов на возврат ошибочно зачисленных средств, в том числе поступающих на закрытые счета клиентов, производится вне очереди. До полной оплаты расчетных документов из картотеки не допускается оплата расчетных документов, подлежащих исполнению текущим банковским днем.

Слайд 33

При оплате счетных документов совершаются проводки:

Дебет текущий счет плательщика(3012)

Кредит

1201«Корреспондентский счет в Национальном банке для внутриреспубликанских расчетов»

Расход 99815"Расчетные документы, не оплаченные по вине банков"

Слайд 34

4. Отражение в учете операций по счетам «Ностро»

и «Лоро»

Слайд 35

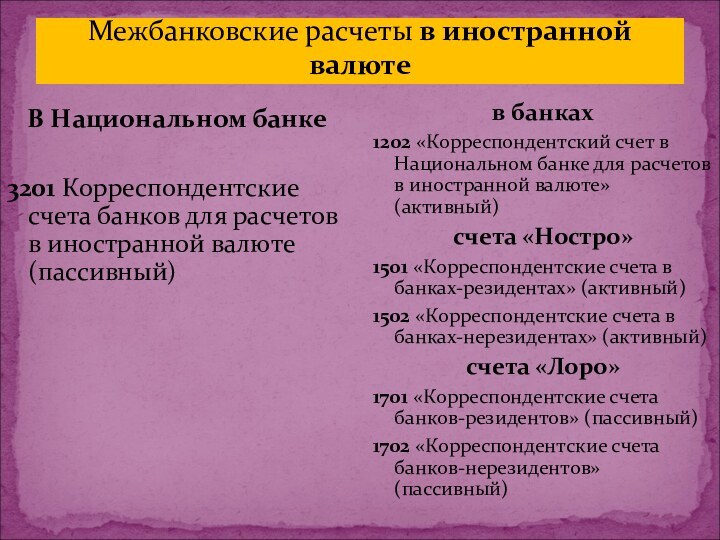

Межбанковские расчеты в иностранной валюте

В Национальном банке

3201 Корреспондентские

счета банков для расчетов в иностранной валюте (пассивный)

в банках

1202

«Корреспондентский счет в Национальном банке для расчетов в иностранной валюте» (активный)

счета «Ностро»

1501 «Корреспондентские счета в банках-резидентах» (активный)

1502 «Корреспондентские счета в банках-нерезидентах» (активный)

счета «Лоро»

1701 «Корреспондентские счета банков-резидентов» (пассивный)

1702 «Корреспондентские счета банков-нерезидентов» (пассивный)

Слайд 36

Списание средств на основании платежного поручения клиента

или по платежам банка в иностранной валюте

расчеты

производятся через счета «Ностро»

Дебет 301Х (текущий счет клиента)

Кредит 1501 «Корреспондентские счета в банках-резидентах»

1502 «Корреспондентские счета в банках-нерезидентах»

Слайд 37

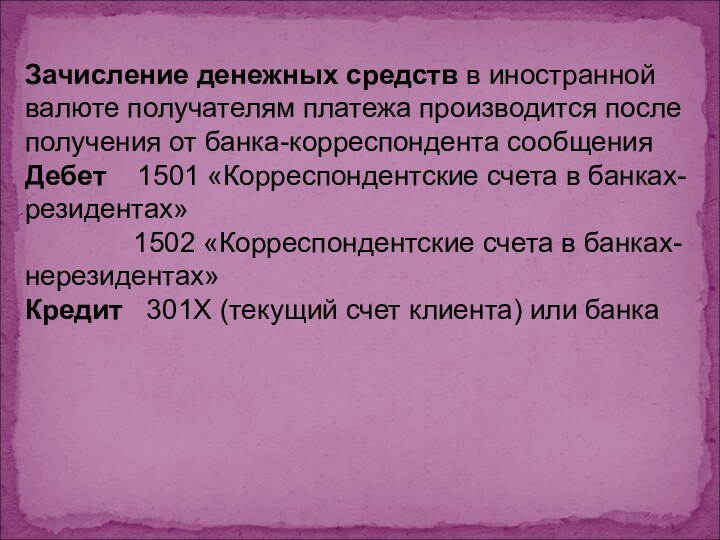

Зачисление денежных средств в иностранной валюте получателям платежа

производится после получения от банка-корреспондента сообщения

Дебет 1501 «Корреспондентские

счета в банках-резидентах»

1502 «Корреспондентские счета в банках-нерезидентах»

Кредит 301Х (текущий счет клиента) или банка

Слайд 38

При проведении межбанковских расчетов с использованием счетов «Лоро»

перечисление

средств получателю, счет которому открыт в банке-корреспонденте

Дебет 301Х (текущий счет клиента) или банка

Кредит 1701 «Корреспондентские счета банков-резидентов»

1702 «Корреспондентские счета банков-нерезидентов»

зачисление средств от плательщика, счет которого открыт в банке-корреспонденте

Дебет 1701 «Корреспондентские счета банков-резидентов»

1702 «Корреспондентские счета банков-нерезидентов»

Кредит 301Х (текущий счет клиента) или банка

Слайд 39

5. Операции банков по регулированию ликвидности, их отражение

в учете

Слайд 40

Для регулирования своей ликвидности в случае недостатка или

отсутствия средств на корреспондентском счете банки привлекают свободные денежные

средства других банков или Национального банка.

Слайд 41

способность банка своевременно выполнить свои обязательства, то есть

соответствие сроков балансовых требований банка и полученных им обязательств,

учитываемых на внебалансовых счетах, которые определяются как активы, и обязательств банка, учитываемых на балансовых и внебалансовых счетах, которые определяются как пассивы.

Ликвидность

Слайд 42

Национальный банк предоставляет банкам следующие виды кредитов:

- однодневные

расчетные кредиты (овернайт);

- ломбардные кредиты.

Слайд 43

Кредиты овернайт предоставляются со сроком погашения на следующий

день за днем выдачи кредита. Проценты за пользование кредитом

уплачиваются одновременно с погашением кредита.

Полученные кредиты овернайт учитываются на счете 1631 «Кредиты «овернайт» (пассивный).

Слайд 44

получение кредитов

Дебет 1201«Корреспондентский счет в Национальном банке

для внутриреспубликанских расчетов»

Кредит 1631 «Кредиты «овернайт»

Погашение задолженности

по кредиту и процентов

на сумму основного долга

Дебет 1631 «Кредиты «овернайт»

Кредит 1201«Корреспондентский счет в Национальном банке для внутриреспубликанских расчетов»

на сумму уплаченных процентов

Дебет 9003 «Процентные расходы по кредитам, полученным от Национального банка»

Кредит 1201«Корреспондентский счет в Национальном банке для внутриреспубликанских расчетов»

Слайд 45

Ломбардные кредиты – это кредиты, обеспеченные залогом ценных

бумаг.

Такие кредиты предоставляются при условии предварительного перевода банком

со своего счета «депо» ценных бумаг в раздел «Блокировано Национальным банком» счета «депо» Национального банка.

Слайд 46

Полученные ломбардные кредиты учитываются на счете 1630 «Ломбардные

кредиты» (пассивный).

Ценные бумаги, переданные в залог, с баланса

банка не списываются. Стоимость ценных бумаг, переданных в залог, учитывается на внебалансовом счете 99510 «Активы, переданные в залог».

Слайд 47

Учет полученных кредитов

Дебет 1201«Корреспондентский счет в Национальном

банке для внутриреспубликанских расчетов»

Кредит 1630 «Ломбардные кредиты»

на стоимость ценных бумаг, переданных в залог

Приход 99510 «Активы, переданные в залог»

Погашение задолженности по кредиту и процентов

на сумму основного долга

Дебет 1630 «Ломбардные кредиты»

Кредит 1201«Корреспондентский счет в Национальном банке для внутриреспубликанских расчетов»

на сумму освобождаемого из залога обеспечения

Расход 99510 «Активы, переданные в залог»

на сумму уплаченных процентов

Дебет 9003 «Процентные расходы по кредитам, полученным от Национального банка»

Кредит 1201«Корреспондентский счет в Национальном банке для внутриреспубликанских расчетов»

Слайд 48

Денежные средства предоставляются банками в форме межбанковских кредитов

или депозитов.

Для отражения в учете предоставленных денежных средств

применяются активные счета:

152Х «Вклады (депозиты), размещенные в других банках»

153Х «Кредиты, предоставленные другим банкам»

Для отражения в учете полученных денежных средств применяются пассивные счета:

172Х «Вклады (депозиты) других банков»

173Х «Кредиты, полученные от других банков»

Слайд 49

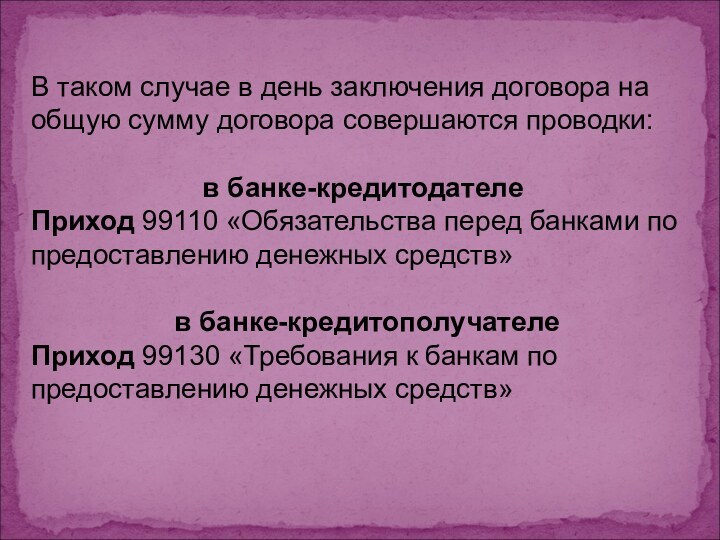

Если день заключения договора и день перечисления (получения)

денежных средств не совпадают, у банка-кредитодателя возникают обязательства перед

банком-кредитополучателем, а у банка-кредитополучателя возникают требования к банку-кредитодателю.

Обязательство банка-кредитодателя по предоставлению кредита учитывается на внебалансовом счете 99110 «Обязательства перед банками по предоставлению денежных средств». Требование банка-кредитополучателя по получению денежных средств учитывается на внебалансовом счете 99130 «Требования к банкам по предоставлению денежных средств».

Слайд 50

В таком случае в день заключения договора на

общую сумму договора совершаются проводки:

в банке-кредитодателе

Приход 99110 «Обязательства перед банками по предоставлению денежных средств»

в банке-кредитополучателе

Приход 99130 «Требования к банкам по предоставлению денежных средств»

Слайд 51

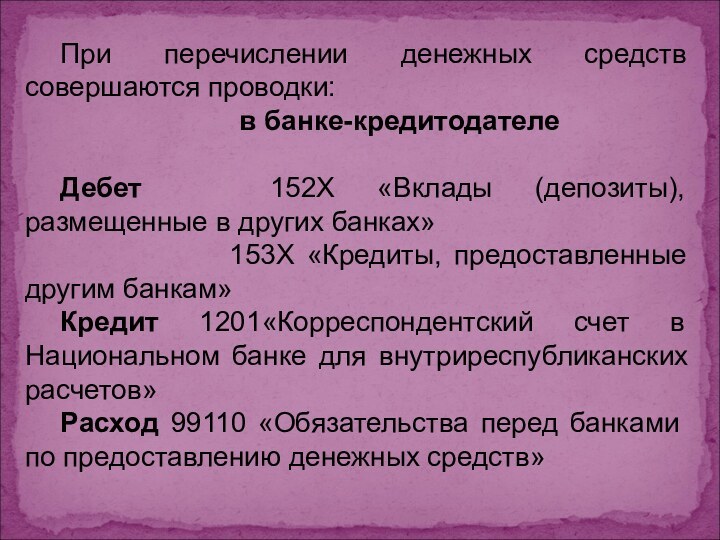

При перечислении денежных средств совершаются проводки:

в банке-кредитодателе

Дебет 152Х «Вклады (депозиты), размещенные в других банках»

153Х «Кредиты, предоставленные другим банкам»

Кредит 1201«Корреспондентский счет в Национальном банке для внутриреспубликанских расчетов»

Расход 99110 «Обязательства перед банками по предоставлению денежных средств»

Слайд 52

в банке-кредитополучателе

Дебет 1201«Корреспондентский счет в Национальном

банке для внутриреспубликанских расчетов»

Кредит 172Х «Вклады (депозиты)

других банков»

173Х «Кредиты, полученные от других банков»

Расход 99130 «Требования к банкам по предоставлению денежных средств»

Слайд 53

Возврат предоставленных денежных средств и уплата процентов

в

банке-кредитополучателе

на сумму основного долга

Дебет 172Х

«Вклады (депозиты) других банков»

173Х «Кредиты, полученные от других банков»

Кредит 1201«Корреспондентский счет в Национальном банке для внутриреспубликанских расчетов»

на сумму уплаченных процентов

Дебет 9012 «Процентные расходы по вкладам (депозитам) других банков

9013 «Процентные расходы по кредитам, полученным от других банков»

Кредит 1201«Корреспондентский счет в Национальном банке для внутриреспубликанских расчетов»