- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему ДЕНЕЖНЫЙ ПОТОК

Содержание

- 2. Денежные потокиCF (Cash Flow)

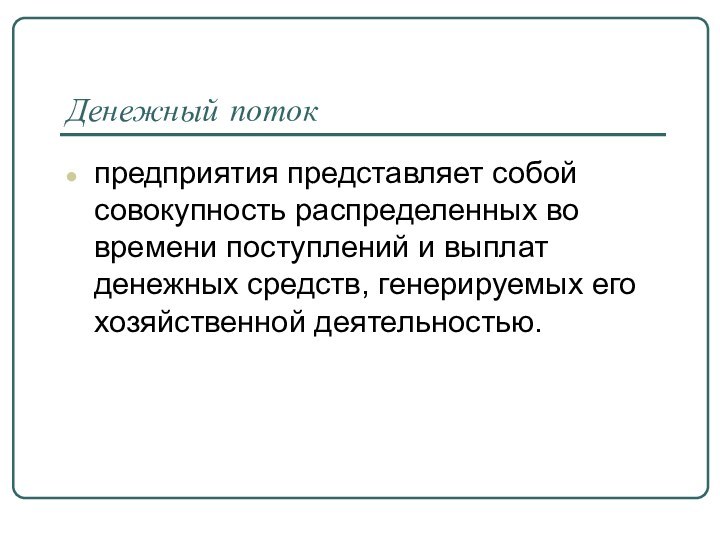

- 3. Денежный поток предприятия представляет собой совокупность распределенных

- 4. Управление денежными потоками включает следующие аспектыУчет движения

- 5. Движение денежных средств

- 6. Способность к самофинансированиюГде

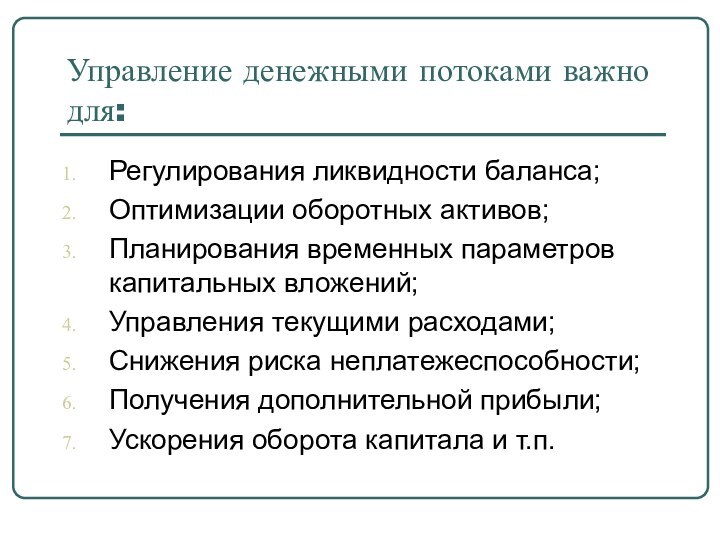

- 7. Управление денежными потоками важно для:Регулирования ликвидности баланса;Оптимизации

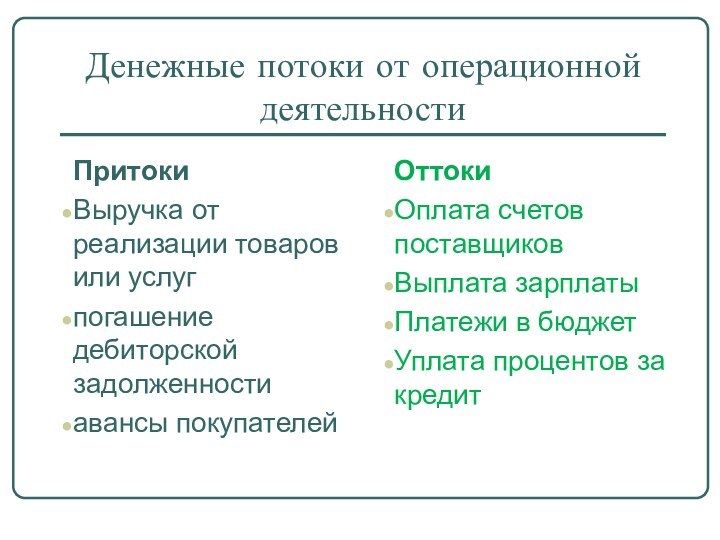

- 8. Денежные потоки от операционной деятельностиПритокиВыручка от реализации

- 9. Денежные потоки от инвестиционной деятельностиПритокиПродажа материального и

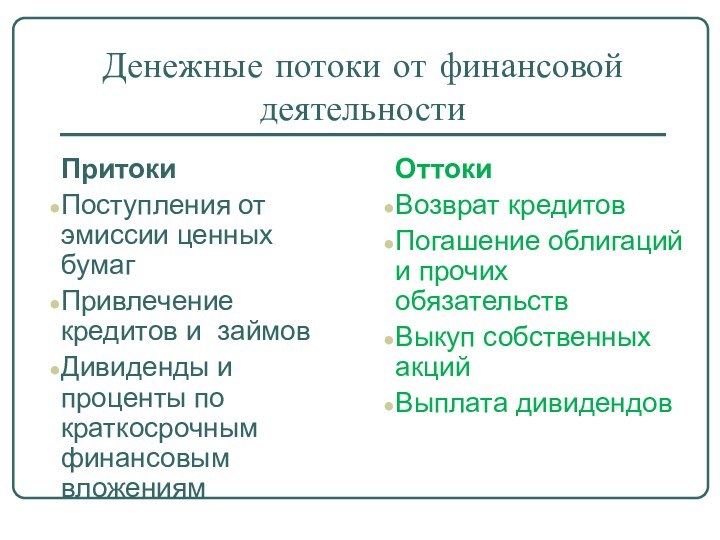

- 10. Денежные потоки от финансовой деятельностиПритокиПоступления от эмиссии

- 11. Виды денежных потоков:По направленности движения денежных средств ПоложительныйОтрицательныйПо методу исчисления объема ВаловойЧистый

- 12. По уровню достаточности объема ИзбыточныеДефицитныеПо ликвидности ЛиквидныйНеликвидныйВиды денежных потоков:

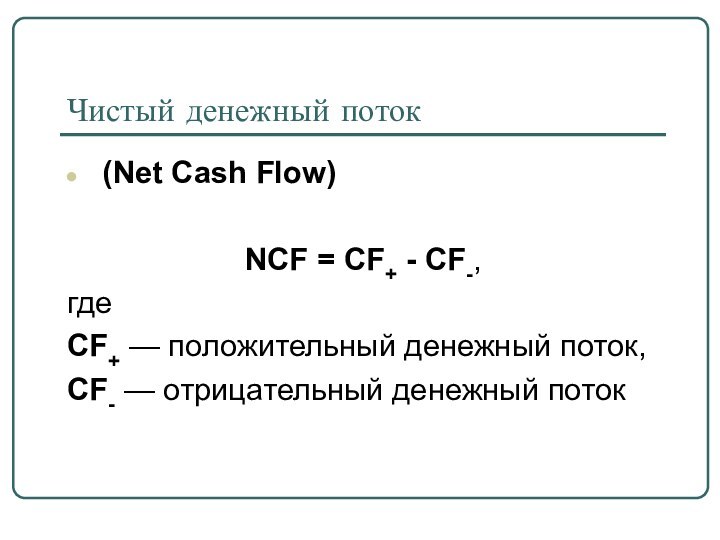

- 13. Чистый денежный поток (Net Cash Flow) NCF

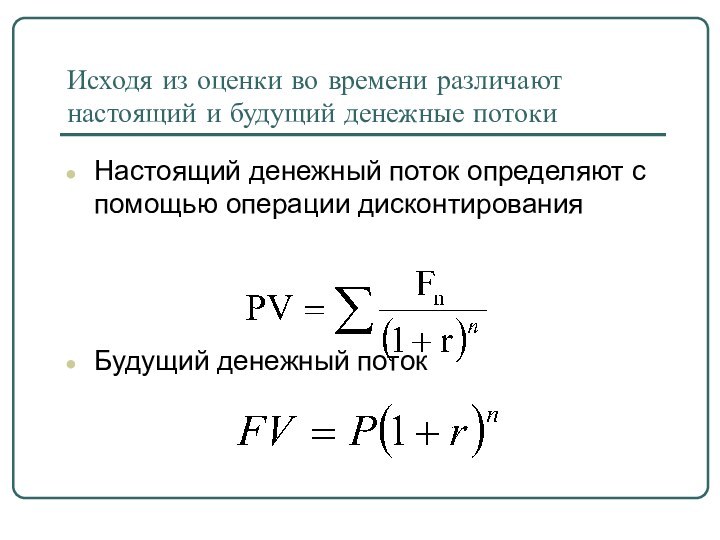

- 14. Исходя из оценки во времени различают настоящий

- 15. Дисконтирование денежных потоков это приведение стоимости потоков

- 16. Продолжительность операционного цикла (Operating Cycle Period) Характеризует

- 17. Производственный процесс включает время:Хранения материальных запасов с

- 18. Финансовый цикл (Financial Cycle Period) Разрыв между

- 19. Снижение операционного и финансового цикла может быть

- 20. На формирование циклов денежных потоков влияют:Организационно-правовая форма

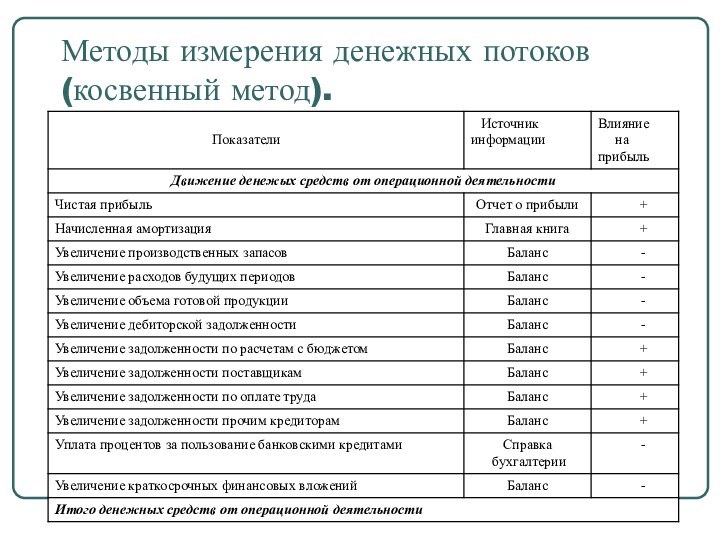

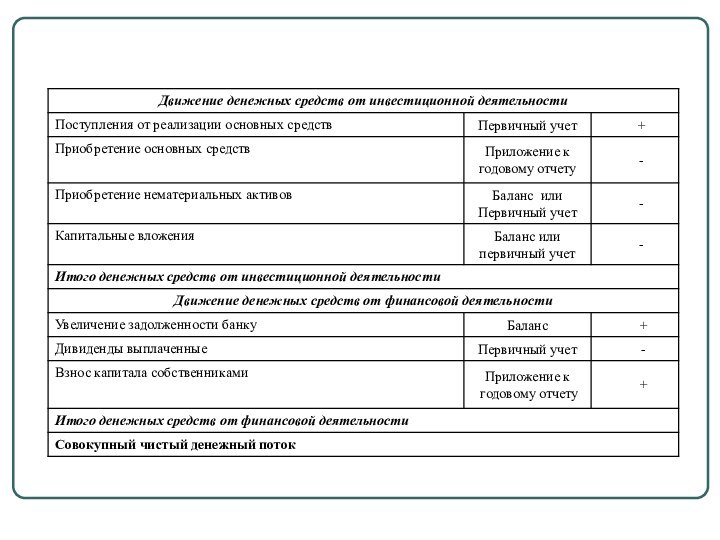

- 21. Методы измерения денежных потоков (косвенный метод).

- 23. Преимущество косвенного методаПозволяет установить соответствие между финансовым

- 24. Методы измерения денежных потоков (прямой метод)

- 25. Прямой метод измерения денежных потоковОснован на движении

- 26. Цель анализа денежных потоковОпределение достаточности денежных средствВыявление

- 27. Финансовые коэффициенты для оценки денежных потоковРост чистого

- 28. Для действующего предприятия приоритетное значение имеет анализ

- 29. Коэффициент абсолютной ликвидности (Quick assets ratio; kohese maksevõime kordaja)

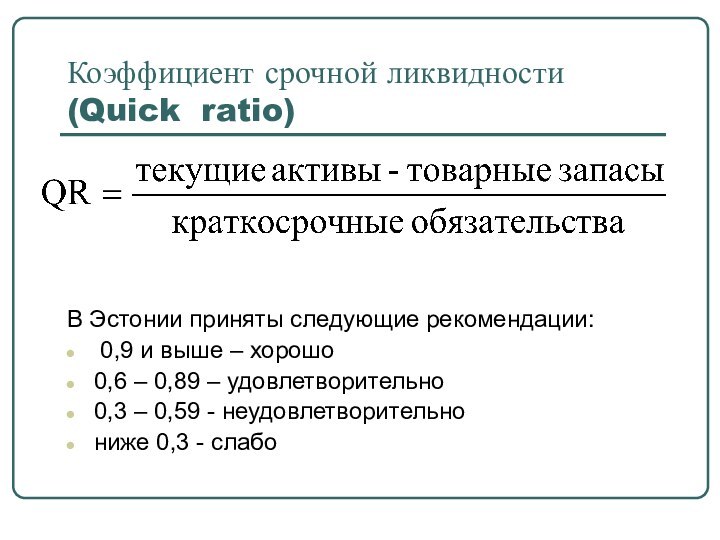

- 30. Коэффициент срочной ликвидности (Quick ratio)В Эстонии приняты

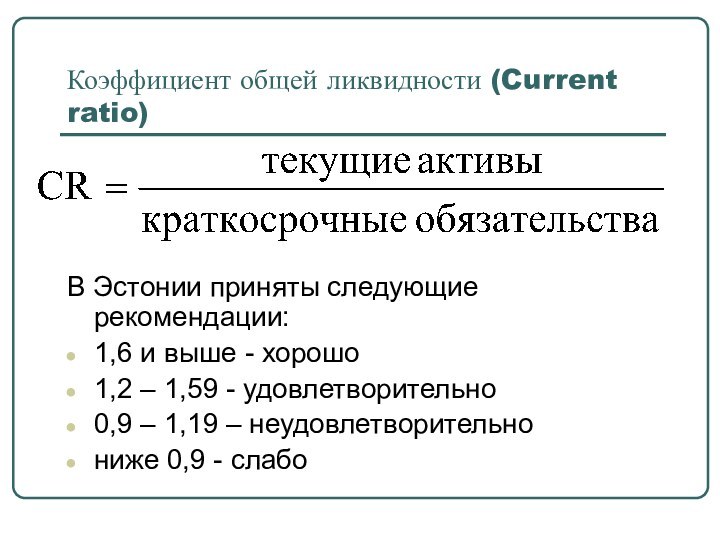

- 31. Коэффициент общей ликвидности (Current ratio)В Эстонии приняты

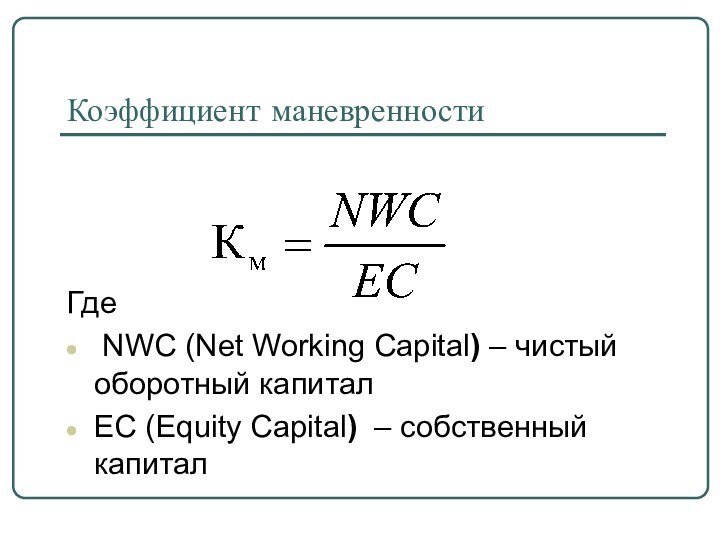

- 32. Коэффициент маневренности Где NWC (Net Working Capital) – чистый оборотный капиталEC (Equity Capital) – собственный капитал

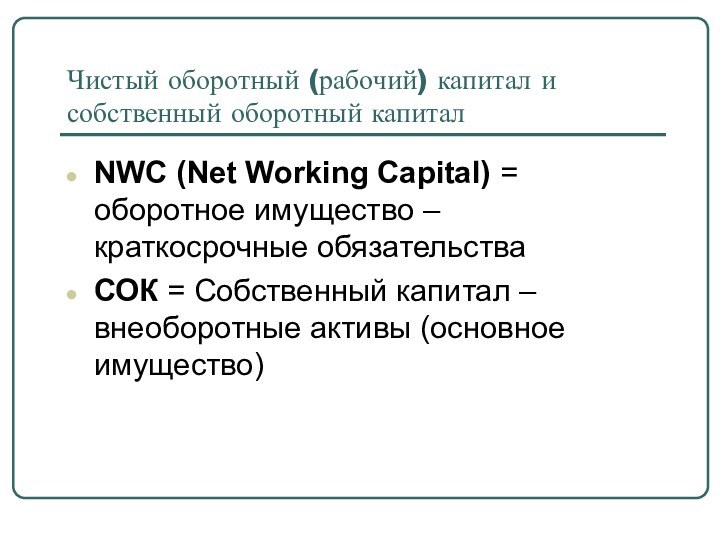

- 33. Чистый оборотный (рабочий) капитал и собственный оборотный

- 34. Причины дефицита денежных средств.Низкая рентабельность продаж, активов

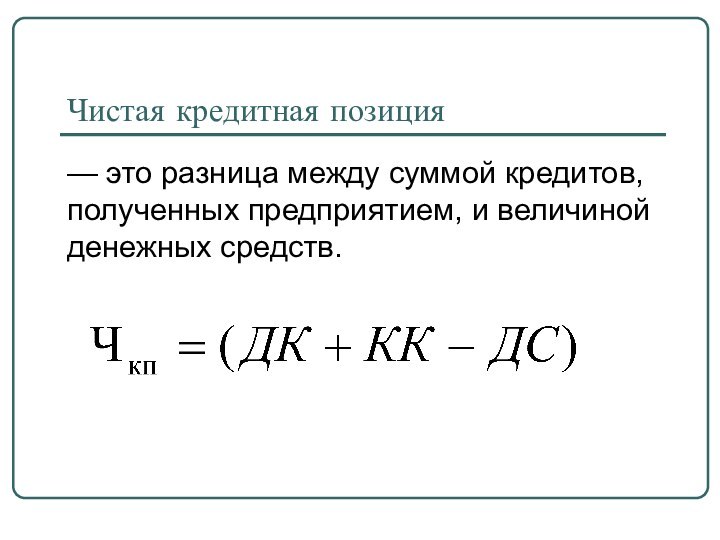

- 35. Ликвидный денежный потокпоказывает изменение в чистой кредитной позиции предприятия в течение определенного периода (месяца, квартала, года).

- 36. Чистая кредитная позиция— это разница между суммой кредитов, полученных предприятием, и величиной денежных средств.

- 37. Ликвидный денежный потокилиЛДП = [(ДКк + ККк – ДСк) – (ДКн + ККн – ДСн)]

- 38. Лдп увязывает движение денежных средств с эффективностью

- 39. Длительность оборота денежных средств в дняхTurnover Of

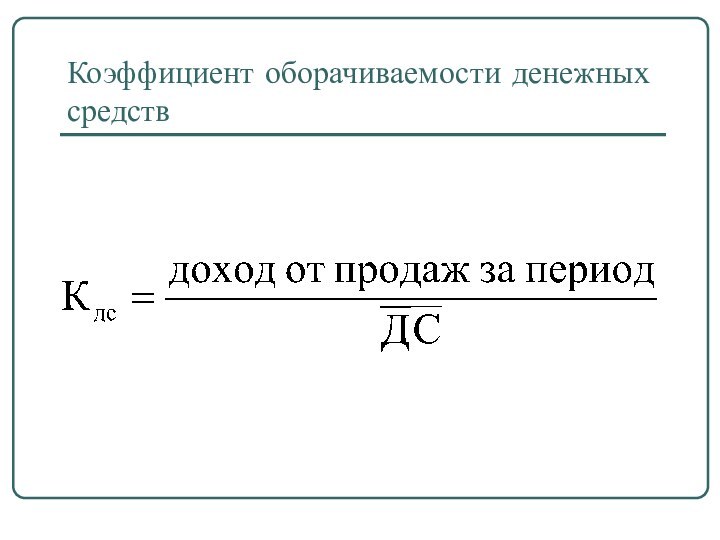

- 40. Коэффициент оборачиваемости денежных средств

- 41. Управление денежными активами Цель управления денежными активами

- 42. Оптимальный остаток денежных активов в планируемом периоде (модель Баумоля (W. Baumol))

- 43. где b - постоянные издержки, связанные с

- 44. Модель Баумоля. модель изменения остатка средств на

- 46. Оптимальный остаток денежных средствМодель Миллера-Орра (М. Miller, D. Огг)

- 47. где σ2- дисперсия чистых ежедневных потоков наличности

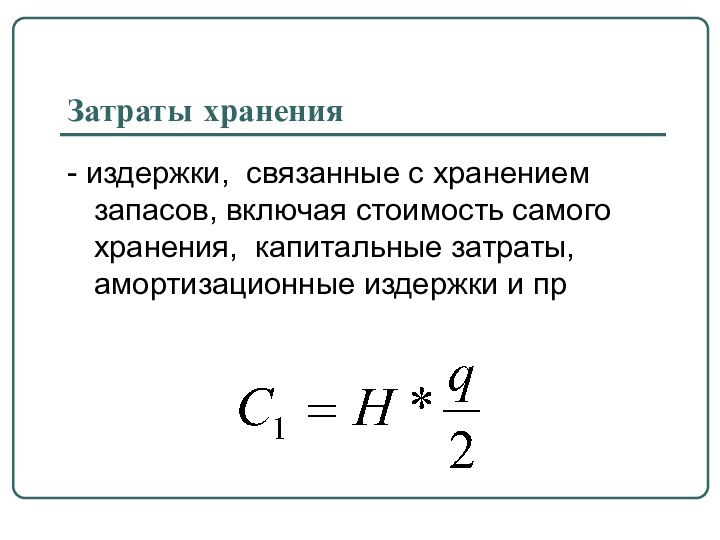

- 48. Модель Миллера - Орра. Остаток денежных средств

- 49. Модель Миллера - Орра.

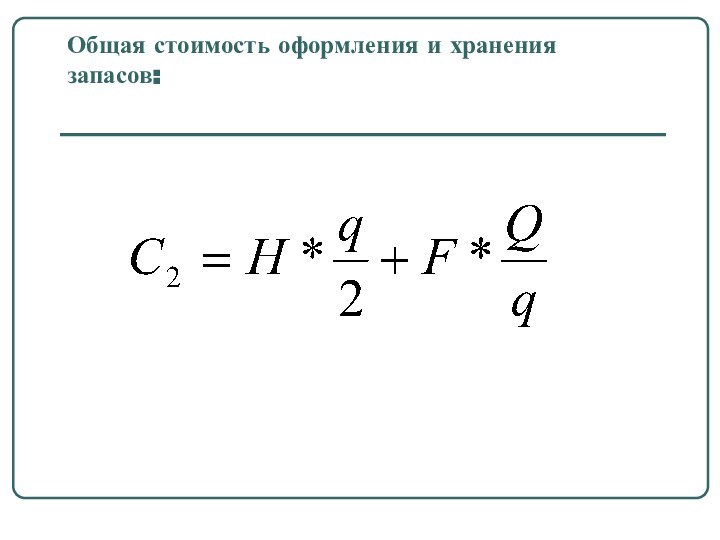

- 50. Минимально необходимая потребность в денежных активахдля осуществления текущей хозяйственной деятельности может быть определена по следующей формуле:

- 51. где ДАmin – минимально необходимая потребность в

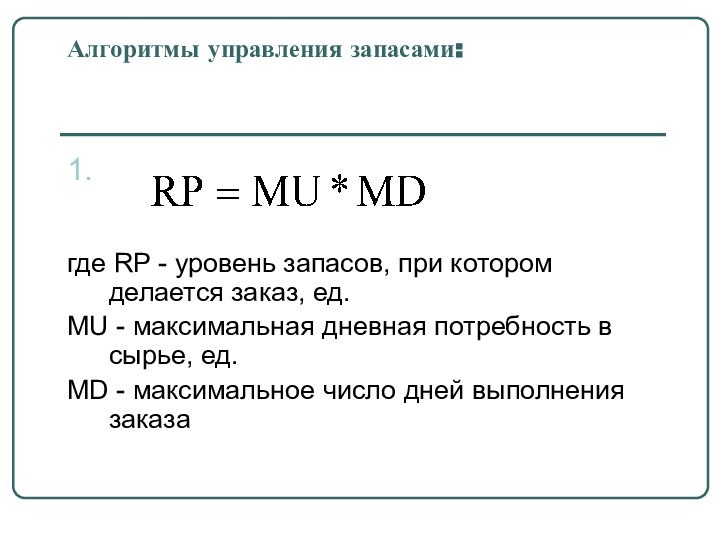

- 52. Минимально необходимая потребность в денежных активахгде ДАк

- 53. Обеспечение рентабельного использования временно свободного остатка денежных

- 54. Управление дебиторской задолженностью

- 55. Уровень дебиторской задолженности определяется следующими факторамиВид продукцииЕмкость

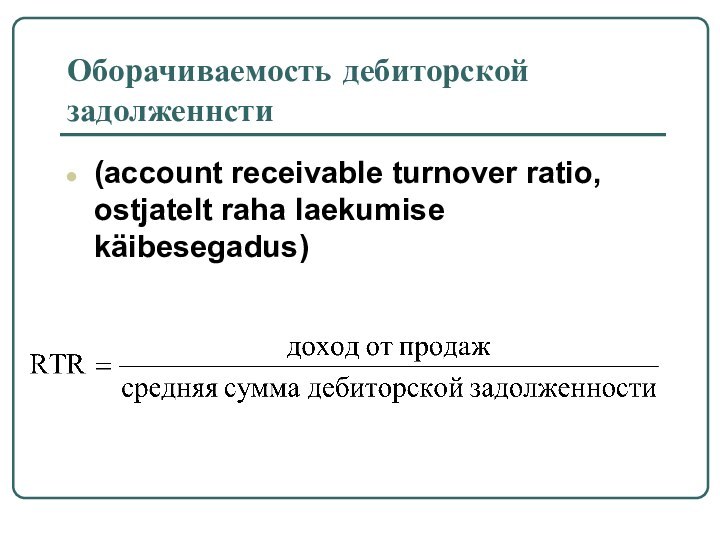

- 56. Оборачиваемость дебиторской задолженнсти(account receivable turnover ratio, ostjatelt raha laekumise käibesegadus)

- 57. Период погашения дебиторской задолженности (days sales outstanding, debitoorse võlgnevuse siduvuse aeg)

- 58. Управление дебиторской задолженностьюсостоит в выработке и реализации

- 59. Эффективная система управления дебиторской задолженностью включает в

- 60. Программа мотивации менеджеров основана на системе оплаты

- 61. Стимулирование клиентов к скорейшей оплате Предоставление покупателям гибкой системы скидок, в том числе различные бонусы

- 62. Совершенствование договорных условийВключение в договор поставки штрафных санкций в виде пени за просрочку платежа.

- 63. Построение схемы управления дебиторской задолженностьюУтверждение регламента управления

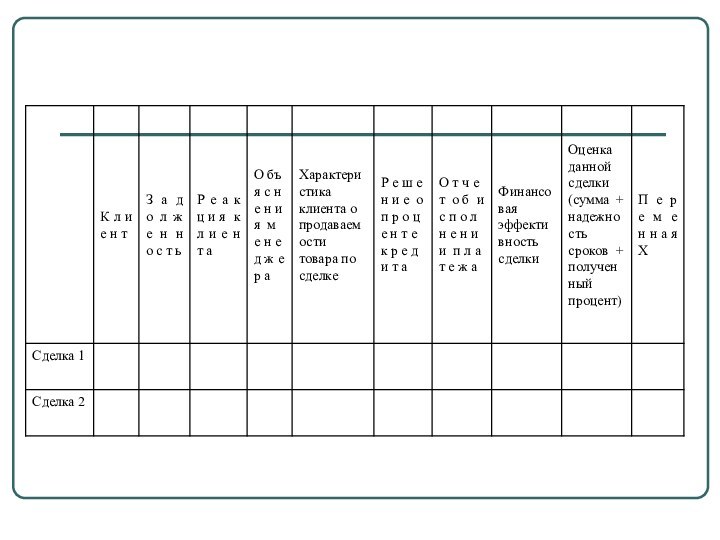

- 64. «Используем проблему для улучшения дел фирмы…» Шаг

- 66. Шаг 3. Руководитель регулярно проводит оперативные совещания.

- 67. Общие результаты для компании: руководитель настраивает вместе

- 68. Причины невозврата долгаПричины экономического характера. Причины "политического" характера. Форс-мажорные обстоятельства. Причины недобросовестного характера.

- 69. Методы воздействия Юридические. Экономические. Психологические. Физические.

- 70. Оценка эффективности методов воздействия

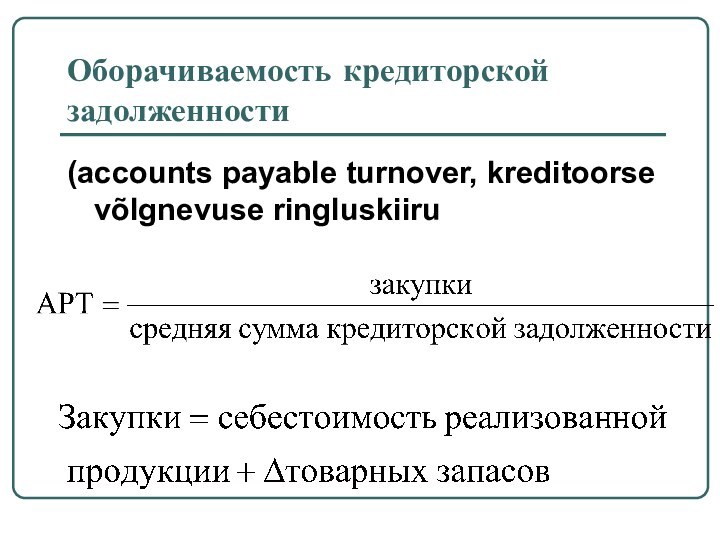

- 71. Оборачиваемость кредиторской задолженности(accounts payable turnover, kreditoorse võlgnevuse ringluskiiru

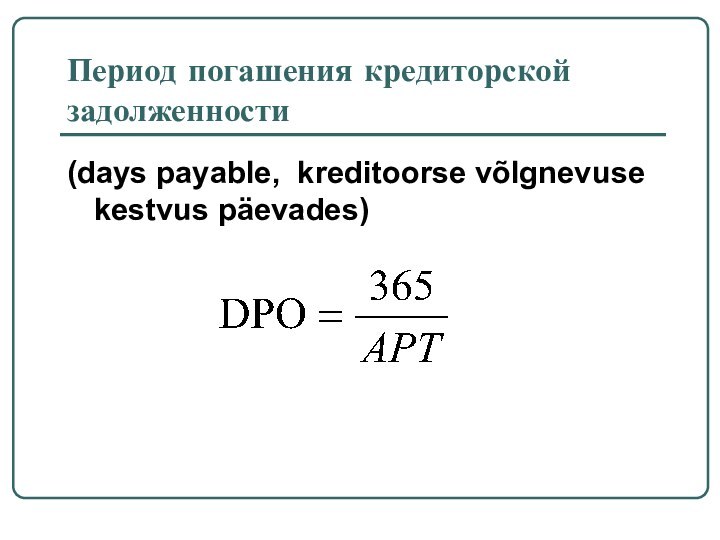

- 72. Период погашения кредиторской задолженности (days payable, kreditoorse võlgnevuse kestvus päevades)

- 73. Управление кредиторской задолженностью Во-первых, необходимо определить оптимальную

- 74. разработать систему показателей (коэффициентов), характеризующих, как количественную,

- 75. Во-вторых, необходимо проводить анализ соответствия фактических показателей

- 76. В-третьих, должен быть разработан и осуществлен комплекс

- 77. Коэффициенты ликвидностиНаиболее часто используемые коэффициенты, связанные с оценкой кредиторской задолженности предприятия.

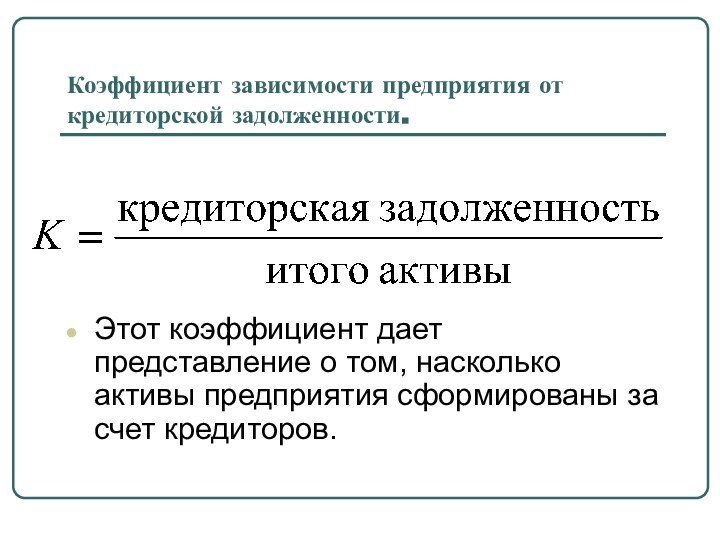

- 78. Коэффициент зависимости предприятия от кредиторской задолженности.Этот коэффициент

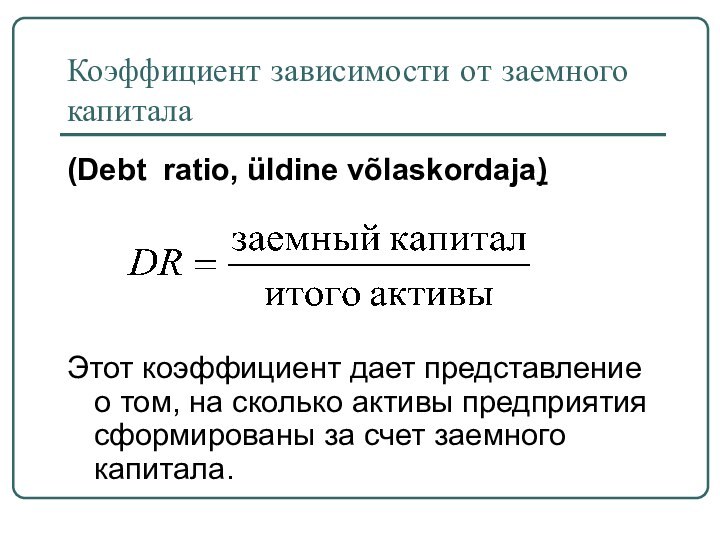

- 79. Коэффициент зависимости от заемного капитала(Debt ratio, üldine

- 80. Коэффициент самофинансирования предприятия. (Debt equity ratio, võlad

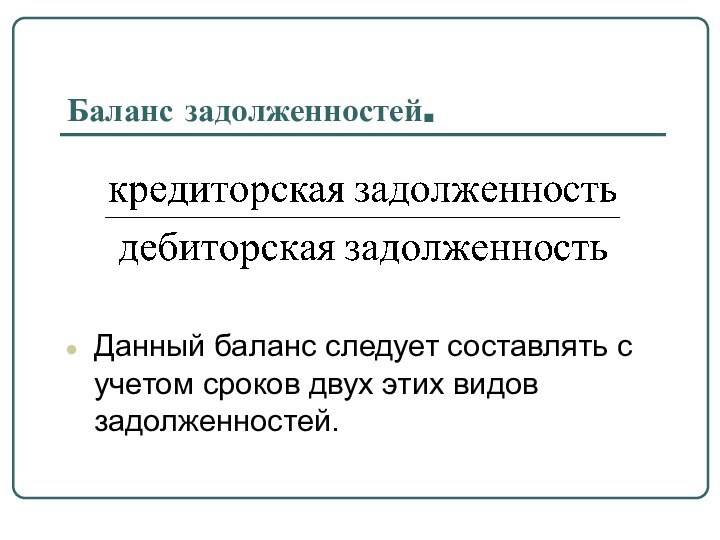

- 81. Баланс задолженностей. Данный баланс следует составлять с учетом сроков двух этих видов задолженностей.

- 82. Коэффициент времени.

- 83. Коэффициент рентабельности кредиторской задолженности. характеризует эффективность привлеченных средств и его особенно целесообразно анализировать по периодам.

- 84. Коэффициент рентабельности кредиторской задолженностиОсновные факторы, которые могут

- 85. Оптимальные "рамочные" значения основных коэффициентов, характеризующих состояние кредиторской задолженности на предприятии.

- 86. Управление запасами

- 87. состоит в обеспечении предприятия запасами, необходимыми для

- 88. Задачи управления запасами:Определение количества единиц запасов, содержащихся

- 89. Двойственный характер запасов Создание запасов замороженные

- 90. Методы для решения поставленных задачABC-анализ XYZ-анализ Формула Вильсона Анализ динамики продаж и товарных запасов

- 91. Блок-схема АВС анализа.

- 92. Блок-схема X Y Z – анализа

- 93. Основная модель (модель Уилсона) управления запасами

- 94. Затраты, связанные с формированием и поддержанием запасов: затраты приобретения затраты хранения

- 95. Затраты приобретения- издержки на выполнение заказа (переписка между компаниями, телефонные переговоры, доставка продукции и пр.)

- 96. где F - стоимость выполнения одной партии

- 97. Затраты хранения- издержки, связанные с хранением запасов,

- 98. где H - затраты по хранению единицы

- 99. Общая стоимость оформления и хранения запасов:

- 100. Оптимальная партия поставкиРазмер поставки, при которой минимизируются общие расходы по формированию и хранению запасов

- 101. Алгоритмы управления запасами: 1.где RP - уровень

- 104. Формула расчета страхового запасаГде -

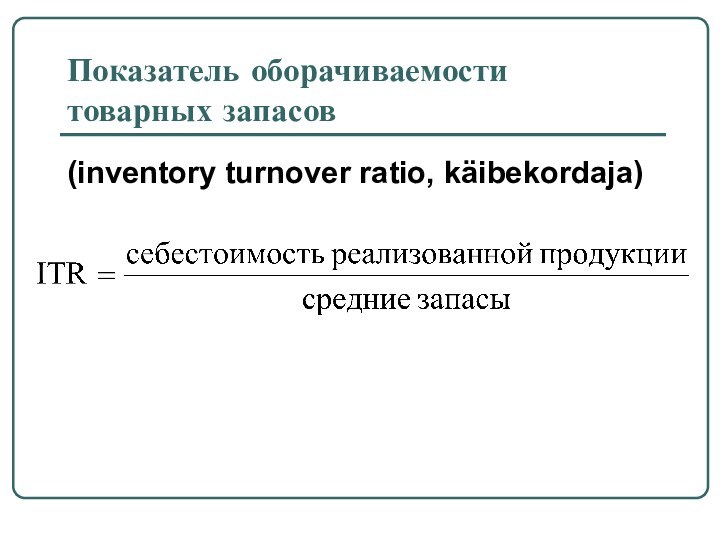

- 105. Показатель оборачиваемости товарных запасов (inventory turnover ratio, käibekordaja)

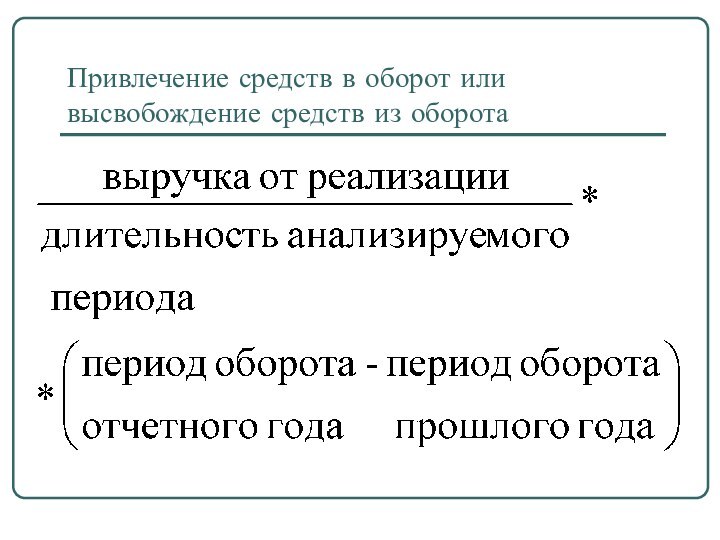

- 106. Укрупненный метод расчета оборотного капитала

- 107. Оборачиваемость оборотного имущества(current assets turnover ratio, käibekapitali käibesagedus)

- 108. Период или длительность оборотаРезервы экономии, возможности высвобождения

- 109. Скачать презентацию

- 110. Похожие презентации

Денежные потокиCF (Cash Flow)

![ДЕНЕЖНЫЙ ПОТОК Ликвидный денежный потокилиЛДП = [(ДКк + ККк – ДСк) – (ДКн + ККн – ДСн)]](/img/tmb/11/1049544/001db34bc5ca296ee3540cf12237a5e7-720x.jpg)

Слайд 4

Управление денежными потоками включает следующие аспекты

Учет движения денежных

средств

Анализ и оценка денежных потоков

Состояние бюджета движения денежных средств

Слайд 6

Способность к самофинансированию

Где коэффициент

устойчивого экономического роста

ЧП – чистая прибыль за расчетный период;

ΣД

– сумма выплаченных дивидендовСК – средняя за период стоимость собственного капитала

Слайд 7

Управление денежными потоками важно для:

Регулирования ликвидности баланса;

Оптимизации оборотных

активов;

Планирования временных параметров капитальных вложений;

Управления текущими расходами;

Снижения риска неплатежеспособности;

Получения

дополнительной прибыли;Ускорения оборота капитала и т.п.

Слайд 8

Денежные потоки от операционной деятельности

Притоки

Выручка от реализации товаров

или услуг

погашение дебиторской задолженности

авансы покупателей

Оттоки

Оплата счетов поставщиков

Выплата зарплаты

Платежи

в бюджетУплата процентов за кредит

Слайд 9

Денежные потоки от инвестиционной деятельности

Притоки

Продажа материального и нематериального

имущества

Продажа ценных бумаг других предприятий

Возврат кредитов, выданных другим предприятиям

Оттоки

Приобретение

материального и нематериального имуществаПриобретение ценных бумаг других предприятий

Выдача кредитов другим предприятиям

Слайд 10

Денежные потоки от финансовой деятельности

Притоки

Поступления от эмиссии ценных

бумаг

Привлечение кредитов и займов

Дивиденды и проценты по краткосрочным финансовым

вложениямОттоки

Возврат кредитов

Погашение облигаций и прочих обязательств

Выкуп собственных акций

Выплата дивидендов

Слайд 11

Виды денежных потоков:

По направленности движения денежных средств

Положительный

Отрицательный

По

методу исчисления объема

Валовой

Чистый

Слайд 12

По уровню достаточности объема

Избыточные

Дефицитные

По ликвидности

Ликвидный

Неликвидный

Виды денежных

потоков:

Слайд 13

Чистый денежный поток

(Net Cash Flow)

NCF

= CF+ - CF-,

где

CF+ — положительный денежный поток,

CF-

— отрицательный денежный потокСлайд 14 Исходя из оценки во времени различают настоящий и

будущий денежные потоки

Настоящий денежный поток определяют с помощью операции

дисконтированияБудущий денежный поток

Слайд 15

Дисконтирование денежных потоков

это приведение стоимости потоков платежей,

выполненных в разные моменты времени, к стоимости на текущий

момент времени.Дисконтирование отражает тот экономический факт, что сумма денег, в настоящий момент, имеет большую реальную стоимость, чем равная ей сумма, которая появится в будущем.

Слайд 16

Продолжительность операционного цикла (Operating Cycle Period)

Характеризует общее

время, в течение которого денежные ресурсы иммобилизованы в запасах

и дебиторской задолженностиОперационный цикл = период оборота товарный запасов + период оборота дебиторской задолженности

или

OCP = RTD + ITD

Слайд 17

Производственный процесс включает время:

Хранения материальных запасов с момента

поступления их на склад предприятия до момента отпуска в

производство;Длительности технологического процесса;

Хранения готовой продукции на складе.

Слайд 18

Финансовый цикл (Financial Cycle Period)

Разрыв между сроками

платежа по своим обязательствам и получением денег от покупателей

ФЦ

= ОЦ – ПОкзГде ФЦ – финансовый цикл в днях;

ОЦ – операционный цикл в днях;

ПОкз – период оборота кредиторской задолженности, в днях.

Или

FCP = OC – DPO

Слайд 19 Снижение операционного и финансового цикла может быть достигнуто

за счет:

Ускорения производственного процесса;

Ускорения оборачиваемости дебиторской задолженности;

Замедления оборачиваемости кредиторской

задолженности.

Слайд 20

На формирование циклов денежных потоков влияют:

Организационно-правовая форма хозяйствующего

субъекта;

Отраслевые особенности и вид бизнеса;

Особенности рыночной коньюнктуры;

Доступность привлечения финансовых

ресурсов с рынка капиталов;Экономические условия в стране и т.п.

Слайд 23

Преимущество косвенного метода

Позволяет установить соответствие между финансовым результатом

и чистым оборотным капиталом;

Выявить скопления иммобилизованных денежных средств и

разработать пути выхода их кризисной ситуации.

Слайд 25

Прямой метод измерения денежных потоков

Основан на движении денежных

средств по счетам предприятия.

Наглядно иллюстрирует основные источники притока и

направления оттока денежных средствУстанавливает взаимосвязь между объемом продаж и денежной выручкой за отчетный период

Позволяет контролировать все поступления и направления расходования денежных средств в конкретный момент времени

Слайд 26

Цель анализа денежных потоков

Определение достаточности денежных средств

Выявление причин

дефицита

Установление источников поступления денежных средств

Установление направлений расходования денежных средств.

Слайд 27

Финансовые коэффициенты для оценки денежных потоков

Рост чистого денежного

потока (превышение притока денег над оттоком);

Ликвидность денежного потока (отношение

притока денег к оттоку)Эффективность денежного потока (отношение чистого денежного потока к общему объему оттока денежных средств)

Реинвестирование чистого денежного потока (чистый денежный поток, направленный в отчетном периоде на цели развития предприятия, деленный на общий объем чистого денежного потока в этом же периоде)

Слайд 28

Для действующего предприятия приоритетное значение имеет анализ движения

денежных потоков с применением следующих финансовых коэффициентов:

Коэффициент наличности

Коэффициент

срочной ликвидности Коэффициент общей ликвидности

Коэффициент маневренности

Слайд 30

Коэффициент срочной ликвидности (Quick ratio)

В Эстонии приняты следующие

рекомендации:

0,9 и выше – хорошо

0,6 – 0,89 –

удовлетворительно0,3 – 0,59 - неудовлетворительно

ниже 0,3 - слабо

Слайд 31

Коэффициент общей ликвидности (Current ratio)

В Эстонии приняты следующие

рекомендации:

1,6 и выше - хорошо

1,2 – 1,59 - удовлетворительно

0,9

– 1,19 – неудовлетворительнониже 0,9 - слабо

Слайд 32

Коэффициент маневренности

Где

NWC (Net Working Capital) –

чистый оборотный капитал

EC (Equity Capital) – собственный капитал

Слайд 33

Чистый оборотный (рабочий) капитал и собственный оборотный капитал

NWC

(Net Working Capital) = оборотное имущество – краткосрочные обязательства

СОК

= Собственный капитал – внеоборотные активы (основное имущество)

Слайд 34

Причины дефицита денежных средств.

Низкая рентабельность продаж, активов и

собственного капитала

Снижение объемов производства и продажи из-за потери покупателей

Иммобилизация

денег в производственных запасах и незавершенном производствеБольшие капитальные затраты, превышающие имеющиеся источники финансирования

Высокие выплаты налогов

Нерациональная дивидендная политика

Высокая доля заемного капитала и связанные с этим значительные выплаты процентов

Слайд 35

Ликвидный денежный поток

показывает изменение в чистой кредитной позиции

предприятия в течение определенного периода (месяца, квартала, года).

Слайд 36

Чистая кредитная позиция

— это разница между суммой кредитов,

полученных предприятием, и величиной денежных средств.

Слайд 38 Лдп увязывает движение денежных средств с эффективностью использования

банковских займов.

Ликвидный денежный поток является показателем избыточного или дефицитного

сальдо денежных средств организации. Его отличие от других показателей ликвидности состоит в том, что коэффициенты ликвидности отражают способность организации погашать свои обязательства перед внешними кредиторами, а ликвидный денежный поток характеризует абсолютную величину денежных средств, получаемых от собственной деятельности. Он является внутренним показателем результативности работы организации и важен как для кредиторов, так и для инвесторов.и

Слайд 39

Длительность оборота денежных средств в днях

Turnover Of Cash

где

средний остаток денежных средств

за расчетный периодДн –число дней в расчетном периоде

Слайд 41

Управление денежными активами

Цель управления денежными активами состоит

в том, чтобы инвестировать избыток денежных средств для получения

прибыли, но одновременно иметь их необходимую величину для выполнения обязательств по платежам

Слайд 43

где b - постоянные издержки, связанные с операциями

с ценными бумагами, ден. ед.

V - потребность в наличных

денежных средствах в рассматриваемом периоде, ден. ед.r - норма доходности по рыночным ценным бумагам в рассматриваемом периоде, в относительной величине

Слайд 44

Модель Баумоля.

модель изменения остатка средств на расчетном

счете, при которой, все поступающие средства от реализации товаров

и услуг предприятие вкладывает в ценные бумаги, затем при истощении запаса денежных средств предприятие продает часть ценных бумаг и пополняет остаток денежных средств до первоначальной величины.

Слайд 47

где σ2- дисперсия чистых ежедневных потоков наличности (мера

разброса этих потоков)

b - постоянные издержки, связанные с операциями

с ценными бумагами, ден. ед.r - норма доходности по рыночным ценным бумагам, в относительной величине

L – нижний предел остатка денежных средств

Слайд 48

Модель Миллера - Орра.

Остаток денежных средств хаотически

меняется до тех пор, пока не достигнет некоего верхнего

предела. Предприятие начинает скупать достаточное количество ликвидных ценных бумаг, чтобы достичь нормального уровня денежных средств. Если предприятие достигает нижнего предела "безопасности", то в этом случае предприятие продает накопленные ценные бумаги и таким образом пополняет запас денежных средств до нормального предела.

Слайд 50

Минимально необходимая потребность в денежных активах

для осуществления текущей

хозяйственной деятельности может быть определена по следующей формуле:

Слайд 51

где ДАmin – минимально необходимая потребность в денежных

активах для осуществления текущей хозяйственной деятельности в предстоящем периоде;

ПРда

– предполагаемый объём платежного оборота по текущим хозяйственным операциям в предстоящем периоде (в соответствии с планом поступления и расходования денежных средств предприятия);Ода – оборачиваемость денежных активов (в разах) в аналогичном по сроку отчётном периоде (она может быть скорректирована с учётом планируемых мероприятий по ускорению оборота денежных средств).

Слайд 52

Минимально необходимая потребность в денежных активах

где ДАк –

остаток денежных активов на конец отчётного периода;

ПРда – планируемый

объём платёжного оборота по текущим хозяйственным операциям в предстоящем периоде;ФРда – фактический объём платежного оборота по текущим хозяйственным операциям в отчётном периоде;

Ода – оборачиваемость денежных активов (в разах) в отчётном периоде.

Слайд 53

Обеспечение рентабельного использования временно свободного остатка денежных активов

может

быть осуществлено за счёт следующих

мероприятий:

согласования с банком условий текущего

хранения остатка денежных средств с выплатой депозитного процента;использование краткосрочных денежных инструментов для временного хранения свободных денежных активов;

использования высокодоходных краткосрочных фондовых инструментов для размещения резерва денежных активов

Уровень доходности ДА > темп инфляции

Слайд 55

Уровень дебиторской задолженности определяется следующими факторами

Вид продукции

Емкость рынка

Степень

насыщенности рынка данной продукцией

Принятая на предприятии система расчетов

Доступность банковских

кредитов и т.п.

Слайд 56

Оборачиваемость дебиторской задолженнсти

(account receivable turnover ratio, ostjatelt raha

laekumise käibesegadus)

Слайд 57

Период погашения дебиторской задолженности

(days sales outstanding,

debitoorse võlgnevuse siduvuse aeg)

Слайд 58

Управление дебиторской задолженностью

состоит в выработке и реализации политики

цен и коммерческих кредитов, направленной на ускорение востребования долгов

и снижения риска неплатежейСлайд 59 Эффективная система управления дебиторской задолженностью включает в себя

следующие факторы :

мотивация менеджеров прямых продаж,

стимулирование клиентов,

совершенствование

договорных условий, построение схемы управления дебиторской задолженностью.

Слайд 60

Программа мотивации менеджеров

основана на системе оплаты их

труда

вознаграждение имеет смысл привязать к тому, как клиент

выполняет свои обязательства по своевременному погашению задолженности.

Слайд 61

Стимулирование клиентов к скорейшей оплате

Предоставление покупателям гибкой

системы скидок, в том числе различные бонусы

Слайд 62

Совершенствование договорных условий

Включение в договор поставки штрафных санкций

в виде пени за просрочку платежа.

Слайд 63

Построение схемы управления дебиторской задолженностью

Утверждение регламента управления дебиторской

задолженностью.

Закрепление за сотрудниками фирмы (например, коммерческого и финансового отдела)

функций по контролю дебиторской задолженности

Слайд 64

«Используем проблему для улучшения дел фирмы…»

Шаг 1.

создание системы прозрачных отношений в разрезе «директор-директор».

Шаг 2.

Компания проводит сравнительный анализ причин задолженностей.

Слайд 66

Шаг 3.

Руководитель регулярно проводит оперативные совещания.

На

них он рассматривает проблемы самих клиентов и проводит сравнительный

анализ причин их задолженностей, а также уделяет время анализу работы своих сотрудников.

Слайд 67

Общие результаты для компании:

руководитель настраивает вместе с

лучшими менеджерами систему управления дебиторской задолженностью;

лучшие менеджеры (вместе

с руководством) ищут ответы на вопросы рынка и клиентов; в фирме формируется более четкая система ориентации на потребности рынка, возрастает командный дух, менеджеры работают эффективнее;

руководство постоянно проводит мониторинг рынка, находится в курсе дел клиентов;

компания готова к переменам на рынке, конкуренции.

Слайд 68

Причины невозврата долга

Причины экономического характера.

Причины "политического" характера.

Форс-мажорные обстоятельства.

Причины недобросовестного характера.

Слайд 71

Оборачиваемость кредиторской задолженности

(accounts payable turnover, kreditoorse võlgnevuse ringluskiiru

Слайд 72

Период погашения кредиторской задолженности

(days payable, kreditoorse võlgnevuse

kestvus päevades)

Слайд 73

Управление кредиторской задолженностью

Во-первых, необходимо определить оптимальную структуру

задолженности для конкретного предприятия и в конкретной ситуации:

составить

бюджет кредиторской задолженности, Слайд 74 разработать систему показателей (коэффициентов), характеризующих, как количественную, так

и качественную оценку состояния и развития отношений с кредиторами

компаниипринять определенные значения таких показателей за плановые.

Слайд 75

Во-вторых, необходимо проводить анализ соответствия фактических показателей их

рамочному уровню, а также анализ причин возникших отклонений.

Слайд 76

В-третьих, должен быть разработан и осуществлен комплекс практических

мероприятий по приведению структуры долгов в соответствие с плановыми

(оптимальными) параметрами.

Слайд 77

Коэффициенты ликвидности

Наиболее часто используемые коэффициенты, связанные с оценкой

кредиторской задолженности предприятия.

Слайд 78

Коэффициент зависимости предприятия от кредиторской задолженности.

Этот коэффициент дает

представление о том, насколько активы предприятия сформированы за счет

кредиторов.

Слайд 79

Коэффициент зависимости от заемного капитала

(Debt ratio, üldine võlaskordaja)

Этот

коэффициент дает представление о том, на сколько активы предприятия

сформированы за счет заемного капитала.

Слайд 80

Коэффициент самофинансирования предприятия.

(Debt equity ratio, võlad omakapitali

suhtes)

позволяет отслеживать не только процент собственного капитала, но и

возможности управления всей компанией.

Слайд 81

Баланс задолженностей.

Данный баланс следует составлять с учетом

сроков двух этих видов задолженностей.

Слайд 83

Коэффициент рентабельности кредиторской задолженности.

характеризует эффективность привлеченных

средств и его особенно целесообразно анализировать по периодам.

Слайд 84

Коэффициент рентабельности кредиторской задолженности

Основные факторы, которые могут влиять

на динамику данного показателя:

изменение сроков возврата,

структура кредиторов,

средние

размеры и стоимость кредиторской задолженности и т. д.Слайд 85 Оптимальные "рамочные" значения основных коэффициентов, характеризующих состояние

кредиторской задолженности на предприятии.

Слайд 87 состоит в обеспечении предприятия запасами, необходимыми для поддержания

производственного процесса, при минимальных затратах

Цель управления запасами

Слайд 88

Задачи управления запасами:

Определение количества единиц запасов, содержащихся на

складе предприятия

Определение количества единиц товаров, которое должно быть заказано

в определенный момент времениОпределение сроков выполнения заказов

Слайд 89

Двойственный характер запасов

Создание запасов

замороженные финансовые

средства

расходы на содержание специально оборудованных помещений

оплата труда

специального персонала постоянный риск порчи, хищения

Отсутствие запасов

потери от простоя производства

потери из-за неудовлетворения спроса

потери от закупки мелких партий по более высоким ценам

Слайд 90

Методы для решения

поставленных задач

ABC-анализ

XYZ-анализ

Формула Вильсона

Анализ динамики продаж и товарных запасов

Слайд 93 Основная модель (модель Уилсона) управления запасами основана на

следующих предпосылках:

Спрос на продукцию приблизительно постоянен

Время поставки заранее известно

Недопустимо

отсутствие запасов Заказ на новую поставку осуществляется один раз в каждом цикле, величина заказа постоянна и заказы выполняются без всяких задержек

Слайд 94

Затраты, связанные с формированием и поддержанием запасов:

затраты приобретения

затраты хранения

Слайд 95

Затраты приобретения

- издержки на выполнение заказа (переписка между

компаниями, телефонные переговоры, доставка продукции и пр.)

Слайд 96

где F - стоимость выполнения одной партии заказа

(ден. ед./заказ)

Q - общая потребность в

сырье на период (нат. ед.)q - размер (объем) запаса (нат. ед.)

Q/q - количество заказов за период

Слайд 97

Затраты хранения

- издержки, связанные с хранением запасов, включая

стоимость самого хранения, капитальные затраты, амортизационные издержки и пр

Слайд 98 где H - затраты по хранению единицы сырья

в запасе (ден. ед./ед.)

q/2 - средний уровень запасов за

период

Слайд 100

Оптимальная партия поставки

Размер поставки, при которой минимизируются общие

расходы по формированию и хранению запасов

Слайд 101

Алгоритмы управления запасами:

1.

где RP - уровень запасов, при

котором делается заказ, ед.

MU - максимальная дневная потребность в

сырье, ед.MD - максимальное число дней выполнения заказа

Слайд 102

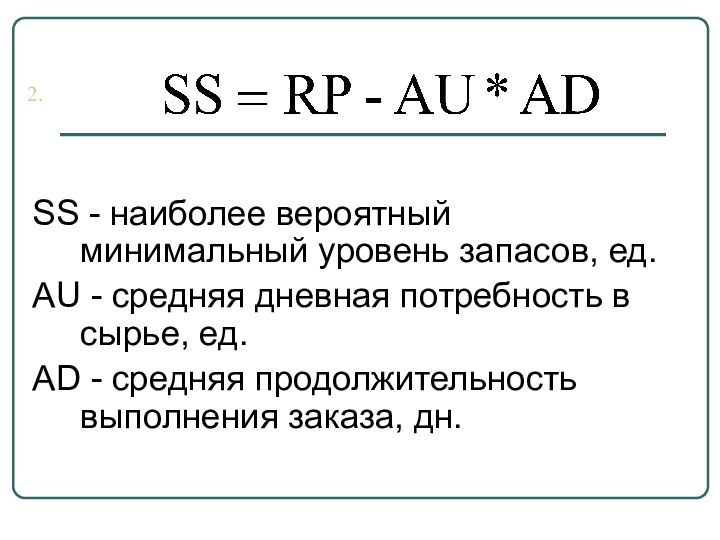

SS - наиболее вероятный минимальный уровень запасов, ед.

AU - средняя дневная потребность в сырье, ед.

AD - средняя продолжительность выполнения заказа, дн.

Слайд 103

MS - максимальный уровень запасов, ед.

LU - минимальная дневная потребность в сырья, ед.

LD - минимальное число дней выполнения заказа

Слайд 104

Формула расчета страхового запаса

Где - страховой

запас

- максимальная дневная отгрузка

- максимальный интервал поставки- среднедневная отгрузка

- средний интервал поставки