Слайд 2

Список литературы:

Войтов А.Г. Деньги: Учеб.пособ.

Деньги, кредит, банки

под ред. Г.Н. Белоглазовой: учебник

Деньги, кредит, банки: учебник/

кол.авторов; под ред. О.И. Лаврушина

Деньги. Кредит. Банки.: Учебник. – 2-е изд., перераб. и доп. /под ред. В.В.Иванова, Б.И. Соколова

Деньги. Кредит. Банки.: Учеб. пособ. для студентов ВУЗов В.А. Челноков .

Деньги. Кредит. Банки. : Учеб.пособие для студентов вузов, обучающихся по направлениям «Экономика» и «Управление» / Е.И. Кузнецова; под ред. Н.Д. Эриашвили

Слайд 3

Деньги, кредит, банки: учебник для студентов вузов/О.В. Корниенко.

Деньги. Кредит. Банки. : Учебник /А.А. Казимагомедов, А.А. Гаджиев.

Деньги. Кредит. Банки.: Учебник для ВУЗов /А.Ю.Казак, М.С. Марамыгин, Е.Н. Прокофьева, Е.Г.Шатковская

Деньги, кредит, банки: учебное пособие/ И.Н. Олейникова

Банковское дело.: О.И. Лаврушин, И.Д. Мамонова, Н.И. Валенцева

Слайд 4

Общая теория денег и кредита: Учебник вузов/Под ред.

академ РАЕН Е.Ф.Жукова – 3-е изд., перераб. и доп.

Деньги. Кредит. Банки. /Под ред. Е.Ф.Жукова- 3-е изд., перераб. и доп.

Воронин В.П., Федосова С.П. Деньги.Кредит. Банки. Учеб.пособие.

Владимирова М.П., Козлов А.И. Деньги. Кредит. Банки. Учеб.пособие.

Селищев А.С. Деньги. Кредит.Банки. –СПб.: Питер

Слайд 5

Нормативная база:

Федеральный закон «О банках и банковской деятельности»

от 2 декабря 1990г., №395-ФЗ

Федеральный закон «О Центральном Банке

Российской Федерации (О Банке России)» от 10 июля 2002г., №86-ФЗ

Федеральный закон от 10.12.2003 № 173-ФЗ "О валютном регулировании и валютном контроле" (в ред. Федеральных законов 30.12.2006 № 267-ФЗ, от 17.05.2007 № 83-ФЗ, от 05.07.2007 № 127-ФЗ)

Положение о безналичных расчетах в Российской Федерации от 3.10.2002 №2-П (в ред. Указаний ЦБ РФ от 22.01.2008 N 1964-У )

Слайд 6

4. Положение о правилах организации наличного денежного обращения

на территории Российской Федерации от 5 января 1998 г.

N 14-П (в ред. Указаний ЦБ РФ от 31.10.2002 N 1201-У)

Слайд 7

Сущность и функции денег, их виды и особенности

В мировой экономике существуют две теории происхождения денег: рационалистическая

и эволюционная.

Согласно рационалистической теории деньги представляют собой результат соглашения между людьми, изобретенные ими как специальный инструмент, используемый для обмена товаров.

Согласно эволюционной теории деньги появились в результате развития обмена товаров независимо от желания людей, когда путем длительного эволюционного процесса из всех них выделился особый товар, выполнявший роль денег.

Слайд 8

Развитие обмена происходило путем смены следующих форм стоимости:

Простая,

или случайная форма стоимости

(1 овца = 1 мешку

пшеницы).

Полная, или развернутая форма стоимости связана с развитием обмена, вызванного первым крупным разделением труда. В связи с множеством товаров-эквивалентов стоимость каждого товара не получала законченного выражения. Происходит выделение одного товара как все общего эквивалента, обмениваемого на другие виды товаров, например, 1 топор = 1 мешку пшеницы, или 1 овце, или 1 паре сапог и т. д.

Слайд 9

Всеобщая форма стоимости в скотоводческих районах — скот,

земледельческих — зерно, на восточных рынках — пряности и

т. д.

Денежная форма стоимости характеризуется тем, что рыночные центры разных регионов интернационализировались в мировой рынок. На роль всеобщего эквивалента выделился один товар благородный металл (золото и серебро).

Слайд 10

Благородные металлы приобрели статус всеобщего эквивалента в силу

наличия следующих качеств:

однородность;

трудность получения в необходимом количестве;

делимость без потери

стоимости;

портативность;

сохраняемость в течение сколь угодно большого промежутка времени.

Слайд 11

Деньги – это особый товар, служащий всеобщим эквивалентом,

выражающий стоимость всех других товаров.

Слайд 12

Функции денег

Деньги как мера стоимости это приравнивание товара

к определённой сумме денег, что даёт количественное измерение стоимости

товара. Стоимость товара, выраженная в деньгах, является его ценой.

Слайд 13

Деньги как средство обращения позволяют платить владельцам ресурсов

и производителям таким товаром (деньгами), который можно использовать для

покупки любого другого товара или услуги. Позволяют избежать неудобств бартерного обмена, сокращая издержки обращения.

Слайд 14

Деньги как средство платежа Эта функция денег возникла

в связи с развитием кредитных отношений, когда движение денег

оторвано от движения товара.

Деньги как средство платежа используются при:

продаже товаров в кредит;

платежах в бюджет;

страховых выплатах и т.д.

Слайд 15

Функция сбережения и накопления, когда деньги временно изымаются

из обращения в целях:

осуществления инвестиций;

получения дополнительного дохода;

проведения сезонных закупок

и др.

Иначе способность денег использовать соответствующую стоимость того, что было продано сегодня для будущей покупки.

Слайд 16

Основным условием выполнения деньгами функции средства накопления является

стабильность их покупательной способности, т.е. способности обмениваться на товары

и услуги.

Стабильная покупательная способность определенного количества денег означает возможность их владельца приобретать неизменный набор товаров и услуг. Покупательная способность денег обратно пропорциональна ценам.

Слайд 17

Функция мировых денег осуществляется в рамках международных экономических

отношений, когда деньги используются :

для определения мировых цен

на товары и услуги;

как международное платежное и расчетное средство;

для формирования валютных резервов отдельных государств и международных финансовых институтов.

Слайд 18

Виды денег

Реальная (внутренняя) стоимость денег – рыночная стоимость

того денежного металла, который пошел на их создание, ее

величина определяется издержками производства денег.

Представительная стоимость денег – способность денежной единицы обмениваться на определенное количество товаров и услуг.

Номинальная стоимость денег – нарицательная стоимость, которая указана на денежных единицах.

Полноценные деньги -номинальная стоимость денежных знаков совпадает с реальной (деньги –товар – золото, серебро).

К неполноценным деньгам относят кредитные и бумажные деньги

Слайд 19

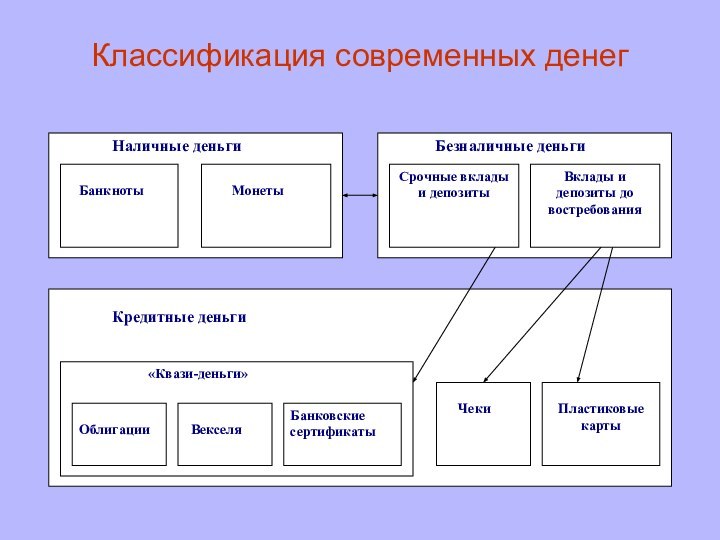

Классификация современных денег

Слайд 20

Монеты служат в качестве разменных денег, позволяют совершать

любые мелкие покупки. Монеты в обращении вводит ЦБ. Обращающиеся

сегодня монеты называются билонными (их номинал не соответствует стоимости металла, из которого они произведены).

Банкноты – это наличные кредитные деньги, представляющие собой обязательство банка, на современном этапе – центрального банка.

Слайд 21

Безналичные деньги – это записи на счетах в

центральном банке или его отделениях (вклады в коммерческих банках

(банковские деньги).

Кредитные деньги возникли в связи с необходимостью выполнения деньгами функции средства платежа.

В своем развитии они прошли следующие этапы: вексель, банкнота, чек, электронные деньги, кредитная карточка.

Слайд 22

Вексель – ценная бумага, которая удостоверяет безусловное денежное

обязательство векселедателя (должника) уплатить до наступления определенного срока обусловленную

сумму денег владельцу векселя (векселедержателю) или по его указанию другим лицам.

Вексельное законодательство по форме различает простой (соло-вексель) и переводной (тратта) вексель.

Слайд 23

Простой вексель – это ценная бумага, содержащая ничем

не обусловленное обязательство векселедателя уплатить определенную сумму векселедержателю или

его приказу в указанный срок.

Переводной вексель - это ценная бумага, содержащая безусловный приказ векселедателя (трассанта), адресованный плательщику (трассату) уплатить определенную сумму третьему лицу (первому векселедержателю, ремитенту) или его приказу в указанный срок.

Слайд 24

Чек – ценная бумага, содержащая ничем не обусловленное

распоряжение чекодателя банку произвести платеж указанной в нем суммы

чекодержателю.

Облигация – ценная бумага, удостоверяющая предоставление на определенный срок денежных средств ее эмитенту, дающая право получить их обратно с каким-либо доходом.

Слайд 25

Банковский сертификат – ценная бумага, удостоверяющая внесение в

банк срочного вклада и дающая право вкладчику по истечении

установленного срока получить обратно сумму вклада и проценты по нему.

Кредитная карта – именной денежный документ, выпущенный кредитным учреждением, который удостоверяет наличие в этом учреждении счёта клиента и даёт право на приобретение товаров и услуг в розничный торговой сети без оплаты наличными деньгами.

Слайд 26

Роль денег в воспроизводственном процессе

облегчают и ускоряют процесс

товарообмена;

обеспечивают экономию общественного богатства (излишки произведенной продукции можно превратить

в деньги);

способствуют достижению оптимальных пропорций в народном хозяйстве (отсутствие сбыта продукции);

позволяют четко соизмерять затраты и прибыль;

способствуют расширению производства за счет возможности привлечения заемных средств;

позволяют перераспределять общественное богатство.

Слайд 27

Денежное обращение: сущность, наличное и безналичное обращение

Слайд 28

Денежное обращение – движение денег во внутреннем экономическом

обороте страны в системе внешних связей в наличной и

безналичной форме, обслуживающие реализацию товаров, услуг, а также не товарные платежи в хозяйстве.

Денежное обращение – непрерывное движение денег в процессе выполнения ими своих функций.

Базовыми категориями денежного обращения являются: денежная единица, денежная масса, денежная система, денежно – кредитная политика.

Слайд 29

Денежная единица – исторически сложившаяся, законодательно закреплённая национальная

единица измерения количества денег, цен товаров и услуг.

Денежная масса

– сумма наличных и безналичных денежных средств, а также другие средства платежа.

Денежная система – форма организации денежного обращения, которая имеет исторический характер и изменяется в соответствие сущностью экономической системы и основами денежно – кредитной политики.

Слайд 30

Денежно – кредитная политика - это анализ экономической

ситуации государства по основным финансово-экономическим показателям, а также прогноз

на следующий год с указанием норм и инструментов.

Слайд 31

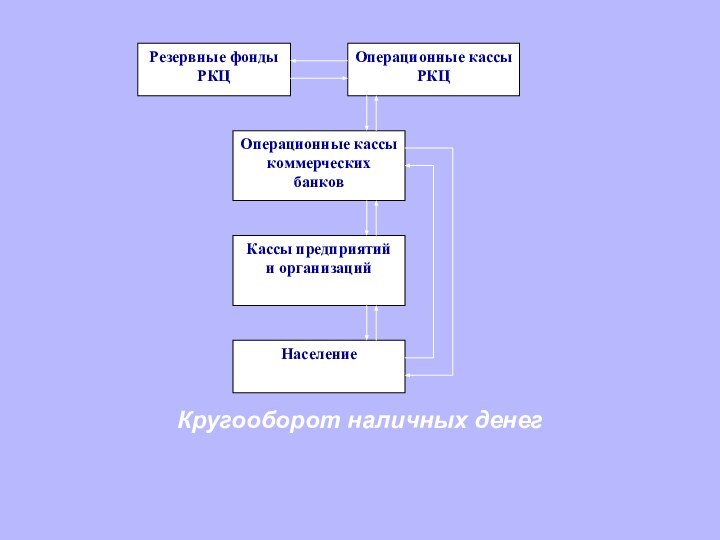

Налично–денежное обращение – движение наличных денег в сфере

обращения и выполнения ими двух функций (средства платежа и

средство обращения).

Наличные деньги используются:

Для кругооборота товаров и услуг;

Для расчётов, не связанных непосредственно с движением товара и услуг (расчётов по выплате зарплаты, премий, пособий, пенсий, по выплате отраслевых возмещений по договорам страхования при оплате ценных бумаг и выплат по ним дохода, по платежам пенсиям, за коммунальные услуги).

Слайд 33

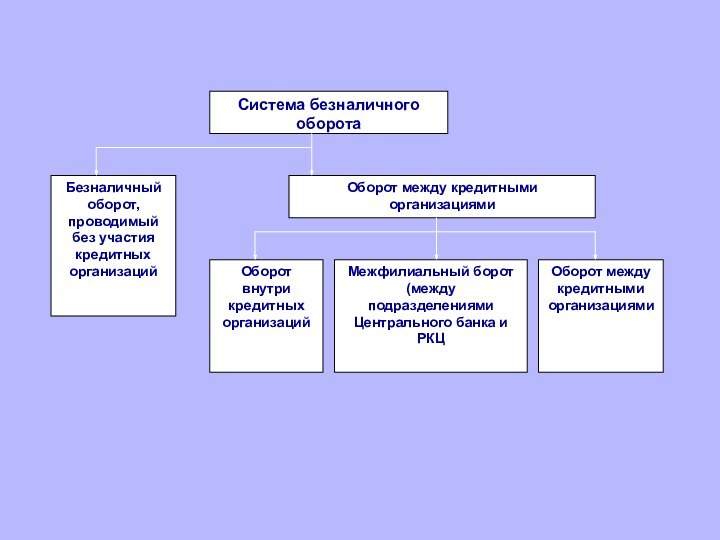

Безналичное обращение – движение стоимости без участия наличных

денег: перечисление денежных средств по счётам кредитных учреждений, зачёт

требований (клиринг).

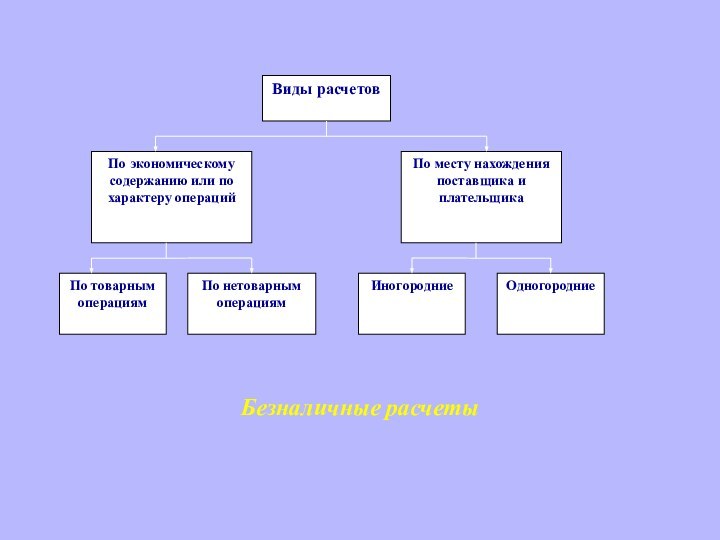

Слайд 35

Согласно ГК РФ применяются следующие формы безналичных расчетов:

расчеты

платежными поручениями;

расчёты чеками;

расчёты платёжными требованиями – поручениями;

расчеты аккредитивами.

Слайд 36

К финансовым документам относятся:

простые и переводные векселя;

чеки;

платежные расписки.

Коммерческие документы включают:

счета-фактуры;

документы, подтверждающие отгрузку или отправку товаров;

страховые документы страховых компаний;

сертификаты.

Слайд 38

Расчеты платежными поручениями — форма безналичных расчетов, при

которой плательщик представляет в обслуживающее его учреждение банка специальный

расчетный документ, содержащий безусловное поручение о перечислении определенной суммы со своего расчетного счета на расчетный счет получателя средств.

Слайд 39

Такие расчеты производятся:

за полученные товары;

за оказанные услуги;

при осуществлении

плановых платежей, при равномерных поставках товаров;

по нетоварным операциям (налоги,

платежи во внебюджетные фонды и т.д.).

Расчеты платежными требованиями-поручениями, представляют собой требование поставщика к покупателю оплатить на основании направленных в обслуживающий банк расчетных и отгрузочных документов стоимость поставленной продукции, выполненных работ и оказанных услуг.

Слайд 40

Банк принимает платежное требование-поручение при наличии денежных средств

на расчетном счете плательщика.

Аккредитив - условное денежное обязательство, принимаемое

банком (банк-эмитент) по поручению плательщика произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (исполняющий банк) произвести такие платежи.

Слайд 41

При расчетах по инкассо банк (банк-эмитент) обязуется по

поручению клиента осуществить действия (за счет клиента) по получению

от плательщика платежа и (или) акцепта платежа.

Банк-эмитент имеет право привлекать для выполнения поручений клиента иной банк.

Слайд 42

Денежная масса. Закон денежного обращения.

Слайд 43

Для анализа изменения количества денег на определённую дату

и за определенной период в финансовой статистике стали использовать

денежные агрегаты – элементы денежной массы, которые различаются по степени ликвидности.

Денежный агрегат (от лат. aggregatus - присоединенный) – показатель, измеряющий объем определенных составляющих денежной массы.

Слайд 44

В России система денежных агрегатов выглядит следующим образом:

Агрегат

М0 включает наличные деньги (как на руках у населения,

так и в кассах предприятий, организаций, банков);

Агрегат М1 = М0 + средства на расчетных и текущих счётах + вклады до востребования банках, чековые вклады. Средства на счётах могут использоваться для платежей в безличной форме через трансформацию в наличные деньги и без перевода на другие счета.

Для расчётов с коммерческих расчётов на этих счетах их владельцы высшие платёжные поручения (преобладающая форма расчётов в РФ) либо чеки аккредитивы. М1 обслуживает операции по реализации ВВП, распределению и перераспределению национального дохода накоплению и потреблению.

Агрегат М2 = М1 + срочные вклады небольших размеров.

Слайд 45

Агрегат М2Х =М1+ срочные вклады небольших размеров в

национальной и иностранной валюте

Агрегат М3 = М2 + срочные

вклады крупных размеров +депозитные и сберегательные сертификаты крупных банков + облигации государственного займа, другие государственные бумаги.

В рамках построения денежно-кредитной политики чаще всего используется агрегат М2, поскольку долговые обязательства, включаемые в состав М3 восполняют недостаток денег лишь временно.

Между агрегатами необходимо равновесие в противном случае происходит нарушение денежного обращения. Практика подсказывает, что равновесие наступает при условии М2 > М1. Оно укрепляется, когда (М2 + М3) > М1.

Слайд 46

Экономическая зависимость между массой денег в обороте, уровнем

цен реализуемых товаров, их количеством и скоростью оборота денег

выражается законом денежного оборота.

Денежная масса в обороте изменяется прямо пропорционально количеству реализуемых товаров и услуг, а также уровню их цен и обратно пропорциональна скорости оборота денег.

Слайд 47

Скорость обращения денег определяется числом оборотов денежной единицы

за известный период.

Скорость обращения денег — показатель интенсификации

движения денег при функционировании их в качестве средства обращения и средства платежа и представляет собой число оборотов денежной массы в год, где каждый оборот обслуживает расходование доходов.

Она измеряется двумя показателями:

количеством оборотов денег в обращении;

продолжительностью одного оборота денежной массы.

Слайд 48

Факторами изменения скорости обращения денег являются:

темпы роста (снижения)

объема производства (при увеличении объемов производства скорость оборота денег

увеличивается);

фазы экономического цикла (во время кризисов скорость обращения денег замедляется);

уровень инфляции.

Величина, обратная скорости обращения характеризует период обращения денег.

Слайд 49

Денежная система Российской Федерации

Слайд 50

Элементы денежной системы:

Денежная единица – установленный в

законодательном порядке денежный знак, служащий для соизмерения и выражения

цен всех товаров и услуг.

Масштаб цен – выбор денежной единицы страны как средства выражения стоимости товаров через весовое содержание денежного металла в этой единице.

Виды денег, являющихся законными платёжными средствами – прежде всего, это кредитные деньги и, в первую очередь, банкноты, разменная монета.

Эмиссионная система – законодательно установленный порядок выпуска и обращения денежных знаков.

Слайд 51

Классификация денежных систем

В зависимости от того, в какой

форме функционировали деньги (как товар – всеобщий эквивалент или

как мера стоимости) различают два типа денежных систем:

система металлического обращения, при которой денежный товар (благородный металл) непосредственно обращается и выполняет все функции денег, а кредитные деньги разменны на металл;

система обращения денежных знаков, когда золото и серебро вытеснены из обращения не разменными на них кредитными и бумажными деньгами.

Слайд 52

В зависимости от металла, который в данной стране

был принят в качестве всеобщего эквивалента, и базы денежного

обращения различают биметаллизм и монометаллизм

Биметаллизм(XVI-XVIIвв.)- денежная система, при которой государство законодательно закрепляет роль всеобщего эквивалента за благородными металлами.

Обычно за золотом и серебром, предусматривая свободную чеканку монет из обоих металлов и их неограниченное обращение.

Монометаллизм - денежная система, при которой один денежный металл (золото или серебро) служит всеобщим эквивалентом при одновременном присутствии в обращении других знаков стоимости (банкноты, казначейский билет, различные монеты), разменные на этот денежный металл (золото или серебро).

Слайд 53

Официальной денежной единицей (национальной валютой) является рубль.

Официальное соотношение

между рублем и золотом или другими ценными металлами не

устанавливается.

Право эмиссии наличных денег, контроль за их обращением и изъятием проводит ЦБ РФ. Курс рубля также определяется ЦБРФ, им же утверждаются образцы банкнот. Банковские и билеты и металлические монеты являются безусловными обязательствами Банка России и обеспечиваются его активами. Они обязательны к приему по нарицательной стоимости на всей территории РФ.

Слайд 54

Платежи на территории РФ осуществляются в виде наличных

и безналичных расчетов. Банк России утверждает образцы платежных документов,

используемых для безналичных расчетов (платежные поручения, векселя, чеки).

Для осуществления эмиссионно-кассового регулирования, кассового обслуживания коммерческих банков и организаций в главных территориальных управлениях Банка России, расчетно-кассовых центрах имеются оборотные кассы по приему и выдаче наличных денег, а также резервные фонды денежных билетов и монет (запасы не выпущенных в обращение билетов и монет).

Слайд 55

Инфляция: сущность и виды, причины и формы проявления

Слайд 56

Инфляция (с лат . inflatio -вздутие) – процесс

обесценения денег, падение их покупательной способности, вызываемое повышением цен,

товарным дефицитом и снижением качества товаров и услуг.

Причины инфляции:

Денежная эмиссия, не покрытая товарной массой;

Дефицит государственный бюджета;

Милитаризация экономики;

Монополизм предприятий;

Механизм налогообложения.

Слайд 57

Основные причины инфляции делятся на две группы:

Денежные (монетарные)

факторы, вызывающие нарушение закона денежного оборота, когда выпуск денег

сверх потребностей в них порождает неоправданное расширение спроса, реакцией на которое является рост цен;

Неденежные факторы, обуславливающие рост издержек производства, который вызывает рост цен, поддерживаемый последующим увеличением денежной массы к их возросшему уровню.

Слайд 58

По причине возникновения:

Инфляция спроса - проявляется в экономической

ситуации, когда совокупные денежные доходы населения и предприятий увеличиваются

быстрее, чем рост реального объема товаров и услуг. Характеризуется кризисом государственных финансов и дефицитом бюджета.

Слайд 59

Инфляция издержек - проявляется в росте цен на

ресурсы, факторы производства, вследствие чего растут издержки производства и

обращения, а также цены на выпускаемую продукцию. Причинами роста цен на ресурсы являются, как правило, изменение мировых цен на ресурсы и снижение курса отечественной валюты, повышение зарплат, снижение производительности труда. Характеризуется диспропорциями хозяйства, циклическим развитием экономики, монополизацией производства и ценообразования. Спад экономики приводит к снижению издержек и постепенно ликвидирует инфляцию.

Слайд 60

По ценовому признаку:

Умеренная (ползучая) инфляция, выражающаяся в постепенном

длительном росте цен, когда среднегодовой темп прироста цен составляет

5-10%;

Не оказывает существенного негативного влияния на экономику. Сбережения остаются прибыльными.

Галопирующая инфляция проявляется в виде скачкообразного роста цен, когда среднегодовой темп прироста цен составляет от 10 до 50%;

Оказывает на экономику негативное влияние. Сбережения убыточны, возрастает риск долгосрочных инвестиций, уровень жизни населения существенно сокращается.

Слайд 61

Гиперинфляция — инфляция с очень высоким темпом роста

цен, когда рост цен превышает 100% в год (МВФ

за гиперинфляцию принимает 50%-й рост цен в месяц).

Для нее характерно отсутствие экономического равновесия, хронический дефицит государственного бюджета, эмиссия национальной валюты, постоянная индексация, систематическое снижение курса национальной валюты.

Слайд 62

Стагфляция – инфляция, сопровождаемая стагнацией (застоем) производства и

высоким уровнем безработицы в стране. Одновременное повышение уровня цен

и безработицы.

Причины стагфляции:

структурное несовершенство рынка и отсутствие конкуренции, так как у монополий отсутствуют стимулы для снижения издержек;

инфляционные ожидания, когда владельцы факторов производства начинают завышать стоимость своих услуг, ожидая возможное падение доходов из-за инфляции.

Слайд 63

Антиинфляционная политика в современной России

Слайд 64

Антиинфляционная политика – это комплекс государственных мер по

ограничению инфляции путем регулирования денежно-кредитной и других сфер экономики.

Ее целью является ослабление негативных социально-экономических последствий инфляции.

Методы регулирования инфляции основываются на следующих позициях:

спрос;

доходы;

производство.

Слайд 65

Денежные реформы – это упорядочение денежной системы путем

изменения стоимости или замены обращающейся денежной единицы, проводимое государством

для восстановления равновесия между денежной и товарной массой.

Существуют следующие виды денежных реформ:

Нуллификация – объявление государством обесценившихся старых денежных знаков недействительными и выпуск новых бумажных денежных знаков в меньшем количестве.

Слайд 66

Деноминация – (изменение масштаба цен, т.е. повышение покупательной

способности национальной денежной единицы), которая достигается за счет зачеркивания

нулей на товарных ценах.

Девальвация - снижение официального курса национальной валюты по отношению к иностранной.

Ревальвация (реставрация) – восстановление стоимостного содержания денежной единицы до прежней величины.

Слайд 67

Основным государственными мерами по подавлению инфляции является антимонопольная

политика, усиление конкуренции, расширение объема производства, изменение процентных ставок.

Слайд 69

Валютная система – форма организации и регулирования валютных

отношений, закрепленная национальным законодательством или межгосударственными соглашениями.

Валютные отношения –

разновидность денежных отношений, возникающих при функционировании денег в международном обороте.

Различают:

- национальную;

- мировую;

- региональную валютные системы.

Слайд 70

Структуру мировой (и региональной) валютной системы можно представить

следующим образом:

- виды денег, выполняющих функции международного платежного и

резервного средства,

- межгосударственное регулирование валютных ограничений и условий валютной конвертируемости,

- межгосударственная регламентация режимов валютного курса,

Слайд 71

- межгосударственное регулирование международной валютной ликвидности,

- режим мировых

рынков валюты и золота,

- международные валютно-кредитные организации, осуществляющие межгосударственное

регулирование валютных отношений (Международный валютный фонд (МВФ), Европейский валютный институт).

Слайд 72

Первая мировая валютная система (Парижская), юридически оформленная межгосударственным

соглашением на Парижской конференции (1867), была основана на золотомонетном

стандарте.

Вторая мировая валютная система (Генуэзская) была основана на золотодевизном стандарте. Она была оформлена межгосударственным соглашением на Генуэзской международной экономической конференции (1922г.)

Третья мировая валютная система получила название Бреттон-Вудской, принятой на Международной валютно-финансовой конференции ООН в 1944г.

Слайд 73

При золотомонетном стандарте исчисление цен товаров осуществляется в

золоте.

При золотослитковом стандарте в обращении отсутствуют золотые монеты и

их свободная чеканка. Обмен банкнот и других неполноценных денег производятся только на золотые слитки весом 12,5 кг, для чего требовалось предъявлять в банк довольно крупную сумму денег.

При золотовалютном (золотодевизном) стандарте банкноты обмениваются на девизы, т.е. на иностранную валюту, разменную на золото.

Страны, не имеющие своего золотого запаса, ставили в зависимость объем выпуска национальных валют от золотого запаса стран с золотослитковым стандартом.

Слайд 74

Основные черты Бреттон–Вудской валютной системы:

Функция мировых денег, по–прежнему

сохраняется за золотом в той мере, в какой оно

продолжало быть средством окончательных расчётов между странами и всеобщим воплощением общественного богатства;

Наряду с золотом в качестве международных платёжных средств, резервных (ключевых) валют в международном обороте использовались национальные денежные единицы $ США и в значительном меньшем объёме £ Великобритании;

Слайд 75

3.Резервные валюты могли обмениваться на золото. Цена золота

на свободных рынках складывалась на базе официальной цены и

до 1968г. почти не откланялась от неё;

4.Приравнивание валют друг к другу и их взаимный обмен осуществлялся на основе официально согласованных странами, членами МВФ валютных паритетов , выраженных в золоте и в $ США.

5.Рыночные курсы валют не должны были откланяться от фиксированных долларовых паритетов этих валют более, чем на 1%, т.е. все валюты жёстко привязывались к доллару;

Слайд 76

6.Обратимые национальные валюты свободно обменивались на валютных рынках

на $ и одна на другую по курсам, которые

могли колебаться в указанных выше пределах;

7.Межгосударственное регулирование валютных отношений стран осуществлял МВФ;

8.В целях смягчения кризиса отдельных валют государства прибегали в отдельных случаях к взаимопомощи, которая осуществлялась путём предоставления странами друг другу через механизм МВФ и другими путями кредита в иностранной валюте для финансирования платёжного баланса.

Слайд 77

С 1 августа 1971г. был прекращён обмен доллара

на золото и отменена официальная долларовая цена золота, роль

резервных валют стали выполнять марка и японская йена.

На смену Бреттон–Вудской денежной системе пришла Ямайская, оформленная Соглашением стран членов МВФ в Кингстоне в 1976 г.

В Ямайской валютной системе была отменена официальная цена золота (демонетизация золота). Однако золото осталось международным резервным средством.

Слайд 78

Роль мировых денег была передана новой форме мировых

кредитных денег – СДР (или бумажное золото) – специальные

права заимствования (Special Drawing Rights), которые были созданы в 1969г. СДР – это безналичные деньги в виде записи на счетах страны в МВФ.

В 1979г. была создана европейская валютная система, которая включал в себя создание Европейского валютного союза и план перехода на единую валюту.

Слайд 79

Требования конвертации заключаются в следующем: каждая страна должна

была придерживаться определенных жестких параметров развития национальных экономик. т.е.

государственный долг должен быть не более 60% ВВП, дефицит государственного бюджета в пределах 3%, контроль за низкой инфляцией, поддержание стабильного обменного курса и ставки банковского процента.

Слайд 80

ЕВС – международная (региональная) валютная система – совокупность

экономических отношений, связанных с функционированием валюты в рамках экономической

интеграции; государственно-правовая форма организации валютных отношений стран.

Цели создания ЕВС: обеспечить достижения экономической интеграции; создать зону европейской стабильности с собственной валютой в противовес Ямайской валютной системы, основанной на долларовом стандарте; оградить «Общий рынок» от экспансии $.

Слайд 81

Валютная система России

Сформирована в соответствии с Уставом МВФ.

Основные элементы системы оформлены в Законе «О валютном регулировании

и валютном контроле».

Слайд 82

Согласно закону валюта РФ включает находящиеся в обращении

в качестве законного средства наличного платежа банкноты и монеты

Банка России, а также средства на банковских счетах и в банковских вкладах.

Валютные резервы России включают запасы валюты ЦБ РФ и Министерства финансов РФ в наличной форме, в виде депозитов в банках-нерезидентах, а также ценных бумаг, выпущенных нерезидентами. В официальные валютные резервы не входят остатки в инвалюте на корсчетах банков-резидентов в ЦБ РФ.

Слайд 83

Осуществляя регулирование международной ликвидности России, ЦБ РФ стремится

поддерживать международные резервы на уровне, достаточном для обеспечения трехмесячного

импорта плюс погашения международной задолженности РФ на предстоящий год.

В июле 1992г. был установлен режим «плавающего» валютного курса, управляемого Центральным банком посредством валютных интервенций.

Слайд 84

Курс доллара к рублю устанавливается на основе котировок

текущего рабочего дня биржевого и внебиржевого сегментов внутреннего валютного

рынка, а курсы других валют рассчитываются методом кросс-курса на основе официального курса доллара к рублю и котировок валют к доллару либо на международных валютных рынках текущего рабочего дня, либо на основе официальных курсов доллара к этим валютам.

Слайд 85

Органами валютного регулирования в РФ является ЦБ РФ

и Правительство РФ.

Банк России устанавливает единые формы учета и

отчетности по валютным операциям, порядок и сроки их представления, а также готовит их, опубликовывает информацию по валютным операциям.

Слайд 86

Валютный контроль в России осуществляется Правительством РФ, органами

и агентами валютного контроля. Органами валютного контроля являются ЦБ

РФ, федеральные органы исполнительной власти, уполномоченные Правительством РФ. Агентами валютного контроля являются уполномоченные банки. Контроль за осуществлением валютных операций кредитными организациями, а также валютными биржами осуществляет ЦБ РФ.

Слайд 87

Платежный баланс Российской Федерации

Слайд 88

Платежный баланс – балансовый счет международных операций –

стоимостное выражение всего комплекса мирохозяйственных связей страны в форме

соотношения показателей вывоза и ввоза товаров, услуг, капиталов.

Слайд 89

Состояние платежного баланса активно воздействует на текущий рыночный

курс(воздействуя на спрос и предложения национальной валюты, являясь фактором

его определяющим) национальной валюты, который через обратные связи влияет на экспортно-импортные потоки, движение капитала и на структуру экономики в целом.

Балансовый счет международных операций страны представляет собой количественное и качественное стоимостное выражение масштабов структуры и характера внешнеэкономических операций страны, ее участия в мировом хозяйстве.

Слайд 90

В платежном балансе может быть

активное сальдо –

поступления > платежи;

пассивное сальдо – платежи > поступления.

Для

стран, отстающих от лидеров по уровню экономического развития Активный торговый баланс необходим как источник валютных средств для оплаты импорта лицензий, доходов от иностранных инвестиций и других международных обязательств

Пассивный торговый баланс нежелателен и оценивается как признак слабости мирохозяйственных позиций страны

Слайд 91

Факторы, влияющие на платежный баланс:

рост заграничных государственных расходов

циклические

колебания экономики

милитаризация экономики

усиление международной финансовой взаимозависимости

изменения в международной торговле

инфляция

Слайд 92

Платежный баланс подразделяется на два больших раздела:

счет текущих

операций (current account balance);

счет операций с капиталом и финансовыми

инструментами (capital and financial account)

Платежный баланс по текущим операциям включает: торговый баланс и «невидимые» операции. В случае, если экспорт > импорта, торговый баланс сводится с профицитом, в обратном случае - с дефицитом

Слайд 93

Торговый баланс- соотношение стоимости экспорта и импорта товаров.

Невидимые операции – операции, не относящиеся к экспорту или

импорту товаров, представленные движением доходов от инвестиций. Сделки военного характера, односторонние переводы. В их составе выделяют: услуги, доходы от инвестиций и односторонние переводы.

Односторонние операции включают:

государственные операции – субсидии другим странам по линии экономической помощи;

частные операции – переводы иностранных рабочих, специалистов на родину

Слайд 94

Баланс движения капиталов и кредитов выражает соотношение вывоза

и ввоза государственных и частных капиталов, предоставленных и полученных

международных кредитов. По экономическому содержанию эти операции делятся на 2 категории: международное движение предпринимательского капитала и международное движение ссудного капитала.

Слайд 95

В статье «Ошибки и пропуски» отражаются данные статистической

погрешности и неучтенных операций.

Счет официальных резервов - третья

часть платежного баланса, где отражаются операции по купле-продаже иностранной валюты, золота и других активов, осуществляемые ЦБ и правительственными органами с целью урегулирования несбалансированности платежных балансов, поддержание курса национальной валюты.

Слайд 96

Суммирование первого и второго разделов баланса, а также

статьи "Ошибки и пропуски" позволяет подвести итоговый баланс, который

может иметь либо положительное, либо отрицательное сальдо.

Слайд 97

Кредит, его функции и роль в рыночной экономике

Слайд 98

Кредит как экономическая категория представляет экономические отношения по

поводу перераспределения свободных денежных средств на условиях возвратности, срочности

и платности.

Слайд 99

Роль кредита характеризуется результатами его применения для экономики,

государства и населения, а также особенностями методов, с помощью

которых эти результаты достигаются.

Кредит, используемый для возвратного предоставления средств, влияет на процессы производства, реализации и потребления продукции и на сферу денежного оборота.

Слайд 100

Принципы кредита:

срочность;

возвратность;

платность – соотношение спроса и предложения на

рынке ссудных капиталов;

целевая направленность;

обеспеченность.

Слайд 101

Функции кредита

перераспределительная функция

(свободные денежные капиталы предприятий личного сектора

и государства аккумулируются и превращается в ссудный капитал, который

передаётся за плату во временное пользование через кредитный механизм).

Слайд 102

- функция экономии издержек обращения

Возникающий временный разрыв между

поступлением и расходованием средств часто создает недостаток ресурсов, который

может покрываться кредитом.

- функция ускорения концентрации капитала является необходимым условием стабильности развития экономики и поддержания инвестиционной и деловой активности предпринимателей.

Слайд 103

функция обслуживания товарооборота

заключается в том, что в сферу

денежного обращения в условиях дефицита денежных ресурсов вводятся в

оборот такие инструменты, как векселя, чеки и т.д., что обеспечивает замену наличных денег безналичными операциями, ускоряет механизм расчетов на рынке.

- функция ускорения НТП сокращает временной разрыв между вложением и отдачей средств.

Слайд 104

- функция кредитного регулирования экономики

это совокупность мероприятий, осуществляющих

государством для изменений объёма и динамики кредита в целях

воздействия на хозяйственные процессы.

Слайд 105

В зависимости от того, кто в кредитной сделке

является кредитором, выделяются следующие формы кредита:

Банковская;

Хозяйственная (коммерческая);

Государственная;

Международная;

Гражданская (частная,

личная).

Слайд 106

В России кредиты классифицируются в зависимости от:

• стадий

воспроизводства, обслуживаемых кредитом;

• отраслевой направленности;

• объектов кредитования;

• его обеспеченности;

•

срочности кредитования;

• платности и др.

Слайд 107

Коммерческий и банковский кредит. Принципы банковского кредитования

Слайд 108

Кредит выступает в двух основных формах:

- коммерческого;

- банковского.

Коммерческий

кредит – предоставляется одними предприятиями другим в виде продажи

товара с отсрочкой платежа. Орудие коммерческого кредита – вексель.

Главная цель коммерческого кредита— ускорение процесса реализации товаров с целью получения заключенной в них прибыли. Необходимо отметить и тот факт, что процент по коммерческому кредиту входит в цену товара и сумму векселя.

Слайд 109

Банковский кредит предоставляется банками владельцам денежных средств в

виде денежных ссуд.

Сфера использования банковского кредита шире, если

коммерческий кредит обслуживает лишь обращение товаров, то банковский кредит при накоплении капитала превращает его в часть денежных доходов и сбережений всех слоёв общества. Банковский кредит носит двойственный характер, выступая то как ссуда капитала, когда заёмщики используют его для увеличения объёма функционирующего капитала, то в виде ссуды денег(платёжных средств), необходимых для погашения долговых обязательств.

Слайд 110

По кредитному договору банк или иная кредитная организация

(кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере

и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты по ней. Договор является консенсуальным, возмездным, двусторонне обязывающим.

Кредитный договор считается заключенным с момента достижения сторонами соглашения по всем существенным условиям, т.е. является консенсуальным.

Слайд 111

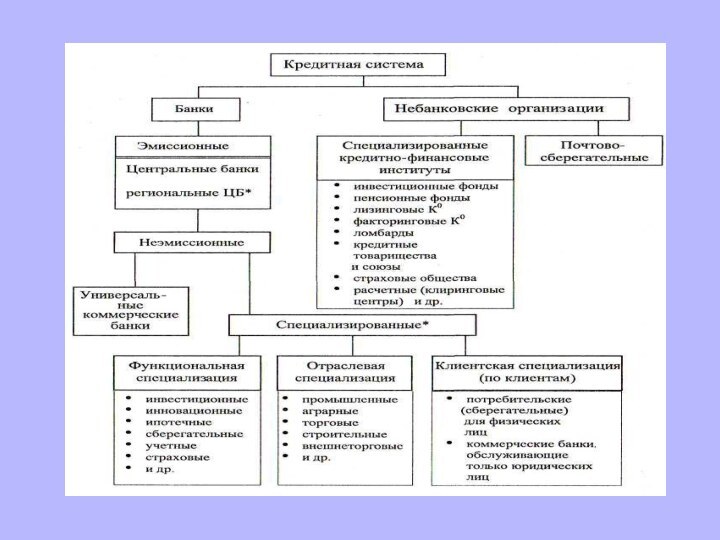

Кредитная система Российской Федерации

Слайд 112

КРЕДИТНАЯ СИСТЕМА - совокупность кредитных отношений, форм и

методов кредитования, а также система кредитных учреждений.

Слайд 114

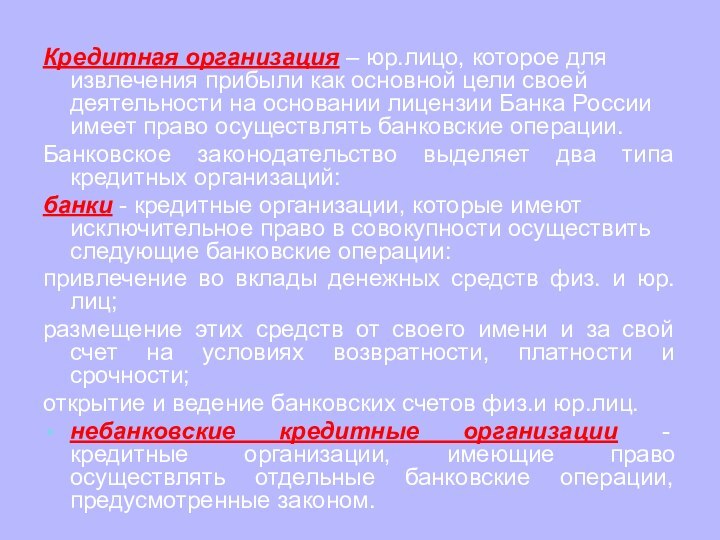

Кредитная организация – юр.лицо, которое для извлечения прибыли

как основной цели своей деятельности на основании лицензии Банка

России имеет право осуществлять банковские операции.

Банковское законодательство выделяет два типа кредитных организаций:

банки - кредитные организации, которые имеют исключительное право в совокупности осуществить следующие банковские операции:

привлечение во вклады денежных средств физ. и юр.лиц;

размещение этих средств от своего имени и за свой счет на условиях возвратности, платности и срочности;

открытие и ведение банковских счетов физ.и юр.лиц.

небанковские кредитные организации - кредитные организации, имеющие право осуществлять отдельные банковские операции, предусмотренные законом.

Слайд 115

Банковская система Российской Федерации

Слайд 116

Банковская система – это составляющая кредитной системы, представленная

множеством банков, где существенную роль играют национальные банки страны,

регулирующие деятельность коммерческих банков.

Слайд 117

В зависимости от взаимосвязей банков и характера выполняемых

ими функций различают два типа построения банковской системы:

одноуровневую

(распределительную, централизованную);

двухуровневую.

В одноуровневой системе центральный банк выполняет все функции банков, выступая единым кредитно-расчетным и валютным центром. Такая организация банковской системы характерна для командно-административной системы.

Слайд 118

В странах с рыночной экономикой действует двухуровневая банковская

система, для которой характерно строгое разделение функций центрального и

коммерческих банков.

Двухуровневая система состоит из трех элементов: центрального банка; коммерческих банков; учреждений банковской инфраструктуры, осуществляющих информационное, методическое, научное и кадровое обеспечение банковской деятельности.

Слайд 119

В России до 1990г. функционировала одноуровневая банковская система.

С возникновением коммерческих банков в 1988г. началось формирование двухуровневой

банковской системы.

Основные принципы функционирования банковской системы России:

принцип двухуровневой структуры банковской системы;

принцип универсальности банков.

Слайд 120

Особенности организации работы банковского сектора России заключаются в

следующем:

достаточно большое число кредитных институтов;

концентрация активов у крупнейших банков;

неравномерность

территориального размещения субъектов банковского рынка;

внедрение на банковский рынок небанковских кредитных организаций;

локальный характер банковских рынков (нет развитой филиальной сети).

Слайд 121

Структура банковской системы России

Слайд 122

Центральный банк Российской Федерации, его основные цели и

функции

Слайд 123

Центральный Банк – денежно-кредитное учреждение, находящееся на верхнем

уровне двухуровневой банковской системы и выполняющее задачи эмиссионного центра

страны, «банка банков», банка правительства, главного расчетного центра страны и органа регулирования экономики.

Слайд 124

Деятельность ЦБ РФ ориентирована на выполнение трех основных

целей:

защита и обеспечение устойчивости рубля;

развитие и укрепление банковской системы

Российской Федерации;

обеспечение эффективного и бесперебойного функционирования платежной системы

Слайд 125

Функции Банка России

1)разрабатывает и проводит единую государственную денежно-кредитную

политику;

2) монопольно осуществляет эмиссию наличных денег и организует наличное

денежное обращение;

3) является кредитором последней инстанции для кредитных организаций;

4) устанавливает правила осуществления расчетов в Российской Федерации;

5) устанавливает правила проведения банковских операций;

Слайд 126

6) осуществляет эффективное управление золотовалютными резервами Банка России;

7)

принимает решение о государственной регистрации, лицензировании и ликвидации кредитных

организаций;

8) осуществляет надзор за деятельностью кредитных организаций и банковских групп;

9) регистрирует эмиссию ценных бумаг кредитными организациями;

10) организует и осуществляет валютное регулирование и валютный контроль;

Слайд 127

11) определяет порядок осуществления расчетов с международными организациями,

иностранными государствами, а также с юридическими и физическими лицами;

12)

устанавливает правила бухгалтерского учета и отчетности для банковской системы;

13) устанавливает и публикует официальные курсы иностранных валют по отношению к рублю;

14) принимает участие в разработке и составлении прогноза платежного баланса Российской Федерации;

15) устанавливает порядок и условия осуществления валютными биржами деятельности по организации проведения операций по покупке и продаже иностранной валюты;

16) проводит анализ и прогнозирование состояния экономики.

Слайд 128

Коммерческие банки и их основные операции

Слайд 129

Коммерческий банк – денежно-кредитное предприятие, находящееся на нижнем

уровне двухуровневой банковской системы и занимающееся оказанием на платной

(коммерческой) основе банковских услуг физ. и юр. лицам в условиях рыночной конкуренции с другими коммерческими банками.

Слайд 130

Операции коммерческого банка можно условно разделить на три

основные группы:

• пассивные операции (привлечение средств);

• активные операции (размещение

средств);

• активно-пассивные (посреднические, трастовые и пр.) операции

Слайд 131

К пассивным операциям банка относят:

привлечение средств на расчетные

и текущие счета юридических и физических лиц;

открытие срочных счетов

граждан, предприятий и организаций;

выпуск ценных бумаг;

займы, полученные от других банков, и т. д.

По экономическому содержанию пассивные операции делятся на:

• депозитные, включая получение межбанковских кредитов;

• эмиссионные (размещение паев или ценных бумаг банка).

Слайд 132

Активные операции банка по экономическому содержанию делят на:

•

ссудные (учетно-ссудные);

• расчетные;

• кассовые;

• инвестиционные и фондовые;

• гарантийные.

Слайд 133

КАССОВЫЕ ОПЕРАЦИИ - операции по приему и выдаче

наличных денежных средств.

ИНВЕСТИЦИОННЫЕ ОПЕРАЦИИ - операции по инвестированию

банком своих средств в ценные бумаги и паи небанковских структур в целях совместной хозяйственно-финансовой и коммерческой деятельности, а также размещенные в виде срочных вкладов в других кредитных организациях.

ФОНДОВЫЕ ОПЕРАЦИИ - операции с ценными бумагами (помимо инвестиционных).

ГАРАНТИЙНЫЕ ОПЕРАЦИИ - операции по выдаче банком гарантии (поручительства) уплаты долга клиента третьему лицу при наступлении определенных условий; приносят банкам доход также в виде комиссионных.

Слайд 134

В соответствии с российским банковским законодательством коммерческие банки

вправе производить следующие сделки:

• выдачу поручительств за третьих лиц,

предусматривающих исполнение обязательств в денежной форме;

• приобретение права требования по исполнению обязательств от третьих лиц в денежной форме;

• оказание консультационных и информационных услуг;

• предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

• лизинговые операции.

Слайд 135

Международные кредитно-финансовые организации

Слайд 136

Институциональная структура МВКО включает многочисленные международные организации, которые

носят название международных финансовых институтов.

Целью создания этих организаций

является развитие сотрудничества и обеспечение целостности и стабилизации всемирного хозяйства.

МВФ, группа Всемирного Банка, Всемирная торговая организация, ОЭСР, Парижский клуб стран кредиторов, Лондонский клуб кредиторов

Слайд 137

Цели создания международных финансовых институтов:

объединить усилия мирового сообщества

в целях стабилизации мировой экономики;

осуществить межгосударственное регулирование;

совместно координировать и

разрабатывать стратегию кредитно-финансовой политики.

степень участия страны в международных финансовых институтах определяется величиной взноса в капитал.

Слайд 138

МВФ – институциональная основа мировой валютной системы, учрежден

в 1944г.

Основными функциями МВФ являются:

содействие развитию международной

торговли и валютного сотрудничества;

поддержание устойчивости валютных паритетов и устранение валютных ограничений;

предоставление кредитных ресурсов любым странам-участницам для выравнивания платежных балансов.

Слайд 139

Группа Всемирного Банка – специализированное финансовое учреждение ООН,

в состав которого входят:

Международный Банк Реконструкции и Развития (МБРР);

Международная

Ассоциация Развития (МАР);

Международная Финансовая Корпорация (МФК);

Многостороннее Агентство по гарантированию инвестиций (МАГИ).

Слайд 140

Всемирный Банк – крупнейший в мире инвестиционный институт

(борьба с бедностью и отсталостью, стимулирование экономического роста и

рыночных отношений в странах с переходной экономикой)

Слайд 141

Международный банк реконструкции и развития (МБРР)– головной институт

в составе группы учрежден в рамках Бреттон-Вудской системы в

1944г.

Слайд 142

Международная финансовая корпорация (МФК) (IFC) – член группы

ВБ создана для стимулирования деятельности частного сектора экономики в

развивающихся странах без получения правительственных гарантий.

Международная ассоциация развития (MAP) создана для оказания помощи беднейшим из развивающихся стран, которые не в состоянии брать займы у МБРР.

Слайд 143

Международный центр по урегулированию инвестиционных споров (МЦУИС) создан

для стимулирования расширения инвестиций путем обеспечения условий для проведения

примирительных и арбитражных переговоров между правительствами стран и иностранными инвесторами.

Слайд 144

Многостороннее агентство по гарантированию инвестиций (МАГИ) создано для

оказания помощи развивающимся странам в привлечении частных иностранных инвестиций

посредством предоставления инвестором гарантий (гарантии покрывают до 90% объема инвестиций) от политических рисков: экспроприации, военных действий и гражданских беспорядков, нарушений условий контрактов и т.п.

Слайд 145

ЕБРР учрежден 29.05.1990г., учредители – 40 стран Европы.

Членами могут быть все члены МВФ.

Основная задача банка –

содействие переходу европейских постсоциалистических стран к рыночной экономике и развитию предпринимательской инициативы.