Слайд 3

УДК 330

ББК 65.291.9-21

Ф59

Электронный учебно-методический комплекс по дисциплине «Финансовый менеджмент» подготовлен в рамках

инновационной образовательной программы «Создание института экономики и управления в

рамках СФУ как инновационно-образовательной системы непрерывного экономического и бизнес-образования, ориентированной на качественно новый уровень профессиональных компетенций», реализованной в ФГОУ ВПО СФУ в 2007 г.

Рецензенты:

Красноярский краевой фонд науки;

Экспертная комиссия СФУ по подготовке учебно-методических комплексов дисциплин

Ф59 Финансовый менеджмент. Презентационные материалы. Версия 1.0 [Электронный ресурс] : наглядное пособие / А. В. Григорьев, С. Л. Улина, И. Г. Кузьмина, Е. А. Шнюкова. – Электрон. дан. (3 Мб). – Красноярск : ИПК СФУ, 2008. – (Финансовый менеджмент : УМКД № 195-2007 / рук. творч. коллектива С. Л. Улина). – 1 электрон. опт. диск (DVD). – Систем. требования : Intel Pentium (или аналогичный процессор других производителей) 1 ГГц ; 512 Мб оперативной памяти ; 3 Мб свободного дискового пространства ; привод DVD ; операционная система Microsoft Windows 2000 SP 4 / XP SP 2 / Vista (32 бит) ; Microsoft PowerPoint 2003 или выше.

ISBN 978-5-7638-1247-3 (комплекса)

ISBN 978-5-7638-1246-6 (пособия)

Номер гос. регистрации в ФГУП НТЦ «Информрегистр» 0320802607 от 06.12.2008 г. (комплекса)

Номер гос. регистрации в ФГУП НТЦ «Информрегистр» 0320802608 от 06.12.2008 г. (пособия)

Настоящее издание является частью электронного учебно-методического комплекса по дисциплине «Финансовый менеджмент», включающего учебную программу, учебное пособие, сборник заданий для практических занятий, методические указания по самостоятельной работе, контрольно-измерительные материалы «Финансовый менеджмент. Банк тестовых заданий».

Представлена презентация (в виде слайдов) теоретического курса «Финансовый менеджмент».

Предназначено для студентов направлений подготовки бакалавров 080500.62 «Менеджмент», 080100.62 «Экономика», 080300.62 «Прикладная экономика» укрупненной группы 080000 «Экономика и управление».

© Сибирский федеральный университет, 2008

Рекомендовано к изданию Инновационно-методическим управлением СФУ

Разработка и оформление электронного образовательного ресурса: Центр технологий электронного обучения информационно-аналитического департамента СФУ; лаборатория по разработке мультимедийных электронных образовательных ресурсов при КрЦНИТ

Содержимое ресурса охраняется законом об авторском праве. Несанкционированное копирование и использование данного продукта запрещается. Встречающиеся названия программного обеспечения, изделий, устройств или систем могут являться зарегистрированными товарными знаками тех или иных фирм.

Подп. к использованию 22.09.2008

Объем 3 Мб

Красноярск: СФУ, 660041, Красноярск, пр. Свободный, 79

Слайд 4

Оглавление

Модуль 1. Цели и содержание финансового менеджмента

Модуль 2.

Принятие решений в области инвестиций

Модуль 3. Принятие решений в

области финансирования

Модуль 4. Краткосрочная финансовая политика

Модуль 5. Финансовое планирование и бюджетирование

Слайд 5

Модуль 1

Цели и содержание финансового менеджмента

Слайд 6

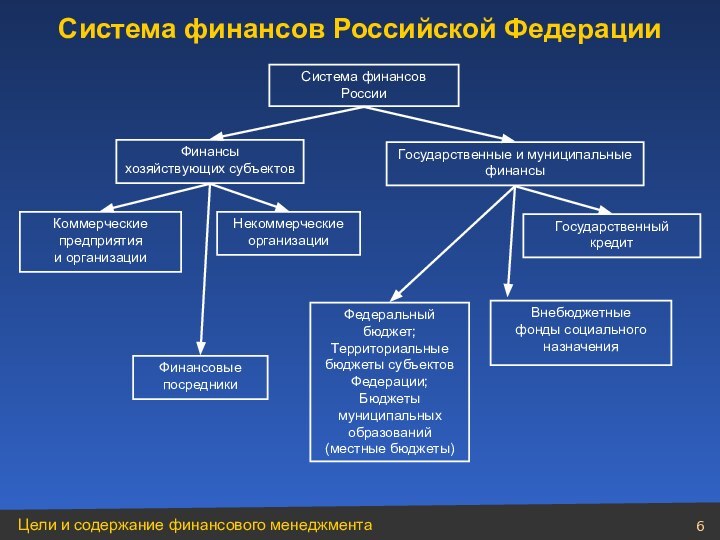

Система финансов России

Финансы

хозяйствующих субъектов

Государственные и муниципальные финансы

Коммерческие

предприятия

и

организации

Некоммерческие

организации

Финансовые

посредники

Государственный

кредит

Федеральный бюджет;

Территориальные бюджеты субъектов Федерации;

Бюджеты муниципальных

образований

(местные бюджеты)

Внебюджетные

фонды социального

назначения

Система финансов Российской Федерации

Слайд 7

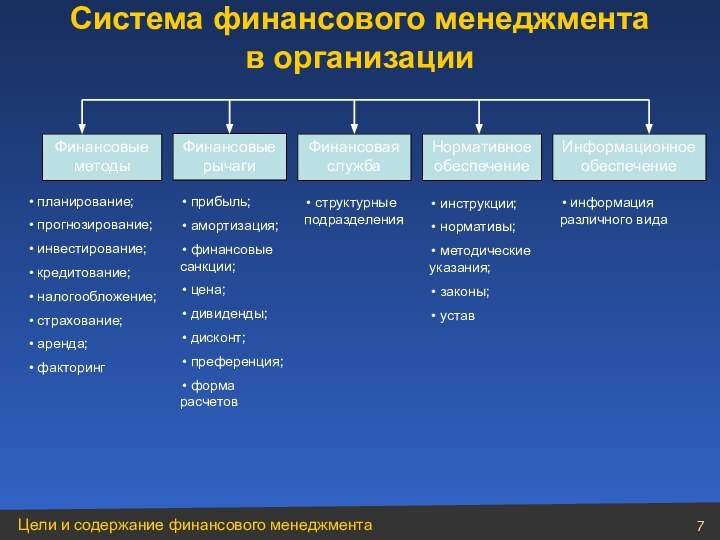

Финансовые методы

Финансовые рычаги

Финансовая служба

Нормативное обеспечение

Информационное обеспечение

планирование;

прогнозирование;

инвестирование;

кредитование;

налогообложение;

страхование;

аренда;

факторинг

прибыль;

амортизация;

финансовые санкции;

цена;

дивиденды;

дисконт;

преференция;

форма расчетов

структурные подразделения

инструкции;

нормативы;

методические указания;

законы;

устав

информация различного вида

Система финансового менеджмента

в организации

Слайд 8

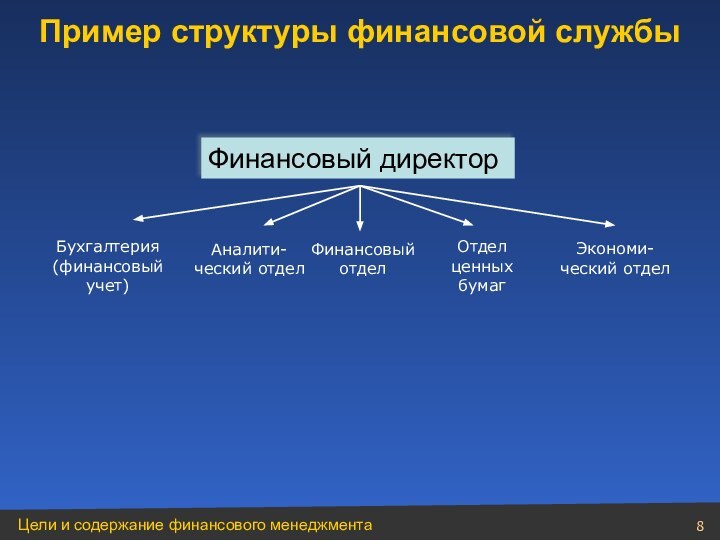

Бухгалтерия (финансовый учет)

Аналити-ческий отдел

Финансовый отдел

Отдел ценных бумаг

Экономи-ческий отдел

Пример

структуры финансовой службы

Финансовый директор

Слайд 9

Модель хозяйственного механизма предприятия, основанная

на формировании прибыли

Выручка от продажи товаров, продукции, работ,

услуг (доходы от обычных видов деятельности)

НДС, акцизы, экспортные пошлины и т. п., налоги и обязательные платежи из выручки (–)

Стоимость проданных товаров, продукции, работ,

услуг (условно-производственная себестоимость) (–)

Валовая

прибыль

Коммерческие

расходы (–)

Управленческие

расходы (–)

Прибыль (убыток)

от продаж

Прочие

операционные

расходы (–)

Прочие

операционные

доходы (+)

Доходы от

участия в других

организациях (+)

Проценты к получению (+),

проценты к уплате (–)

Слайд 10

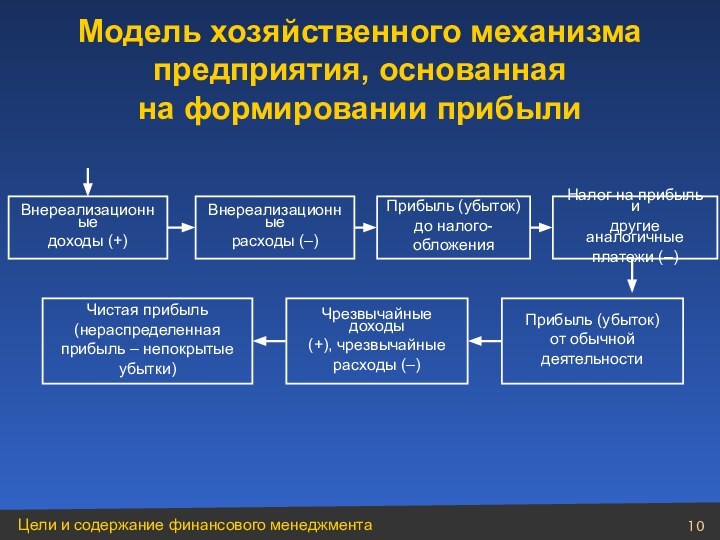

Модель хозяйственного механизма предприятия, основанная

на формировании прибыли

Внереализационные

доходы (+)

Внереализационные

расходы (–)

Прибыль (убыток)

до налого-

обложения

Налог на прибыль и

другие аналогичные

платежи (–)

Чистая прибыль

(нераспределенная

прибыль – непокрытые

убытки)

Чрезвычайные доходы

(+), чрезвычайные

расходы (–)

Прибыль (убыток)

от обычной

деятельности

Слайд 11

Отчет об эффективности деятельности компании

и достигнутых ею результатах называется «Отчетом о прибылях и

убытках».

Profit and Loss Statement (P&L Statement)

Income Statement

Отчет о прибылях и убытках

Слайд 12

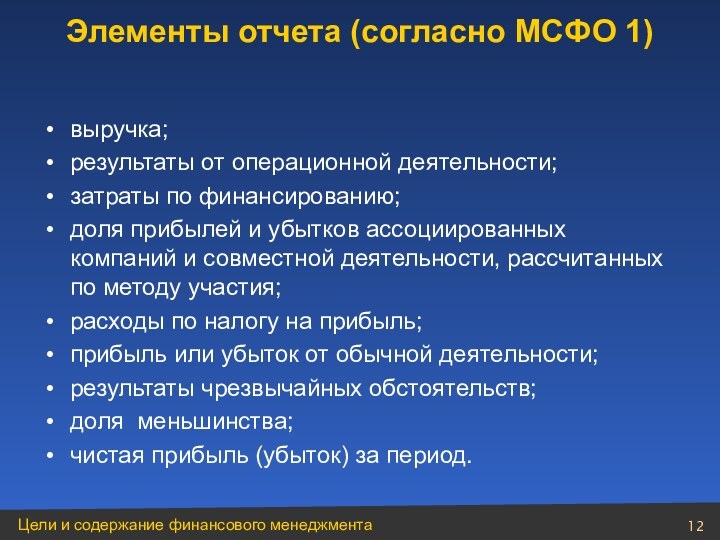

выручка;

результаты от операционной деятельности;

затраты по финансированию;

доля прибылей и

убытков ассоциированных компаний и совместной деятельности, рассчитанных по методу

участия;

расходы по налогу на прибыль;

прибыль или убыток от обычной деятельности;

результаты чрезвычайных обстоятельств;

доля меньшинства;

чистая прибыль (убыток) за период.

Элементы отчета (согласно МСФО 1)

Слайд 13

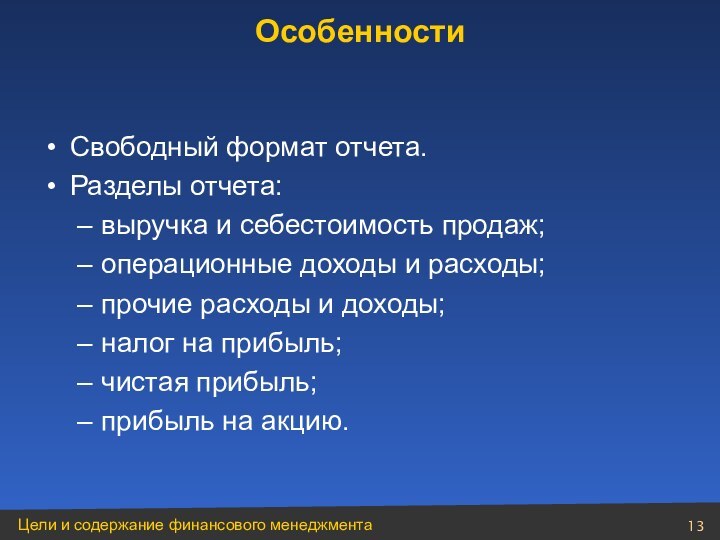

Свободный формат отчета.

Разделы отчета:

выручка и себестоимость продаж;

операционные доходы

и расходы;

прочие расходы и доходы;

налог на прибыль;

чистая прибыль;

прибыль на

акцию.

Особенности

Слайд 14

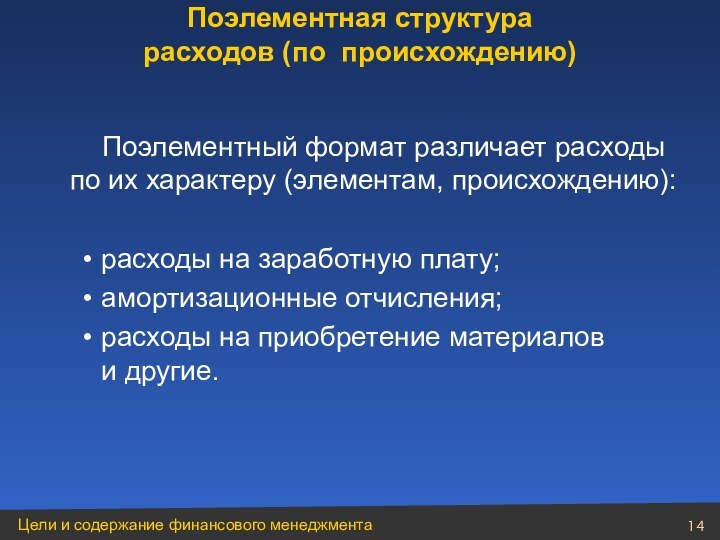

Поэлементный формат различает расходы по их

характеру (элементам, происхождению):

расходы на заработную плату;

амортизационные отчисления;

расходы на

приобретение материалов и другие.

Поэлементная структура

расходов (по происхождению)

Слайд 15

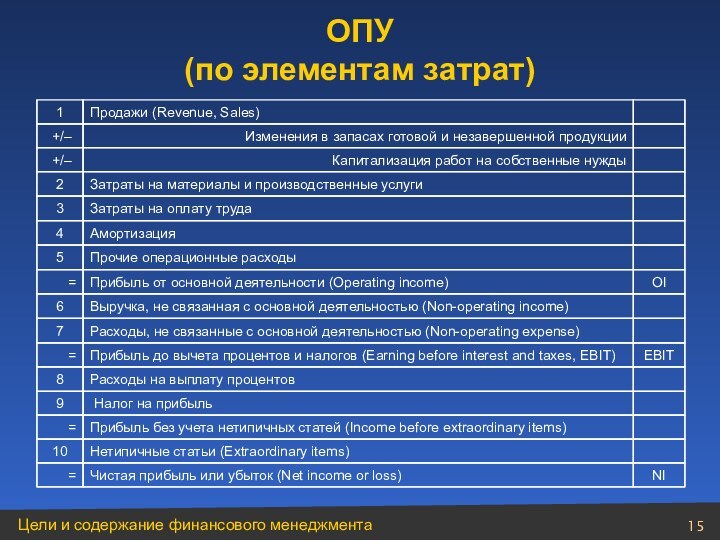

1

Продажи (Revenue, Sales)

+/–

Изменения в запасах готовой и

незавершенной продукции

+/–

Капитализация работ на собственные нужды

2

Затраты на материалы

и производственные услуги

3

Затраты на оплату труда

4

Амортизация

5

Прочие операционные расходы

=

Прибыль от основной деятельности (Operating income)

OI

6

Выручка, не связанная с основной деятельностью (Non-operating income)

7

Расходы, не связанные с основной деятельностью (Non-operating expense)

=

Прибыль до вычета процентов и налогов (Earning before interest and taxes, EBIT)

EBIT

8

Расходы на выплату процентов

9

Налог на прибыль

=

Прибыль без учета нетипичных статей (Income before extraordinary items)

10

Нетипичные статьи (Extraordinary items)

=

Чистая прибыль или убыток (Net income or loss)

NI

ОПУ

(по элементам затрат)

Слайд 16

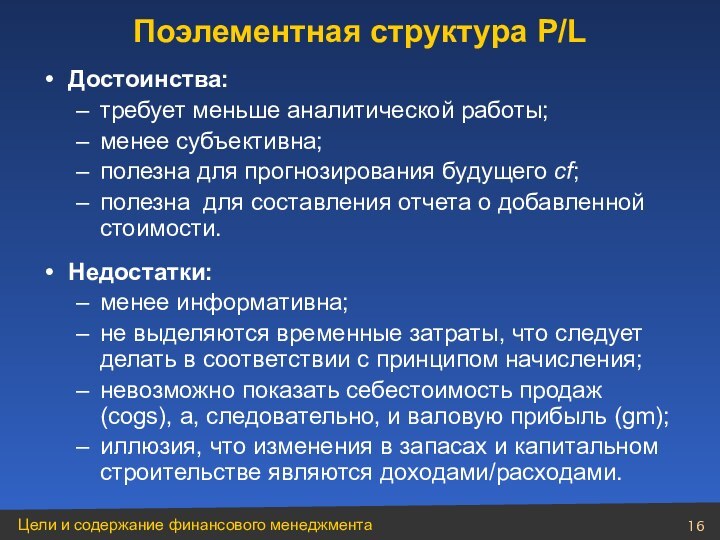

Достоинства:

требует меньше аналитической работы;

менее субъективна;

полезна для прогнозирования будущего

cf;

полезна для составления отчета о добавленной стоимости.

Недостатки:

менее информативна;

не

выделяются временные затраты, что следует делать в соответствии с принципом начисления;

невозможно показать себестоимость продаж (cogs), а, следовательно, и валовую прибыль (gm);

иллюзия, что изменения в запасах и капитальном строительстве являются доходами/расходами.

Поэлементная структура P/L

Слайд 17

Предполагает разбиение затрат на классы в

соответствии с их функцией, например:

себестоимость продаж;

коммерческие расходы;

общехозяйственные расходы и

другие.

Функциональная структура

(по функциям расходов)

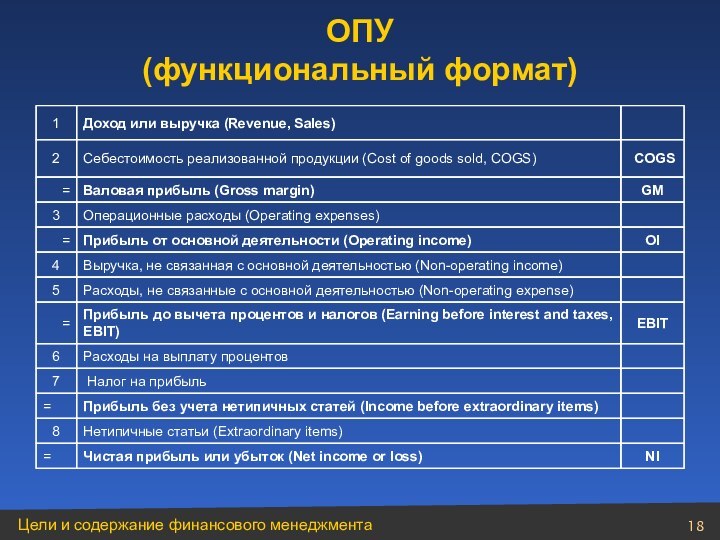

Слайд 18

1

Доход или выручка (Revenue, Sales)

2

Себестоимость реализованной продукции (Cost

of goods sold, COGS)

COGS

=

Валовая прибыль (Gross margin)

GM

3

Операционные расходы

(Operating expenses)

=

Прибыль от основной деятельности (Operating income)

OI

4

Выручка, не связанная с основной деятельностью (Non-operating income)

5

Расходы, не связанные с основной деятельностью (Non-operating expense)

=

Прибыль до вычета процентов и налогов (Earning before interest and taxes, EBIT)

EBIT

6

Расходы на выплату процентов

7

Налог на прибыль

=

Прибыль без учета нетипичных статей (Income before extraordinary items)

8

Нетипичные статьи (Extraordinary items)

=

Чистая прибыль или убыток (Net income or loss)

NI

ОПУ

(функциональный формат)

Слайд 19

IFRS 1-я и 4-я директива требуют

дополнительного

раскрытия элементов

происхождения расходов, если P/L

составляется в функциональном формате.

Поэлементная структура

P/L

Слайд 20

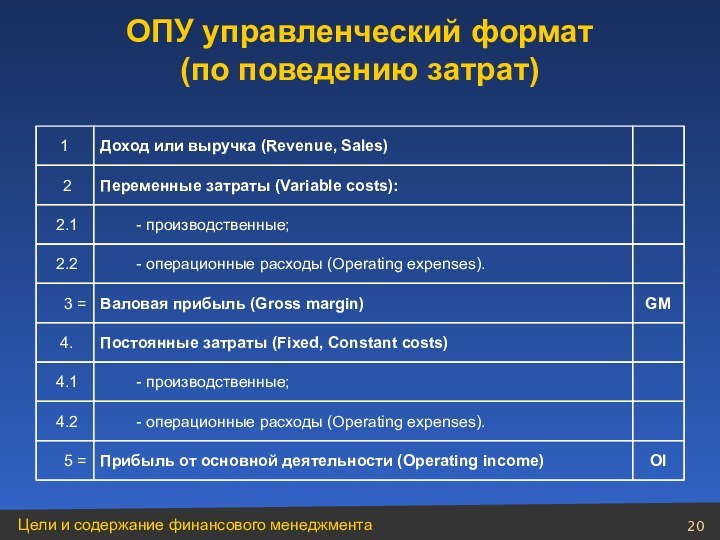

1

Доход или выручка (Revenue, Sales)

2

Переменные затраты (Variable costs):

2.1

-

производственные;

2.2

- операционные расходы (Operating expenses).

3 =

Валовая прибыль (Gross margin)

GM

4.

Постоянные

затраты (Fixed, Constant costs)

4.1

- производственные;

4.2

- операционные расходы (Operating expenses).

5 =

Прибыль от основной деятельности (Operating income)

OI

ОПУ управленческий формат

(по поведению затрат)

Слайд 21

Активы – показывают:

Что принадлежит данному субъекту?

Что приносит ему

доход?

Пассивы показывают:

Откуда субъект взял деньги, чтобы сформировать активы?

Кто претендует

на тот доход, который приносят активы?

Слайд 22

Активы – это вероятные будущие доходы.

Обязательства – это вероятные будущие

расходы.

Капитал –

доля в активах собственников

компании, остающаяся после вычета всех ее обязательств.

Элементы отчетности

в соответствии с IFRS

Слайд 23

Доходы – увеличение экономических выгод предприятия за отчетный

период, которое выражается:

в увеличении активов;

или в уменьшении обязательств, результатом

чего является увеличение капитала.

Расходы – уменьшение экономических выгод за отчетный период, которое выражается:

в уменьшении или потере стоимости активов;

или в увеличении обязательств, которые приводят к уменьшению капитала.

Слайд 24

Модуль 2

Принятие решений

в области инвестиций

Слайд 25

Временная стоимость денег.

Концепция временной ценности состоит

в том, что денежная единица, имеющаяся сегодня, и денежная

единица, ожидаемая к получению через какое-то время, не равноценны. Эта неравноценность определяется действием трех основных причин: альтернативной доходностью, риском неполучения ожидаемой суммы и инфляцией.

Рискованность вложений.

Концепция компромисса между риском и доходностью состоит в том, что получение любого дохода в бизнесе чаще всего сопряжено с риском. Связь между этими двумя взаимосвязанными характеристиками прямо пропорциональная: чем выше обещаемая, требуемая или ожидаемая доходность, т. е. отдача на вложенный капитал, тем выше и степень риска, связанного с возможным неполучением этой доходности.

Привлекательность проектов.

Необходимо оценить способность проекта обеспечивать поступление денежных средств в объеме, достаточном для обслуживания долга (или выплаты дивидендов, когда речь идет об инвестициях).

Принципы инвестиционного анализа

Слайд 26

Основные различия между прибылью

и денежными потоками

Слайд 27

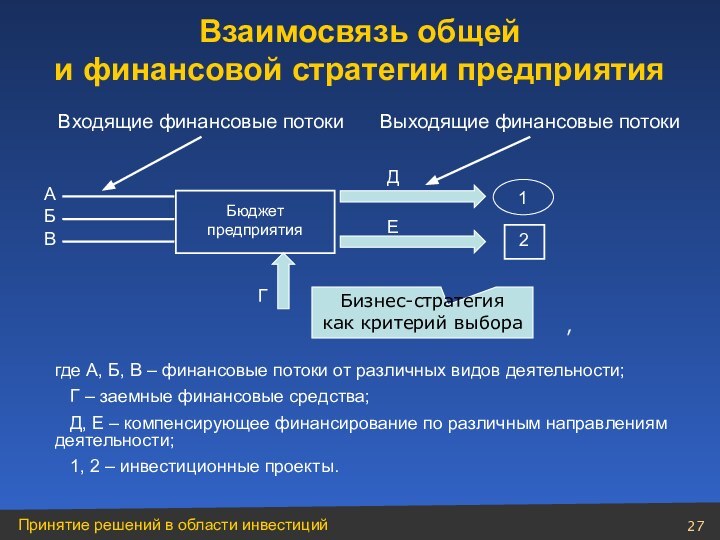

Взаимосвязь общей

и финансовой стратегии предприятия

Входящие финансовые потоки

где

А, Б, В – финансовые потоки от различных видов

деятельности;

Г – заемные финансовые средства;

Д, Е – компенсирующее финансирование по различным направлениям деятельности;

1, 2 – инвестиционные проекты.

Бюджет

предприятия

Выходящие финансовые потоки

Бизнес-стратегия

как критерий выбора

А

Б

В

Г

Д

Е

1

2

,

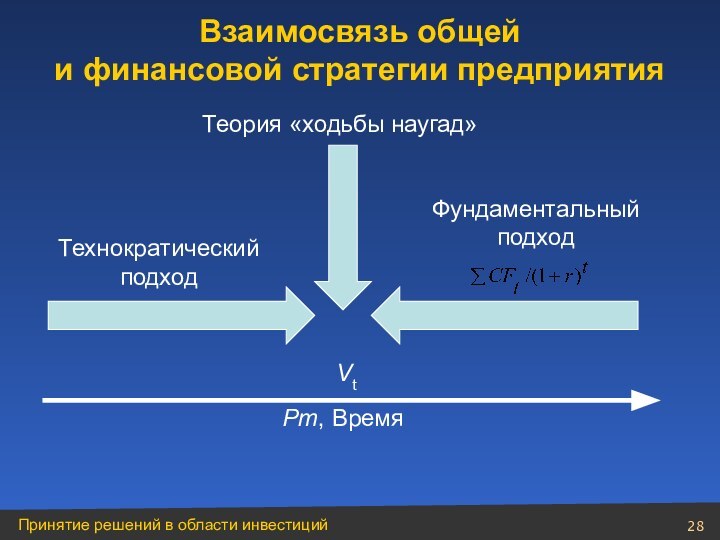

Слайд 28

Взаимосвязь общей

и финансовой стратегии предприятия

Vt

Pm, Время

Теория «ходьбы

наугад»

Технократический подход

Фундаментальный подход

Слайд 29

Ценная бумага с фиксированным

доходом (fixed-income security) ценная

бумага, по

которой:

известна величина денежных потоков;

известен график их поступления.

Слайд 30

Облигации – основной вид активов

с

фиксированным доходом.

Другие активы этого класса:

привилегированные

акции;

пожизненные аннуитеты;

ипотечные контракты.

Активы с фиксированным доходом

Слайд 31

Облигация – это ценная бумага,

выпуск которой

сопровождается

отдельным соглашением о займе.

Облигация – это

форма кредита.

Облигации

Слайд 32

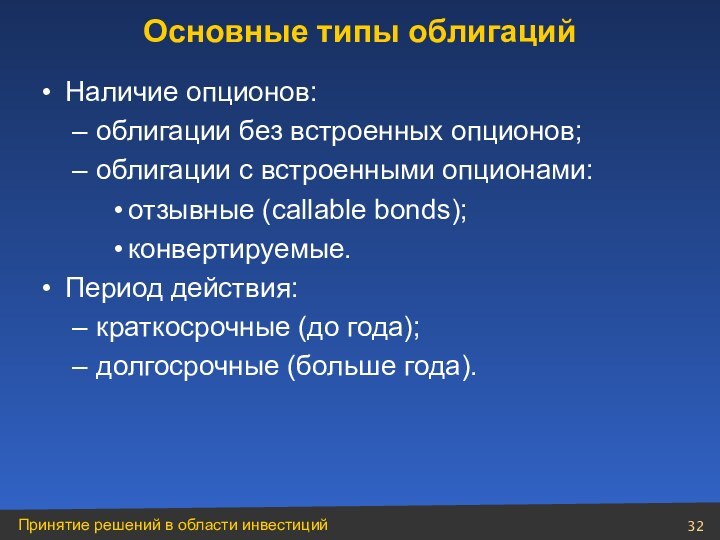

Наличие опционов:

облигации без встроенных опционов;

облигации с встроенными опционами:

отзывные

(callable bonds);

конвертируемые.

Период действия:

краткосрочные (до года);

долгосрочные (больше года).

Основные типы

облигаций

Слайд 33

Наличие купона:

купонные;

облигации с нулевым купоном (zero-coupon bond).

Характер

купона:

постоянный купон;

плавающий купон.

Наличие кредитного риска:

без риска дефолта («казначейские»);

с риском

дефолта («корпоративные»).

Основные типы облигаций

Слайд 34

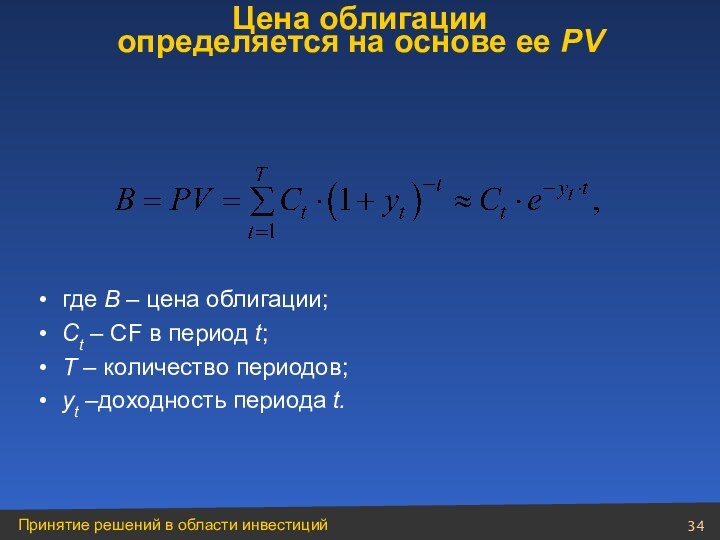

где B – цена облигации;

Ct – CF в

период t;

T – количество периодов;

yt –доходность периода t.

Цена облигации

определяется на основе ее PV

Слайд 35

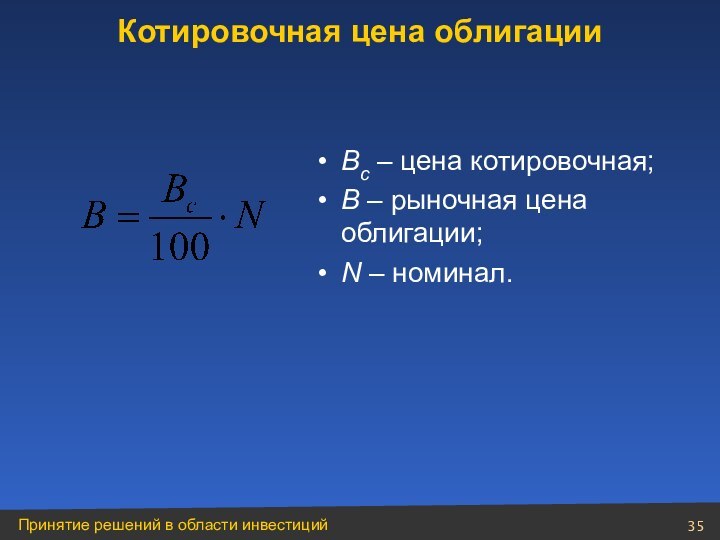

Bc – цена котировочная;

B – рыночная цена облигации;

N

– номинал.

Котировочная цена облигации

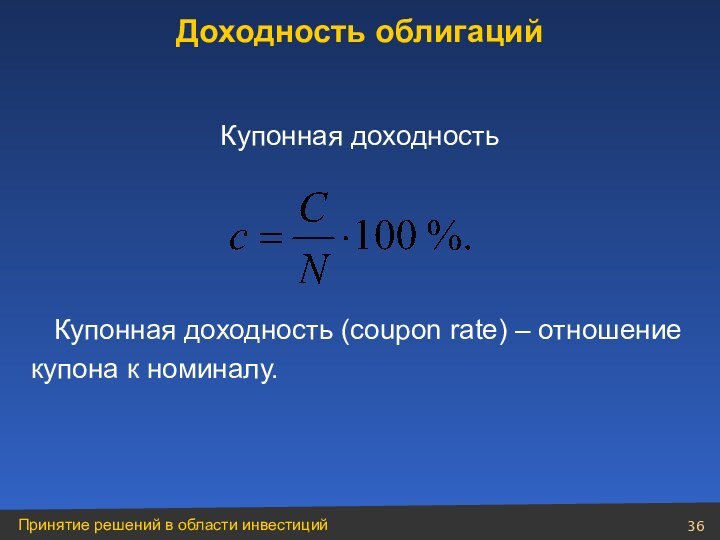

Слайд 36

Купонная доходность (coupon rate) – отношение

купона

к номиналу.

Доходность облигаций

Купонная доходность

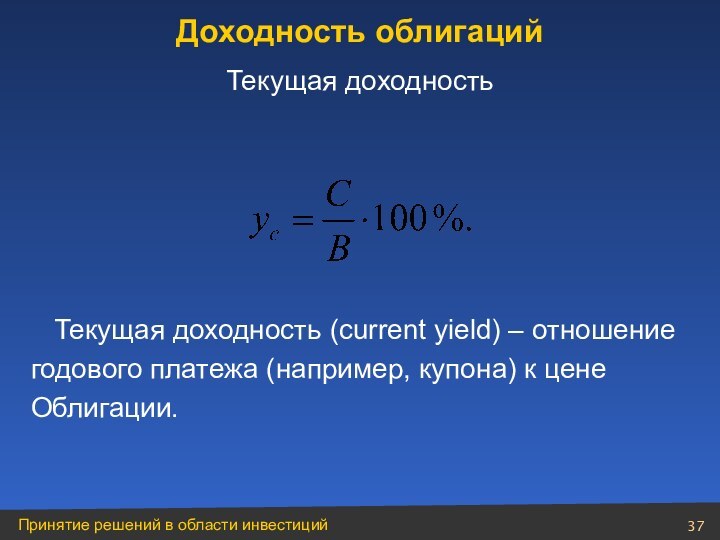

Слайд 37

Текущая доходность (current yield) – отношение

годового

платежа (например, купона) к цене

Облигации.

Доходность облигаций

Текущая доходность

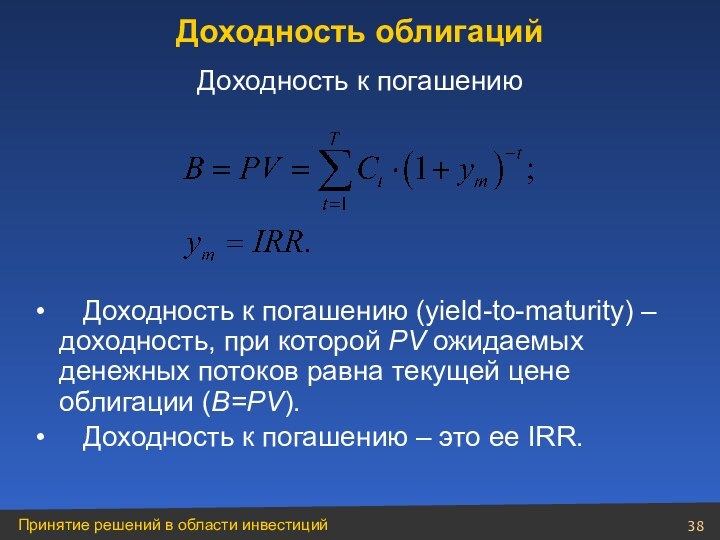

Слайд 38

Доходность к погашению (yield-to-maturity) – доходность,

при которой PV ожидаемых денежных потоков равна текущей цене

облигации (B=PV).

Доходность к погашению – это ее IRR.

Доходность облигаций

Доходность к погашению

Слайд 39

если облигация приобретается по номиналу (B = N), то

ее текущая доходность совпадает с купонной доходностью (c =

yc);

если цена выше номинала, то облигация идет с премией;

если цена ниже номинала, то облигация идет с дисконтом.

Доходность облигаций

Слайд 40

(B=N)→[(c=yc=ym) – номинальная облигация;

(B>N)→(c>yc >ym) – облигация

с премией;

(B

облигаций

Соотношения доходностей

Слайд 41

Стоимость акций зависит:

от доходности акций;

устойчивости доходности акций

(риска).

Стоимость облигаций зависит:

от надежности (кредитный риск, спрэд доходности –

s);

срока их жизни (времени – Т);

безрисковой ставки процента (r).

Доходность облигаций

Слайд 42

Акции приносят доход в результате:

выплаты

дивидендов;

роста курсовой стоимости.

Доходность облигаций

Слайд 43

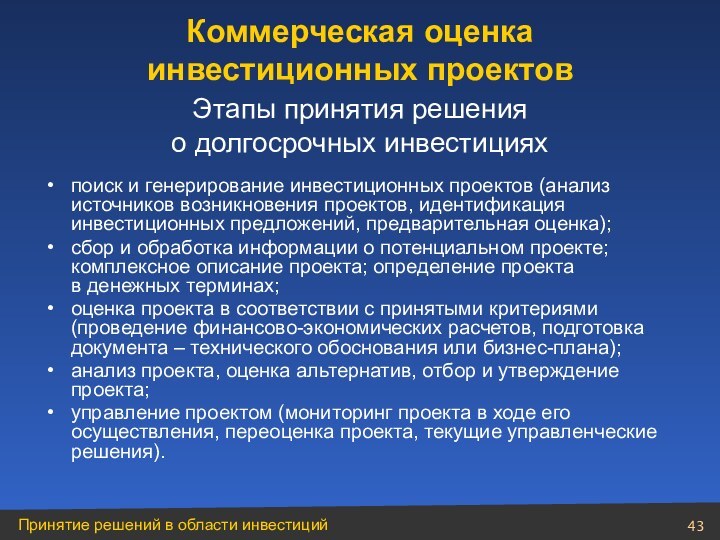

поиск и генерирование инвестиционных проектов (анализ источников возникновения

проектов, идентификация инвестиционных предложений, предварительная оценка);

сбор и обработка информации

о потенциальном проекте; комплексное описание проекта; определение проекта в денежных терминах;

оценка проекта в соответствии с принятыми критериями (проведение финансово-экономических расчетов, подготовка документа – технического обоснования или бизнес-плана);

анализ проекта, оценка альтернатив, отбор и утверждение проекта;

управление проектом (мониторинг проекта в ходе его осуществления, переоценка проекта, текущие управленческие решения).

Коммерческая оценка

инвестиционных проектов

Этапы принятия решения

о долгосрочных инвестициях

Слайд 44

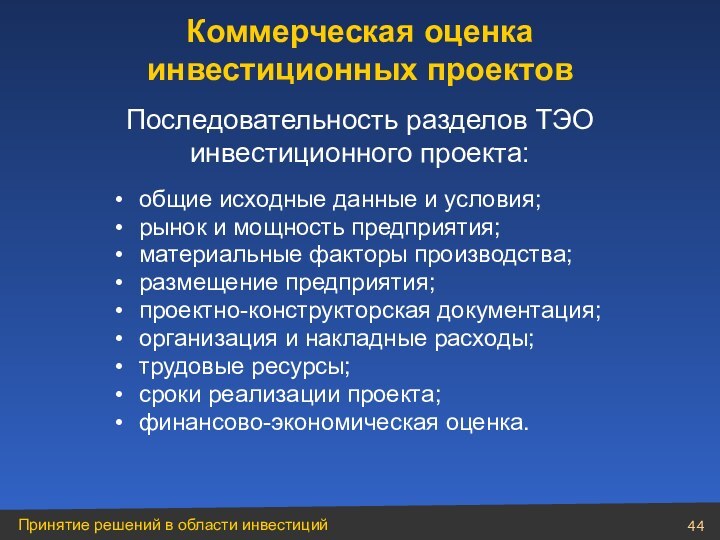

Коммерческая оценка инвестиционных проектов

Последовательность разделов ТЭО инвестиционного

проекта:

общие исходные данные и условия;

рынок и мощность предприятия;

материальные факторы

производства;

размещение предприятия;

проектно-конструкторская документация;

организация и накладные расходы;

трудовые ресурсы;

сроки реализации проекта;

финансово-экономическая оценка.

Слайд 46

Расчет потребности в электроэнергии

2

Сушильный вакуумный агрегат

40

480

19200

4

Устройство

для упаковки

5

480

2400

6

Конвеерная лента

3

960

2880

Слайд 49

Разработка проекта

Регистрация предприятия

Подбор помещения и его подготовка

к эксплуатации

Установка телефона

Найм персонала

Заключение договоров, начало производства

Слайд 50

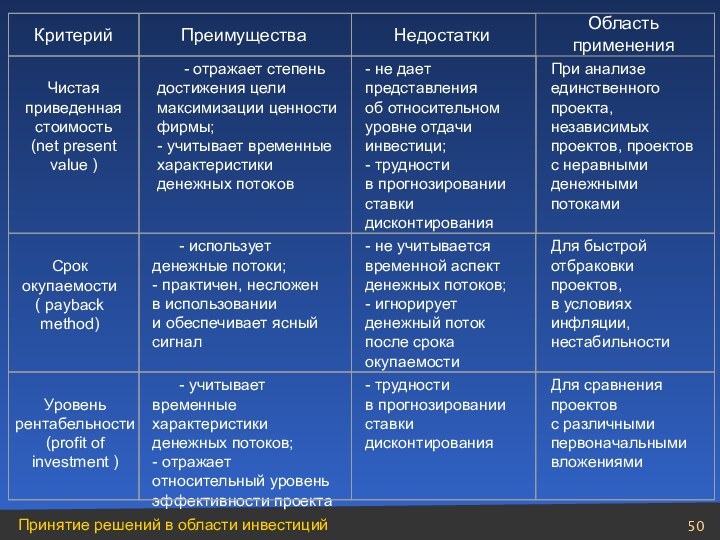

Область применения

Критерий

Преимущества

Недостатки

- отражает степень достижения

цели максимизации ценности фирмы;

- учитывает временные характеристики денежных потоков

Срок окупаемости ( payback method)

Уровень рентабельности (profit of investment )

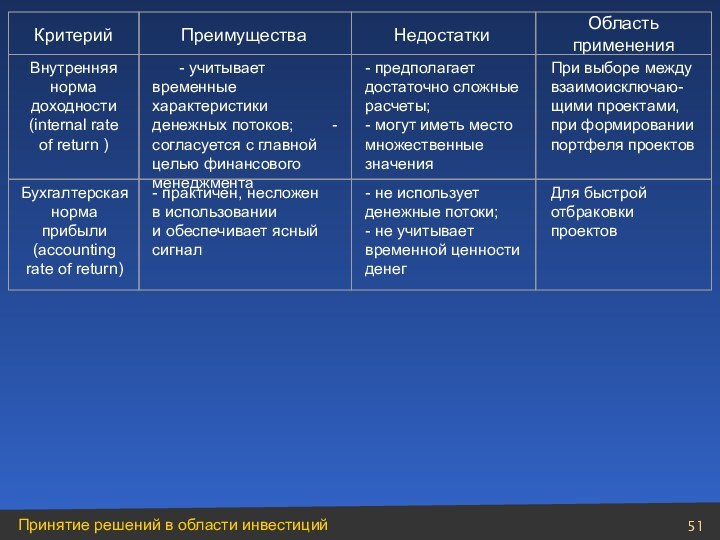

Слайд 51

Бухгалтерская норма прибыли (accounting rate of return)

Критерий

Преимущества

Недостатки

Область применения

Слайд 52

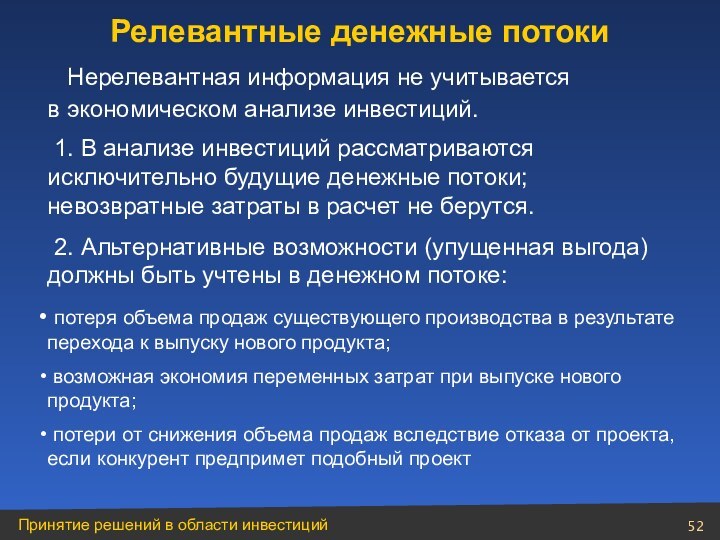

Нерелевантная информация не учитывается

в экономическом анализе

инвестиций.

1. В анализе инвестиций рассматриваются исключительно будущие денежные потоки; невозвратные

затраты в расчет не берутся.

2. Альтернативные возможности (упущенная выгода) должны быть учтены в денежном потоке:

потеря объема продаж существующего производства в результате перехода к выпуску нового продукта;

возможная экономия переменных затрат при выпуске нового продукта;

потери от снижения объема продаж вследствие отказа от проекта, если конкурент предпримет подобный проект

Релевантные денежные потоки

Слайд 53

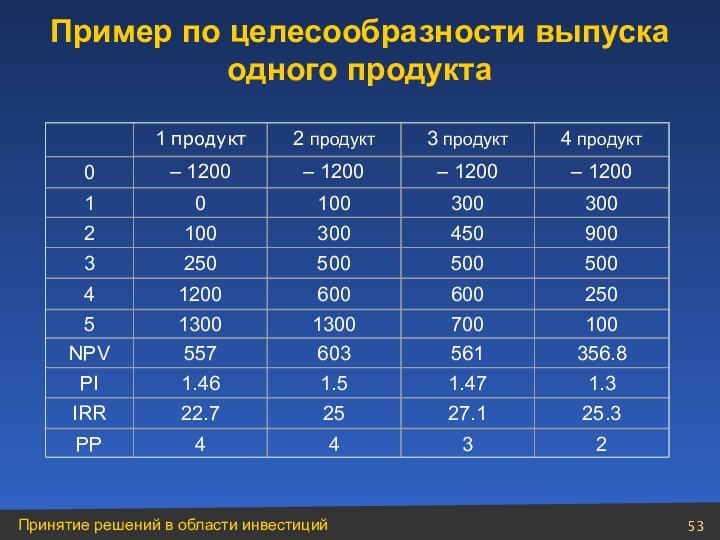

Пример по целесообразности выпуска одного продукта

Слайд 54

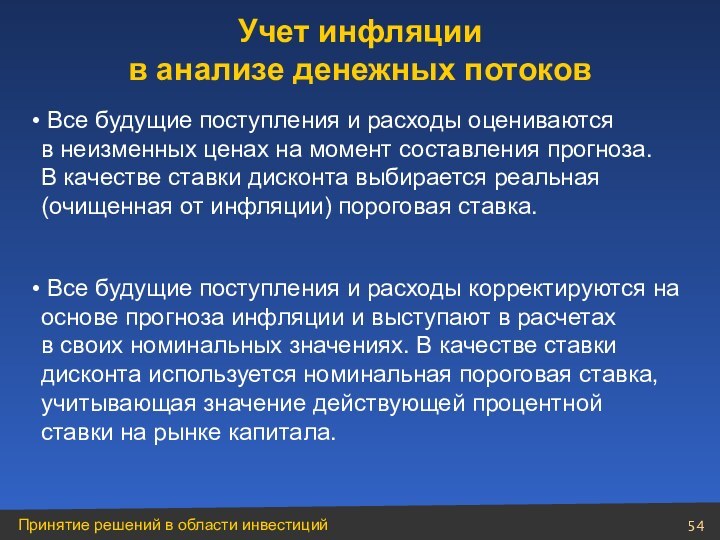

Учет инфляции

в анализе денежных потоков

Все будущие

поступления и расходы оцениваются

в неизменных ценах на момент составления прогноза. В качестве ставки дисконта выбирается реальная (очищенная от инфляции) пороговая ставка.

Все будущие поступления и расходы корректируются на основе прогноза инфляции и выступают в расчетах в своих номинальных значениях. В качестве ставки дисконта используется номинальная пороговая ставка, учитывающая значение действующей процентной ставки на рынке капитала.

Слайд 55

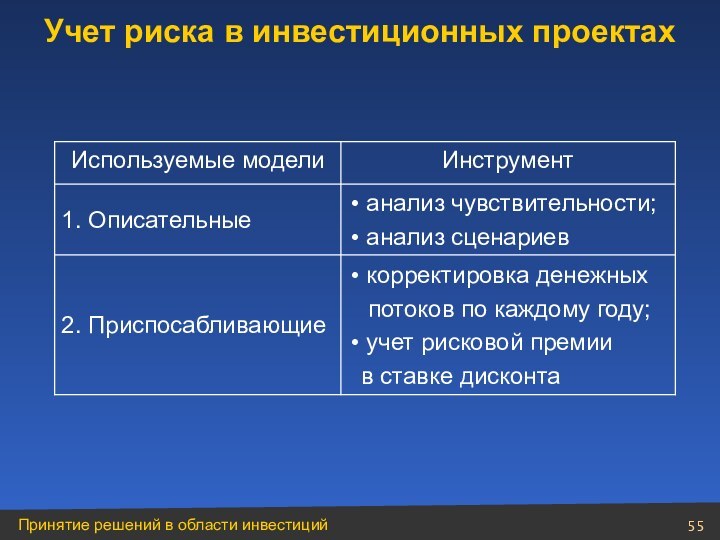

Учет риска в инвестиционных проектах

Слайд 56

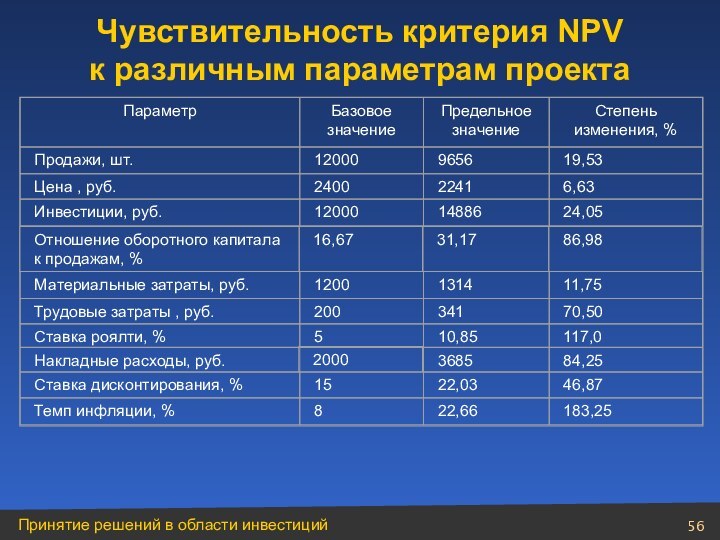

Чувствительность критерия NPV

к различным параметрам проекта

Предельное значение

Слайд 57

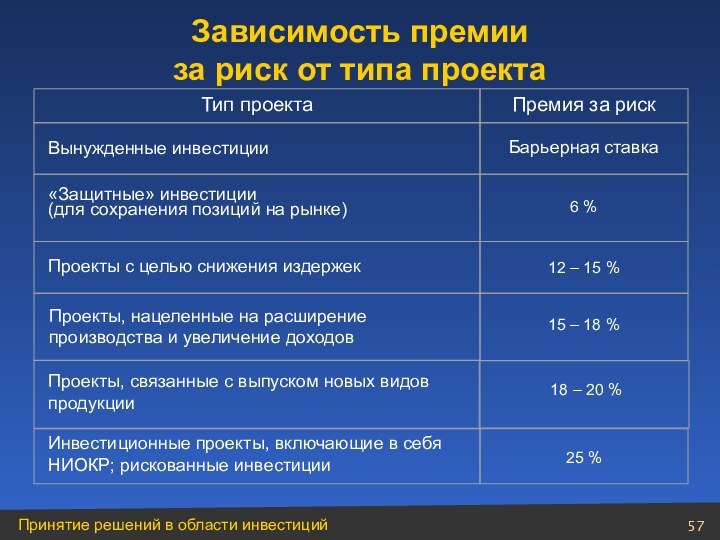

Премия за риск

Зависимость премии

за риск от типа

проекта

Проекты, связанные с выпуском новых видов продукции

18 –

20 %

Тип проекта

Вынужденные инвестиции

Барьерная ставка

«Защитные» инвестиции

(для сохранения позиций на рынке)

6 %

Проекты с целью снижения издержек

12 – 15 %

Проекты, нацеленные на расширение производства и увеличение доходов

15 – 18 %

Инвестиционные проекты, включающие в себя НИОКР; рискованные инвестиции

25 %

Слайд 58

Модуль 3

Принятие решений

в области финансирования

Слайд 59

11,86

Пример расчета

средневзвешенной стоимости капитала

Слайд 60

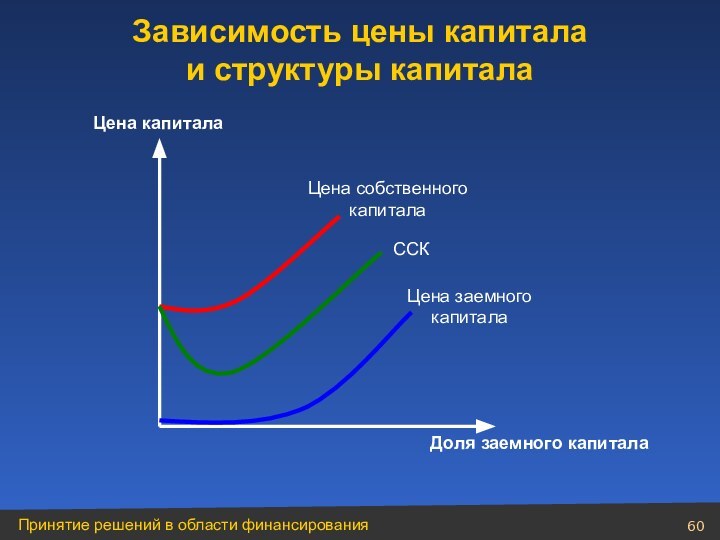

Цена капитала

Доля заемного капитала

Цена собственного капитала

ССК

Цена заемного капитала

Зависимость

цены капитала

и структуры капитала

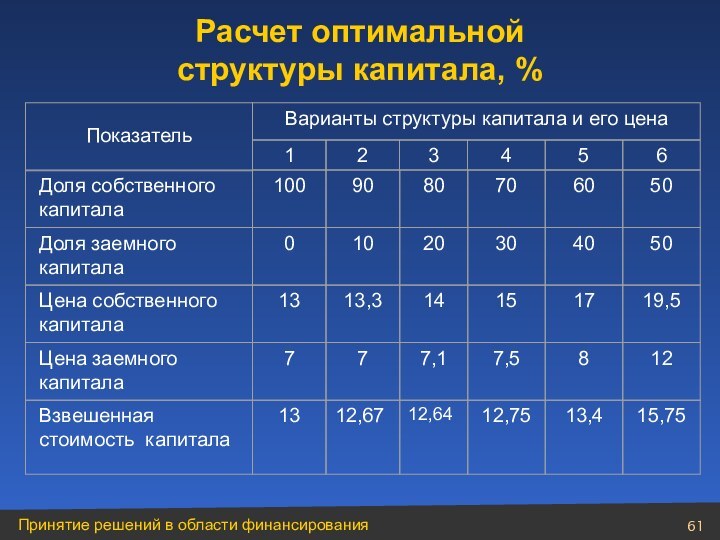

Слайд 61

12,64

Показатель

Варианты структуры капитала и его цена

Цена собственного капитала

13

13,3

14

15

17

19,5

Цена

заемного капитала

7

7

7,1

7,5

8

12

Взвешенная стоимость капитала

13

12,67

12,75

13,4

15,75

Расчет оптимальной

структуры капитала, %

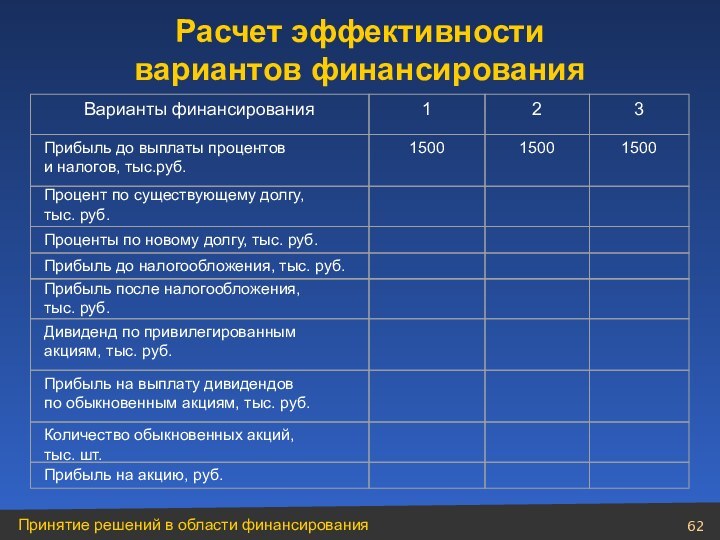

Слайд 62

Проценты по новому долгу, тыс. руб.

Прибыль после

налогообложения,

тыс. руб.

Прибыль до налогообложения, тыс. руб.

Варианты финансирования

1

2

3

Прибыль до выплаты процентов и налогов, тыс.руб.

1500

1500

1500

Процент по существующему долгу, тыс. руб.

Дивиденд по привилегированным акциям, тыс. руб.

Прибыль на выплату дивидендов по обыкновенным акциям, тыс. руб.

Количество обыкновенных акций, тыс. шт.

Прибыль на акцию, руб.

Расчет эффективности

вариантов финансирования

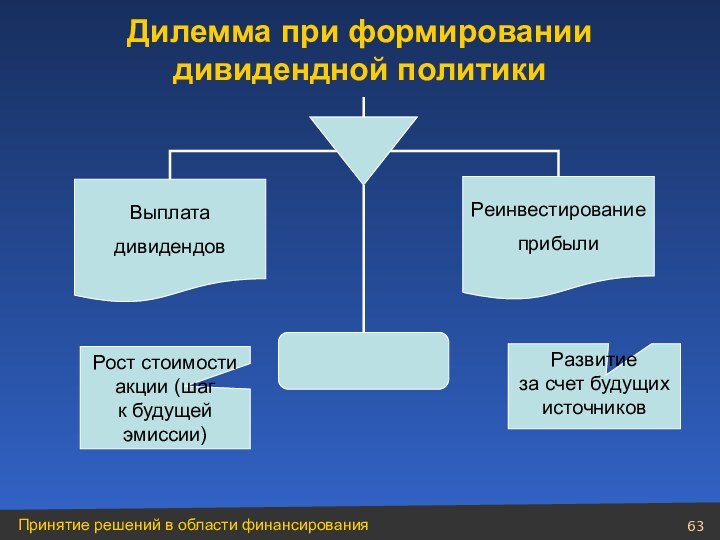

Слайд 63

Дилемма при формировании

дивидендной политики

Выплата

дивидендов

Реинвестирование

прибыли

Рост стоимости акции (шаг

к будущей эмиссии)

Развитие за счет будущих источников

Слайд 66

Модуль 4

Краткосрочная

финансовая политика

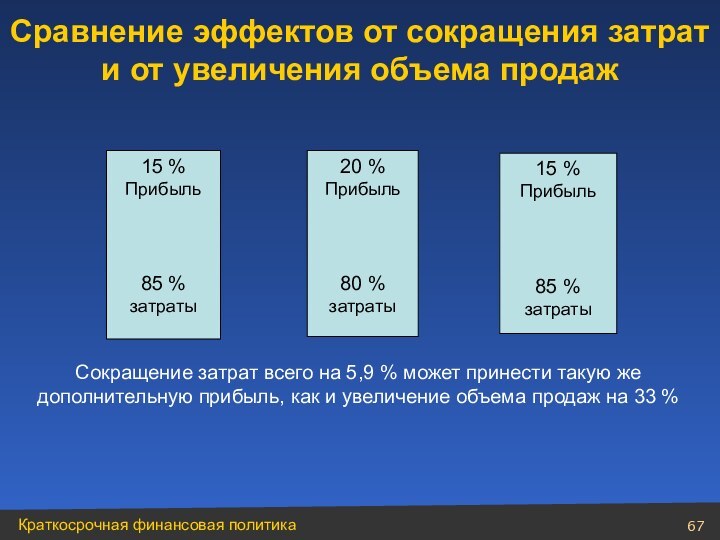

Слайд 67

15 %

Прибыль

85 %

затраты

20 %

Прибыль

80 %

затраты

15 %

Прибыль

85 %

затраты

Сокращение

затрат всего на 5,9 % может принести такую же

дополнительную прибыль, как и увеличение объема продаж на 33 %

Сравнение эффектов от сокращения затрат и от увеличения объема продаж

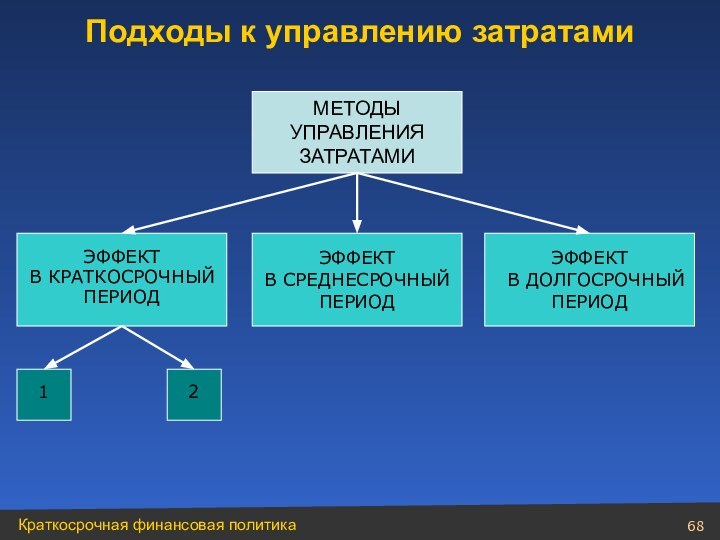

Слайд 68

Подходы к управлению затратами

МЕТОДЫ

УПРАВЛЕНИЯ

ЗАТРАТАМИ

ЭФФЕКТ

В КРАТКОСРОЧНЫЙ

ПЕРИОД

ЭФФЕКТ

В СРЕДНЕСРОЧНЫЙ

ПЕРИОД

ЭФФЕКТ

В ДОЛГОСРОЧНЫЙ

ПЕРИОД

1

2

Слайд 69

Структура затрат ОАО «КВАНТ»

за квартал

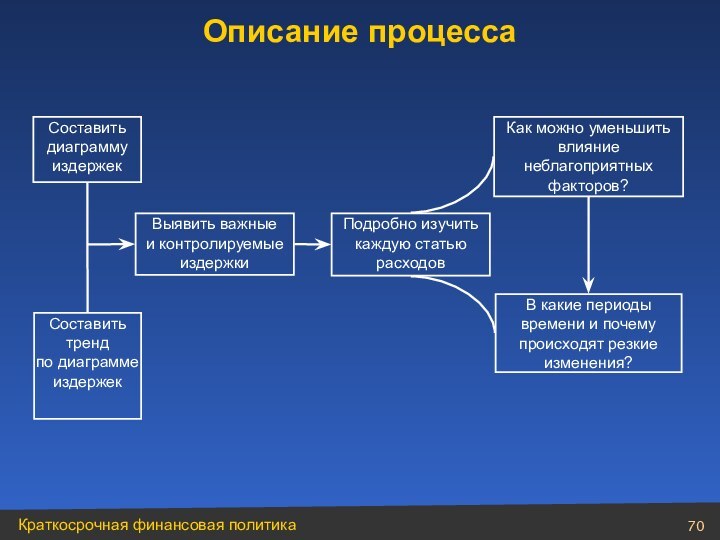

Слайд 70

Составить диаграмму издержек

Составить тренд

по диаграмме издержек

Выявить важные

и контролируемые издержки

Как можно уменьшить влияние неблагоприятных факторов?

В какие периоды времени и почему происходят резкие изменения?

Описание процесса

Подробно изучить каждую статью расходов

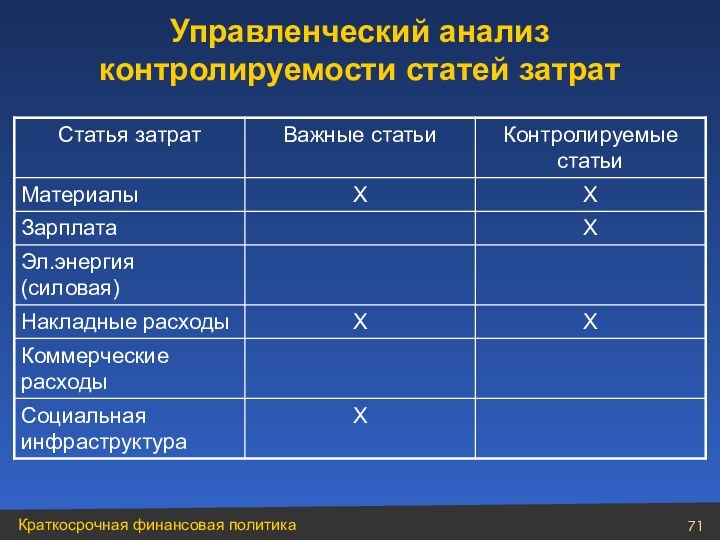

Слайд 71

Управленческий анализ

контролируемости статей затрат

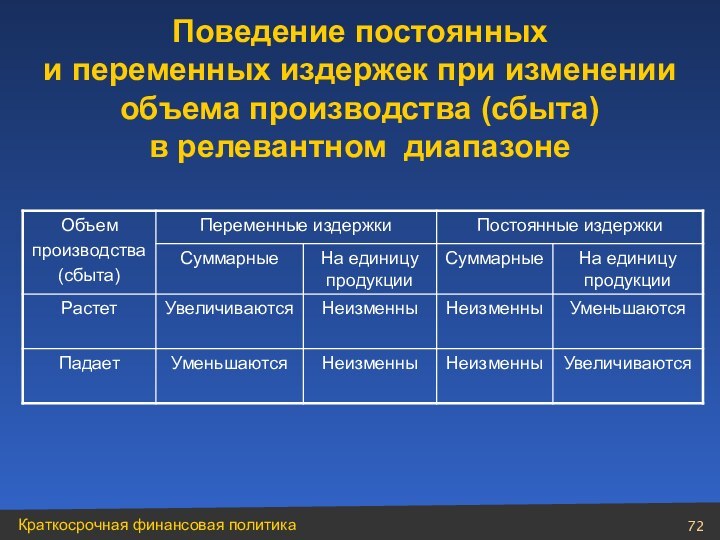

Слайд 72

Поведение постоянных

и переменных издержек при изменении объема

производства (сбыта) в релевантном диапазоне

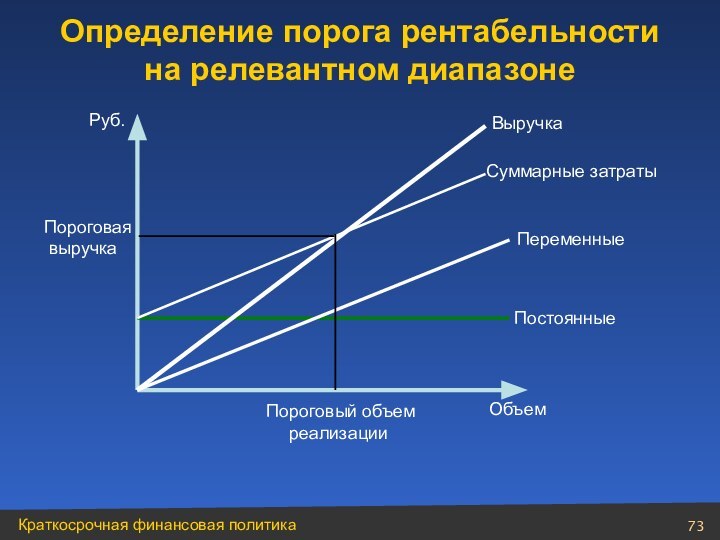

Слайд 73

Объем

Руб.

Выручка

Суммарные затраты

Пороговая

выручка

Пороговый объем

реализации

Переменные

Постоянные

Определение порога рентабельности на релевантном диапазоне

.

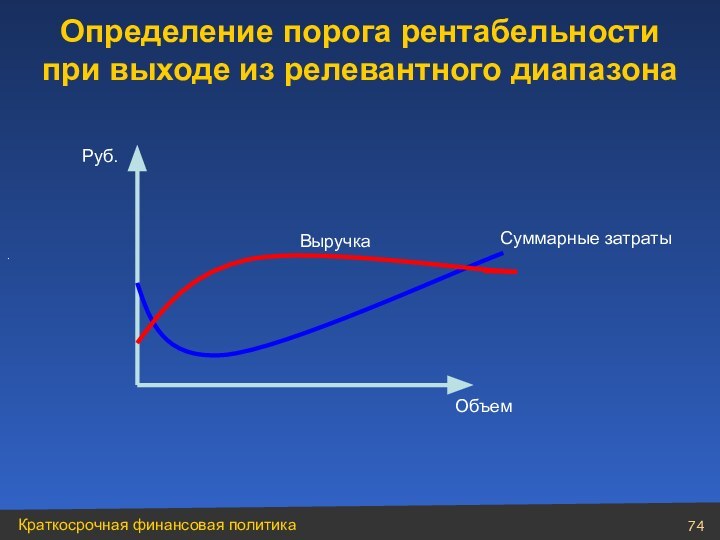

Суммарные затраты

Выручка

Руб.

Объем

Определение порога рентабельности при выходе из релевантного диапазона

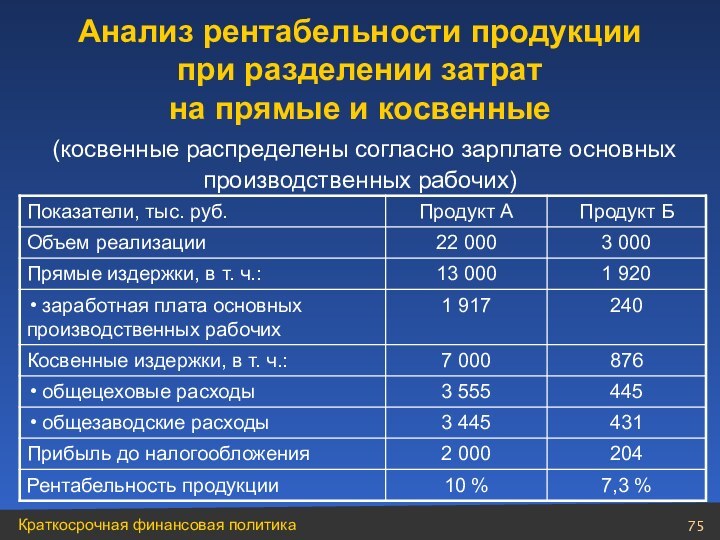

Слайд 75

Анализ рентабельности продукции

при

разделении затрат

на прямые и косвенные

(косвенные распределены согласно зарплате основных производственных рабочих)

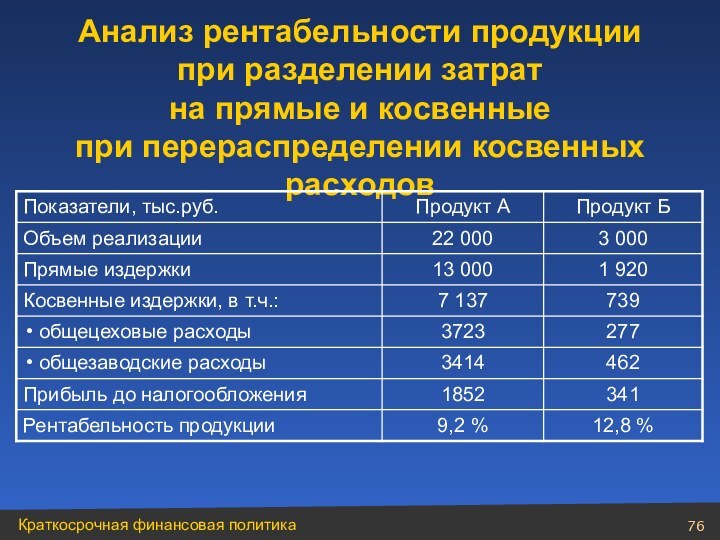

Слайд 76

Анализ рентабельности продукции

при разделении затрат

на прямые

и косвенные

при перераспределении косвенных расходов

Слайд 77

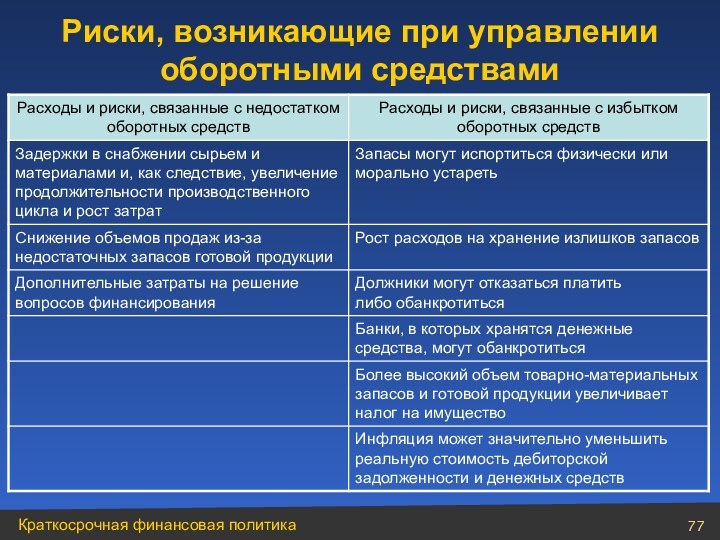

Риски, возникающие при управлении оборотными средствами

Слайд 79

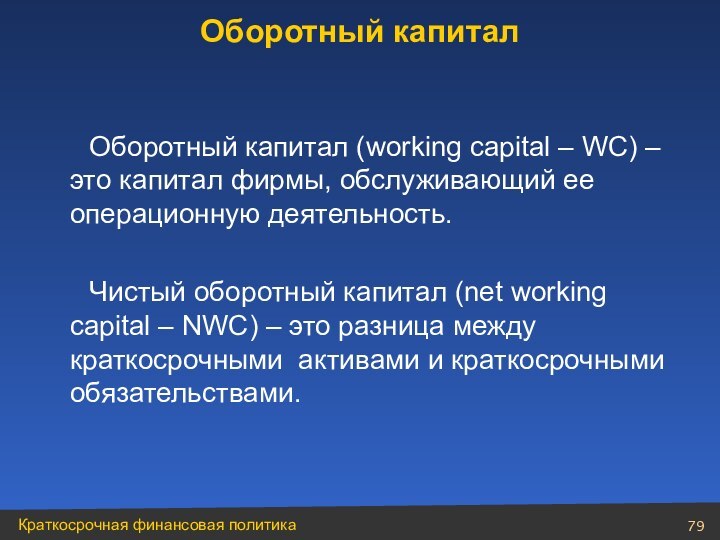

Оборотный капитал (working capital –

WC) – это капитал фирмы, обслуживающий ее операционную деятельность.

Чистый оборотный капитал (net working capital – NWC) – это разница между краткосрочными активами и краткосрочными обязательствами.

Оборотный капитал

Слайд 80

Баланс

Фиксированные (основные) активы

Собственные средства

Долгосрочные обязательства

Текущие

пассивы

Текущие

активы

«СНИЗУ»:

Чистый оборотный капитал = текущие активы – текущие пассивы

«СВЕРХУ»:

Чистый

оборотный капитал = (собственные средства + долгосрочные обязательства) – основные активы

Расчет чистого оборотного капитала

Эта часть оборотных

активов покрыта

собственными

средствами и

долгосрочными

обязательствами.

Таким образом,

чистый оборотный

капитал – это

собственные

оборотные

средства

предприятия

Собственные

средства

и долгосрочные

обязательства

превышают основные

активы на эту

величину: сумма

превышения остается

на формировании

собственных

оборотных средств

Чистый

оборотный

капитал

Слайд 81

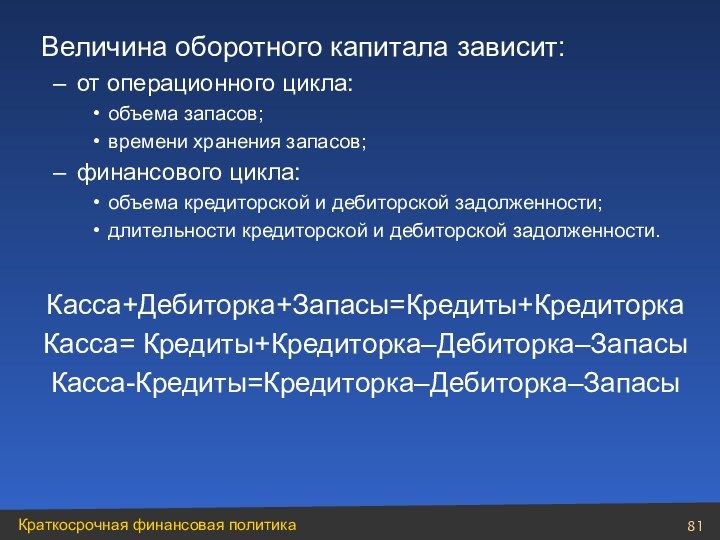

Величина оборотного капитала зависит:

от операционного цикла:

объема

запасов;

времени хранения запасов;

финансового цикла:

объема кредиторской и дебиторской задолженности;

длительности

кредиторской и дебиторской задолженности.

Касса+Дебиторка+Запасы=Кредиты+Кредиторка

Касса= Кредиты+Кредиторка–Дебиторка–Запасы

Касса-Кредиты=Кредиторка–Дебиторка–Запасы

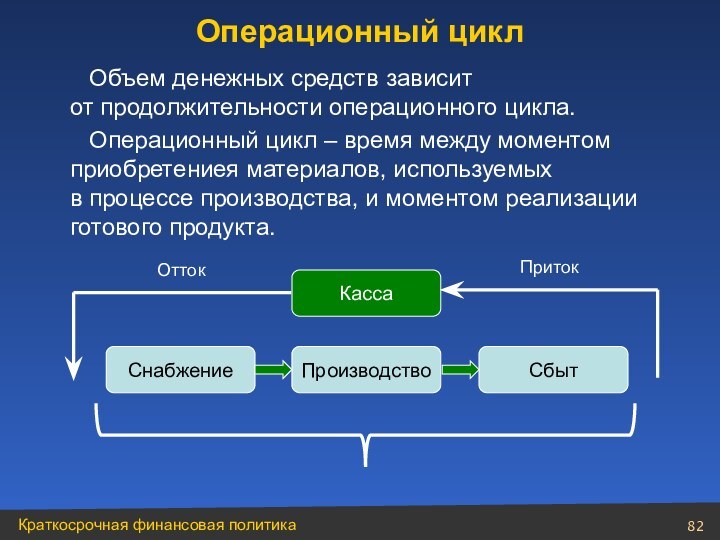

Слайд 82

Объем денежных средств зависит

от продолжительности операционного цикла.

Операционный цикл – время между моментом приобретениея материалов, используемых в процессе производства, и моментом реализации готового продукта.

Отток

Приток

Операционный цикл

Касса

Снабжение

Производство

Сбыт

Слайд 83

* Такую политику предприятия ведут либо в условиях

достаточной определенности ситуации, когда объем продаж, сроки поступления и

платежей, необходимый объем запасов и точное время их потребления известны заранее. Либо при необходимости строжайшей экономии на всем.

Признаки различных типов комплексного управления текущими активами предприятия

Слайд 84

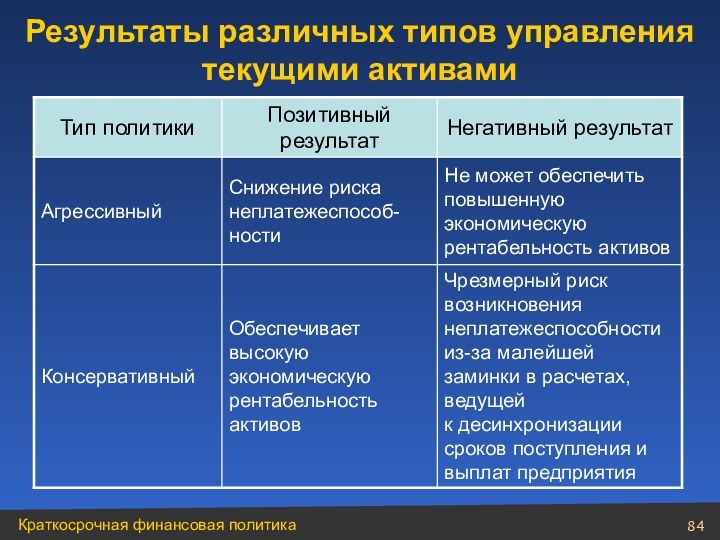

Результаты различных типов управления текущими активами

Слайд 85

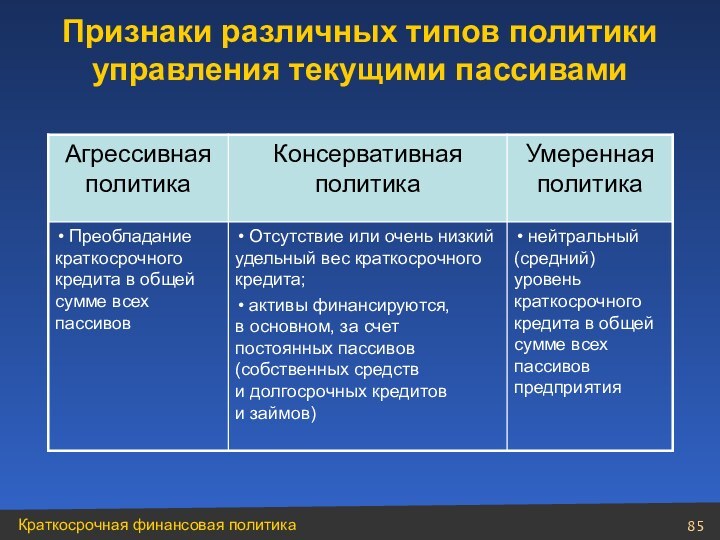

Признаки различных типов политики управления текущими пассивами

Слайд 86

Матрица выбора политики

комплексного оперативного управления текущими активами

и текущими пассивами предприятия

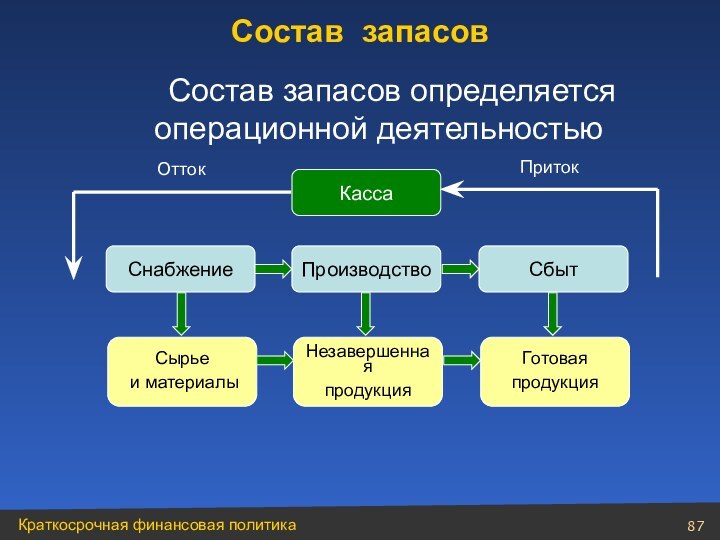

Слайд 87

Состав запасов определяется

операционной деятельностью

Состав запасов

Отток

Приток

Касса

Снабжение

Производство

Сбыт

Сырье

и материалы

Незавершенная

продукция

Готовая

продукция

Слайд 88

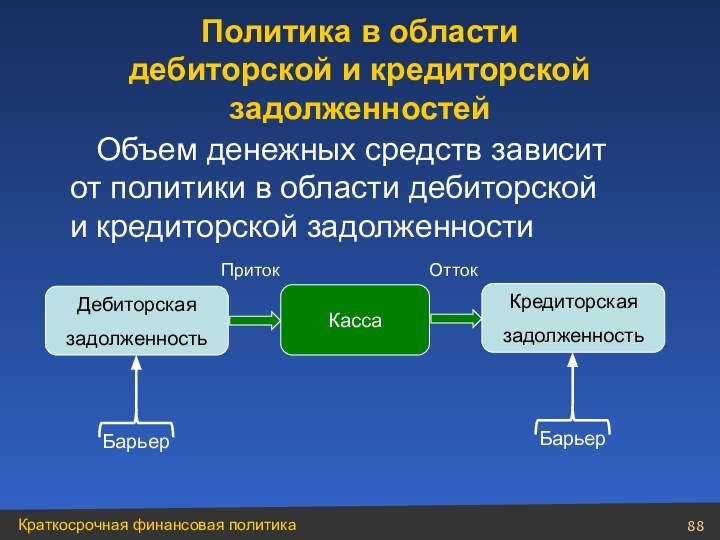

Объем денежных средств зависит

от политики в области

дебиторской и кредиторской задолженности

Политика в области

дебиторской и кредиторской задолженностей

Отток

Приток

Касса

Дебиторская

задолженность

Кредиторская

задолженность

Барьер

Барьер

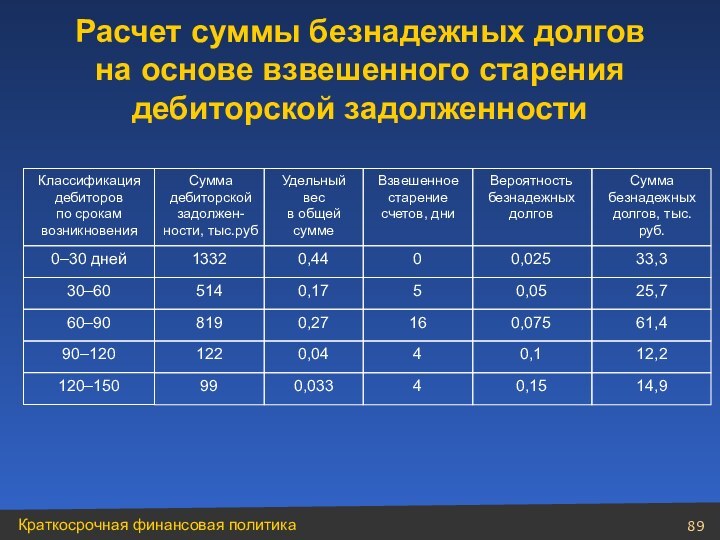

Слайд 89

Классификация дебиторов

по срокам возникновения

Сумма дебиторской задолжен-ности, тыс.руб

Удельный вес

в общей сумме

Взвешенное старение счетов, дни

Вероятность безнадежных долгов

Сумма безнадежных долгов, тыс. руб.

0–30 дней

1332

0,44

0

0,025

33,3

30–60

514

0,17

5

0,05

25,7

60–90

819

0,27

16

0,075

61,4

90–120

122

0,04

4

0,1

12,2

120–150

99

0,033

4

0,15

14,9

Расчет суммы безнадежных долгов

на основе взвешенного старения дебиторской задолженности

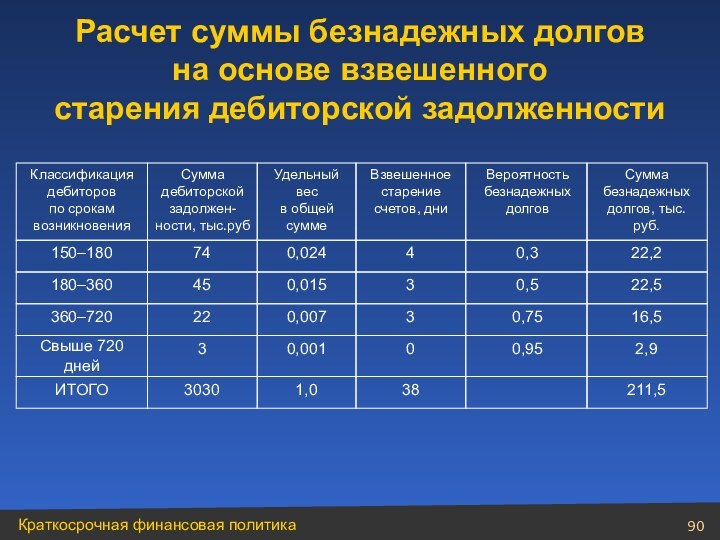

Слайд 90

150–180

74

0,024

4

0,3

22,2

180–360

45

0,015

3

0,5

22,5

360–720

22

0,007

3

0,75

16,5

Свыше 720 дней

3

0,001

0

0,95

2,9

ИТОГО

3030

1,0

38

211,5

Расчет суммы безнадежных долгов

на основе взвешенного

старения дебиторской задолженности

Классификация дебиторов

по срокам возникновения

Сумма дебиторской задолжен-ности, тыс.руб

Удельный вес в общей сумме

Взвешенное старение счетов, дни

Вероятность безнадежных долгов

Сумма безнадежных долгов, тыс. руб.

Слайд 91

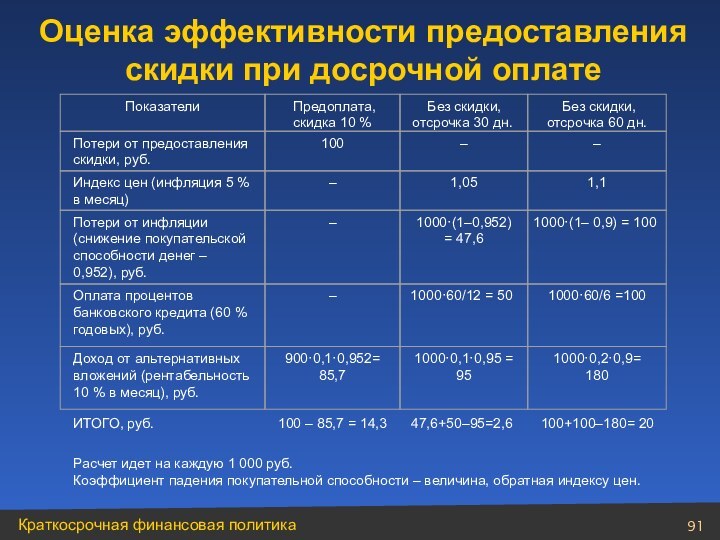

ИТОГО, руб.

100 – 85,7 = 14,3

47,6+50–95=2,6

100+100–180= 20

Показатели

Предоплата, скидка 10 %

Без скидки, отсрочка 30

дн.

Без скидки, отсрочка 60 дн.

Потери от предоставления скидки, руб.

100

–

–

Индекс цен (инфляция 5 % в месяц)

–

1,05

1,1

Потери от инфляции (снижение покупательской способности денег – 0,952), руб.

–

1000·(1–0,952) = 47,6

1000·(1– 0,9) = 100

Оплата процентов банковского кредита (60 % годовых), руб.

–

1000·60/12 = 50

1000·60/6 =100

Доход от альтернативных вложений (рентабельность 10 % в месяц), руб.

900·0,1·0,952= 85,7

1000·0,1·0,95 = 95

1000·0,2·0,9= 180

Расчет идет на каждую 1 000 руб.

Коэффициент падения покупательной способности – величина, обратная индексу цен.

Оценка эффективности предоставления скидки при досрочной оплате

Слайд 92

Объем денежных средств зависит:

от длительности операционного цикла;

политики в

области дебиторской и кредиторской задолженностей.

Отток

Приток

Касса

Снабжение

Производство

Сбыт

Дебиторка

Кредиторка

Слайд 93

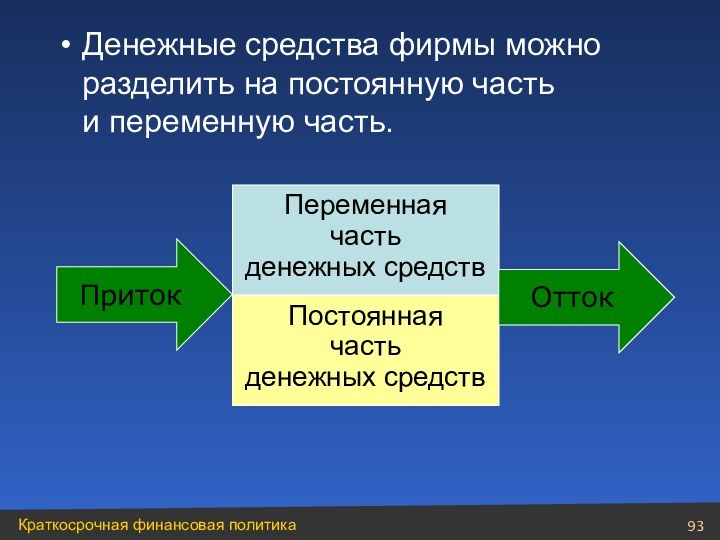

Денежные средства фирмы можно разделить на постоянную часть

и переменную часть.

Переменная

часть

денежных средств

Постоянная

часть

денежных средств

Приток

Отток

Слайд 94

Управление денежными средствами включает выдвижение, проверку и оценку гипотез

будущего развития событий.

В результате планирования CF появляется информация, на

основе которой принимаются решения:

Куда и на сколько вложить временно свободные денежные средства?

Откуда и на сколько взять недостающие денежные средства?

Какова величина необходимых денежных резервов?

Слайд 95

Управление ликвидностью подразумевает управление денежными

притоками и оттоками по трем видам деятельности фирмы:

операционной;

инвестиционной;

финансовой.

Слайд 96

Денежный приток:

от операционной деятельности;

инвестиционной деятельности;

финансовой деятельности.

Денежный отток:

по операционной деятельности;

инвестиционной деятельности;

финансовой деятельности.

Движение денежных средств

Слайд 97

Притоки и оттоки денег

Отток

Приток

Касса

Операционная

деятельность

Инвестиционная

деятельность

Финансовая

деятельность

Операционная

деятельность

Инвестиционная

деятельность

Финансовая

деятельность

Слайд 98

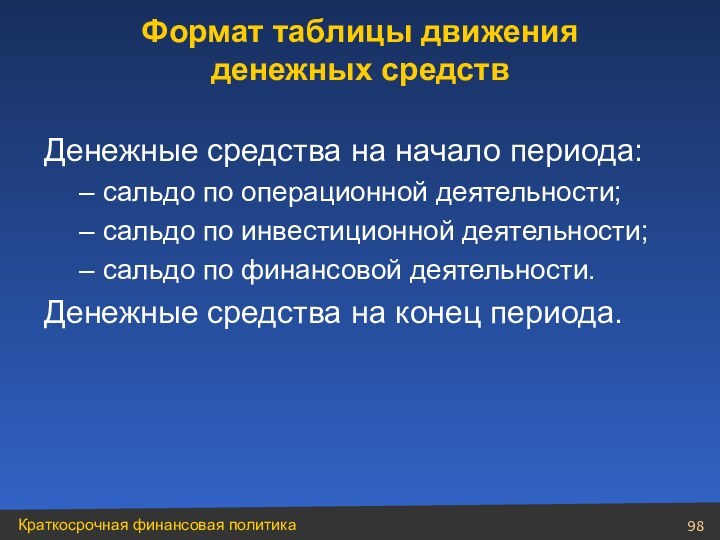

Денежные средства на начало периода:

сальдо по операционной деятельности;

сальдо

по инвестиционной деятельности;

сальдо по финансовой деятельности.

Денежные средства на конец

периода.

Формат таблицы движения

денежных средств

Слайд 99

Текущие финансовые решения определяются преимущественно

операционной деятельностью фирмы.

Текущие финансовые решения призваны

обеспечить ликвидность фирмы.

Ликвидность – способность компании вовремя погашать свои обязательства.

Денежные потоки

по операционной деятельности

Слайд 100

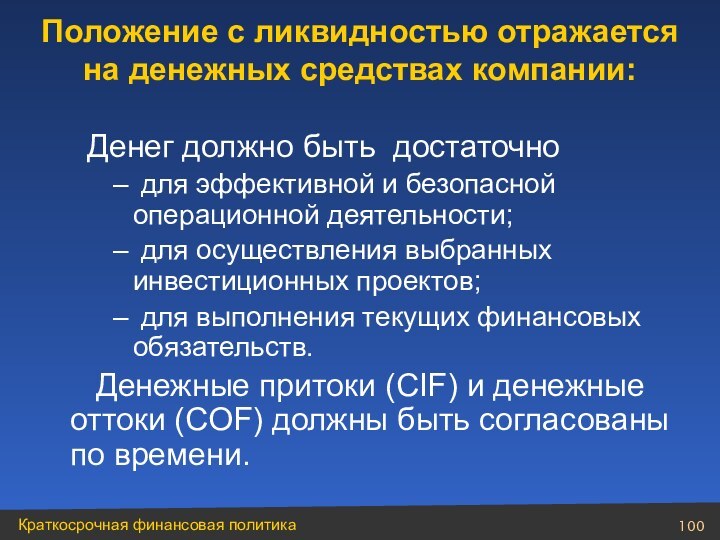

Денег должно быть достаточно

для эффективной и безопасной операционной деятельности;

для осуществления выбранных

инвестиционных проектов;

для выполнения текущих финансовых обязательств.

Денежные притоки (CIF) и денежные оттоки (COF) должны быть согласованы по времени.

Положение с ликвидностью отражается

на денежных средствах компании:

Слайд 101

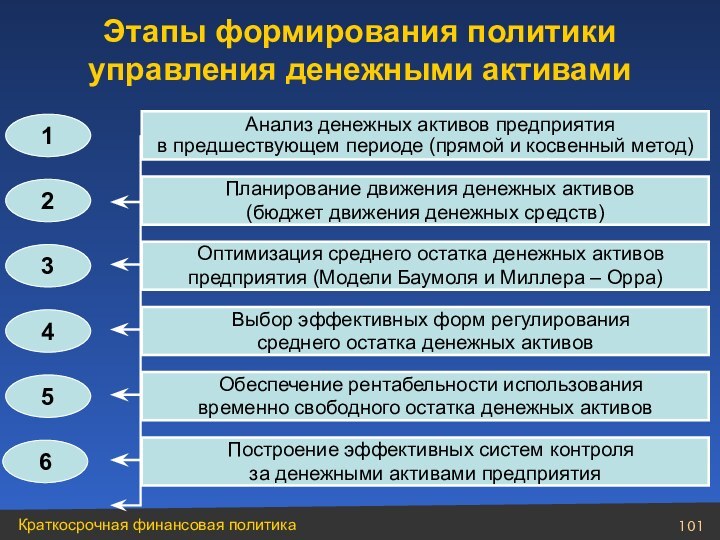

Этапы формирования политики управления денежными активами

1

Анализ денежных

активов предприятия

в предшествующем периоде (прямой и косвенный метод)

Планирование движения денежных активов

(бюджет движения денежных средств)

Оптимизация среднего остатка денежных активов

предприятия (Модели Баумоля и Миллера – Орра)

Выбор эффективных форм регулирования

среднего остатка денежных активов

Обеспечение рентабельности использования

временно свободного остатка денежных активов

Построение эффективных систем контроля

за денежными активами предприятия

2

3

4

5

6

Слайд 102

Модуль 5

Финансовое планирование

и бюджетирование

Слайд 103

Бюджетирование – это планирование:

операционное;

инвестиционное;

финансовое.

Бюджетирование – это инструмент

принятия решений:

операционных;

инвестиционных;

финансовых.

Бюджетирование – это технология управления

стоимостью:

стоимостью продукции;

стоимостью фирмы

Бюджетирование

Слайд 104

В узком смысле – это

информационная система принятия решений.

В широком смысле

– это технология управления и оценки.

Бюджетирование

Слайд 105

Обеспечивает информацией управляющих компанией.

Обеспечивает информацией инвесторов.

Бюджетирование

как информационная система

Слайд 106

Бюджет – это фонд денежных

средств, которым может распоряжаться данный экономический субъект.

Бюджет – это план, необходимый для эффективного распределения ресурсов в соответствии с направлениями деятельности фирмы.

Бюджет – это документ, который должен быть:

составлен;

утвержден;

исполнен.

Что такое бюджет?

Слайд 107

Система распределения ресурсов

в соответствии с

разработанной стратегией.

Система распределения ответственности за достижение поставленных целей.

Система коммуникации между подразделениями компании.

Бюджет в управленческом смысле

Слайд 108

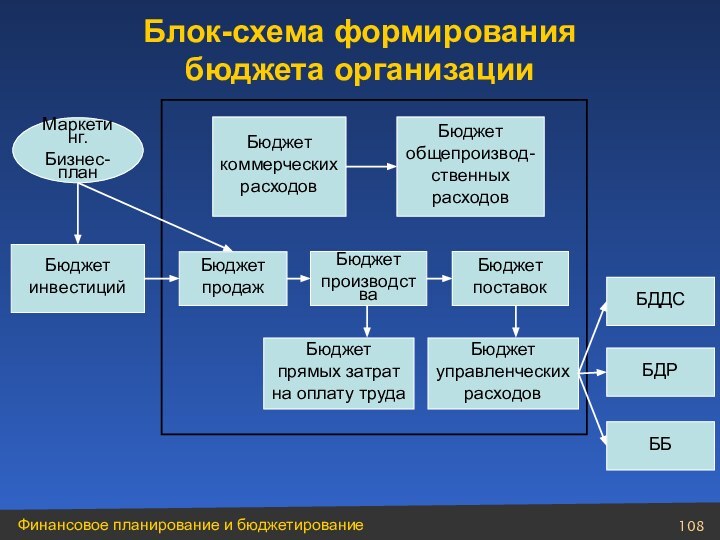

Блок-схема формирования бюджета организации

Маркетинг.

Бизнес-план

Бюджет

инвестиций

Бюджет

коммерческих

расходов

Бюджет

общепроизвод-

ственных

расходов

БДДС

Бюджет

производства

Бюджет

поставок

Бюджет

прямых затрат

на оплату труда

Бюджет

управленческих

расходов

Бюджет

продаж

БДР

ББ

Слайд 109

Операционный бюджет:

показывает результаты, ожидаемые

от операционной деятельности.

Финансовый бюджет:

показывает финансовые результаты, ожидаемые в результате выполнения планов:

операционных;

инвестиционных;

финансовых.

Компоненты бюджета

Слайд 110

План продаж:

план продаж продукции;

план продажи операционных долгов (дебиторской

задолженности).

Производственный план:

план производства;

план запасов:

незавершенного производства;

готовой продукции.

Операционный бюджет

Слайд 111

Инвестиционный план:

план долгосрочных инвестиций.

Финансовый план:

план привлечения долгосрочных финансовых

ресурсов;

план по уплате налогов.

Помимо плана по операционной деятельности составляют:

Слайд 112

Оценка рыночного спроса на продукцию

компании при различных ценах.

Возможные методы:

экспертные

оценки;

рыночные исследования;

трендовый анализ;

статистический анализ.

Оценка спроса – необходимое условие для запуска всего бюджетного процесса.

Необходимые оценки

Слайд 113

прогноз движения денежных средств;

прогноз баланса;

прогноз прибылей и убытков.

Финансовый

бюджет

Слайд 114

За основу берется прошлый бюджет

и предполагается прирост по каждой бюджетной статье.

Приростное бюджетирование

Слайд 115

Предполагается, что по каждой статье

приростного бюджета начальный уровень нулевой:

каждая статья расходов обосновывается;

бюджет

как бы составляется заново;

значительные затраты времени.

Бюджетирование нулевого уровня

Слайд 116

Основывается на суждениях менеджмента высшего

и среднего звена.

Общая оценка эффекта от

крупных проектов.

Преимущества:

аккуратность в оценках общего бюджета;

не тратится время на мелкие вопросы.

Бюджетирование сверху вниз

Слайд 117

Бюджетирование начинается

с элементарных задач.

Оценку проводят те люди, которые ответственны за

их решение.

Преимущества:

большая точность и детальность задач.

Недостатки:

риск увязнуть в мелочах.

Бюджетирование снизу вверх

Слайд 118

любое подразделение, менеджер которого несет ответственность за его

деятельность;

каждый центр должен иметь свой бюджет;

бюджет закрепляет ответственность

менеджеров в плане и позволяет осуществить контроль за их исполнением.

Центр ответственности

Слайд 119

Центр дохода

Типы центров ответственности

Центр

инвестиций

Центр прибыли

Центр затрат

Слайд 120

центры затрат: менеджер отвечает только

за затраты;

центр дохода: менеджер отвечает только

за доходы;

центр прибыли: менеджер отвечает и за доходы и за расходы;

центр инвестиций: менеджер отвечает за инвестиции, доходы и расходы (дивизионы компании);

Уровни ответственности

Слайд 121

учет ответственности проводится путем сопоставления плана и факта

для каждого центра ответственности;

ответственность предполагает контролируемость менеджером тех параметров,

по которым его оценивают.

Уровни ответственности

Слайд 122

Возможная схема построения системы бюджетов для осуществления функции

планирования и контроля

ЦП № 1

ЦП № 7

ЦЗ № 1

ЦП

№ 5

Функция контроля

по подразделениям

Функция планирования

по функциональным областям

Функция планирования

и принятия решений

Бюджет доходов

Бюджет затрат

Бюджет доходов

Бюджет затрат

Бюджет затрат

Бюджет затрат

Бюджет продаж

Бюджет трудовых

затрат

Бюджет закупок

Бюджет

административных

расходов

Бюджет

коммерческих расходов

Бюджет производства

Бюджет общих расходов

Бюджет

доходов

и расходов

Бюджет

движения

денежных

средств

Слайд 123

Управленческие

расходы

Коммерческие расходы

Отдел

Маркетинга

+

Коммерческий

+

+

Снабжения

+

Планово-экономический

+

+

+

+

Финансовый

+

+

Производственный

+

Маркетинговые исследования

Инвестиции

Продажи

Общепроизводственные накладные расходы

Производство

Прямые затраты

на

труд

Поставки и хранение

Финансовый бюджет

Участие подразделений

в составлении бюджетов

Слайд 124

Как должен быть сконструирован бюджетный

процесс?

Кто должен быть вовлечен

в бюджетный процесс?

Какой уровень сложности должен быть у бюджетного процесса?

Дизайн бюджетного процесса

Слайд 125

Авторитарное бюджетирование –начальник задает параметры бюджета своим подчиненным.

Преимущество:

Эффективность

и согласованность действий.

Недостаток: Проблема мотивации.

Типы бюджетного процесса

Слайд 126

Бюджетирование по принципу соучастия

совместное принятие решений, при

котором участники согласовывают бюджетные цели.

Консультативное бюджетирование:

менеджер опрашивает подчиненных

и выясняет их мнение относительно параметров бюджета, но решения принимает самостоятельно;

проблема oт “псевдоучастия”.

Типы бюджетного процесса

Слайд 127

Бюджетирование не является чисто механическим

инструментом.

Люди пытаются влиять

и манипулировать бюджетом в своих интересах. Начинаются бюджетные игры, когда подчиненные начинают выбивать дополнительные ресурсы для достижения поставленных перед ними целей.

Психологические аспекты