Слайд 2

Примерные вопросы на экзамены

Денежный оборот: понятие и структура.

Денежная

масса и ее структура.

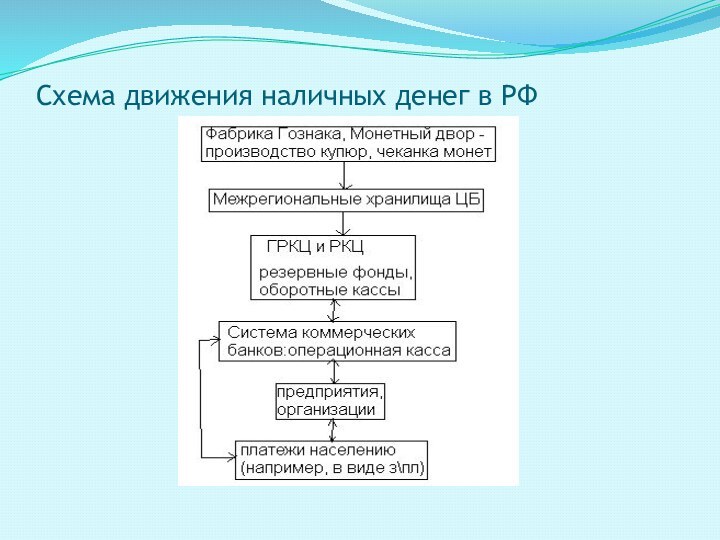

Организация наличного денежного оборота в РФ.

Принципы налично-денежного обращения в РФ.

Принципы организации и правовое регулирование безналичных расчетов в РФ

Слайд 3

Содержание

3.1. Денежный оборот и его структура

3.2. Эмиссия и выпуск

наличных денег

3.3. Депозитно-ссудная эмиссия

3.4. Организация безналичных расчетов в РФ

Слайд 4

3.1. Денежный оборот и его структура

Деньги, кредит, банки

Слайд 5

Денежный оборот

Совокупность всех платежей в наличной и безналичной

формах, при которых деньги выступают в функции средства обращения,

средства платежа и накопления за период времени

Слайд 7

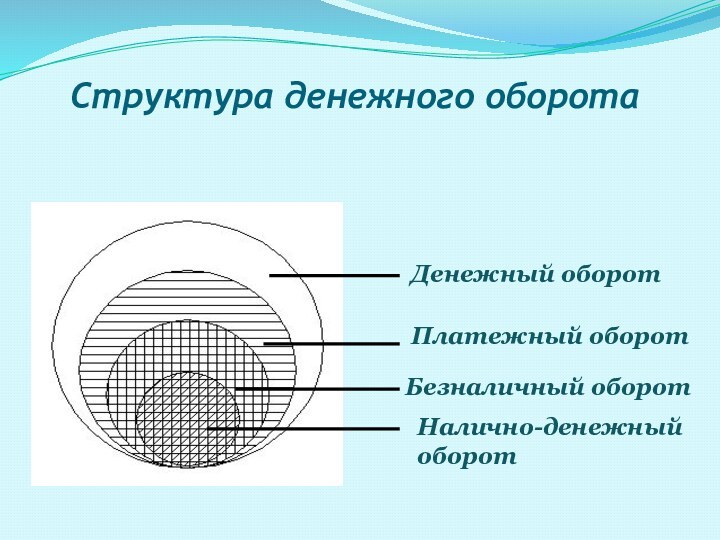

Структура денежного оборота

Денежный оборот

Налично-денежный оборот

Безналичный оборот

Платежный оборот

Слайд 9

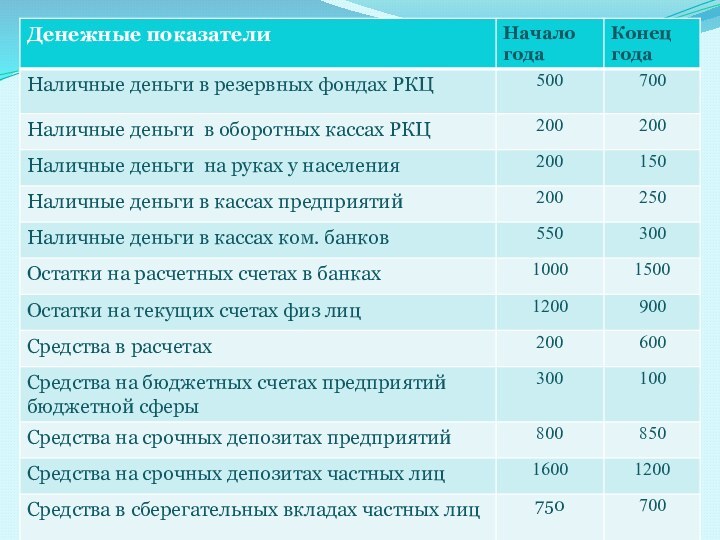

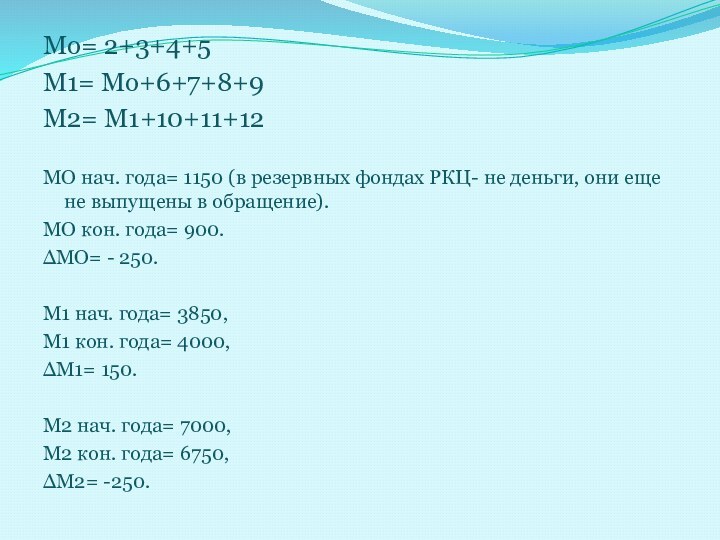

Мо= 2+3+4+5

М1= Мо+6+7+8+9

М2= М1+10+11+12

МО нач. года= 1150 (в

резервных фондах РКЦ- не деньги, они еще не выпущены

в обращение).

МО кон. года= 900.

ΔМО= - 250.

М1 нач. года= 3850,

М1 кон. года= 4000,

ΔМ1= 150.

М2 нач. года= 7000,

М2 кон. года= 6750,

ΔМ2= -250.

Слайд 10

3.2. Эмиссия и выпуск наличных денег в обращение

Деньги,

кредит, банки

Слайд 11

Организация налично-денежного обращения в РФ

--- Наличные деньги

вне обращения

— Наличные деньги, находящиеся в обращении

Слайд 12

составление прогноза потребности в наличной денежной массе для

бесперебойного проведения расчетов;

изготовление денежных знаков и их защита от

фальсифицирования;

организация резервных фондов денежной наличности;

транспортировка денежной наличности в регионы Российской Федерации;

собственно выпуск денег в обращение.

Выпуск наличных денег в обращение

http://www.softron.ru/information/20000/priznaki-podlinnosti-banknot/priznaki-podlinnosti-rossijskogo-rublja

Слайд 13

Эмиссия наличных денег

Выпуск наличных денег

Выпуск в обращение, при

котором увеличивается масса наличных денег, находящаяся в обращении

Резервные

фонды

Оборотная касса

ГРКЦ

Эмиссионно-

кассовое регулирование

денежной массы

Слайд 14

3.3. Депозитно-ссудная эмиссия

Деньги, кредит, банки

Слайд 15

Банковский мультипликатор

ЦБ

Централизованный резерв

Банк 1

СР

Банк 3

Банк 2

СР

СР

Клиент

1

Клиент 2

Клиент 3

Клиент 4

Клиент 5

Слайд 16

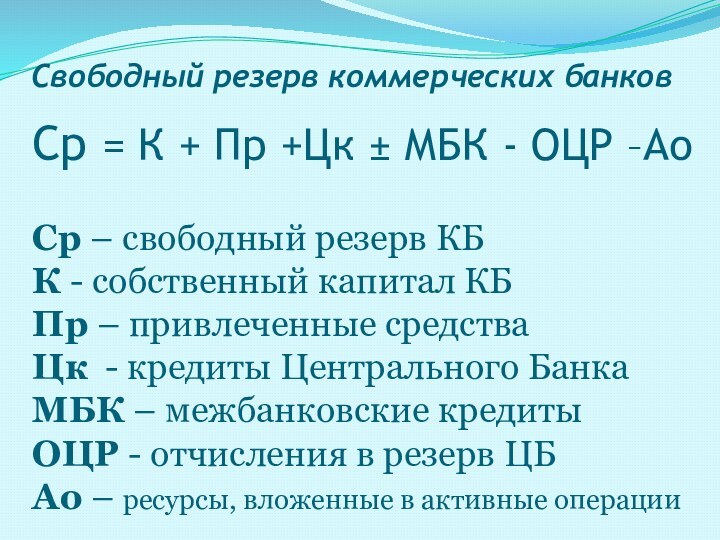

Свободный резерв коммерческих банков

Ср = К + Пр

+Цк ± МБК - ОЦР –Ао

Ср – свободный резерв

КБ

К - собственный капитал КБ

Пр – привлеченные средства

Цк - кредиты Центрального Банка

МБК – межбанковские кредиты

ОЦР - отчисления в резерв ЦБ

Ао – ресурсы, вложенные в активные операции

Слайд 17

Допустим, банк на 1.12.2011 имеет

привлеченных средств на

сумму 550 млн., собственный капитал составляет 340 млн.,

банк

получил кредит от центрального банка на сумму 90 млн.

и предоставил кредит на межбанковском рынке банку-контрагенту в сумме 80 млн.

Норма обязательных резервов едина для всех видов вкладов и составляет 4%.

На кредитные и другие активные операции банк потратил 700 млн.

Рассчитать на сколько может увеличиться денежная масса, если банк предоставляет кредит в сумме всего своего свободного резерва.

Слайд 18

3.4. Организация безналичных расчетов в РФ

Слайд 19

ГК РФ, часть 2, глава 45 "Банковский счет",

глава 46 "Расчеты";

2. ФЗ "О банках и банковской деятельности";

3.

ФЗ "О ЦБ РФ";

Безналичные расчеты - это расчеты, осуществляемые без использования наличных денег, причем деньги списываются со счета плательщика и зачисляются на счет получателя платежа.

Слайд 20

Принципы безналичных расчетов

1. Безналичные расчеты осуществляются по

банковским счетам, открываемым для хранения и перевода средств.

расчетные

текущие счета

2. Списание средств с банковских счетов производится банком только на основании распоряжений клиентов.

путем выписки расчетного документа

в форме согласия (акцепта) расчетного документа

путем закрепления в договоре банковского счета согласия клиента на безакцептное списание средств со счета по требованию кредитора.

Слайд 21

Виды банковских счетов

Расчетные

коммерческим предприятиям и организациям

гражданам, осуществляющим предпринимательскую

деятельность без образования юридического лица

финансовым организациям

Текущие

Физическим лицам

некоммерческим организациям

обособленным

подразделением юридического лица

учреждениям и организациям, состоящим на бюджете, руководители которых не являются самостоятельными распорядителями кредитов.

Слайд 22

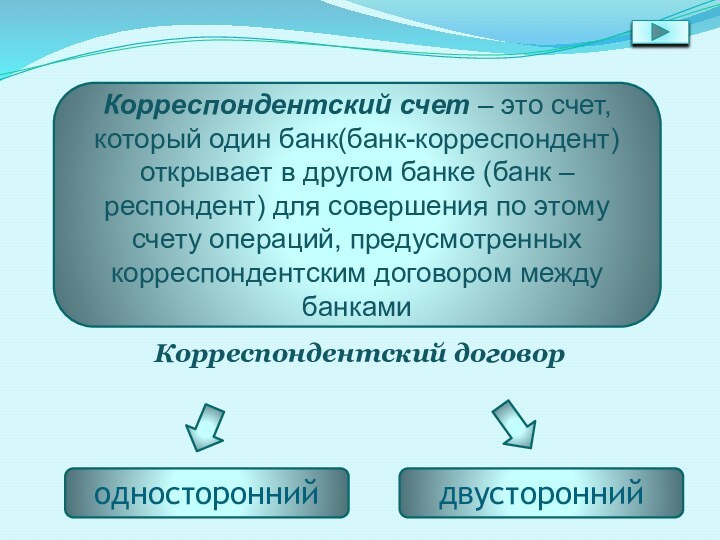

Корреспондентский договор

Корреспондентский счет – это счет, который один

банк(банк-корреспондент) открывает в другом банке (банк –респондент) для совершения

по этому счету операций, предусмотренных корреспондентским договором между банками

односторонний

двусторонний

Слайд 23

Принципы безналичных расчетов

При проведении безналичных расчетов банк выступает

в качестве посредника, который не должен вмешиваться в договорные

отношения плательщика и получателя платежа.

Срочность платежа

По товарным операциям

-немедленно после завершения поставки

- авансовый платеж или предоплата

- отсроченный платеж

- просроченный платеж

Нетоварные поставки

- по договору

- по законодательству

5. Обеспеченность платежа

Слайд 24

Межбанковские расчеты

Основания для возникновения

межбанковских расчетов

перевод средств одним

банком в другой по поручению клиентов

собственные операции банков

Слайд 25

Формы межбанковских расчетов

Society of Worldwide International Financial Telecommunications

- переводится информация о безналичных расчетах, о ценных бумагах

(покупке-продаже) и т.д.

Слайд 26

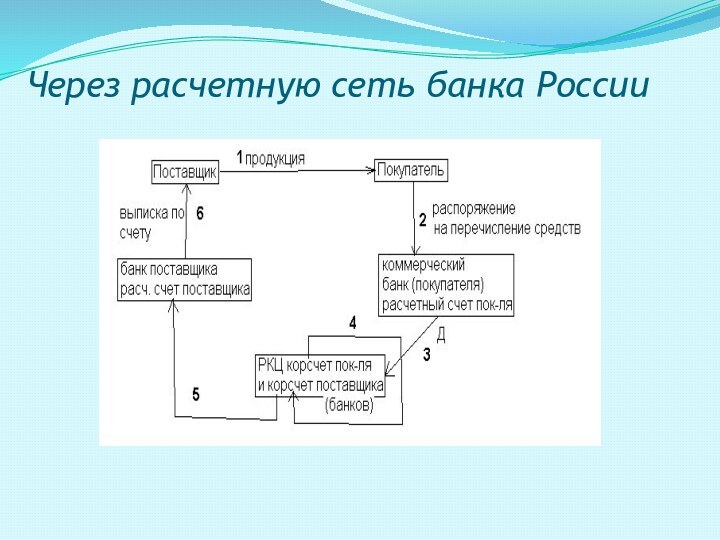

Через расчетную сеть банка России

Слайд 27

1. Через расчетную сеть банка России

Слайд 28

9.10.12

Платежная система Банка России состоит из:

системы БЭСП;

более семидесяти

систем ВЭР;

система МЭР;

система расчетов Московского региона;

систем расчетов с применением

авизо

Слайд 29

9.10.12

Система ВЭР

(внутрирегиональные электронные расчеты):

обеспечивает осуществление расчетов с

использованием электронной технологии в региональных компонентах. Срок – день

в день.

Слайд 30

9.10.12

Система МЭР

(межрегиональные электронные расчеты):

обеспечивает осуществление расчетов с

использованием электронной технологии между региональными компонентами. Срок – не

позднее следующего рабочего дня.

Слайд 31

9.10.12

БЭСП — система банковских электронных срочных платежей. В

постоянную эксплуатацию система введена с 23 июля 2007 года.

Система БЭСП функционирует в платежной системе Банка России и предназначена для проведения срочных платежей в валюте РФ, кредитных организаций, других клиентов ЦБРФ, и обеспечения непрерывных расчетов на валовой основе в режиме реального времени.

В перспективе новая система расчетов должна быть интегрирована в систему международных расчетов. Уже сейчас БЭСП предоставляет возможность использования транспортной системы и форматов как Банка России, так и системы SWIFT с реализацией взаимной конвертации форматов.

Слайд 32

9.10.12

Система БЭСП

(банковские электронные срочные платежи):

обеспечивает осуществление расчетов с

использованием электронной технологии в режиме реального времени в масштабах

страны

Слайд 33

9.10.12

Проведение платежей в системе БЭСП предусмотрено в течение

операционного дня системы, т.е. с 2.00 до 21.00 по

московскому времени, при этом обеспечивается списание со счета плательщика и зачисление на счет получателя платежа в обслуживающих учреждениях Банка России в течении одного операционного дня с календарной датой проведения платежа в системе.

Слайд 34

9.10.12

Основное преимущество системы БЭСП — это скорость.

Она

создана таким образом, что платежи, проходящие через нее, являются

более приоритетными и обрабатываются без очереди. Фактически время прохождения платежа в этой системе — дело нескольких минут.

Помимо беспрецедентной скорости расчетов БЭСП позволяет минимизировать риски и ускорить оборачиваемость денежных средств.

Слайд 35

9.10.12

Система расчетов между учреждениями Банка России с применением

авизо:

обеспечивает осуществление расчетов с использованием бумажной технологии на внутрирегиональном

и межрегиональном уровнях.

Слайд 36

2. В порядке прямых корреспондентских отношений

Слайд 37

9.10.12

Один банк (банк-респондент) открывает в другом банке (банк-корреспондент)

счет для совершения по этому счету операций, предусмотренных договором

между ними

“ЛОРО” - счет, который ведет банк-корреспондент

“НОСТРО” счет на балансе банка-респондента

Слайд 38

9.10.12

Счета “ЛОРО” и “НОСТРО” носят зеркальный характер

Основные

записи делаются по счету “ЛОРО”.

Слайд 39

ВЫБЕРИТЕ ВСЕ ВЕРНЫЕ УТВЕРЖДЕНИЯ

Банк «Греческий» является клиентом банков

«Четыре ветра» и «Зевс»

В банке «Греческий» открыт корсчет ЛОРО

банка «Четыре ветра»

Банк «Зевс» имеет корсчет НОСТРО в банке «Греческий»

Банк «Четыре ветра» ведет корсчет ЛОРО банка «Зевс»

Банк «Греческий» является клиентом банков «Атлантида» и «Зевс»

Банк «Атлантида» не имеет корреспондентских отношений с банком «Зевс»

Банк «Зевс» имеет корреспондентские отношения с банком «Четыре ветра»

Банк «Греческий» имеет корсчет НОСТРО в банке «Атлантида»

Вопрос 2.

Определите на условном примере, как выстраиваются корреспондентские отношения между банками.

Банк «Четыре ветра» имеет корсчет НОСТРО в банке «Греческий».

Банк «Атлантида» ведет корсчет ЛОРО банка «Греческий».

Банк «Греческий» имеет счет НОСТРО в банке «Зевс».

Слайд 40

Межбанковский клиринг

9.10.12

система безналичных расчетов, основанная на зачете

взаимных требований и обязательств и используемая банком в целях

уменьшения нуждаемости в средствах и упрощения обмена платежами.

двусторонний клиринг

многосторонний клиринг

Клиринг без предварительного депонирования средств (классическая модель)

Клиринг с предварительным депонирование средств

Слайд 41

3. Расчеты через расчетные небанковские кредитные организации

4. Собственная внутренняя сеть

5. Использование систем других банков.

6. Система SWIFT (СВИФТ)

Слайд 42

2.5. Действующие формы безналичных расчетов

9.10.12

Слайд 43

9.10.12

Формы безналичных расчетов:

расчеты платежными поручениями;

расчеты по аккредитиву;

расчеты инкассовыми

поручениями;

расчеты чеками;

расчеты в форме перевода денежных средств по требованию

получателя средств (прямое дебетование);

расчеты в форме перевода электронных денежных средств.

Слайд 44

Расчетный документ – инструмент платежа

Расчетный документ – основание

для проведения операций по банковским счетам. Оформляется в бумажном

или в электронном виде. Может выписываться плательщиком или получателем средств.

Виды расчетных документов:

платежные поручения;

платежные требования;

аккредитивы;

расчетные чеки;

инкассовые поручения;

платежный ордер (внутрибанковский расчетный документ).

Слайд 45

9.10.12

Банки осуществляют перевод денежных средств по банковским счетам

посредством:

списания денежных средств с банковских счетов плательщиков и зачисления

денежных средств на банковские счета получателей средств;

списания денежных средств с банковских счетов плательщиков и выдачи наличных денежных средств получателям средств - физическим лицам;

списания денежных средств с банковских счетов плательщиков и увеличения остатка электронных денежных средств получателей средств.

Слайд 46

9.10.12

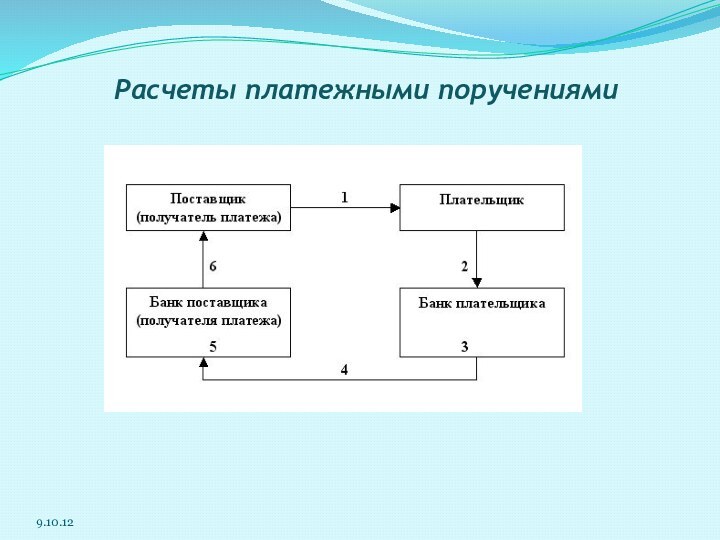

Расчеты платежными поручениями

Платежное поручение - распоряжение владельца счета

(плательщика) обслуживающему его банку, оформленное расчетным документом, перевести определенную

денежную сумму на счет получателя средств, открытый в этом или другом банке.

При расчетах платежными поручениями банк плательщика обязуется осуществить перевод денежных средств по банковскому счету плательщика или без открытия банковского счета плательщика - физического лица получателю средств, указанному в распоряжении плательщика.

Слайд 47

9.10.12

Платежное поручение действительно для представления в банк в

течение 10 календарных дней со дня его составления.

Если плательщиком

является банк, перевод денежных средств на банковский счет клиента - получателя средств может осуществляться банком на основании составляемого им банковского ордера.

Форма распоряжения о переводе денежных средств без открытия банковского счета плательщика - физического лица на бумажном носителе устанавливается кредитной организацией или получателями средств по согласованию с банком.

На основании распоряжения о переводе денежных средств без открытия банковского счета плательщика - физического лица кредитная организация составляет платежное поручение.

Слайд 48

Расчеты платежными поручениями

9.10.12

Слайд 49

9.10.12

Преимущества расчетов платежными поручениями:

Скорость расчетов

Простота документооборота

Низкая стоимость

Слайд 50

9.10.12

Недостатки расчетов платежными поручениями:

Отсутствие гарантий выполнения обязательств участниками

расчетов

Невозможность проведения комплексных сделок

Слайд 51

9.10.12

Расчеты по аккредитивам

Аккредитив - денежное обязательство, принимаемое

банком (банк-эмитент) по поручению плательщика, произвести платежи в пользу

получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (исполняющий банк) произвести такие платежи

Слайд 52

9.10.12

Виды аккредитивов

покрытые (депонированные) и непокрытые (гарантированные);

отзывные и

безотзывные(могут быть подтвержденными)

Слайд 53

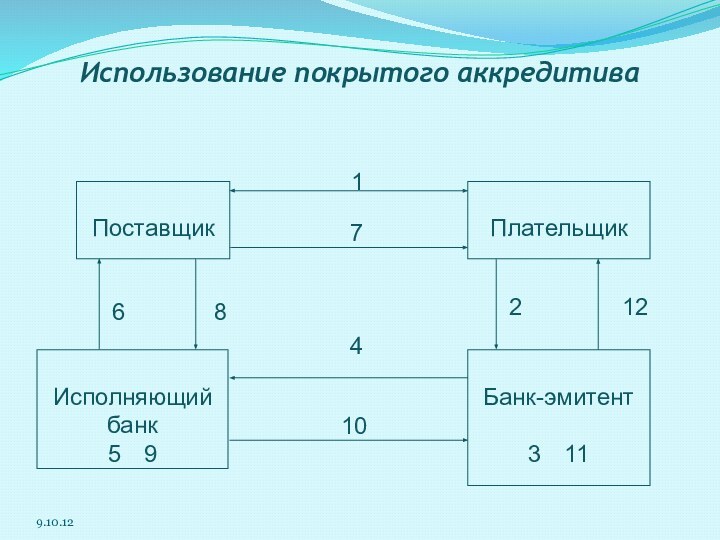

9.10.12

Использование покрытого аккредитива

Плательщик

Исполняющий

банк

5 9

Банк-эмитент

3 11

Поставщик

2

1

4

6

7

8

10

12

Слайд 54

9.10.12

Использование непокрытого аккредитива

Плательщик

Исполняющий

банк

7

8

Банк-эмитент

10

Поставщик

2

1

3

4

5

6

9

11

Слайд 55

9.10.12

Преимущества: гарантии выполнения договорных отношений для поставщика и

покупателя, возможность предоставления кредита

Недостатки: высокая стоимость, большой документооборот (сложность

оформления и большая длительность процедуры расчетов)

Аккредитив, как правило, более выгоден поставщику

Слайд 56

9.10.12

Расчеты инкассовыми поручениями

Инкассовые поручения применяются при расчетах по

инкассо в случаях, предусмотренных договором, и расчетах по распоряжениям

взыскателей средств. Получателем средств может являться банк, в том числе банк плательщика.

Применение инкассовых поручений осуществляется при наличии в договоре банковского счета между плательщиком и банком плательщика условия о списании денежных средств с банковского счета плательщика и представлении плательщиком в банк плательщика сведений о получателе средств, имеющем право предъявлять инкассовые поручения к банковскому счету плательщика.

Слайд 57

9.10.12

Расчеты инкассовыми поручениями

Плательщик

Взыскатель

Банк

плательщика

Банк

взыскателя

3

2

4

5

6

1

Слайд 58

9.10.12

Расчеты чеками

Чек - ценная бумага, содержащая ничем

не обусловленное распоряжение чекодателя банку произвести платеж указанной в

нем суммы чекодержателю

Чекодатель - лицо, имеющее денежные средства в банке, которыми оно вправе распоряжаться путем выставления чеков

Чекодержатель - лицо, в пользу которого выдан чек

Слайд 59

9.10.12

Реквизиты чека

(по Гражданскому кодексу)

наименование «чек», включенное в текст

документа;

поручение плательщику (банку) выплатить чекодержателю определенную денежную сумму;

наименование плательщика (банка) и указание счета, с которого должен быть произведен платеж;

указание валюты платежа;

указание даты и места составления чека;

подпись лица, выписавшего чек, - чекодателя

Слайд 60

9.10.12

Оплата чека

за счет средств, находящихся на счете

чекодателя

за счет средств, депонированных чекодателем на отдельном счете

Слайд 61

9.10.12

Расчеты чеками с предварительным депонированием средств

Плательщик

Банк поставщика

10

Банк

плательщика

2

8

Поставщик

4

5

1

3

6

11

7

9

Слайд 62

9.10.12

Преимущества:

возможность передачи прав по чеку по индоссаменту

гарантирование платежа

по чеку посредством аваля

Недостатки:

чеки кредитных организаций не могут применяться

для расчетов через подразделения расчетной сети Банка России

сложности с определением подлинности чека

Слайд 63

9.10.12

При поступлении ПТ банк плательщика осуществляет контроль наличия

заранее данного акцепта плательщика или при отсутствии заранее данного

акцепта получает акцепт плательщика.

Заранее данный акцепт плательщика может быть дан в договоре между банком плательщика и плательщиком и (или) в виде отдельного сообщения либо документа.

Заранее данный акцепт должен быть дан до предъявления распоряжения получателя средств.

Заранее данный акцепт может быть дан в отношении одного или нескольких банковских счетов плательщика, одного или нескольких получателей средств, одного или нескольких распоряжений получателя средств.

Слайд 64

9.10.12

Получение акцепта осуществляется банком плательщика посредством передачи ПТ

плательщику либо уведомления его в электронном виде или на

бумажном носителе и получения акцепта (отказа от акцепта) плательщика с составлением заявления об акцепте (отказе от акцепта) плательщика. Распоряжения получателей средств помещаются в очередь ожидающих акцепта распоряжений.

При получении отказа от акцепта плательщика или при неполучении акцепта плательщика в срок, установленный федеральным законом и договором, распоряжение получателя средств подлежит возврату (аннулированию) банком плательщика.

Слайд 65

9.10.12

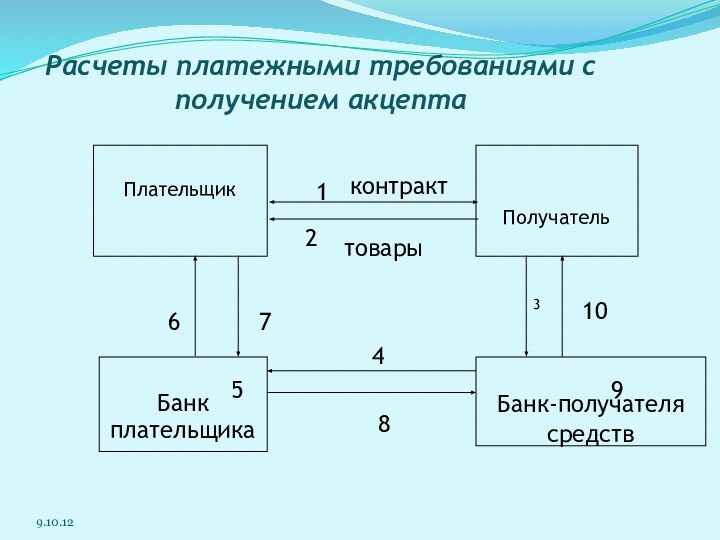

Расчеты платежными требованиями с получением акцепта

Плательщик

Получатель

Банк

плательщика

Банк-получателя средств

1

контракт

2

товары

3

4

6

5

7

8

9

10

Слайд 66

9.10.12

Расчеты электронными деньгами

электронные денежные средства - денежные средства,

которые предварительно предоставлены одним лицом другому лицу, учитывающему информацию

о размере предоставленных денежных средств без открытия банковского счета, для исполнения денежных обязательств лица, предоставившего денежные средства, перед третьими лицами и в отношении которых лицо, предоставившее денежные средства, имеет право передавать распоряжения исключительно с использованием электронных средств платежа.

Слайд 67

Оператор электронных денежных средств -кредитная организация, в том

числе небанковская кредитная организация, имеющая право на осуществление переводов

денежных средств без открытия банковских счетов и связанных с ними иных банковских операций

Обязаны уведомить в ЦБ о начале деятельности по переводу электронных денежных средств.

Операторами по переводу денежных средств

1) Банк России;

2) кредитные организации, имеющие право на осуществление перевода денежных средств;

3) государственная корпорация "Банк развития и внешнеэкономической деятельности

Слайд 68

Оператор электронных денежных средств учитывает денежные средства клиента

путем формирования записи, отражающей размер обязательств оператора электронных денежных

средств перед клиентом в сумме предоставленных денежных средств (далее - остаток электронных денежных средств).

Оператор ЭДС не вправе

предоставлять клиенту денежные средства для увеличения остатка электронных денежных средств клиента на основании договора потребительского кредита (займа).

осуществлять начисление процентов на остаток электронных денежных средств клиента.

Слайд 69

Оператор электронных денежных средств не вправе

предоставлять клиенту

денежные средства для увеличения остатка электронных денежных средств клиента

на основании договора потребительского кредита (займа).

осуществлять начисление процентов на остаток электронных денежных средств клиента.

Слайд 70

При осуществлении безналичных расчетов в форме перевода электронных

денежных средств клиент предоставляет денежные средства оператору электронных денежных

средств на основании заключенного с ним договора.

Клиент - юридическое лицо или индивидуальный предприниматель предоставляет денежные средства оператору электронных денежных средств только с использованием своего банковского счета.

Расчеты электронными деньгами

Слайд 71

Клиент - физическое лицо может предоставлять денежные средства

оператору электронных денежных средств

с использованием банковского счета

без использования банковского счета, (перевод без открытия счета) Western Union

за счет денежных средств, предоставляемых юридическими лицами или индивидуальными предпринимателями оператору электронных денежных средств в пользу такого клиента - физического лица, если договором между оператором электронных денежных средств и клиентом - физическим лицом предусмотрена такая возможность.

Слайд 72

9.10.12

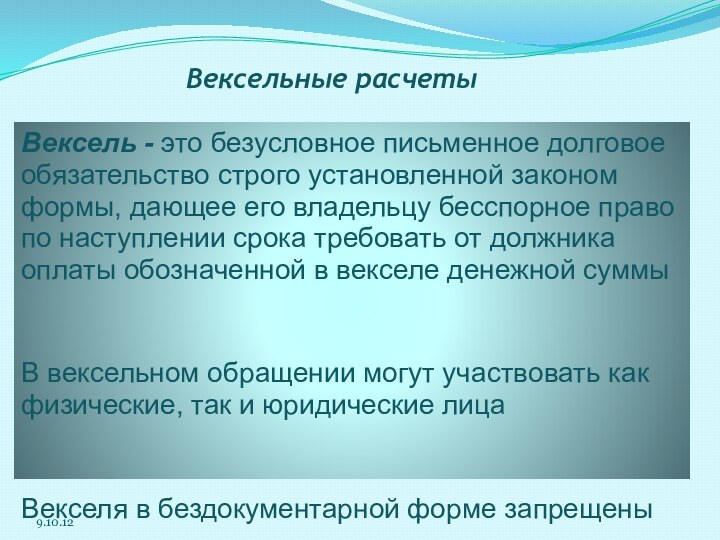

Вексельные расчеты

Вексель - это безусловное письменное долговое

обязательство строго установленной законом формы, дающее его владельцу бесспорное

право по наступлении срока требовать от должника оплаты обозначенной в векселе денежной суммы

В вексельном обращении могут участвовать как физические, так и юридические лица

Векселя в бездокументарной форме запрещены

Слайд 73

Простой вексель (соло-вексель) — это ничем не обусловленное

(безусловное) обязательство должника уплатить денежный долг кредитору в размере

и на условиях, обозначенных в векселе и только в нем. Простой вексель выписывает сам плательщик, и по существу является его долговой распиской.

Переводной вексель имеет итальянское название «тратта» (что в переводе и означает «передача»), а векселедатель называется трассантом, должник по векселю — трассатом, векселедержатель (получатель по векселю) — ремитентом

Слайд 74

Переводной вексель (тратта) — это безусловный приказ лица,

выдавшего вексель (векселедателя), своему должнику (плательщику) уплатить указанную в

векселе денежную сумму в соответствии с условиями данного векселя третьему лицу (векселедержателю)

Переводной вексель — это письменный документ, содержащий безусловный приказ векселедателя плательщику об уплате указанной в векселе денежной суммы третьему лицу или его приказу.

Слайд 75

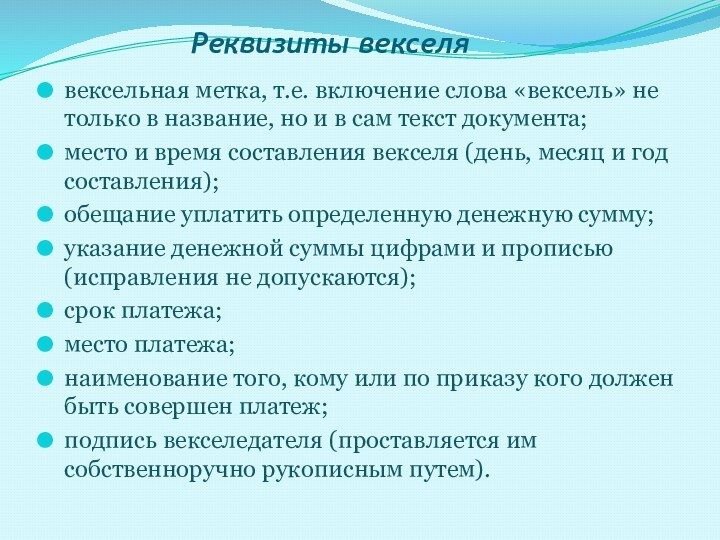

Реквизиты векселя

вексельная метка, т.е. включение слова «вексель» не

только в название, но и в сам текст документа;

место

и время составления векселя (день, месяц и год составления);

обещание уплатить определенную денежную сумму;

указание денежной суммы цифрами и прописью (исправления не допускаются);

срок платежа;

место платежа;

наименование того, кому или по приказу кого должен быть совершен платеж;

подпись векселедателя (проставляется им собственноручно рукописным путем).

Слайд 76

Авалирование векселей

платеж по простому векселю либо по акцептованному

плательщиком переводному векселю может быть гарантирован посредством оформления аваля.

Гарантом по оплате векселей выступает банк.

Банк может гарантировать платеж как за первоначального плательщика, так и за каждого другого обязанного по векселю лица.

В случае оплаты векселя авалистом к нему переходят все права, вытекающие из векселя. Авалирование векселей повышает их надежность, способствует развитию вексельного обращения.

Слайд 77

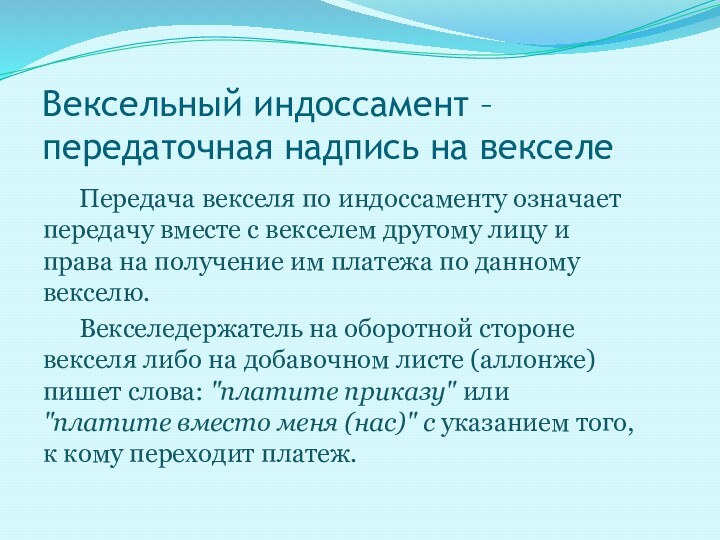

Вексельный индоссамент – передаточная надпись на векселе

Передача векселя

по индоссаменту означает передачу вместе с векселем другому лицу

и права на получение им платежа по данному векселю.

Векселедержатель на оборотной стороне векселя либо на добавочном листе (аллонже) пишет слова: "платите приказу" или "платите вместо меня (нас)" с указанием того, к кому переходит платеж.

Слайд 78

1. Инкассирование векселей

выполнение банком поручения векселедержателя по получению

платежа по векселю в срок

подобные векселя снабжаются предпоручительной

надписью на имя данного банка со словами: "для получения платежа" или "на инкассо".

банк берет на себя ответственность за предъявление векселя в срок плательщику и получение причитающегося по нему платежа

банк обязан своевременно переслать его в учреждение банка по месту платежа и поставить в известность плательщика повесткой о поступлении документа на инкассо

При получении платежа банк зачисляет его на счет клиента и сообщает ему об исполнении поручения

Слайд 79

2. Домициляция векселей

Действия по поручению своего клиента-плательщика по

своевременному совершению платежа по векселю

Домициляция осуществляется банком на основе

договора с клиентом

Внешним признаком домицилированного векселя служат слова "платеж в ... банке", помещенные под подписью плательщика

Слайд 80

Особенности домициляции

Банк не несет никакой ответственности, если платеж

не состоится

Клиент-плательщик сам обязан к сроку платежа по векселю

либо обеспечить поступление необходимых денежных средств на свой счет в банке, либо заранее забронировать сумму платежа на отдельном счете

При отсутствии средств банк отказывает в платеже

Слайд 81

Протест векселя

Это публичный акт нотариальной конторы, которая официально

фиксирует отказ от платежа по векселю.

Совершается в один

из двух рабочих дней, которые следуют за днем, в который вексель подлежит оплате. Нотариальная контора в день принятия векселя к протесту предъявляет его плательщику с требованием о платеже. Если плательщик в установленный срок сделает платеж по векселю, то вексель возвращается плательщику с надписью о получении платежа.

Если на требование нотариальной конторы произвести платеж по векселю плательщик отвечает отказом, то нотариусом составляется акт о протесте векселя в неплатеже. Одновременно он заносит в специальный реестр, который ведется в конторе, все данные по опротестованному векселю, а на лицевой стороне самого векселя ставит отметку о протесте (слово «опротестовано», дату, подпись, печать). После совершения процедуры протеста вексель через банк возвращается векселедержателю, который получает право на взыскание суммы платежа по векселю в судебном порядке.

Слайд 82

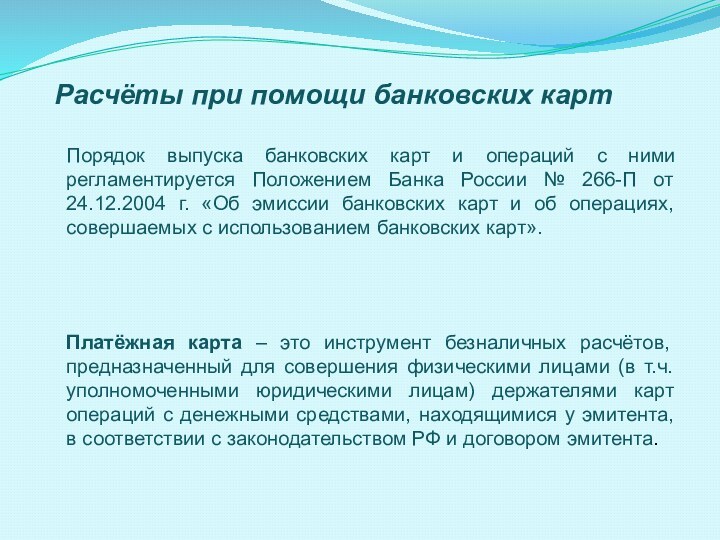

Расчёты при помощи банковских карт

Порядок выпуска банковских карт

и операций с ними регламентируется Положением Банка России №

266-П от 24.12.2004 г. «Об эмиссии банковских карт и об операциях, совершаемых с использованием банковских карт».

Платёжная карта – это инструмент безналичных расчётов, предназначенный для совершения физическими лицами (в т.ч. уполномоченными юридическими лицам) держателями карт операций с денежными средствами, находящимися у эмитента, в соответствии с законодательством РФ и договором эмитента.

Слайд 83

Банковская карта - вид платежной карты, эмитированной кредитной

организацией-эмитентом и предназначенной для совершения ее держателем операций, расчеты

по которым осуществляются в соответствии с договором, заключенным с кредитной организацией‑эмитентом.

9.10.12

Слайд 84

Признаки классификации пластиковых карт

1. По материалу, из

которого они изготовлены:

бумажные (картонные);

пластиковые;

металлические.

2. По общему назначению:

идентификационные;

информационные;

для финансовых операций.

Слайд 85

Признаки классификации пластиковых карт

3. На основании механизма

расчетов:

двусторонние системы - возникли на базе двусторонних соглашений между

участниками расчетов, при которых владельцы карт могут использовать их для покупки товаров в замкнутых сетях, контролируемых эмитентом карт (универмаги, бензоколонки и т. д.);

многосторонние системы - предоставляют владельцам карт возможность покупать товары в кредит у различных торговцев и организаций сервиса, которые признают эти карты в качестве платежного средства.

Слайд 86

Признаки классификации пластиковых карт

4. По категории клиентуры, на

которую ориентируется эмитент:

обычные карты;

серебряные карты;

золотые карты;

5. По виду проводимых

расчетов:

кредитные карты,

дебетовые карты

платежные карты

Слайд 87

Признаки классификации пластиковых карт

3. По характеру использования:

индивидуальная карта

семейная

карта

корпоративная карта

4. По сфере использования:

универсальные карты

частные коммерческие карты

Слайд 88

Участники :

эмитент карт;

держатели карт;

торговые организации, обслуживающие карты, т.е

принимающие платежи или предоставляющие другие услуги;

кредитная организация – эквайрер;

процессинговый

центр;

расчётный агент.

Платёжная система при расчётах банковскими картами

Слайд 89

Эмитент банковских карт

По эмитентам карты делятся на:

банковские

(универсальные);

частные (private) – для сервисной сети КО.

На

основании специального договора с клиентом (договор

банковского счёта, кредитный договор)

осуществляет их выпуск, открытие

карточных счетов и расчётно-кассовое

обслуживание клиентов с

использованием им банковских карт

Банк-резидент, имеющий лицензию на проведение операций в соответствующей валюте

Слайд 90

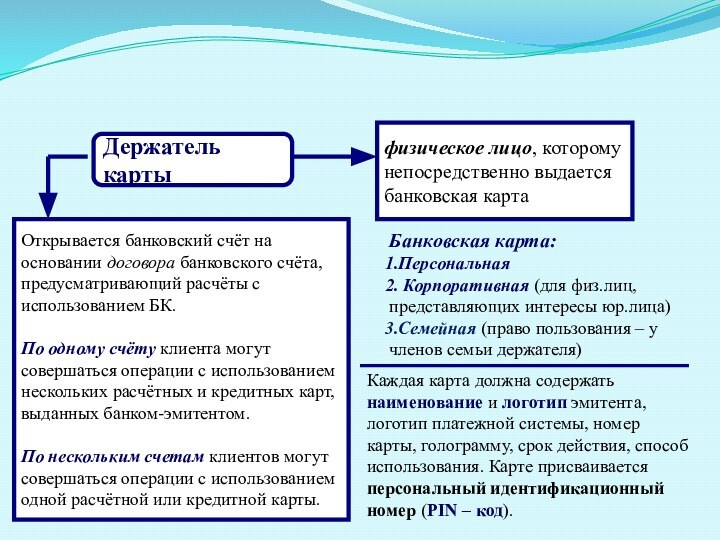

Держатель карты

физическое лицо, которому

непосредственно выдается

банковская карта

Банковская

карта:

Персональная

Корпоративная (для физ.лиц, представляющих интересы юр.лица)

Семейная (право

пользования – у членов семьи держателя)

Открывается банковский счёт на

основании договора банковского счёта,

предусматривающий расчёты с

использованием БК.

По одному счёту клиента могут

совершаться операции с использованием

нескольких расчётных и кредитных карт,

выданных банком-эмитентом.

По нескольким счетам клиентов могут

совершаться операции с использованием

одной расчётной или кредитной карты.

Каждая карта должна содержать наименование и логотип эмитента, логотип платежной системы, номер карты, голограмму, срок действия, способ использования. Карте присваивается персональный идентификационный номер (PIN – код).

Слайд 91

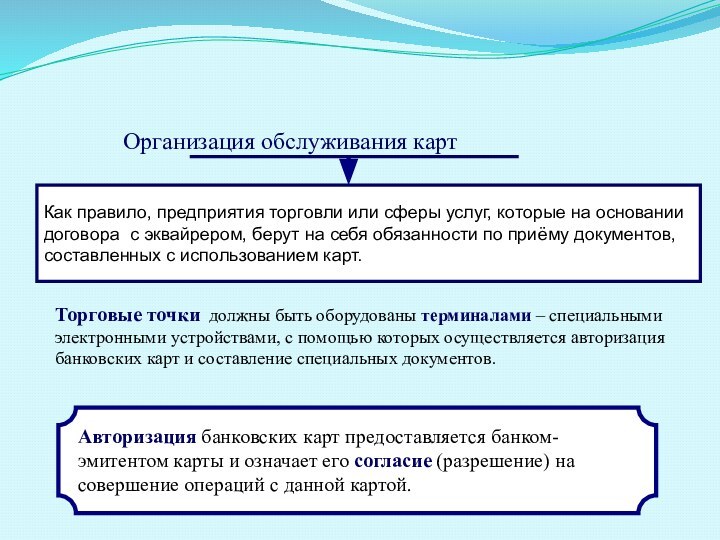

Организация обслуживания карт

Как правило, предприятия торговли или сферы

услуг, которые на основании

договора с эквайрером, берут на себя

обязанности по приёму документов,

составленных с использованием карт.

Торговые точки должны быть оборудованы терминалами – специальными электронными устройствами, с помощью которых осуществляется авторизация банковских карт и составление специальных документов.

Авторизация банковских карт предоставляется банком-эмитентом карты и означает его согласие (разрешение) на совершение операций с данной картой.

Слайд 92

Банк-эквайер

это КО, которая осуществляет расчёты

с предприятиями

торговли и сферы услуг

по операциям с использованием БК, а

также проводит выдачу наличных денег

по картам, эмитированных другими

банками (можно через банкоматы)

Банк одновременно может выполнять:

функции эмиссии банковских карт;

эквайринг платёжных карт;

распространение платёжных карт.

Слайд 93

Процессинговый центр

компания, обеспечивающая информационное и технологическое взаимодействие между

участниками платёжной системы.

Процессинговый центр может принадлежать банку-эмитенту или

выступать самостоятельной организацией.

Расчётный агент

кредитная организация, осуществляющая взаиморасчёты между банками – членами платёжной системы на основе данных, полученных из процессингового центра. (корреспон-дентские отношения между банками)

Слайд 95

Клиент банка (держатель карты)

Предприятие торговли

Банк-эмитент

Расчётный банк

Банк-эквайер

Процессинговый центр

1

5

7

3

6

9

8

3

9

3

9

11

2

4

10

10

Держатель банковской

карты предоставляет её кассиру для помещения в электронный терминал

и набирает свой PIN-код

Терминал считывает данные с карты, кассир набирает сумму, оплачиваемую держателем

Терминал осуществляет авторизацию карты, посылая запрос через эквайера в процессинговый центр и к эмитенту

Банк-эмитент подтверждает проведение сделки

Терминал списывает сумму покупки с банковской карты и оформляет слип. Клиент получает товар, экземпляр слипа и ему возвращают карту

В конце рабочего дня торговое предприятие передаёт слипы, оформленные за день в обслуживающие его банк

Банк-эквайер проверяет все слипы и перечисляет их общую сумму на расчётный счёт торгового предприятия

Эквайер передаёт в процессинговый центр информацию о сделках с использованием банковских карт, эмитентом которых он не является

Процессинговый центр обрабатывает предоставленную информацию и доводит её до сведения участников для проведения ими взаиморасчётов

Расчётный банк производит погашение взаимных обязательств банков-участников, списывая соответствующую сумму с корсчёта банка-эмитента и зачисляет её на корсчёт банка-эквайера

Эмитент списывает сумму покупки с учётом комиссионных со счёта своего клиента

Слайд 96

8 известных платёжных систем:

Универсальные платёжные системы

международные системы

VISA

Europay

Diners Club

Union Card

STB Card

российская

система «Сберкарта»

«Золотая Корона»

Слайд 98

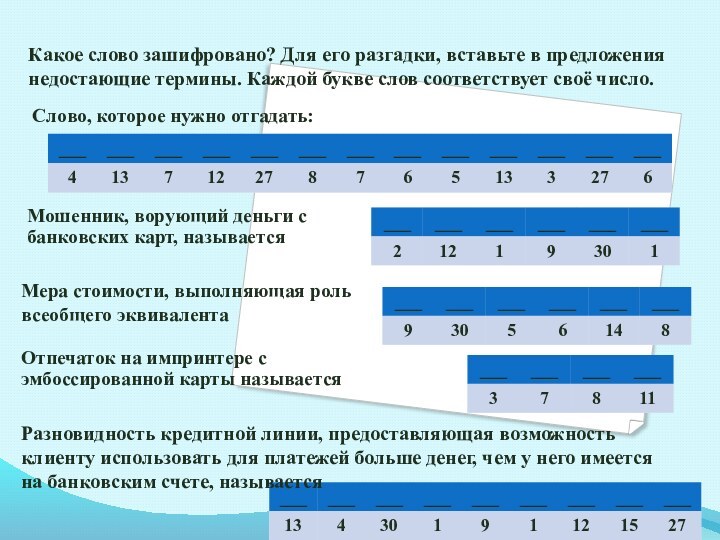

Какое слово зашифровано? Для его разгадки, вставьте в

предложения недостающие термины. Каждой букве слов соответствует своё число.

Слово,

которое нужно отгадать:

Мошенник, ворующий деньги с банковских карт, называется

Мера стоимости, выполняющая роль всеобщего эквивалента

Отпечаток на импринтере с эмбоссированной карты называется

Разновидность кредитной линии, предоставляющая возможность клиенту использовать для платежей больше денег, чем у него имеется на банковским счете, называется

Слайд 99

3.5. Организация налично-денежного оборота

Налично-денежный оборот организуется и

регулируется государством в лице ЦБ РФ.

Слайд 100

Функции ЦБ РФ в сфере НДО:

исключительное право эмиссии

наличных денег, организации их обращения и изъятия из обращения;

прогнозирование

и организация производства, перевозка и хранение банкнот и монет, создание их резервных фондов;

установление правил хранения, перевозки и инкассации наличных денег для кредитных организаций;

установление признаков платежеспособности денежных знаков и порядка замены поврежденных банкнот и монеты, а также их уничтожения;

определение порядка ведения кассовых операций для кредитных организаций.

Слайд 102

Принципы наличного денежного обращения.

Лимитирование остатка касс хозяйственных субъектов.

Лимит остатка кассы - это максимальная сумма наличных денег,

которая может оставаться в кассе предприятия на конец рабочего дня. Предприятие само определяет величину лимита и доводит до сведения банка, в котором обслуживается.

Слайд 103

Принципы наличного денежного обращения

2. Все наличные денежные средства,

превышающие установленный лимит, должны сдаваться в обслуживающие банк для

зачисления на банковский счет предприятия.

3. Предприятия могут получать наличные деньги только в обслуживающих их банках. При этом соответствующая сумма с учетом комиссии банка списывается с банковского счета предприятия.

Слайд 104

Принципы наличного денежного обращения

4. Лимитирование суммы одного платежа

наличными деньгами – 100 тыс. руб.

5. Наличный денежный оборот

служит объектом прогнозного планирования.

Слайд 105

Прием наличных денег от предприятий осуществляется

Слайд 107

Прием денег через аппарат инкассации

Банк может осуществлять

инкассацию и доставку денежных средств и ценностей

собственными силами и

средствами

на договорных условиях через другие организации, осуществляющие операции по инкассации и входящие в банковскую систему Российской Федерации.

Слайд 108

Выдача наличных денег предприятиям и организациям

Денежные чеки являются

бланками строгой отчетности и выдаются клиенту в виде чековых

книжек

В бланке чека должны быть указаны

сумма,

дата выписки чека,

наименование получателя,

счет, с которого снимаются деньги,

подпись чекодателя.

Слайд 109

Операционист

записывает сумму чека в кассовый журнал по расходу,

отрезает от чека контрольную марку и передает ее получателю

денег для предъявления в кассу,

а сам чек направляет в расходную кассу.

Слайд 110

Кассир

проверяет наличие подписей должностных лиц кредитной организации

сличает сумму,

поставленную в денежном чеке цифрами, с суммой, указанной прописью;

проверяет

наличие на денежном чеке расписки клиента в получении денег,

подготавливает сумму денег, подлежащую выдаче;

вызывает получателя денег по номеру чека и спрашивает у него сумму получаемых денег;

сверяет номер контрольной марки с номером на чеке и приклеивает контрольную марку к чеку;

•повторно пересчитывает подготовленную к выдаче сумму денег в присутствии клиента