Слайд 2

Содержание

Основные критерии отбора инвестиционных проектов.

Анализ взаимоисключающих проектов

Анализ проектов

различной продолжительности.

Анализ проектов в условиях инфляции.

Выбор проектов при лимитированном

объеме финансовых ресурсов.

Анализ и учет риска в инвестиционном проектировании.

Дерево решений.

Слайд 3

Инвестиции и инвестиционная деятельность

В наиболее широком смысле слова

инвестиции означают отказ от денежных средств сегодня с целью

получить большую их сумму в будущем. Время и риск.

Под инвестицией понимаются представленные в стоимостной оценке расходы, сделанные в ожидании будущих доходов.

Два основополагающих предположения:

а) вложенные средства должны быть полностью возвращены;

б) прибыль должна компенсировать временный отказ от использования средств, а также риск, возникающий в силу неопределенности конечного результата.

Этапы инвестиционной деятельности:

Поиск и идентификация инвестиционных возможностей

Расчет доходов и расходов, денежных потоков, связанных с осуществлением проекта

Оценка денежных потоков в соответствии с определенными принципами Выбор проектов по определенным критериям

Мониторинг и периодическая переоценка проектов после их принятия и в процессе осуществления

Слайд 4

Корпоративные инвестиционные проекты

С финансовой точки зрения содержание деятельности

компании сводится к привлечению финансовых ресурсов из различных источников

(собственных, заемных) и размещению их в активы.

Доходность активов(%) > Стоимость финансовых ресурсов(%) = = Создание акционерной стоимости

Предприятие можно рассматривать как совокупность инвестиционных проектов и активов. Увеличение акционерной стоимости происходит лишь в случае, если большинство проектов имеют положительные NPV.

Слайд 5

Допущения анализа инвестиционных проектов

Решение об инвестициях долгосрочного характера

предполагает отказ от денежных средств сегодня в пользу получения

доходов в будущем. В соответствии с этим любое инвестиционное предложение должно рассматриваться с точки зрения величины будущих доходов и риска (неопределенности), ассоциируемых с их извлечением. Оценка будущих доходов должна производиться на основе концепции временной стоимости денег и процедуры дисконтирования.

Уровень риска проекта должен быть отражен в величине ставки ожидаемой доходности – ставки дисконтирования денежных потоков, и соответствовать риску деятельности компании в целом.

Предполагается также, что инвестиционный проект реализуется организацией – юридическим лицом, которое отвечает по всем обязательствам, которые возникнут или могут возникнуть в результате реализации проекта.

Кроме того, делается допущение о том, что рассматриваемые проекты находятся в русле основной деятельности организации и принятие того или иного проекта не меняет оценки инвесторами общего уровня риска конкретной фирмы.

Слайд 6

Проблемы оценки денежных потоков

Большинство инвестиций кажутся выгодными только

потому, что при прогнозировании денежных потоков допущены погрешности!

Вопрос: как

добиться того, чтобы погрешности прогнозов не искажали достоверную информацию?

Ответ: Всякий раз начинать оценку денежных потоков с выяснения рыночной цены!

Пример: Местный дилер по продаже «Кодиллаков» выступает с необычным предложением: за 45 001$ вы не только приобретаете новую модель автомобиля, но и получаете возможность лично познакомиться с вашей любимой кинозвездой. Прикиньте, во сколько обойдется это знакомство?

Вариант 1: Можно оценить достоинства «кадиллака» - вместительность, мощность двигателя и др. и прийти к заключению, что «кадиллак» стоит 46 000$/ Это означает, что автодилер сам готов заплатить 999$ за вашу встречу с кинозвездой.

Вариант 2: Можно выяснить, что рыночная стоимость «кадиллака» составляет 45 000$, а значит это вам придется заплатить за встречу с кинозвездой 1$.

Слайд 7

Проблемы оценки денежных потоков

Информация, которая общеизвестна рынку –

«кодиллак», а знакомство с кинозвездой – частная информация, которую

и необходимо оценивать при принятии решения.

Общедоступная информация уже отразилась в стоимости актива, инвестору нет нужды ее дополнительно оценивать.

Необходимо сосредоточить внимание только на частной информации, доступной инвестору.

Вывод: Многие долгосрочные активы продаются на конкурентных рынках и поэтому имеет смысл всегда исходить из рыночной цены, и уже потом выяснять, почему эти активы должны приносить больший доход в ваших руках, чем в руках конкурентов.

Если какой то актив имеет большую ценность для других, остерегайтесь соперничать с ними за этот актив!

Слайд 8

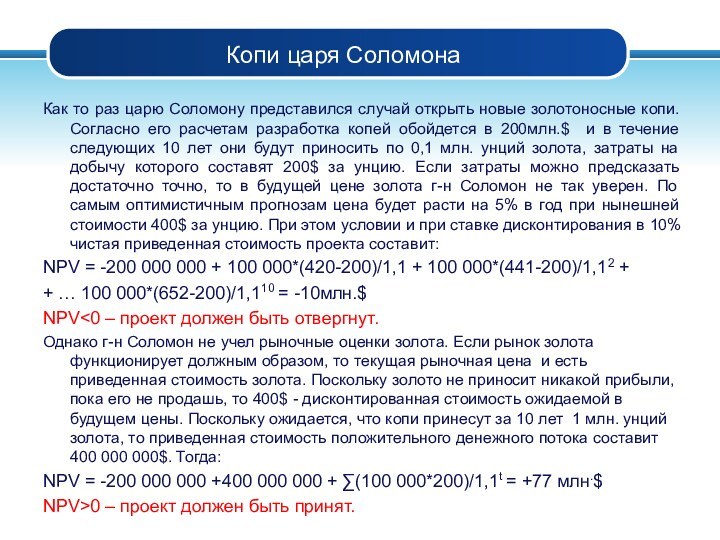

Копи царя Соломона

Как то раз царю Соломону представился

случай открыть новые золотоносные копи. Согласно его расчетам разработка

копей обойдется в 200млн.$ и в течение следующих 10 лет они будут приносить по 0,1 млн. унций золота, затраты на добычу которого составят 200$ за унцию. Если затраты можно предсказать достаточно точно, то в будущей цене золота г-н Соломон не так уверен. По самым оптимистичным прогнозам цена будет расти на 5% в год при нынешней стоимости 400$ за унцию. При этом условии и при ставке дисконтирования в 10% чистая приведенная стоимость проекта составит:

NPV = -200 000 000 + 100 000*(420-200)/1,1 + 100 000*(441-200)/1,12 +

+ … 100 000*(652-200)/1,110 = -10млн.$

NPV<0 – проект должен быть отвергнут.

Однако г-н Соломон не учел рыночные оценки золота. Если рынок золота функционирует должным образом, то текущая рыночная цена и есть приведенная стоимость золота. Поскольку золото не приносит никакой прибыли, пока его не продашь, то 400$ - дисконтированная стоимость ожидаемой в будущем цены. Поскольку ожидается, что копи принесут за 10 лет 1 млн. унций золота, то приведенная стоимость положительного денежного потока составит 400 000 000$. Тогда:

NPV = -200 000 000 +400 000 000 + ∑(100 000*200)/1,1t = +77 млн.$

NPV>0 – проект должен быть принят.

Слайд 9

Копи царя Соломона: вывод

Нет смысла пытать оценивать уже

оцененный рынком актив

Необходимо сосредоточить внимание на главном вопросе –

конкурентных преимуществах. В примере – достаточно ли низки затраты на добычу золота у г-на Соломона, чтобы браться за это дело?

Если другие производят товар с прибылью, а вы способны производить его более дешевым способом, очевидно, что проект будет прибыльным.

В любом случае, помимо непосредственно расчетов, необходимо выявить и идентифицировать источники экономических рент!

Положительная чистая приведенная стоимость сомнительна, если компания не обладает какими либо долгосрочными конкурентными преимуществами.

Слайд 10

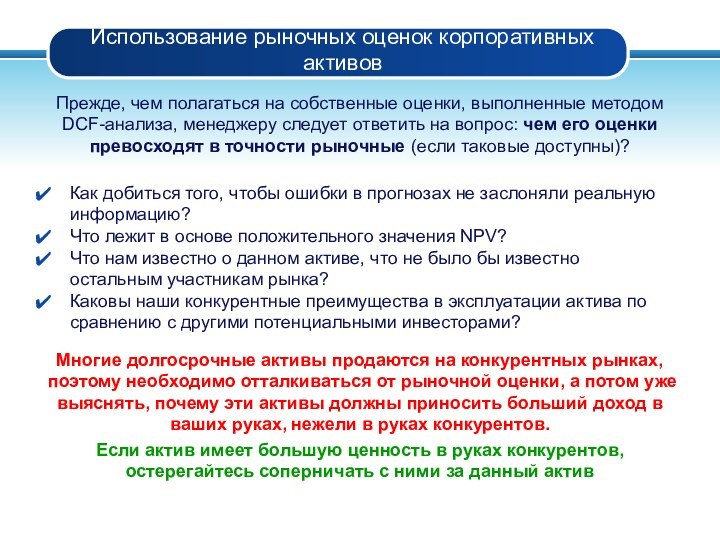

Использование рыночных оценок корпоративных активов

Прежде, чем полагаться на

собственные оценки, выполненные методом DCF-анализа, менеджеру следует ответить на

вопрос: чем его оценки превосходят в точности рыночные (если таковые доступны)?

Как добиться того, чтобы ошибки в прогнозах не заслоняли реальную информацию?

Что лежит в основе положительного значения NPV?

Что нам известно о данном активе, что не было бы известно остальным участникам рынка?

Каковы наши конкурентные преимущества в эксплуатации актива по сравнению с другими потенциальными инвесторами?

Многие долгосрочные активы продаются на конкурентных рынках, поэтому необходимо отталкиваться от рыночной оценки, а потом уже выяснять, почему эти активы должны приносить больший доход в ваших руках, нежели в руках конкурентов.

Если актив имеет большую ценность в руках конкурентов, остерегайтесь соперничать с ними за данный актив

Слайд 11

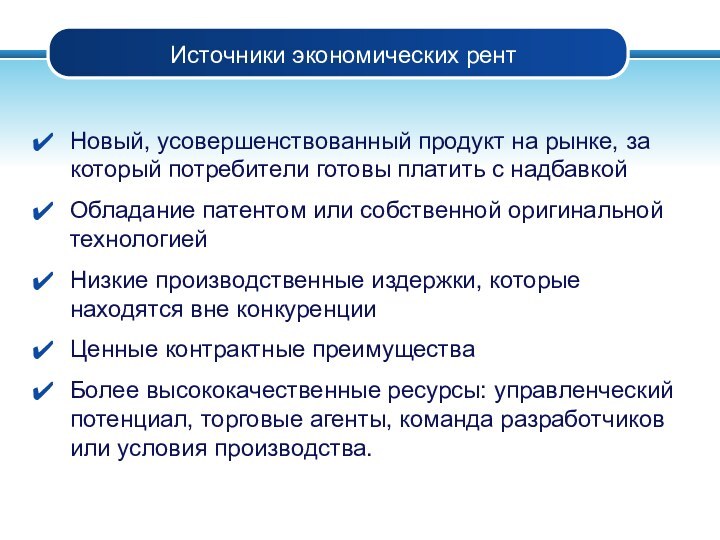

Источники экономических рент

Новый, усовершенствованный продукт на рынке, за

который потребители готовы платить с надбавкой

Обладание патентом или собственной

оригинальной технологией

Низкие производственные издержки, которые находятся вне конкуренции

Ценные контрактные преимущества

Более высококачественные ресурсы: управленческий потенциал, торговые агенты, команда разработчиков или условия производства.

Слайд 12

Критерии отбора инвестиционных проектов

Критерии, основанные на дисконтировании:

показатель чистой

приведенной стоимости NPV;

показатель внутренней нормы доходности IRR;

показатель индекса доходности

PI и др.

Группа критериев без использования дисконтирования:

показатель периода окупаемости PP;

показатель учетной доходности ARR и др.

С финансовой точки зрения наиболее корректным является метод расчета чистой приведенной стоимости – NPV

Слайд 13

Сравнительная характеристика основных критериев отбора

Слайд 14

Принципы формирования денежных потоков

информация о денежных потоках должна

быть представлена в форме разностей между показателями денежных потоков

с учетом и без учета реализации проекта

чистые денежные потоки от реализации проекта рассчитываются лишь по результатам операционной деятельности, и не учитывают процентные платежи, платежи в погашение кредитов или выплату дивидендов

прошлые (невозмещаемые) затраты на проект игнорируются

проекты, связанные с выходом на рынок с новой продукцией, с использованием новых каналов распределения продукции и т.п. должны сопровождаться анализом возможности возникновения эффекта «каннибализации»

должны быть выявлены и учтены в качестве оттоков издержки упущенных возможностей

амортизация материальных и нематериальных активов учитывается лишь в расчете налоговых платежей, и не учитывается в расчете денежных оттоков

учет налоговых эффектов в случае продажи активов по завершению проекта: дополнительные обязательства по налогу на прибыль и эффект «налогового прикрытия»

если проект предполагает дополнительные инвестиции в оборотный капитал, то необходимо сделать предположение об уровне высвобождения инвестированных средств после окончания реализации проекта

Слайд 15

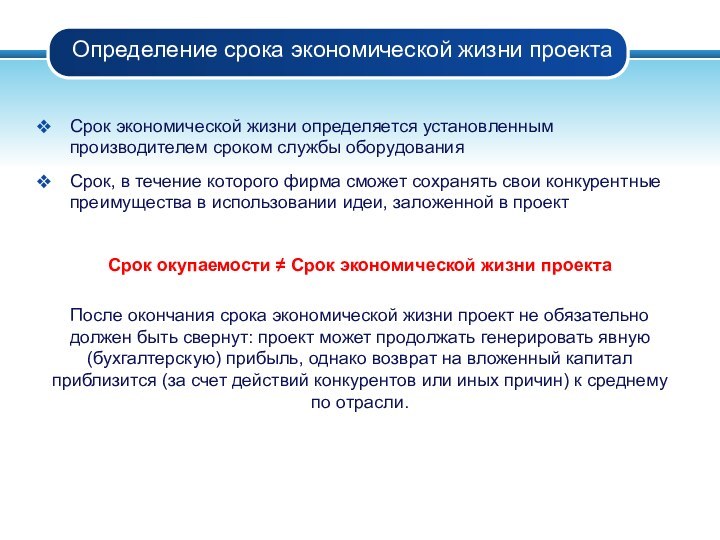

Определение срока экономической жизни проекта

Срок экономической жизни определяется

установленным производителем сроком службы оборудования

Срок, в течение которого фирма

сможет сохранять свои конкурентные преимущества в использовании идеи, заложенной в проект

Срок окупаемости ≠ Срок экономической жизни проекта

После окончания срока экономической жизни проект не обязательно должен быть свернут: проект может продолжать генерировать явную (бухгалтерскую) прибыль, однако возврат на вложенный капитал приблизится (за счет действий конкурентов или иных причин) к среднему по отрасли.

Слайд 16

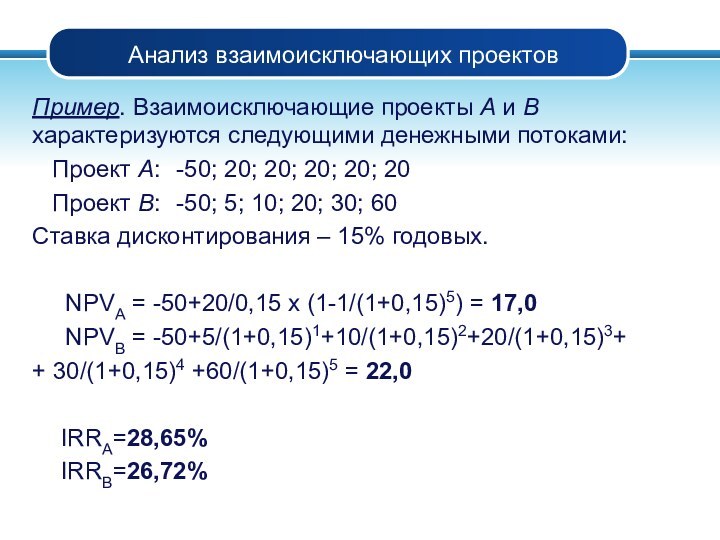

Анализ взаимоисключающих проектов

Пример. Взаимоисключающие проекты А и В

характеризуются следующими денежными потоками:

Проект А: -50; 20; 20;

20; 20; 20

Проект В: -50; 5; 10; 20; 30; 60

Ставка дисконтирования – 15% годовых.

NPVA = -50+20/0,15 x (1-1/(1+0,15)5) = 17,0

NPVB = -50+5/(1+0,15)1+10/(1+0,15)2+20/(1+0,15)3+

+ 30/(1+0,15)4 +60/(1+0,15)5 = 22,0

IRRA=28,65%

IRRB=26,72%

Слайд 17

Анализ взаимоисключающих проектов

IRRA=28,65%

IRRB=26,72%

NPVA = 17

NPVB = 22

ВЫВОД: критерий

расчета NPV проекта дает однозначно верное ранжирование взаимоисключающих проектов

Слайд 18

Анализ проектов различной продолжительности

Пример. При ставке дисконтирования 25%

необходимо выбрать предпочтительный проект из двух альтернативных, характеризующихся следующими

денежными потоками:

Проект А: -550, 300, 300, 300, 250 (4 года)

Проект В: -700, 300, 300, 300, 300, 300, 200 (6 лет)

NPVA = 138,0

NPVB = 159,2

НОК = 12 (проект А повторяем 3 раза, проект В – 2 раза)

NPVA = 217,68 NPVB = 200,93

Слайд 19

Анализ проектов в условиях инфляции

Эффект Фишера:

(1+rreal) x (1+i)=(1+rnom)

Пример.

Инвестиции 1 млн. руб., чистые денежные потоки по годам:

500 тыс. руб.; 600 тыс. руб.; 800 тыс. руб. Срок экономической жизни проекта 3 года. Стандартная ставка дисконтирования, принятая в компании для оценки эффективности проектов – 30%, однако по группе готовых форм, которые планируется предлагать в супермаркетах, прогнозное среднее подорожание составит 12% в год.

Без учета инфляционного удорожания продукции NPV проекта составит (в тыс. руб.):

NPV = - 1000 + 500/(1+0.3) + 600/(1+0.3)2 + 800/(1+0.3)3 = 103.778 тыс. руб.

В случае расчета номинальной ставки для номинальных денежных потоков:

NPV = - 1000 + 500/(1+0.456) + 600/(1+0.456)2 + 800/(1+0.456)3 = -114.383 тыс. руб.

Слайд 20

Выбор проектов при лимитированном объеме финансовых ресурсов

Проблема рационирования

капитала

Этапы отбора проектов:

Проекты с положительными NPV ранжируются по мере

убывания их индексов доходности (PI).

Проекты принимаются к реализации, начиная с первого в списке, пока суммарные начальные инвестиции в отобранные проекты не исчерпают установленный лимит капитальных вложений.

Условия:

стоимость капитала фирмы известна заранее и не зависит от принятия или непринятия тех или иных конкретных проектов;

проекты независимы.

Слайд 21

Анализ и учет риска в инвестиционном проектировании

Имитационное моделирование

Анализ

чувствительности:

Выявление наиболее неопределенных факторов формирования денежных потоков проекта.

Расчет базового

варианта NPV или IRR.

Определение процентного отклонения значений выявленных факторов от их базового значения.

Расчет возможных отклонений результатного показателя от базового (ожидаемого) варианта (при этом изменяя один параметр, остальные оставляя фиксированными).

Слайд 22

Анализ и учет риска в инвестиционном проектировании

Пример. Организация

общественного питания планирует обогатить предлагаемое меню набором блюд халяль.

Срок экономической жизни проекта оценивается в 3 года, необходимые инвестиции в основной и оборотный капитал составят 60 000 руб. В день планируется продавать 40 обедов халяль в среднем по 80 руб. Стоимость продуктов оценивается в 55 руб. на один обед, дополнительные фиксированные затраты (без амортизации) - в 6 000 руб. в месяц. Прогнозируемое расширение ассортимента повлечет, по расчетам организации, снижение спроса на обычные блюда, что приведет к падению чистого денежного потока от их реализации на 18 000 руб. в месяц. Ставка дисконтирования 40% годовых.

СFмес. = (80-55)x40x30-6000-18000= 6 000 руб.

СFгод = 6000х12 = 72 000 руб.

NPV = -60000+72000/1,41+72000/1,42+72000/1,43 = 54 402,3 руб.

Наименее предсказуемые данные:

Объем продаж в натуральных единицах

Стоимость продуктов

Издержки упущенных возможностей

Слайд 23

Анализ и учет риска в инвестиционном проектировании

Слайд 24

Дерево решений

денежные потоки

период

Принципы построения дерева решений

Для отображения на

графике нужно включать только важные, «узловые» решения или события,

чтобы «дерево не превратилось в куст»;

Метод предполагает субъективную оценку вероятности тех или иных событий;

Дерево решений нужно строить в хронологическом порядке, чтобы совпадали логика развития событий и логика решений.

Слайд 25

Дерево решений

Пример. Компания Суперлайн, осуществляющая перевозки пассажиров на

микроавтобусах. В настоящее время компании принадлежит 60 автобусов, однако

лишь 40 из них являются относительно новыми. Двадцать других автобусов по своему техническому состоянию еще могут эксплуатироваться в течение года, однако есть 50% вероятность того, что муниципальные власти запретят эксплуатацию морально устаревших машин по соображениям безопасности. Компания может капитально отремонтировать эти автобусы. Наконец, компания рассматривает возможность продать устаревшие автобусы сегодня и инвестировать средства в более современные и комфортабельные машины, которые должны привлечь более состоятельных пассажиров. Однако существует 30%вероятность того, что муниципальные власти не разрешат повышать стоимость проезда, что при двухлетнем расчетном сроке эксплуатации автобусов сделает проект экономически сомнительным. Таким образом, у компании существует три возможных инвестиционных альтернативы:

Не предпринимать ничего. Тогда, если местные органы власти не примут никаких запретительных мер, двадцать машин будут эксплуатироваться в течение года и принесут по 180 тыс. руб. расчетного чистого денежного дохода при нулевой ликвидационной стоимости. Если же эксплуатация этого типа автобусов будет запрещена, то фирме придется среди года срочно продавать оставшиеся автобусы в среднем по 60 тыс. руб. за штуку (после налогов). Реинвестирования вырученных средств в этом случае не предусматривается.

Капитально отремонтировать устаревшие автобусы, так, чтобы они соответствовали современным требованиям безопасности. В этом случае придется потратить 24 тыс. руб. на ремонт одной машины сегодня, однако с вероятностью 90% лицензия на перевозку пассажиров на этих машинах будет продлена до конца года. В противном случае компании придется продавать автобусы на приведенных выше условиях.

Продать морально устаревшие машины сегодня. В этом случае при текущих ценах можно выручить по 130 тыс. руб. за машину. Приобретение 20 новых микроавтобусов обойдется в 380 тыс. руб. за штуку. Годовой чистый денежный поток от эксплуатации этих машин оценивается в 320 тыс. руб., однако лишь только в том случае, если компании удастся обеспечить повышение стоимости проезда в среднем на 30%. В противном случае годовой чистый денежный поток составит лишь 240 тыс. руб.

Слайд 26

Дерево решений

Капремонт

-24 т.р.

320 т.р.

240 т.р.

Слайд 27

Дерево решений

Не предпринимать ничего:

1а. NPV = -0 +

180/(1+0,4) = 128,57 т.р.( с одного из 20 автобусов)

1б.

NPV = -0 + 60/(1+0,20) = 50 т.р. ( с одного из 20 автобусов)

1. NPV = 128,57х20х0,5+50х20х0,5 = 1 785,7 т.р.

Капитально отремонтировать устаревшие автобусы:

2. NPV = [-24+0,9х180/(1+0,4)+0,1х60/(1+0,2)]x20 = 1 934,3 т.р.

Продать морально устаревшие машины сегодня:

3а. CFповышения цен в году 2 = 360х0,4+260х0,6 = 300 т.р.

3б. NPV = 320/1,4+300/1,42 =381,6 т.р. (с одного автобуса)

3в. CFпрежних цен в году 2 = 300х0,8+200х0,2 = 280 т.р.

3г. NPV = 240/1,4+280/1,42 = 314,3 т.р. (с одного автобуса)

3. NPV = [ -250+381,6х0,7+314,3х0,3 ]х20 = 2 228,3 т.р.

3. NPVс продажей =[ -250+381,6х0,7+(240+180)/1,4х0,3 ]х20 = 2 142,9 т.р.