- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Грошовий ринок. (Тема 3)

Содержание

- 2. ПЛАН1. Суть та структура грошового ринку2. Суб'єкти

- 3. 1. Суть та структура грошового ринку

- 4. Грошовий ринок це сукупність усіх грошових ресурсів країни,

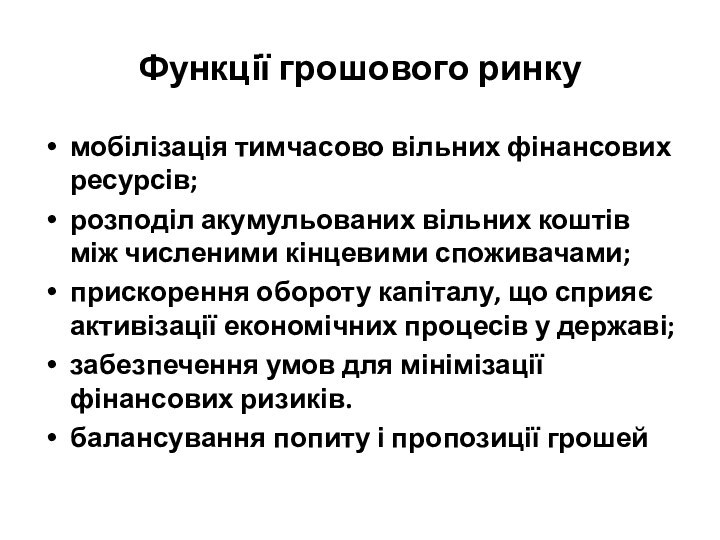

- 5. Функції грошового ринкумобілізація тимчасово вільних фінансових ресурсів;розподіл

- 6. Класифікація грошового ринку

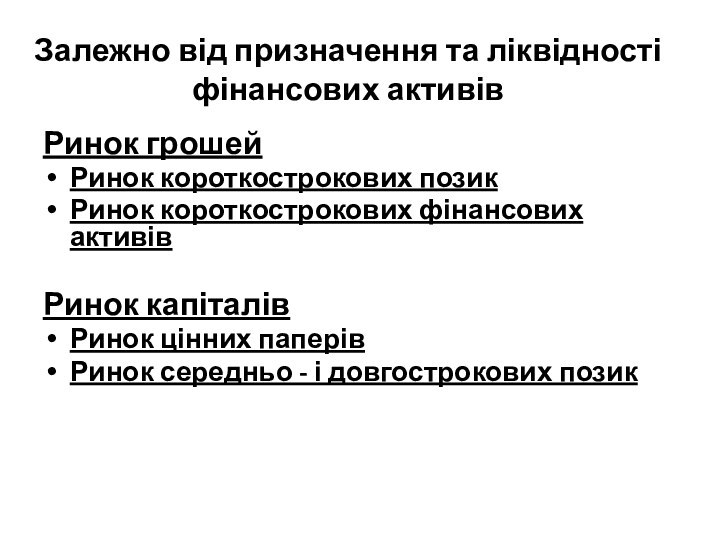

- 7. Залежно від призначення та ліквідності фінансових активівРинок

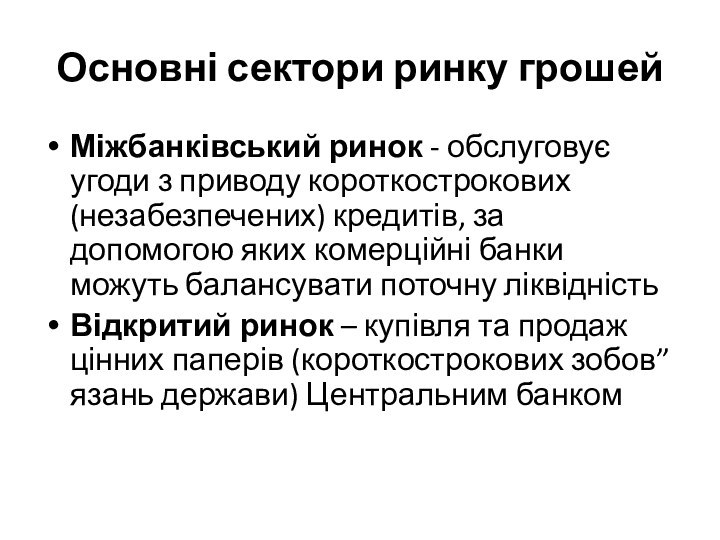

- 8. Основні сектори ринку грошейМіжбанківський ринок - обслуговує

- 9. Міжбанківський риноктимчасово вільні грошові ресурси кредитних установ

- 10. Відкритий ринокЗабезпечує купівлю-продаж цінних паперів (короткострокових зобов´язань

- 11. Основні суб”єкти ринку грошейДержава БанкиСпеціалізовані фінансово-кредитні установиПосередницькі організації (позабіржові маклери, ділингові контори, облікові дома тощо

- 12. Основні інструменти ринку грошейОблігаціїСкарбницькі векселіКомерційні векселі Депозитні сертифікатиБониБанківські акцепти

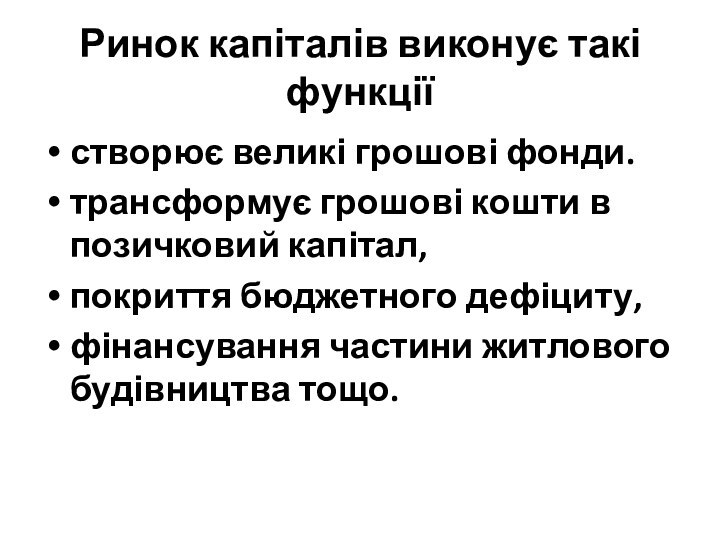

- 13. Ринок капіталів виконує такі функціїстворює великі грошові

- 14. Інструменти ринку капіталівбанківська позика; акції; облігації; фінансові деривативи; комерційні папери.

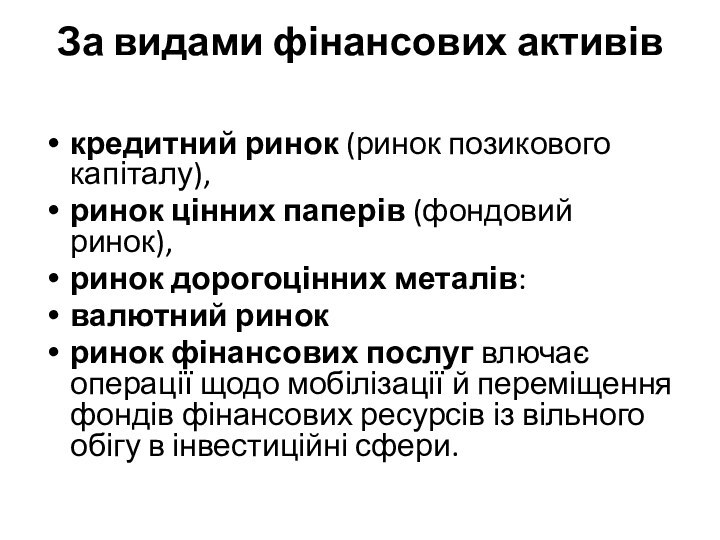

- 15. За видами фінансових активів кредитний ринок (ринок

- 16. За організаційними формами Організований (біржовий) Неорганізований (позабіржовий) ринок

- 17. За регіональною ознакою Місцевий ринокРегіональний ринокНаціональний ринокСвітовий ринок

- 18. За умовами реалізації операцій Ринок з негайною

- 19. За умовами обертання фінансових інструментів Первинний ринокВторинний ринок

- 20. 2. Суб'єкти та об`єкти грошового ринку

- 21. Об’єкти відносин на грошовому ринкугрошово-кредитні ресурси та

- 22. Об'єкти грошового ринку - грошово-кредитні ресурси, - цінні папери - фінансові послуги.

- 23. Фінансові інструменти це різноманітні фінансові документи, які

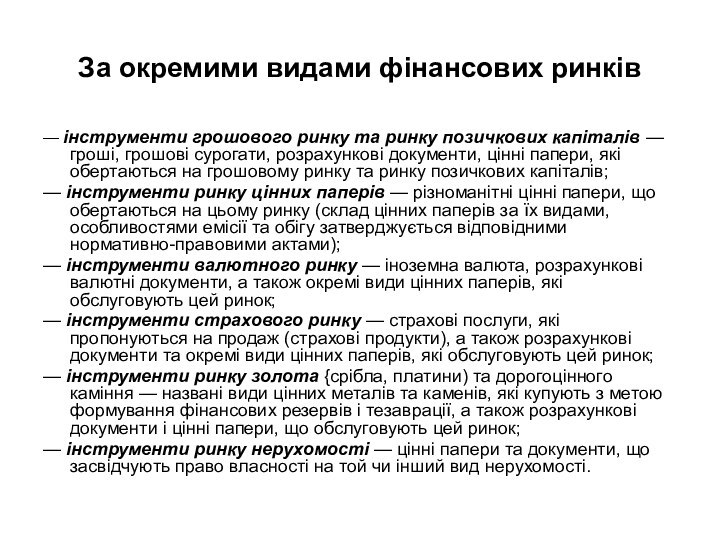

- 24. За окремими видами фінансових ринків— інструменти грошового

- 25. Залежно від пріоритетної значимості— первинні фінансові інструменти

- 26. За гарантованістю рівня дохідності— фінансові інструменти з

- 27. За рівнем ризику— безризикові— державні короткострокові цінні

- 28. За термінами обігу— короткострокові фінансові інструменти (з

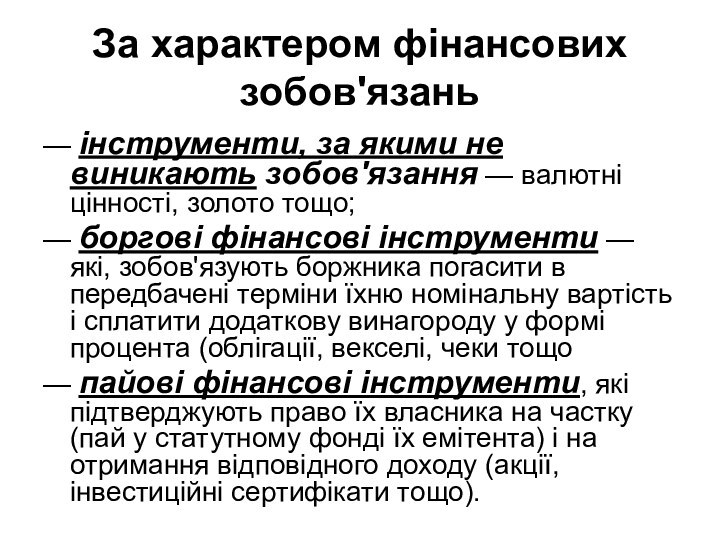

- 29. За характером фінансових зобов'язань— інструменти, за якими

- 30. Суб'єкти грошового ринку юридичні та фізичні особи, які здійснюють операції купівлі-продажу грошей.

- 31. Основні фінансові посередникиБанки Лізингові компанії Інвестиційні компанії Страхові компанії Пенсійні компанії

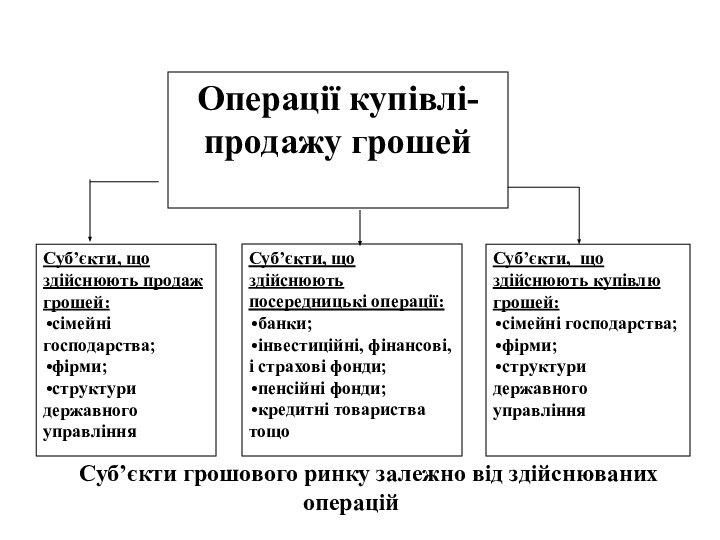

- 32. Операції купівлі-продажу грошейСуб’єкти, що здійснюють посередницькі операції:банки;інвестиційні,

- 33. В умовах ринкової економіки виникає дві протилежні

- 34. Заощадження це частина доходів домашніх господарств

- 35. Взаємозв’язок заощаджень та інвестиційІр = З-Дп,Ір –

- 36. Канали руху грошових потоків на грошовому ринкуКанали

- 37. Пряме фінансуванняКапітальне фінансування- інвестування позичальника в обмін

- 38. 3. Попит на гроші

- 39. MV=PQ

- 40. Попит на грошіце сума грошових коштів, необхідна

- 41. Джерела сукупного попиту на грошіПопит на гроші для трансакційПопит на гроші як на активи

- 42. 1. Джерело попиту на гроші для трансакційоплата рахунків або купівля товарів

- 43. 2. Джерело попиту на гроші як на активиВкладення грошей в ліквідні активи

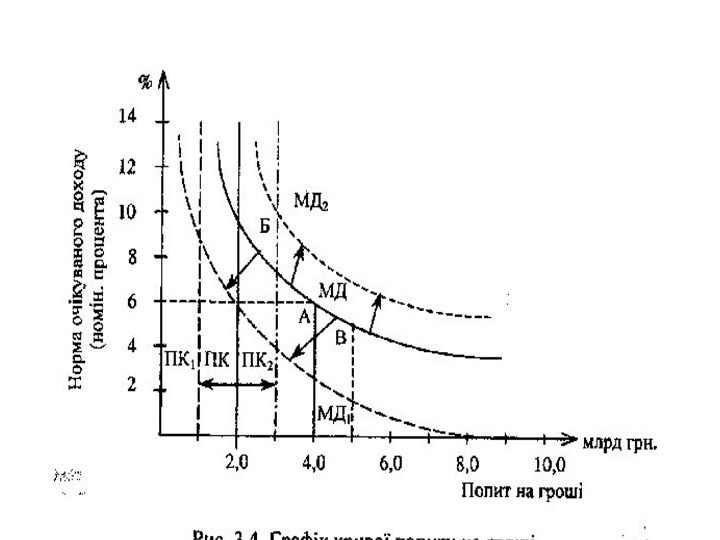

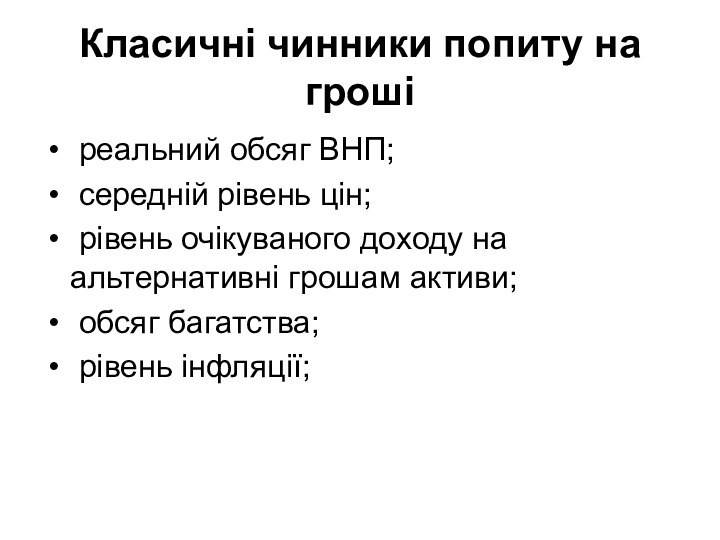

- 45. Класичні чинники попиту на гроші реальний обсяг

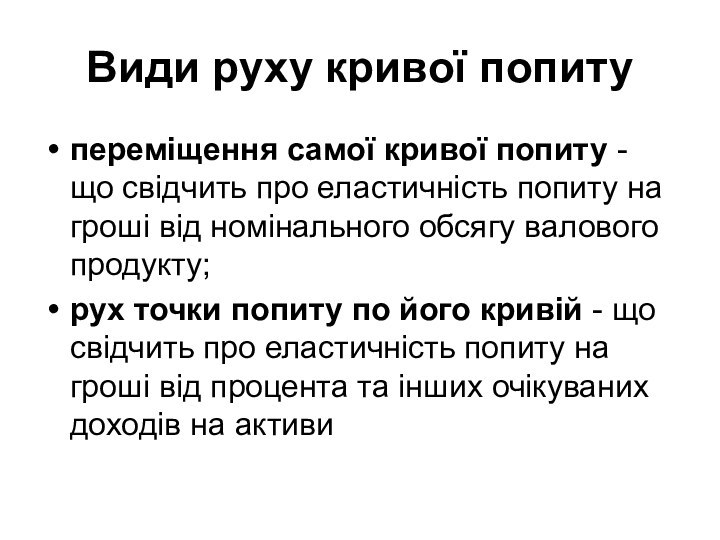

- 46. Види руху кривої попиту переміщення самої кривої

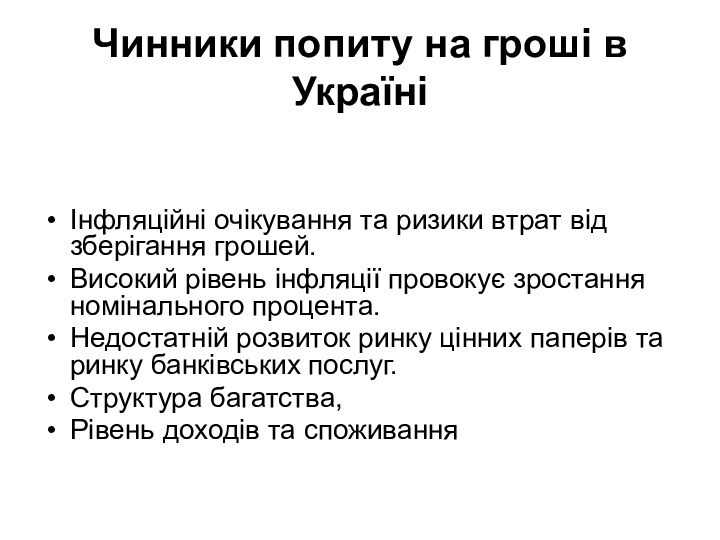

- 47. Чинники попиту на гроші в УкраїніІнфляційні очікування

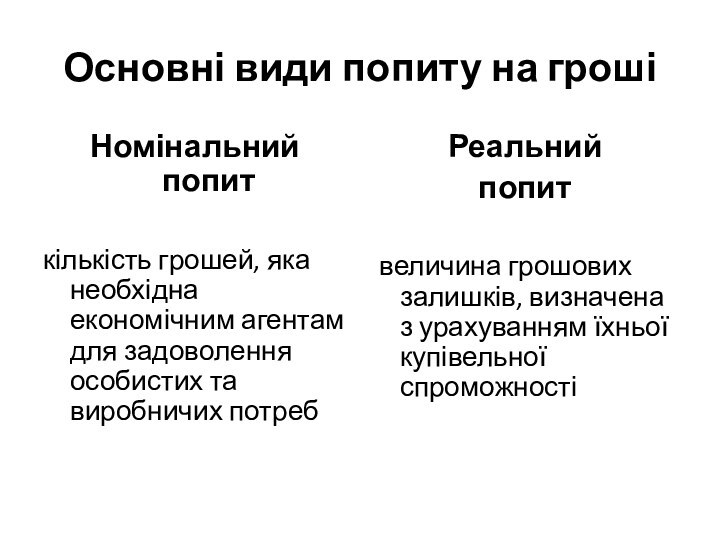

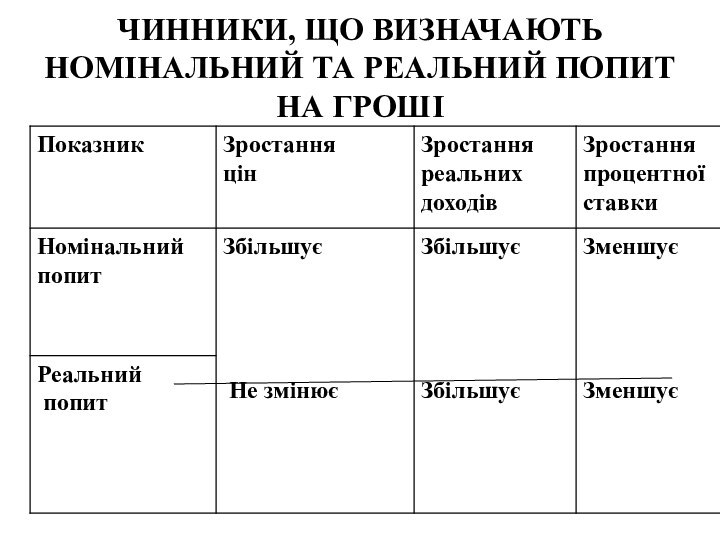

- 48. Основні види попиту на грошіНомінальний попиткількість грошей,

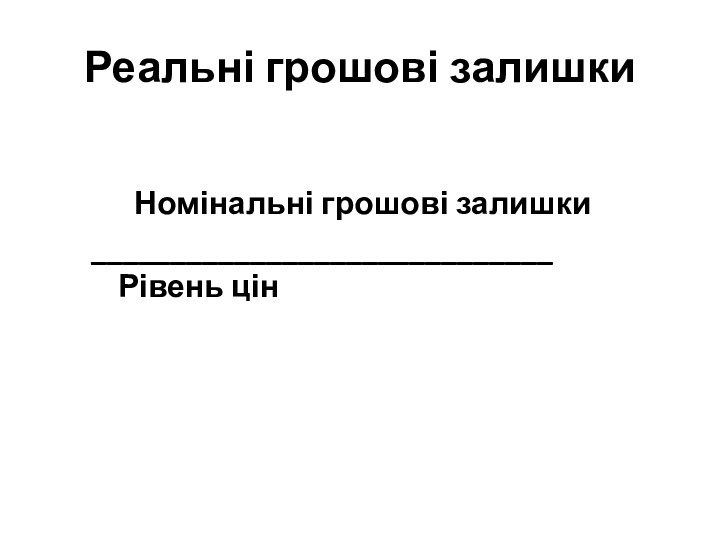

- 49. Реальні грошові залишки Номінальні

- 50. ЧИННИКИ, ЩО ВИЗНАЧАЮТЬ НОМІНАЛЬНИЙ ТА РЕАЛЬНИЙ ПОПИТ НА ГРОШІ

- 51. Трансмісія сучасної грошово-кредитної політики

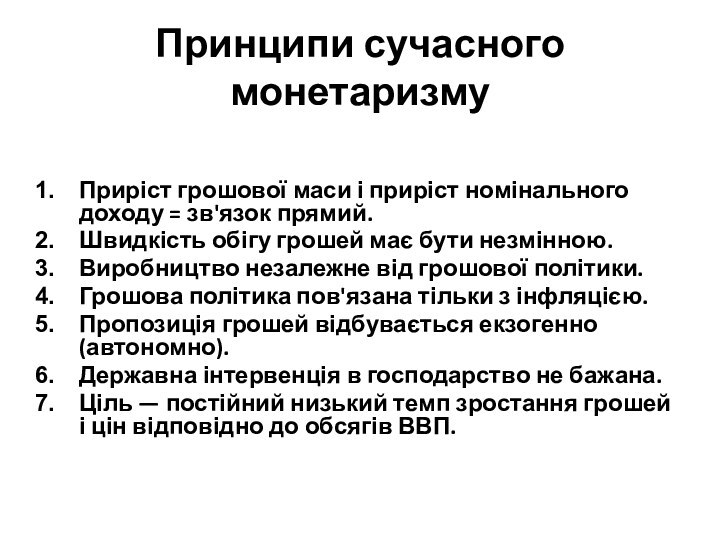

- 52. Принципи сучасного монетаризмуПриріст грошової маси і приріст

- 53. Кейнсіанські теоріїПриріст грошей і приріст доходу =

- 54. 4. Пропозиція грошейце бажання економічних суб’єктів позичити

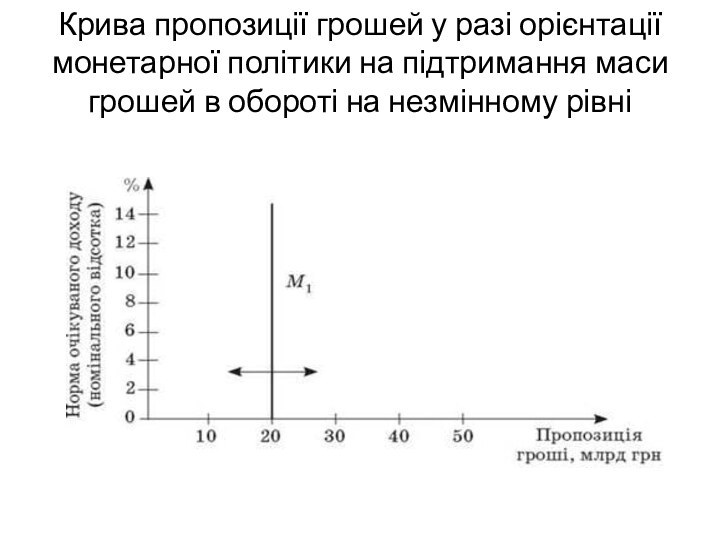

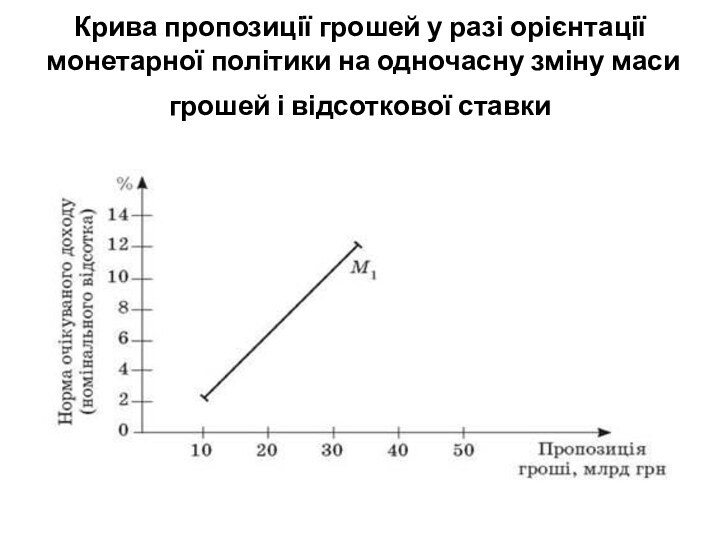

- 55. Крива пропозиції грошей у разі орієнтації

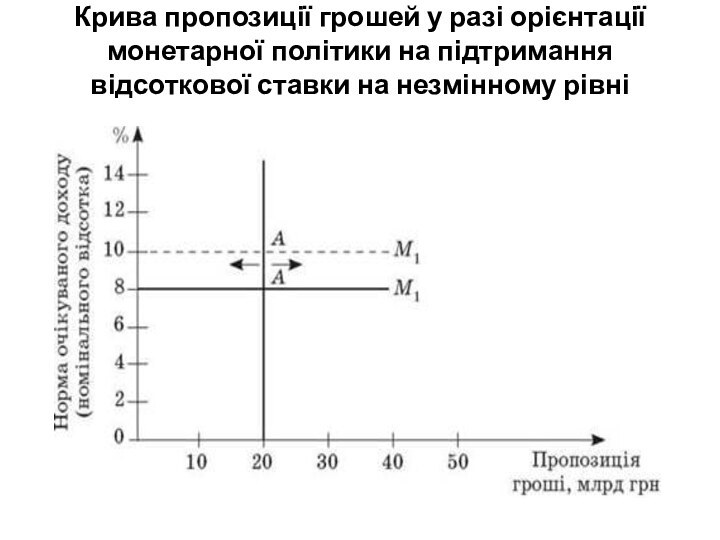

- 56. Крива пропозиції грошей у разі орієнтації монетарної політики на підтримання відсоткової ставки на незмінному рівні

- 57. Крива пропозиції грошей у разі орієнтації монетарної

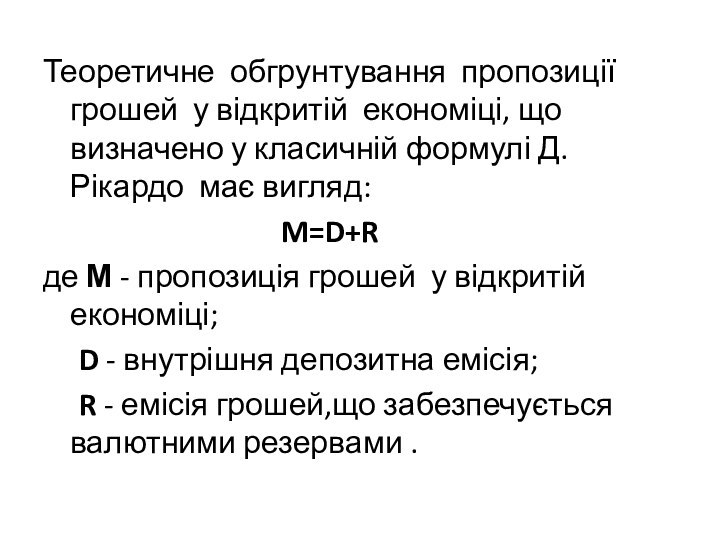

- 58. Теоретичне обгрунтування пропозиції грошей у відкритій економіці,

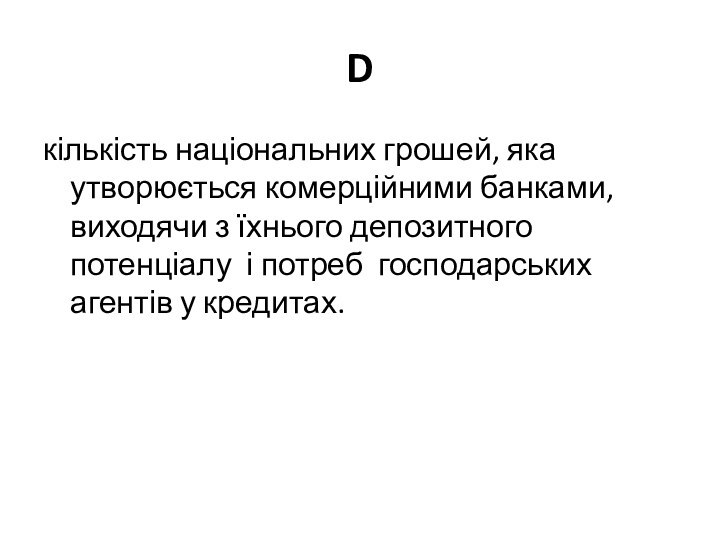

- 59. Dкількість національних грошей, яка утворюється комерційними банками,

- 60. Rвиражає сальдо платіжного балансу країни, а водночас взаємодію внутрішнього грошового ринку з валютними резервами.

- 61. Економічні важелі формування грошової пропозиції Грошова базабанківські резервигрошово-кредитний мультиплікатор

- 62. Пропозиція грошей (Мп) прямо пропорційна

- 63. Чинники зміни коефіцієнта мультиплікатораЗміна норми обов’язкового резервування викликає

- 64. Грошова базаконсолідуючий показник резервних грошей банківської системи,

- 65. Структура грошової базисуми готівки в обігуготівка в

- 66. Грошовий мультиплікатор (т)величина множника (коефіцієнта), на яку

- 67. 5. Рівновага на грошовому ринку

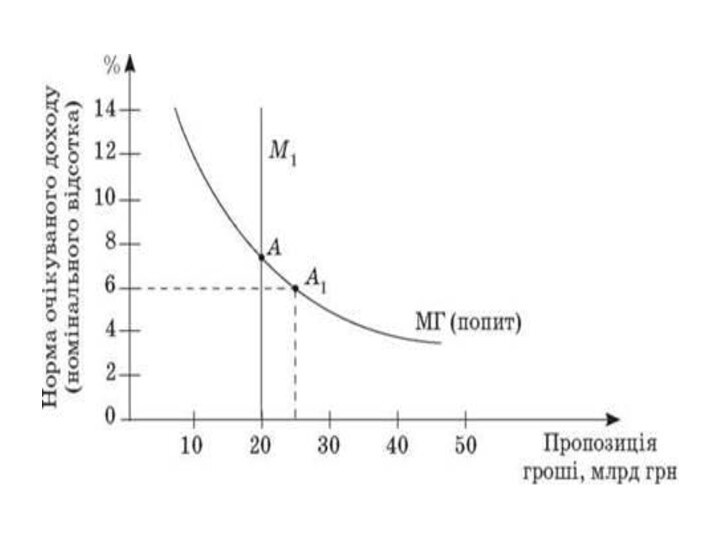

- 68. Принципово важливою функцією грошового ринку є забезпечення рівноваги між попитом і пропозицією грошей, за якого MS=MD

- 70. На практиці на грошовому ринку постійно виникають

- 71. Якщо процентна ставка не відповідає рівноважному рівневі

- 72. При низькому рівні %виникає надлишковий попит на

- 73. При високому рівні %виникає надлишкова пропозиція грошей,

- 74. Коливання рівноважних значень процентної ставки пов'язані зі

- 75. При зміні рівноважної %Підвищення пропозиції грошей приводить

- 76. Зростання доходу в умовах незмінної пропозиції грошей

- 77. Скачать презентацию

- 78. Похожие презентации

ПЛАН1. Суть та структура грошового ринку2. Суб'єкти та об`єкти грошового ринку3. Попит на гроші4.Пропозиція грошей5. Рівновага на грошовому ринку

Слайд 2

ПЛАН

1. Суть та структура грошового ринку

2. Суб'єкти та

об`єкти грошового ринку

грошовому ринку

Слайд 4

Грошовий ринок

це сукупність усіх грошових ресурсів країни, що

постійно переміщуються під впливом попиту та пропозиції з боку

різних суб’єктів економіки .

Слайд 5

Функції грошового ринку

мобілізація тимчасово вільних фінансових ресурсів;

розподіл акумульованих

вільних коштів між численими кінцевими споживачами;

прискорення обороту капіталу, що

сприяє активізації економічних процесів у державі;забезпечення умов для мінімізації фінансових ризиків.

балансування попиту і пропозиції грошей

Слайд 7

Залежно від призначення та ліквідності фінансових активів

Ринок грошей

Ринок

короткострокових позик

Ринок короткострокових фінансових активів

Ринок капіталів

Ринок цінних паперів

Ринок середньо

- і довгострокових позик

Слайд 8

Основні сектори ринку грошей

Міжбанківський ринок - обслуговує угоди

з приводу короткострокових (незабезпечених) кредитів, за допомогою яких комерційні

банки можуть балансувати поточну ліквідністьВідкритий ринок – купівля та продаж цінних паперів (короткострокових зобов”язань держави) Центральним банком

Слайд 9

Міжбанківський ринок

тимчасово вільні грошові ресурси кредитних установ залучаються

і розміщуються банками між собою переважно у формі міжбанківських

депозитів.Найпоширенішими строковими депозитами на міжбанківському ринку є строкові депозити на 1, 3, 6 місяців.

Максимальний термін -1,2 роки (інколи до 5 років).

Слайд 10

Відкритий ринок

Забезпечує купівлю-продаж цінних паперів (короткострокових зобов´язань держави)

центральними банками.

Сприяє збалансуванню попиту і пропозиції грошей та

формуванню ринкової ставки відсотка.

Слайд 11

Основні суб”єкти ринку грошей

Держава

Банки

Спеціалізовані фінансово-кредитні установи

Посередницькі організації

(позабіржові маклери, ділингові контори, облікові дома тощо

Слайд 12

Основні інструменти ринку грошей

Облігації

Скарбницькі векселі

Комерційні векселі

Депозитні сертифікати

Бони

Банківські

акцепти

Слайд 13

Ринок капіталів виконує такі функції

створює великі грошові фонди.

трансформує грошові кошти в позичковий капітал,

покриття бюджетного дефіциту,

фінансування частини житлового будівництва тощо.

Слайд 14

Інструменти ринку капіталів

банківська позика;

акції;

облігації;

фінансові деривативи;

комерційні папери.

Слайд 15

За видами фінансових активів

кредитний ринок (ринок позикового капіталу),

ринок цінних паперів (фондовий ринок),

ринок дорогоцінних металів:

валютний

ринокринок фінансових послуг влючає операції щодо мобілізації й переміщення фондів фінансових ресурсів із вільного обігу в інвестиційні сфери.

Слайд 18

За умовами реалізації операцій

Ринок з негайною реалізацією умов

операції

Ринок з реалізацією умов операції в майбутньому

Слайд 21

Об’єкти відносин на грошовому ринку

грошово-кредитні ресурси та цінні

папери, за допомогою яких реалізуються відносини між продавцями і

покупцями грошей.

Слайд 23

Фінансові інструменти

це різноманітні фінансові документи, які обертаються

на ринку, мають грошову вартість і за допомогою яких

здійснюються операції на ринку.

Слайд 24

За окремими видами фінансових ринків

— інструменти грошового ринку

та ринку позичкових капіталів — гроші, грошові сурогати, розрахункові

документи, цінні папери, які обертаються на грошовому ринку та ринку позичкових капіталів;— інструменти ринку цінних паперів — різноманітні цінні папери, що обертаються на цьому ринку (склад цінних паперів за їх видами, особливостями емісії та обігу затверджується відповідними нормативно-правовими актами);

— інструменти валютного ринку — іноземна валюта, розрахункові валютні документи, а також окремі види цінних паперів, які обслуговують цей ринок;

— інструменти страхового ринку — страхові послуги, які пропонуються на продаж (страхові продукти), а також розрахункові документи та окремі види цінних паперів, які обслуговують цей ринок;

— інструменти ринку золота {срібла, платини) та дорогоцінного каміння — названі види цінних металів та каменів, які купують з метою формування фінансових резервів і тезаврації, а також розрахункові документи і цінні папери, що обслуговують цей ринок;

— інструменти ринку нерухомості — цінні папери та документи, що засвідчують право власності на той чи інший вид нерухомості.

Слайд 25

Залежно від пріоритетної значимості

— первинні фінансові інструменти (фінансові

інструменти першого порядку); як правило, цінні папери, що характеризуються

їх випуском в обіг первинним емітентом і підтверджують прямі майнові права або відносини кредиту (акції, облігації, чеки, векселі і т. ін.);— вторинні фінансові інструменти, або деривативи (фінансові інструменти другого порядку), — виключно цінні папери, що підтверджують право або зобов'язання їх власника купити чи продати первинні цінні папери, які обертаються, валюту, товари або нематеріальні активи на попередньо визначених умовах у майбутньому періоді. їх використовують для проведення спекулятивних фінансових операцій та страхування цінового ризику ("хеджування"). Залежно від складу первинних фінансових інструментів або активів, відповідно до яких вони випущені в обіг, деривативи поділяють на фондові, валютні, страхові, товарні і т. ін. Основними видами деривативів є опціони, свопи, ф'ючерсні і форвардні контракти.

Слайд 26

За гарантованістю рівня дохідності

— фінансові інструменти з фіксованим

доходом — фінансові інструменти з гарантованим рівнем дохідності при

їх погашенні (або протягом періоду їх обігу) незалежно від кон'юнктурних коливань ставки позикового процента (норми прибутку на капітал) на фінансовому ринку;— фінансові інструменти з невизначеним доходом — фінансові інструменти, рівень дохідності яких "може змінюватися залежно від фінансового стану емітента (прості акції, інвестиційні сертифікати) або у зв'язку зі зміною кон'юнктури фінансового ринку (боргові фінансові інструменти з плаваючою процентною ставкою, "прив'язаною" до встановленої облікової ставки, курсу певної "твердої" іноземної валюти тощо).

Слайд 27

За рівнем ризику

— безризикові— державні короткострокові цінні папери,

короткострокові депозитні сертифікати найбільш надійних банків, "тверда" іноземна валюта,

золото та інші цінні метали й каміння, придбані на короткий період;—з низьким рівнем ризику — короткострокові боргові фінансові інструменти, що обслуговують ринок грошей, виконання зобов'язань за якими гарантовано стійким фінансовим станом і надійною репутацією позичальника (характеризується терміном "першокласний позичальник");

—з помірним рівнем ризику —рівень ризику за якими приблизно дорівнює середньоринковому;

—з високим рівнем ризику —рівень ризику за якими суттєво перевищує середньоринковий;

—з дуже високим рівнем ризику ("спекулятивні") — ті, що використовуються для здійснення найбільш ризикованих спекулятивних операцій на фінансовому ринку ( акції "венчурних" (ризикових) підприємств; облігації з високим рівнем процента, емітовані підприємством, що перебуває в кризовому фінансовому стані; опціонні та ф'ючерсні контракти тощо).

Слайд 28

За термінами обігу

— короткострокові фінансові інструменти (з періодом

обігу до одного року). Цей вид фінансових інструментів є

найбільш численним і має обслуговувати операції на ринку грошей;— довгострокові фінансові інструменти (з періодом обігу більше одного року), у тому числі так звані безстрокові фінансові інструменти, кінцевий термін погашення яких не встановлено (наприклад акції). Вони обслуговують операції на ринку капіталу.

Слайд 29

За характером фінансових зобов'язань

— інструменти, за якими не

виникають зобов'язання — валютні цінності, золото тощо;

— боргові фінансові

інструменти — які, зобов'язують боржника погасити в передбачені терміни їхню номінальну вартість і сплатити додаткову винагороду у формі процента (облігації, векселі, чеки тощо— пайові фінансові інструменти, які підтверджують право їх власника на частку (пай у статутному фонді їх емітента) і на отримання відповідного доходу (акції, інвестиційні сертифікати тощо).

Слайд 30

Суб'єкти грошового ринку

юридичні та фізичні особи, які здійснюють

операції купівлі-продажу грошей.

Слайд 31

Основні фінансові посередники

Банки

Лізингові компанії

Інвестиційні компанії

Страхові

компанії

Пенсійні компанії

Слайд 32

Операції купівлі-продажу грошей

Суб’єкти, що здійснюють посередницькі операції:

банки;

інвестиційні, фінансові,

і страхові фонди;

пенсійні фонди;

кредитні товариства тощо

Суб’єкти, що здійснюють продаж

грошей:сімейні господарства;

фірми;

структури державного управління

Суб’єкти, що здійснюють купівлю грошей:

сімейні господарства;

фірми;

структури державного управління

Суб’єкти грошового ринку залежно від здійснюваних операцій

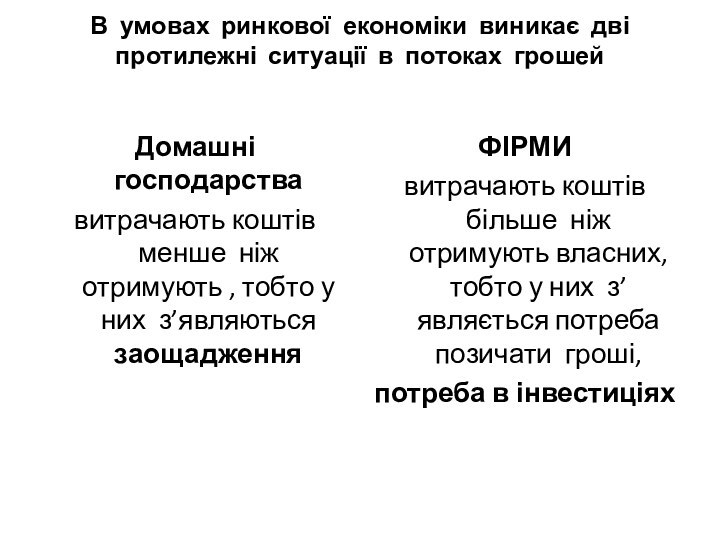

Слайд 33 В умовах ринкової економіки виникає дві протилежні ситуації

в потоках грошей

Домашні господарства

витрачають коштів менше ніж отримують ,

тобто у них з’являються заощадження ФІРМИ

витрачають коштів більше ніж отримують власних, тобто у них з’являється потреба позичати гроші,

потреба в інвестиціях

Слайд 34

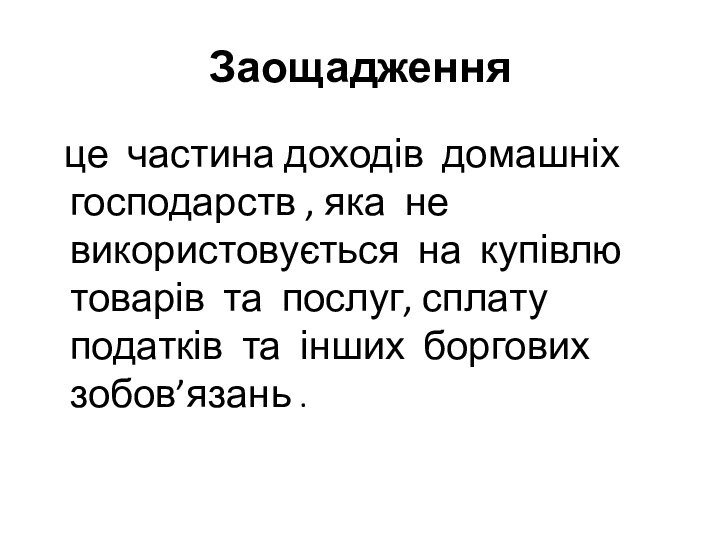

Заощадження

це частина доходів домашніх господарств

, яка не використовується на купівлю товарів та

послуг, сплату податків та інших боргових зобов’язань .

Слайд 35

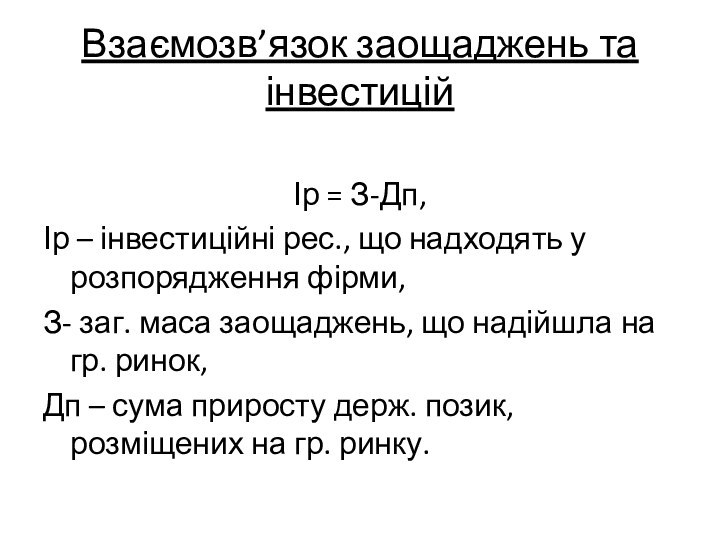

Взаємозв’язок заощаджень та інвестицій

Ір = З-Дп,

Ір – інвестиційні

рес., що надходять у розпорядження фірми,

З- заг. маса заощаджень,

що надійшла на гр. ринок,Дп – сума приросту держ. позик, розміщених на гр. ринку.

Слайд 36

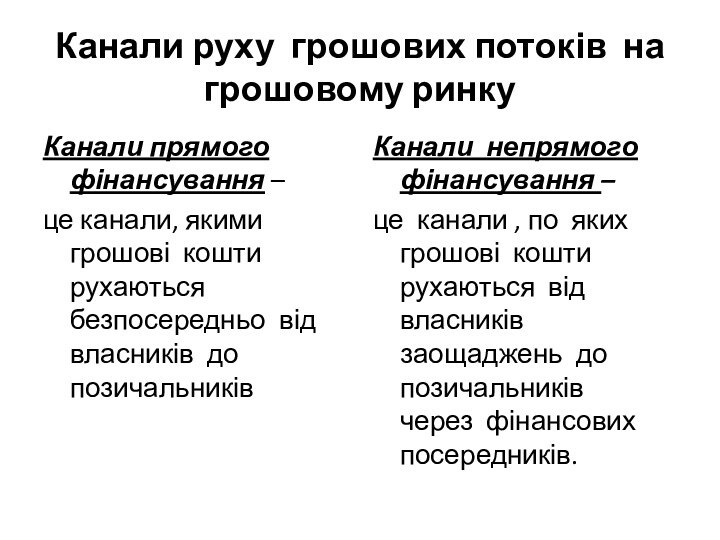

Канали руху грошових потоків на грошовому ринку

Канали прямого

фінансування –

це канали, якими грошові кошти рухаються безпосередньо

від власників до позичальниківКанали непрямого фінансування –

це канали , по яких грошові кошти рухаються від власників заощаджень до позичальників через фінансових посередників.

Слайд 37

Пряме фінансування

Капітальне фінансування-

інвестування позичальника в обмін на

право участі у власності на цю фірму (продаж акцій)

Фінансування

шляхом отримання позик – інвестування в обмін на зобов’язання повернути ці кошти в майбутньому з процентом (продаж облігацій)

Слайд 40

Попит на гроші

це сума грошових коштів, необхідна субєктам

суспільно-економічної діяльності для задоволення споживчих, виробничих потреб та отримання

доходів

Слайд 45

Класичні чинники попиту на гроші

реальний обсяг ВНП;

середній рівень цін;

рівень очікуваного доходу на альтернативні грошам

активи;обсяг багатства;

рівень інфляції;

Слайд 46

Види руху кривої попиту

переміщення самої кривої попиту

- що свідчить про еластичність попиту на гроші від

номінального обсягу валового продукту;рух точки попиту по його кривій - що свідчить про еластичність попиту на гроші від процента та інших очікуваних доходів на активи

Слайд 47

Чинники попиту на гроші в Україні

Інфляційні очікування та

ризики втрат від зберігання грошей.

Високий рівень інфляції провокує зростання

номінального процента. Недостатній розвиток ринку цінних паперів та ринку банківських послуг.

Структура багатства,

Рівень доходів та споживання

Слайд 48

Основні види попиту на гроші

Номінальний попит

кількість грошей, яка

необхідна економічним агентам для задоволення особистих та виробничих потреб

Реальний

попит

величина грошових залишків, визначена з урахуванням їхньої купівельної спроможності

Слайд 49

Реальні грошові залишки

Номінальні грошові

залишки

_____________________________

Рівень цін

Слайд 52

Принципи сучасного монетаризму

Приріст грошової маси і приріст номінального

доходу = зв'язок прямий.

Швидкість обігу грошей має бути незмінною.

Виробництво

незалежне від грошової політики.Грошова політика пов'язана тільки з інфляцією.

Пропозиція грошей відбувається екзогенно (автономно).

Державна інтервенція в господарство не бажана.

Ціль — постійний низький темп зростання грошей і цін відповідно до обсягів ВВП.

Слайд 53

Кейнсіанські теорії

Приріст грошей і приріст доходу = зв'язок

непрямий.

Гроші - процентні ставки – інвестиції - виробництво.

Зміна цін

диктує інституційну залежність.Державна інтервенція необхідна.

Цілі = зростання виробництва, зайнятість, позиція міжнародного платіжного балансу.

Слайд 54

4. Пропозиція грошей

це бажання економічних суб’єктів позичити певну

(суму) частину власних грошових коштів заради отримання доходів

Слайд 55 Крива пропозиції грошей у разі орієнтації монетарної політики

на підтримання маси грошей в обороті на незмінному рівні

Слайд 56 Крива пропозиції грошей у разі орієнтації монетарної політики

на підтримання відсоткової ставки на незмінному рівні

Слайд 57 Крива пропозиції грошей у разі орієнтації монетарної політики

на одночасну зміну маси грошей і відсоткової ставки

Слайд 58 Теоретичне обгрунтування пропозиції грошей у відкритій економіці, що

визначено у класичній формулі Д.Рікардо має вигляд:

M=D+R де М - пропозиція грошей у відкритій економіці;

D - внутрішня депозитна емісія;

R - емісія грошей,що забезпечується валютними резервами .

Слайд 59

D

кількість національних грошей, яка утворюється комерційними банками, виходячи

з їхнього депозитного потенціалу і потреб господарських агентів у

кредитах.

Слайд 60

R

виражає сальдо платіжного балансу країни, а водночас взаємодію

внутрішнього грошового ринку з валютними резервами.

Слайд 61

Економічні важелі формування грошової пропозиції

Грошова база

банківські резерви

грошово-кредитний мультиплікатор

Слайд 62

Пропозиція грошей (Мп)

прямо пропорційна грошовій

базі (Мб)

і залежить від величини грошового мультиплікатора (т):

Мп

= Мб • т

Слайд 63

Чинники зміни коефіцієнта мультиплікатора

Зміна норми обов’язкового резервування викликає протилежну

за напрямом зміну коефіцієнта

Зміна облікової ставки.

Зміна ринкової процентної

ставки.Зміна процентних ставок за депозитами до запитання

Зміна багатства.

Тінізація підпр. діяльності.

Низький стан довіри до банків, банківська паніка.

Слайд 64

Грошова

база

консолідуючий показник резервних грошей банківської системи, на основі

якого через грошовий мультиплікатор формується пропозиція грошей

Слайд 65

Структура грошової бази

суми готівки в обігу

готівка в сейфах

(залишки в касах банків)

резерви комерційних банків, що перебувають на

рахунках у центральному банку

Слайд 66

Грошовий мультиплікатор (т)

величина множника (коефіцієнта), на яку збільшується

кількість грошей в обігу внаслідок операцій на монетарному ринку

Залежить від співвідношення суми готівки до депозитів (Мо / Д) і норми ефективного резервування R / D

Слайд 68 Принципово важливою функцією грошового ринку є забезпечення рівноваги

між попитом і пропозицією грошей, за якого MS=MD

Слайд 70 На практиці на грошовому ринку постійно виникають коливання

двох типів

• коливання, пов'язані з початковою нерівновагою грошового ринку;

•

коливання, пов'язані зі зміною рівноваги.Слайд 71 Якщо процентна ставка не відповідає рівноважному рівневі досягнення

рівноваги відбувається за допомогою процентної ставки, зміна рівня якої

змушує економічних аґентів змінювати структуру портфеля своїх активів.

Слайд 72

При низькому рівні %

виникає надлишковий попит на гроші,

який усувається економічними агентами за допомогою продажу облігацій. Колективний

продаж облігацій спричиняє збільшення пропозиції облігацій на ринку і, таким чином, падіння їхньої ринкової ціни. Оскільки зниження ринкової ціни облігацій супроводжується зростанням процентної ставки, то зміна структури портфеля триватиме доти, поки бажаний рівень зберігання грошей не відповідатиме пропозиції грошей при рівноважній процентній ставці.

Слайд 73

При високому рівні %

виникає надлишкова пропозиція грошей, яка

використовується економічними агентами на купівлю облігацій.

Підвищений попит на

облігації веде до зростання їхньої ринкової ціни.Спричинене зростанням ринкової ціни облігацій зниження процентної ставки триватиме доти, доки при рівноважній процентній ставці попит на гроші не відповідатиме кількості грошей, що пропонується банківською системою.

Слайд 74 Коливання рівноважних значень процентної ставки пов'язані зі змінами

екзогенних змінних грошового ринку: рівня доходу та пропозиції грошей.

Зростання рівня доходу підвищує попит на гроші та рівноважну процентну ставку.

Підвищення пропозиції грошей, навпаки, спричиняє її зниження.

Слайд 75

При зміні рівноважної %

Підвищення пропозиції грошей приводить до

того, що в початковому положенні рівноваги виникає надлишкова пропозиція

грошей.Цей тимчасовий надлишок грошей усувається економічними агентами за рахунок підвищення попиту на облігації.

Купівля облігацій, що супроводжується зростанням їхньої ринкової ціни, триває до тих пір, поки процентна ставка не відповідатиме новій, нижчій рівноважній ставці процента.

Підвищення пропозиції грошей, яке відбувається в ситуації “частки ліквідності”, не спричиняє зниження процентної ставки внаслідок мінімальної альтернативної вартості зберігання грошей.

Слайд 76

Зростання доходу в умовах незмінної пропозиції грошей підвищує

попит на гроші і, таким чином, спричиняє появу надлишкового

попиту на гроші в початковому положенні рівноваги. Надлишковий попит на гроші задовольняється економічними агентами за допомогою продажу облігацій або позичок у комерційних банків. Збільшення попиту на позики сприяє зростанню процентної ставки.Аналогічно і продаж облігацій триватиме доти, доки процентна ставка не зросте до рівня, що відповідає новій рівновазі.