Слайд 2

Содержание лекции:

1. Методологические основы кейнсианского подхода.

2. Кейнсианская теория

потребления. Графики функций потребления и сбережения. Средние и

предельные склонности к потреблению и сбережению.

3. Альтернативные кейнсианской модели потребления.

4. Инвестиции. Функция спроса на инвестиции. Планируемые и фактические инвестиции. Мультипликатор инвестиций.

Слайд 3

Содержание лекции (продолжение):

5. Равновесный объем национального выпуска в

кейнсианской модели: определение его методом сопоставления совокупных доходов и

совокупных расходов и методом сопоставления сбережений и инвестиций.

6. Рецессионный (дефляционный) и инфляционный разрывы. Государство в кейнсианской модели.

7. Взаимосвязь модели AD-AS и кейнсианской модели совокупных доходов и расходов.

Слайд 4

Рекомендуемая литература:

1. Агапова Т.А., Серегина С.Ф.

Макроэкономика: Учебник / Под общ. Ред. А.В. Сидоровича. –

…-е изд., перераб. и доп. – М.: Изд-во «Дело и сервис», 200…

2. Макроэкономика: А.В.Бондарь, В.А.Воробьев, Л.Н.Новикова и др. – Минск: БГЭУ, 200...

3. Макроэкономика / Под ред. В.А.Воробьева. – Минск: БГЭУ, 2009.

4. Мэнкью Н.Г. Макроэкономика: Пер. с англ. – М.: Изд-во МГУ, 1994.

5. Кейнс, Дж. М. Общая теория занятости, процента и денег ; Избранное : [пер. с англ.] / Кейнс Дж. М. - Москва : Эксмо, 2009. – 957.

Слайд 5

Рекомендуемая литература (продолжение):

6. Самуэльсон П.Э., Нордхаус

В.Д. Экономика: Пер. с англ. – М.: «Лаборатория базовых

знаний», 200...

7. Долан Э., Линдсей Д. Макроэкономика: Пер. с англ. СПб.: АОЗТ «Литера плюс», 1994.

8. Дорнбуш Р., Фишер С. Макроэкономика: Пер. с англ. М.: Изд--во МГУ ИНФРА-М, 1997

9. Ивашковский С.Н. Макроэкономика: Учебник. – 2-е изд., испр., доп. – М.: Дело, 2002. – Гл. 2.

10. Фишер С., Дорнбуш Р., Шмалензи Р. Экономика: Пер. с англ. – 2-е изд. – М.: «Дело», 1999.

Слайд 6

ДЖОН МЕЙНАРД КЕЙНС:

Родился 5 июня 1883 г. в

Кембридже.

В 1936 г. выпустил в свет «Общую теорию

занятости, процента и денег».

Умер 24 апреля 1946 г., незадолго до этого получив титул лорда.

Слайд 7

Лидия Лопухова в спектакле "Остроумные дамы", на котором

Кейнс впервые ее увидел. Лондон. 1918 год.

Слайд 8

Кейнс с супругой

на картине

У. Робертса.

1935 год.

Слайд 9

Одна из последних фотографий Кейнса: Лидия провожает мужа

в Палату лордов. 17 декабря 1945 года.

Слайд 10

Вопрос первый:

Методологические основы кейнсианского подхода.

Слайд 11

Две «линии защиты» экономики от макроэкономической нестабильности в

классической теории:

Сбережения и инвестиции всегда равны, поскольку они есть

функции от одной и той же экономической переменной – ставки процента.

Цены и заработные платы являются двусторонне гибкими, что не допускает спада национального выпуска и возникновения безработицы, если не срабатывает первая «линия защиты». В этом случае падают цены и заработные платы, но не объем национального выпуска.

Слайд 12

По Кейнсу, субъекты сбережений и инвесторы руководствуются различными

мотивами. ЛЮДИ СБЕРЕГАЮТ, ЧТОБЫ:

делать крупные покупки, удовлетворять будущие потребности

своих семей;

иметь запас ликвидных (наличных) денежных средств;

обеспечить себя и своих детей в будущем;

застраховать себя от непредвиденных случаев (болезнь, безработица и т.д.);

в силу привычки.

НИ ОДИН ИЗ ЭТИХ МОТИВОВ НЕ СВЯЗАН НЕПОСРЕДСТВЕННО СО СТАВКОЙ ПРОЦЕНТА!

Слайд 13

ОСНОВНОЙ МОТИВ ИНВЕСТИЦИЙ ФИРМ:

максимизация нормы чистой прибыли, что

требует соотносить доходность инвестиционного проекта с расходами по его

реализации, напрямую связанными с величиной реальной ставки процента.

МОТИВЫ СБЕРЕЖЕНИЙ И ИНВЕСТИЦИЙ РАЗНЫЕ!

Слайд 14

Факторы, определяющие величину сбережений домашних хозяйств:

доход домашних хозяйств;

уровень

цен;

накопленное богатство;

величина потребительской задолженности;

экономические ожидания;

уровень налогообложения;

ставка процента.

Слайд 15

Факторы, определяющие динамику инвестиций фирм:

ожидаемая норма чистой прибыли;

реальная

ставка процента;

изменения в технологии производства;

величина наличного основного капитала;

динамика совокупного

дохода;

экономические ожидания;

уровень налогообложения.

Слайд 16

Поскольку мотивы и факторы, определяющие величины сбережений и

инвестиций, различны, нет механизма автоматического выравнивания этих величин.

ЗАКОН СЭЯ НЕ ДЕЙСТВУЕТ!

Слайд 17

Кейнс сделал вывод, что величина национального выпуска определяется

не величиной производственных ресурсов, которыми общество располагает, а факторами

со стороны совокупного спроса. Он вводит в анализ понятие эффективного спроса, под которым имеет в виду равновесный совокупный спрос.

Слайд 18

ЖЁСТКОСТЬ ЦЕН И ЗАРАБОТНОЙ ПЛАТЫ ОПРЕДЕЛЕНА «ИЗДЕРЖКАМИ МЕНЮ»:

Изменение

цен «стоит денег». Для изменения цен фирмы, возможно, должны

будут выслать новый каталог своим клиентам, распространять списки с новыми ценами среди своих торговых представителей или, как например, в случае ресторанов, печатать новые меню.

Эти издержки корректировки цен, названные Мэнкью "издержками меню", заставляют фирмы корректировать свои цены не постоянно, а от раза к разу.

Слайд 19

ЖЁСТКОСТЬ ЦЕН И ЗАРАБОТНОЙ ПЛАТЫ ОПРЕДЕЛЕНА АСИНХРОННОСТЬЮ ИЗМЕНЕНИЮ

ЦЕН:

Если фирмы прямо не координируют свои действия, то они

будут изменять цены на свою продукцию постепенно, оглядываясь на конкурентов. Вместо изменения цен фирмы предпочтут оперировать краткосрочными изменениями в объемах производства (или изменениями складских запасов). Асинхронность изменения цен фирмами может привести к тому, что общий уровень цен будет корректироваться медленно даже при быстром изменении отдельно взятых цен.

Слайд 20

ЖЁСТКОСТЬ ЦЕН И ЗАРАБОТНОЙ ПЛАТЫ ОПРЕДЕЛЕНА ОШИБОЧНЫМИ ОЖИДАНИЯМИ

ФИРМ:

Ошибочные ожидания фирм относительно фактического уровня цен, в результате

чего объем национального выпуска отклонится от потенциально возможного, а соответственно, и занятость отклонится от полной занятости.

Слайд 21

Вопрос второй:

Кейнсианская теория потребления. Графики функций потребления

и сбережения. Средние и предельные склонности к потреблению и

сбережению.

Слайд 22

КОМПОНЕНТЫ ЭФФЕКТИВНОГО СОВОКУПНОГО СПРОСА В КЕЙНСИАНСКОЙ МОДЕЛИ:

Для закрытой экономики без государственного регулирования:

Y ≡ C +

I

Для открытой экономики с государственным регулированием:

Y ≡ C + I + G + Xn.

Слайд 23

КЕЙНСИАНСКАЯ ФУНКЦИЯ ПОТРЕБЛЕНИЯ:

C = a + b YD,

где

С – потребительские расходы,

а –

автономное потребление,

b – предельная склонность к потреблению (mpc),

YD = (Y – T) – располагаемый доход.

Y – доход,

Т – налоговые отчисления,

Слайд 24

Автономное и индуцированное потребление

Та часть потребительских

расходов населения, которая не зависит от величины национального дохода,

называется автономным потреблением.

Та часть потребления населения, которая изменяется вместе с изменением национального дохода, называется индуцированным потреблением.

Слайд 25

ГРАФИК КЕЙНСИАНСКОЙ ФУНКЦИИ ПОТРЕБЛЕНИЯ:

Слайд 26

ОСНОВНОЙ ПСИХОЛОГИЧЕСКИЙ ЗАКОН КЕЙНСА:

«Люди склонны, как правило, увеличивать

свое потребление с ростом дохода, но не в той

же мере, в какой растет доход». Дж. М. Кейнс

Потребление определяется размером текущего дохода.

MPC больше 0, но меньше 1.

Предельная склонность к потреблению падает по мере роста дохода.

Слайд 27

Предельная склонность к потреблению (mpc):

Доля прироста потребительских расходов,

вызванная предельно малым приращением располагаемого дохода

MPC = ∂C/∂YD

Слайд 28

СРЕДНЯЯ СКЛОННОСТЬ К ПОТРЕБЛЕНИЮ (АPC):

Доля располагаемого дохода, которую

домашние хозяйства расходуют на приобретение товаров и услуг

АPC =

C/YD

Слайд 29

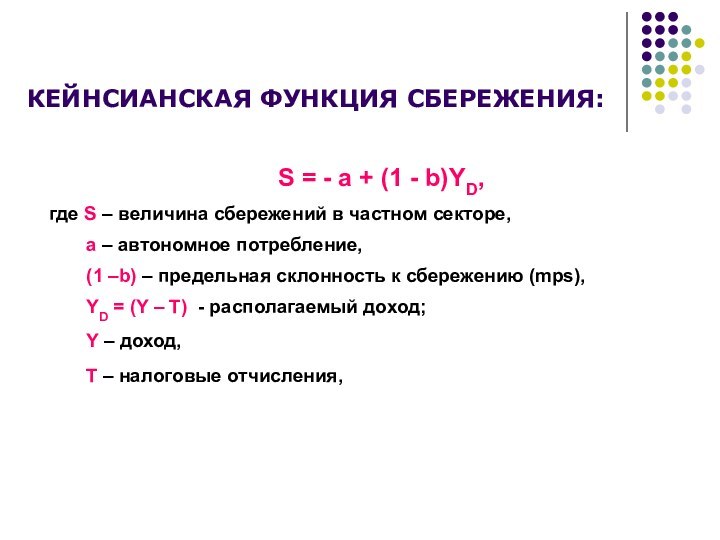

КЕЙНСИАНСКАЯ ФУНКЦИЯ СБЕРЕЖЕНИЯ:

S = - a + (1

- b)YD,

где S – величина сбережений в частном секторе,

а – автономное потребление,

(1 –b) – предельная склонность к сбережению (mps),

YD = (Y – T) - располагаемый доход;

Y – доход,

Т – налоговые отчисления,

Слайд 30

ГРАФИК КЕЙНСИАНСКОЙ ФУНКЦИИ СБЕРЕЖЕНИЯ:

Слайд 31

ПРЕДЕЛЬНАЯ СКЛОННОСТЬ К СБЕРЕЖЕНИЮ (MPS):

Доля прироста сбережений, вызванная

предельно малым приращением располагаемого дохода

MPS = ∂S/∂YD

Слайд 32

СРЕДНЯЯ СКЛОННОСТЬ К СБЕРЕЖЕНИЮ (АPS):

Доля располагаемого дохода, которую

домашние хозяйства сберегают

АPS = S/YD

Слайд 33

ГРАФИКИ ФУНКЦИЙ СБЕРЕЖЕНИЯ И ПОТРЕБЛЕНИЯ:

Слайд 34

MPC + MPS = 1

∂С/∂Yd + ∂S/∂Yd =

(∂С + ∂S)/∂Yd = ∂Yd/∂Yd = 1.

АPC + АPS

= 1

С/Yd + S/Yd =

(С + S)/Yd = Yd/Yd = 1.

Слайд 35

ЭМПИРИЧЕСКАЯ ПРОВЕРКА КЕЙНСИАНСКОЙ ТЕОРИИ ПОТРЕБЛЕНИЯ

Гипотеза Кейнса подтверждается при

исследовании данных семейных бюджетов в краткосрочном периоде, но неприменима

для анализа в длительном периоде.

Слайд 36

Вопрос третий:

Альтернативные кейнсианской модели потребления

Слайд 37

ИРВИНГ ФИШЕР (англ. Irving Fisher; 27 февраля 1867 —

29 апреля 1947) — американский экономист.

Оставил ряд значительных работ по

теории статистики, общего экономического равновесия, предельной полезности, но самый важный вклад был внесён им в теорию денег. Вывел «формулу Фишера».

Слайд 38

Теория временных предпочтений И.Фишера:

В этой теории исследуется межвременнóй

выбор: как потребитель выбирает уровень потребления для настоящего времени

и для будущего, достигая наивысшего возможного уровня благосостояния на всём протяжении жизни.

Слайд 39

Теория временных предпочтений И.Фишера:

Если потребитель имеет возможность занимать

средства и накапливать сбережения, уровень потребления зависит от количества

ресурсов, которыми он располагает в течение жизни.

Слайд 40

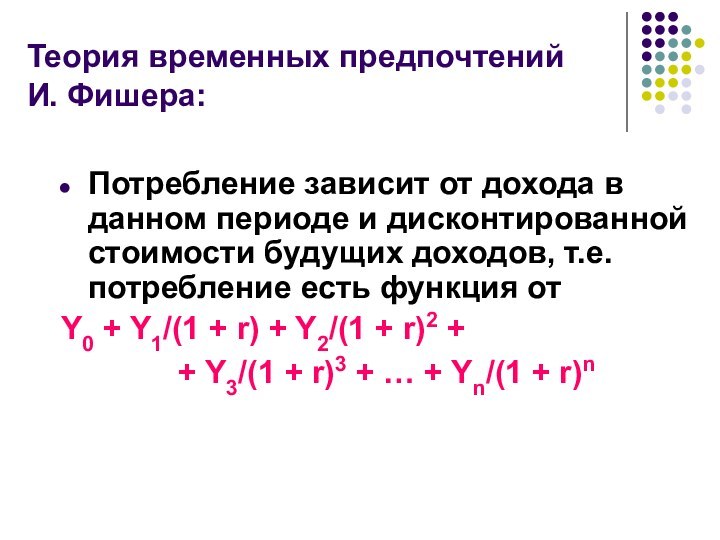

Теория временных предпочтений

И. Фишера:

Потребление зависит от дохода

в данном периоде и дисконтированной стоимости будущих доходов, т.е.

потребление есть функция от

Y0 + Y1/(1 + r) + Y2/(1 + r)2 +

+ Y3/(1 + r)3 + … + Yn/(1 + r)n

Слайд 41

ФРАНКО МОДИЛЬЯНИ (итал. Franco Modigliani; 18 июня 1918, Рим

— 25 сентября 2003) — американский экономист итальянского происхождения.

Лауреат

Нобелевской премии 1985 г. «За анализ финансовых рынков и поведения людей в отношении сбережений».

Слайд 42

Гипотеза жизненного цикла

Ф. Модильяни:

Потребители стремятся обеспечить одинаковый

уровень потребления в течение жизни путем сбережений в периоды

высокого дохода и расходования сбережений в периоды низкого дохода.

От текущего дохода потребление непосредственно не зависит.

Слайд 43

Основной причиной колебания дохода является выход на пенсию.

Чтобы

резко не снизить уровень потребления, большинство людей откладывают средства

к моменту выхода на пенсию.

Таким образом, весь ожидаемый за годы жизни поток доходов равномерно распределяется для текущего потребления.

Слайд 44

Функция потребления в соответствии с теорией жизненного цикла

Ф.

Модильяни:

C = aWR + cYL,

где WR – реальное богатство;

а – предельная склонность к потреблению в отношении реального богатства,

YL – трудовой доход,

с – предельная склонность к потреблению трудового дохода.

Слайд 45

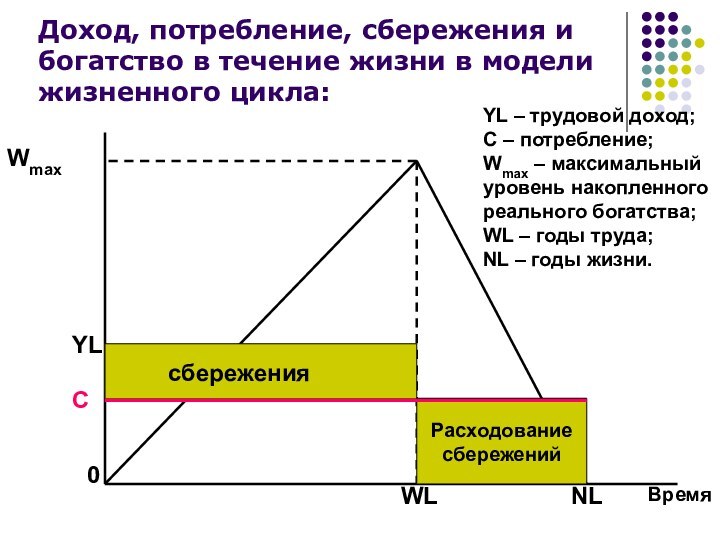

Доход, потребление, сбережения и богатство в течение жизни

в модели жизненного цикла:

Расходование

сбережений

Wmax

YL

C

0

сбережения

WL

NL

Время

YL – трудовой доход;

С –

потребление;

Wmax – максимальный уровень накопленного реального богатства;

WL – годы труда;

NL – годы жизни.

Слайд 46

Ссылаясь на стремление человека поддерживать постоянным свой уровень

потребления, несмотря на колебания своего дохода, Ф.Модильяни вывел формулу:

«Молодые сберегают, старые растрачивают».

Слайд 47

МИЛТОН ФРИДМЕН (англ. Milton Friedman; 31 июля 1912 — 16

ноября 2006) — американский экономист, лауреат Нобелевской премии 1976 года

«за достижения в области анализа потребления, истории денежного обращения и разработки монетарной теории, а также за практический показ сложности политики экономической стабилизации».

Слайд 48

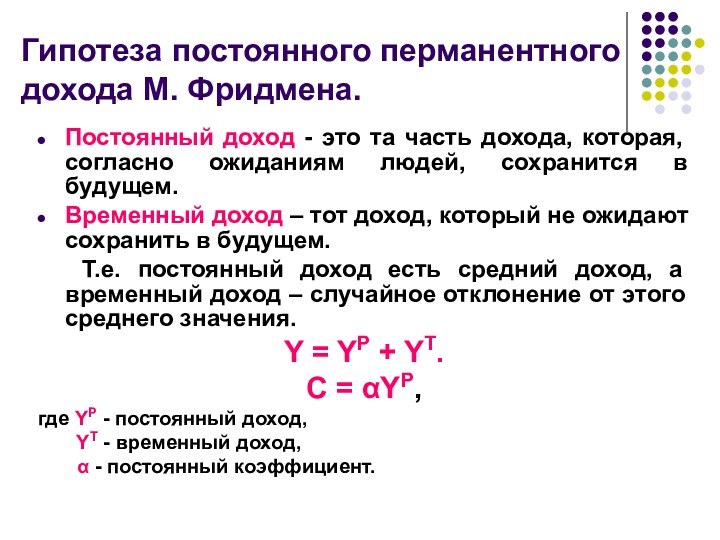

Гипотеза постоянного (перманентного) дохода М. Фридмена.

Доход подвержен врéменным

колебаниям. Поскольку потребители могут занимать средства или делать сбережения

и потому что они желают сгладить колебания уровня своего потребления, потребление слабо реагирует на врéменные изменения дохода. В основном потребление зависит от постоянного дохода.

Слайд 49

Гипотеза постоянного перманентного дохода М. Фридмена.

Постоянный доход -

это та часть дохода, которая, согласно ожиданиям людей, сохранится

в будущем.

Временный доход – тот доход, который не ожидают сохранить в будущем.

Т.е. постоянный доход есть средний доход, а временный доход – случайное отклонение от этого среднего значения.

Y = YP + YT.

C = αYP,

где YP - постоянный доход,

YT - временный доход,

α - постоянный коэффициент.

Слайд 50

В краткосрочном периоде уровень потребления может быть выше

или ниже уровня текущего располагаемого дохода.

Слайд 51

Вопрос четвертый:

Инвестиции. Функция спроса на инвестиции. Планируемые

и фактические инвестиции. Мультипликатор инвестиций.

Слайд 52

Основные типы инвестиций:

Производственные инвестиции;

Инвестиции в товарно-материальные запасы;

Инвестиции в

жилищное строительство.

Слайд 53

Фактические и планируемые инвестиции:

Фактические инвестиции включают планируемые фирмами

инвестиции и незапланированные инвестиции.

Незапланированные инвестиции представляют собой непредусмотренные изменения

инвестиций в товарно-материальные запасы.

Слайд 54

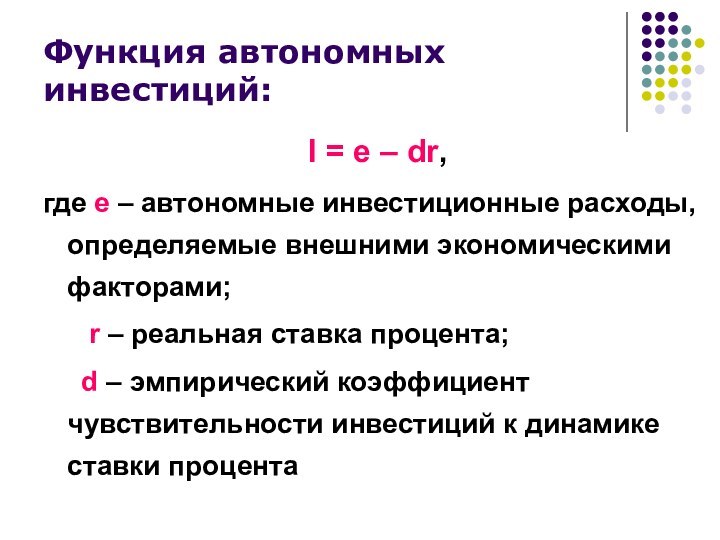

Функция автономных инвестиций:

I = e – dr,

где е

– автономные инвестиционные расходы, определяемые внешними экономическими факторами;

r – реальная ставка процента;

d – эмпирический коэффициент чувствительности инвестиций к динамике ставки процента

Слайд 55

График функции автономных инвестиций:

Слайд 56

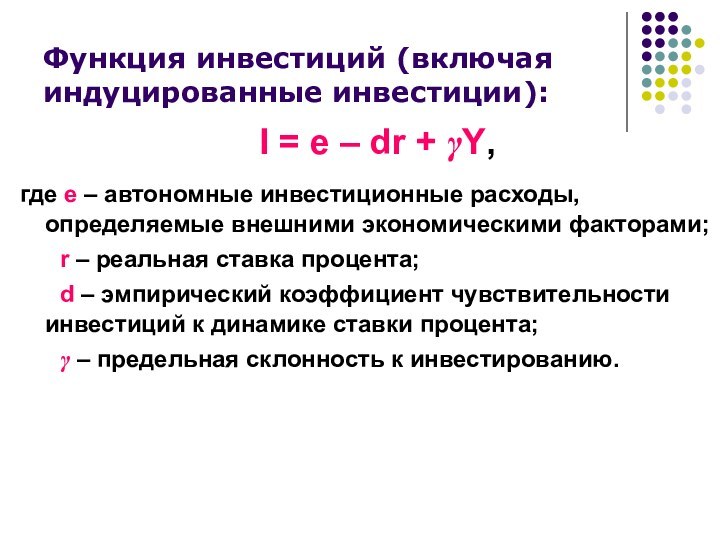

Функция инвестиций (включая индуцированные инвестиции):

I = e –

dr + γY,

где е – автономные инвестиционные расходы, определяемые

внешними экономическими факторами;

r – реальная ставка процента;

d – эмпирический коэффициент чувствительности инвестиций к динамике ставки процента;

γ – предельная склонность к инвестированию.

Слайд 57

Предельная склонность к инвестированию:

Доля прироста расходов на

инвестиции в любом изменении дохода:

γ = ΔI/ΔY,

где γ –

предельная склонность к инвестированию;

ΔI – прирост величины инвестиций;

ΔY – прирост дохода.

Слайд 58

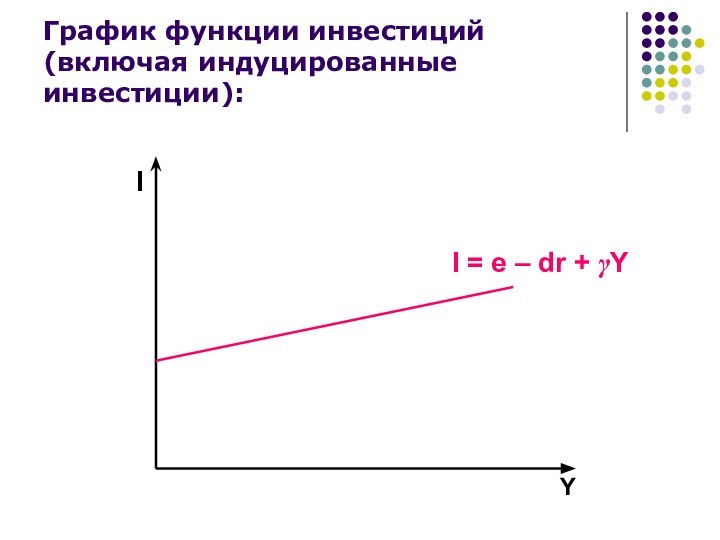

График функции инвестиций (включая индуцированные инвестиции):

Слайд 59

Факторы нестабильности инвестиций:

Продолжительные сроки службы оборудования;

Нерегулярность инноваций;

Изменчивость прибылей;

Изменчивость

экономических ожиданий;

Циклические колебания ВВП.

Нестабильность инвестиций обусловливает значительные

колебания величины совокупных расходов и совокупного спроса,

которые усиливаются эффектом мультипликации.

Слайд 60

Мультипликатор инвестиций:

Характеризует пропорцию изменения ВВП в результате изменения

инвестиций на одну денежную единицу. Мультипликатор автономных инвестиций равен:

1/(1

– MPC)

Слайд 61

Мультипликатор инвестиций (пример):

100 ден. ед.

MPC х 100 ден.

ед.

MPC2 х 100 ден. ед.

MPC3 х 100 ден. ед.

…

MPCn

х 100 ден. ед.

100(1 + MPC + MPC2 + MPC3 + MPCn)

Слайд 62

Мультипликатор инвестиций (пример):

Бесконечная геометрическая прогрессия

100(1 + MPC +

MPC2 + MPC3 + MPCn) =

= 100{1/(1 – MPC)}

при lMPCl < 1

Слайд 63

Вопрос пятый:

Равновесный объем выпуска в кейнсианской

модели: определение его методом сопоставления совокупных доходов и совокупных

расходов и методом сопоставления сбережений и инвестиций.

Слайд 64

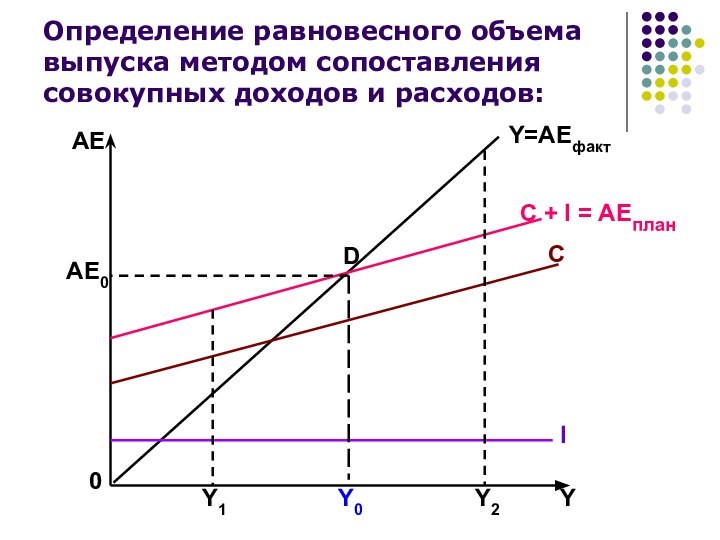

Определение равновесного объема выпуска методом сопоставления совокупных доходов

и расходов:

Слайд 65

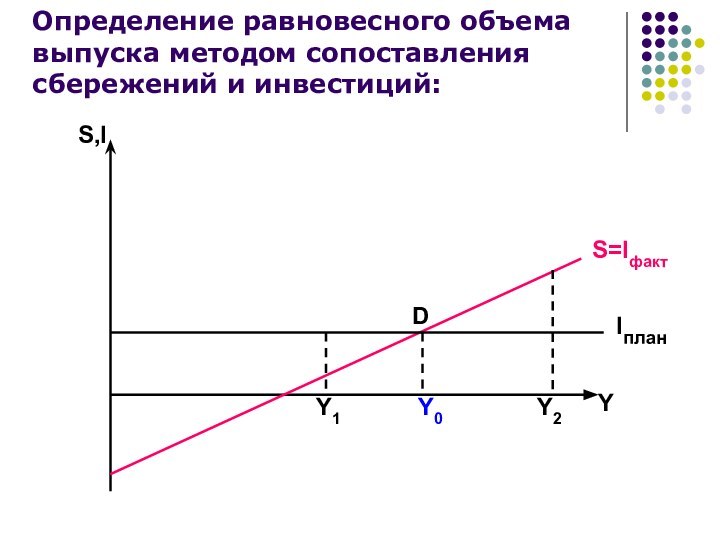

Определение равновесного объема выпуска методом сопоставления сбережений и

инвестиций:

Слайд 66

Графическая интерпретация мультипликатора инвестиций:

Слайд 67

Парадокс бережливости:

Попытка общества больше сберегать оборачивается

таким же или меньшим объемом сбережений.

Слайд 68

Парадокс бережливости:

Чем больше мы откладываем

на черный день, тем быстрее он наступит.

Слайд 69

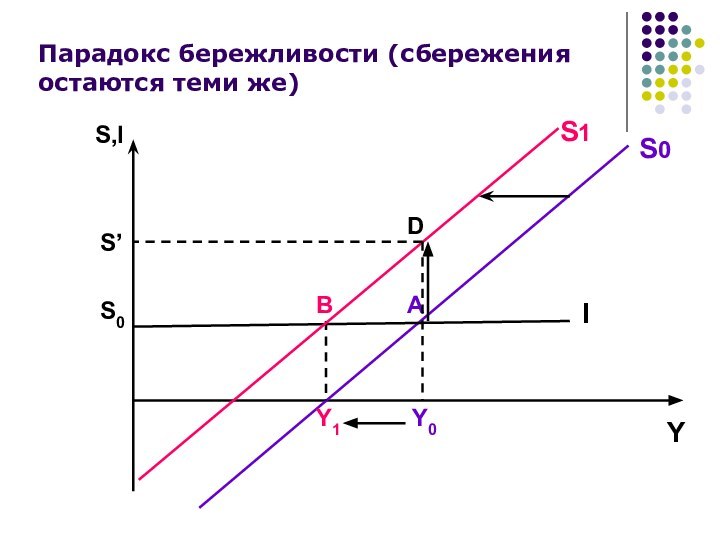

Излишняя бережливость уменьшает совокупный спрос, это влечет снижение

равновесного выпуска, уменьшение зарплат и, как следствие, уменьшение сбережений.

Парадокс бережливости:

Слайд 70

Парадокс бережливости (сбережения остаются теми же)

Слайд 71

Парадокс бережливости (сбережения уменьшаются):

Слайд 72

Парадокс сбережений присутствует только в кейнсианской модели.

В

классической теории сбережения всегда равны инвестициям. Поэтому при увеличении

сбережений инвестиции возрастают на аналогичную величину. В результате сокращения дохода не происходит.

Слайд 73

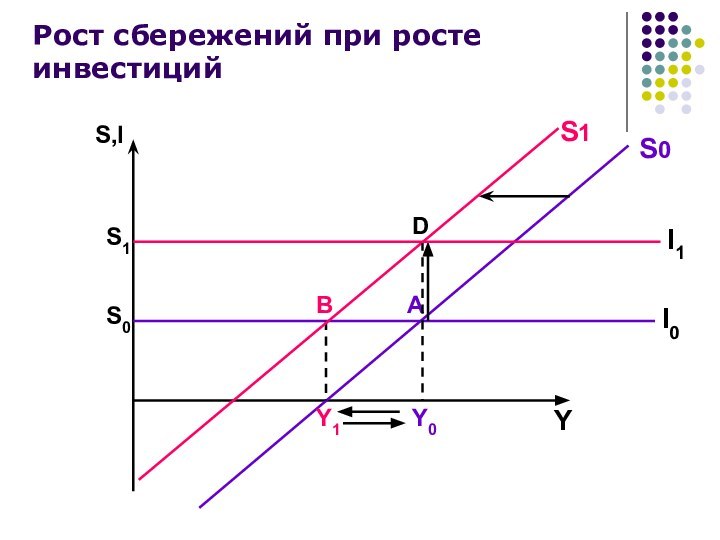

Рост сбережений при росте инвестиций

Слайд 74

Лауреат Нобелевской премии по экономике Пол

Кругман привел парадокс бережливости как один из аргументов в

пользу ведения политики увеличения государственных расходов:

в то время, когда домохозяйства вынуждены уменьшать расходы, экономика для оживления требует замены обычных потребителей правительством: именно правительство должно утвердить различные государственные программы.

Слайд 75

Вопрос шестой:

Рецессионный (дефляционный) и инфляционный разрывы.

Слайд 76

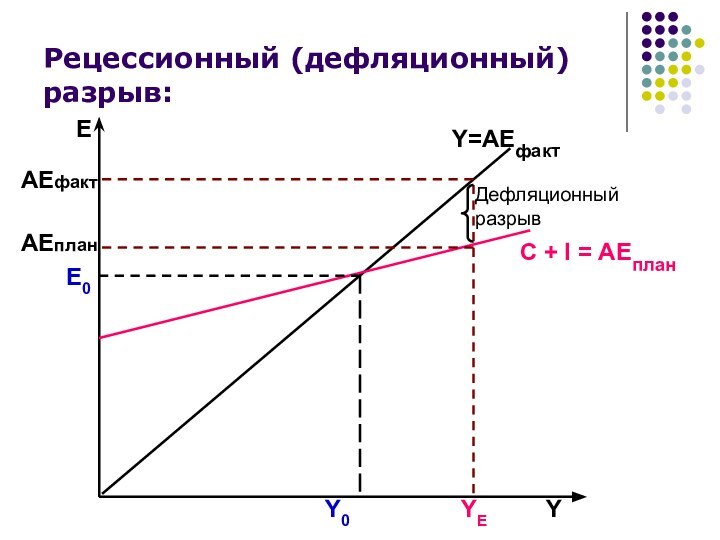

Рецессионный (дефляционный) разрыв:

Слайд 77

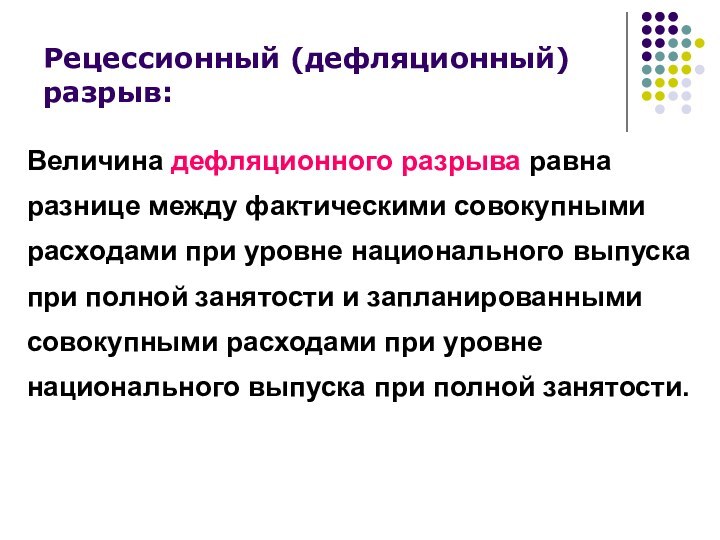

Рецессионный (дефляционный) разрыв:

Величина дефляционного разрыва равна разнице между

фактическими совокупными расходами при уровне национального выпуска при полной

занятости и запланированными совокупными расходами при уровне национального выпуска при полной занятости.

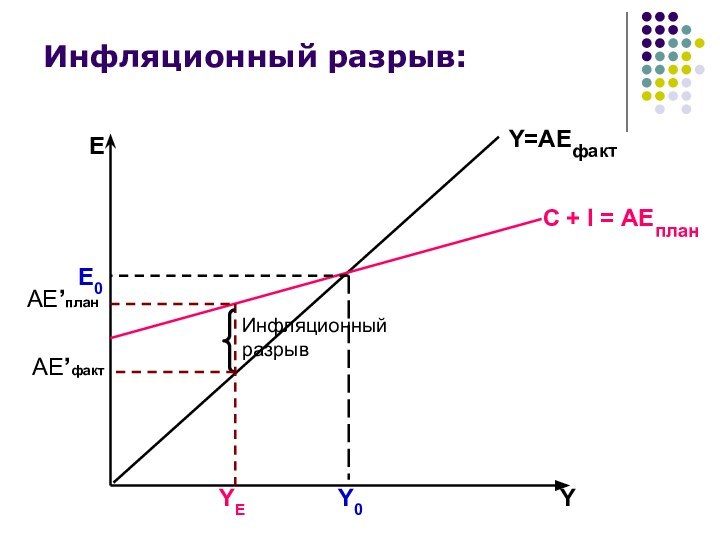

Слайд 79

Инфляционный разрыв:

Величина ифляционного разрыва равна

разнице между запланированными

совокупными расходами при уровне

национального выпуска при полной

занятости

и фактическими совокупными

расходами при уровне национального

выпуска при полной занятости.

Слайд 80

Важнейший вывод Кейнса:

Величина совокупного спроса может

быть недостаточной, чтобы обеспечить равновесие экономики при уровне национального

выпуска при полной занятости, и в этом случае возникает спад национального производства и безработица,

или избыточной, что приводит к развитию инфляции.

Слайд 81

Важнейший вывод Кейнса:

Y0 = YE – оптимальной равновесие

Y0

< YE – дефляционный разрыв

Y0 > YE – инфляционный

разрыв

Слайд 82

Вопрос седьмой:

Взаимосвязь модели AD-AS и кейнсианской модели

совокупных доходов и расходов.

Слайд 83

Кривая совокупного спроса: эффект богатства

Слайд 84

Кривая совокупного спроса: эффект процентной ставки

Слайд 85

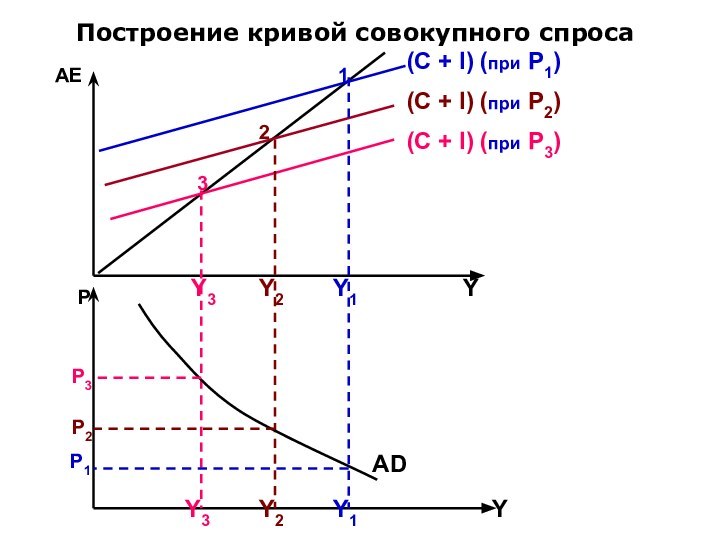

Построение кривой совокупного спроса

(С + I) (при P1)

(С

+ I) (при P2)

(С + I) (при P3)

1

2

3

Y3

Y2

Y1

Y3

Y2

Y1

Р1

Р2

Р3

AD

Y

Y

Р

АE