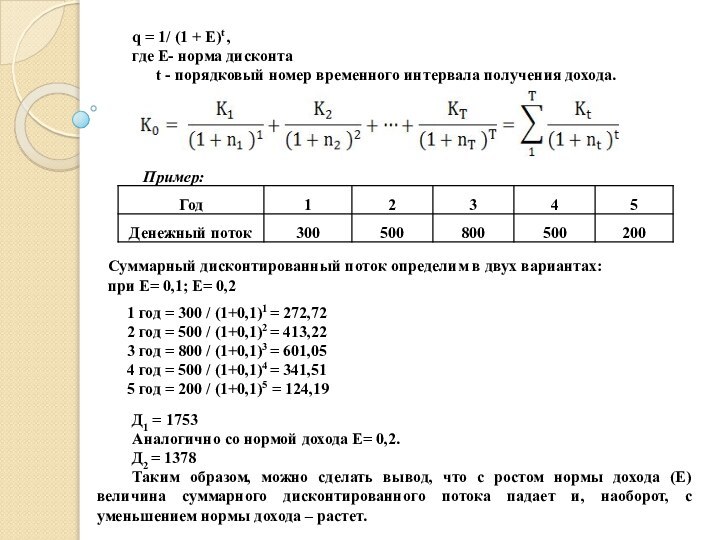

E- норма дисконта

t - порядковый номер

временного интервала получения дохода.Пример:

Суммарный дисконтированный поток определим в двух вариантах:

при Е= 0,1; Е= 0,2

1 год = 300 / (1+0,1)1 = 272,72

2 год = 500 / (1+0,1)2 = 413,22

3 год = 800 / (1+0,1)3 = 601,05

4 год = 500 / (1+0,1)4 = 341,51

5 год = 200 / (1+0,1)5 = 124,19

Д1 = 1753

Аналогично со нормой дохода Е= 0,2.

Д2 = 1378

Таким образом, можно сделать вывод, что с ростом нормы дохода (Е) величина суммарного дисконтированного потока падает и, наоборот, с уменьшением нормы дохода – растет.