- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Международные расчеты

Содержание

- 2. АккредитивАккредитив – форма расчетов, при которой банк

- 5. Характеристика различных видов аккредитивов содержится в Унифицированных

- 6. Преимущества использования аккредитива для экспортераПродавец на основе

- 7. Виды аккредитивовпо возможности отзываОтзывный - аккредитив, который

- 8. Безотзывный подтвержденный - аккредитив, при котором покупатель

- 9. Подтвержденный - аккредитив, при котором банк, через

- 10. по способу обеспечения ресурсами Покрытыми считаются аккредитивы,

- 11. Делимый - аккредитив, при котором можно открыть

- 12. Торговый - аккредитив, возникший на основе товарной

- 13. Также аккредитив может быть:Бессрочным - бессрочное обязательство

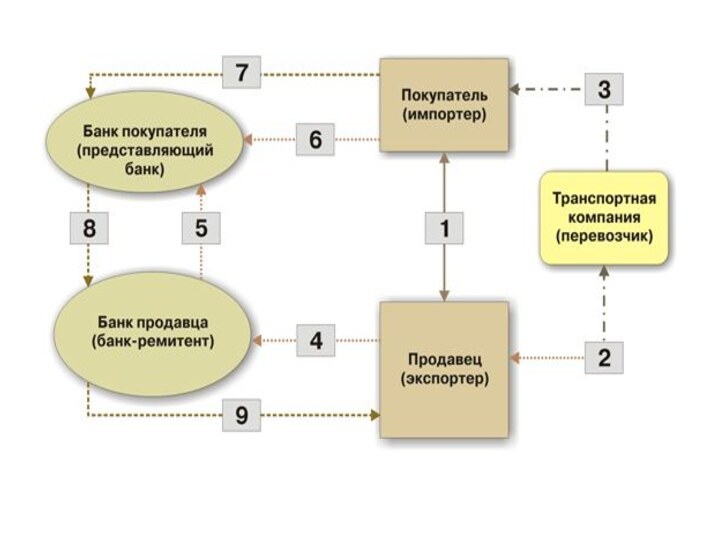

- 14. Инкассо – поручение экспортера своему банку получить

- 15. Унифицированные правила по инкассо (УПИ), разработанные Международной

- 18. Документы, с которыми производятся операции по инкассо,

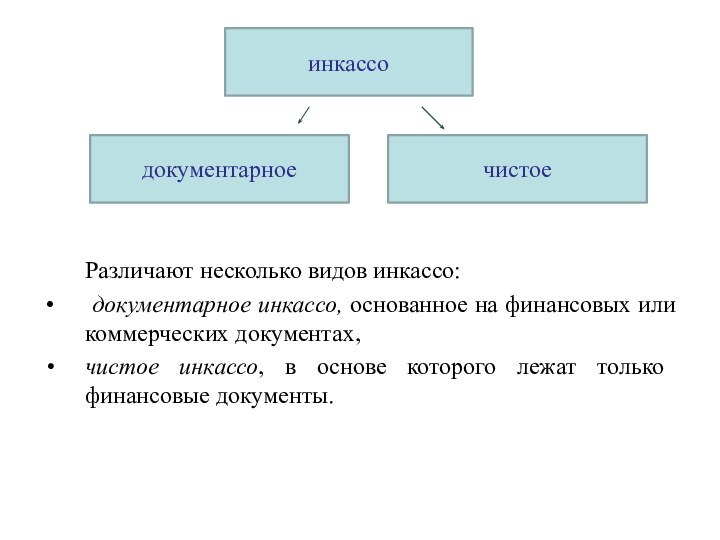

- 19. Различают несколько видов инкассо: документарное инкассо, основанное

- 20. Инкассовая форма расчетов приемлема в тех случаях,

- 21. Банковский перевод – поручение импортера своему банку об оплате суммы, определенной контрактом, в пользу экспортера.

- 22. ОТКРЫТЫЙ СЧЕТ. Расчеты в форме открытого счета

- 23. Корреспондентские счета банковОсновная роль международных расчетов принадлежит

- 24. Этапы установления КО:в интересующей нас стране выбирается

- 25. Скачать презентацию

- 26. Похожие презентации

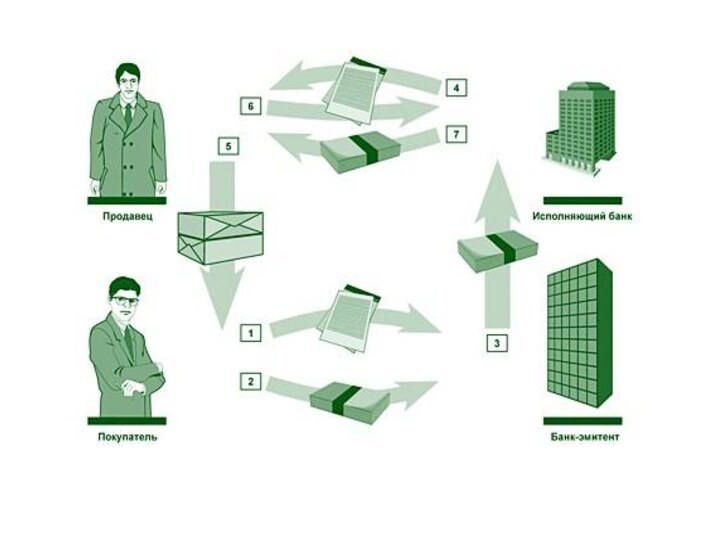

АккредитивАккредитив – форма расчетов, при которой банк по поручению покупателя дает обязательство оплатить товар или услуги при условии предъявления продавцом в свой банк документов, подтверждающих поставку товара или оказание услуг согласно контракта.

Слайд 5 Характеристика различных видов аккредитивов содержится в Унифицированных правилах

и обычаях для документарного аккредитива, а также в ГК

ст. 868 п.1, ст.869 п.1.

Слайд 6

Преимущества использования аккредитива для экспортера

Продавец на основе платежного

обязательства может быть уверен, что он получит деньги согласно

условиям аккредитива,Продавец может получить аванс по аккредитиву, если это предусмотрено условиями,

Банк независимо от покупателя будет платить по аккредитиву.

Преимущества использования аккредитива для импортера

Покупатель, гарантируя оплату через аккредитив, может достичь более выгодных торговых условий,

Покупатель может быть уверен в том, что банк выплатит продавцу деньги только в том случае, если он подтвердит поставку соответствующими документами.

Слайд 7

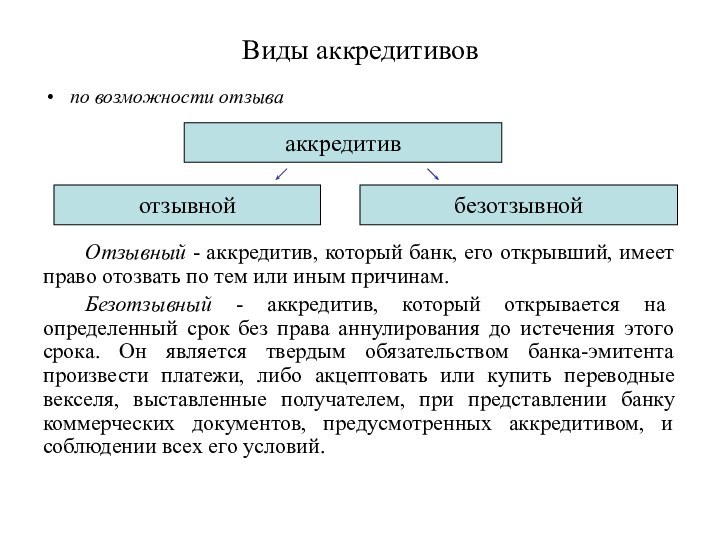

Виды аккредитивов

по возможности отзыва

Отзывный - аккредитив, который банк,

его открывший, имеет право отозвать по тем или иным

причинам.Безотзывный - аккредитив, который открывается на определенный срок без права аннулирования до истечения этого срока. Он является твердым обязательством банка-эмитента произвести платежи, либо акцептовать или купить переводные векселя, выставленные получателем, при представлении банку коммерческих документов, предусмотренных аккредитивом, и соблюдении всех его условий.

аккредитив

отзывной

безотзывной

Слайд 8

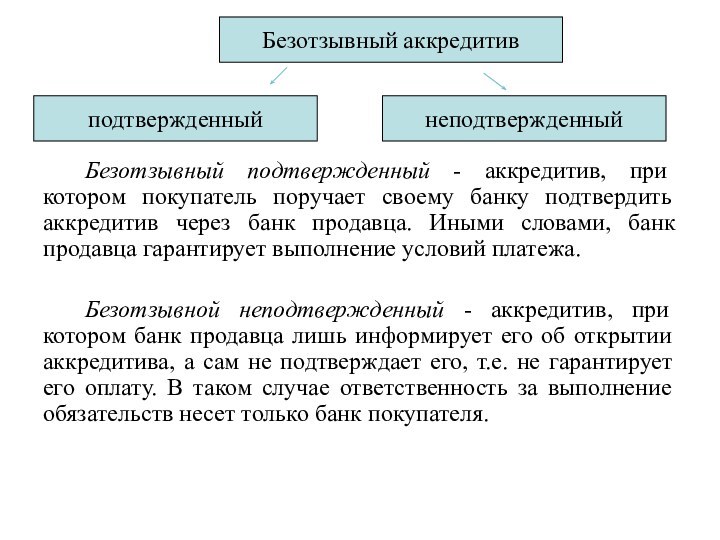

Безотзывный подтвержденный - аккредитив, при котором покупатель поручает

своему банку подтвердить аккредитив через банк продавца. Иными словами,

банк продавца гарантирует выполнение условий платежа.Безотзывной неподтвержденный - аккредитив, при котором банк продавца лишь информирует его об открытии аккредитива, а сам не подтверждает его, т.е. не гарантирует его оплату. В таком случае ответственность за выполнение обязательств несет только банк покупателя.

Безотзывный аккредитив

подтвержденный

неподтвержденный

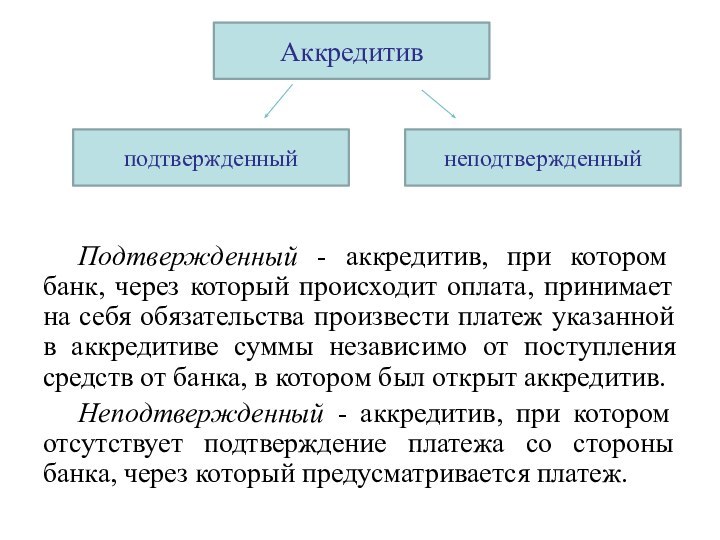

Слайд 9

Подтвержденный - аккредитив, при котором банк, через который

происходит оплата, принимает на себя обязательства произвести платеж указанной

в аккредитиве суммы независимо от поступления средств от банка, в котором был открыт аккредитив.Неподтвержденный - аккредитив, при котором отсутствует подтверждение платежа со стороны банка, через который предусматривается платеж.

Аккредитив

подтвержденный

неподтвержденный

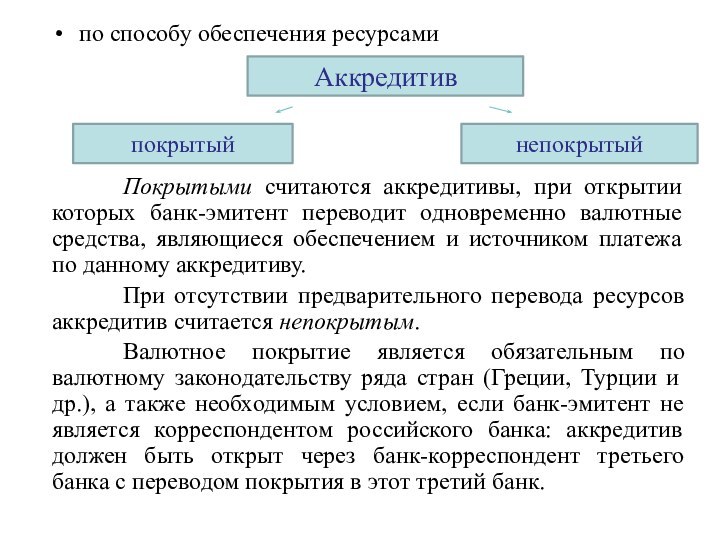

Слайд 10

по способу обеспечения ресурсами

Покрытыми считаются аккредитивы, при

открытии которых банк-эмитент переводит одновременно валютные средства, являющиеся обеспечением

и источником платежа по данному аккредитиву.При отсутствии предварительного перевода ресурсов аккредитив считается непокрытым.

Валютное покрытие является обязательным по валютному законодательству ряда стран (Греции, Турции и др.), а также необходимым условием, если банк-эмитент не является корреспондентом российского банка: аккредитив должен быть открыт через банк-корреспондент третьего банка с переводом покрытия в этот третий банк.

Аккредитив

покрытый

непокрытый

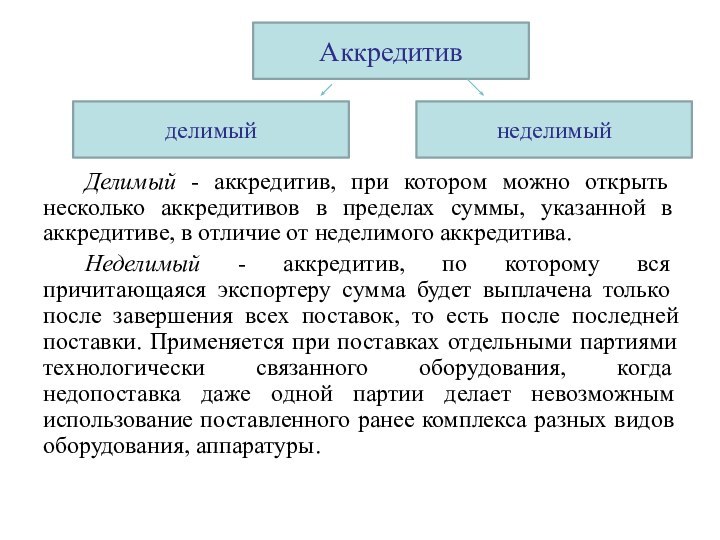

Слайд 11

Делимый - аккредитив, при котором можно открыть несколько

аккредитивов в пределах суммы, указанной в аккредитиве, в отличие

от неделимого аккредитива.Неделимый - аккредитив, по которому вся причитающаяся экспортеру сумма будет выплачена только после завершения всех поставок, то есть после последней поставки. Применяется при поставках отдельными партиями технологически связанного оборудования, когда недопоставка даже одной партии делает невозможным использование поставленного ранее комплекса разных видов оборудования, аппаратуры.

Аккредитив

делимый

неделимый

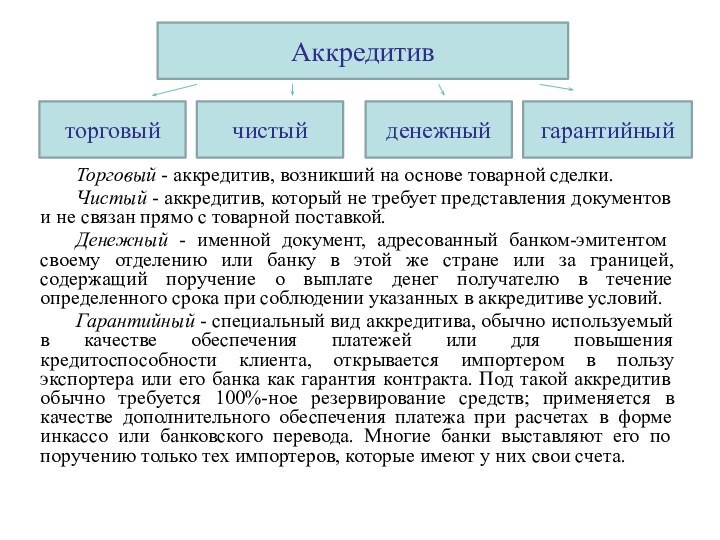

Слайд 12

Торговый - аккредитив, возникший на основе товарной сделки.

Чистый

- аккредитив, который не требует представления документов и не

связан прямо с товарной поставкой.Денежный - именной документ, адресованный банком-эмитентом своему отделению или банку в этой же стране или за границей, содержащий поручение о выплате денег получателю в течение определенного срока при соблюдении указанных в аккредитиве условий.

Гарантийный - специальный вид аккредитива, обычно используемый в качестве обеспечения платежей или для повышения кредитоспособности клиента, открывается импортером в пользу экспортера или его банка как гарантия контракта. Под такой аккредитив обычно требуется 100%-ное резервирование средств; применяется в качестве дополнительного обеспечения платежа при расчетах в форме инкассо или банковского перевода. Многие банки выставляют его по поручению только тех импортеров, которые имеют у них свои счета.

Аккредитив

торговый

чистый

денежный

гарантийный

Слайд 13

Также аккредитив может быть:

Бессрочным - бессрочное обязательство банка

производить по поручению клиента и за его счет платежи

определенному лицу в пределах сумм и на условиях, указанных в поручениях.Возобовляемым- аккредитив, открываемый не на полную сумму платежей, а на ее часть и автоматически возобновляемый по мере осуществления расчетов за очередную партию товаров; применяется в расчетах за регулярные поставки.

С красным условием - аккредитив, по которому банк выплачивает авансом часть суммы аккредитива при представлении складской расписки или другого подобного документа вместо коносамента.

Слайд 14 Инкассо – поручение экспортера своему банку получить от

импортера непосредственно или через другой банк определенную сумму или

подтверждение того, что эта сумма будет уплачена в установленные сроки.Слайд 15 Унифицированные правила по инкассо (УПИ), разработанные Международной торговой

палатой (г. Париж) в редакции 1995 г. (публикацией МТП

№ 522) ( в силу с 1996 г.), п. 4 главы 46 ГК РФ.Слайд 18 Документы, с которыми производятся операции по инкассо, разделяются

на две группы:

• финансовые документы (переводные и простые

векселя, чеки, платежные расписки, и другие документы для получения денежного платежа); • коммерческие документы, представляющие собой счет-фактуру, отгрузочные документы, страховые полисы, сертификаты происхождения и качества, спецификации, свидетельства, определяющие количество и качество товара.

Слайд 19

Различают несколько видов инкассо:

документарное инкассо, основанное

на финансовых или коммерческих документах,

чистое инкассо, в основе

которого лежат только финансовые документы.инкассо

документарное

чистое

Слайд 20

Инкассовая форма расчетов приемлема в тех случаях, когда:

Экспортер

не сомневается в добросовестности и возможности оплаты товаров покупателем

(проверенные, надежные отношения),Политические, экономические и правовые условия в стране импортера рассматриваются как стабильные,

В стране покупателя нет импортных ограничений или, если таковые существуют, последний предварительно получил все необходимые разрешения на совершаемые сделки.

Слайд 21 Банковский перевод – поручение импортера своему банку об

оплате суммы, определенной контрактом, в пользу экспортера.

Слайд 22 ОТКРЫТЫЙ СЧЕТ. Расчеты в форме открытого счета характеризуется

тем, что товар или представляющие его документы передаются покупателям

до их оплаты. При использовании открытого счета экспортер открывает импортеру бухгалтерский счет (учетный) и в дебете этого счета записываются сумму долга импортера. Это форма используется при многократных поставках, когда существуют длительные отношения.

Слайд 23

Корреспондентские счета банков

Основная роль международных расчетов принадлежит банку.

Для осуществления международных расчетов банки используют свои заграничные филиалы

и корреспондентские отношения с иностранными банками.Корреспондентские отношения – совокупность всех возможных форм сотрудничества между банками.

Слайд 24

Этапы установления КО:

в интересующей нас стране выбирается банк,

который способный обеспечить необходимый банковский сервис (через международные рейтинговые

агентства),когда партнер выбран, ему направляется письмо с предложением установления КО и к письму прилагается набор документов, дающих представления о банке. ( Обычно прилагается лицензия) и отчет о деятельности (последний годовой баланс)).

если банк соглашается, то открывается корреспондентский счет, поэтому дополнительно передаются документы иностранному банку, где предоставляется образцы подписей должностных лиц и оговариваются код, который должен исключить злоупотребление счетом.