- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему налог на имущество организаций

Содержание

- 2. Налогоплательщики:(ст. 373 НК РФ)ЮЛ, обладающие имуществом, признаваемое объектом налогообложения в соответствии со статьей 374 НК РФ.

- 3. Не признаются налогоплательщиками:(ст. 373 НК РФ)организаторы XXII

- 4. Объект налогообложения:(ст. 374 НК РФ)Объект налогообложения:1. для

- 5. Объект налогообложения:(ст. 374 НК РФ)2. для иностранных

- 6. Объект налогообложения:(ст. 374 НК РФ)3. для иностранных

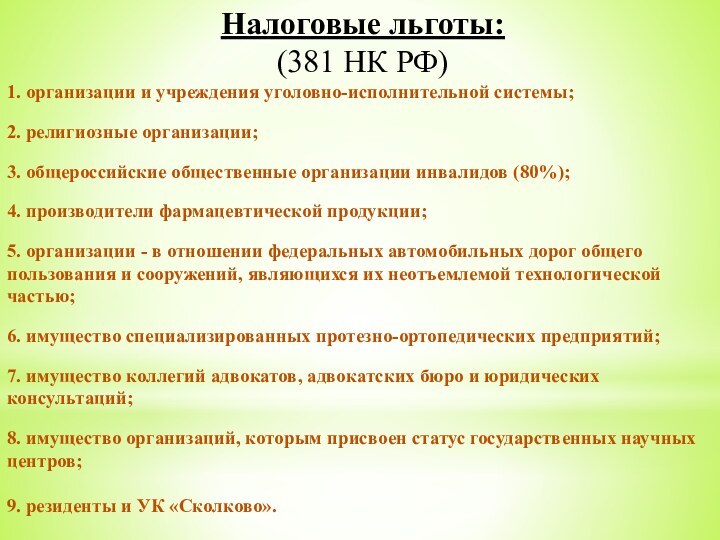

- 7. Не признаются объектом налогообложения:(374 НК РФ)1. земельные

- 8. Налоговые льготы:(381 НК РФ)1. организации и учреждения

- 9. Налоговые льготы:(381 НК РФ)10. судостроительные организации;11. организации

- 10. Налогооблагаемая база и порядок её определения:(ст. 375-376

- 11. Налогооблагаемая база и порядок её определения:(ст. 375-376

- 12. Налогооблагаемая база и порядок её определения:(ст. 375-376

- 13. Налоговые ставки по налогу на имущество организаций

- 14. Налоговые ставки по налогу на имущество организаций

- 15. Порядок исчисления налога на имущество организаций(ст. 382 НК РФ):

- 16. Порядок исчисления налога на имущество организаций(ст. 382

- 17. Порядок исчисления налога на имущество организаций(ст. 382

- 18. Порядок и сроки уплаты налога на имущество

- 19. Налоговый период (ст. 379 НК РФ): календарный

- 20. Скачать презентацию

- 21. Похожие презентации

Налогоплательщики:(ст. 373 НК РФ)ЮЛ, обладающие имуществом, признаваемое объектом налогообложения в соответствии со статьей 374 НК РФ.

Слайд 2

Налогоплательщики:

(ст. 373 НК РФ)

ЮЛ, обладающие имуществом, признаваемое объектом

налогообложения в соответствии со статьей

Слайд 3

Не признаются налогоплательщиками:

(ст. 373 НК РФ)

организаторы XXII Олимпийских

зимних игр и XI Паралимпийских зимних игр 2014 года

в городе Сочи;маркетинговые партнеры Международного олимпийского комитета;

FIFA и дочерние организации FIFA, производители медиаинформации FIFA;

национальные футбольные ассоциации (в том числе Российский футбольный союз);

Организационный комитет «Россия-2018» и дочерние организации Организационного комитета «Россия-2018».

Слайд 4

Объект налогообложения:

(ст. 374 НК РФ)

Объект налогообложения:

1. для российских

организаций - движимое и недвижимое имущество (в т.ч. имущество,

переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов ОС в порядке, установленном для ведения БУ.

Слайд 5

Объект налогообложения:

(ст. 374 НК РФ)

2. для иностранных организаций,

осуществляющих деятельность в РФ через постоянные представительства - движимое

и недвижимое имущество, относящееся к объектам ОС, имущество, полученное по концессионному соглашению.БУ объектов ОС ведется в соответствии с законодательством РФ (Классификация ОС утверждена Постановлением Правительства РФ от 01.01.2002г. № 1 ).

Слайд 6

Объект налогообложения:

(ст. 374 НК РФ)

3. для иностранных организаций,

не осуществляющих деятельность в РФ через постоянные представительства -

недвижимое имущество на праве собственности на территории РФ и имущество полученное по концессионному соглашению.

Слайд 7

Не признаются объектом налогообложения:

(374 НК РФ)

1. земельные участки

и иные объекты природопользования (водные объекты и другие природные

ресурсы);2. объекты, признаваемые объектами культурного наследия;

3. ядерные установки, используемые для научных целей, пункты хранения ядерных материалов и радиоактивных веществ и хранилища радиоактивных отходов;

4. ледоколы, суда с ядерными энергетическими установками и суда атомно-технологического обслуживания;

5. космические объекты;

6. суда, зарегистрированные в Российском международном реестре судов;

7. имущество, принадлежащее на праве оперативного управления федеральным органам исполнительной власти;

8. объекты ОС, включенные в 1 или во 2 амортизационную группу в соответствии с Классификацией ОС, утвержденной Правительством РФ.

Слайд 8

Налоговые льготы:

(381 НК РФ)

1. организации и учреждения уголовно-исполнительной

системы;

2. религиозные организации;

3. общероссийские общественные организации инвалидов (80%);

4. производители

фармацевтической продукции;5. организации - в отношении федеральных автомобильных дорог общего пользования и сооружений, являющихся их неотъемлемой технологической частью;

6. имущество специализированных протезно-ортопедических предприятий;

7. имущество коллегий адвокатов, адвокатских бюро и юридических консультаций;

8. имущество организаций, которым присвоен статус государственных научных центров;

9. резиденты и УК «Сколково».

Слайд 9

Налоговые льготы:

(381 НК РФ)

10. судостроительные организации;

11. организации -

в отношении движимого имущества, принятого с 1 января 2013

года на учет в качестве основных средств, за исключением ОС полученных и принятых к учету в результате реорганизации или от взаимозависимых лиц;И другие…

Слайд 10

Налогооблагаемая база и порядок её определения:

(ст. 375-376 НК

РФ)

НБ = среднегодовая стоимость имущества, признаваемого объектом налогообложения, учитываемого

по остаточной стоимости.НБ = кадастровая стоимость объектов недвижимого имущества на 01 января года налогового периода в соответствии со ст. 378.2 НК РФ.

Слайд 11

Налогооблагаемая база и порядок её определения:

(ст. 375-376 НК

РФ)

НБ по среднегодовой стоимости имущества.

1.1. Средняя стоимость имущества для

расчета авансового платежа за отчетный период.

Слайд 12

Налогооблагаемая база и порядок её определения:

(ст. 375-376 НК

РФ)

1.2. Среднегодовая стоимость имущества для расчета авансового платежа за

отчетный период.Слайд 13 Налоговые ставки по налогу на имущество организаций (ст.

380 НК РФ):

Налоговые ставки устанавливаются законами субъектов Российской Федерации

и не могут превышать 2,2 процента в отношении имущества, учитываемого исходя из остаточной стоимости. Слайд 14 Налоговые ставки по налогу на имущество организаций (ст.

380 НК РФ):

Налоговые ставки по объектам недвижимости, учитываемым по

кадастровой стоимости:для города федерального значения Москвы: в 2014 году - 1,5 процента, в 2015 году - 1,7 процента, в 2016 году и последующие годы - 2 процента;

2) для иных субъектов Российской Федерации: в 2014 году - 1,0 процента, в 2015 году - 1,5 процента, в 2016 году и последующие годы - 2 процента.

Допускается установление дифференцированных налоговых ставок.

Слайд 16

Порядок исчисления налога на имущество организаций

(ст. 382 НК

РФ):

Юридические лица определяют сумму налога самостоятельно.

Сумма налога, подлежащая уплате

в бюджет по итогам налогового периода = сумма налога по итогам налогового периода – суммы авансовых платежей по налогу, исчисленных в течение налогового периода.Сумма авансового платежа = ¼ суммы налога на имущество организаций по итогам налогового периода.

Слайд 17

Порядок исчисления налога на имущество организаций

(ст. 382 НК

РФ):

В случае возникновения права собственности или прекращения права собственности

на объекты недвижимого имущества по кадастровой стоимости в течение налогового периода налог исчисляется с учетом коэффициента, равного отношению числа полных месяцев к общему количеству месяцев в налоговом периоде. При этом если право собственности возникло до 15 числа месяца, или прекращено после 15 числа месяца, то месяц возникновения (прекращения) учитывается при расчете налога как полный месяц. В противоположном случае месяц возникновения (прекращения) права собственности не учитывается.

Слайд 18

Порядок и сроки уплаты налога на имущество организаций

(ст.

383 НК РФ):

Сроки уплаты авансовых платежей и суммы налога

по итогам налогового периода устанавливаются законами субъектов Федерации.В Саратовской области сроки уплаты = срокам предоставления отчетности по налогу на имущество организаций.

Слайд 19

Налоговый период (ст. 379 НК РФ): календарный год.

Отчетный

период (ст. 379 НК РФ):

Квартал (при установлении налога органы

власти субъектов федерации вправе не устанавливать отчетные периоды). Налоговая декларация (ст. 386 НК РФ):

по итогам отчетного периода – 30 календарных дней после его окончания;

по итогам налогового периода – 30 марта года, следующего за налоговым периодом.