Слайд 2

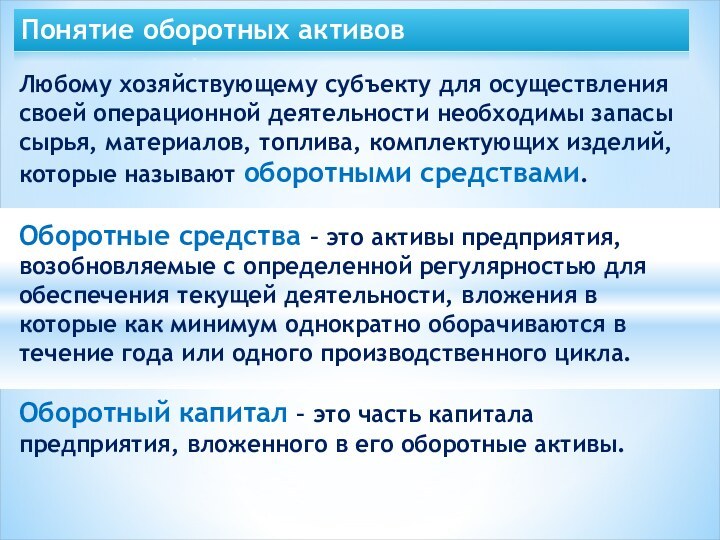

Понятие оборотных активов

Любому хозяйствующему субъекту для осуществления своей

операционной деятельности необходимы запасы сырья, материалов, топлива, комплектующих изделий,

которые называют оборотными средствами.

Оборотные средства – это активы предприятия, возобновляемые с определенной регулярностью для обеспечения текущей деятельности, вложения в которые как минимум однократно оборачиваются в течение года или одного производственного цикла.

Оборотный капитал – это часть капитала предприятия, вложенного в его оборотные активы.

Слайд 3

Основное назначение оборотных средств состоит в обеспечении непрерывности

и ритмичности процессов производства и реализации продукции, которые сопровождаются

трансформацией оборотных активов из одного вида в другой.

Цикл трансформации может быть представлен в следующем виде:

Денежные средства

Запасы

Дебиторская задолженность

Готовая продукция

Слайд 4

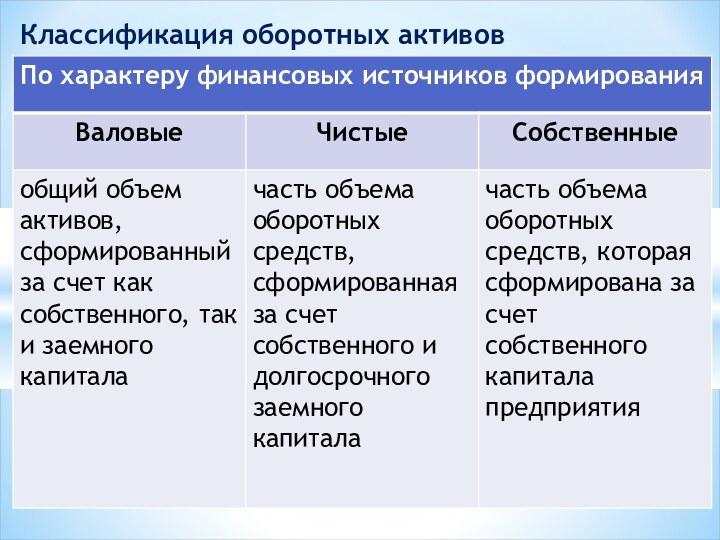

Классификация оборотных активов

Слайд 5

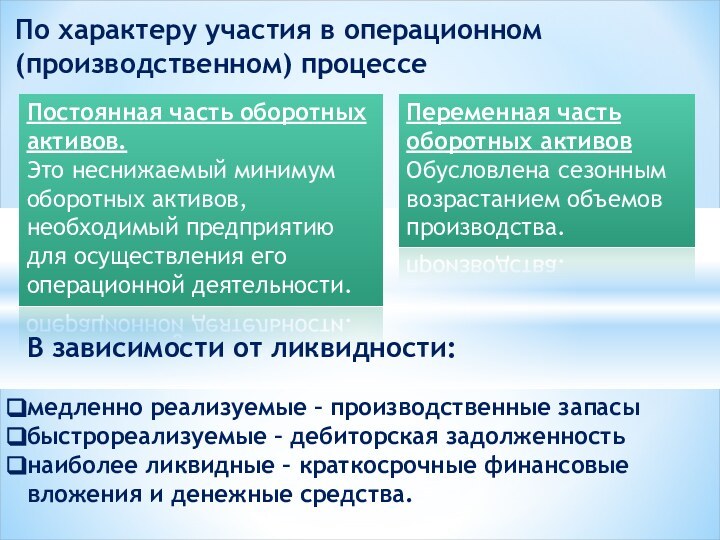

По характеру участия в операционном (производственном) процессе

Постоянная

часть оборотных активов.

Это неснижаемый минимум оборотных активов, необходимый

предприятию для осуществления его операционной деятельности.

Переменная часть оборотных активов Обусловлена сезонным возрастанием объемов производства.

В зависимости от ликвидности:

медленно реализуемые – производственные запасы

быстрореализуемые – дебиторская задолженность

наиболее ликвидные – краткосрочные финансовые вложения и денежные средства.

Слайд 6

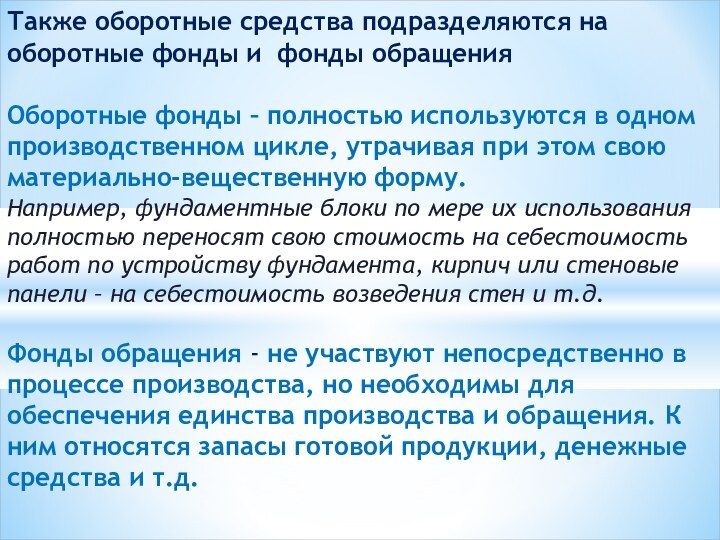

Также оборотные средства подразделяются на оборотные фонды и

фонды обращения

Оборотные фонды – полностью используются в одном производственном

цикле, утрачивая при этом свою материально-вещественную форму.

Например, фундаментные блоки по мере их использования полностью переносят свою стоимость на себестоимость работ по устройству фундамента, кирпич или стеновые панели – на себестоимость возведения стен и т.д.

Фонды обращения - не участвуют непосредственно в процессе производства, но необходимы для обеспечения единства производства и обращения. К ним относятся запасы готовой продукции, денежные средства и т.д.

Слайд 7

По видам оборотных активов:

Запасы сырья, материалов и полуфабрикатов

Запасы готовой продукции

Расходы будущих периодов

Дебиторская задолженность.

Денежные средства.

Краткосрочные финансовые

вложения.

Прочие оборотные активы

Слайд 9

Производственные запасы строительной организации включают в себя:

основные материалы

(цемент, лес, песок, щебень, металл и металлоизделия и т.д.)

детали

и конструкции (законченные основные элементы, из которых монтируются здания и сооружения. Детали – дверные и оконные коробки, архитектурные элементы и т.д. Конструкции – стеновые панели, лестничные марши и т.д.)

вспомогательные материалы и топливо. Вспомогательные материалы необходимы для обслуживания производственных процессов в строительстве – смазочные материалы, запасные части машин и оборудования, топливо.

Слайд 10

Незавершенное производство строительно-монтажных работ является материальной технологически незавершенной

частью строительного производства, без которой процесс производства не может

осуществляться непрерывно.

В состав не завершенного производства строительно-монтажных работ входят незаконченные работы по конструктивным элементам и видам строительно-монтажных работ, которые не могут быть включены в акты приемки выполненных работ и оплачены заказчиком в соответствии с существующими правилами расчетов за выполненные работы.

Слайд 11

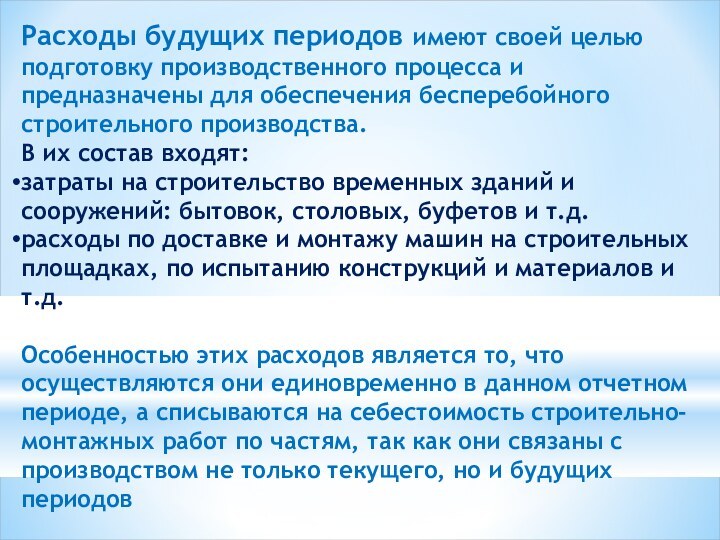

Расходы будущих периодов имеют своей целью подготовку производственного

процесса и предназначены для обеспечения бесперебойного строительного производства.

В

их состав входят:

затраты на строительство временных зданий и сооружений: бытовок, столовых, буфетов и т.д.

расходы по доставке и монтажу машин на строительных площадках, по испытанию конструкций и материалов и т.д.

Особенностью этих расходов является то, что осуществляются они единовременно в данном отчетном периоде, а списываются на себестоимость строительно-монтажных работ по частям, так как они связаны с производством не только текущего, но и будущих периодов

Слайд 12

Расчет необходимого объема оборотных средств (на примере строительной

организации)

Потребность в оборотных средствах принято устанавливать ежегодно на

конец планируемого года и каждого квартала.

Нормативную потребность строительных организаций, как правило, рассчитывают по производственным запасам, незавершенному производству, расходам будущих периодов и денежным средствам.

Определение необходимого наличия оборотных средств по большинству элементов заключается в расчетах норм оборотных средств по отдельным их составляющим, выраженных в относительных величинах (днях, процентах и т.д.), и размера оборотных средств в денежном выражении, исходя из конкретных условий деятельности строительной организации.

Слайд 13

Для каждой организации (в частности, строительной) важно определить

минимально необходимый размер оборотных средств, который должен быть достаточен

для осуществления бесперебойного процесса производства, поскольку:

Значительный избыток оборотных средств над необходимой минимальной потребностью приводит к образованию неоправданных запасов материалов, отвлеченных средств на непроизводительные затраты.

При недостатке оборотных средств организация не может своевременно рассчитываться с поставщиками, рабочими и служащими, бюджетом и внебюджетными фондами и т.д.

Слайд 14

Наиболее трудоемким является определение размера оборотных средств на

создание производственных запасов и незавершенное производство СМР.

Процесс расчета начинается

с определения годовой номенклатуры и расхода всех видов ресурсов в натуральном и стоимостном выражении.

Норматив оборотных средств по каждому материалу определяется о формуле:

Н=Ро*Д

где:

Ро – однодневный расход основных материалов по смете затрат (определяется по смете затрат путем деления суммы годового расхода на 360)

Д – норма запаса, дни

Слайд 15

При расчете нормы оборотных средств учитываются следующие нормообразующие

факторы:

транспортный запас

подготовительный запас

текущий запас

страховой запас.

Транспортный запас учитывает период

времени от даты оплаты платежного требования до даты поступления груза на склад строительной организации.

Норма подготовительного запаса включает время, необходимое для приемки, разгрузки, сортировки, складирования, комплектации, лабораторного анализа поступивших материалов, и определяется по установленным нормам или по опытным данным о затратах времени на эти операции.

Слайд 16

Текущий (складской) запас предназначен для обеспечения непрерывности производственного

процесса в интервалах между двумя очередными поставками.

Размер текущего

запаса зависит от среднедневного расхода и частоты поставок. Чем чаще поступают материалы на строительную площадку, тем меньше должен быть текущий запас при неизменном объеме строительно-монтажных работ.

Рекомендуется принимать текущий запас в размере 50% от средней продолжительности интервала между двумя смежными поставками.

Страховой (гарантийный) запас необходим для предотвращения последствий возможных перебоев в снабжении, работе транспорта и нарушений сроков поставки.

Норму страхового запаса в днях рекомендуется устанавливать в размере 30—50% нормы оборотных средств на текущий (складской) запас.

Слайд 17

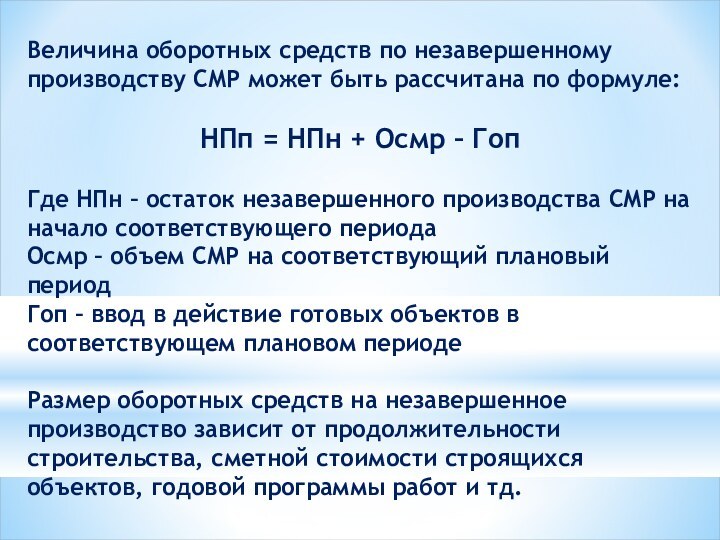

Величина оборотных средств по незавершенному производству СМР может

быть рассчитана по формуле:

НПп = НПн + Осмр

– Гоп

Где НПн – остаток незавершенного производства СМР на начало соответствующего периода

Осмр – объем СМР на соответствующий плановый период

Гоп – ввод в действие готовых объектов в соответствующем плановом периоде

Размер оборотных средств на незавершенное производство зависит от продолжительности строительства, сметной стоимости строящихся объектов, годовой программы работ и тд.

Слайд 18

Минимальную потребность оборотных средств на расходы будущих периодов

можно определить по формуле:

Нрбп = Во + Рп –

Рв

Где

Во – РБП на начало планируемого периода

Рп – РБП в планируемом году и подлежащие отнесению на себестоимость работ в будущие периоды

Рв – РБП, подлежащие списанию на себестоимость в планируемом периоде

Либо по формуле: Нрбп = О смр * Кбп

Где

Осмр – объем СМР в планируемом году

Кбп – коэффициент, учитывающий удельный вес РБП в объеме СМР за предыдущий период

Слайд 19

Эффективность использования оборотных средств

Критерием эффективности использования оборотных средств

является показатель оборачиваемости, характеризующий скорость их оборота и отражающий

взаимосвязь размера оборотных средств, объема строительно-монтажных робот и времени их выполнения.

Степень использования оборотных средств можно определить, используя показатели их оборачиваемости: коэффициент оборачиваемости (число оборотов средств за определенный период времени) и среднюю длительность одного оборота в днях.

Слайд 20

Коэффициент оборачиваемости оборотных средств – показывает количество оборотов

оборотных средств за конкретный период времени или объем продукции,

приходящийся на 1 руб. оборотных средств за рассматриваемый период времени. Уменьшение коэффициента свидетельствует о замедлении оборота оборотных средств, и наоборот.

Слайд 21

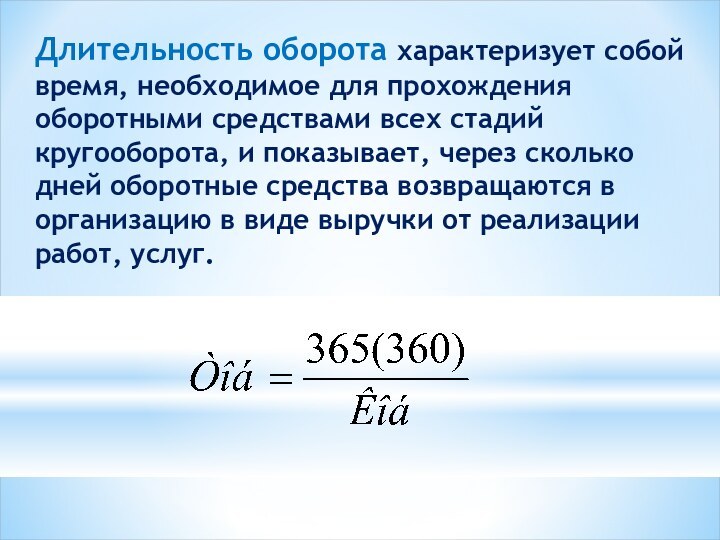

Длительность оборота характеризует собой время, необходимое для прохождения

оборотными средствами всех стадий кругооборота, и показывает, через сколько

дней оборотные средства возвращаются в организацию в виде выручки от реализации работ, услуг.

Слайд 22

ОБОРАЧИВАЕМОСТЬ ОБОРОТНЫХ АКТИВОВ ОРГАНИЗАЦИЙ

ПО ВИДАМ ЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ

Слайд 23

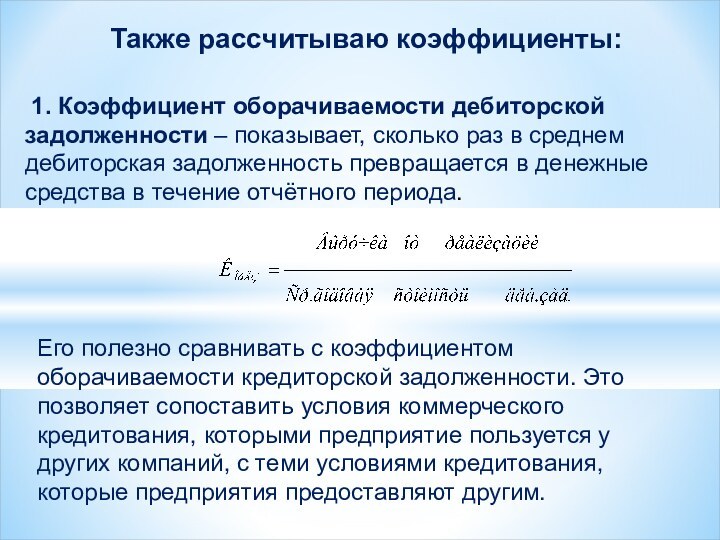

1. Коэффициент оборачиваемости дебиторской задолженности – показывает,

сколько раз в среднем дебиторская задолженность превращается в денежные

средства в течение отчётного периода.

Его полезно сравнивать с коэффициентом оборачиваемости кредиторской задолженности. Это позволяет сопоставить условия коммерческого кредитования, которыми предприятие пользуется у других компаний, с теми условиями кредитования, которые предприятия предоставляют другим.

Также рассчитываю коэффициенты:

Слайд 24

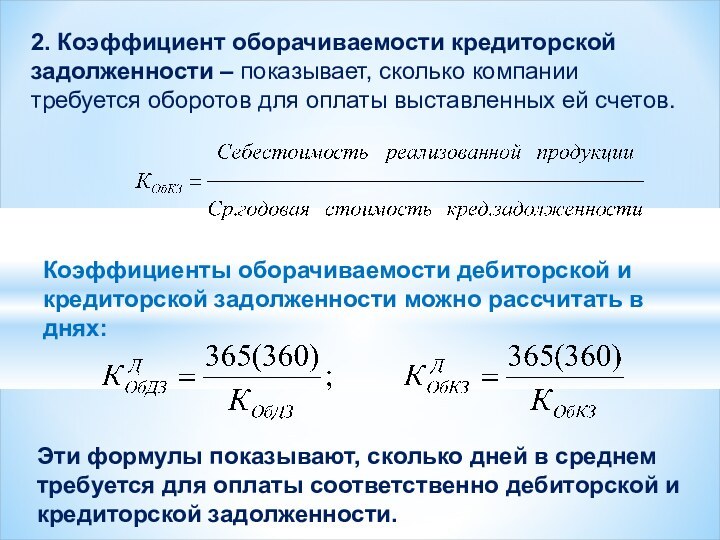

2. Коэффициент оборачиваемости кредиторской задолженности – показывает, сколько

компании требуется оборотов для оплаты выставленных ей счетов.

Коэффициенты

оборачиваемости дебиторской и кредиторской задолженности можно рассчитать в днях:

Эти формулы показывают, сколько дней в среднем требуется для оплаты соответственно дебиторской и кредиторской задолженности.

Слайд 25

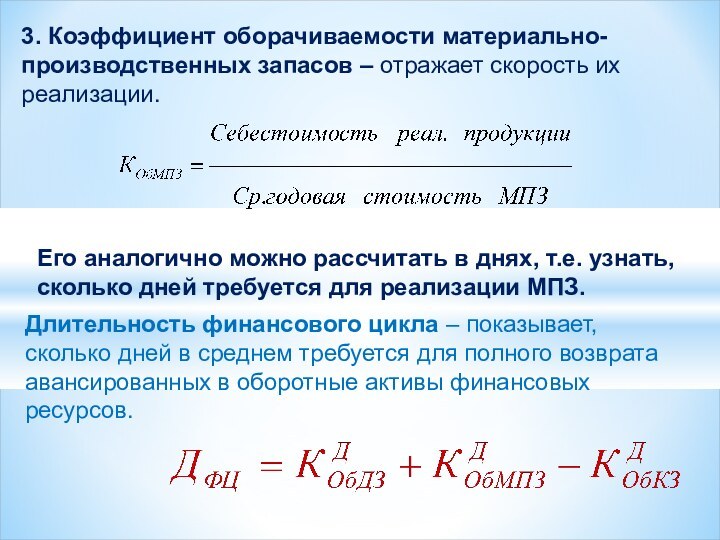

3. Коэффициент оборачиваемости материально-производственных запасов – отражает скорость

их реализации.

Его аналогично можно рассчитать в днях, т.е.

узнать, сколько дней требуется для реализации МПЗ.

Длительность финансового цикла – показывает, сколько дней в среднем требуется для полного возврата авансированных в оборотные активы финансовых ресурсов.

Слайд 26

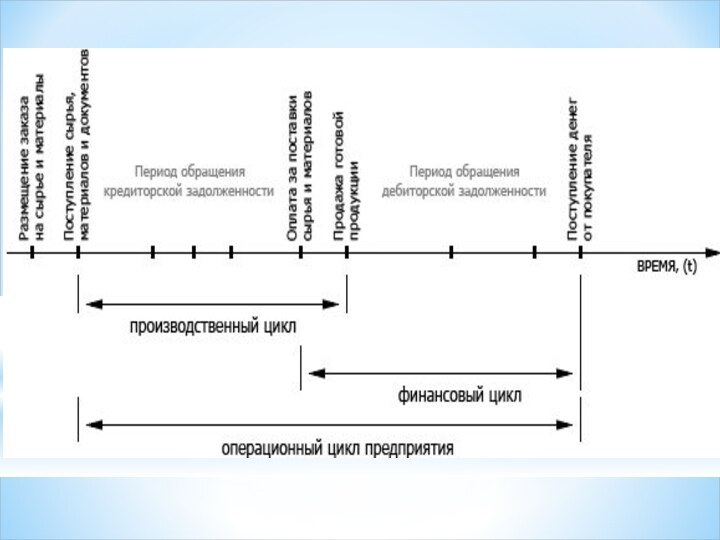

Управление оборотными активами связано с формированием операционного (производственного)

цикла предприятия, который представляет собой период полного оборота всей

суммы оборотных активов, в процессе которого происходит смена отдельных их видов.

Операционный цикл характеризует промежуток времени между приобретением производственных запасов и получением денежных средств от реализации произведенной из них продукции

Слайд 27

Операционный Цикл = ПОмз + ПОгп + ПОдз

ПОмз

– продолжительность оборота материальных запасов,

ПОгп – продолжительность оборота

запасов готовой продукции,

ПОдз – продолжительность инкассации дебиторской задолженности.

Кроме этого выделяют также производственный и финансовый цикл предприятия.

Производственный цикл начинается с момента поступления сырья и заканчивается отгрузкой продукции

Слайд 28

Финансовый цикл начинается с оплаты поставщикам сырья и

материалов и заканчивается поступлением денежных средств

Другими словами финансовый цикл

- это период времени, в течение которого денежные средства, вложенные в оборотные активы, совершают один полный оборот.

Поскольку организации в большинстве случаев оплачивают счета поставщиков с временным лагом, то финансовый цикл меньше операционного цикла на период времени обращения кредиторской задолженности.

Слайд 30

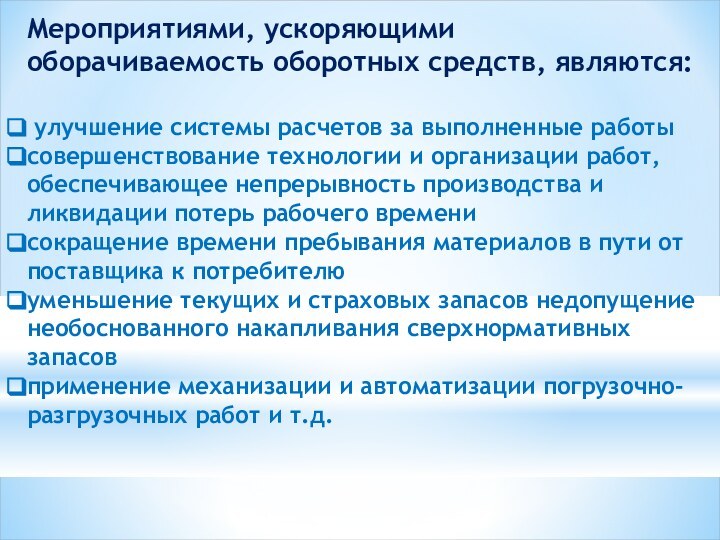

Мероприятиями, ускоряющими оборачиваемость оборотных средств, являются:

улучшение системы

расчетов за выполненные работы

совершенствование технологии и организации работ, обеспечивающее

непрерывность производства и ликвидации потерь рабочего времени

сокращение времени пребывания материалов в пути от поставщика к потребителю

уменьшение текущих и страховых запасов недопущение необоснованного накапливания сверхнормативных запасов

применение механизации и автоматизации погрузочно-разгрузочных работ и т.д.

Слайд 31

Финансирование оборотных активов

В теории финансового менеджмента выделяются следующие

стратегии финансирования оборотных активов:

Идеальная

Агрессивная

Консервативная

Компромиссная

Различие стратегий заключается в доле

капитала, т.е. долгосрочных источников финансирования, которая рассматривается как источник покрытия оборотных активов.

Слайд 32

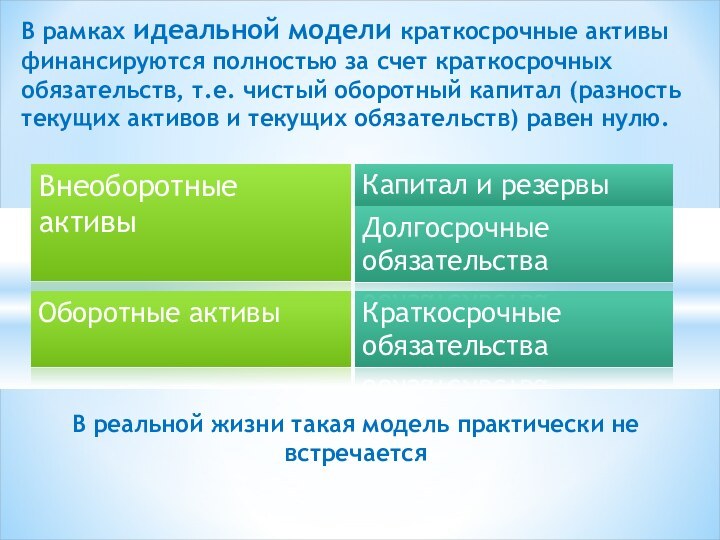

В рамках идеальной модели краткосрочные активы финансируются полностью

за счет краткосрочных обязательств, т.е. чистый оборотный капитал (разность

текущих активов и текущих обязательств) равен нулю.

В реальной жизни такая модель практически не встречается

Оборотные активы

Внеоборотные активы

Краткосрочные

обязательства

Капитал и резервы

Долгосрочные обязательства

Слайд 33

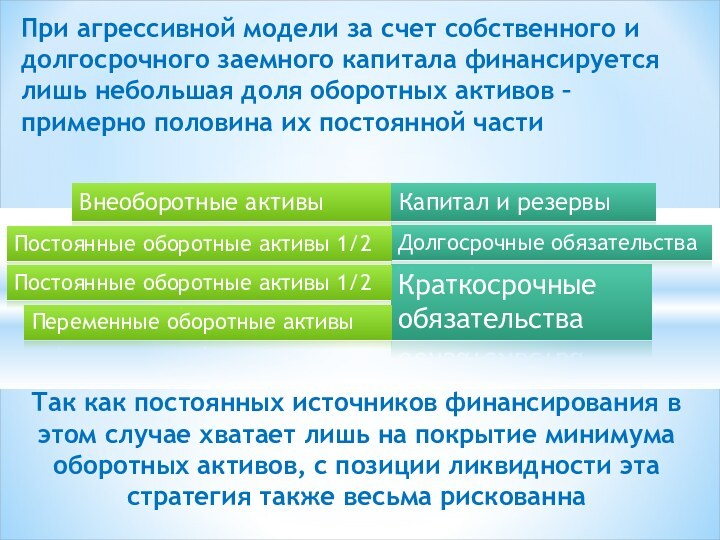

При агрессивной модели за счет собственного и долгосрочного

заемного капитала финансируется лишь небольшая доля оборотных активов –

примерно половина их постоянной части

Так как постоянных источников финансирования в этом случае хватает лишь на покрытие минимума оборотных активов, с позиции ликвидности эта стратегия также весьма рискованна

Внеоборотные активы

Краткосрочные

обязательства

Капитал и резервы

Долгосрочные обязательства

Постоянные оборотные активы 1/2

Переменные оборотные активы

Постоянные оборотные активы 1/2

Слайд 34

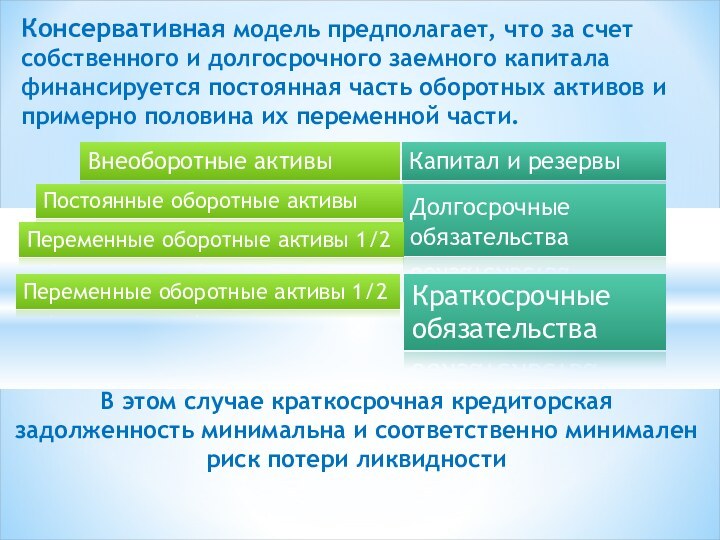

Консервативная модель предполагает, что за счет собственного и

долгосрочного заемного капитала финансируется постоянная часть оборотных активов и

примерно половина их переменной части.

В этом случае краткосрочная кредиторская задолженность минимальна и соответственно минимален риск потери ликвидности

Внеоборотные активы

Краткосрочные

обязательства

Капитал и резервы

Долгосрочные обязательства

Переменные оборотные активы 1/2

Постоянные оборотные активы

Переменные оборотные активы 1/2

Слайд 35

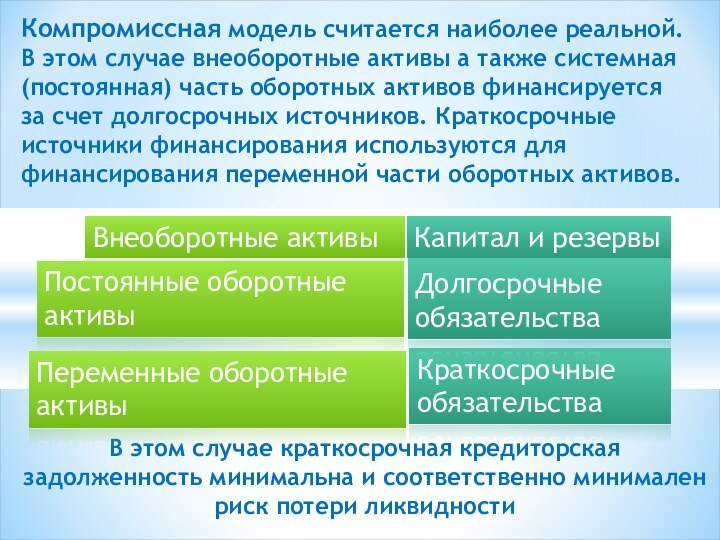

Компромиссная модель считается наиболее реальной. В этом случае

внеоборотные активы а также системная (постоянная) часть оборотных активов

финансируется за счет долгосрочных источников. Краткосрочные источники финансирования используются для финансирования переменной части оборотных активов.

В этом случае краткосрочная кредиторская задолженность минимальна и соответственно минимален риск потери ликвидности

Внеоборотные активы

Краткосрочные

обязательства

Капитал и резервы

Долгосрочные обязательства

Постоянные оборотные активы

Переменные оборотные активы

Слайд 36

Управление финансированием оборотных активов

Этап 1. Анализ состояния финансирования

оборотных активов предприятия в предшествующем периоде

1.1. Оценка достаточности финансовых

средств, инвестируемых в оборотные активы, с позиции удовлетворения потребности в них в предшествующем периоде

А. Коэффициент достаточности финансирования оборотных активов предприятия в целом:

КДФоа = Тоа фактический/Тоа нормативный

где Тоа - период оборота оборотных активов в днях в рассматриваемом периоде

Слайд 37

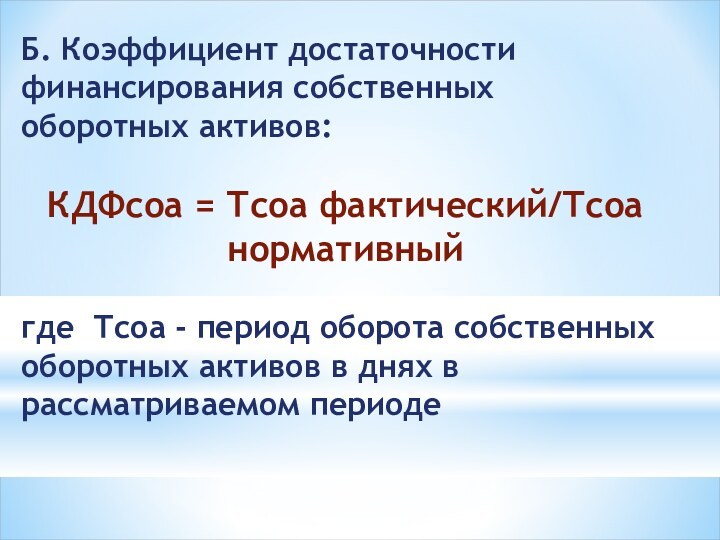

Б. Коэффициент достаточности финансирования собственных оборотных активов:

КДФсоа =

Тсоа фактический/Тсоа нормативный

где Тcоа - период оборота собственных оборотных

активов в днях в рассматриваемом периоде

Слайд 38

1.2. Анализ суммы, уровня и темпов изменения чистых

оборотных активов (чистого рабочего капитала) по отдельным периодам.

Коэффициент чистых

оборотных активов:

Кчоа = ЧОА/ОА

где

ЧОА - средняя сумма чистых оборотных активов (чистого рабочего капитала) предприятия в рассматриваемом периоде;

ОА - средняя сумма оборотных активов (рабочего капитала) в рассматриваемом периоде.

Этот показатель в значительной мере характеризует тип политики финансирования оборотных активов.

Слайд 39

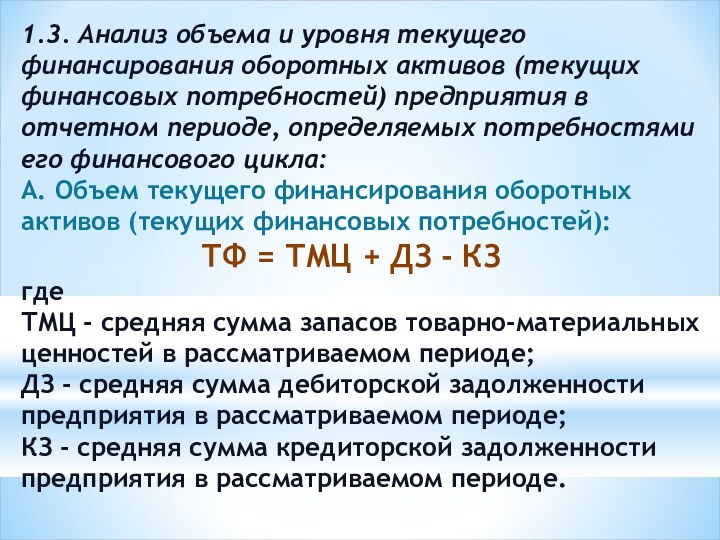

1.3. Анализ объема и уровня текущего финансирования оборотных

активов (текущих финансовых потребностей) предприятия в отчетном периоде, определяемых

потребностями его финансового цикла:

А. Объем текущего финансирования оборотных активов (текущих финансовых потребностей):

ТФ = ТМЦ + ДЗ - КЗ

где

ТМЦ - средняя сумма запасов товарно-материальных ценностей в рассматриваемом периоде;

ДЗ - средняя сумма дебиторской задолженности предприятия в рассматриваемом периоде;

КЗ - средняя сумма кредиторской задолженности предприятия в рассматриваемом периоде.

Слайд 40

Б. Уровень текущего финансирования оборотных активов (текущих финансовых

потребностей)

КТФ = ТФ/ОА

1.4. Анализ динамики суммы и удельного веса

отдельных источников финансирования оборотных активов предприятия в предшествующем периоде в разрезе:

сроков использования этих источников (долгосрочных и краткосрочных)

видов привлекаемого кредита (финансового и товарного)

Слайд 41

Этап 2. Формирование принципов финансирования оборотных активов предприятия.

Здесь

на основании приемлемого для компании соотношения доходности и риска

выбирается одна из стратегий финансирования оборотных активов:

Идеальная

Агрессивная

Консервативная

Компромиссная

Слайд 42

Этап 3. Оптимизация объема текущего финансирования оборотных активов

(текущих финансовых потребностей) с учетом формируемого финансового цикла предприятия.

Цель

оптимизации - выявить и минимизировать реальную потребность предприятия в финансировании оборотных активов за счет собственного капитала и привлекаемого финансового кредита (в долгосрочной или краткосрочной его формах).

Слайд 43

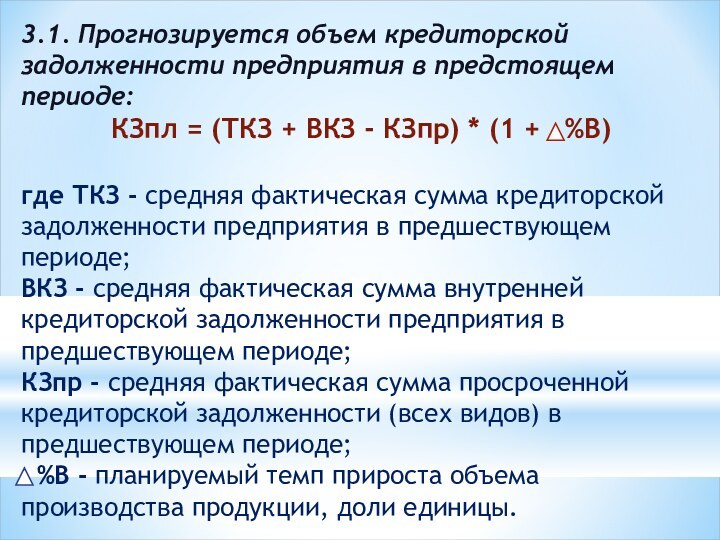

3.1. Прогнозируется объем кредиторской задолженности предприятия в предстоящем

периоде:

КЗпл = (ТКЗ + ВКЗ - КЗпр) * (1

+ %В)

где ТКЗ - средняя фактическая сумма кредиторской задолженности предприятия в предшествующем периоде;

ВКЗ - средняя фактическая сумма внутренней кредиторской задолженности предприятия в предшествующем периоде;

КЗпр - средняя фактическая сумма просроченной кредиторской задолженности (всех видов) в предшествующем периоде;

%В - планируемый темп прироста объема производства продукции, доли единицы.

Слайд 44

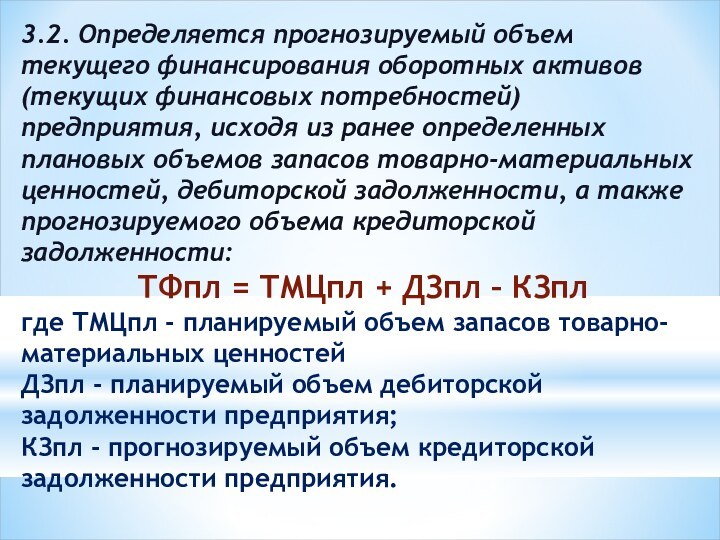

3.2. Определяется прогнозируемый объем текущего финансирования оборотных активов

(текущих финансовых потребностей) предприятия, исходя из ранее определенных плановых

объемов запасов товарно-материальных ценностей, дебиторской задолженности, а также прогнозируемого объема кредиторской задолженности:

ТФпл = ТМЦпл + ДЗпл – КЗпл

где ТМЦпл - планируемый объем запасов товарно-материальных ценностей

ДЗпл - планируемый объем дебиторской задолженности предприятия;

КЗпл - прогнозируемый объем кредиторской задолженности предприятия.

Слайд 45

3.3. Разработка мероприятий по сокращению прогнозируемого объема текущего

финансирования оборотных активов (а соответственно и продолжительности финансового цикла)

предприятия с учетом вскрытых в процессе анализа резервов.

Основное внимание при разработке таких мероприятий уделяется обеспечению сокращения объема дебиторской задолженности и особенно - увеличению объема кредиторской задолженности предприятия.

Слайд 46

Краткосрочный

кредит

в хозяйственном

механизме

предприятия

Слайд 47

Краткосрочный кредит используется, как правило, для финансирования текущей

деятельности фирмы.

Роль краткосрочных обязательств и их доля в составе

источников финансирования возрастает в направлении «консервативная – идеальная модель», риск нарушения ликвидности фирмы при этом изменяется в том же направлении.

При этом даже консервативная модель предполагает обязательное использование кредита

Т.о. кредит органично встроен в процесс управления оборотным капиталом фирмы, именно он обеспечивает маневренность поведения и адекватность реакции ее финансового обеспечения на изменение конъюнктуры рынка или рыночной стратегии компании.

Слайд 48

Использование краткосрочного кредита позволяет обеспечить гибкость финансирования текущей

деятельности предприятия, которая включает в себя:

способность оплатить обязательства (поддержание

ликвидности);

способность увеличить объем заимствований;

возможность выбора форм заимствований.

Объектами краткосрочного кредитования могут быть как оборотные средства в целом, так и отдельные их элементы, например, сырье и материалы, товары и др.

Срок краткосрочного кредитования увязан со сроками кругооборота оборотного капитала – до одного года или не более одного кругооборота капитала;

Погашается краткосрочный кредит за счет поступлений от текущей деятельности

Слайд 49

Краткосрочное кредитование как правило подразумевает выдачу кредита на

период сроком до года.

Данный период может составлять несколько

дней, месяцев и т.д.

В качестве основных способов краткосрочного финансирования выступают:

Коммерческий кредит

Банковский кредит

Слайд 50

Товарный (коммерческий) кредит – это кредит, предоставляемый предприятиям

в форме отсрочки платежа за поставленные им сырье, материалы

или товары.

ВИДЫ:

1.Товарный кредит с отсрочкой платежа по условиям контракта. Оговаривается условиями контракта на поставку товаров и не требует специальных документов по его оформлению

2.Товарный кредит с оформлением задолженности векселем

Векселя по товарному кредиту выдаются по согласованию сторон со следующими сроками исполнения:

а) по предъявлению;

б) в определенный срок после предъявления;

в) в определенный срок после составления;

г) на определенную дату.

Слайд 51

3.Товарный кредит по открытому счету. Он используется в

хозяйственных отношениях предприятия с его постоянными поставщиками при многократных

поставках заранее согласованной номенклатуры продукции мелкими партиями.

Поставщик относит стоимость отгруженных товаров на дебет счета, открытого предприятию, которое погашает свою задолженность в обусловленные контрактом сроки (обычно раз в месяц).

4.Товарный кредит в форме консигнации.

Он представляет собой вид внешнеэкономической комиссионной операции, при которой поставщик (консигнант) отгружает товары на склад торгового предприятия (консигнанта) с поручением реализовать его.

Расчеты с консигнантом осуществляются лишь после того, как поставленный товар реализован.

Слайд 52

Преимущества:

1.Товарный (коммерческий) кредит является наиболее маневренной формой финансирования

за счет заемного капитала наименее ликвидной части оборотных активов

- производственных запасов товарно-материальных ценностей.

2.Он позволяет автоматически сглаживать сезонную потребность в иных формах привлечения заемных средств, так как большая часть этой потребности связана с сезонными особенностями формирования запасов сырья.

3.Привлечение товарного (коммерческого) кредита позволяет сокращать общий период финансового цикла предприятия, снижая тем самым потребность в финансовых средствах, используемых для формирования оборотных активов

Слайд 53

4.Этот вид кредитования не рассматривает поставленные сырье, материалы

и товары как имущественный залог предприятия, позволяя ему свободно

распоряжаться предоставленными в кредит материальными ценностями.

5.В этом виде кредита заинтересовано не только предприятие-заемщик, но и его поставщики, потому что он позволяет им увеличивать объем реализации продукции и формировать дополнительную прибыль.

6.Стоимость товарного (коммерческого) кредита, как правило, значительно ниже стоимости привлекаемого финансового кредита (во всех его формах).

7.Он характеризуется наиболее простым механизмом оформления в сравнении с другими видами кредита, привлекаемого предприятием.

Слайд 54

Недостатки товарного (коммерческого) кредита:

1.Целевое использование этого вида кредита

носит очень узкий характер - он позволяет удовлетворять потребность

предприятия в заемном капитале только для финансирования производственных запасов

2.Этот вид кредита носит очень ограниченный характер во времени. Период его предоставления (не считая вынужденных форм его пролонгации) ограничивается, как правило, несколькими месяцами.

3.В сравнении с другими кредитными инструментами он несет в себе повышенный кредитный риск, так как по своей сути является необеспеченным видом кредита. Соответственно для привлекающего этот кредит предприятия он несет в себе дополнительную угрозу банкротства при ухудшении конъюнктуры рынка реализации его продукции.

Слайд 55

Коммерческий кредит носит целевой характер, поэтому потребность в

нем определяется с учетом планируемого объема запасов сырья и

материалов (в торговле — запасов товаров).

Принципы привлечения товарного кредита формируются с учетом:

сложившейся хозяйственной практики;

структуры и периодичности закупок сырья, материалов и товаров;

длительности хозяйственных связей с партнерами и ряда других условий.

Эти же условия определяют и основные виды привлекаемого товарного кредита

Слайд 56

Критерием эффективности использования коммерческого кредита выступает разница между

средним периодом его использования и средним периодом обращения запасов

товарно-материальных ценностей, которые он обслуживает:

Ттк - Ттмц ≥ 0

Чем выше положительное значение этой разницы, тем эффективней использование предприятием коммерческого кредита.

Если же разница меньше 0, то для расчетов должны быть привлечены дополнительные источники денежных активов (по крупным кредитам в этом случае формируется специальный денежный фонд).

Слайд 57

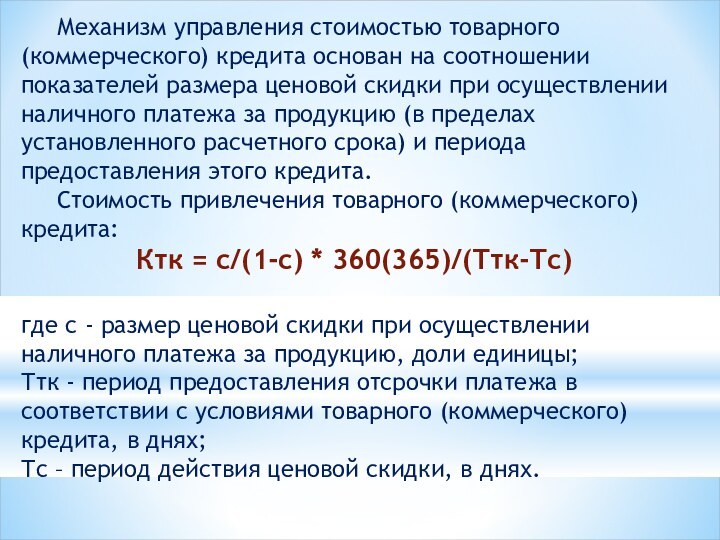

Механизм управления стоимостью товарного (коммерческого) кредита основан на

соотношении показателей размера ценовой скидки при осуществлении наличного платежа

за продукцию (в пределах установленного расчетного срока) и периода предоставления этого кредита.

Стоимость привлечения товарного (коммерческого) кредита:

Ктк = с/(1-с) * 360(365)/(Ттк-Тс)

где с - размер ценовой скидки при осуществлении наличного платежа за продукцию, доли единицы;

Ттк - период предоставления отсрочки платежа в соответствии с условиями товарного (коммерческого) кредита, в днях;

Тс – период действия ценовой скидки, в днях.

Слайд 58

Краткосрочный банковский кредит

Этот вид кредитования используется для пополнения

оборотных средств и ликвидации кассовых разрывов.

В зависимости от особенностей

краткосрочного кредитования среди банковских продуктов выделяют следующие виды краткосрочных кредитов:

срочный кредит

контокоррентный кредит

онкольный кредит

кредитная линия

Слайд 59

Срочный кредит- наиболее распространённая форма краткосрочного кредитования, когда

банк перечисляет оговоренную сумму на расчётный счёт заёмщика. По

истечении срока кредит погашается

Контокоррентный кредит - предусматривает ведение банком текущего счёта клиента с оплатой поступивших расчётных документов и зачислением выручки.

Если средств клиента оказывается недостаточно для погашения обязательств, банк кредитует его в пределах установленной в кредитном договоре суммы.

Разновидностью контокоррентного кредита выступает овердрафт

Слайд 60

Овердрафт

Форма краткосрочного кредита в случае, когда величина платежа

превышает остаток средств на счете клиента.

Банк списывает средства

со счета клиента в полном объеме, т.е. автоматически предоставляет клиенту кредит на сумму, превышающую остаток средств

Первые же поступления после овердрафта автоматически идут на погашение задолженности по краткосрочному кредиту.

Как правило, для того, чтобы достичь такой договоренности с банком, клиент должен иметь стабильные и регулярные поступления на свой счет.

Слайд 61

Онкольный кредит –

Также является разновидностью контокоррента и

выдаётся, как правило, под залог товарно-материальных ценностей или ценных

бумаг.

В пределах обеспеченного кредита банк оплачивает все счета клиента, получая право погашения кредита по первому своему требованию за счёт средств, поступивших на счёт клиента, а при их недостаточности - путём реализации залога.

Процентная ставка по этому кредиту ниже, чем по срочным ссудам

Слайд 62

Кредитная линия

Предоставление денежных средств на расчетный счет заемщика

отдельными траншами по мере необходимости и их использование в

течение обусловленного договором срока, при этом общая сумма всех выданных траншей не может превышать установленного кредитным договором лимита выдачи.

Схема позволяет заемщику получать средства в пределах определенной суммы, гасить всю сумму задолженности или только ее часть, производить повторное заимствование в течение срока действия кредитной линии.

Эта форма кредитования особенно часто используется в случае, если клиент не может достаточно точно определить будущее поступления наличных средств или размер будущих потребностей в кредитовании

Слайд 63

Также выделяют такие виды кредитования как учётный кредит

и факторинг

Учётный (вексельный) кредит предоставляется банком векселедержателю путём

покупки (учёта) векселя до наступления срока платежа. Векселедержатель получает от банка указанную в векселе сумму за вычетом учётного процента и других накладных расходов.

Факторинг - операция по приобретению факторской компанией или банком права на взыскание долга.

Фактор выплачивает часть суммы дебиторской задолженности (до 80%) придерживая оставшуюся часть на покрытие риска неоплаты. Данная операция является для предприятия достаточно дорогой.