- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Оптимальная структура банковского рынка

Содержание

- 2. Критерии структурирования банковского рынка объекты операций, клиентские группы, география банковской деятельности,концентрация, число банков, другие характеристики.

- 3. Структура рынка по числу банков государственная монополия

- 4. Тенденции в мировой финансовой системе

- 5. Тенденции в мировой финансовой системеЧисло классических банков

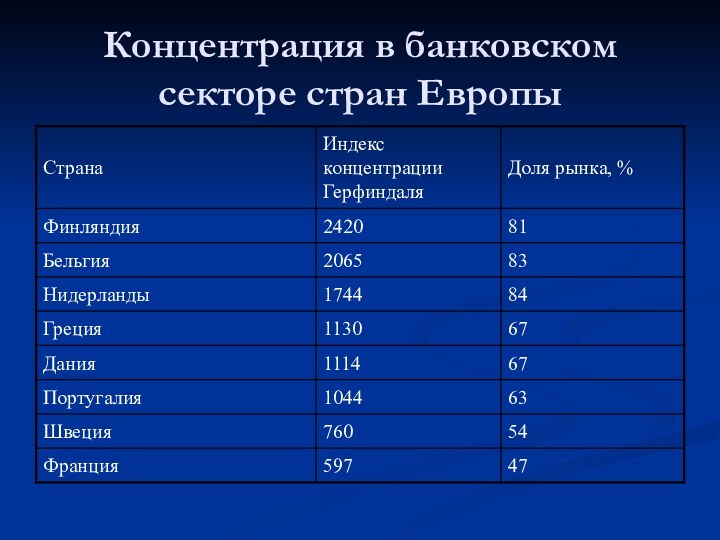

- 6. Концентрация в банковском секторе стран Европы

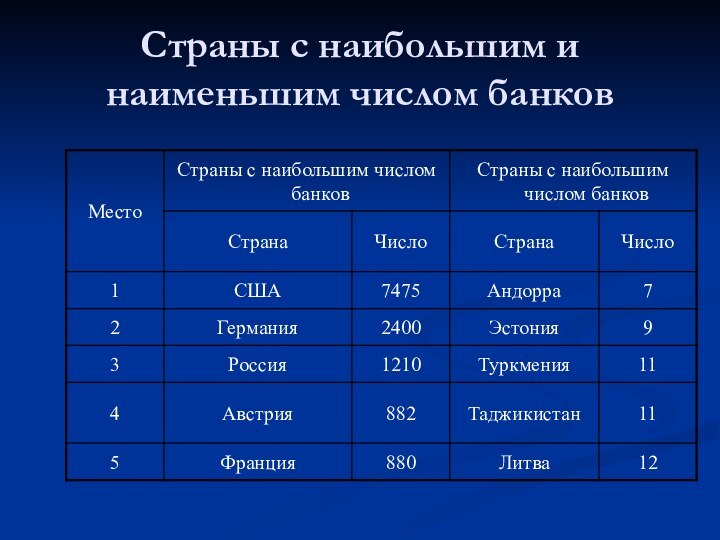

- 7. Страны с наибольшим и наименьшим числом банков

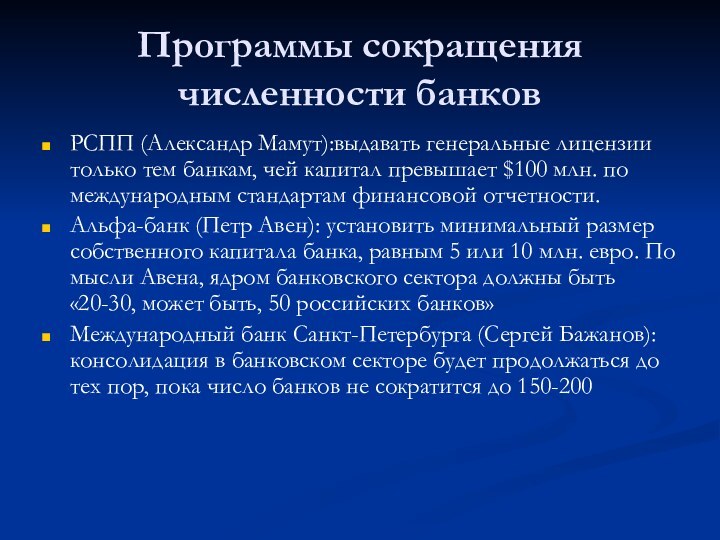

- 8. Программы сокращения численности банковРСПП (Александр Мамут):выдавать генеральные

- 9. Экономически обоснованные аргументы оптимальной структуры банковского рынка выводы экономической теориимеждународные закономерности банковского рынка

- 10. Экономическая теория об оптимальной структуре банковского рынка

- 11. Исторические примерыПортугалия: Banco Nacional Ultramarino, единый банк

- 12. Теория банка как финансового посредника (theory of

- 13. Другие теории финансового посредника теория банка как

- 14. Выводы теории финансового посредника Монополизация государством банковского

- 15. Теория делегированного мониторинга (delegated monitoring theory) Делегирование

- 16. Теория банковских сигналов для организованного рынкаРезультатом банковской

- 17. Выводы теории делегированного мониторинга Уже действующие банки

- 18. Эмпирический анализ международных закономерностейГруппа анализа (пятьдесят государств

- 19. Источники информации МВФ, Всемирный банкЦРУ США Европейская

- 20. Факторы численности банков площадь территории страны численность

- 21. Краткосрочная зависимость числа банков от текущей инфляции, 2005 г.

- 22. Долгосрочная зависимость числа банков от инфляции, 1990-2005 гг.

- 23. Неоднозначное влияние инфляции на банковский сектор В

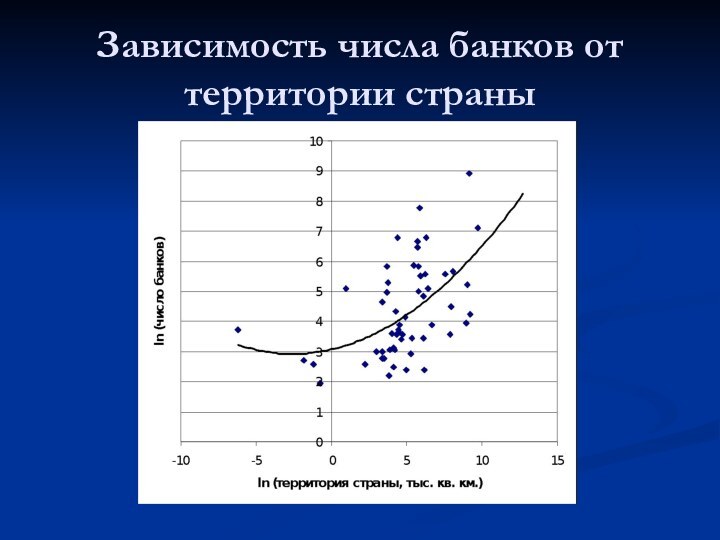

- 24. Зависимость числа банков от территории страны

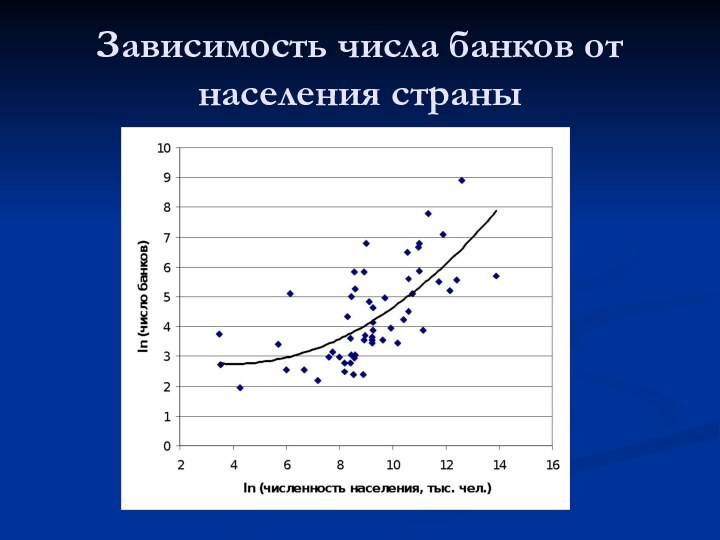

- 25. Зависимость числа банков от населения страны

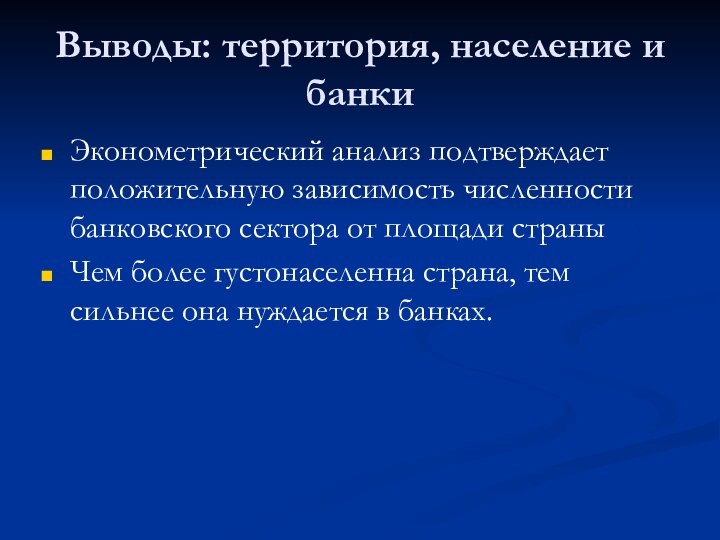

- 26. Выводы: территория, население и банкиЭконометрический анализ подтверждает

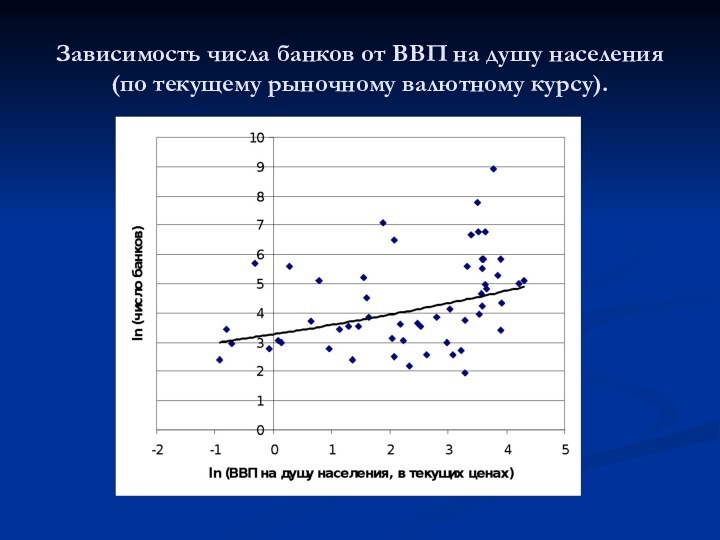

- 27. Зависимость числа банков от ВВП на душу населения (по текущему рыночному валютному курсу).

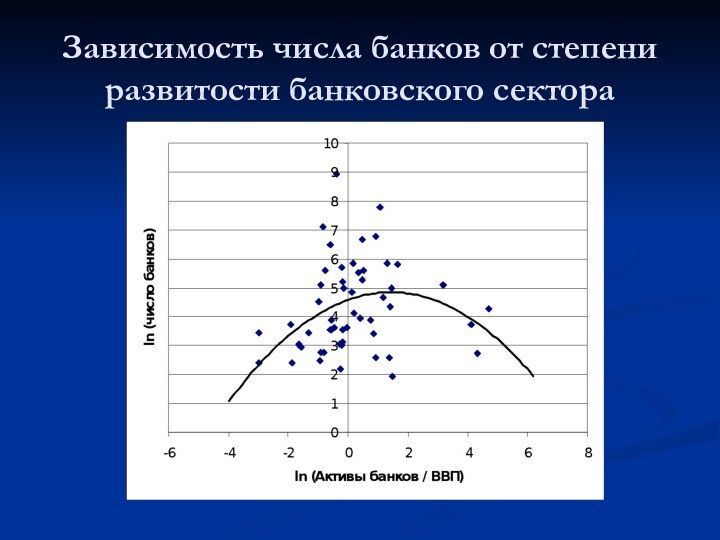

- 28. Зависимость числа банков от степени развитости банковского сектора

- 29. Выводы эмпирического анализана число банков в стране

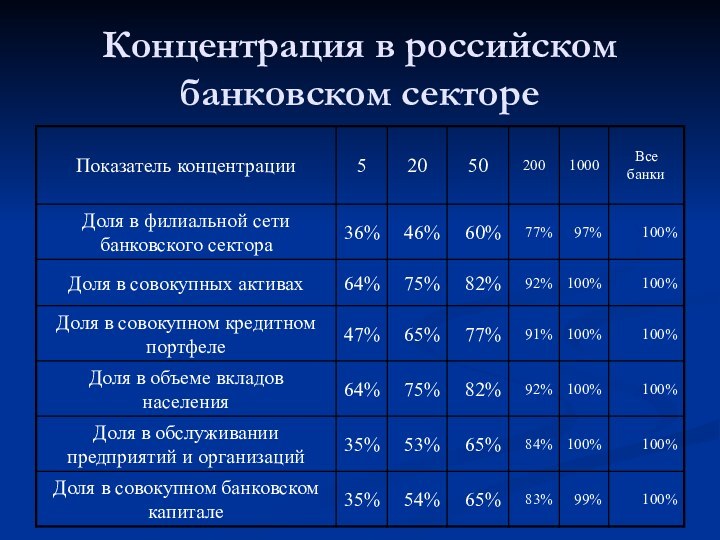

- 30. Равновесное число банков в России 180-220

- 31. Концентрация в российском банковском секторе

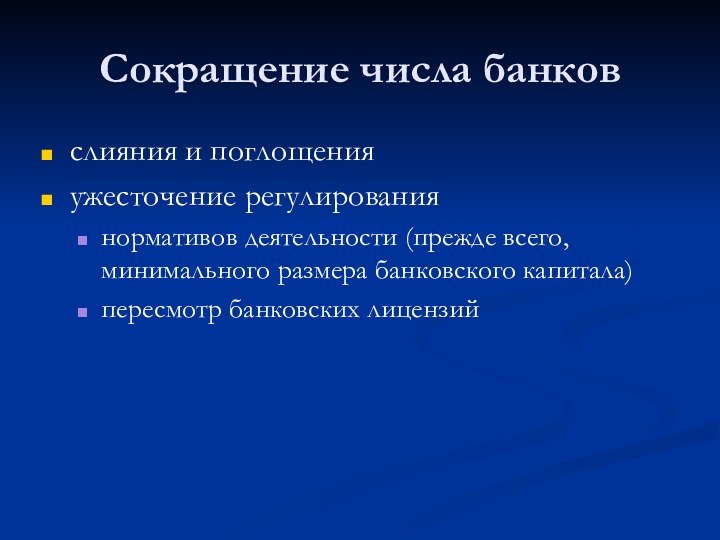

- 32. Сокращение числа банков слияния и поглощенияужесточение регулированиянормативов

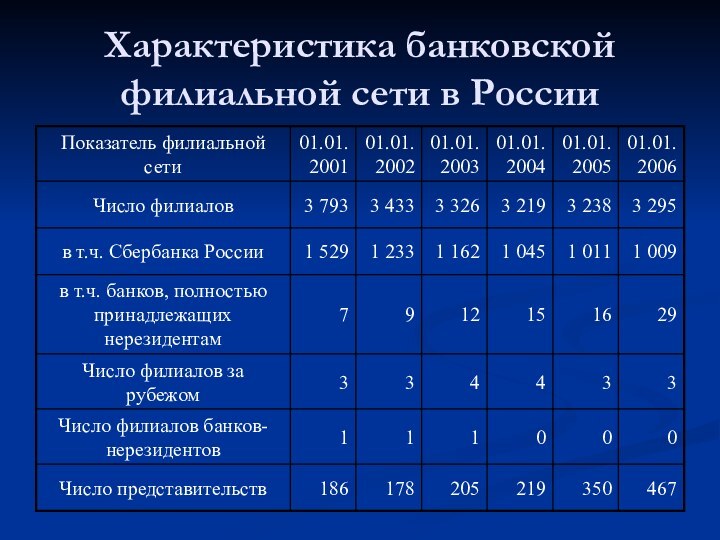

- 33. Характеристика банковской филиальной сети в России

- 34. Филиальные банковские сети в странах «Большой семерки», по состоянию на 2005 г.

- 35. Филиальные сети российских банков

- 36. Скачать презентацию

- 37. Похожие презентации

Критерии структурирования банковского рынка объекты операций, клиентские группы, география банковской деятельности,концентрация, число банков, другие характеристики.

Слайд 3

Структура рынка по числу банков

государственная монополия с

одним банком (реже – частная монополия)

промежуточные варианты, включая

олигополиюсовершенная конкуренция с неограниченным множеством небольших банков

Слайд 5

Тенденции в мировой финансовой системе

Число классических банков сокращается

в каждом регионе мира

В экономически развитых странах банки

укрупняются через слияния и поглощения, в результате чего возрастает концентрация рынка. В развивающихся странах банки уходят с рынка в результате финансовых кризисов и под влиянием конкуренции со стороны других депозитных институтов.

число банков уменьшается, число альтернативных депозитных институтов возрастает

Слайд 8

Программы сокращения численности банков

РСПП (Александр Мамут):выдавать генеральные лицензии

только тем банкам, чей капитал превышает $100 млн. по

международным стандартам финансовой отчетности.Альфа-банк (Петр Авен): установить минимальный размер собственного капитала банка, равным 5 или 10 млн. евро. По мысли Авена, ядром банковского сектора должны быть «20-30, может быть, 50 российских банков»

Международный банк Санкт-Петербурга (Сергей Бажанов): консолидация в банковском секторе будет продолжаться до тех пор, пока число банков не сократится до 150-200

Слайд 9

Экономически обоснованные аргументы оптимальной структуры банковского рынка

выводы

экономической теории

международные закономерности банковского рынка

Слайд 10

Экономическая теория об оптимальной структуре банковского рынка

Фрэнсис

Эджуорт (первый редактор «Economic Journal», 1888 г.): банки -особые

финансовые посредники, играющие на разнице между обязательствами и активами.крупные сберегательные банки будут прибыльнее небольших банков

Слайд 11

Исторические примеры

Португалия: Banco Nacional Ultramarino, единый банк всех

колоний

Франция: Азия - Banque de l'Indochine et de Suez,

Алжир и Тунис - Banque de l'Algerie, Западная и Экваториальная Африка - Banque du SenegalСлайд 12 Теория банка как финансового посредника (theory of banking intermediation)

банки - особые низко рискованные и низко доходные взаимные

фондыБанк представляет собой взаимный фонд, поскольку он аккумулирует разнообразные вклады, предлагая взамен преимущества диверсификации и профессионального управления.

Чем крупнее банк, тем больше у него возможностей для диверсификации и ниже издержки инвестирования.

Слайд 13

Другие теории финансового посредника

теория банка как провайдера

ликвидности (liquidity insurance theory)

теория транзакционных издержек (transactions cost

theory of banking)

Слайд 14

Выводы теории финансового посредника

Монополизация государством банковского дела

в 1970-х гг.

Африка - Египет, Алжир, Ангола, Ливия, Нигерия,

Судан и др. Азия - Афганистан, Сирия и др.

Слайд 15

Теория делегированного мониторинга (delegated monitoring theory)

Делегирование мониторинга

выгодно мелким вкладчикам, для которых издержки самостоятельного анализа заемщика

слишком велики.Банки устраняют информационную асимметрию между поставщиком и получателем финансовых ресурсов

Слайд 16

Теория банковских сигналов для организованного рынка

Результатом банковской деятельности

является сигнал организованным рынкам о кредитоспособности заемщика.

С накоплением

кредитной истории заемщик может привлечь внешнее финансирование через выпуск долговых обязательств или акций

Слайд 17

Выводы теории делегированного мониторинга

Уже действующие банки осведомлены

о рисках заемщиков, в то время как новичок находится

в состоянии полной неопределенности.Во избежание невыполнения кредитных обязательств и банковского кризиса для новичков должен быть установлен достаточно большой барьер, препятствующий их выходу на рынок.

Чем больше банк как информационный коллектор, тем эффективнее он проводит мониторинг рисков.

Слайд 18

Эмпирический анализ

международных закономерностей

Группа анализа (пятьдесят государств ):

все страны

Европы,

страны СНГ и Балтии,

ряд стран Юго-Восточной Азии и Латинской

Америки,страны Северной Америки.

Слайд 19

Источники информации

МВФ, Всемирный банк

ЦРУ США

Европейская банковская

федерация

Банк международных расчетов

центральные банки

национальные статистические агентства

Слайд 20

Факторы численности банков

площадь территории страны

численность населения

страны

ВВП на душу населения

инфляция

отношение совокупных активов

банковского сектора к ВВП

Слайд 23

Неоднозначное влияние инфляции на банковский сектор

В краткосрочном

периоде невысокая инфляция дестимулирует развитие сектора, а гиперинфляция, наоборот

способна раздувать его размеры.В долгосрочной перспективе любая инфляция негативно сказывается на банковском секторе.