- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Особенности учета и аудита товаров в розничной торговли (на примере ООО фирма Холам-М)

Содержание

- 2. Целью выпускной квалификационной работы является исследование теоретических

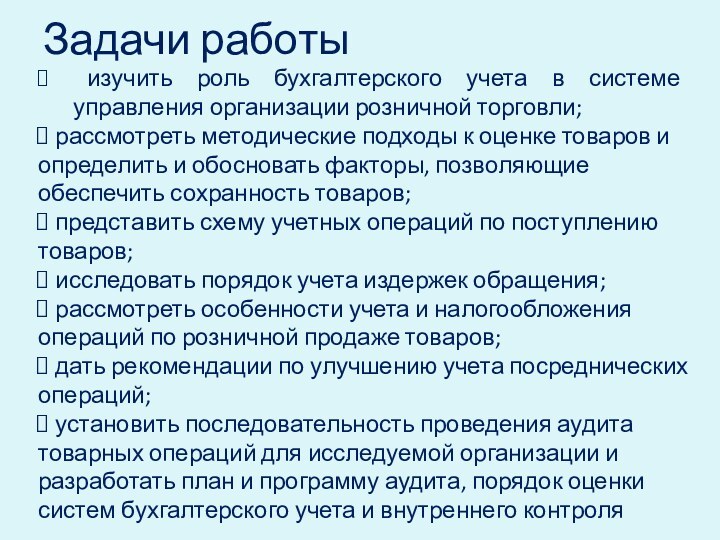

- 3. Задачи работы изучить роль бухгалтерского учета в

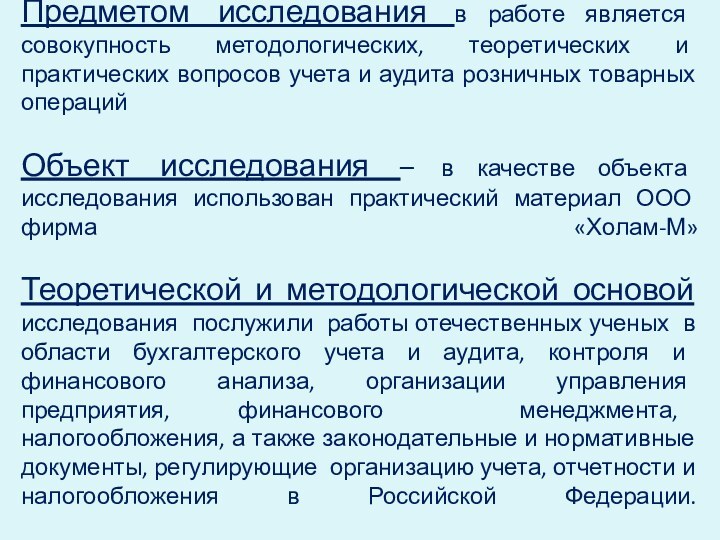

- 4. Предметом исследования в работе является совокупность методологических,

- 5. Организационная структура ООО фирма «Холам-М»

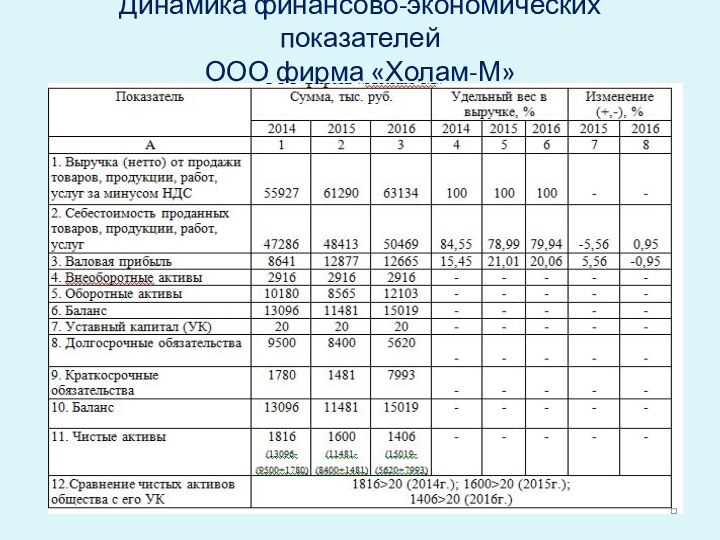

- 6. Динамика финансово-экономических показателей ООО фирма «Холам-М»

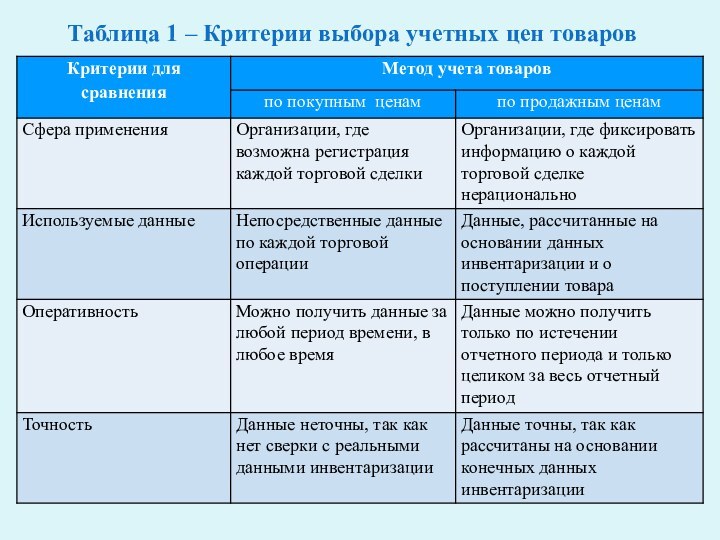

- 7. Таблица 1 – Критерии выбора учетных цен товаров

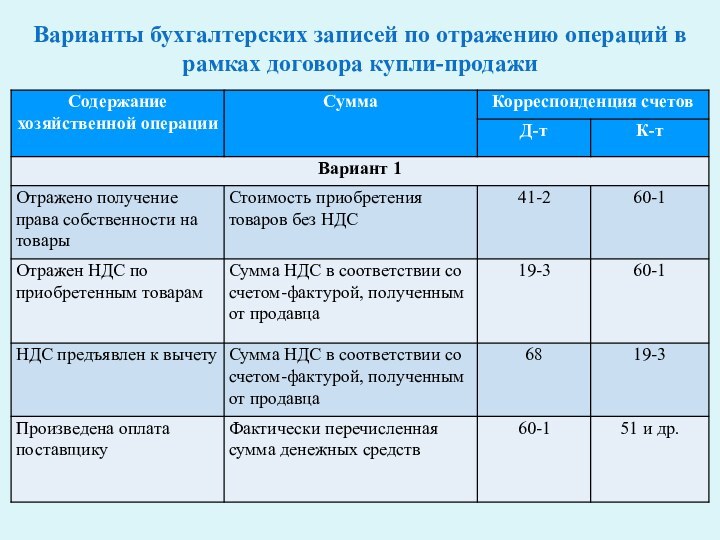

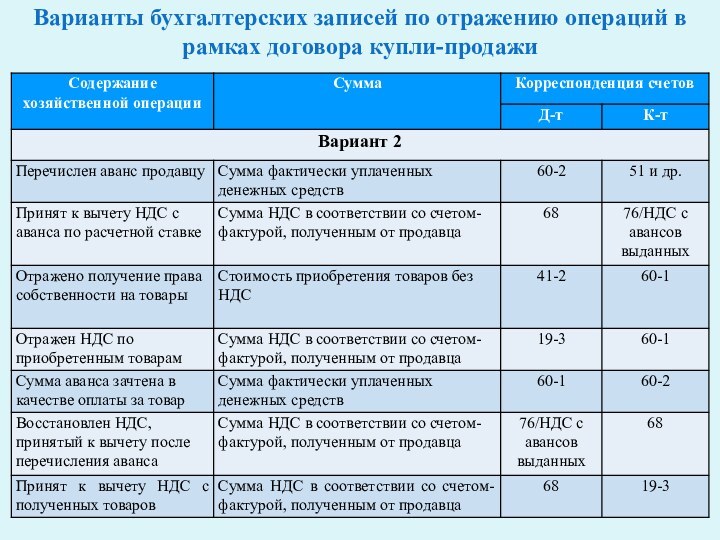

- 8. Варианты бухгалтерских записей по отражению операций в рамках договора купли-продажи

- 9. Варианты бухгалтерских записей по отражению операций в рамках договора купли-продажи

- 10. Варианты бухгалтерских записей по отражению операций в рамках договора купли-продажи

- 11. Варианты бухгалтерских записей по отражению операций в рамках договора купли-продажи

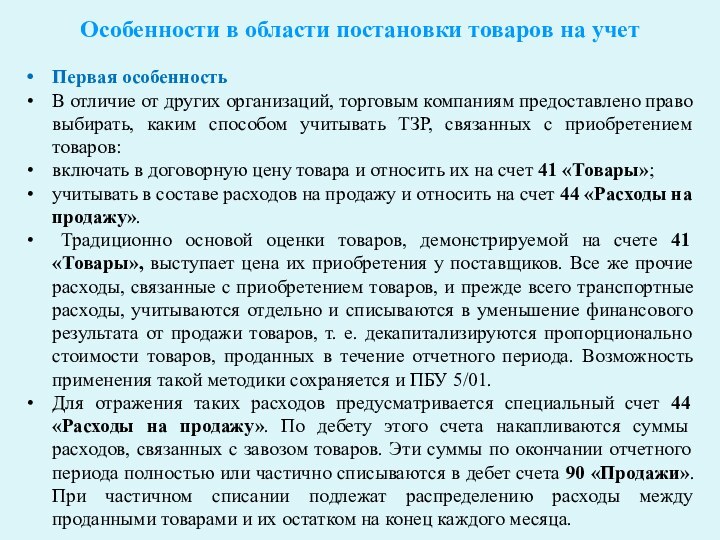

- 12. Особенности в области постановки товаров на учетПервая

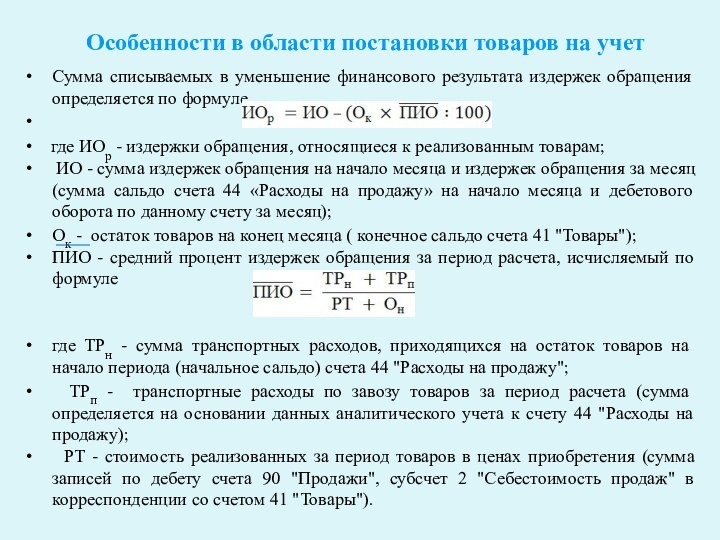

- 13. Особенности в области постановки товаров на учетСумма

- 14. Расчеты с поставщиками и подрядчикамиСхема учета приобретения

- 15. Схема декапитализации расходов по приобретению товаровТовары, субсчёт

- 16. Учет товаров в сумме фактических затрат на

- 17. Схема капитализации расходов на приобретение товаров

- 18. Особенности в области постановки товаров на учетВторая

- 19. УЧЕТ РОЗНИЧНОЙ ПРОДАЖИ ТОВАРОВПод розничным товарооборотом понимают

- 20. Учет розничной продажи товаровВ случае учета товаров

- 21. Учет розничной продажи товаровЕсли розничная торговая организация

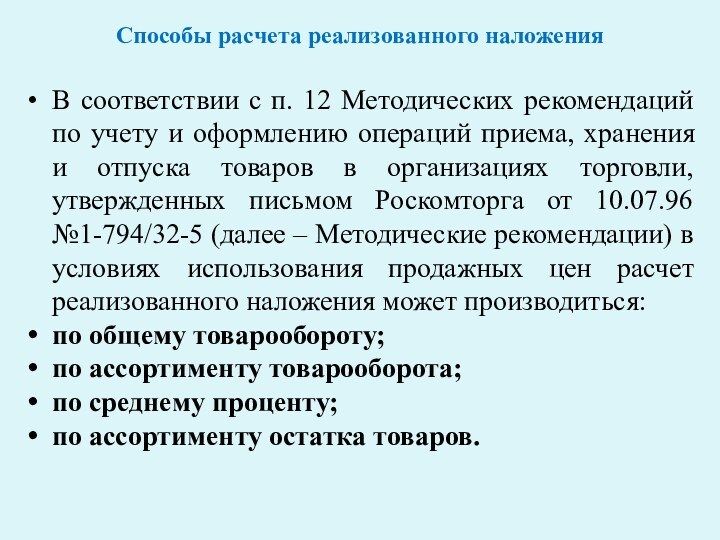

- 22. Способы расчета реализованного наложенияВ соответствии с п.

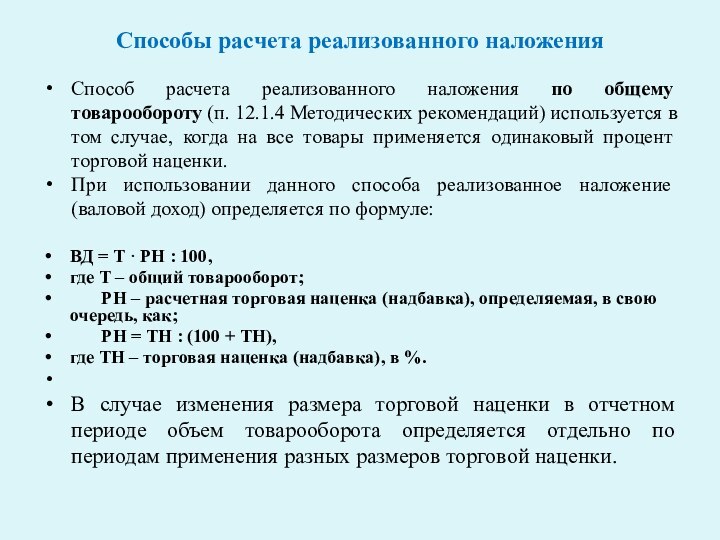

- 23. Способы расчета реализованного наложенияСпособ расчета реализованного наложения

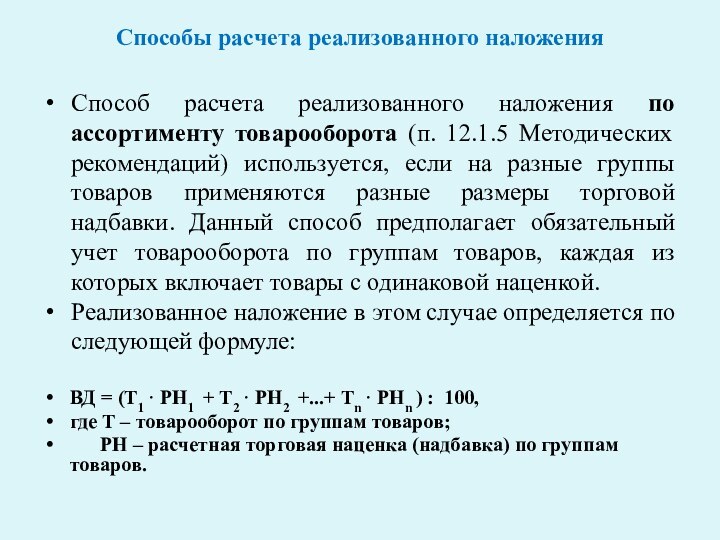

- 24. Способы расчета реализованного наложенияСпособ расчета реализованного наложения

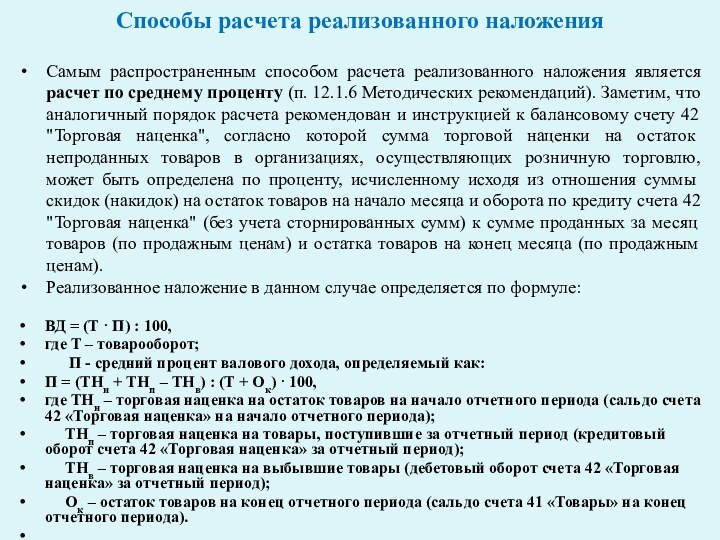

- 25. Способы расчета реализованного наложенияСамым распространенным способом расчета

- 26. Способы расчета реализованного наложенияСпособ расчета реализованного наложения

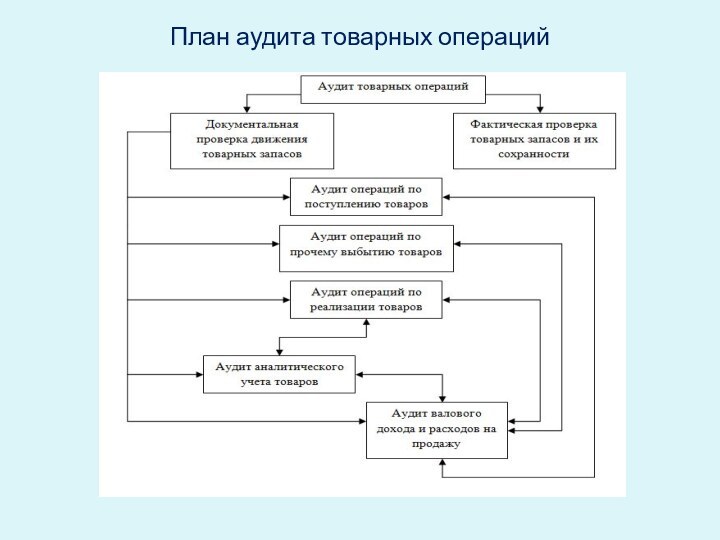

- 27. План аудита товарных операций

- 28. Скачать презентацию

- 29. Похожие презентации

Слайд 3

Задачи работы

изучить роль бухгалтерского учета в системе

управления организации розничной торговли;

рассмотреть методические подходы к оценке

товаров и определить и обосновать факторы, позволяющие обеспечить сохранность товаров;представить схему учетных операций по поступлению товаров;

исследовать порядок учета издержек обращения;

рассмотреть особенности учета и налогообложения операций по розничной продаже товаров;

дать рекомендации по улучшению учета посреднических операций;

установить последовательность проведения аудита товарных операций для исследуемой организации и разработать план и программу аудита, порядок оценки систем бухгалтерского учета и внутреннего контроля

Слайд 4 Предметом исследования в работе является совокупность методологических, теоретических

и практических вопросов учета и аудита розничных товарных операций

Объект исследования – в качестве объекта исследования использован практический материал ООО фирма «Холам-М» Теоретической и методологической основой исследования послужили работы отечественных ученых в области бухгалтерского учета и аудита, контроля и финансового анализа, организации управления предприятия, финансового менеджмента, налогообложения, а также законодательные и нормативные документы, регулирующие организацию учета, отчетности и налогообложения в Российской Федерации.

Слайд 12

Особенности в области постановки товаров на учет

Первая особенность

В

отличие от других организаций, торговым компаниям предоставлено право выбирать,

каким способом учитывать ТЗР, связанных с приобретением товаров:включать в договорную цену товара и относить их на счет 41 «Товары»;

учитывать в составе расходов на продажу и относить на счет 44 «Расходы на продажу».

Традиционно основой оценки товаров, демонстрируемой на счете 41 «Товары», выступает цена их приобретения у поставщиков. Все же прочие расходы, связанные с приобретением товаров, и прежде всего транспортные расходы, учитываются отдельно и списываются в уменьшение финансового результата от продажи товаров, т. е. декапитализируются пропорционально стоимости товаров, проданных в течение отчетного периода. Возможность применения такой методики сохраняется и ПБУ 5/01.

Для отражения таких расходов предусматривается специальный счет 44 «Расходы на продажу». По дебету этого счета накапливаются суммы расходов, связанных с завозом товаров. Эти суммы по окончании отчетного периода полностью или частично списываются в дебет счета 90 «Продажи». При частичном списании подлежат распределению расходы между проданными товарами и их остатком на конец каждого месяца.

Слайд 13

Особенности в области постановки товаров на учет

Сумма списываемых

в уменьшение финансового результата издержек обращения определяется по формуле

где ИОр - издержки обращения, относящиеся к реализованным товарам;

ИО - сумма издержек обращения на начало месяца и издержек обращения за месяц (сумма сальдо счета 44 «Расходы на продажу» на начало месяца и дебетового оборота по данному счету за месяц);

Ок - остаток товаров на конец месяца ( конечное сальдо счета 41 "Товары");

ПИО - средний процент издержек обращения за период расчета, исчисляемый по формуле

где ТРн - сумма транспортных расходов, приходящихся на остаток товаров на начало периода (начальное сальдо) счета 44 "Расходы на продажу";

ТРп - транспортные расходы по завозу товаров за период расчета (сумма определяется на основании данных аналитического учета к счету 44 "Расходы на продажу);

РТ - стоимость реализованных за период товаров в ценах приобретения (сумма записей по дебету счета 90 "Продажи", субсчет 2 "Себестоимость продаж" в корреспонденции со счетом 41 "Товары").

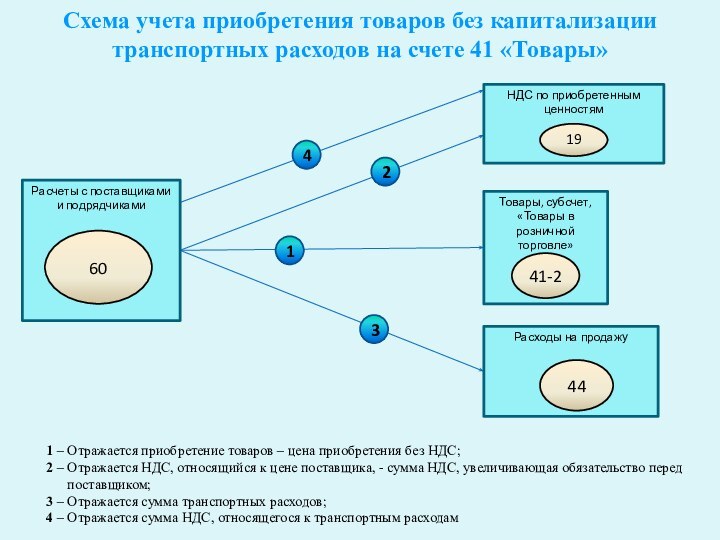

Слайд 14

Расчеты с поставщиками и подрядчиками

Схема учета приобретения товаров

без капитализации транспортных расходов на счете 41 «Товары»

60

НДС по

приобретенным ценностям19

Товары, субсчет, «Товары в розничной торговле»

41-2

Расходы на продажу

44

2

4

1

3

1 – Отражается приобретение товаров – цена приобретения без НДС;

2 – Отражается НДС, относящийся к цене поставщика, - сумма НДС, увеличивающая обязательство перед

поставщиком;

3 – Отражается сумма транспортных расходов;

4 – Отражается сумма НДС, относящегося к транспортным расходам

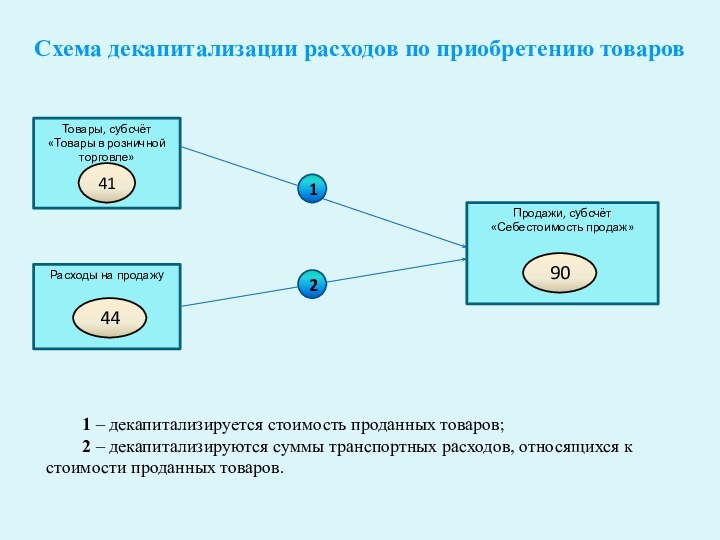

Слайд 15

Схема декапитализации расходов по приобретению товаров

Товары, субсчёт «Товары

в розничной торговле»

41

Расходы на продажу

44

Продажи, субсчёт «Себестоимость продаж»

90

1

2

1 –

декапитализируется стоимость проданных товаров;2 – декапитализируются суммы транспортных расходов, относящихся к стоимости проданных товаров.

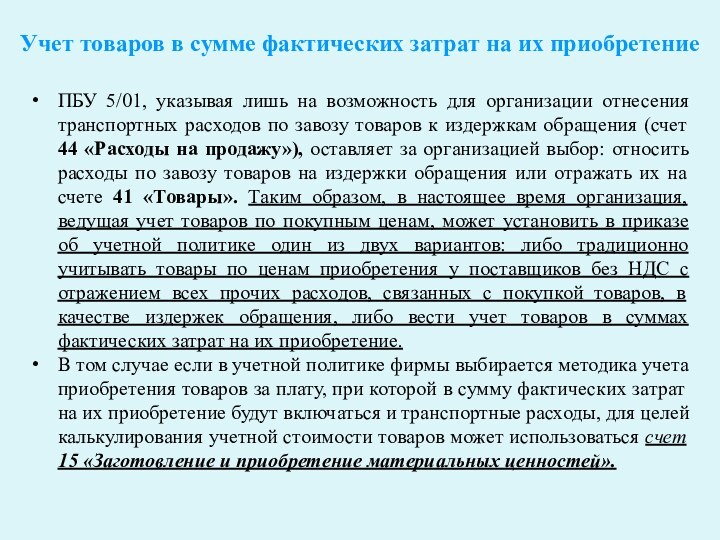

Слайд 16 Учет товаров в сумме фактических затрат на их

приобретение

ПБУ 5/01, указывая лишь на возможность для организации отнесения

транспортных расходов по завозу товаров к издержкам обращения (счет 44 «Расходы на продажу»), оставляет за организацией выбор: относить расходы по завозу товаров на издержки обращения или отражать их на счете 41 «Товары». Таким образом, в настоящее время организация, ведущая учет товаров по покупным ценам, может установить в приказе об учетной политике один из двух вариантов: либо традиционно учитывать товары по ценам приобретения у поставщиков без НДС с отражением всех прочих расходов, связанных с покупкой товаров, в качестве издержек обращения, либо вести учет товаров в суммах фактических затрат на их приобретение.В том случае если в учетной политике фирмы выбирается методика учета приобретения товаров за плату, при которой в сумму фактических затрат на их приобретение будут включаться и транспортные расходы, для целей калькулирования учетной стоимости товаров может использоваться счет 15 «Заготовление и приобретение материальных ценностей».

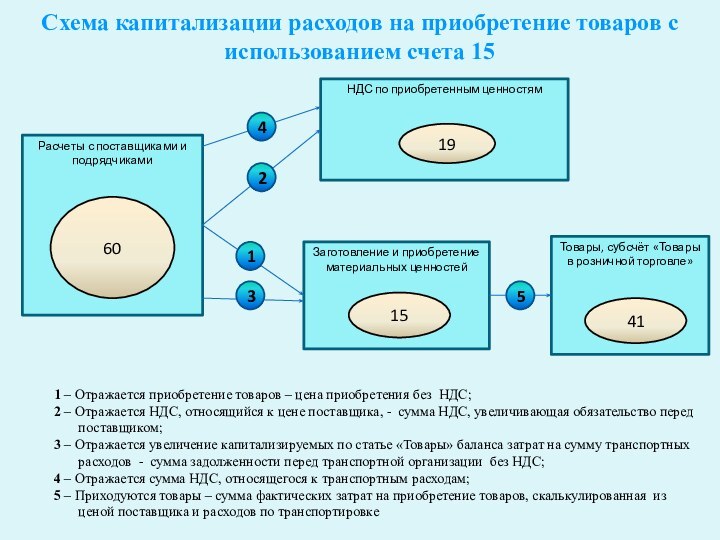

Слайд 17 Схема капитализации расходов на приобретение товаров с использованием

счета 15

Расчеты с поставщиками и подрядчиками

60

НДС по приобретенным

ценностям19

Заготовление и приобретение материальных ценностей

15

Товары, субсчёт «Товары в розничной торговле»

41

1

2

3

4

5

1 – Отражается приобретение товаров – цена приобретения без НДС;

2 – Отражается НДС, относящийся к цене поставщика, - сумма НДС, увеличивающая обязательство перед

поставщиком;

3 – Отражается увеличение капитализируемых по статье «Товары» баланса затрат на сумму транспортных

расходов - сумма задолженности перед транспортной организации без НДС;

4 – Отражается сумма НДС, относящегося к транспортным расходам;

5 – Приходуются товары – сумма фактических затрат на приобретение товаров, скалькулированная из

ценой поставщика и расходов по транспортировке

Слайд 18

Особенности в области постановки товаров на учет

Вторая особенность

В

настоящее время большинство предприятий розничной торговли ведет учет товаров

по продажным ценам. При этом покупная стоимость товаров отражается на счете 41 «Товары», а разница между покупной ценой товаров (за минусом НДС) и их продажной ценой с НДС отражается на счете 42 «Торговая наценка». При принятии товаров к учету сумма торговой наценки относится в кредит счета 42 «Торговая наценка».Поступление товаров отражается следующими записями:

Д-т сч. 41 «Товары»,

К-т сч. 60 «Расчеты с поставщиками и подрядчиками» – отражается стоимость приобретенных товаров (без НДС) и возникновение задолженности перед поставщиком;

Д-т сч. 19 «НДС по приобретенным ценностям»,

К-т сч. 60 «Расчеты с поставщиками и подрядчиками» – отражается НДС, относящийся к стоимости приобретения товаров;

Д-т сч. 41 «Товары»,

К-т сч. 42 «Торговая наценка» – отражается сумма разницы между установленной ценой продажи товаров с НДС и стоимостью их приобретения без этого налога.

Слайд 19

УЧЕТ РОЗНИЧНОЙ ПРОДАЖИ ТОВАРОВ

Под розничным товарооборотом понимают продажу

товаров населению для личного потребления или организациям для текущего

хозяйственного пользования. Синтетический учет розничной продажи товаров ведется на счете 90 «Продажи». Этот счет предназначен для выявления финансового результата от продажи товаров, он также накапливает информацию о размере выручки от продажи товаров или товарооборота и себестоимости продаж.Сопоставление сумм оборотов по кредиту и дебету счета 90 «Продажи» позволит выявить валовой доход от продажи товаров. Сумма выручки за проданные товары определяется как разница между показателями счетчика кассовой машины на начало и конец смены. На основании отчета кассира на сумму выручки от продажи товаров составляется следующая бухгалтерская запись: Дебет 50 Кредит 90-1.

Если розничная организация использует общую систему налогообложения, то одновременно в учете отражается начисление суммы НДС, которую фирма должна перечислить в бюджет с операций по реализации товара, с помощью следующей записи: Дебет 90-3 Кредит 68.

Валовой доход при этом является основополагающим элементом формирования прибыли, что определяет важность правильного и достоверного его расчета. Как экономическая категория валовой доход есть часть стоимости товара, он предназначен для возмещения затрат на производство и реализацию продукции, товаров, работ, услуг и формирования прибыли.

Слайд 20

Учет розничной продажи товаров

В случае учета товаров по

покупным ценам списание товаров производится любым из трех возможных

методов списания, предлагаемых п.16 ПБУ 5/01, а именно: по себестоимости каждой единицы; по средней себестоимости; по себестоимости первых по времени приобретения товаров (способ ФИФО).В учете списание проданного товара производится путем внесения следующих записей:

Дебет 90-2 Кредит 41-2 – списана стоимость проданного товара;

Дебет 90-2 Кредит 44 – списаны расходы на продажу товара.

Затем сопоставлением дебетового и кредитового оборота по счету 90 «Продажи» производится определение финансового результата:

Дебет 90-9 Кредит 99 – отражен финансовый результат.

Слайд 21

Учет розничной продажи товаров

Если розничная торговая организация использует

продажные цены, то определение финансового результата производится иным путем.

Дело в том, что в этом случае сумма, полученная от покупателя за проданный товар, отражаемая по кредиту счета 90 «Продажи», субсчет 1 «Выручка», и стоимость товара, списываемого с кредита счета 41 «Товары», субсчет 2 «Товары в розничной торговле», равны, поскольку товар числится в учете по продажной цене. Именно поэтому для определения финансового результата бухгалтер должен сторнировать торговую наценку, учтенную на балансовом счете 42 «Торговая наценка». Данную разницу в розничной торговле традиционно называют реализованным наложением.Отражение операций по продаже товаров и определение финансового результата в условиях использования продажных цен отражается в бухгалтерском учете с помощью следующей корреспонденции счетов:

Дебет 50 Кредит 90-1 – отражена выручка от розничной продажи товара;

Дебет 90-2 Кредит41-2 – списана себестоимость проданных товаров;

Дебет 90-2 Кредит 42 – отражена сумма торговой наценки, относящейся к проданным товарам (сторно);

Дебет 90-3 Кредит 68 – начислена сумма НДС (в условиях применения общей системы налогообложения);

Дебет 90-2 Кредит 44 – отражены расходы на продажу;

Дебет 90-9 Кредит 99 – определен финансовый результат от розничной продажи товара.

Слайд 22

Способы расчета реализованного наложения

В соответствии с п. 12

Методических рекомендаций по учету и оформлению операций приема, хранения

и отпуска товаров в организациях торговли, утвержденных письмом Роскомторга от 10.07.96 №1-794/32-5 (далее – Методические рекомендации) в условиях использования продажных цен расчет реализованного наложения может производиться:по общему товарообороту;

по ассортименту товарооборота;

по среднему проценту;

по ассортименту остатка товаров.

Слайд 23

Способы расчета реализованного наложения

Способ расчета реализованного наложения по

общему товарообороту (п. 12.1.4 Методических рекомендаций) используется в том

случае, когда на все товары применяется одинаковый процент торговой наценки.При использовании данного способа реализованное наложение (валовой доход) определяется по формуле:

ВД = Т · РН : 100,

где Т – общий товарооборот;

РН – расчетная торговая наценка (надбавка), определяемая, в свою очередь, как;

РН = ТН : (100 + ТН),

где ТН – торговая наценка (надбавка), в %.

В случае изменения размера торговой наценки в отчетном периоде объем товарооборота определяется отдельно по периодам применения разных размеров торговой наценки.

Слайд 24

Способы расчета реализованного наложения

Способ расчета реализованного наложения по

ассортименту товарооборота (п. 12.1.5 Методических рекомендаций) используется, если на

разные группы товаров применяются разные размеры торговой надбавки. Данный способ предполагает обязательный учет товарооборота по группам товаров, каждая из которых включает товары с одинаковой наценкой.Реализованное наложение в этом случае определяется по следующей формуле:

ВД = (Т1 · РН1 + Т2 · РН2 +...+ Тn · РНn ) : 100,

где Т – товарооборот по группам товаров;

РН – расчетная торговая наценка (надбавка) по группам товаров.

Слайд 25

Способы расчета реализованного наложения

Самым распространенным способом расчета реализованного

наложения является расчет по среднему проценту (п. 12.1.6 Методических

рекомендаций). Заметим, что аналогичный порядок расчета рекомендован и инструкцией к балансовому счету 42 "Торговая наценка", согласно которой сумма торговой наценки на остаток непроданных товаров в организациях, осуществляющих розничную торговлю, может быть определена по проценту, исчисленному исходя из отношения суммы скидок (накидок) на остаток товаров на начало месяца и оборота по кредиту счета 42 "Торговая наценка" (без учета сторнированных сумм) к сумме проданных за месяц товаров (по продажным ценам) и остатка товаров на конец месяца (по продажным ценам).Реализованное наложение в данном случае определяется по формуле:

ВД = (Т · П) : 100,

где Т – товарооборот;

П - средний процент валового дохода, определяемый как:

П = (ТНн + ТНп – ТНв) : (Т + Ок) · 100,

где ТНн – торговая наценка на остаток товаров на начало отчетного периода (сальдо счета 42 «Торговая наценка» на начало отчетного периода);

ТНп – торговая наценка на товары, поступившие за отчетный период (кредитовый оборот счета 42 «Торговая наценка» за отчетный период);

ТНв – торговая наценка на выбывшие товары (дебетовый оборот счета 42 «Торговая наценка» за отчетный период);

Ок – остаток товаров на конец отчетного периода (сальдо счета 41 «Товары» на конец отчетного периода).

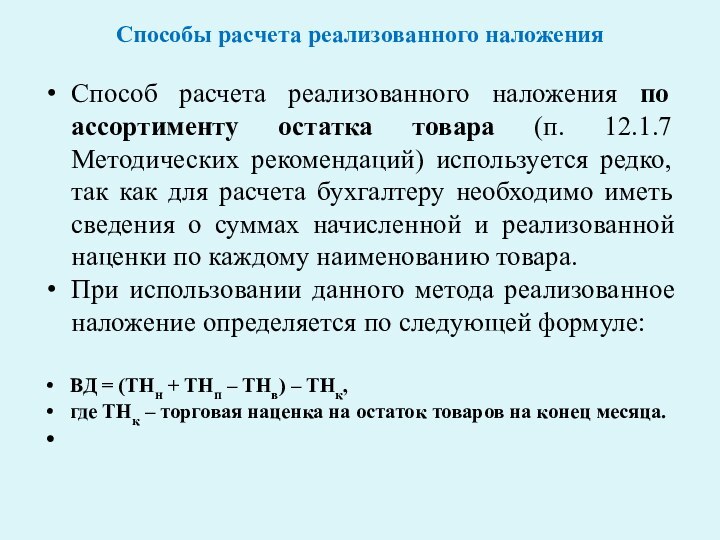

Слайд 26

Способы расчета реализованного наложения

Способ расчета реализованного наложения по

ассортименту остатка товара (п. 12.1.7 Методических рекомендаций) используется редко,

так как для расчета бухгалтеру необходимо иметь сведения о суммах начисленной и реализованной наценки по каждому наименованию товара.При использовании данного метода реализованное наложение определяется по следующей формуле:

ВД = (ТНн + ТНп – ТНв) – ТНк,

где ТНк – торговая наценка на остаток товаров на конец месяца.