Слайд 2

Тема 6. Ценные бумаги и содержание задачи о

портфельном инвестировании

ВОПРОСЫ ЛЕКЦИИ:

Виды ценных бумаг и оценка их

доходности

Структура рынка ценных бумаг

Принципы формирование портфеля ценных бумаг

Управление инвестиционным портфелем

Слайд 3

ИНФОРМАЦИОННЫЕ РЕСУРСЫ В ИНТЕРНЕТЕ

http://unctadstat.unctad.org - База данных UNCTAD

https://icsid.worldbank.org

- Официальный сайт МЦУИС (Международный центр по урегулированию инвестиционных

споров)

www.iibbank.org/ - Официальный сайт Международного инвестиционного банка

www.miga.org/ - Официальный сайт МИГА (Многостороннее агентство по инвестиционным гарантиям)

www.economy.com - Moody's Analytics - экономика, финансы, риски

http://www.investmentrussia.ru/ - Инвестиции в России / официальный информационный портал

Слайд 4

Литература по МИД в БИЦ РТА

Зубченко, Л. А.Иностранные

инвестиции [Электронный ресурс] : учебное пособие / Зубченко Л. А.

- Москва : Книгодел, 2012.

Книга находится в База данных: KNIGAFUND

Ивасенко А.Г. Иностранные инвестиции: учебное пособие / А.Г. Ивасенко, Я.И. Никонова. – М.: Кнорус, 2010.

Международный финансовый рынок : учеб. пособие / под ред. В. А. Слепова, Е. А. Звоновой; Рос. эконом. акад. им. Г. В. Плеханова. – М. : Магистр, 2011.

Слайд 5

Журналы в БИЦ РТА:

Финансы и кредит

Бизнес и банки

Экономист

Инвестиции

в России

Рынок ценных бумаг

Иностранный капитал в России: налоги, валютное и

таможенное регулирование, учет

Литература по МИД в БИЦ РТА

Слайд 6

1 вопрос

Виды ценных бумаг и оценка их доходности

1)

Долевые капитальные ценные бумаги, которые представляют непосредственно долю их

владельца в собственности. Таким биржевым товаром являются акции.

2) Долговые ценные бумаги, обычно с твердо фиксированной процентной ставкой и обязательством возврата капитальной суммы долга к определенной дате в будущем. Основным биржевым товаром среди них являются облигации.

Слайд 7

Акции

Акцией признается ценная бумага, удостоверяющая право ее держателя

(акционера) на получение части прибыли акционерного общества (АО) в

виде дивидендов, на участие в управлении делами АО и на часть имущества, оставшегося после ликвидации АО. Право на выпуск акций имеют только акционерные общества. Акции выпускаются без установленного срока обращения.

Слайд 8

виды стоимости акции

Номинальная стоимость

Ликвидационная

Рыночная стоимость

Основной характеристикой акции является

ее курсовая стоимость (курс акции).

Слайд 9

курс акции - это относительная величина, показывающая, во

сколько раз текущая стоимость акции (по которой ее можно

приобрести в настоящее время на рынке) больше номинала:

где К – курс акции;

Р – рыночная цена;

N – номинальная цена.

Показатель, отражающий среднюю цену акций и других ценных бумаг по определенной совокупности компаний, называется биржевым индексом.

Индекс позволяет инвесторам, вкладывающим деньги в ценные бумаги, оценивать состояние как фондового рынка в целом, так и надежность собственных активов

Слайд 10

совокупная доходность акции

Где

– ставка дивиденда (%), которая зависит от суммы выплаченного по итогам года дивиденда – De;

ΔK = (К2 – К1) – изменение курсовой стоимости (разница между курсом на текущий момент К2 и курсом, по которому акция была приобретена К1) – в долях единицы;

N – номинал акции.

Слайд 11

доходность акции для конкретного периода

где Р1 – рыночная

стоимость на начало периода;

Р2 – рыночная стоимость на конец

периода.

Доходность служит исходной величиной для расчета более общей характеристики акции – чистой прибыли приобретения:

где P – рыночная стоимость на момент приобретения акции

Слайд 12

Причины, которые объясняют большую привлекательность акций для инвесторов

возможность

получения по ним значительной прибыли.

способность быть высоколиквидными.

курс

одной обыкновенной акции достаточно низок, поэтому ее покупка вполне доступна большинству индивидуальных вкладчиков и инвесторов.

Слайд 13

недостатки инвестирования в обыкновенные акции.

рискованный характер ценной

бумаги.

трудно проводить оценку обыкновенных акций и последовательно отбирать те

из них, которые имеют самые интересные перспективы, так как прибыли и динамика доходности акций подвержены широким колебаниям.

Слайд 14

Облигации

Облигация – ценная бумага, удостоверяющая внесение ее владельцем

денежных средств и подтверждающая обязательство возместить ему номинальную стоимость

этой ценной бумаги в предусмотренный в ней срок с уплатой фиксированного процента (если иное не предусмотрено правилами выпуска).

Слайд 15

Основные отличия облигации от акции:

облигация приносит доход только

в течение строго определенного, указанного на ней срока;

в отличие

от ничем не гарантированного дивиденда по простой акции облигация обычно приносит ее владельцу доход в виде заранее установленного процента от нарицательной стоимости;

облигация акционерного общества не дает права выступать ее владельцу в качестве акционера данного общества.

Слайд 16

Основные методы размещения ценных бумаг

Частное размещение (15-20%

необходимого капитала) - процедуру листинга на бирже.;

Размещение по правилу

144А от 1 августа 1990 г. ФКЦБ США (Федеральная комиссия по ценным бумагам и биржам США);

Открытое размещение;

Эмиссия еврооблигаций;

Размещение в виде депозитарных расписок и др.

Слайд 17

Федеральная комиссия по ценным бумагам и биржам США

The United States

Securities and Exchange Commission (SEC)) — агентство правительства США является главным

органом, осуществляющим функции надзора и регулирования американского рынка ценных бумаг.

Слайд 18

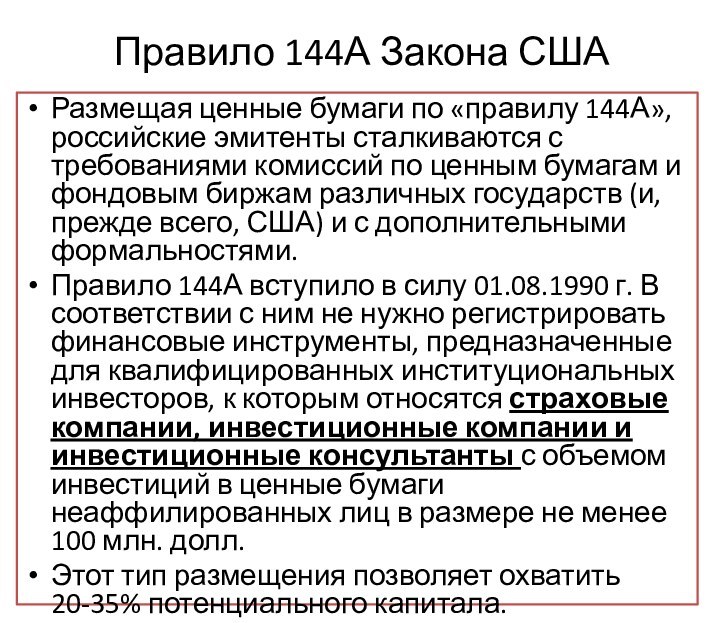

Правило 144А Закона США

Размещая ценные бумаги по

«правилу 144А», российские эмитенты сталкиваются с требованиями комиссий по

ценным бумагам и фондовым биржам различных государств (и, прежде всего, США) и с дополнительными формальностями.

Правило 144А вступило в силу 01.08.1990 г. В соответствии с ним не нужно регистрировать финансовые инструменты, предназначенные для квалифицированных институциональных инвесторов, к которым относятся страховые компании, инвестиционные компании и инвестиционные консультанты с объемом инвестиций в ценные бумаги неаффилированных лиц в размере не менее 100 млн. долл.

Этот тип размещения позволяет охватить 20-35% потенциального капитала.

Слайд 19

Облигации, размещаемые за пределами государства-эмитента, называются международными

1) еврооблигации

(eurobonds)

2) зарубежные облигации (foreign bonds).

Основную долю (80-90%)составляют еврооблигации

Еврооблигации

— это облигации, эмитированные на международном фондовом рынке и деноминированные в евровалютах — валютах, иностранных по отношению к стране-эмитенту.

«Международные облигации» используется для обозначения всех основных долговых инструментов, распространяемых за границей.

К ним относятся долгосрочные долговые инструменты — облигации (бонды) и среднесрочные долговые инструменты (ноты).

Слайд 20

Большинство облигаций выпускается в долларах США, вторая крупная

группа инвесторов, находится в Японии.

Торговля регулируется Международной ассоциацией

рынка ценных бумаг (ISMA), которая состоит, из «крупнейших европейских банков и инвестиционных домов». Эта ассоциация признается многими странами как саморегулируемая организация.

Слайд 21

ОБЛИГАЦИИ

Курс облигации – это значение рыночной цены, выраженное

в процентах к номиналу.

Если облигации продаются ниже номинала,

а погашаются по номиналу, говорят что продажа производится «с дисконтом».

Если облигации продаются по номиналу, а погашаются с начислением дополнительных процентов, говорят, что облигации погашаются «с премией».

Если по облигации предполагается периодическая выплата доходов, то он обычно производится по купонам.

В зависимости от условий выпуска облигации - купонный доход может выплачиваться ежеквартально, раз в полгода или ежегодно.

Слайд 22

Денежный поток по облигации описывается следующим образом:

С1,

C2, C3,… Ct,

где С1, C2, C3,… Ct –

обещанные платежи по облигации (обычно С1 = C2 = C3 =…= Ct – купонные платежи, а в платеж Ct включен также возврат номинальной стоимости облигации (N), т.е. Ct = С + N).

Слайд 23

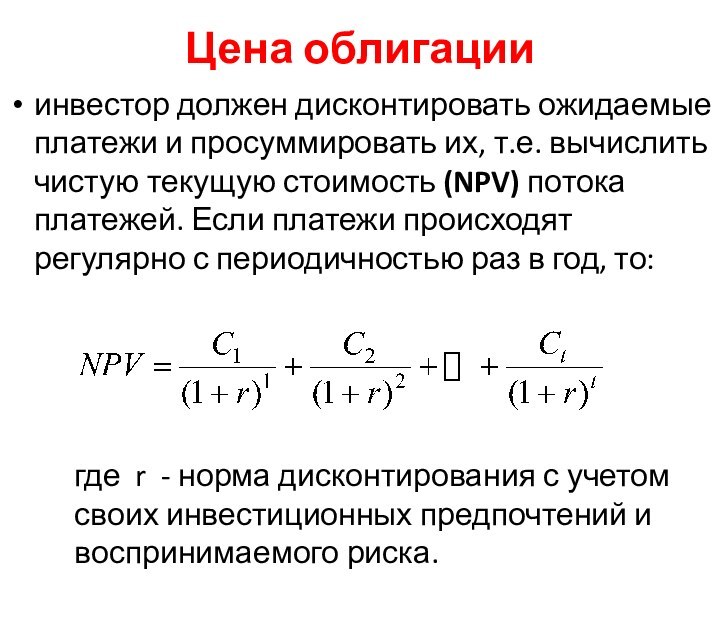

Цена облигации

инвестор должен дисконтировать ожидаемые платежи и просуммировать

их, т.е. вычислить чистую текущую стоимость (NPV) потока платежей.

Если платежи происходят регулярно с периодичностью раз в год, то:

где r - норма дисконтирования с учетом своих инвестиционных предпочтений и воспринимаемого риска.

Слайд 24

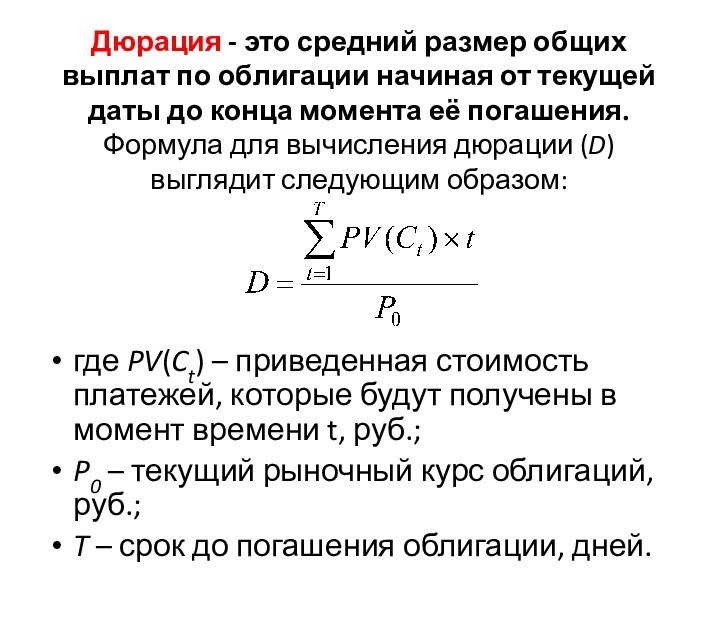

Дюрация - это средний размер общих выплат по

облигации начиная от текущей даты до конца момента её

погашения.

Формула для вычисления дюрации (D) выглядит следующим образом:

где PV(Ct) – приведенная стоимость платежей, которые будут получены в момент времени t, руб.;

P0 – текущий рыночный курс облигаций, руб.;

T – срок до погашения облигации, дней.

Слайд 25

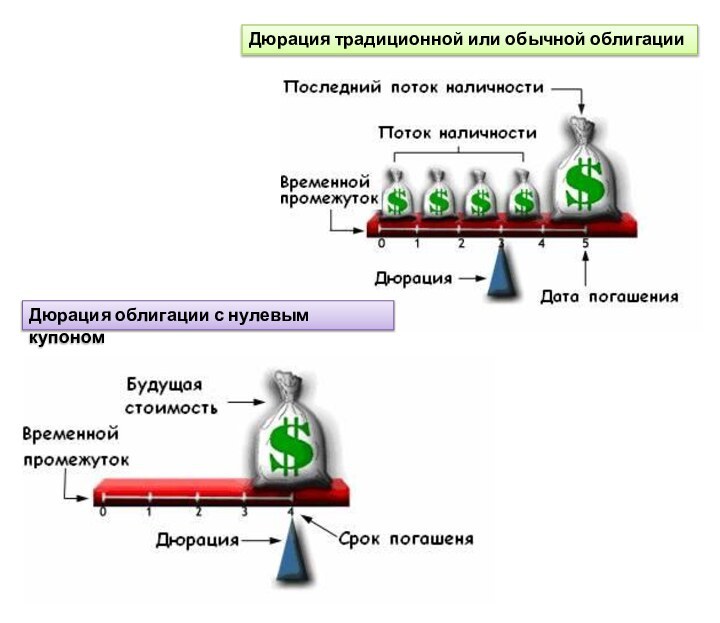

Дюрация облигации с нулевым купоном

Дюрация традиционной или обычной

облигации

Слайд 26

финансовая эффективность облигации

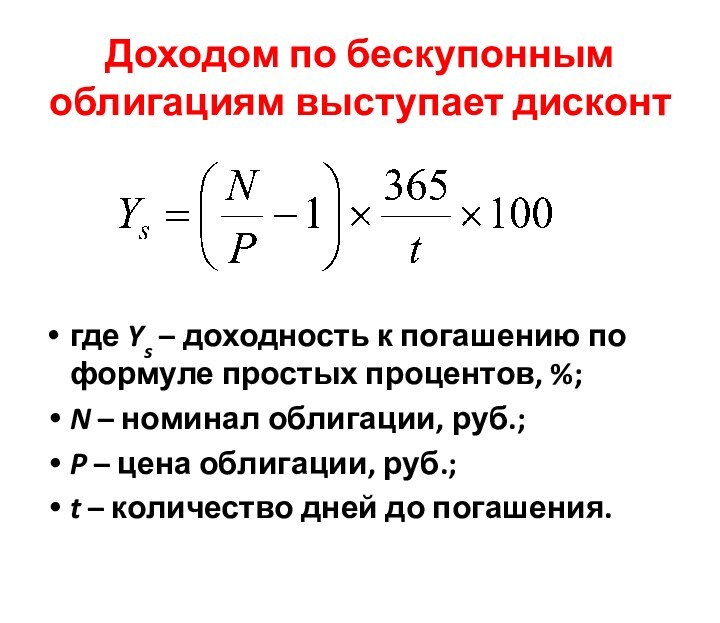

Доходом по бескупонным облигациям выступает дисконт,

т.е. разница между ценой реализации (при погашении эта цена

равна номиналу облигаций) и ценой их приобретения при первичном размещении или вторичном рынке.

где Ys – доходность к погашению по формуле простых процентов, %;

N – номинал облигации, руб.;

P – цена облигации, руб.;

t – количество дней до погашения.

Слайд 27

Доходом по бескупонным облигациям выступает дисконт

где Ys –

доходность к погашению по формуле простых процентов, %;

N –

номинал облигации, руб.;

P – цена облигации, руб.;

t – количество дней до погашения.

Слайд 28

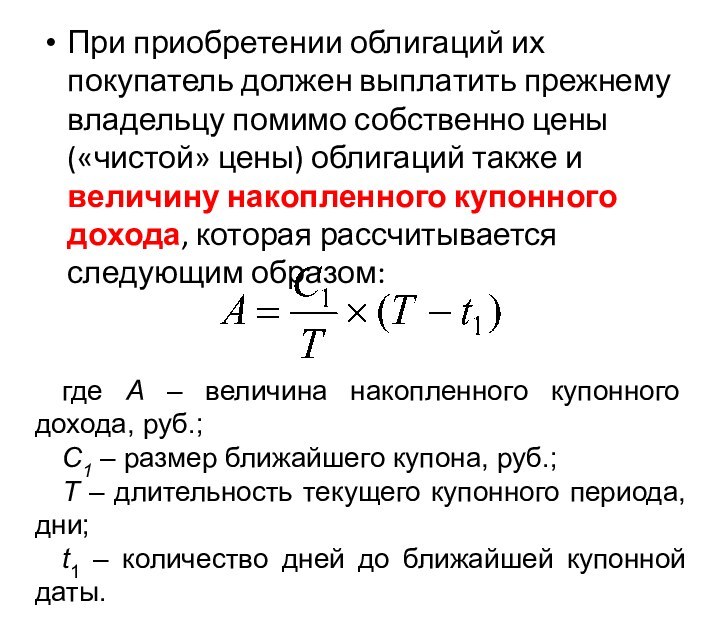

При приобретении облигаций их покупатель должен выплатить прежнему

владельцу помимо собственно цены («чистой» цены) облигаций также и

величину накопленного купонного дохода, которая рассчитывается следующим образом:

где A – величина накопленного купонного дохода, руб.;

C1 – размер ближайшего купона, руб.;

T – длительность текущего купонного периода, дни;

t1 – количество дней до ближайшей купонной даты.

Слайд 29

2 ВОПРОС

СТРУКТУРА РЫНКА ЦЕННЫХ БУМАГ

Слайд 30

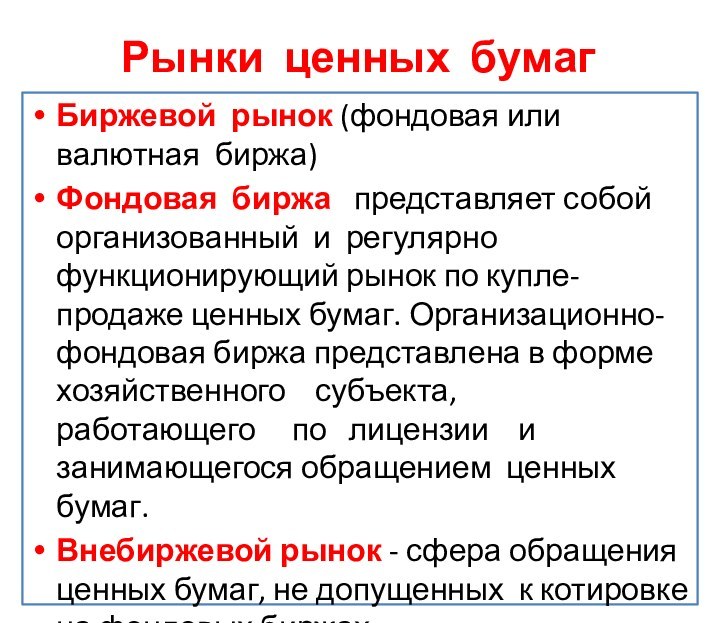

Рынки ценных бумаг

Первичный рынок ценных бумаг -

это рынок, который обслуживает выпуск (эмиссию) и первичное

размещение ценных бумаг.

Вторичный рынок является рынком, где производится купля-продажа ранее выпущенных ценных бумаг.

Слайд 31

Рынки ценных бумаг

Биржевой рынок (фондовая или валютная биржа)

Фондовая биржа представляет собой организованный и регулярно функционирующий

рынок по купле-продаже ценных бумаг. Организационно-фондовая биржа представлена в форме хозяйственного субъекта, работающего по лицензии и занимающегося обращением ценных бумаг.

Внебиржевой рынок - сфера обращения ценных бумаг, не допущенных к котировке на фондовых биржах.

Слайд 32

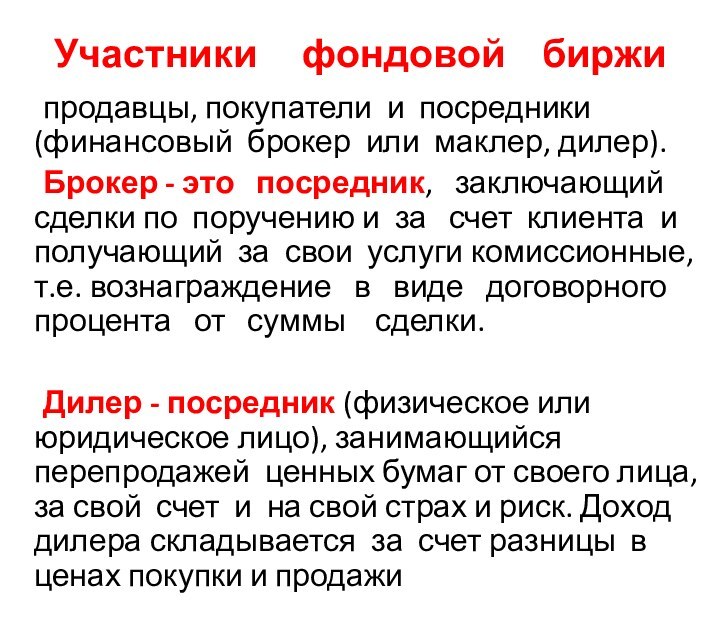

Участники фондовой биржи

продавцы, покупатели

и посредники (финансовый брокер или маклер, дилер).

Брокер -

это посредник, заключающий сделки по поручению и за счет клиента и получающий за свои услуги комиссионные, т.е. вознаграждение в виде договорного процента от суммы сделки.

Дилер - посредник (физическое или юридическое лицо), занимающийся перепродажей ценных бумаг от своего лица, за свой счет и на свой страх и риск. Доход дилера складывается за счет разницы в ценах покупки и продажи

Слайд 33

Инвестиционный институт хозяйствующий субъект или физическое

лицо, осуществляющий операции с ценными бумагами.

К инвестиционным институтам

относятся

финансовый брокер,

инвестиционный консультант,

инвестиционная компания,

инвестиционный фонд.

Слайд 34

Финансовая группа - это объединение

предприятий, связанных в единое целое. В отличие от холдинга,

финансовая группа не имеет головной фирмы, специализирующейся на управлении.

Финансовая компания - это корпорация, финансирующая выбранный по некоторому критерию определенный, достаточно узкий круг других корпораций и не осуществляющая диверсификации (т.е. рассредоточения) вложений, свойственных другим компаниям. Финансовая компания, как правило, в отличии от холдинговой компании не имеет контрольных пакетов акций финансируемых его корпораций.

Инвестиционный фонд представляет собой акционерное общество открытого типа, которое привлекает средства мелких инвесторов, аккумулирует их путем выпуска ( эмиссии ) и продажи собственных ценных бумаг (акций), обеспечивает вложение этих средств от своего имени в ценные бумаги других эмитентов и в торговлю ценными бумагами. Инвестиционные фонды бывают: открытый, закрытый и чековый.

Слайд 35

В международной практике различают три модели организации рынка

ценных бумаг:

Американская модель организации рынка ценных бумаг характеризуется максимальным

ограничением, накладываемым на деятельность коммерческих банков на этом рынке. Основными операторами на фондовом рынке выступают крупные брокерские компании, которые и составляют основную функциональную среду фондового рынка.

Европейская модель, наоборот, исходит из того, что крупнейшими участниками рынка ценных бумаг являются универсальные коммерческие банки. Именно банками непосредственно организуется сам фондовый рынок. Они же формируют деятельность фондовой биржи.

Смешанная модель фондового рынка предполагает присутствие на нем одновременно и банков и небанковских инвестиционных институтов. При этом и те и другие имеют равные права на операции с ценными бумагами.

Слайд 36

3 ВОПРОС

ПРИНЦИПЫ ФОРМИРОВАНИЯ ПОРТФЕЛЯ ЦЕННЫХ БУМАГ

Слайд 37

Основные принципы формирования портфеля инвестиций:

Безопасность вложений (стабильность дохода,

неуязвимость на рынке инвестиционного капитала).

Доходность вложений.

Рост вложений.

Ликвидность

вложений.

Методом снижения серьезных потерь в инвестировании служит диверсификация финансовых вложений, т.е. приобретение определенного числа разнообразных финансовых активов. Существует определенная зависимость между риском и диверсификацией портфеля.

Слайд 38

Общий риск портфеля состоит из двух частей:

Диверсифицированный

риск (не систематический), который поддается управлению,

Не диверсифицированный, систематический –

не поддающийся управлению (но возможно).

Под диверсификацией понимается инвестирование финансовых средств в более, чем один вид активов.

Слайд 39

Диверсификация

инвестирование финансовых средств в более, чем один вид

активов.

Диверсифицированный портфель представляет собой комбинацию разнообразных ценных бумаг, составленную

и управляемую инвестором.

Применение диверсифицированного портфельного подхода к инвестициям позволяет максимально снизить вероятность неполучения дохода.

Слайд 40

ЗАДАЧА

Иностранная фирма «GRANT»имела 40% акций предприятия «Ростелеком», которые

составляли контрольный пакет. Стоимость контрольного пакета равнялась 400 тыс.долл.США.

Затем фирма «GRANT» 35% акций «Ростелекома» из имеющихся 40% уступила другой компании. 30% вырученных средств «GRANT» потратил на покупку долговых обязательств государства.

Оставшиеся денежные средства фирма «GRANT» решила вкладывать в новой производство, которое она решила инвестировать с нуля и которое дает ей возможность по прежнему осуществлять контроль над производством.

Определите как сформировалась новая структура инвестиционного портфеля иностранной фирмы «GRANT». Какой величиной выражаются ее прямые и портфельные инвестиции?

Слайд 41

Норма дохода при наличии определенного портфеля

РП=Д1Р1+Д2Р2+...+ДnРn ,

где

— РП норма доходности всего портфеля, Р1 , Р2

, Рn — нормы доходности отдельных активов, Д1, Д2 , Дn — доли соответствующих активов в портфеле.

Слайд 42

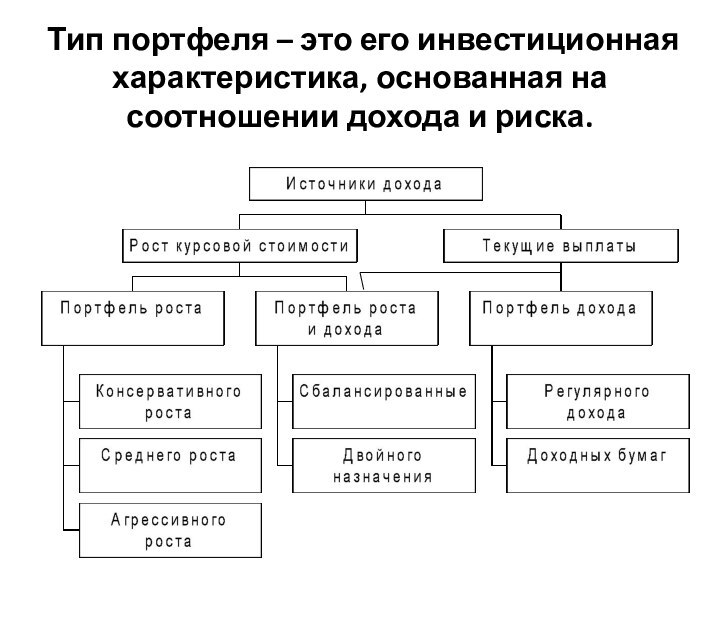

Тип портфеля – это его инвестиционная характеристика, основанная

на соотношении дохода и риска.

Слайд 43

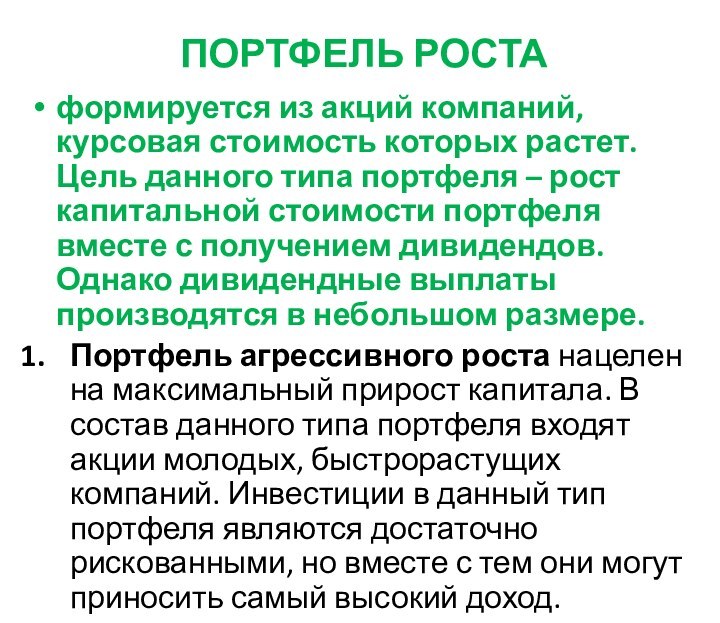

ПОРТФЕЛЬ РОСТА

формируется из акций компаний, курсовая стоимость которых

растет. Цель данного типа портфеля – рост капитальной стоимости

портфеля вместе с получением дивидендов. Однако дивидендные выплаты производятся в небольшом размере.

Портфель агрессивного роста нацелен на максимальный прирост капитала. В состав данного типа портфеля входят акции молодых, быстрорастущих компаний. Инвестиции в данный тип портфеля являются достаточно рискованными, но вместе с тем они могут приносить самый высокий доход.

Слайд 44

Портфель консервативного роста является наименее рискованным среди портфелей

данной группы. Состоит, в основном, из акций крупных, хорошо

известных компаний, характеризующихся хотя и невысокими, но устойчивыми темпами роста курсовой стоимости. Состав портфеля остается стабильным в течение длительного периода времени. Нацелен на сохранение капитала.

Портфель среднего роста представляет собой сочетание инвестиционных свойств портфелей агрессивного и консервативного роста. В данный тип портфеля включаются наряду с надежными ценными бумагами рискованные фондовые инструменты, состав которых периодически обновляется. Данный тип портфеля является наиболее распространенной моделью портфеля и пользуется большой популярностью у инвесторов, не склонных к высокому риску.

ПОРТФЕЛЬ РОСТА

Слайд 45

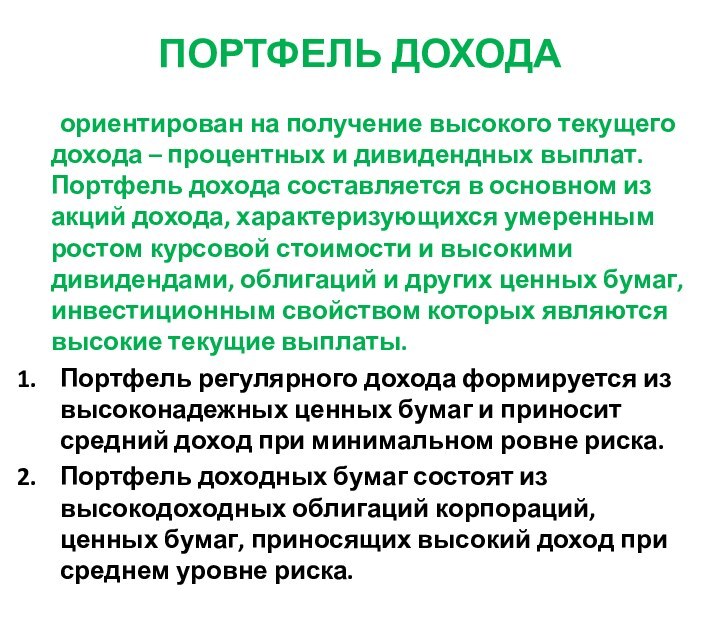

ориентирован на получение высокого текущего дохода – процентных

и дивидендных выплат. Портфель дохода составляется в основном из

акций дохода, характеризующихся умеренным ростом курсовой стоимости и высокими дивидендами, облигаций и других ценных бумаг, инвестиционным свойством которых являются высокие текущие выплаты.

Портфель регулярного дохода формируется из высоконадежных ценных бумаг и приносит средний доход при минимальном ровне риска.

Портфель доходных бумаг состоят из высокодоходных облигаций корпораций, ценных бумаг, приносящих высокий доход при среднем уровне риска.

ПОРТФЕЛЬ ДОХОДА

Слайд 46

ПОРТФЕЛЬ РОСТА И ДОХОДА

Формирование данного типа портфеля

осуществляется во избежание возможных потерь на фондовом рынке как

от падения курсовой стоимости, так и от низких дивидендных или процентных выплат. Одна часть финансовых активов, входящих в состав данного портфеля, приносит владельцу рост капитальной стоимости, а другая – доход. Потеря одной части может компенсироваться возрастанием другой.

Портфель двойного назначения. В состав данного портфеля включаются бумаги, приносящие его владельцу высокий доход при росте вложенного капитала. Они выпускают собственные акции двух типов, первые приносят высокий доход, вторые – прирост капитала.

Сбалансированный портфель предполагает сбалансированность не только доходов, но и риска, который сопровождает операции с ценными бумагами, и поэтому в определенной пропорции состоит из ценных бумаг с быстрорастущей курсовой стоимостью и из высокодоходных ценных бумаг. Как правило, в состав данного портфеля включаются обыкновенные и привилегированные акции, а также облигации.

Слайд 47

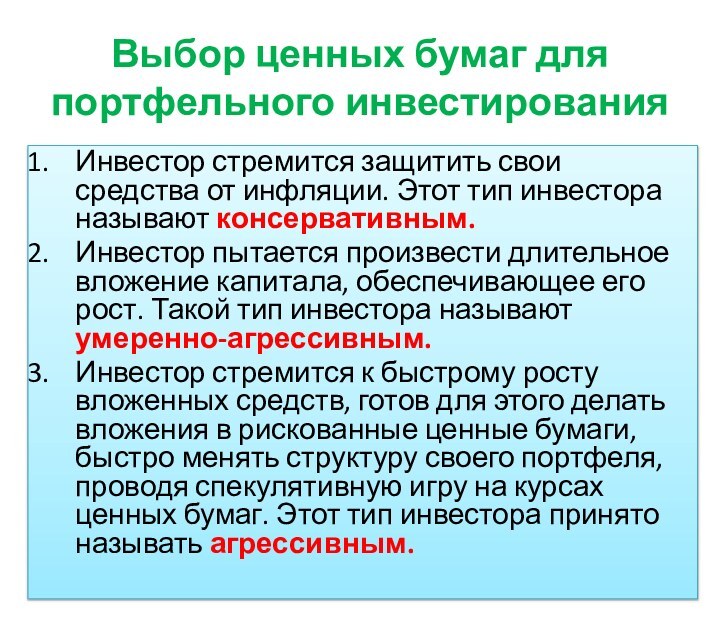

Выбор ценных бумаг для портфельного инвестирования

Инвестор стремится

защитить свои средства от инфляции. Этот тип инвестора называют

консервативным.

Инвестор пытается произвести длительное вложение капитала, обеспечивающее его рост. Такой тип инвестора называют умеренно-агрессивным.

Инвестор стремится к быстрому росту вложенных средств, готов для этого делать вложения в рискованные ценные бумаги, быстро менять структуру своего портфеля, проводя спекулятивную игру на курсах ценных бумаг. Этот тип инвестора принято называть агрессивным.

Слайд 48

Связь между типом инвестора и типом портфеля

Слайд 49

Риск портфеля ценных бумаг при формировании

Систематический риск -

риск падения ценных бумаг в целом.

Несистематический риск -

агрегированное понятие, объединяющее все виды рисков, связанных с конкретной ценной бумагой.

Селективный риск - риск неправильного выбора ценных бумаг для инвестирования в сравнении с другими видами бумаг при формировании портфеля.

Временный риск - риск эмиссии, покупки или продажи ценных бумаг в неподходящее время, что неизбежно влечет за собой потери.

Слайд 50

Риск портфеля ценных бумаг при формировании

Риск законодательных изменений

- риск, способный приводить, например, к необходимости перерегистрации выпусков

и вызывающий существенные издержки и потери эмитента и инвестора.

Риск ликвидности - риск, связанный с возможностью потерь при реализации ценных бумаг из-за изменения оценки ее качества.

Кредитный деловой риск - риск того, что эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии выплачивать процент по ним и (или) основную сумму долга.

Слайд 51

Риск портфеля ценных бумаг при формировании

Инфляционный риск -

риск того, что при высокой инфляции доходы, получаемые инвесторами

от ценных бумаг, обесцениваются, с точки зрения реальной покупательной способности быстрее, чем растут, инвестор несет реальные потери.

Процентный риск - риск потерь, которые могут понести инвесторы в связи с изменением процентных ставок на рынке.

Отзывной риск - риск потерь для инвестора в случае, если эмитент отзовет отзывные облигации в связи с превышением фиксированного уровня процентных выплат по ним над текущим рыночным процентом.

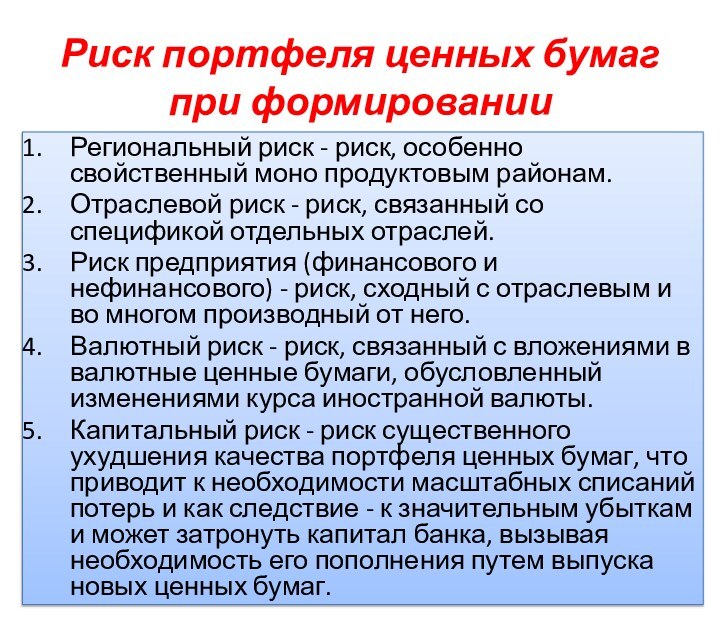

Слайд 52

Региональный риск - риск, особенно свойственный моно продуктовым

районам.

Отраслевой риск - риск, связанный со спецификой отдельных

отраслей.

Риск предприятия (финансового и нефинансового) - риск, сходный с отраслевым и во многом производный от него.

Валютный риск - риск, связанный с вложениями в валютные ценные бумаги, обусловленный изменениями курса иностранной валюты.

Капитальный риск - риск существенного ухудшения качества портфеля ценных бумаг, что приводит к необходимости масштабных списаний потерь и как следствие - к значительным убыткам и может затронуть капитал банка, вызывая необходимость его пополнения путем выпуска новых ценных бумаг.

Риск портфеля ценных бумаг при формировании

Слайд 53

4 ВОПРОС

УПРАВЛЕНИЕ ИНВЕСТИЦИОННЫМ ПОРТФЕЛЕМ

Слайд 54

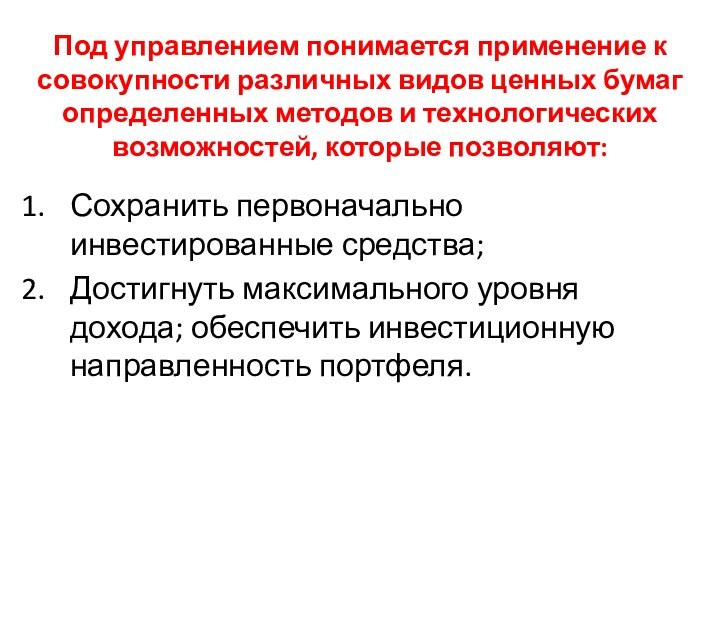

Под управлением понимается применение к совокупности различных видов

ценных бумаг определенных методов и технологических возможностей, которые позволяют:

Сохранить

первоначально инвестированные средства;

Достигнуть максимального уровня дохода; обеспечить инвестиционную направленность портфеля.

Слайд 55

ОЦЕНКА ИНВЕСТИЦИОННЫХ КАЧЕСТВ ЦЕННЫХ БУМАГ

Слайд 56

Традиционные схемы управления портфелями ценных

бумаг

1) Схема дополнительной фиксированной суммы. (крайне пассивная).

Принцип: инвестирование в ценные бумаги фиксированной суммы денег через фиксированные интервалы времени. Такая стратегия позволяет получать прибыль за счет прироста курсовой стоимости вследствие циклического колебания курсов.

2) Схема фиксированной спекулятивной суммы. Портфель делится на 2 части: спекулятивную и консервативную. Первая формируется из высокорискованных бумаг, обещающих высокие доходы. Вторая - из низкорискованных (облигации, государственные бумаги, сберегательные счета). Величина спекулятивной части все время поддерживается на одном уровне.

3) Схема фиксированной пропорции. Портфель также делится на две части как в предыдущей схеме. При этом задается некоторая пропорция, при достижении которой производят восстановление первоначального соотношения между двумя частями по стоимости.

Слайд 57

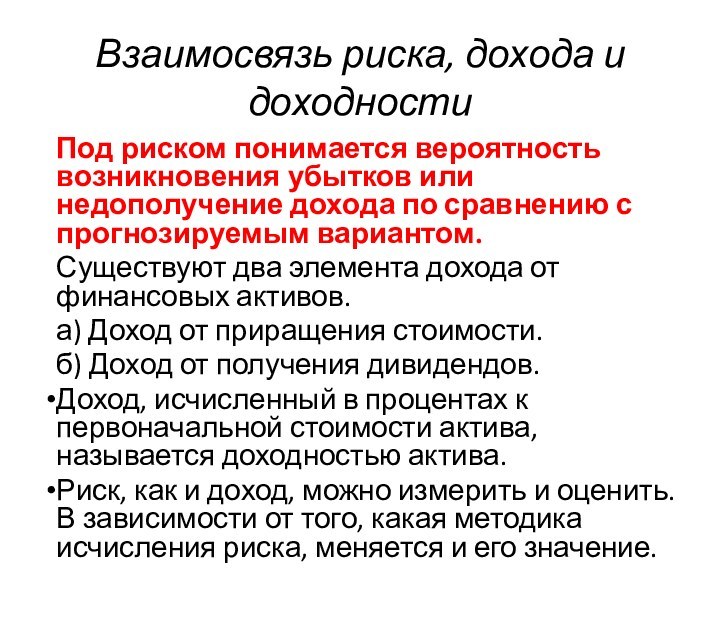

Взаимосвязь риска, дохода и доходности

Под риском понимается вероятность

возникновения убытков или недополучение дохода по сравнению с прогнозируемым

вариантом.

Существуют два элемента дохода от финансовых активов.

а) Доход от приращения стоимости.

б) Доход от получения дивидендов.

Доход, исчисленный в процентах к первоначальной стоимости актива, называется доходностью актива.

Риск, как и доход, можно измерить и оценить. В зависимости от того, какая методика исчисления риска, меняется и его значение.

Слайд 58

МЕТОДИКИ ОЦЕНКИ РИСКА:

а) Анализ чувствительности конъюнктуры.

б)

Анализ вероятности распределения доходности

Сущность первой методики заключается в исчислении

размаха вариации R доходности актива, исходя из пессимистической доходности Dn., наиболее вероятной Db и оптимистической Do.

R=Do-Dn

Сущность второй методики заключается в построении вероятностного распределения значений доходности и расчете стандартного отклонения от средней доходности и k вариации, которые и рассматриваются как степень риска актива. Чем выше k вариации, тем более рисковым является данный вид актива. Делаются прогнозные оценки значений доходности Ki и вероятность их осуществления Pi.

![Ценные бумаги и содержание задачи о портфельном инвестировании Литература по МИД в БИЦ РТАЗубченко, Л. А.Иностранные инвестиции [Электронный ресурс] : учебное](/img/tmb/12/1156720/cc5ab27bd88955ca8e6c3bb4105436b2-720x.jpg)