Слайд 2

Характеристика подхода

Затратный (имущественный) подход в оценке бизнеса рассматривает

стоимость предприятия с точки зрения понесенных издержек. Балансовая стоимость

активов и обязательств предприятия вследствие инфляции, изменений конъюнктуры рынка, используемых методов учета, как правило, не соответствует рыночной стоимости. В результате встает задача проведения корректировки баланса предприятия. Для осуществления этого предварительно проводится оценка обоснованной рыночной стоимости каждого актива баланса в отдельности, затем определяется текущая стоимость обязательств и, наконец, из обоснованной рыночной стоимости суммы активов предприятия вычитается текущая стоимость всех его обязательств. Результат показывает оценочную стоимость собственного капитала предприятия. Базовой формулой в затратном подходе является:

Собственный капитал = Активы — Обязательства

Слайд 3

Недостатки и преимущества затратного подхода

Преимущества затратного подхода:

1. При

оценке новых объектов затратный подход является наиболее надежным.

2. Данный

подход является целесообразным или единственно возможным в следующих случаях:

§ технико-экономический анализ стоимости нового строительства;

§ обоснование необходимости обновления действующего объекта;

§ оценка зданий специального назначения;

§ при оценке объектов в «пассивных» секторах рынка;

§ анализ эффективности использования земли;

§ решение задач страхования объекта;

§ решение задач налогообложения;

§ при согласовании стоимостей объекта недвижимости, полученных другими методами.

Недостатки затратного подхода:

1. Затраты не всегда эквивалентны рыночной стоимости.

2. Попытки достижения более точного результата оценки сопровождаются быстрым ростом затрат труда.

3. Несоответствие затрат на приобретение оцениваемого объекта недвижимости затратам на новое строительство точно такого же объекта, т.к. в процессе оценки из стоимости строительства вычитается накопленный износ.

4. Проблематичность расчета стоимости воспроизводства старых строений.

5. Сложность определения величины накопленного износа старых строений и сооружений.

6. Отдельная оценка земельного участка от строений.

7. Проблематичность оценки земельных участков в России.

Слайд 4

Применение затратного подхода необходимо в следующих случаях:

для определения

стоимости нового строительства;

для оценки объектов, не завершенных строительством;

в инвестиционных

проектах - для проведения технико-экономического анализа затрат на реконструкцию существующего объекта или строительства нового;

для определения наиболее эффективного использования свободного участка земли;

при оценке земельного участка методами соотнесения, извлечения и физического остатка;

для оценки недвижимости в условиях пассивного рынка;

для оценки объектов недвижимости уникального назначения, по которым нет аналогичных продаж;

в оценке объектов специального назначения (интернаты, больницы и т.д.);

при оценке объекта доходным подходом, если требуется определение стоимости реконструкции или различных видов ремонта здания;

при формировании уставного капитала;

для получения «стартовой» цены на аукционах;

в оценке для целей налогообложения;

в оценке для целей страхования;

в целях получения кредита в банке (залоговая стоимость);

в оценке последствий стихийных бедствий и иного вида ущербов;

для проведения согласования результатов оценки, полученных применением наряду с затратным подходом и других подходов, для выведения итогового значения стоимости.

Слайд 5

Этапы использования затратного подхода

Оценка стоимости земельного участка, как

не застроенного, с учетом варианта его наиболее эффективного использования.

Расчет прямых и косвенных затрат для строительства зданий на дату оценки.

Определение величины предпринимательской прибыли, соответствующей требованиям рынка.

Расчет полной восстановительной стоимости зданий как суммы прямых, косвенных затрат и предпринимательской прибыли.

Расчет общего накопленного износа здания, как суммы физического, функционального и внешнего старения.

Расчет остаточной стоимости зданий, как разницы между полной восстановительной стоимостью и расчетной величиной общего накопленного износа.

Расчет стоимости объекта недвижимости, как суммы стоимости земельного участка и остаточной стоимости строений.

Корректировка стоимости объекта недвижимости на

стоимость элементов движимого имущества, прикрепленных к оцениваемым строениям (оборудование, мебель, аппаратура и др.);

стоимость безусловного права собственности, относительно оцениваемого имущественного права, чтобы получить показатель стоимости конкретного имущественного права в недвижимости.

Слайд 6

Основные источники информации

бухгалтерская отчетность предприятия,

данные синтетического и

аналитического учета предприятия,

данные о текущей рыночной (или иной

– в соответствии с базой оценки) стоимости материальных активов предприятия,

данные о текущей рыночной (или иной – в соответствии с базой оценки) стоимости финансовых вложений предприятия,

данные о текущей величине обязательств предприятия,

данные о текущей рыночной (или иной – в соответствии с базой оценки) стоимости (доходности) нематериальных активов предприятия,

прочая информация о рыночной или иной стоимости активов, обязательств, вещных и иных прав и обязанностей предприятия.

Слайд 7

Метод стоимости чистых активов

Применяется в случае, если у

оценщика имеется обоснованная уверенность относительно функционирования предприятия в будущем.

Включает в себя несколько этапов:

1.Определяется обоснованная рыночная стоимость машин и оборудования.

2. Выявляются и оцениваются нематериальные активы.

3. Определяется рыночная стоимость финансовых вложений, как долгосрочных, так и краткосрочных.

Слайд 8

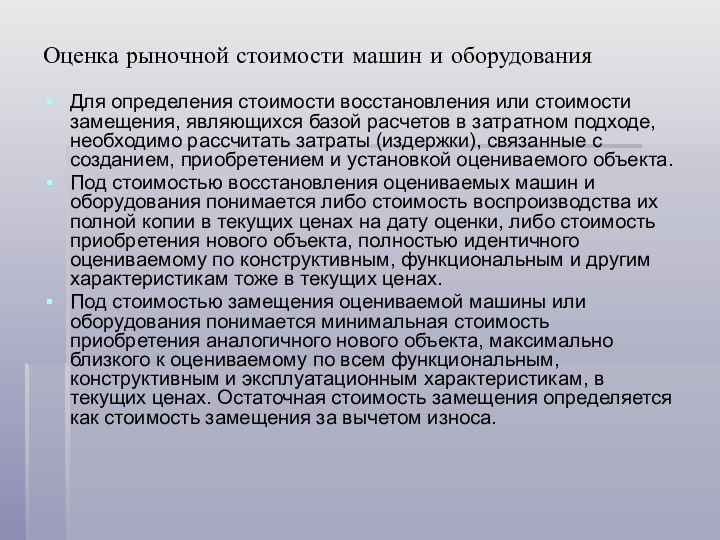

Оценка рыночной стоимости машин и оборудования

Для определения стоимости

восстановления или стоимости замещения, являющихся базой расчетов в затратном

подходе, необходимо рассчитать затраты (издержки), связанные с созданием, приобретением и установкой оцениваемого объекта.

Под стоимостью восстановления оцениваемых машин и оборудования понимается либо стоимость воспроизводства их полной копии в текущих ценах на дату оценки, либо стоимость приобретения нового объекта, полностью идентичного оцениваемому по конструктивным, функциональным и другим характеристикам тоже в текущих ценах.

Под стоимостью замещения оцениваемой машины или оборудования понимается минимальная стоимость приобретения аналогичного нового объекта, максимально близкого к оцениваемому по всем функциональным, конструктивным и эксплуатационным характеристикам, в текущих ценах. Остаточная стоимость замещения определяется как стоимость замещения за вычетом износа.

Слайд 9

Метод расчета по цене однородного объекта. Осуществляется в

следующей последовательности:

1. Подбирается однородный объект, похожий на оцениваемый,

прежде всего по технологии изготовления.

2. Определяется полная себестоимость производства однородного объекта по формуле.

Сп.од = (1 – Ндс)(1 – Нпр – Кр)Цод/(1 – Нпр),

Где Сп.од — полная себестоимость производства однородного объекта;

Ндс — ставка налога на добавленную стоимость;

Нпр — ставка налога на прибыль;

Кр — показатель рентабельности продукции;

Цод — цена однородного объекта.

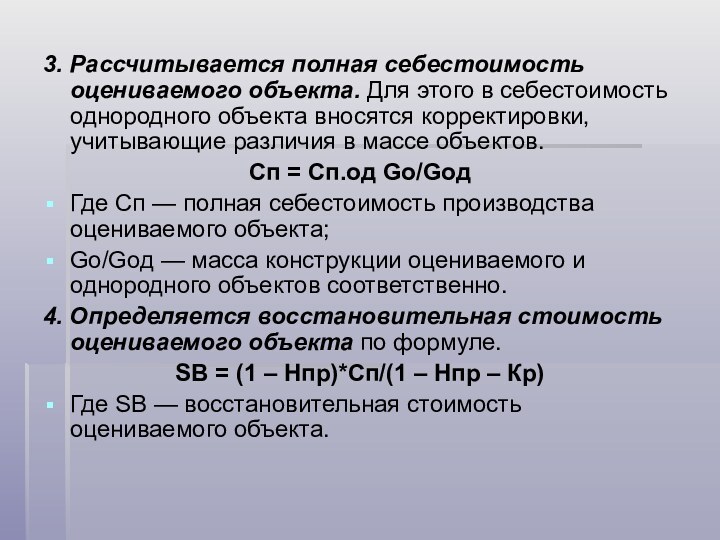

Слайд 10

3. Рассчитывается полная себестоимость оцениваемого объекта. Для этого

в себестоимость однородного объекта вносятся корректировки, учитывающие различия в

массе объектов.

Cп = Cп.од Gо/Gод

Где Cп — полная себестоимость производства оцениваемого объекта;

Gо/Gод — масса конструкции оцениваемого и однородного объектов соответственно.

4. Определяется восстановительная стоимость оцениваемого объекта по формуле.

SB = (1 – Hпр)*Сп/(1 – Нпр – Кр)

Где SB — восстановительная стоимость оцениваемого объекта.

Слайд 11

Метод поэлементного расчета.

1. Составляется перечень комплектующих узлов

и агрегатов оцениваемого объекта. Собирается ценовая информация по комплектующим,

но это становится возможным только при наличии развитого рынка комплектующих изделий.

2. Определяется полная себестоимость объекта по формуле

Где Сп — полная себестоимость оцениваемого объекта;

Цэ — стоимость комплектующего узла или агрегата;

В — собственные затраты изготовителя.

Слайд 12

Метод прямого сравнения продаж.

Этапы:

1. Нахождение объекта — аналога.

2. Внесение корректировок в цену аналога. Корректировки бывают двух

видов:

Коэффициентные, вносимые умножением на коэффициент;

Поправочные, вносимые прибавлением или вычитанием абсолютной поправки.

Таким образом, стоимость машин или единиц оборудования определяется по формуле

V = Vанал*К1*К2...Км±Vдоп

Где Vанал — цена объекта — аналога;

К1К2Км — корректирующие коэффициенты, учитывающие отличия в значениях параметров оцениваемых объекта и аналога;

Vдоп — цена дополнительных устройств, наличием которых отличается сравниваемый объект.

Слайд 13

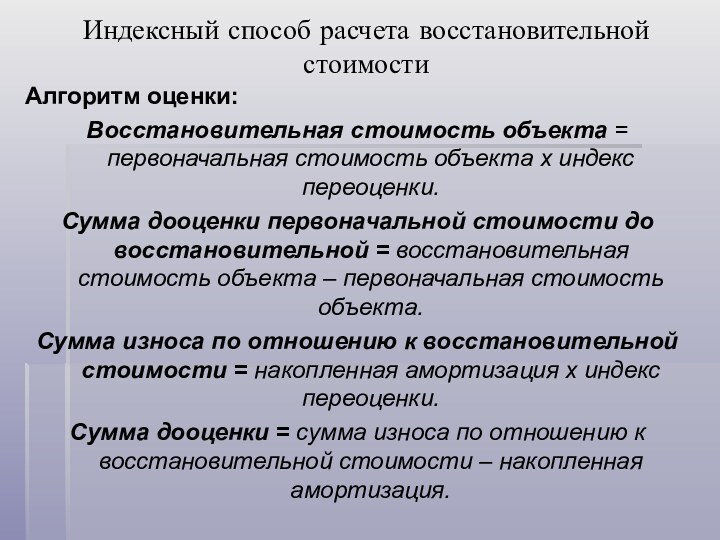

Индексный способ расчета восстановительной стоимости

Алгоритм оценки:

Восстановительная стоимость объекта

= первоначальная стоимость объекта х индекс переоценки.

Сумма дооценки первоначальной

стоимости до восстановительной = восстановительная стоимость объекта – первоначальная стоимость объекта.

Сумма износа по отношению к восстановительной стоимости = накопленная амортизация х индекс переоценки.

Сумма дооценки = сумма износа по отношению к восстановительной стоимости – накопленная амортизация.

Слайд 14

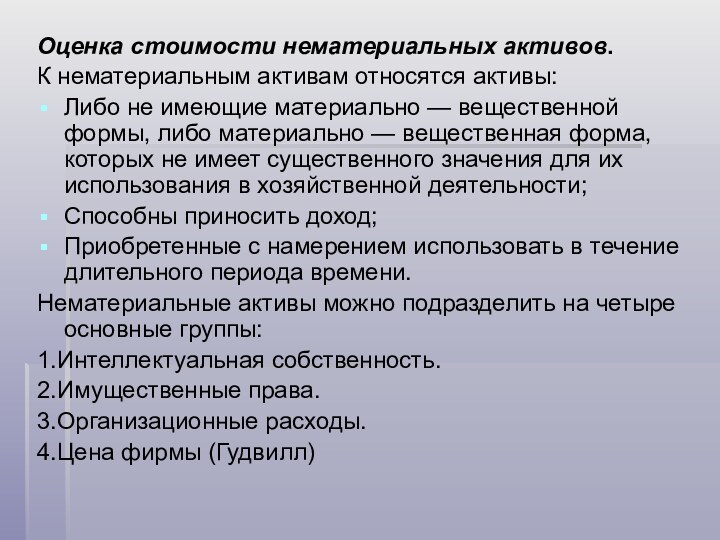

Оценка стоимости нематериальных активов.

К нематериальным активам относятся

активы:

Либо не имеющие материально — вещественной формы, либо материально —

вещественная форма, которых не имеет существенного значения для их использования в хозяйственной деятельности;

Способны приносить доход;

Приобретенные с намерением использовать в течение длительного периода времени.

Нематериальные активы можно подразделить на четыре основные группы:

1.Интеллектуальная собственность.

2.Имущественные права.

3.Организационные расходы.

4.Цена фирмы (Гудвилл)

Слайд 15

1. Интеллектуальная собственность. В этот раздел входят следующие

нематериальные активы:

Объекты промышленной собственности. В состав этих объектов

согласно Парижской конвенции по охране промышленной собственности включаются:

Изобретения и полезные модели, которые рассматриваются как техническое решение задачи.

Промышленные образцы, под которыми понимается соответствующее установленным требованиям художественно — конструкторское решение изделия, определяющее его внешний вид.

Товарные знаки, знаки обслуживания, фирменные наименования, наименования мест происхождения товаров или услуг другого производителя, для отличия товаров, обладающих особыми свойствами.

2. Имущественные права — вторая группа нематериальных активов. Подтверждением таких прав предприятия для сторонних пользователей информации является лицензия.

3. Издержки, представленные в виде организационных расходов, которые могут быть произведены в момент создания предприятия.

4. Под ценой фирмы понимается стоимость её деловой репутации (гудвилла). Гудвилл определяют как величину, на которую стоимость бизнеса превосходит рыночную стоимость его материальных активов и нематериальных активов, которая отражена в бухгалтерской отчетности.

Гудвилл возникает, когда предприятие получает стабильные, высокие прибыли, его доходы на активы выше среднего, в результате чего стоимость бизнеса превосходит стоимость его чистых активов. Гудвилл как экономическая величина принимается на баланс только в момент смены владельца предприятия (купли-продажи предприятия).

Слайд 16

Оценка рыночной стоимости финансовых вложений.

К финансовым вложениям

относятся инвестиции предприятия в ценные бумаги и в уставные

капиталы других организаций, а также предоставленные другим организациям займы на территории Российской Федерации и за её пределами. Оценка финансовых вложений осуществляется, исходя из рыночной стоимости на дату оценки, и является предметом пристального внимания оценщика.

Оценка производственных запасов. Запасы оцениваются по текущим ценам с учетом затрат на транспортировку и складирование. Устаревшие запасы списываются.

Оценка расходов будущих периодов. Расходы оцениваются по номинальной стоимости и учитываются в расчете по оценке, если ещё существует связанная с ним выгода. Если же выгода отсутствует, то величина расходов будущих периодов не принимается во внимание

Слайд 17

Оценка дебиторской задолженности.

Выявляется просроченная задолженность с последующим

разделением её на:

Безнадежную (она не войдет в баланс);

Ту, которую предприятие еще надеется получить (она войдет в баланс). Несписанная дебиторская задолженность оценивается путем дисконтированием будущих основных сумм и выплат процентов к их текущей стоимости.

Оценка денежных средств. Эта статья не подлежит переоценке.

Слайд 18

Метод ликвидационной стоимости

Ликвидационная стоимость представляет собой стоимость, которую

собственник предприятия может получить при ликвидации предприятия и раздельной

продаже его активов.

Работы по оценке включают в себя несколько этапов:

1. Берется последний балансовый отчет.

2. Разрабатывается календарный график ликвидации активов, так как продажа различных видов активов предприятия требует различных временных периодов.

3. Определяется валовая выручка от ликвидации активов.

Слайд 19

4. Оценочная стоимость активов уменьшается на величину прямых

затрат. К прямым затратам, связанным с ликвидацией предприятия, относятся

комиссионные оценочным и юридическим фирмам, налоги и сборы, которые платятся при продаже. С учетом календарного графика ликвидации на дату оценки по ставке дисконта, учитывающей связанный с этой продажей риск.

5. Ликвидационная стоимость активов уменьшается на расходы, связанные с владением активами до их продажи, включая затраты на сохранение запасов готовой продукции и незавершенного производства, сохранения оборудования, машин, механизмов, объектов недвижимости, а также управленческие расходы по поддержанию работы предприятия вплоть до его ликвидации.

6. Прибавляется (или вычитается) операционная прибыль (убытки) ликвидационного периода.

7. Вычитаются преимущественные права на выходные пособия и выплаты работникам предприятия, требования кредиторов по обязательствам, обеспеченным залогом имущества ликвидируемого предприятия, задолженность по обязательным платежам в бюджет и во внебюджетные фонды, расчеты с другими кредиторами.

Слайд 20

Метод ликвидационной стоимости основан на определении разности между

стоимостью имущества, которую собственник предприятия может получить при ликвидации

предприятия и раздельной продаже его активов на рынке, и издержками на ликвидацию.

Ликвидационная стоимость – это стоимость объекта оценки в случае, если объект оценки должен быть отчуждён в срок меньше обычного срока экспозиции аналогичных объектов. Или же ликвидационная стоимость – это стоимость, которую собственник предприятия может получить при ликвидации предприятия и раздельной продаже его активов.

При определении ликвидационной стоимости различают три вида ликвидации:

1) упорядоченную;

2) принудительную;

3) ликвидацию с прекращением существования активов предприятия.

Слайд 21

Упорядоченная ликвидация – это распродажа активов в течение

разумного периода, чтобы можно было получить максимальные суммы от

продажи активов. Для наименее ликвидной недвижимости предприятия этот период составляет около двух лет. Он включает время подготовки активов к продаже, время доведения информации о продаже до потенциальных покупателей, время на обдумывание решения о покупке и аккумулирование финансовых средств для покупки, саму покупку, перевозку и т. п.

Принудительная ликвидация означает, что активы распродаются настолько быстро, насколько это возможно, часто одновременно и на одном аукционе.

Ликвидация с прекращением существования активов предприятия рассчитывается в случае, когда активы предприятия не распродаются, а списываются и уничтожаются, а на данном месте строится новое предприятие, дающее значительный экономический либо социальный эффект. Стоимость предприятия в этом случае является отрицательной величиной, так как требуются определённые затраты на ликвидацию активов