- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Приемы торговли

Содержание

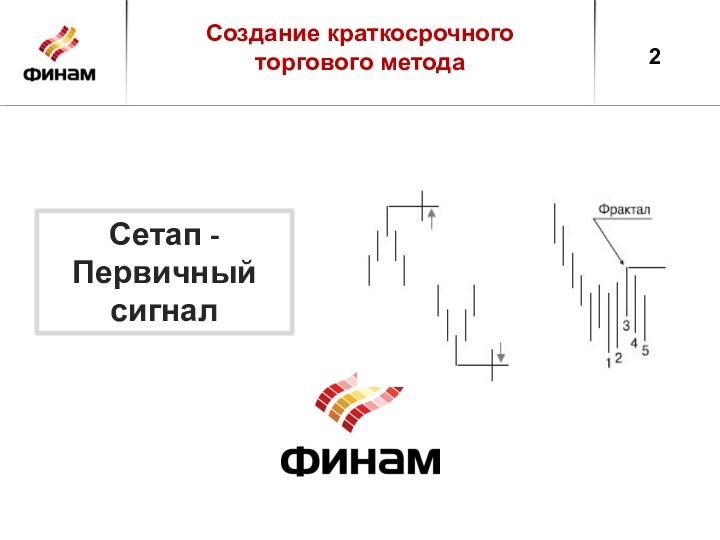

- 2. Создание краткосрочного торгового методаСетап -Первичный сигнал

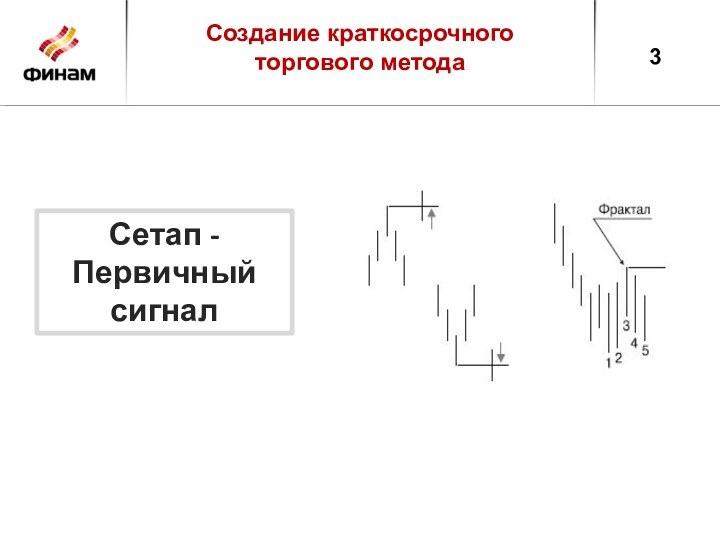

- 3. Создание краткосрочного торгового методаСетап -Первичный сигнал

- 4. Создание краткосрочного торгового методаФильтрСетап -Первичный сигнал

- 5. Создание краткосрочного торгового методаФильтрПервичный стопСетап -Первичный сигнал

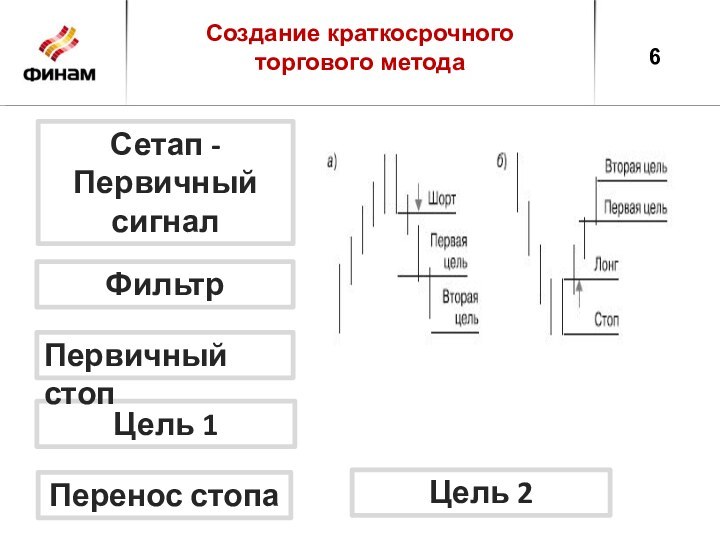

- 6. Создание краткосрочного торгового методаЦель 1ФильтрПервичный стопСетап -Первичный сигналПеренос стопаЦель 2

- 7. 1. Определяем сетап для открытия позиции.2. Расставляем

- 8. Рыночная структура вершины Trade: После того как

- 9. Рыночная структура вершиныВозможность открытия короткой позиции представилось

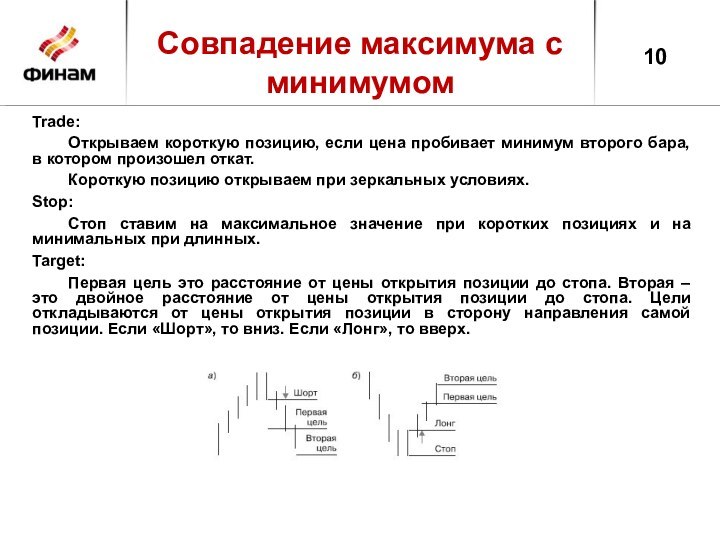

- 10. Совпадение максимума с минимумомTrade: Открываем короткую позицию,

- 11. Совпадение максимума с минимумом Приведенный пример иллюстрирует модель

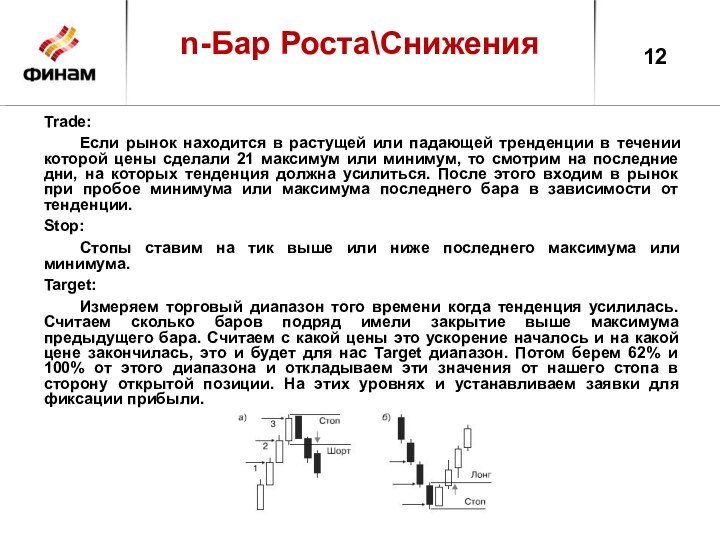

- 12. n-Бар Роста\СниженияTrade: Если рынок находится в растущей

- 13. n-Бар Роста\Снижения В приведенном выше примере иллюстрируется

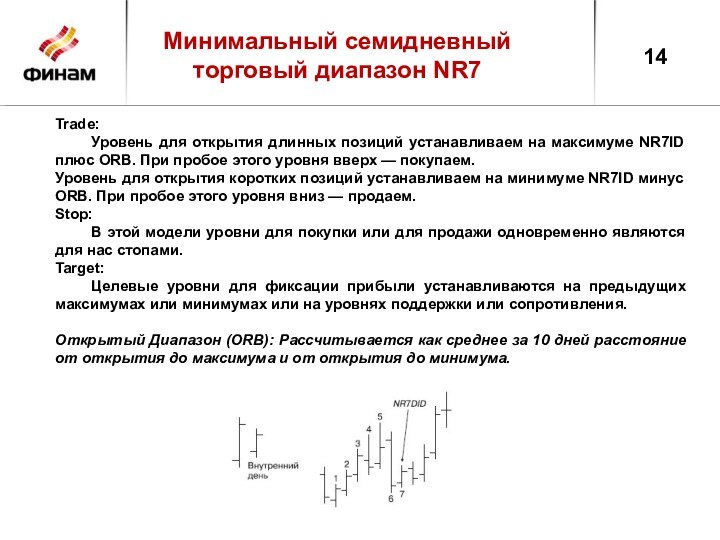

- 14. Минимальный семидневный торговый диапазон NR7Trade: Уровень для открытия

- 15. Минимальный семидневный торговый диапазон NR7На графике показан

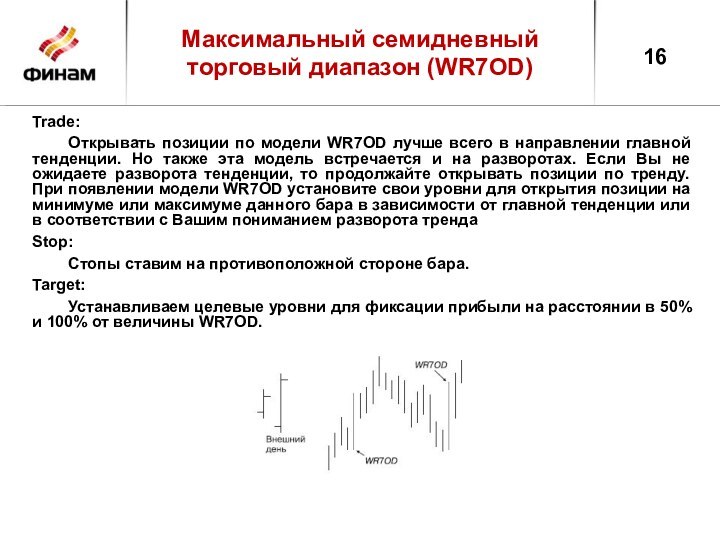

- 16. Максимальный семидневный торговый диапазон (WR7OD) Trade: Открывать

- 17. Максимальный семидневный торговый диапазон (WR7OD) Появилась свеча, которая

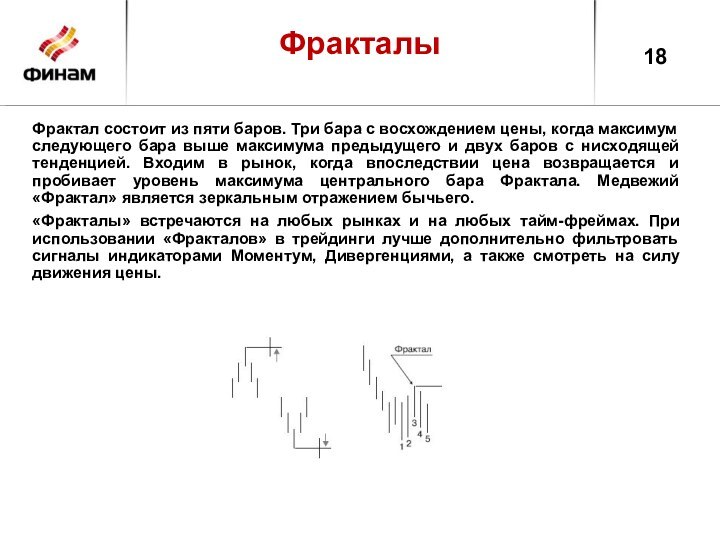

- 18. Фракталы Фрактал состоит из пяти баров. Три

- 19. Фракталы С утра рынок падал и были сигналы

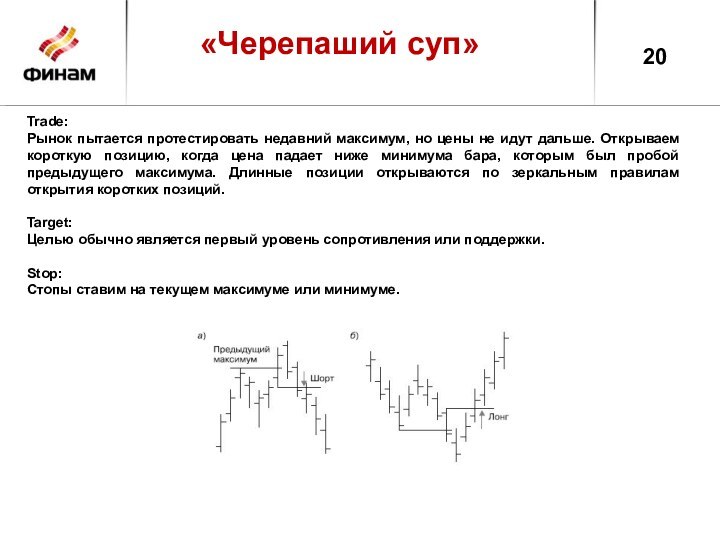

- 20. «Черепаший суп»Trade:Рынок пытается протестировать недавний максимум, но

- 21. «Черепаший суп»4 февраля 2011 года в обед

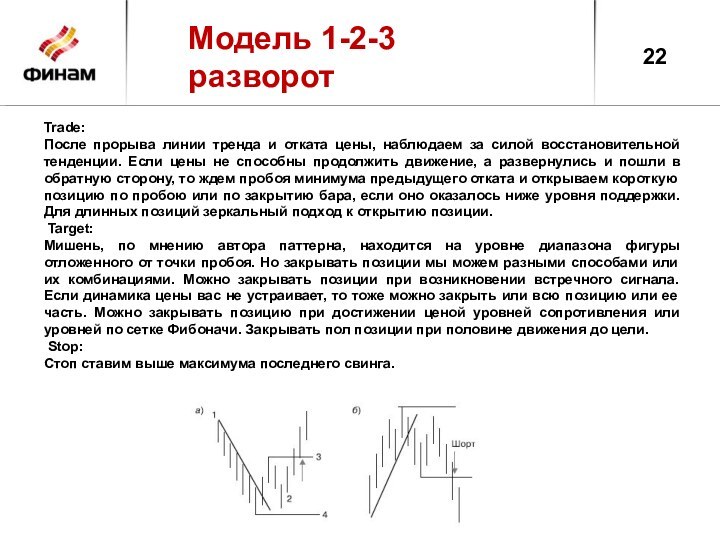

- 22. Модель 1-2-3 разворотTrade: После прорыва линии тренда

- 23. Модель 1-2-3 разворотВосьмого февраля 2011 г. на

- 24. Модель «Всплеск и планка»Trade: Отрывать позиции при

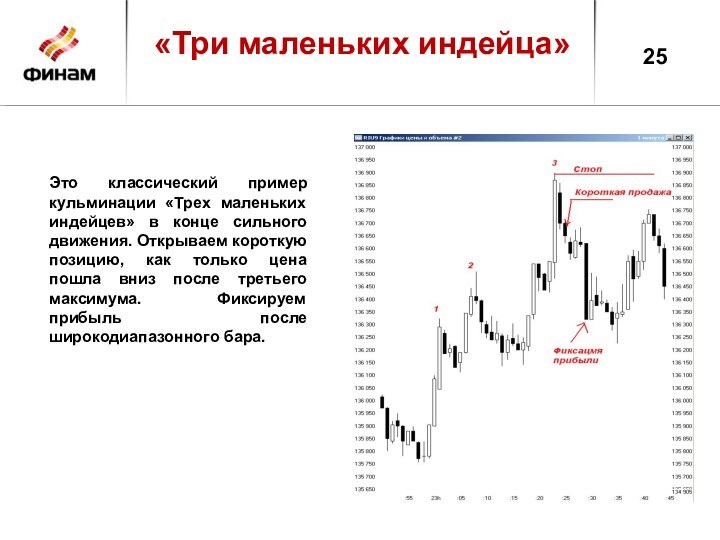

- 25. «Три маленьких индейца»Это классический пример кульминации «Трех

- 26. «Три маленьких индейца»Trade: После образования модели ждем

- 27. Предупреждение НЕ ВХОДИТЬ В ДВИЖЕНИЕ КОТОРОЕ УЖЕ НАЧАЛОСЬ,

- 28. Скачать презентацию

- 29. Похожие презентации

Создание краткосрочного торгового методаСетап -Первичный сигнал

Слайд 6

Создание краткосрочного торгового метода

Цель 1

Фильтр

Первичный стоп

Сетап -Первичный сигнал

Перенос

стопа

Слайд 7

1. Определяем сетап для открытия позиции.

2. Расставляем сигнальный

уровень для открытия позиции.

3. Открываем позицию.

4. Выставляем Стоп-лосс.

5. Выставляем

Тейк-профит.

Алгоритм торговли

Слайд 8

Рыночная структура вершины

Trade:

После того как образовалась

модель открываем короткие позиции когда цена закрытия третьего бара

ниже закрытия бара последнего в растущем ценовом движении.Stop:

Стоп устанавливается на вершине, то есть на максимальной цене.

Target:

Есть два способа закрытия короткой позиции при использовании этой фигуры. Один заключается в удержании позиции до тех пор, пока не образуется зеркальной фигуры вблизи ключевых уровней поддержки. Второй способ заключается в том, чтобы использовать трейлинг-стоп, перемещая его на максимум предыдущего бара до момента его срабатывания.

Слайд 9

Рыночная структура вершины

Возможность открытия короткой позиции представилось 9

июля 2009 г. по фьючерсу на индекс РТС. Цены

росли и встретили сопротивление на уровне 50 периодной скользящей средней. Здесь и была сформирована графическая модель. После того как цена закрытия свечи оказалась ниже закрытия предпоследней свечи роста мы вошли в рынок.1. Открыть короткую позицию по цене закрытия 110 420 пунктов.

2. Установить «Стоп» на максимуме 110 865.

3. Закрываем позицию при образовании зеркальной модели.

Слайд 10

Совпадение максимума с минимумом

Trade:

Открываем короткую позицию, если

цена пробивает минимум второго бара, в котором произошел откат.

Короткую

позицию открываем при зеркальных условиях.Stop:

Стоп ставим на максимальное значение при коротких позициях и на минимальных при длинных.

Target:

Первая цель это расстояние от цены открытия позиции до стопа. Вторая – это двойное расстояние от цены открытия позиции до стопа. Цели откладываются от цены открытия позиции в сторону направления самой позиции. Если «Шорт», то вниз. Если «Лонг», то вверх.

Слайд 11

Совпадение максимума с минимумом

Приведенный пример иллюстрирует модель «Совпадающие

вершины» на минутном графике цены фьючерса на индекс РТС.

Через полторы минуты произошел пробой этой минимума фигуры и соответственно удачная возможность для открытия коротких позиций.Отрыть короткую позицию при пробое минимума бара по цене 108 800.

Первую цель установить на уровне 108 620, вторую на уровне 108 390.

Установить стоп на 109 055.

Слайд 12

n-Бар Роста\Снижения

Trade:

Если рынок находится в растущей или

падающей тренденции в течении которой цены сделали 21 максимум

или минимум, то смотрим на последние дни, на которых тенденция должна усилиться. После этого входим в рынок при пробое минимума или максимума последнего бара в зависимости от тенденции.Stop:

Стопы ставим на тик выше или ниже последнего максимума или минимума.

Target:

Измеряем торговый диапазон того времени когда тенденция усилилась. Считаем сколько баров подряд имели закрытие выше максимума предыдущего бара. Считаем с какой цены это ускорение началось и на какой цене закончилась, это и будет для нас Target диапазон. Потом берем 62% и 100% от этого диапазона и откладываем эти значения от нашего стопа в сторону открытой позиции. На этих уровнях и устанавливаем заявки для фиксации прибыли.

Слайд 13

n-Бар Роста\Снижения

В приведенном выше примере иллюстрируется N-бар

Ралли.

1. Продажа в «короткую» ниже минимума последнего растущего

бара по 113 660. 2. Стоп ставим выше максимума последнего бара на 113 800.

3. Целевую точку взятия прибыли устанавливаем в диапазоне от 62% до 100% от диапазона ускорения.

Слайд 14

Минимальный семидневный

торговый диапазон NR7

Trade:

Уровень для открытия длинных

позиций устанавливаем на максимуме NR7ID плюс ORB. При пробое

этого уровня вверх — покупаем.Уровень для открытия коротких позиций устанавливаем на минимуме NR7ID минус ORB. При пробое этого уровня вниз — продаем.

Stop:

В этой модели уровни для покупки или для продажи одновременно являются для нас стопами.

Target:

Целевые уровни для фиксации прибыли устанавливаются на предыдущих максимумах или минимумах или на уровнях поддержки или сопротивления.

Открытый Диапазон (ORB): Рассчитывается как среднее за 10 дней расстояние от открытия до максимума и от открытия до минимума.

Слайд 15

Минимальный семидневный

торговый диапазон NR7

На графике показан другой

способ использования модели NR7ID. Здесь эта модель применяется с

уровнями максимума и минимума предыдущего бара. Мы видим как после образования на графике цены модели NR7ID мы открываем позицию при пробое максимума или минимума предыдущего бара. Отличие данного способа торговли моделью NR7ID заключается в том, чтобы использовать максимум и минимум предыдущего бара. Стопы ставятся на другом конце модели NR7ID. Как правило, у этих сделок очень короткий срок удержания позиции и они должни быть закрыты в течение 1-3 последующих баров (дней, если торгуем на дневных графиках).

Слайд 16

Максимальный семидневный торговый диапазон (WR7OD)

Trade:

Открывать позиции

по модели WR7OD лучше всего в направлении главной тенденции.

Но также эта модель встречается и на разворотах. Если Вы не ожидаете разворота тенденции, то продолжайте открывать позиции по тренду. При появлении модели WR7OD установите свои уровни для открытия позиции на минимуме или максимуме данного бара в зависимости от главной тенденции или в соответствии с Вашим пониманием разворота трендаStop:

Стопы ставим на противоположной стороне бара.

Target:

Устанавливаем целевые уровни для фиксации прибыли на расстоянии в 50% и 100% от величины WR7OD.

Слайд 17

Максимальный семидневный торговый диапазон (WR7OD)

Появилась свеча, которая поглотила

предыдущий бар и по величине своего торгового диапазона превалировала

в последних семи свечках. Модель WR7ОD торгуем в направлении тенденции.1. Открываем длинную позицию при пробое максимума WR7ОD.

2. Ставим стоп на минимуме WR7ОD.

3. Целевые уровни для фиксации прибыли устанавливаем на 50% и 100% от WR7ОD диапазона в сторону нашей позиции.

Слайд 18

Фракталы

Фрактал состоит из пяти баров. Три бара

с восхождением цены, когда максимум следующего бара выше максимума

предыдущего и двух баров с нисходящей тенденцией. Входим в рынок, когда впоследствии цена возвращается и пробивает уровень максимума центрального бара Фрактала. Медвежий «Фрактал» является зеркальным отражением бычьего.«Фракталы» встречаются на любых рынках и на любых тайм-фреймах. При использовании «Фракталов» в трейдинги лучше дополнительно фильтровать сигналы индикаторами Моментум, Дивергенциями, а также смотреть на силу движения цены.

Слайд 19

Фракталы

С утра рынок падал и были сигналы на

открытие коротких позиции. Но наследующий день падение сменилось ростом

и пошли обратные сигналы на открытие длинных позиций.1. Фрактал, образовавшийся в предыдущий день, был пробит в первый час торгов и закрытие часа было ниже. Ставим сигнальный уровень на минимуме первого часа торгов и открываем короткую позицию при пробитии этого уровня. Тоже самое делаем и на шестой час торгов. На открытие следующего дня видим подъем цены с закрытием часа выше предыдущего фрактала. Ставим сигнальный уровень на максимуме первого часа торгов и при его пробитии открываем длинную позицию. Тоже самое делаем и в девять вечера.

2. Стоп ставим на обратном фрактале.

3. Закрываем позиции с прибылью при достижения предыдущего минимума или максимума.

Слайд 20

«Черепаший суп»

Trade:

Рынок пытается протестировать недавний максимум, но цены

не идут дальше. Открываем короткую позицию, когда цена падает

ниже минимума бара, которым был пробой предыдущего максимума. Длинные позиции открываются по зеркальным правилам открытия коротких позиций.Target:

Целью обычно является первый уровень сопротивления или поддержки.

Stop:

Стопы ставим на текущем максимуме или минимуме.

Слайд 21

«Черепаший суп»

4 февраля 2011 года в обед сформировалась

фигура на минутных графиках фьючерса на индекс РТС. Было

двойное дно, второе ниже первого. Отметили максимум бара, в котором было пробитие предыдущего минимума, и выставили стоп заявку на покупку на этом уровне. Через пару минут мы уже были в рынке.Покупка по 190 780 пунктов.

Стоп на 190 630.

Свой целевой уровень определили на уровне предыдущего сопротивления в 191 550 пунктов.

При похождении ценой половины расстояния до цели мы зафиксировали половину прибыли, прикрыв пол позиции по 191 200 пунктов. И переместили свой стоп на уровень безубыточности.

Через 20 минут мы закрыли оставшеюся позицию по нашей цели получив 770 пунктов прибыли.

Слайд 22

Модель 1-2-3 разворот

Trade:

После прорыва линии тренда и

отката цены, наблюдаем за силой восстановительной тенденции. Если цены

не способны продолжить движение, а развернулись и пошли в обратную сторону, то ждем пробоя минимума предыдущего отката и открываем короткую позицию по пробою или по закрытию бара, если оно оказалось ниже уровня поддержки. Для длинных позиций зеркальный подход к открытию позиции.Target:

Мишень, по мнению автора паттерна, находится на уровне диапазона фигуры отложенного от точки пробоя. Но закрывать позиции мы можем разными способами или их комбинациями. Можно закрывать позиции при возникновении встречного сигнала. Если динамика цены вас не устраивает, то тоже можно закрыть или всю позицию или ее часть. Можно закрывать позицию при достижении ценой уровней сопротивления или уровней по сетке Фибоначи. Закрывать пол позиции при половине движения до цели.

Stop:

Стоп ставим выше максимума последнего свинга.

Слайд 23

Модель 1-2-3 разворот

Восьмого февраля 2011 г. на минутном

графике фьючерса на индекс РТС образовалась фигура 1-2-3.

Покупка

– 189 525Стоп – 189 160

Цель (откладываем цель на величину фигуры отложенной от точки пробоя) - 190 100.

Рынок очень быстро достиг нашего таргета и мы зафиксировали прибыль в 575 пунктов.

Слайд 24

Модель «Всплеск и планка»

Trade:

Отрывать позиции при прорыве

из коридора цен (Планка). Короткие, после роста, при пробое

поддержки. Длинные, после падение рынка, при пробое сопротивления.Stop:

Стоп ставим на другой стороне консолидации. Для «длинных» позиций под уровнем поддержки. Для «коротких» позиций поставьте стоп выше сопротивления.

Target:

В основном целевые уровни выставляются на ширину консолидации, отложенную от уровня пробоя. Если в прошлой тенденции наблюдается «разрыв» то стоит дождаться его закрытия, прежде чем фиксировать прибыль. В редких случаях можно подождать, когда рынок полностью компенсирует последнюю тенденцию.

Слайд 25

«Три маленьких индейца»

Это классический пример кульминации «Трех маленьких

индейцев» в конце сильного движения. Открываем короткую позицию, как

только цена пошла вниз после третьего максимума. Фиксируем прибыль после широкодиапазонного бара.

Слайд 26

«Три маленьких индейца»

Trade:

После образования модели ждем небольшого

отката и открываем позицию.

Stop:

Стоп ставим на последнем максимуме.

Для длинных позиций на минимуме.Target:

При даже небольшом движении в нашу сторону перетаскиваем стоп в точку безубыточности. Закрываем позицию после образования широкодиапазонного дня или на проторговке, когда ясно, что движение в нашу сторону не пойдет.

Слайд 27

Предупреждение

НЕ ВХОДИТЬ В ДВИЖЕНИЕ КОТОРОЕ УЖЕ НАЧАЛОСЬ, ТО

ЕСТЬ НЕ ВХОДИТЬ В ИМПУЛЬС.

НЕ ВИДИТЕ ТРЕНДА, И РЫНОК

НЕ НА ЭКСТРЕМУМАХ А В СЕРЕДИНЕ-НЕ ЛЕЗЬТЕ,ВЫНЕСЕТ!ГОВОРИТЕ САМИ СЕБЕ ЧТО ВЫ ЖДЕТЕ ОТ ЭТОЙ СДЕЛКИ, ЕСЛИ ИДЕТ НЕ ТАК КРОЙТЕСЬ.

НЕ СПОРЬТЕ С РЫНКОМ.

ВХОДИТЬ В РЫНОК ТОЛЬКО ПО СЕТАПУ. НЕТ МОДЕЛИ В РЫНОК НЕ ЛЕЗЕМ.