Слайд 2

Под банковским риском понимается присущая банковской деятельности возможность

(вероятность) понесения кредитной организацией потерь и (или) ухудшения ликвидности

вследствие наступления неблагоприятных событий, связанных с:

внутренними факторами (сложность организационной структуры, уровень квалификации служащих, организационные изменения, текучесть кадров и т.д.) и (или)

внешними факторами (изменение экономических условий деятельности кредитной организации, применяемые технологии и т.д.).

Слайд 3

Под управлением банковскими рисками понимается:

1) выявление, измерение и

определение приемлемого уровня банковских рисков, присущих банковской деятельности типичных

возможностей понесения кредитной организацией потерь и (или) ухудшения ликвидности вследствие наступления связанных с внутренними и (или) внешними факторами деятельности кредитной организации неблагоприятных событий;

2) постоянное наблюдение за банковскими рисками;

3) принятие мер по поддержанию на не угрожающем финансовой устойчивости кредитной организации и интересам ее кредиторов и вкладчиков уровне банковских рисков.

Слайд 4

Типичные банковские риски:

1) Кредитный риск

2) Страновой риск

3) Рыночный риск (фондовый риск, валютный и процентный риски).

4)

Риск ликвидности

5) Операционный риск

6) Правовой риск

7) Риск потери деловой репутации кредитной организации (репутационный риск)

8) Стратегический риск

Слайд 5

Процедуры пруденциального надзора:

а) периодическая (обязательная) процедура пруденциального надзора,

осуществляемая на основе периодически представляемой отчетности поднадзорным субъектом.

б)

плановая процедура надзора, осуществляемая в отсутствие признаков правонарушений по инициативе надзирающего органа;

в) специальная процедура надзора, осуществляемая при наличии признаков правонарушения по инициативе надзирающего органа.

Слайд 6

Меры воздействия к кредитным организациям (применяются ЦБ РФ):

Предупредительные

меры воздействия – на ранних стадиях возникновения недостатков, непосредственно

не угрожающих интересам кредиторов и вкладчиков.

Принудительные меры воздействия применяются, когда применение одних только предупредительных мер воздействия не приносит или не может обеспечить надлежащую корректировку деятельности кредитной организации.

Слайд 7

Основаниями для применения принудительных мер воздействия являются:

нарушения (невыполнение)

кредитной организацией требований федеральных законов, регулирующих банковскую деятельность нормативных

актов и предписаний Банка России;

непредставление информации, представление неполной или недостоверной информации;

если совершаемые кредитной организацией операции создали реальную угрозу интересам клиентов и/или кредиторов (вкладчиков).

Слайд 8

Виды принудительных мер воздействия:

штраф;

требование об осуществлении кредитной организацией

мероприятий по ее финансовому оздоровлению;

требование о приведении в соответствие

величины собственных средств (капитала) и размера уставного капитала кредитной организации;

требование о реорганизации кредитной организации, в том числе включая требование о предоставлении и выполнении плана мероприятий по реорганизации;

ограничение проведения кредитными организациями отдельных операций на срок до шести месяцев;

запрет на осуществление кредитными организациями банковских операций, предусмотренных выданной лицензией, на срок до одного года;

запрет на открытие филиалов на срок до одного года;

требование о замене руководителей кредитной организации (единоличного исполнительного органа и коллегиального исполнительного органа);

назначение временной администрации по управлению кредитной организацией;

отзыв лицензии на осуществление банковских операций.

Слайд 9

В целях обеспечения финансовой надежности кредитная организация обязаны:

1) создавать резервы (фонды):

депонируемые в Банке России.

в самих

кредитных организациях.

2) осуществлять классификацию активов, выделяя сомнительные и безнадежные долги, и создавать резервы (фонды) на покрытие возможных убытков в порядке, устанавливаемом Банком России.

3) соблюдать обязательные нормативы;

4) организовывать внутренний контроль;

5) обеспечить сохранность имущества и документов кредитной организации;

6) принимать меры, направленные на обеспечение сохранности банковской тайны;

7) в установленном законом порядке накладывать арест и обращать взыскание на денежные средства и иные ценности, находящиеся в кредитной организации.

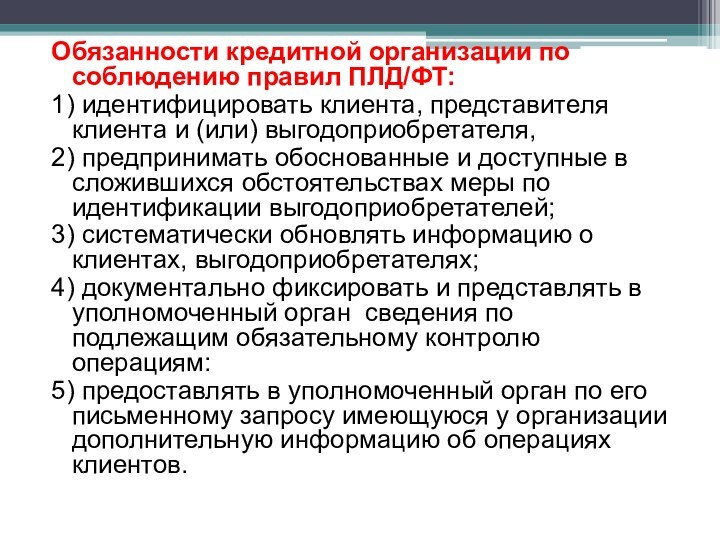

Слайд 10

Деятельность кредитных организаций по противодействию легализации (отмыванию) доходов,

полученных преступным путем, и финансированию терроризма.

Федеральный закон от

07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Федеральная служба по финансовому мониторингу (Росфинмониторинг) (постановление Правительства РФ от 23.06.2004 № 307 «Об утверждении Положения о Федеральной службе по финансовому мониторингу»).

Слайд 11

К мерам, направленным на противодействие легализации (отмыванию) доходов,

полученных преступным путем, и финансированию терроризма, относятся, в частности:

организация

и осуществление внутреннего контроля;

обязательный контроль;

запрет на информирование клиентов и иных лиц о принимаемых мерах противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, за исключением информирования клиентов о приостановлении операции, об отказе в выполнении распоряжения клиента о совершении операций, об отказе от заключения договора банковского счета (вклада), о необходимости предоставления документов по основаниям, предусмотренным настоящим Федеральным законом;

определение перечня подконтрольных сделок и субъектов, обязанных информировать об их совершении.