- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему ИНВЕСТИЦИОННАЯ ОЦЕНКА ФИРМ, ОКАЗЫВАЮЩИХ ФИНАНСОВЫЕ УСЛУГИ

Содержание

- 2. В наше время люди всему знают цену,

- 3. Подходы к инвестированиюТеория «… еще большего болвана»:

- 4. Категории фирм, оказывающих финансовые услугиБанки делают деньги

- 5. Уникальность фирм, оказывающих финансовые услугиДолг: сырье или

- 6. Общие рамки для оценкиСобственный капиталСобственный капитал следует

- 7. I. Оценка на основе дисконтированных денежных потоков:Модели

- 8. I. Оценка на основе дисконтированных денежных потоков

- 9. Модели дисконтирования дивидендовПоскольку единственными денежными потоками, получаемыми

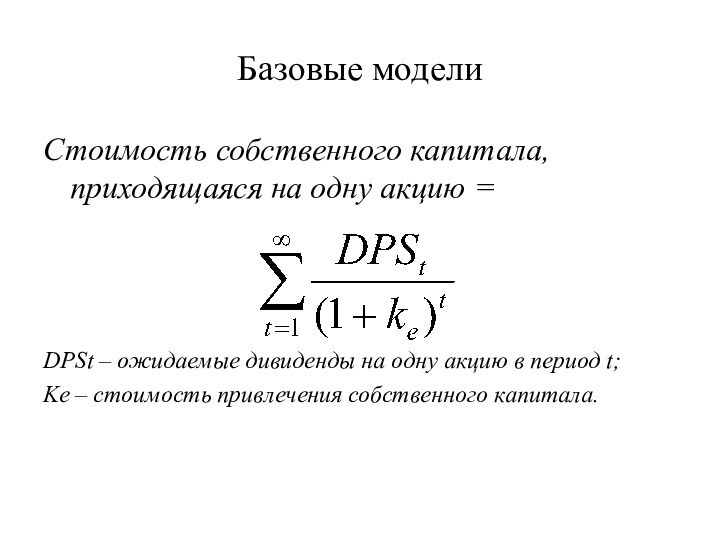

- 10. Базовые моделиСтоимость собственного капитала, приходящаяся на одну

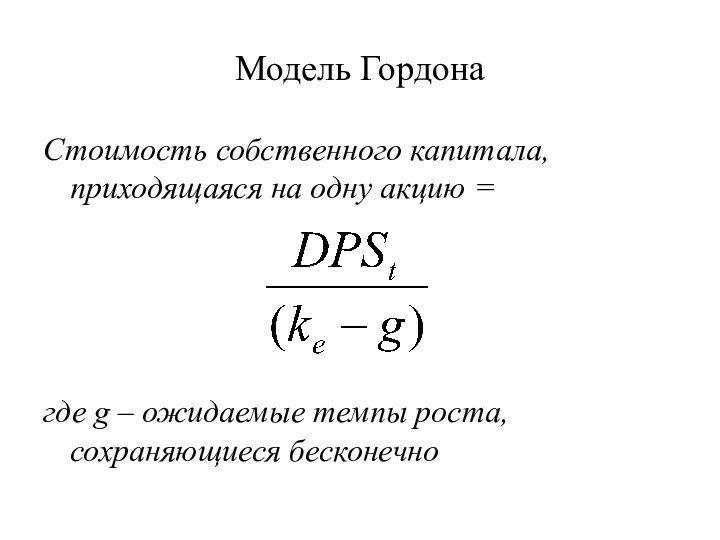

- 11. Модель ГордонаСтоимость собственного капитала, приходящаяся на одну

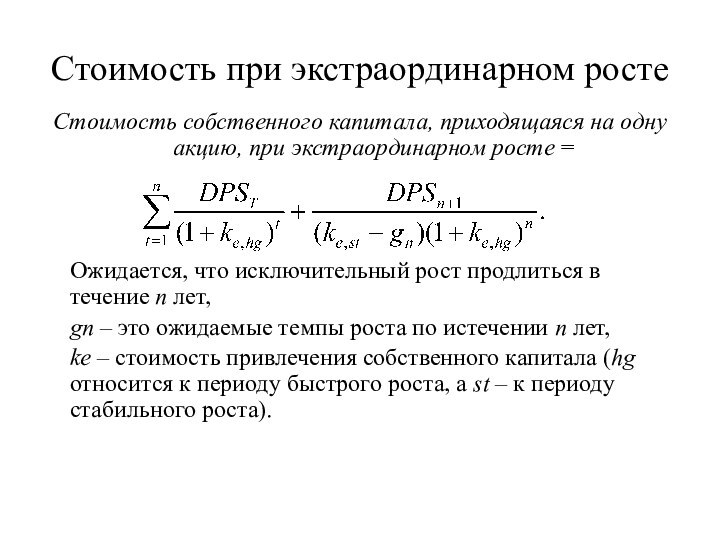

- 12. Стоимость при экстраординарном ростеСтоимость собственного капитала, приходящаяся

- 13. Входные переменные, используемые в моделиСтоимость привлечения собственного капитала Коэффициенты выплат Ожидаемый рост

- 14. Стоимость привлечения капиталаСтоимость привлечения собственного капитала –

- 15. Модель CAPMОжидаемый доход на актив линейно зависит

- 16. Коэффициент выплатОжидаемый дивиденд на одну акцию в

- 17. Ожидаемый рост Исторический рост прибыли. Если фирмы

- 18. Ожидаемый рост при изменении ROEЕсли ожидается, что

- 19. Стабильный ростСтабильный рост. Стабильный рост определяется как

- 20. Стабильный ростВ период стабильного роста меняются не

- 21. Оценка фирмы, оказывающей финансовые услуги и не

- 22. Модели денежных потоков на собственный капитал Определение

- 23. Капитализация расходов на обучение и совершенствование персоналаЭта

- 24. Факторы, определяющие размер прироста человеческого капитала в

- 25. Инвестиции в обязательный капитал Часть чистой прибыли,

- 26. Модели избыточного доходаВ этой модели стоимость фирмы

- 27. Входные данные для модели избыточного дохода1) размер

- 28. II. Оценка, основанная на активахПри проведении оценки,

- 29. Пример:Рассмотрим банк с портфелем ссуд в размере

- 30. III. Сравнительная оценкаВыбор мультипликаторовМультипликаторами, которые подходят для

- 31. Мультипликатор «цена / прибыль»Стоимость собственного капитала =

- 32. Мультипликатор «цена / балансовая стоимость»Стоимость собственного капитала

- 33. Проблемы оценки фирм, оказывающих финансовые услугиРезервы для

- 34. Скачать презентацию

- 35. Похожие презентации

В наше время люди всему знают цену, но понятия не имеют о подлинной ценности.Оскар Уайльд«Портрет Дориана Грея», 1890 г.

Слайд 3

Подходы к инвестированию

Теория «… еще большего болвана»: Стоимость

актива не имеет никакого значения, если находится «еще больший

болван», готовый приобрести данный актив.Постулат: «никакой инвестор не платит за актив больше того, что он стоит»: Финансовые активы приобретаются в ожидании денежных потоков. Следовательно, восприятие стоимости должно основываться на реальном положении дел, а это предполагает, что цена, уплачиваемая за любой актив, должна отражать будущие денежные потоки, которые он может принести.

Цену актива нельзя оправдать лишь на том основании, что в будущем появятся инвесторы, готовые приобрести его по более высокой цене.

Слайд 4

Категории фирм,

оказывающих финансовые услуги

Банки делают деньги на разнице

между процентом по привлекаемым и размещаемым кредитам. Кроме того,

банком делаются деньги за счет других услуг, которые он предлагает своим вкладчикам и заемщикам.Страховые компании обеспечивают свой доход двумя способами: 1) через премии, получаемые от тех, кто покупает у них полисы; 2) через доход от инвестиционных портфелей, которыми они управляют для обслуживания этих полисов.

Инвестиционный банк дает консультации и предлагает вспомогательные продукты фирмам, не оказывающим финансовые услуги, – для получения капитала с финансовых рынков или для совершения таких сделок, как поглощение или изъятие капиталовложений.

Инвестиционные фирмы дают консультации по инвестиционным вопросам или управляют портфелями своих клиентов. Их доход образуется из комиссионных за консультации, а также за счет комиссии за управление инвестиционными портфелями и торговыми сборами.

Слайд 5

Уникальность фирм,

оказывающих финансовые услуги

Долг: сырье или источник капитала?

Долг

– сырье. Капитал – только собственный капитал.

Сфера регулирования

В целом,

регулирующие правила принимают три формы.1) От банков и страховых компаний требуется поддерживать коэффициенты капитала на необходимом уровне для обеспечения гарантий, что они не выходят за пределы своих средств и не подвергают риску держателей требований и вкладчиков.

2) фирмы сектора финансовых услуг часто ограничиваются сферами, в которые они могут вкладывать свои средства. (Glass–Steagall Act).

3) Регулирующие органы часто ограничивают вход новых фирм в финансовый бизнес, а также слияния между уже существующими фирмами.

Реинвестиции фирм, оказывающих финансовые услуги

Реинвестиции необходимы для роста. Фирмы сектора финансовых услуг инвестируют в нематериальные активы – такие как бренд и человеческий капитал.

Слайд 6

Общие рамки для оценки

Собственный капитал

Собственный капитал следует оценивать

через дисконтирование по стоимости привлечения собственного капитала денежных потоков

на акции.Мультипликаторы собственного капитала: «цена / прибыль», «цена / балансовая стоимость».

Оценка денежных потоков

Первый подход состоит в использовании дивидендов в качестве денежных потоков на собственный капитал и принятии предпосылки о том, что фирмы с течением времени выплачивают чистые денежный потоки на акции в виде дивидендов. Поскольку дивиденды легко можно наблюдать, нам не нужно решать вопрос о том, сколько средств фирмы реинвестируют.

Второй вариант заключается в адаптации показателя чистых денежных потоков на акции с целью учета класса реинвестиций, осуществляемых фирмами сектора финансовых услуг. Например, учитывая функционирование банков в границах, обусловленных накладываемыми требованиями к коэффициенту капитала, можно утверждать, что эти фирмы должны реинвестировать акционерный капитал для того, чтобы иметь возможность предоставлять больше ссуд в будущем.

Слайд 7

I. Оценка на основе дисконтированных денежных потоков:

Модели дисконтирования

дивидендов

Оценка фирмы, оказывающей финансовые услуги и не выплачивающей дивиденды

Модели

денежных потоков на собственный капиталМодели избыточного дохода

II. Оценка, основанная на активах

III. Сравнительная оценка

Слайд 8

I. Оценка на основе

дисконтированных денежных потоков

В модели

дисконтированных денежных потоков стоимость актива рассматривается в виде стоимости

ожидаемых денежных потоков, создаваемых этим активом.

Слайд 9

Модели дисконтирования дивидендов

Поскольку единственными денежными потоками, получаемыми акционерами

в публично торгуемой фирме, являются дивиденды, то собственный капитал

можно оценить как приведенную стоимость ожидаемых дивидендов.

Слайд 10

Базовые модели

Стоимость собственного капитала, приходящаяся на одну акцию

=

DPSt – ожидаемые дивиденды на одну акцию в период

t;Ke – стоимость привлечения собственного капитала.

Слайд 11

Модель Гордона

Стоимость собственного капитала, приходящаяся на одну акцию

=

где g – ожидаемые темпы роста, сохраняющиеся бесконечно

Слайд 12

Стоимость при экстраординарном росте

Стоимость собственного капитала, приходящаяся на

одну акцию, при экстраординарном росте =

Ожидается, что исключительный рост

продлиться в течение n лет,gn – это ожидаемые темпы роста по истечении n лет,

ke – стоимость привлечения собственного капитала (hg относится к периоду быстрого роста, а st – к периоду стабильного роста).

Слайд 13

Входные переменные,

используемые в модели

Стоимость привлечения собственного капитала

Коэффициенты

выплат

Ожидаемый рост

Слайд 14

Стоимость привлечения капитала

Стоимость привлечения собственного капитала – это

доходность, которую инвесторы ожидают от инвестиций в собственный капитал

фирмы.Модели риска и доходности – CAPM, APM, многофакторные модели риска и доходности – требуют безрисковой ставки и премии за риск (модель CAPM) или множества премий (модель APM и многофакторные модели). Кроме того, эти модели требуют знать меру подверженности фирмы рыночному риску, реализуемую в форме коэффициента бета. Эти входные данные используются для получения оценки ожидаемой доходности от инвестиций в собственный капитал фирмы:

Ожидаемая доходность = безрисковая ставка + коэфф. бета * (премия за риск).

Слайд 15

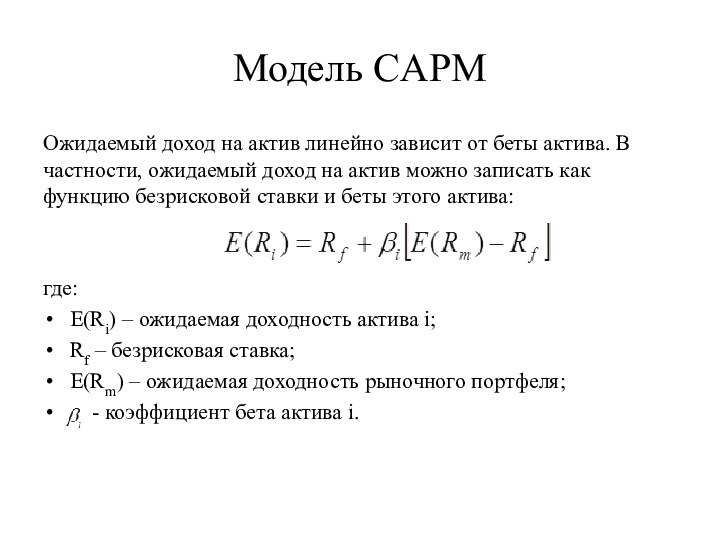

Модель CAPM

Ожидаемый доход на актив линейно зависит от

беты актива. В частности, ожидаемый доход на актив можно

записать как функцию безрисковой ставки и беты этого актива:где:

E(Ri) – ожидаемая доходность актива i;

Rf – безрисковая ставка;

E(Rm) – ожидаемая доходность рыночного портфеля;

- коэффициент бета актива i.

Слайд 16

Коэффициент выплат

Ожидаемый дивиденд на одну акцию в будущем

можно записать в виде произведения ожидаемой прибыли на одну

акцию в этом периоде и ожидаемого коэффициента выплат. Выведение ожидаемого дивиденда из ожидаемой прибыли имеет два преимущества:1. Это позволит сосредоточить внимание на ожидаемом росте прибыли, что более разумно и более достижимо, чем сосредоточение на росте дивидендов.

2. Коэффициент выплат можно с течением времени изменять с целью отражения изменений в возможностях роста и инвестирования.

Слайд 17

Ожидаемый рост

Исторический рост прибыли. Если фирмы имеют

очень длительную историю, то оценка исторического роста легко осуществима.

Но если меняется общая среда регулирования, то к проецированию прошлого роста на будущее следует подходить с большой осторожностью.Аналитические оценки роста прибыли. Аналитики оценивают ожидаемые темпы роста прибыли для множества публично торгуемых фирм.

Фундаментальный рост. Ожидаемый рост прибыли, приходящейся на одну акцию, можно записать в виде функции от мультипликатора нераспределенной прибыли и доходности собственного капитала (ROE):

Ожидаемый рост ESP = Коэффициент нераспределенной прибыли *ROE

Слайд 18

Ожидаемый рост при изменении ROE

Если ожидается, что доходность

собственного капитала с течением времени изменится, то ожидаемые темпы

роста прибыли на одну акцию можно записать следующим образом:Ожидаемый ростESP =

Коэффициент нераспределенной прибыли * ROEt+1 +

+ (ROEt+1 – ROEt) / ROEt.

Слайд 19

Стабильный рост

Стабильный рост. Стабильный рост определяется как рост,

который меньше или равен темпам роста всей экономики. Применительно

к крупным фирмам в более зрелых видах бизнеса, ожидаемые темпы роста могут быть стабильными.Для определения того, когда фирма финансовых услуг вступает в период стабильного роста, необходимо рассмотреть три фактора.

1) Размер фирмы относительно рынка, обслуживаемого ею. Более крупные фирмы, оказывающие финансовые услуги, обнаруживают больше трудностей в поддержании быстрого роста в течение длительных промежутков времени, особенно на зрелых рынках.

2) Природа конкуренции. Если конкуренция интенсивна, то состояние стабильного роста наступает скорее раньше, чем позже. Если же конкуренция ограничена, то быстрый рост и избыточные доходы могут сохраняться на протяжении более длительных периодов времени.

3) Способ, который применяется для регулирования финансово-сервисных фирм, может влиять на сходимость к стабильному росту, поскольку регулирование может проявляться и как помощь и как препятствие. Ограничивая вход в отрасль для новых фирм, регулирующие органы могут помогать фирмам финансовых услуг поддерживать быстрый рост в течение длительного времени. В то же время регулирующие ограничения могут препятствовать фирмам входить в новые потенциально рентабельные виды бизнеса, сокращая тем самым длительность периода быстрого роста.

Слайд 20

Стабильный рост

В период стабильного роста меняются не только

темпы роста. Для отражения стабильных темпов роста необходимо откорректировать

коэффициент выплат, и из него можно получить следующее:Коэффициент выплат в период стабильного роста =

= 1 – g / ROEпри стабильном росте

Для отражения предпосылки стабильных темпов роста должен быть откорректирован риск фирмы. В частности, если для оценки стоимости собственного капитала используются коэффициенты бета, то они должны сходится к показателю, соответствующему периоду стабильного роста.

Слайд 21 Оценка фирмы, оказывающей финансовые услуги и не выплачивающей

дивиденды

Ожидаемый коэффициент выплат = 1 – g / ROE

Собственный

капитал будет извлекать свою стоимость из ожидаемых будущих дивидендов.Если же прибыль в настоящее время величина отрицательная, то механизм расчета усложняется. Сначала мы должны оценить прибыль за будущие периоды. Можно ожидать, что в определенный период времени в будущем прибыль станет положительной величиной (если бы мы не предполагали подобного, то стоимость собственного капитала фирмы была бы нулевой и упражнения с вычислением расчетной стоимости СК оказались бы ненужными). После того, как прибыль становится положительным числом, остальной анализ повторяет то, что делали прежде.

Слайд 22

Модели денежных потоков на собственный капитал

Определение денежных

потоков на собственный капитал

Это денежные потоки, оставшиеся у инвесторов

после выплаты по долгам и удовлетворения потребностей в реинвестициях. В фирмах из сектора финансовых услуг инвестиции направляются в человеческий и обязательный капитал, который представляет собой капитал, определяемый регулирующими органами, а он, в свою очередь, обуславливает границы будущего роста. Существуют способы, с помощью которых мы можем включить обе эти статьи расходов в реинвестиции.Капитализация расходов на обучение и совершенствование персонала

Если человеческий капитал – это основной фактор, влияющий на успехи или неудачи финансовых фирм, то мы можем капитализировать расходы, связанные с накоплением этого капитала.

Инвестиции в обязательный капитал

Для финансовой фирмы, подверженной регулированию на основе коэффициентов капитала, прибыль, не выплачиваемая в виде дивидендов, увеличивает собственный капитал и позволяет ей расширять объем своей деятельности.

Слайд 23

Капитализация расходов на обучение и совершенствование персонала

Эта процедура

включает следующие этапы:

Идентификация срока амортизации актива.

Сбор информации о расходах

на наемного работника в предыдущие годы. Выяснение расходов на амортизацию в текущем году.

Корректировка чистой прибыли фирмы

Откорректированная чистая прибыль =

= декларированная чистая прибыль

+ расходы на совершенствование наемных работников в тек. году

– амортизация расходов на наемных работников.

5. Вычисление стоимости человеческого капитала.

Слайд 24

Факторы, определяющие размер прироста человеческого капитала в фирме:

Коэффициент

текучести кадров

Ресурсы, расходуемые фирмой в процессе повышения квалификации и

обучения наемных работников Избыточный доход, добываемый фирмой за счет актива

Слайд 25

Инвестиции в обязательный капитал

Часть чистой прибыли, которая

не выплачивается в виде дивидендов, можно идентифицировать в качестве

реинвестиций. Однако, эта идея работоспособна только в том случае, если фирма использует преимущество расширившейся капитальной базы и при этом растет. Если она подобным образом не поступает, то оставшийся собственный капитал представляет собой скорее накопление наличности в фирме, чем реинвестиции. Один из способов рассмотрения того, как используются указанные средства, заключается в рассмотрении коэффициентов собственного капитала фирмы в временном разрезе и сопоставление их с регулирующими ограничениями. Фирма, заявляющая о росте коэффициента акционерного капитала с течением времени, не использует свой капитал в целях роста.

Слайд 26

Модели избыточного дохода

В этой модели стоимость фирмы можно

выразить в виде суммы капитала, вложенного в фирму к

настоящему времени, и приведенной стоимости избыточных доходов в денежном выражении, которая фирма ожидает получить в будущем:Стоимость собственного капитала =

= текущие вложения в собственный капитал

+ приведенная стоимость ожидаемых избыточных доходов инвесторов в собственный капитал

Слайд 27

Входные данные

для модели избыточного дохода

1) размер акционерного капитала,

вложенного в фирму в настоящее время;

2) ожидаемые избыточные доходы

инвесторов в собственный капитал в будущие периоды.Избыточная доходность собственного капитала =

= (доходность собственного капитала –

– стоимость привлечения собственного капитала) /

/ (инвестированный акционерный капитал).

Слайд 28

II. Оценка, основанная на активах

При проведении оценки, основанной

на активах, мы оцениваем существующие активы финансовой фирмы за

вычетом долга и других требований и декларируем разность как стоимость собственного капитала.Данный подход заслуживает внимания, если мы оцениваем зрелый банк или зрелую страховую компанию с малым или нулевым потенциалом роста, но имеет два значительных ограничения.

1) Он не приписывает какого-либо значения ожидаемому в будущем росту и избыточным доходам, возникающим вследствие этого роста. Например, банк, который постоянно способен ссужать деньги по ставкам, превышающим величину, оправданную риском дефолта, будет в состоянии получать такие же доходы и от будущих ссуд.

2) Данный подход трудно применить к фирме, которая входит во множество видов бизнеса.

Слайд 29

Пример:

Рассмотрим банк с портфелем ссуд в размере 1

млрд. долл. и средневзвешенным сроком этих ссуд 8 лет.

Благодаря этому портфелю банк зарабатывает процентный доход, равный 70 млн. долл. Далее предположим, что риск дефолта по ссудам такой, что средняя рыночная процентная ставка по этим ссудам равна 6,5%.Стоимость ссуд = 70 млн. долл. * (приведенную стоимость аннуитета, 8 лет, 6,5%) + 1000 млн. долл. / 1,0658 = 1030 млн. долл.

Слайд 30

III. Сравнительная оценка

Выбор мультипликаторов

Мультипликаторами, которые подходят для анализа

финансовых фирм, являются мультипликаторы собственного капитала:

«цена / прибыль» (price–earnings

ratio – PE):Мультипликатор PE = цена одной акции / прибыль на одну акцию

«цена / балансовая стоимость»:

Мультипликатор «цена / балансовая стоимость» =

= цена одной акции /балансовая стоимость собственного капитала на одну акцию.

Слайд 31

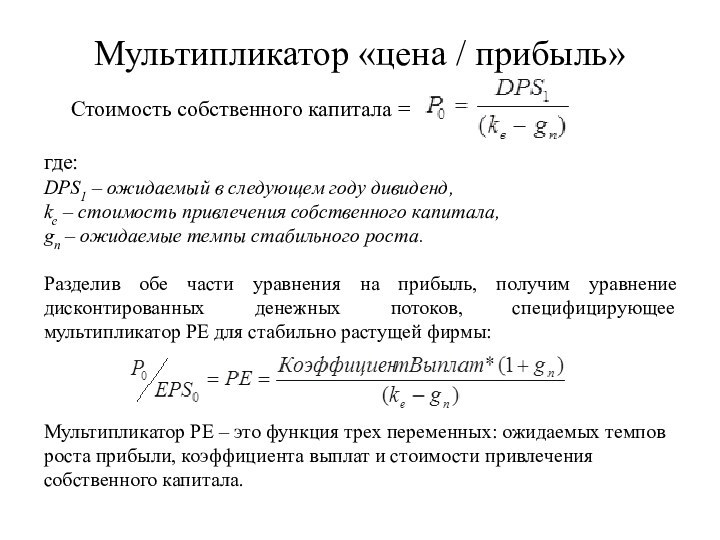

Мультипликатор «цена / прибыль»

Стоимость собственного капитала =

где:

DPS1

– ожидаемый в следующем году дивиденд,

ke – стоимость привлечения

собственного капитала,gn – ожидаемые темпы стабильного роста.

Разделив обе части уравнения на прибыль, получим уравнение дисконтированных денежных потоков, специфицирующее мультипликатор PE для стабильно растущей фирмы:

Мультипликатор PE – это функция трех переменных: ожидаемых темпов роста прибыли, коэффициента выплат и стоимости привлечения собственного капитала.

Слайд 32

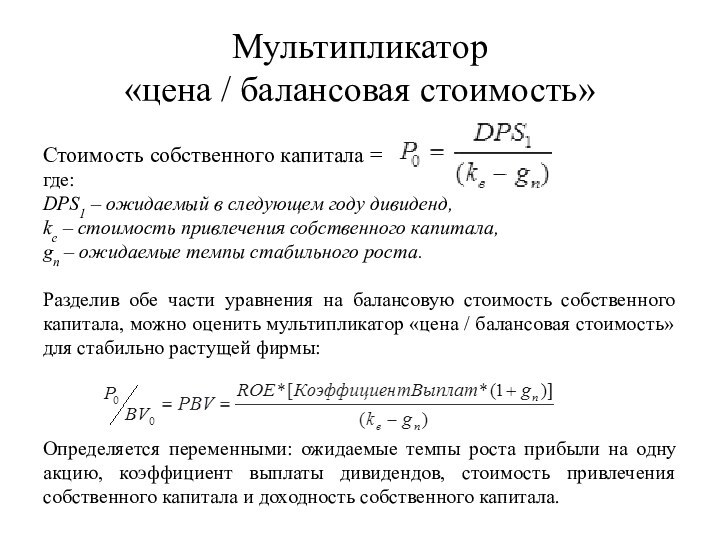

Мультипликатор

«цена / балансовая стоимость»

Стоимость собственного капитала =

где:

DPS1

– ожидаемый в следующем году дивиденд,

ke – стоимость привлечения

собственного капитала,gn – ожидаемые темпы стабильного роста.

Разделив обе части уравнения на балансовую стоимость собственного капитала, можно оценить мультипликатор «цена / балансовая стоимость» для стабильно растущей фирмы:

Определяется переменными: ожидаемые темпы роста прибыли на одну акцию, коэффициент выплаты дивидендов, стоимость привлечения собственного капитала и доходность собственного капитала.

Слайд 33

Проблемы оценки фирм,

оказывающих финансовые услуги

Резервы для покрытия убытков

Банки

и страховые компании создают резервы для покрытия будущих потерь.

Эти резервы уменьшают чистую прибыль в текущем периоде, но используются для покрытия ожидаемых убытков в будущем периоде. Таким образом, резервы для покрытия безнадежных долгов сокращают доход банка в текущем периоде, но позволяют ему покрывать эти долги, когда выявляется факт их неуплаты.Регуляторный риск и стоимость

Регулирование может повлиять на риск инвестирования в эти фирмы, ровно как и на ожидаемые денежные потоки. Следовательно, такое регулирование может повлиять и на стоимость этих фирм. При проведении оценки финансовых фирм с использованием моделей дисконтирования денежных потоков воздействие регулирования можно явно встроить как в ставку дисконтирования, так и в ожидаемые будущие денежные потоки.