- Главная

- Разное

- Бизнес и предпринимательство

- Образование

- Развлечения

- Государство

- Спорт

- Графика

- Культурология

- Еда и кулинария

- Лингвистика

- Религиоведение

- Черчение

- Физкультура

- ИЗО

- Психология

- Социология

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Маркетинг

- Математика

- Медицина

- Менеджмент

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, картинки для презентаций

- Экология

- Экономика

- Юриспруденция

Что такое findslide.org?

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Обратная связь

Email: Нажмите что бы посмотреть

Презентация на тему Лекция 7. Управление портфелем финансовых инструментов

Содержание

- 2. Понятие портфеля активовПортфель — это набор финансовых

- 3. Подходы к формированию портфелятрадиционный современный.Традиционный основывается на

- 4. Теория Марковицаподход, основанный на анализе ожидаемых средних

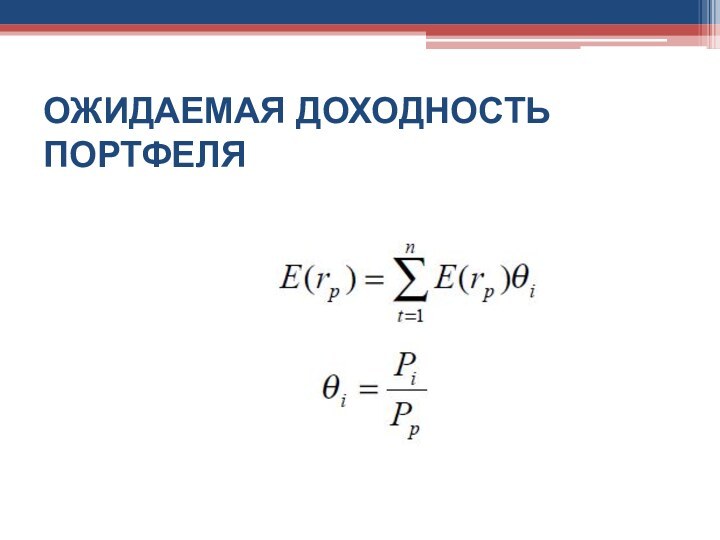

- 5. ОЖИДАЕМАЯ ДОХОДНОСТЬ ПОРТФЕЛЯгде: Е(rр) — ожидаемая доходность

- 6. ОЖИДАЕМАЯ ДОХОДНОСТЬ ПОРТФЕЛЯ

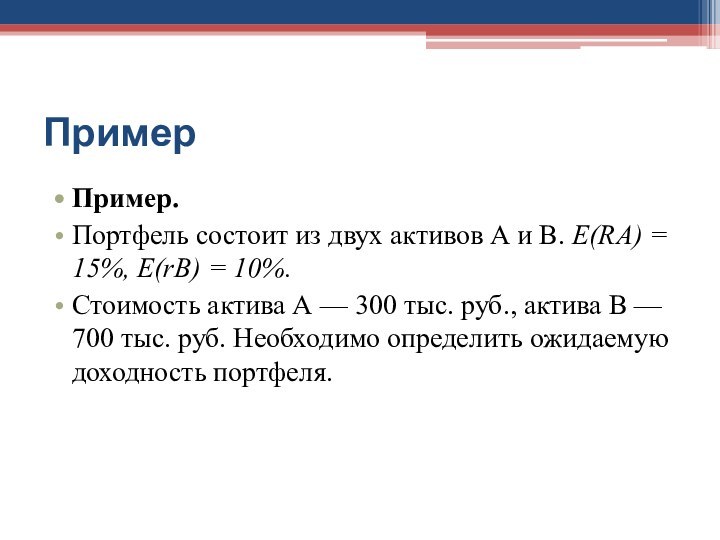

- 7. ПримерПример.Портфель состоит из двух активов А и

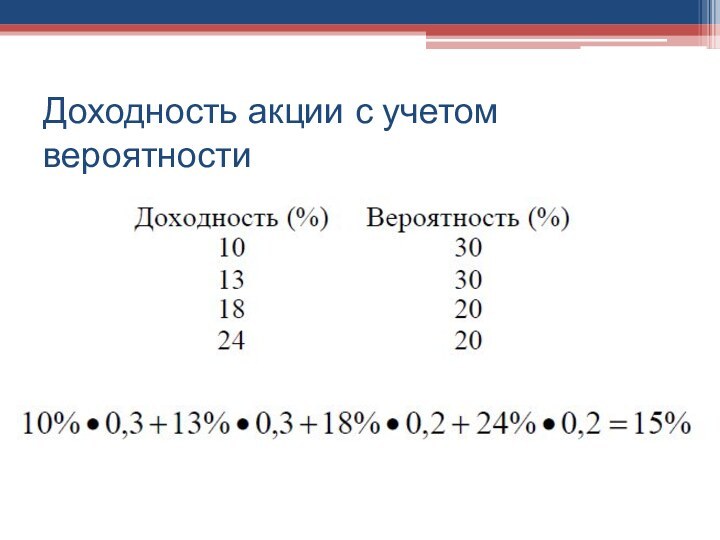

- 8. Доходность акции с учетом вероятности

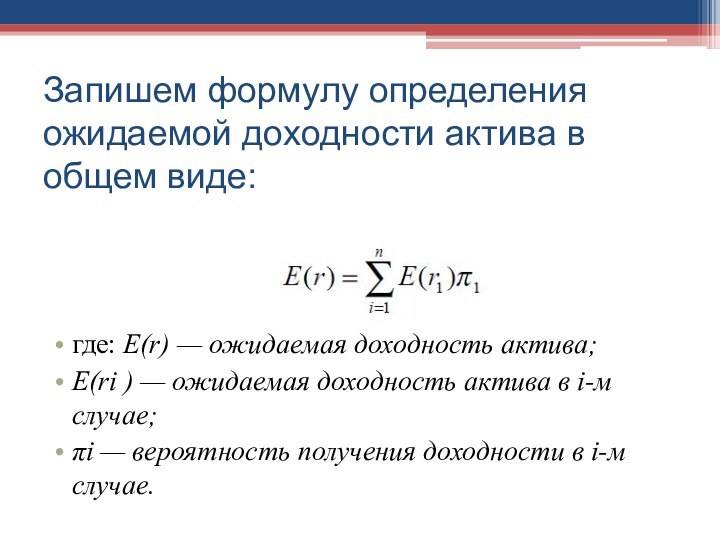

- 9. Запишем формулу определения ожидаемой доходности актива в

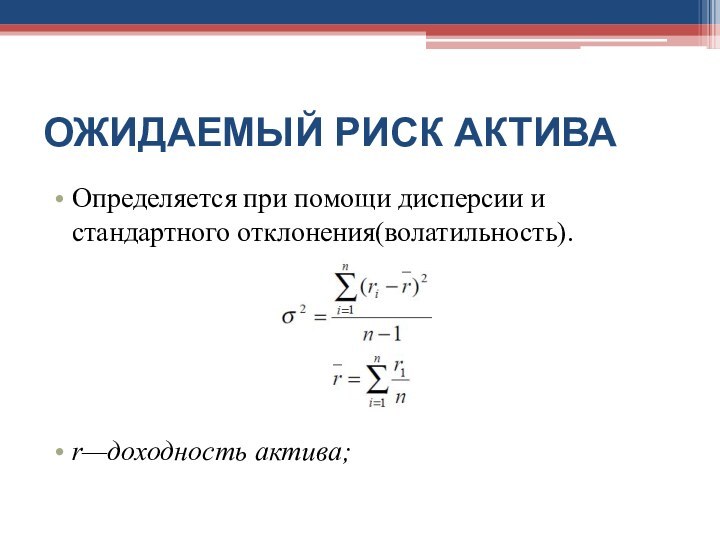

- 10. ОЖИДАЕМЫЙ РИСК АКТИВАОпределяется при помощи дисперсии и стандартного отклонения(волатильность).r—доходность актива;

- 11. Доходность актива в том или ином году

- 12. НапримерДва актива имеют одинаковую ожидаемую доходность, которая

- 13. ОЖИДАЕМЫЙ РИСК ПОРТФЕЛЯОжидаемый риск портфеля представляет собой

- 14. Риск портфеля зависит от того, в каком

- 15. Пример

- 17. ПримерРассмотрим упрощенную экономическую систему, в которой на

- 18. Пример

- 19. Теория МарковицаОжидаемый доход портфеля, который поровну распределен

- 20. Пример. Продолжение

- 21. Практическое применение теории Марковица Формирование инвестиционного портфеля

- 22. РИСК ПОРТФЕЛЯ, СОСТОЯЩЕГО ИЗ ДВУХ АКТИВОВгде: σр2

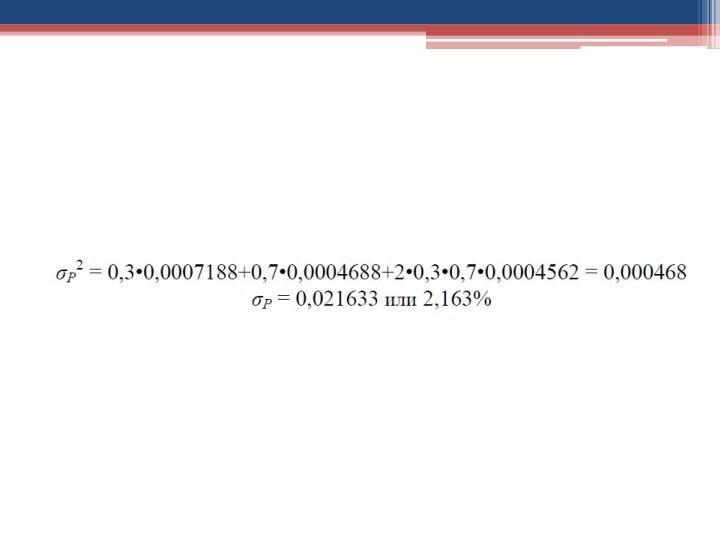

- 23. Пример.Определить риск портфеля, состоящего из бумаг А

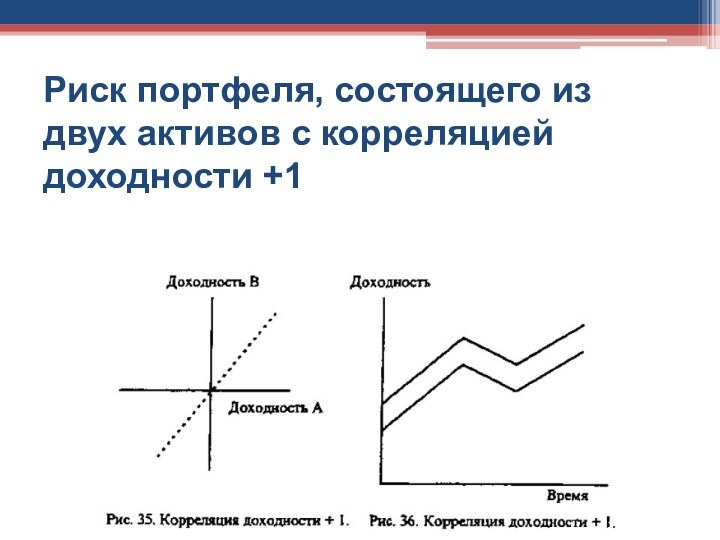

- 25. Риск портфеля, состоящего из двух активов с корреляцией доходности +1

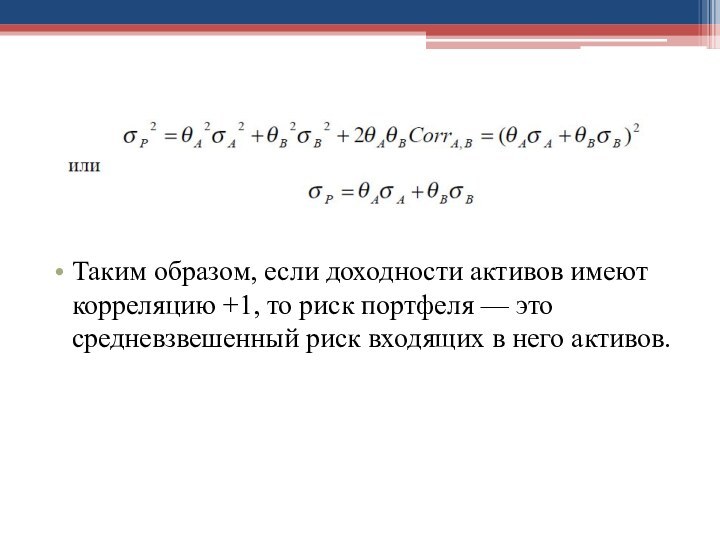

- 26. Таким образом, если доходности активов имеют корреляцию

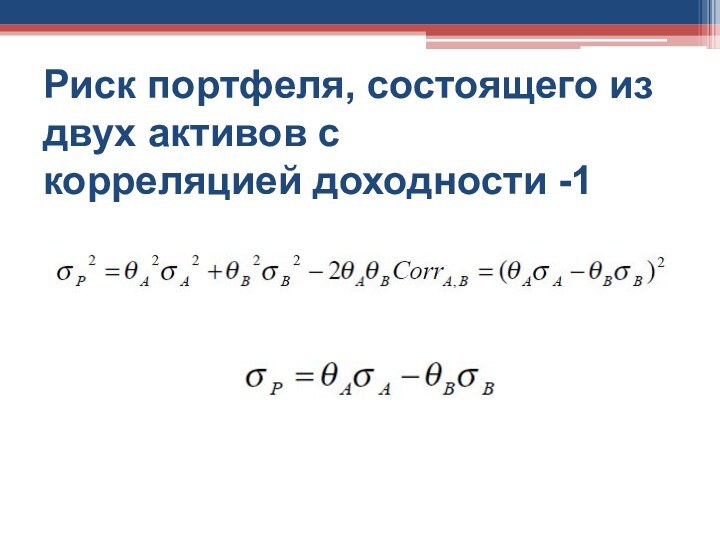

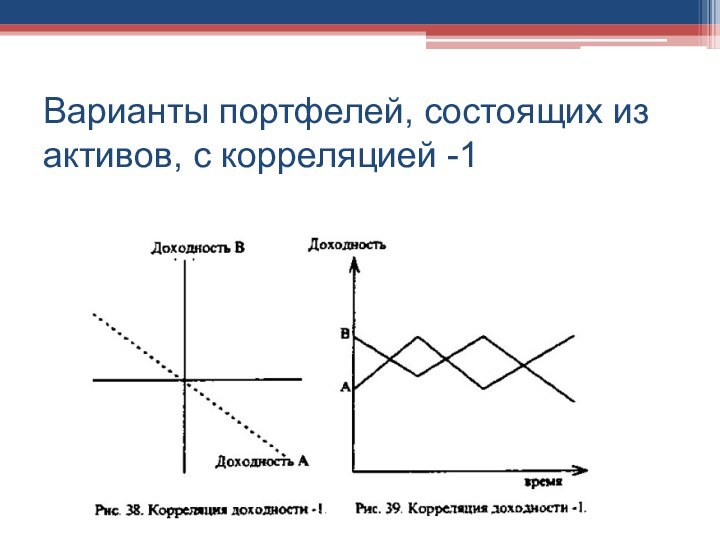

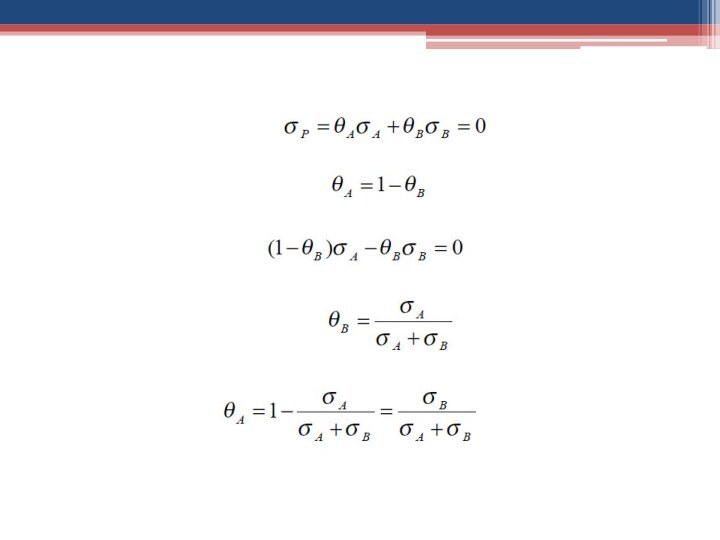

- 27. Риск портфеля, состоящего из двух активов с корреляцией доходности -1

- 28. Варианты портфелей, состоящих из активов, с корреляцией -1

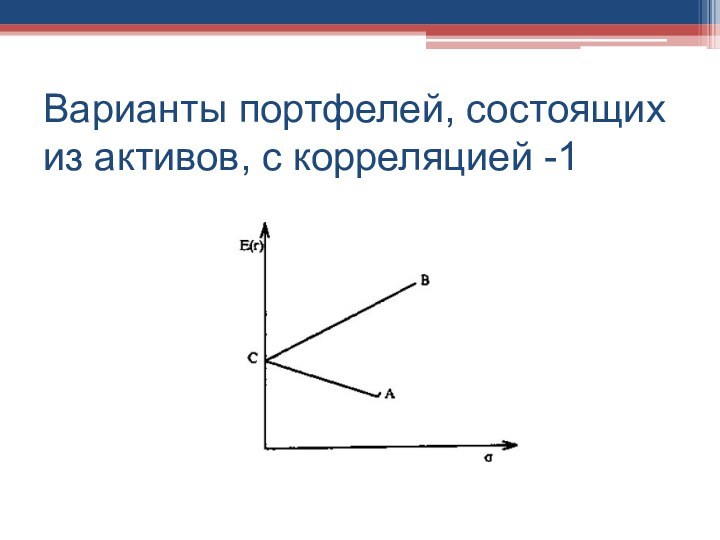

- 29. Варианты портфелей, состоящих из активов, с корреляцией -1

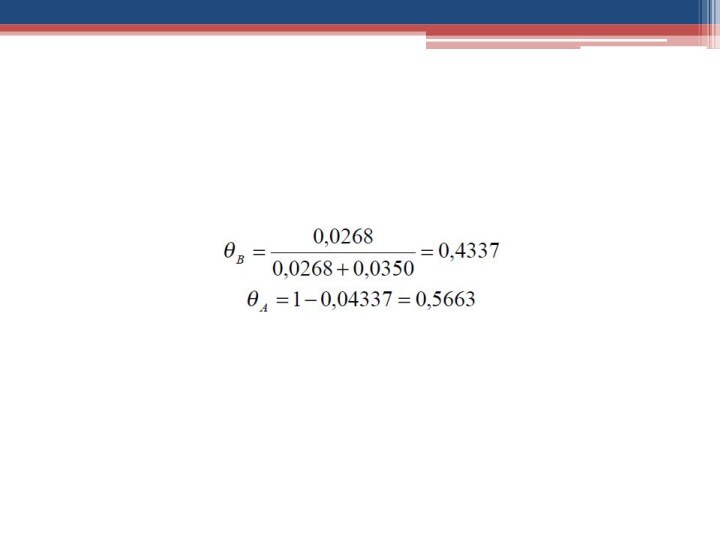

- 31. ПримерσA = 0,0268; σв = 0,0350.

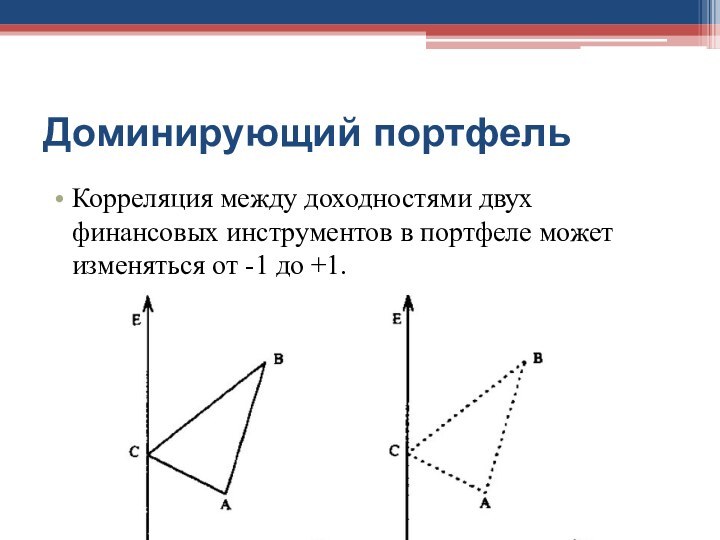

- 33. Доминирующий портфельКорреляция между доходностями двух финансовых инструментов в портфеле может изменяться от -1 до +1.

- 34. Эффективная граница

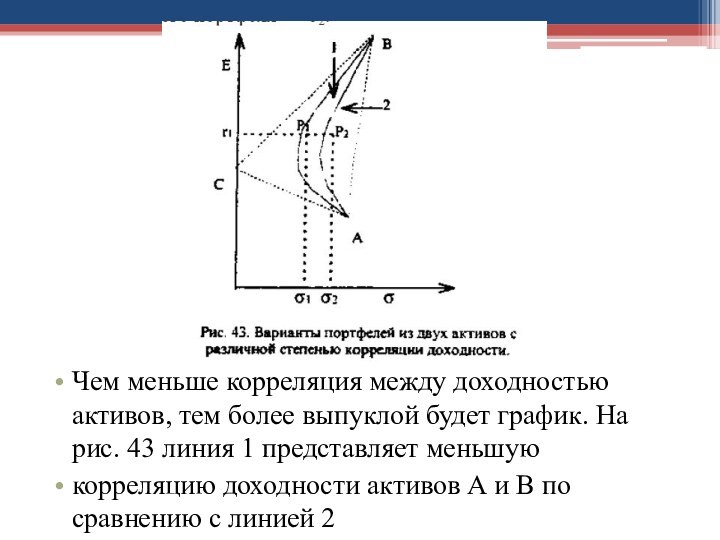

- 35. Чем меньше корреляция между доходностью активов, тем

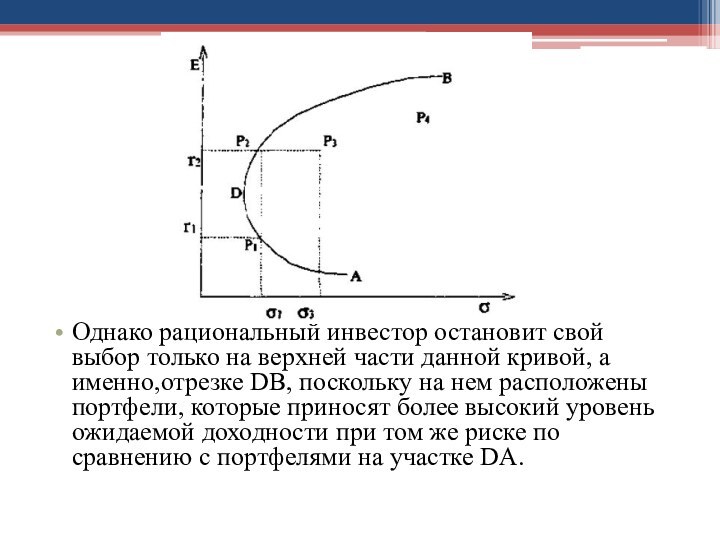

- 36. Однако рациональный инвестор остановит свой выбор только

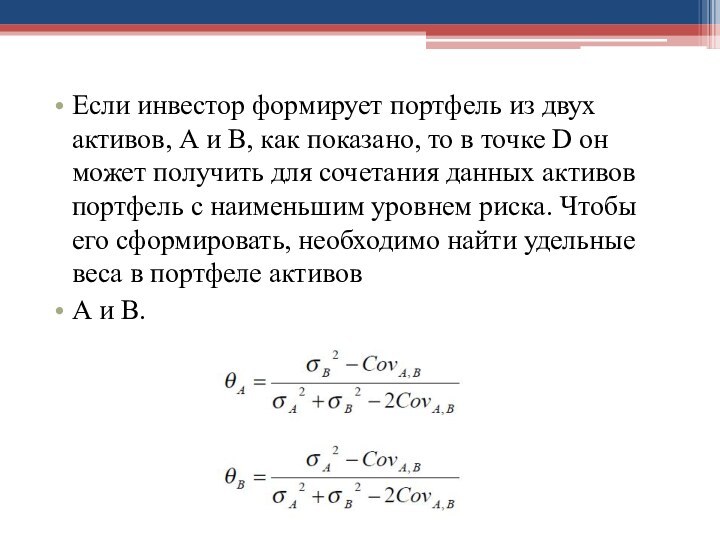

- 37. Если инвестор формирует портфель из двух активов,

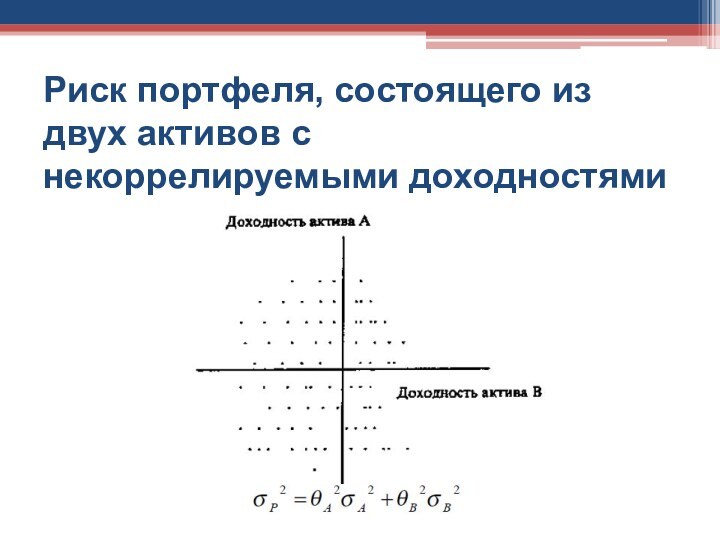

- 38. Риск портфеля, состоящего из двух активов с некоррелируемыми доходностями

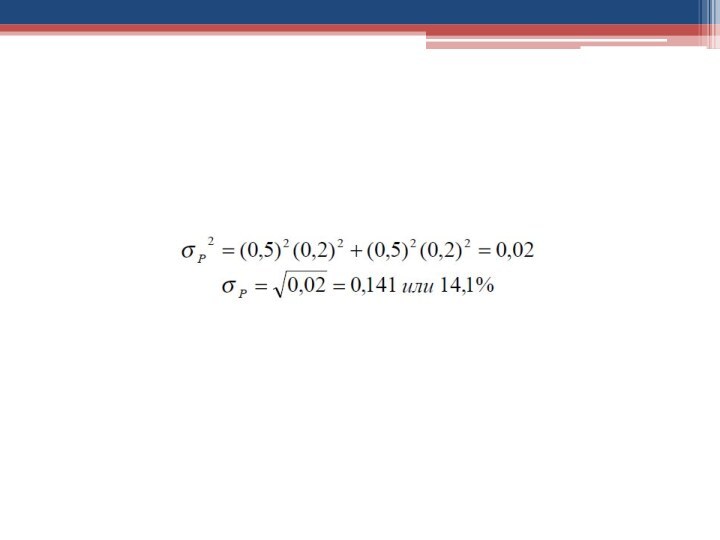

- 39. Пример. Рассчитать риск портфеля

- 41. Общие выводы1) Если в портфель объединяются активы

- 42. Общие выводы3) Чем меньше корреляция доходности активов,

- 43. Скачать презентацию

- 44. Похожие презентации

Понятие портфеля активовПортфель — это набор финансовых активов, которыми располагает инвестор.Главная цель формирования портфеля состоит в стремлении получить требуемый уровень ожидаемой доходности при более низком уровне ожидаемого риска.

Слайд 2

Понятие портфеля активов

Портфель — это набор финансовых активов,

которыми располагает инвестор.

получить требуемый уровень ожидаемой доходности при более низком уровне ожидаемого риска.

Слайд 3

Подходы к формированию портфеля

традиционный

современный.

Традиционный основывается на фундаментальном

и техническом анализе.

Современный основан на использовании статистических и математических

методов подбора финансовых инструментов в портфель, а также на ряде новых концептуальных подходов.

Слайд 4

Теория Марковица

подход, основанный на анализе ожидаемых средних значений

и вариаций случайных величин.

Разработанная Гарри Марковицем методика формирования

инвестиционного портфеля, направленная на оптимальный выбор активов исходя из требуемого соотношения доходность/риск

Слайд 5

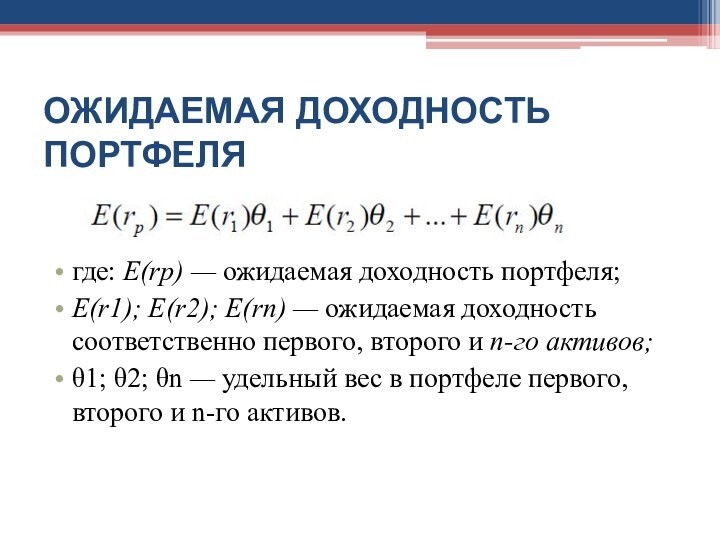

ОЖИДАЕМАЯ ДОХОДНОСТЬ ПОРТФЕЛЯ

где: Е(rр) — ожидаемая доходность портфеля;

Е(r1);

Е(r2); Е(rn) — ожидаемая доходность соответственно первого, второго и

n-го активов;θ1; θ2; θn — удельный вес в портфеле первого, второго и n-го активов.

Слайд 7

Пример

Пример.

Портфель состоит из двух активов А и В.

Е(RА) = 15%, Е(rB) = 10%.

Стоимость актива А —

300 тыс. руб., актива В — 700 тыс. руб. Необходимо определить ожидаемую доходность портфеля.

Слайд 9

Запишем формулу определения ожидаемой доходности актива в

общем виде:

где:

Е(r) — ожидаемая доходность актива;

E(ri ) — ожидаемая доходность

актива в i-м случае;πi — вероятность получения доходности в i-м случае.

Слайд 10

ОЖИДАЕМЫЙ РИСК АКТИВА

Определяется при помощи дисперсии и стандартного

отклонения(волатильность).

r—доходность актива;

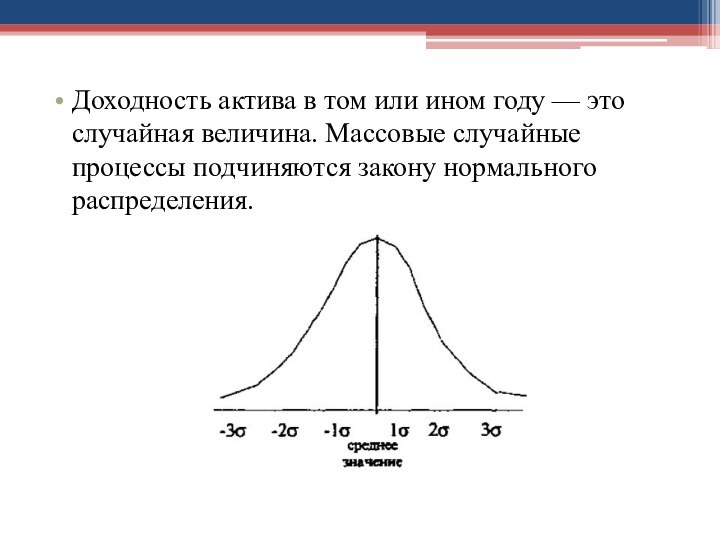

Слайд 11 Доходность актива в том или ином году —

это случайная величина. Массовые случайные процессы подчиняются закону нормального

распределения.

Слайд 12

Например

Два актива имеют одинаковую ожидаемую доходность, которая равна

50%. Однако стандартное отклонение первого актива составляет 5%, а

второго — 10%.Это говорит о том, что второй актив рискованнее первого, так как существует 68, 3% вероятности, что через год доходность первого актива может составить от 45% до 55%, а второго — от 40% до 60% и т. д.

Слайд 13

ОЖИДАЕМЫЙ РИСК ПОРТФЕЛЯ

Ожидаемый риск портфеля представляет собой сочетание

стандартных отклонений (дисперсий) входящих в него активов.

В отличие от

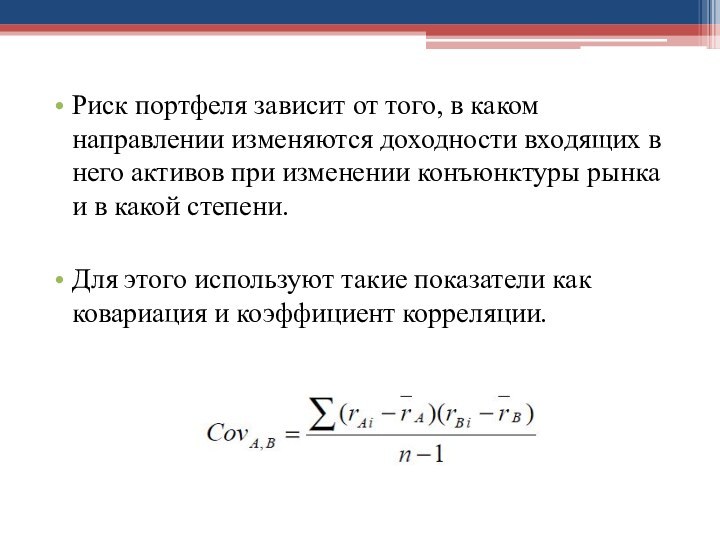

ожидаемой доходности портфеля его риск не является обязательно средневзвешенной величиной стандартных отклонений (дисперсий) доходностей активов.Слайд 14 Риск портфеля зависит от того, в каком направлении

изменяются доходности входящих в него активов при изменении конъюнктуры

рынка и в какой степени.Для этого используют такие показатели как ковариация и коэффициент корреляции.

Слайд 17

Пример

Рассмотрим упрощенную экономическую систему, в которой на бирже

продаются акции только двух компаний: производителя солнцезащитного крема и

производителя зонтиков.

Слайд 19

Теория Марковица

Ожидаемый доход портфеля, который поровну распределен между

акциями двух компаний, равен среднему значению доходов входящих в

него акций.Волатильность портфеля значительно меньше средней волатильности двух акций и значительно меньше волатильности составляющих портфеля.

Слайд 21

Практическое применение теории Марковица

Формирование инвестиционного портфеля на

основе

доли активов в общем портфеле;

ожидаемой доходность каждого из активов

портфеля;волатильности активов портфеля;

коэффициента корреляции между активами портфеля.

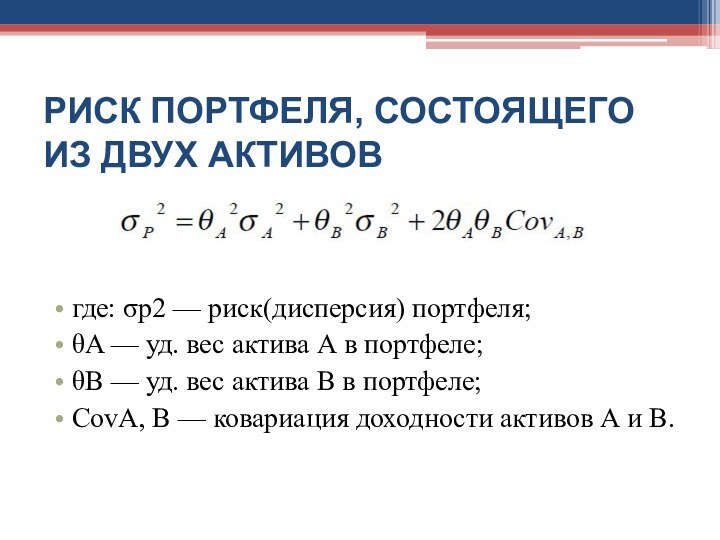

Слайд 22

РИСК ПОРТФЕЛЯ, СОСТОЯЩЕГО ИЗ ДВУХ АКТИВОВ

где: σр2 —

риск(дисперсия) портфеля;

θA — уд. вес актива А в портфеле;

θB

— уд. вес актива В в портфеле;СovA, B — ковариация доходности активов А и В.

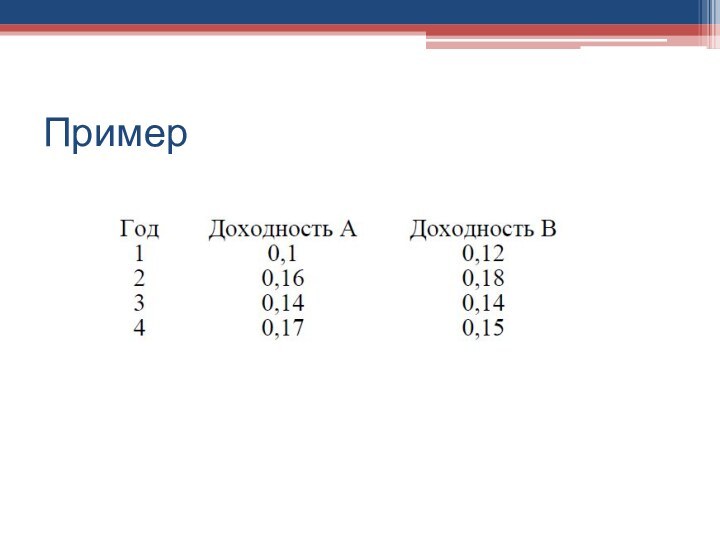

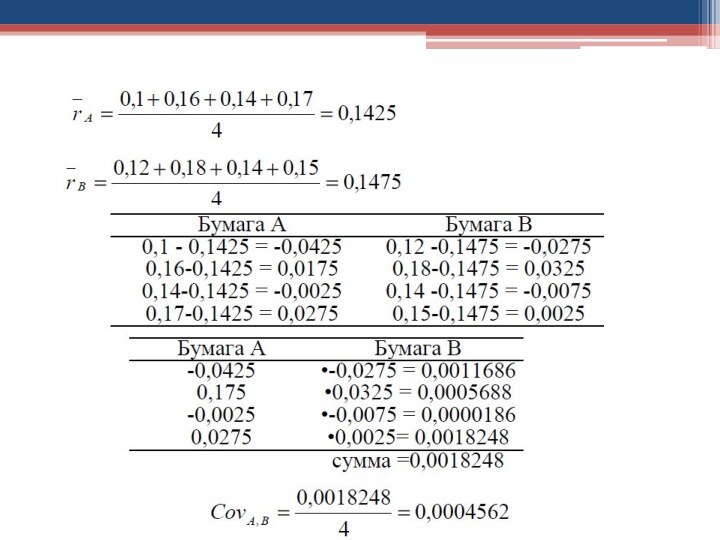

Слайд 23

Пример.

Определить риск портфеля, состоящего из бумаг А и

В, если θA =0, 3; θB = 0, 7;

σA2 = 0, 0007188; σB2 = 0, 0004688; COVA, B = 0, 0004562.

Слайд 26

Таким образом, если доходности активов имеют корреляцию +1,

то риск портфеля — это средневзвешенный риск входящих в

него активов.

Слайд 33

Доминирующий портфель

Корреляция между доходностями двух финансовых инструментов в

портфеле может изменяться от -1 до +1.

Слайд 35

Чем меньше корреляция между доходностью активов, тем более

выпуклой будет график. На рис. 43 линия 1 представляет

меньшуюкорреляцию доходности активов А и В по сравнению с линией 2

Слайд 36

Однако рациональный инвестор остановит свой выбор только на

верхней части данной кривой, а именно,отрезке DB, поскольку на

нем расположены портфели, которые приносят более высокий уровень ожидаемой доходности при том же риске по сравнению с портфелями на участке DA.Слайд 37 Если инвестор формирует портфель из двух активов, А

и В, как показано, то в точке D он

может получить для сочетания данных активов портфель с наименьшим уровнем риска. Чтобы его сформировать, необходимо найти удельные веса в портфеле активовА и В.

Слайд 41

Общие выводы

1) Если в портфель объединяются активы с

корреляцией +1, то достигается только усреднение, а не уменьшение

риска;2) Если в портфель объединяются активы с корреляцией меньше,чем +1, то его риск уменьшается. Уменьшение риска портфеля достигается при сохранении неизменного значения ожидаемой доходности

Слайд 42

Общие выводы

3) Чем меньше корреляция доходности активов, тем

меньше риск портфеля;

4) Если в портфель объединяются активы с

корреляцией -1, то можно сформировать портфель без риска;5) При формировании портфеля необходимо стремиться объединить в него активы с наименьшей корреляцией.