Слайд 2

Таможенная стоимость товара - стоимость товара, определяемая в

соответствии с Законом РБ "О таможенном тарифе" и используемая

для целей:

обложения товара пошлиной;

внешнеэкономической и таможенной статистики;

применения иных мер государственного регулирования торгово-экономических отношений, связанных со стоимостью товаров, включая осуществление валютного контроля внешнеторговых сделок и расчетов банков по ним, в соответствии с законодательными актами РБ ".

Согласно Таможенному кодексу: "налоговой базой для целей исчисления таможенных пошлин, налогов являются таможенная стоимость товаров и (или) их количество".

Система определения таможенной стоимости (таможенной оценки) товаров основывается на общих принципах таможенной оценки, принятых в международной практике.

Цена товара (продукции) является важнейшей его характеристикой и существенным условием сделки. Цена (стоимость) товара должна быть указана с необходимой и достаточной точностью и полнотой описания со всеми разъяснениями и оговорками. Именно цена (стоимость) товара, определенная во внешнеторговом контракте (договоре) и является исходной базой (основой) для определения таможенной стоимости товара.

Слайд 3

При установлении цены товара в контракте купли-продажи определяются:

единицы измерения товара, уровень цены, базисные условия поставки (базис

цены), валюта цены, способ фиксации цены, наличие скидок и/или условия платежа.

Для унификации понимания прав и обязанностей сторон разработаны БАЗИСНЫЕ УСЛОВИЯ ПОСТАВКИ, которые определяют обязанности продавца и покупателя по доставке товаров, устанавливают момент перехода риска случайной гибели или порчи товара с продавца на покупателя. Условия называются базисными потому, что они устанавливают структуру цены в зависимости от того, включаются расходы по доставке в цену товара или нет. Такие базисные условия, а их 13, с соответствующими торговыми терминами и с их толкованием включены в сборник торговых терминов "Инкотермс-2000".

Слайд 4

Метод определения таможенной стоимости по цене сделки с

ввозимыми товарами (1-й метод)

В соответствии с Законом РБ "О

таможенном тарифе" (статья 14) основным методом определения таможенной стоимости является метод по цене сделки с ввозимыми товарами. В этом случае таможенной стоимостью ввозимого на таможенную территорию РБ товара является цена сделки, фактически уплаченная или подлежащая уплате за ввозимый товар на момент пересечения им таможенной границы РБ (до порта или иного места ввоза) - статья 14 Закона РБ "О таможенном тарифе".

Согласно статье 14 Закона РБ "О таможенном тарифе" при использовании цены сделки для определения таможенной стоимости в нее включаются следующие расходы, если они не были ранее в нее включены:

а) расходы по доставке товара до авиапорта, порта или иного места ввоза товара на таможенную территорию РБ:

- стоимость транспортировки; расходы по погрузке, выгрузке, перегрузке и перевалке товаров;

- страховая сумма;

б) расходы, понесенные покупателем:

- комиссионные и брокерские вознаграждения, за исключением комиссионных по закупке товара;

Слайд 5

- стоимость контейнеров и (или) другой многооборотной тары,

если в соответствии с ТН ВЭД они рассматриваются как

единое целое с оцениваемыми товарами;

- стоимость упаковки, включая стоимость упаковочных материалов и работ по упаковке;

в) соответствующая часть стоимости следующих товаров и услуг, которые прямо или косвенно были представлены покупателем бесплатно или по сниженной цене для использования в связи с производством и продажей на вывоз оцениваемых товаров:

- сырья, материалов, деталей, полуфабрикатов и других комплектующих изделий, являющихся составной частью оцениваемых товаров;

- инструментов, штампов, форм и других подобных предметов, использованных при производстве оцениваемых товаров;

- материалов, израсходованных при производстве оцениваемых товаров (смазочных материалов, топлива и других);

- инженерной проработки, опытно-конструкторской работы, дизайна, художественного оформления, эскизов и чертежей, выполненных вне территории РБ и непосредственно необходимых для производства оцениваемых товаров;

г) лицензионные и иные платежи за использование объектов интеллектуальной собственности, которые покупатель должен прямо или косвенно осуществить в качестве условия продажи оцениваемых товаров;

д) величина части прямого или косвенного дохода продавца от любых последующих перепродаж, передачи или использования оцениваемых товаров на территории РБ.

Слайд 6

При осуществлении поставки по договору купли-продажи или иному

договору, когда, по мнению декларанта, возможно применение метода по

цене сделки с ввозимыми товарами, декларантом представляются следующие документы, подтверждающие заявленную таможенную стоимость (приказ ГТК от 16.09.2003 № 1022):

- учредительные документы декларанта;

- договор (контракт), действующие приложения, дополнения и изменения к нему;

- счет-фактура (инвойс) и банковские платежные документы (если счет оплачен) или счет-проформа (для условно-стоимостных сделок), а также другие платежные и/или бухгалтерские документы, отражающие стоимость товара;

- биржевые котировки в случае, если ввозится биржевой товар;

- транспортные (перевозочные) документы;

- страховые документы, если они имеются, в зависимости от установленных договором условий поставки;

- счет за транспортировку или калькуляцию транспортных расходов в случаях, когда транспортные расходы не были включены в цену сделки или заявлены вычеты этих расходов из цены сделки;

Слайд 7

- копию грузовой таможенной декларации и декларации таможенной

стоимости, принятых по первой поставке по контракту или по

поставке, произведенной после подписания дополнительных приложений и/или соглашений к контракту, которые повлияли на сведения, указанные в первом листе ДТС-1, поданной при первой поставке (если меняется место таможенного оформления товаров);

- другие документы, которые декларант считает необходимым представить в подтверждение заявленной таможенной стоимости.

Для того чтобы было возможным использование документов в качестве подтверждающих таможенную стоимость, эти документы должны содержать:

- подробные реквизиты продавца и покупателя;

- условия поставки;

- перечень товаров с указанием по каждому из них цены за единицу товара и общей стоимости товара;

- необходимые подписи и печати;

- реквизиты контракта, к которому они относятся;

- при наличии скидок по условиям контракта, они должны быть указаны в контракте и в счете-фактуре, с указанием условий их предоставления.

Слайд 8

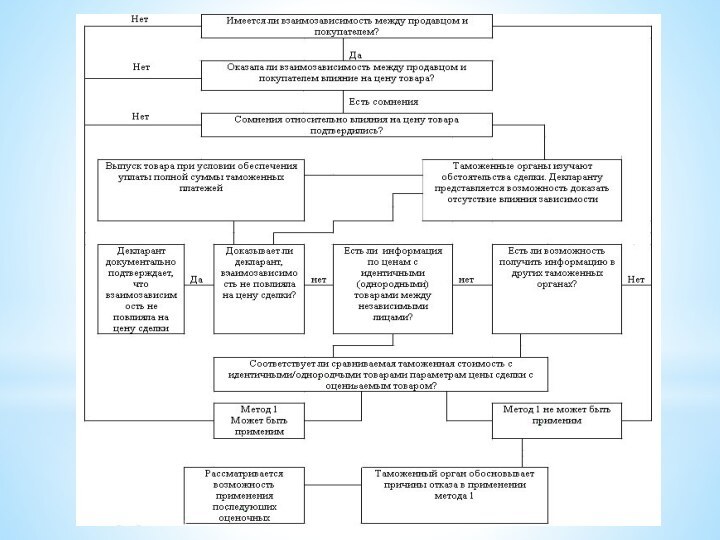

Алгоритм последовательности действий декларанта и таможенных органов по

определению влияния взаимозависимости между продавцом и покупателем.

Слайд 9

Дополнительные начисления к цене, фактически уплаченной или подлежащей

уплате

Исходной точкой определения таможенной стоимости всегда будет установление фактических

расходов, которые понес покупатель.

При определении таможенной стоимости в цену сделки, фактически уплаченную или подлежащую уплате за ввозимый товар на момент пересечения им таможенной границы РБ включаются следующие пять групп компонентов (дополнительных начислений), если они не были ранее в нее включены:

А - расходы по доставке товара до авиапорта, порта или иного места ввоза товара на таможенную территорию РБ;

Б - расходы, понесенные покупателем;

В - соответствующая часть стоимости товаров и услуг, которые прямо или косвенно были предоставлены покупателем бесплатно или по сниженной цене для использования в связи с производством или продажей на вывоз оцениваемых товаров;

Г - лицензионные и иные платежи за использование объектов интеллектуальной собственности, которые покупатель должен прямо или косвенно осуществить в качестве условия продажи оцениваемых товаров;

Д - величина части прямого или косвенного дохода продавца от любых последующих перепродаж, передачи или использования оцениваемых товаров на территории РБ.

Слайд 10

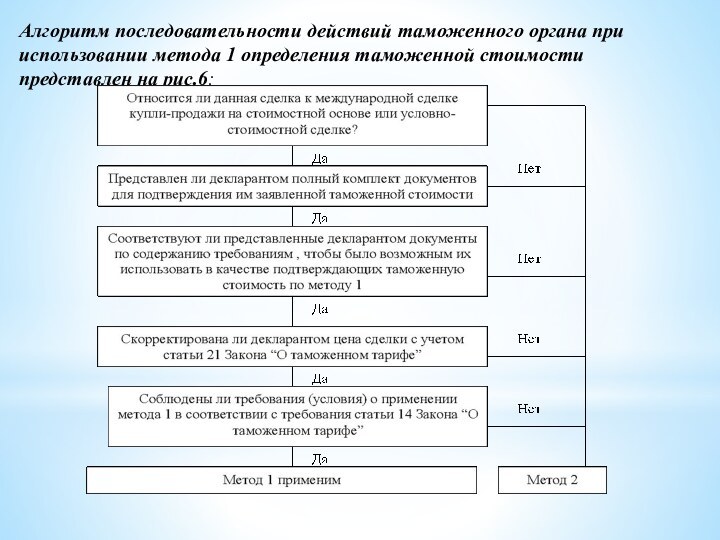

Алгоритм последовательности действий таможенного органа при использовании метода

1 определения таможенной стоимости представлен на рис.6:

Слайд 11

Требования к применению метода по цене сделки с

ввозимыми товарами (условия применения метода 1)

Условием применения метода

1 является наличие факта продаж товара, т.е. сделки купли-продажи на основе договора, в соответствии с которым осуществляется перемещение товара через таможенную границу РБ.

Таким образом, если заключаются сделки, не предусматривающие передачу права собственности на товары от продавца к покупателю за определенное вознаграждение, то такого рода сделки не будут являться продажей.

В качестве примеров, когда ввозимые товары не являются предметом продажи и, следовательно, не могут быть оценены по методу 1, можно привести следующие:

- подарки, образцы и рекламные предметы, поставленные бесплатно;

- товары, ввозимые на условиях консигнации;

- товары, ввозимые дочерними фирмами, филиалами, структурными подразделениями, не являющиеся самостоятельными субъектами хозяйственной (предпринимательской) деятельности;

- товары, ввозимые в целях проката, аренды либо по займу.

Слайд 12

Как уже отмечалось, Закон РБ "О таможенном тарифе"

устанавливает следующие конкретные случаи, когда не может быть применен

метод 1 для определения таможенной стоимости:

А. Существуют ограничения в отношении прав покупателя на оцениваемый товар, за исключением:

- ограничений, установленных законодательством РБ;

- ограничений географического региона, в котором товары могут быть перепроданы;

- ограничений, существенно не влияющих на цену товара.

Б. Продажа и цена сделки зависят от соблюдения условий, влияние которых не может быть учтено.

В. Данные, использованные декларантом при заявлении таможенной стоимости, не подтверждены документально либо не являются количественно определенными и достоверными.

Г. Участники сделки являются взаимозависимыми лицами, за исключением случаев, когда их взаимозависимость не повлияла на цену сделки, что должно быть доказано декларантом. При этом под взаимозависимыми лицами понимаются лица, удовлетворяющие хотя бы одному из следующих признаков:

- один из участников сделки (физическое лицо) или должностное лицо одного из участников сделки является одновременно должностным лицом другого участника сделки;

Слайд 13

- участники сделки являются совладельцами предприятия;

- участники

сделки связаны трудовыми отношениями;

- один из участников сделки

является владельцем вклада (пая) или обладателем акций с правом голоса в уставном капитале другого участника сделки, составляющих не менее 5 % уставного капитала;

- оба участника сделки находятся под непосредственным либо косвенным контролем третьего лица;

- участники сделки совместно контролируют, непосредственно или косвенно, третье лицо;

- один из участников сделки находится под непосредственным или косвенным контролем другого участника сделки;

- участники сделки или их должностные лица являются родственниками.

Алгоритм последовательности действий таможенного органа в процессе контроля таможенной стоимости, когда установлена взаимозависимость между продавцом и покупателем.