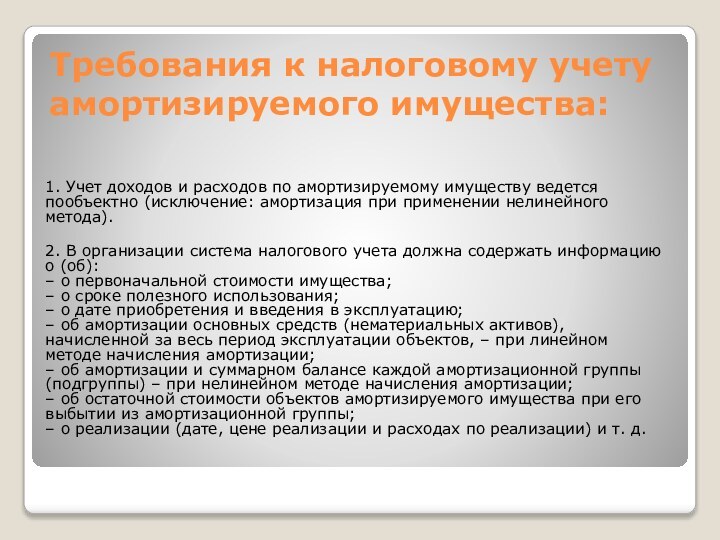

иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на

праве собственности (если иное не предусмотрено главой 25 Налогового кодекса РФ) используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации.Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 20 000 рублей.