количество дохода, который объект недвижимости может принести в течение

своего срока службы;- риски, характерные как для оцениваемого объекта, так и для региона.

- изменение стоимости денег во времени.

FindSlide.org - это сайт презентаций, докладов, шаблонов в формате PowerPoint.

Email: Нажмите что бы посмотреть

Недостатки:

- сложность составления прогноза;

- субъективность расчета ставки дисконтирования

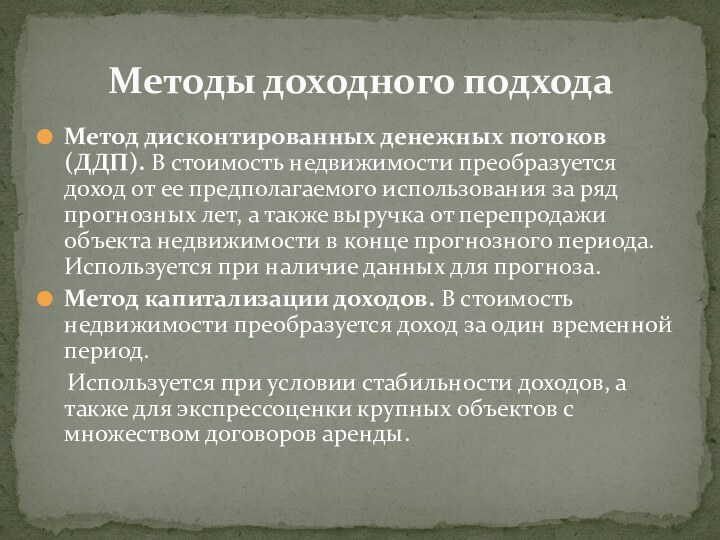

Методы доходного подхода

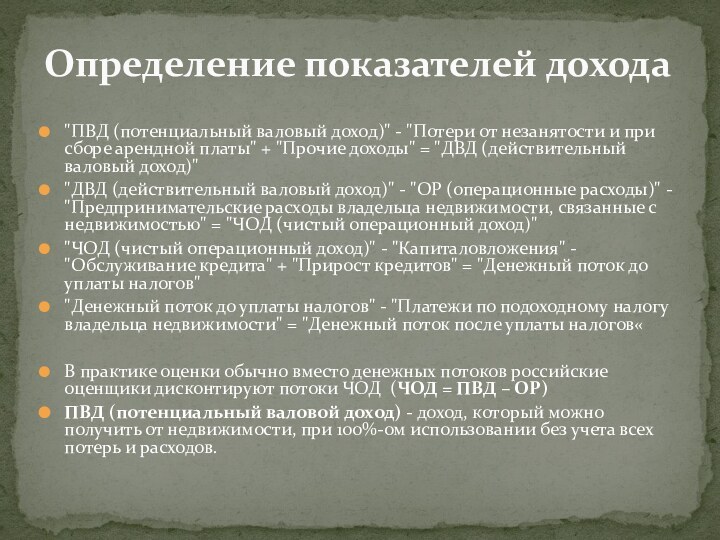

Определение показателей дохода

Метод дисконтированных

денежных потоков (ДДП)

Vоо - текущая стоимость объекта оценки,

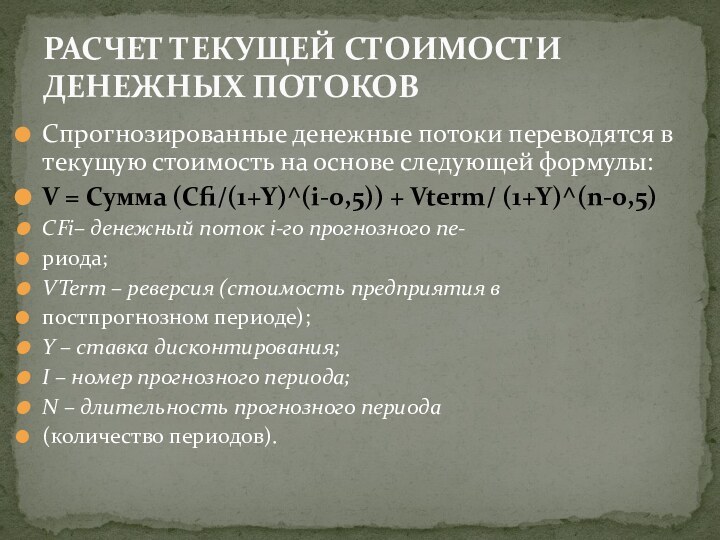

CFn – денежный поток периода n,

r - ставка дисконтирования денежного потока,

Vterm – стоимость реверсии или остаточная стоимость.

Этапы метода ДДП:

1. выбор длительности прогнозного периода (3-5лет)

2. прогнозирование ДП в течение прогнозного периода;

3. расчет ставки дисконтирования .

4. расчет терминальной стоимости (реверсии) – будущего значения стоимости бизнеса на конец прогнозного периода;

дисконтирование прогнозных ДП

6. расчет РС как суммы ДДП и дисконтированной реверсии. (расчет стоимости бизнеса путем суммирования дисконтированных к дате оценки денежных потоков прогнозного периода и дисконтированной терминальной стоимости;)

Метод капитализации дохода

Разумная альтернатива методу дисконтирования при выполнении условий как:

— в случаях экспресс-оценки, не требующей высокой достоверности расчетов;

— в случае отсутствия информации для проведения точного прогноза денежных потоков компании.

Порядок действий:

— расчет показателя денежного потока CF, генерируемого бизнесом в наиболее характерный год с позиции долгосрочной перспективы функционирования бизнеса;

— расчет ставки капитализации R с учетом рисков, характерных для бизнеса и ожидаемой тенденции изменения денежного потока в будущем;

— расчет стоимости бизнеса V по формуле капитализации V = CF/R;

— введение итоговых корректировок.

1.Выбор модели денежного потока

WACC – ставка дисконтирования для инвестированного капитала, % годовых (WACC –Weighted Average Cost of Capital, средневзвешенная стоимость капитала);

Y – ставка дисконтирования для собственного капитала, % годовых;

I – ставка привлечения заемных средств, % годовых;

wE – доля собственного капитала (E – Equity,собственные средства);

wD – доля заемного капитала (D – Debt, заемные средства);

T – ставка налогообложения прибыли, %.

Методы расчета ставки дисконтирования

РЕВЕРСИЯ