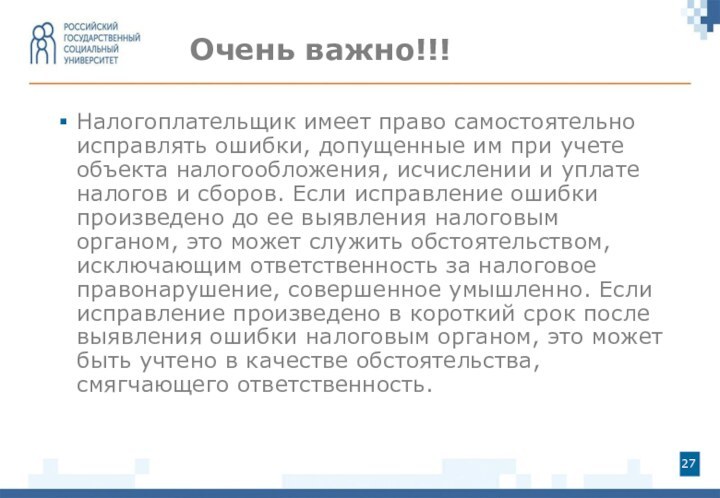

стихийного бедствия или других чрезвычайных и непреодолимых обстоятельств (указанные

обстоятельства устанавливаются наличием общеизвестных фактов, публикаций в средствах массовой информации и иными способами, не нуждающимися в специальных средствах доказывания);

2) совершение деяния, содержащего признаки налогового правонарушения, налогоплательщиком - физическим лицом, находившимся в момент его совершения в состоянии, при котором это лицо не могло отдавать себе отчета в своих действиях или руководить ими вследствие болезненного состояния (указанные обстоятельства доказываются предоставлением в налоговый орган документов, которые по смыслу, содержанию и дате относятся к тому налоговому периоду, в котором совершено налоговое правонарушение);

3) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым периодам, в которых совершено налоговое правонарушение, независимо от даты издания такого документа).

Положение настоящего подпункта не применяется в случае, если указанные письменные разъяснения основаны на неполной или недостоверной информации, представленной налогоплательщиком (плательщиком сбора, налоговым агентом);

иные обстоятельства, которые могут быть признаны судом или налоговым органом, рассматривающим дело, исключающими вину лица в совершении налогового правонарушения.

Обстоятельствами, исключающими вину лица в совершении налогового правонарушения, признаются: